Taille du marché européen des lubrifiants pour véhicules commerciaux

|

|

Période d'étude | 2015 - 2026 |

|

|

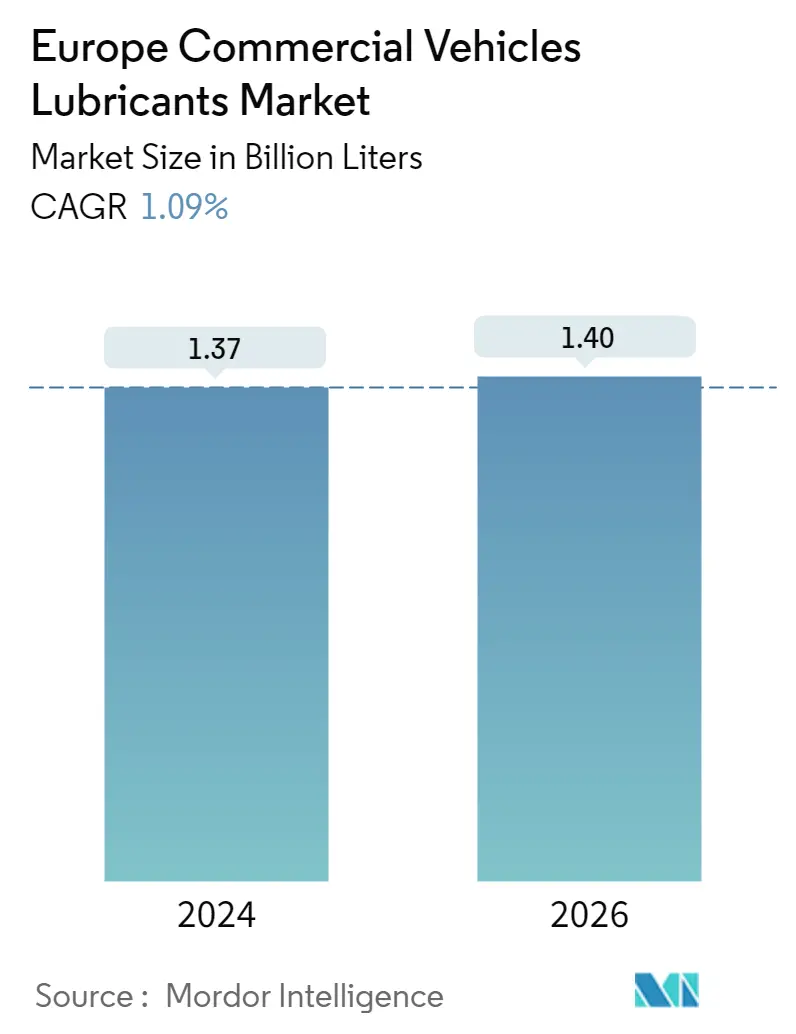

Volume du Marché (2024) | 1.38 Milliards de litres |

|

|

Volume du Marché (2026) | 1.46 Milliards de litres |

|

|

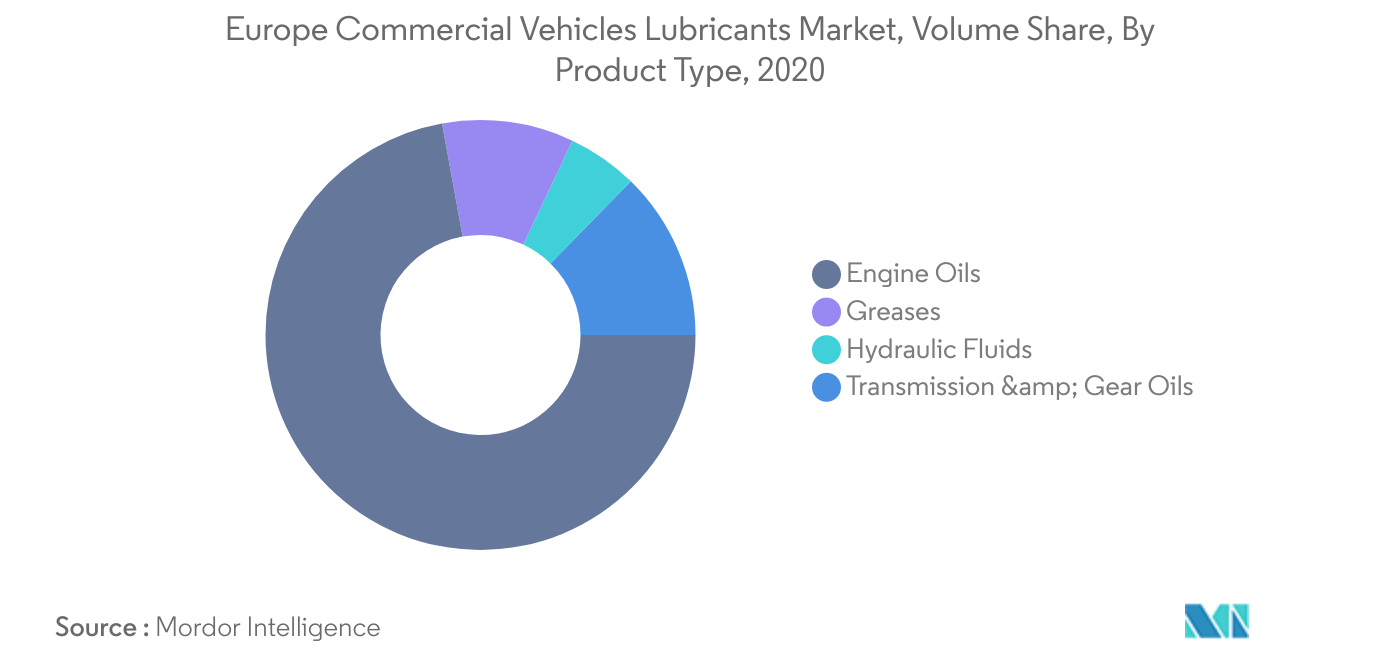

Plus grande part par type de produit | Huiles moteur |

|

|

CAGR (2024 - 2026) | 1.09 % |

|

|

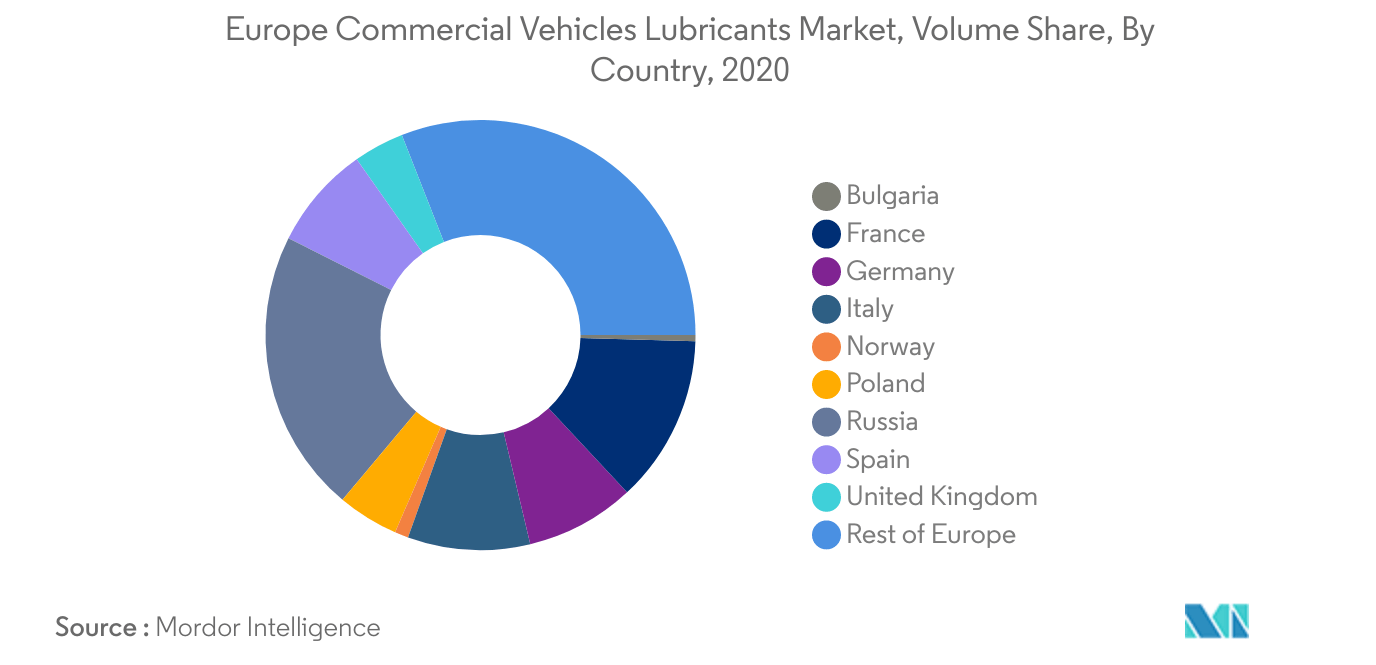

Plus grande part par pays | Russie |

|

|

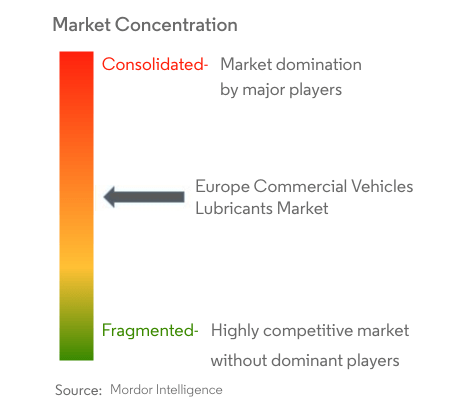

Concentration du Marché | Haut |

Acteurs majeurs |

||

|

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen des lubrifiants pour véhicules commerciaux

La taille du marché européen des lubrifiants pour véhicules commerciaux est estimée à 1,37 milliard de litres en 2024 et devrait atteindre 1,40 milliard de litres dici 2026, avec une croissance de 1,09 % au cours de la période de prévision (2024-2026).

- Segment le plus important par type de produit – Huiles moteur Lhuile moteur est le principal type de produit en raison de son intervalle de vidange plus court que les autres types de produits et des besoins dapplication dans des conditions de température et de pression élevées.

- Segment le plus rapide par type de produit – Huiles de transmission et dengrenages Lutilisation, la production et les ventes croissantes de véhicules utilitaires en Europe à partir de 2021 devraient stimuler la demande dhuiles de transmission dans les années à venir.

- Le plus grand marché national - Russie La Russie est le plus grand marché de lubrifiants pour véhicules utilitaires en Europe en raison de la grande population de camions commerciaux anciens et nouveaux, ainsi que des volumes moyens d'huile moteur élevés.

- Marché national à la croissance la plus rapide - Bulgarie En Bulgarie, la croissance des ventes de véhicules de tourisme neufs et d'occasion, soutenue par l'augmentation des tarifs de déplacement, devrait augmenter la demande de lubrifiants à un rythme soutenu.

Le plus grand segment par type de produit huiles moteur

- La consommation de lubrifiants dans le secteur européen des véhicules utilitaires a connu une augmentation significative en raison de la croissance du nombre de véhicules utilitaires au cours de la période 2015-2018. Cependant, en 2019, une baisse du kilométrage annuel des véhicules et de la production de véhicules utilitaires a entraîné une baisse de 1,92 % de la consommation de lubrifiant par rapport à 2018.

- Après l'épidémie de COVID-19, le transport de marchandises en Europe a été affecté négativement en raison des restrictions sociales imposées en réponse à la pandémie au cours du premier semestre 2020. En conséquence, la consommation de lubrifiants dans les véhicules utilitaires de la région a diminué de 11,82%, par rapport à 2019.

- La reprise des ventes de véhicules utilitaires en Europe devrait stimuler la consommation de lubrifiants au cours de la période de prévision. La croissance attendue de la pénétration des véhicules électriques devrait avoir un léger impact sur la consommation dhuile moteur au cours de la période 2021-2026.

Plus grand pays Russie

- En Europe, le volume de consommation de lubrifiants pour véhicules utilitaires (CV) est le plus élevé en Russie, suivie par la France et l'Italie. En 2020, la Russie représentait 21,33 % de la consommation totale de lubrifiants pour véhicules utilitaires en Europe. Le pays a enregistré les parts les plus élevées dans la consommation d'huiles moteur (23,23%), de graisses (14,63%) et d'huiles de transmission (21,84%).

- En 2020, la France a enregistré la part la plus élevée de 17,62 % dans les fluides hydrauliques. Cependant, lépidémie de COVID-19 a considérablement affecté la production et les ventes de véhicules dans le pays en raison des restrictions sociales imposées au cours de lannée.

- Au cours du premier semestre 2021, les pays européens ont connu la deuxième vague de COVID-19, ce qui a ralenti le rythme de reprise des ventes. La production a également été affectée par la pénurie de semi-conducteurs. Cependant, la croissance du secteur automobile devrait saméliorer à partir de 2022, enregistrant un TCAC de 1,68 % sur la période 2021-2026.

Aperçu du marché européen des lubrifiants pour véhicules commerciaux

Le marché européen des lubrifiants pour véhicules commerciaux est modérément consolidé, les cinq premières sociétés occupant 45,27 %. Les principaux acteurs de ce marché sont BP PLC (Castrol), ExxonMobil Corporation, LUKOIL, Royal Dutch Shell Plc et TotalEnergies (triés par ordre alphabétique).

Leaders du marché européen des lubrifiants pour véhicules commerciaux

BP PLC (Castrol)

ExxonMobil Corporation

LUKOIL

Royal Dutch Shell Plc

TotalEnergies

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des lubrifiants pour véhicules commerciaux

- Janvier 2022 à compter du 1er avril, ExxonMobil Corporation a été organisée autour de trois secteurs d'activité ExxonMobil Upstream Company, ExxonMobil Product Solutions et ExxonMobil Low Carbon Solutions.

- Septembre 2021 Le groupe Lukoil et Daimler AG, l'un des principaux constructeurs automobiles mondiaux, ont élargi leur relation dans le domaine des fournitures de premier remplissage de lubrifiants Lukoil pour les moteurs de voitures particulières haut de gamme de la marque. L'huile moteur Lukoil Genesis à faible viscosité, développée par LLK-International (filiale en propriété exclusive de PJSC LUKOIL) pour les moteurs essence et diesel modernes du constructeur automobile conformément à l'une de ses dernières normes de premier remplissage, sera ajoutée au portefeuille de produits. Par rapport à la génération précédente, le nouveau produit offre une protection fiable du moteur et une économie de carburant accrue.

- Avril 2021 FUCHS WISURA GmbH intégrée à sa société sœur, FUCHS SCHMIERSTOFFE GmbH. FUCHS SCHMIERSTOFFE GmbH prévoit de reprendre le site de production de l'entreprise à Brême ainsi que les relations commerciales, permettant ainsi aux deux entreprises de s'approvisionner tous les biens et services auprès d'un seul fournisseur.

Rapport sur le marché européen des lubrifiants pour véhicules commerciaux – Table des matières

1. Résumé exécutif et principales conclusions

2. Introduction

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. Principales tendances du secteur

- 3.1 Tendances de l'industrie automobile

- 3.2 Cadre réglementaire

- 3.3 Analyse de la chaîne de valeur et des canaux de distribution

4. Segmentation du marché

-

4.1 Par type de produit

- 4.1.1 Huiles moteur

- 4.1.2 Graisses

- 4.1.3 Fluides hydrauliques

- 4.1.4 Huiles pour transmissions et engrenages

-

4.2 Par pays

- 4.2.1 Bulgarie

- 4.2.2 France

- 4.2.3 Allemagne

- 4.2.4 Italie

- 4.2.5 Norvège

- 4.2.6 Pologne

- 4.2.7 Russie

- 4.2.8 Espagne

- 4.2.9 Royaume-Uni

- 4.2.10 Le reste de l'Europe

5. Paysage concurrentiel

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

-

5.3 Profils d'entreprise

- 5.3.1 BP PLC (Castrol)

- 5.3.2 CHEVRON CORPORATION

- 5.3.3 Eni SpA

- 5.3.4 ExxonMobil Corporation

- 5.3.5 FUCHS

- 5.3.6 Gazprom

- 5.3.7 LUKOIL

- 5.3.8 Repsol

- 5.3.9 Royal Dutch Shell Plc

- 5.3.10 TotalEnergies

6. annexe

- 6.1 Références de l'Annexe-1

- 6.2 Annexe-2 Liste des tableaux et figures

7. Questions stratégiques clés pour les PDG du secteur des lubrifiants

Segmentation de lindustrie européenne des lubrifiants pour véhicules commerciaux

| Huiles moteur |

| Graisses |

| Fluides hydrauliques |

| Huiles pour transmissions et engrenages |

| Bulgarie |

| France |

| Allemagne |

| Italie |

| Norvège |

| Pologne |

| Russie |

| Espagne |

| Royaume-Uni |

| Le reste de l'Europe |

| Par type de produit | Huiles moteur |

| Graisses | |

| Fluides hydrauliques | |

| Huiles pour transmissions et engrenages | |

| Par pays | Bulgarie |

| France | |

| Allemagne | |

| Italie | |

| Norvège | |

| Pologne | |

| Russie | |

| Espagne | |

| Royaume-Uni | |

| Le reste de l'Europe |

Définition du marché

- Types de véhicules - Les véhicules utilitaires sont considérés comme relevant du marché des lubrifiants pour véhicules utilitaires.

- Types de produits - Pour les besoins de cette étude, les produits lubrifiants tels que les huiles moteur, les huiles de transmission et dengrenages, les fluides hydrauliques et les graisses sont pris en compte.

- Recharge de service - Le rechargement de service/maintenance est pris en compte tout en comptabilisant la consommation de lubrifiant pour les véhicules utilitaires, dans le cadre de l'étude.

- Remplissage en usine - Les premiers pleins de lubrifiant pour les véhicules utilitaires nouvellement produits sont envisagés dans le cadre de l'étude.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.