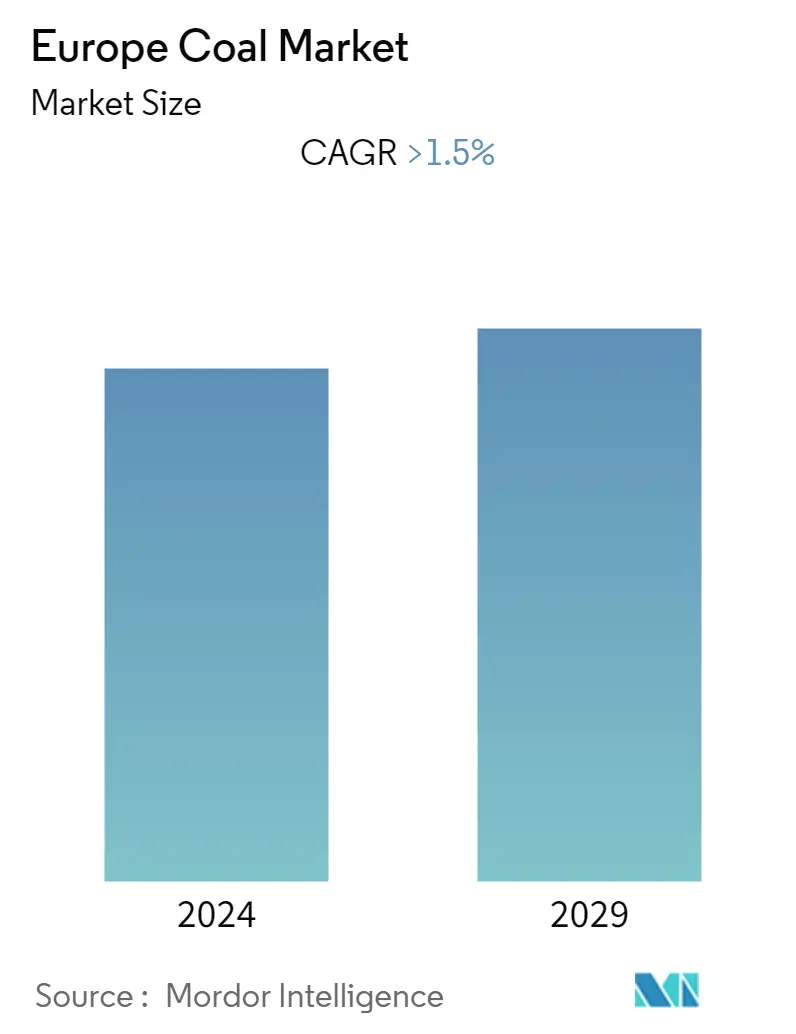

Taille du marché du charbon en Europe

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| CAGR | 1.50 % |

| Concentration du Marché | Faible |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du charbon en Europe

Le marché européen du charbon devrait enregistrer un TCAC de plus de 1,5 % au cours de la période de prévision.

Lépidémie de COVID-19 a eu un effet négatif sur le marché. Le marché a actuellement atteint les niveaux davant la pandémie.

- Des facteurs tels que la demande croissante de production dacier sont susceptibles de stimuler le marché. En outre, le secteur de lélectricité devrait être le plus grand utilisateur de charbon au cours de la période de prévision. Alors que de nombreux pays tentent encore de construire de nouvelles centrales électriques au charbon, notamment en Europe de lEst, où une électricité bon marché est nécessaire, la présence de bassins houillers comme celui de Donetsk devrait stimuler le marché.

- Mais labandon de la production délectricité à base de charbon et les efforts visant à utiliser moins de charbon dans différentes applications des utilisateurs finaux dans la région ralentiront probablement la croissance du marché étudié.

- Les nouvelles technologies, comme le charbon propre , devraient rendre le charbon meilleur pour l'environnement et réduire le coût de l'électricité qu'il produit. Cela rendra probablement le carburant plus fiable et donnera aux acteurs du marché une chance de gagner de largent.

- La Russie devrait devenir le plus grand marché de charbon de la région, car c'est elle qui utilise et produit le plus de charbon et parce que davantage d'argent y est investi dans l'industrie minière.

Tendances du marché européen du charbon

Le secteur de lélectricité dominera le marché

- Bien que l'utilisation du charbon ait diminué dans la majeure partie de l'Europe, de nouvelles centrales thermiques au charbon sont toujours en construction dans la région, certaines étant encore en construction et quelques-unes étant prévues pour une utilisation future.

- L'Allemagne est le plus grand consommateur de charbon de l'Union européenne. En juin 2020, elle a lancé une centrale électrique au charbon. Cependant, en raison de la résistance massive du public et des organisations gouvernementales, de nombreux experts estiment qu'elle sera probablement l'une des dernières centrales électriques au charbon construites dans le pays.

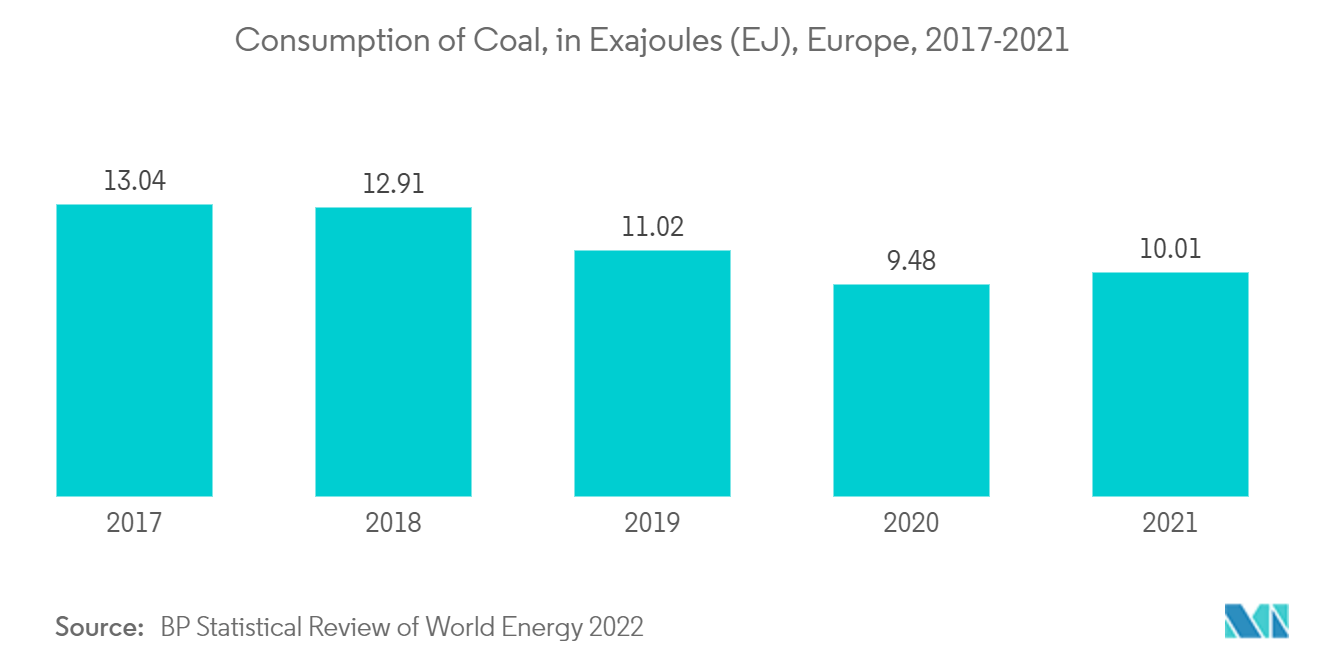

- La consommation de charbon en Europe a diminué de 4,6 %, à 10,01 exajoules en 2021 contre 15,98 exajoules en 2011. Dans le même temps, la production de charbon dans la région a diminué de 5,3 % à 5,78 exajoules en 2021 contre 9,94 exajoules en 2011. Cette baisse de la consommation et la production devraient restreindre le marché.

- Une nouvelle mine a ouvert ses portes en Pologne en 2019. L'extraction du charbon à coke devait commencer en 2022. Les gisements locaux de cette ressource sont estimés à environ 180 millions de tonnes. JSW SA devrait investir plus de 684 millions d'euros dans la nouvelle installation d'ici 2030, dont plus de 205 millions d'euros sur la période 2019-2022. Laugmentation des investissements dans le secteur et la production croissante de charbon devraient contribuer à la croissance du marché.

- En 2021, la Pologne et lAllemagne ont utilisé plus de 60 % de toute la houille utilisée dans lUnion européenne. La France et les Pays-Bas arrivent respectivement deuxième et troisième. La houille est un type important de charbon utilisé à des fins spécifiques dans le secteur de lélectricité. La demande croissante délectricité dans les pays peut contribuer à la croissance du marché.

- Étant donné que de plus en plus dargent est investi dans le secteur de lélectricité, celui-ci devrait dominer le marché au cours des prochaines années.

La Russie va dominer le marché

- L'extraction du charbon est depuis longtemps une industrie essentielle en Russie, avec des coûts de production parmi les plus bas au monde. Si l'on y ajoute les coûts élevés du transport, qui concernent principalement le transport ferroviaire, le prix final du charbon russe est presque le même que celui proposé par certains des plus grands concurrents de la Russie, comme l'Australie et l'Afrique du Sud. Cependant, les pays proches de la région sibérienne , comme la Chine et la Corée du Sud, en raison des faibles coûts de transport, sont les plus gros importateurs de charbon du pays.

- La Russie envoie beaucoup de charbon vers la Chine, qui devrait atteindre environ 1,46 exajoules en 2021. Cependant, il reste encore beaucoup de marge de croissance pour les exportations au cours des prochaines années. De même, la Corée du Sud a importé environ 0,60 exajoules de charbon de Chine. La Russie en 2021.

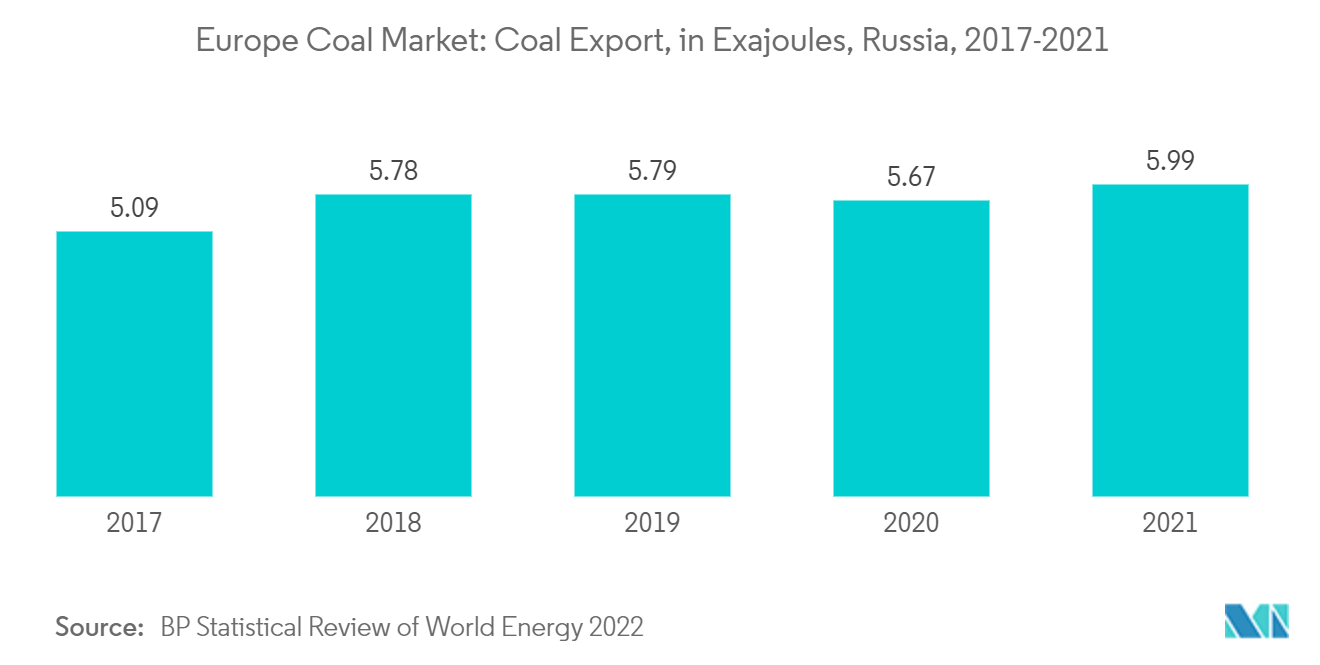

- La Russie, qui produit plus de charbon que tout autre pays au monde, souhaite augmenter sa production et ses exportations au cours des prochaines années en ouvrant davantage de mines. L'extraction de charbon en Russie a augmenté de 8,8 %, à 9,14 exajoules en 2021, contre 8,42. exajoules en 2020.

- Sur la période 2021, la consommation de charbon en Europe est restée stagnante à 10,1 exajoules. Dans le même temps, la production de charbon dans la région a augmenté de 5,9% à 5,99 exajoules en 2021 contre 5,67 exajoules en 2020. L'augmentation de la consommation et de la production stimulera le marché.

- Par conséquent, la Russie devrait dominer le marché européen du charbon en raison de la production croissante de charbon et des investissements dans le secteur.

Aperçu de lindustrie européenne du charbon

Le marché européen du charbon est partiellement fragmenté. Certains des principaux acteurs de ce marché (sans ordre particulier) comprennent Suek AG, UK Kuzbassrazrezugol OAO, Mitteldeutsche Braunkohlengesellschaft mbH (MIBRAG), Lubelski Wegiel Bogdanka SA et Jastrzębska Spółka Węglowa SA.

Leaders du marché européen du charbon

-

Suek AG

-

UK Kuzbassrazrezugol OAO

-

Mitteldeutsche Braunkohlengesellschaft mbH (MIBRAG)

-

Lubelski Wegiel Bogdanka SA

-

Jastrzębska Spółka Węglowa SA

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen du charbon

- Octobre 2022 Le gouvernement allemand a conclu un accord avec une multinationale allemande du secteur de l'énergie qui prévoit d'étendre la mine de charbon de Garzweiler au-dessus du village de Lutzerath. L'entreprise prévoit d'extraire 280 millions de tonnes de lignite d'ici 2030.

- Août 2022 La centrale au charbon Heyden à Petershagen est réactivée en Allemagne. La centrale électrique a une capacité de 875 MW et a été mise en service en 1987.

Rapport sur le marché européen du charbon – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande, en milliards USD jusqu’en 2028

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse des cinq forces de Porter

4.7.1 Pouvoir de négociation des fournisseurs

4.7.2 Pouvoir de négociation des consommateurs

4.7.3 La menace de nouveaux participants

4.7.4 Menace des produits et services de substitution

4.7.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Anthracite

5.1.2 Bitumineux

5.1.3 Sous-bitumineux

5.1.4 Lignite

5.2 Application

5.2.1 Électricité

5.2.2 Acier

5.2.3 Ciment

5.2.4 Autres applications

5.3 Géographie

5.3.1 Russie

5.3.2 Allemagne

5.3.3 Pologne

5.3.4 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Suek AG

6.3.2 UK Kuzbassrazrezugol OAO

6.3.3 Mitteldeutsche Braunkohlengesellschaft mbH (MIBRAG)

6.3.4 Lubelski Wegiel Bogdanka SA

6.3.5 Jastrzębska Spółka Węglowa SA

6.3.6 Siberian Coal Energy Company

6.3.7 Mechel PAO

6.3.8 Severstal PAO

6.3.9 Raspadskaya PAO

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie du charbon en Europe

Le charbon est une roche sédimentaire combustible noire ou noir brunâtre contenant une grande quantité de carbone et d'hydrocarbures qui se forme sous forme de strates rocheuses. Les principaux types de charbon sont le charbon bitumineux et le charbon sous-bitumineux. Le charbon sous-bitumineux est un type de charbon de couleur gris-noir ou brun foncé et dont la dureté varie de dur à mou, car il s'agit d'une étape intermédiaire entre le lignite de mauvaise qualité et le charbon bitumineux de meilleure qualité. Le marché européen du charbon est segmenté par type, application et géographie. Par type, il est segmenté en anthracite, bitumineux, sous-bitumineux et lignite. Par application, le marché est segmenté en électricité, acier, ciment et autres. Le rapport couvre également la taille et les prévisions du marché du charbon dans les principaux pays de la région. Pour chaque segment, la taille du marché et les prévisions ont été établies sur la base des revenus (en milliards de dollars).

| Taper | ||

| ||

| ||

| ||

|

| Application | ||

| ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

| ||

|

FAQ sur les études de marché du charbon en Europe

Quelle est la taille actuelle du marché européen du charbon ?

Le marché européen du charbon devrait enregistrer un TCAC supérieur à 1,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen du charbon ?

Suek AG, UK Kuzbassrazrezugol OAO, Mitteldeutsche Braunkohlengesellschaft mbH (MIBRAG), Lubelski Wegiel Bogdanka SA, Jastrzębska Spółka Węglowa SA sont les principales sociétés opérant sur le marché européen du charbon.

Quelles années couvre ce marché européen du charbon ?

Le rapport couvre la taille historique du marché du charbon en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du charbon en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie charbonnière européenne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du charbon en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du charbon en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.