Analyse du marché européen de la logistique chimique

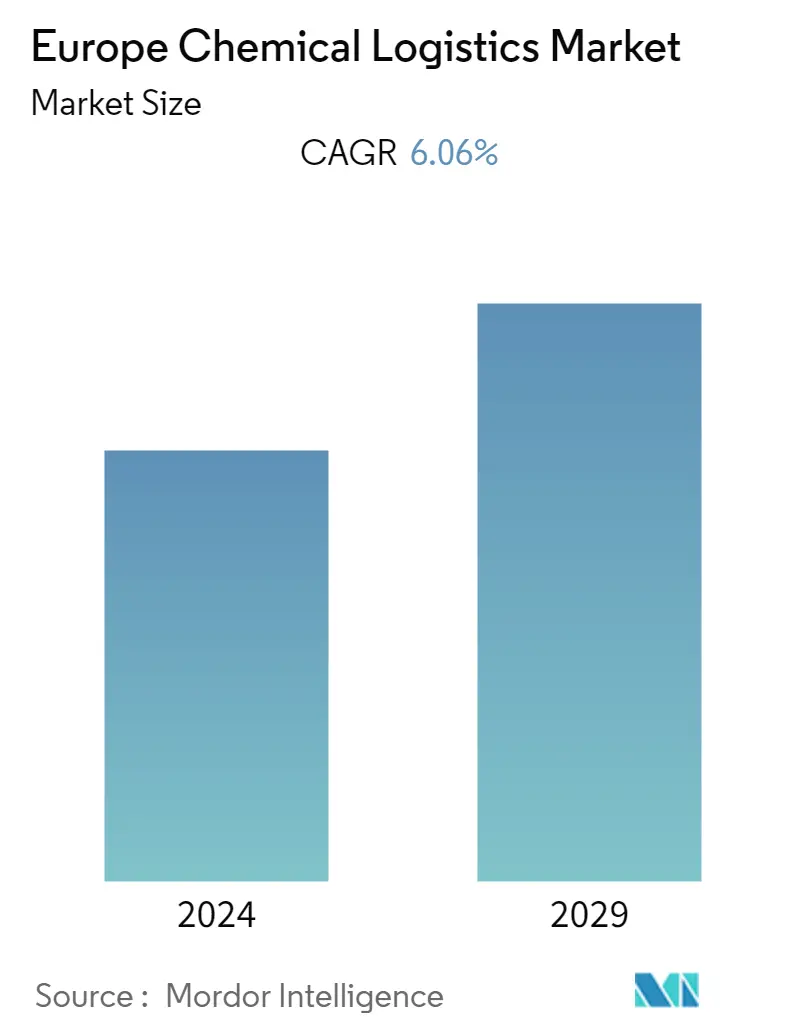

La taille du marché européen de la logistique chimique devrait passer de 58,58 milliards USD en 2023 à 78,62 milliards USD dici 2028, avec un TCAC de 6,06 % au cours de la période de prévision (2023-2028).

La logistique est un segment essentiel de la gestion de la chaîne d'approvisionnement. Un système logistique sûr et fiable est un aspect important de lindustrie chimique. Les géographies de fabrication et de consommation de lindustrie chimique sont pour lessentiel séparées. La logistique joue donc un rôle dans le développement efficace, compétitif et durable du marché de lindustrie chimique.

La pandémie de COVID-19 a eu un impact négatif sur lindustrie chimique de lUE. Au cours du premier semestre 2020 (janvier-juin), la production chimique dans l'UE27 a chuté de 5,2 % par rapport aux niveaux de 2019, le point le plus bas étant atteint en avril 2020. En juin 2020, une croissance de la production de 2,9 % a été enregistrée par rapport à mai 2020. , montrant quelques premiers et modestes signes de reprise. Les résultats de production des quatre premiers mois (janvier à avril) de 2021 ont augmenté de 5,2 % par rapport à la même période de 2020. Cela est dû aux perturbations dans la chaîne d'approvisionnement en matières premières. Lassouplissement des mesures de confinement a permis une reprise de la production de lindustrie chimique européenne au cours des premiers mois de 2021.

Lindustrie chimique européenne est dans une position de force. Il s'agit d'une industrie de 650 milliards d'euros (697 milliards de dollars) composée de plus de 28 000 entreprises, employant directement 1,2 million de personnes et soutenant 19 millions d'emplois supplémentaires tout au long de sa chaîne d'approvisionnement.

Les chaînes de valeur chimiques sont parmi les plus résilientes dEurope. Lindustrie a répondu aux attentes et a apporté un soutien précieux, notamment en fournissant des désinfectants. L'industrie chimique est le plus grand consommateur industriel d'électricité d'Europe. Alors que limpact du changement climatique prendra une importance croissante au cours des trois prochaines décennies, les économies devront se tourner vers davantage de sources dénergie renouvelables. LEurope dispose déjà dune avance considérable dans de nombreux domaines de cette technologie. La consommation d'électricité de l'industrie chimique de l'UE27 a diminué de 21 % depuis 1990.

Il y a eu une augmentation des importations et des exportations de produits chimiques, ce qui a stimulé la logistique chimique dans lUE. En 2020, lUE27 a exporté près de 169,3 milliards deuros (180 milliards de dollars) et importé pour près de 128,8 milliards deuros (137 milliards de dollars), la logistique chimique jouant un rôle essentiel dans le renforcement des échanges.

LEurope possède certains des plus grands regroupements de parcs chimiques. Par exemple, Chempark est le plus grand cluster de l'industrie chimique en Europe, et chaque pays dispose de ces clusters pour transporter les matières premières, et le transport des produits finis joue un rôle essentiel.

Tendances du marché européen de la logistique chimique

LEurope est le deuxième producteur mondial de produits chimiques

Lindustrie chimique est lune des plus grandes industries manufacturières dEurope. Il est crucial de fournir des matériaux de pointe et des avancées technologiques pour stimuler la compétitivité industrielle de l'Europe, car il s'agit d'une industrie habilitante.

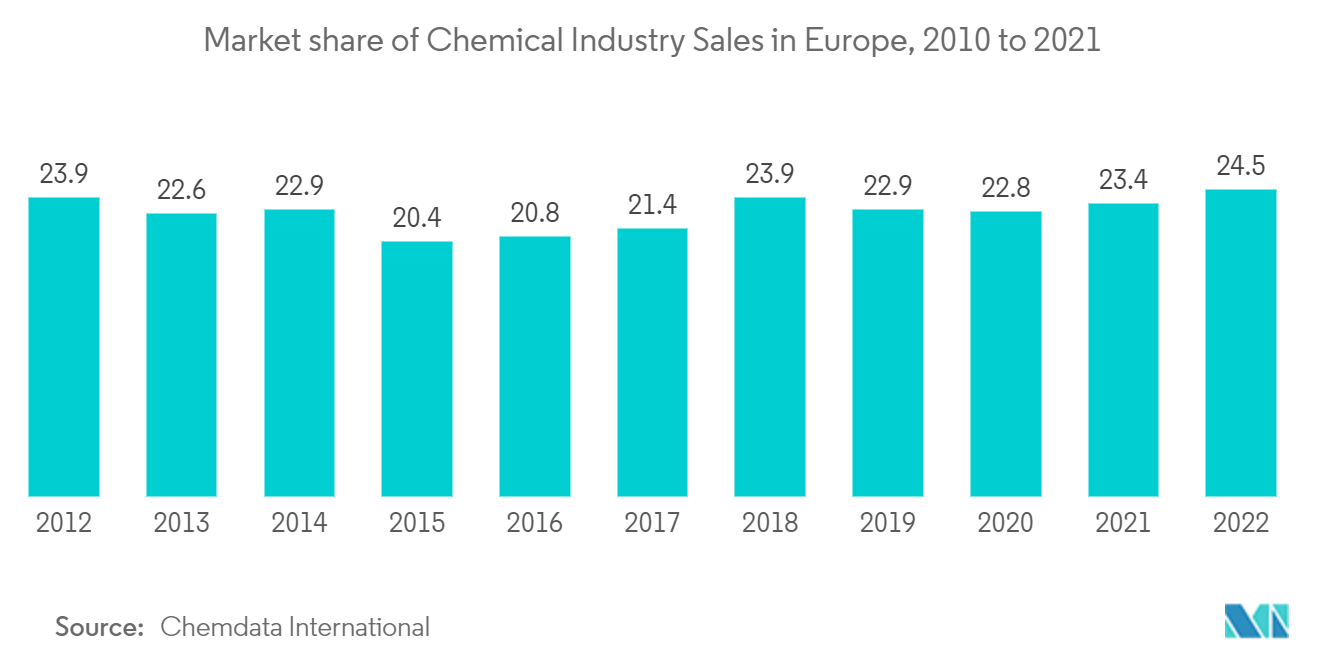

L'industrie fabrique des produits pétrochimiques, des polymères, des produits inorganiques de base, des produits chimiques spécialisés et des produits chimiques de consommation. L'industrie connaît une transformation structurelle rapide en raison de ses nombreuses difficultés, notamment une concurrence accrue des autres pays et une augmentation des dépenses. Cependant, l'industrie a réagi rapidement à la crise financière et a maintenu un niveau de ventes globalement stable.

L'Allemagne était le premier importateur européen de produits chimiques en 2021, avec des importations totalisant près de 94 milliards d'euros (103,3 milliards de dollars). Les deux pays suivants étaient la Belgique et les Pays-Bas, avec des importations de produits chimiques totalisant respectivement environ 65 milliards d'euros (69,84 milliards de dollars) et 61 milliards d'euros (65,53 milliards de dollars).

L'Allemagne était le premier exportateur de produits chimiques du continent en 2021, avec des exportations totalisant plus de 127,5 milliards d'euros (137 milliards de dollars). Les Pays-Bas et la Belgique arrivent respectivement en deuxième et troisième position, avec des exportations de produits chimiques totalisant environ 85 milliards d'euros (91,33 milliards de dollars) et 77 milliards d'euros (82 milliards de dollars).

Les pays de lALENA détenaient une part de 20,9 % de lindustrie chimique mondiale en 2010. Avec 59,2 % en 2021, lAsie détient la plus grande part du marché mondial des produits chimiques.

La production de produits chimiques de base représente 58 % des ventes de produits chimiques dans lUnion européenne

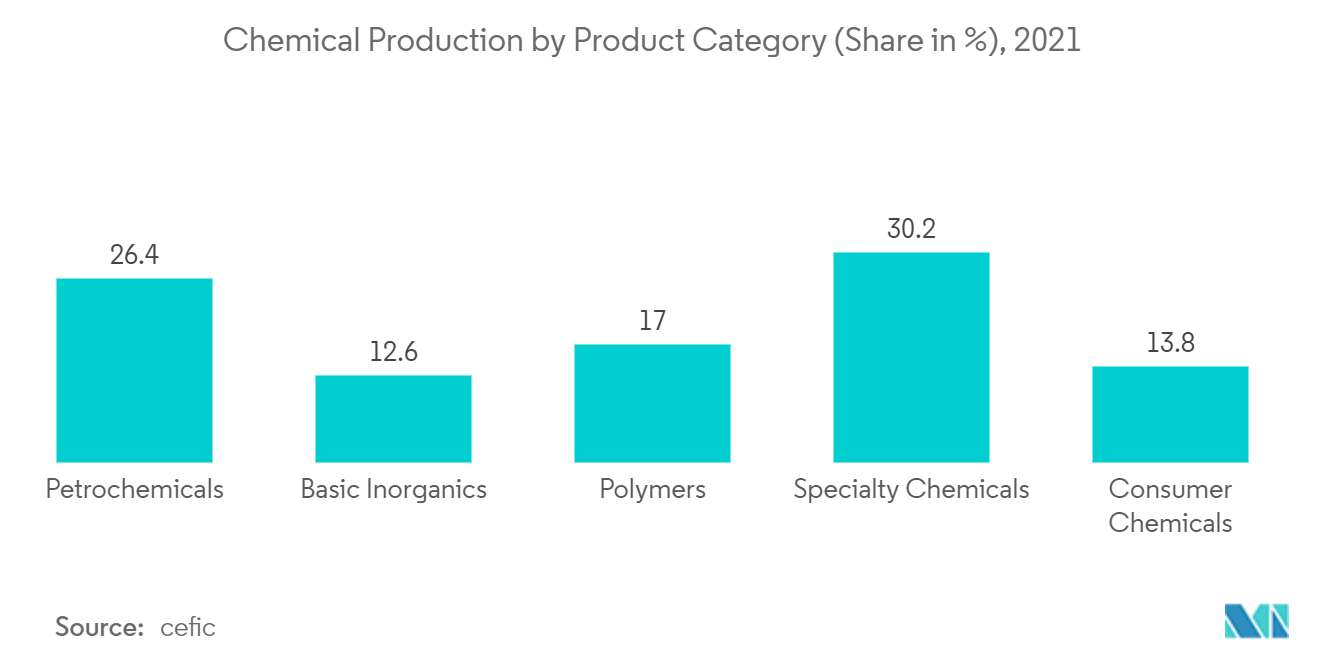

La production de l'industrie chimique de l'Union européenne couvre trois grands domaines de produits les produits chimiques de base, les produits chimiques spéciaux et les produits chimiques de consommation. Les produits chimiques de base ou de base couvrent les produits pétrochimiques, leurs dérivés (polymères) et les produits inorganiques de base. Ils sont produits en grandes quantités et vendus dans les industries chimiques ou autres.

Le sous-secteur des produits chimiques inorganiques de base comprend la production d'éléments chimiques, d'acides inorganiques comme l'acide sulfurique, de bases comme la soude caustique, d'alcalis et d'autres composés inorganiques comme le chlore.

Le sous-secteur de la pétrochimie couvre la fabrication de produits chimiques à l'aide de procédés de base, tels que le craquage thermique et la distillation. Dans la plupart des cas, les polymères sous formes primaires sont intégrés dans les sites pétrochimiques. Les plastiques sous formes primaires englobent la fabrication de résines, de matières plastiques et délastomères. Les produits chimiques de spécialité couvrent des domaines tels que les peintures et encres, la protection des cultures, les colorants et pigments, ainsi que les auxiliaires pour les industries (autres produits chimiques tels que la colle, les huiles essentielles et la gélatine).

Les produits chimiques de spécialité sont produits en petits volumes, représentant 30,2 % des ventes de produits chimiques de lUnion européenne en 2021. Les produits chimiques de consommation, tels que les savons, les détergents, les parfums et les cosmétiques, sont vendus aux consommateurs finaux. Ils représentaient 13,8 % des ventes totales de produits chimiques de lUnion européenne en 2021. Cette année-là, la pétrochimie et la chimie de spécialités représentaient 55,9 % des ventes de produits chimiques de lUnion européenne. En 2021, près de 64 % de ces produits chimiques produits étaient des ventes à domicile dans lUE 27 et des ventes intra-UE 27, tandis que 36 % étaient exportées vers des pays hors dEurope.

Aperçu du marché européen de la logistique chimique

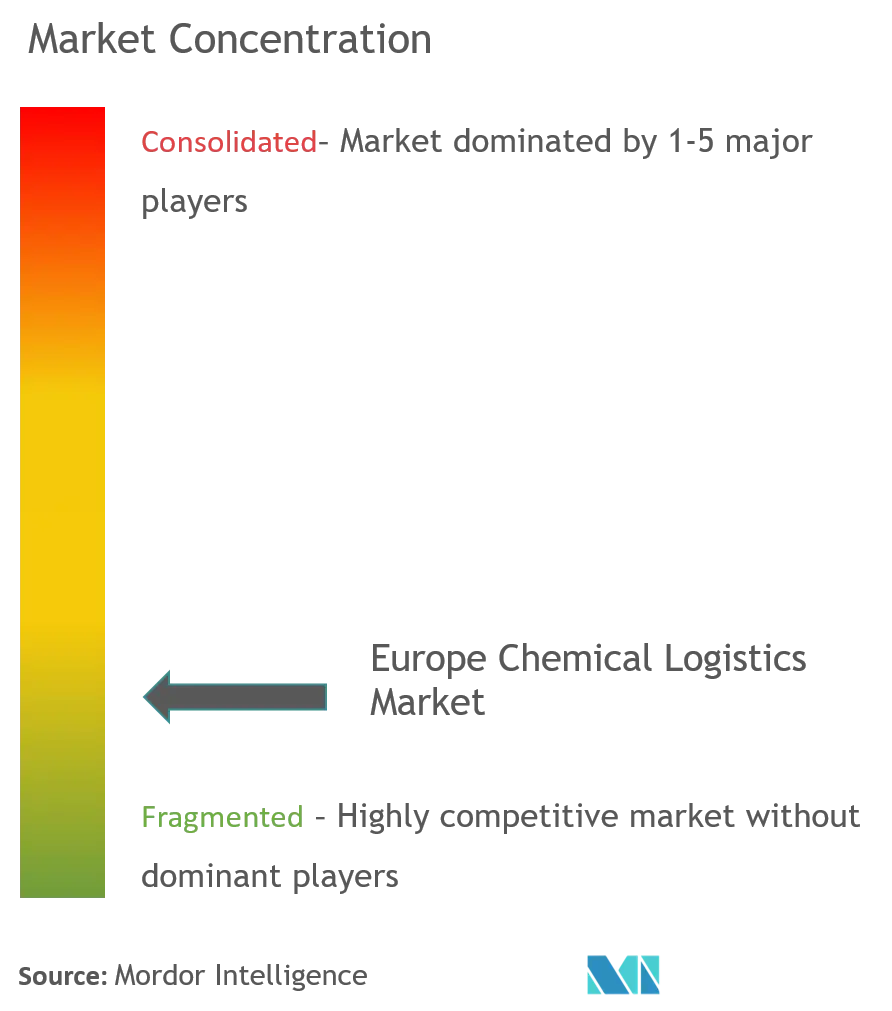

Le marché européen de la logistique chimique est fragmenté et localisé, avec de nombreux acteurs régionaux. Avec des acteurs internationaux et régionaux sur le marché, la concurrence dans l'industrie chimique mondiale s'intensifie et les fournisseurs cherchent à prendre un avantage en s'adaptant continuellement à l'évolution du marché.

Parmi les principaux acteurs existants sur le marché figurent Agility Public Warehousing Co., CH Robinson Worldwide Inc., CEVA Logistics AG, DHL, DSV Panalpina AS, FedEx Corp., DB Schenker BTT, BDP International Inc., Schneider National Inc., Univar Inc.., Chemical Express et APL Logistique.

De nombreuses fusions et acquisitions ont lieu. Par exemple, en mai 2021, CH Robinson a acquis Combinex Holdings BV pour étendre sa présence sur le marché européen. H Essers a acquis Gebroeders Hoefnagels Transport et les activités logistiques du groupe néerlandais Meeus afin d'étendre sa logistique chimique.

Leaders du marché européen de la logistique chimique

Agility Logistics

C. H. Robinson

CEVA Logistics

DHL

DSV

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de la logistique chimique

- Septembre 2023 : L'Association allemande de l'industrie chimique (Verband der Chemischen Industrie eV, ou VCI) et DACHSER Chem Logistics ont prolongé de cinq ans leur partenariat d'achat dans le domaine de la logistique. La prolongation anticipée du contrat jusquen 2029 reflète une solide collaboration

- Mai 2023: Wincanton, l'un des principaux partenaires de la chaîne d'approvisionnement des entreprises britanniques, et Tata Chemicals Europe ( TCE ) ont signé un contrat d'entreposage et de logistique de 10 ans. Ce partenariat à long terme confirme le rôle essentiel de Wincanton dans le soutien des plans de croissance stratégique de TCE, qui incluent une première au Royaume-Uni avec British Salt Limited – l'activité de fabrication de sel de haute pureté de TCE.

Segmentation de lindustrie européenne de la logistique chimique

La logistique chimique fait référence à lexpédition de produits chimiques en vrac via une gamme diversifiée déquipements. Ces équipements sont fabriqués pour maximiser la variété des produits transportés par des moyens multimodaux.

Le rapport sur le marché européen de la logistique chimique fournit des informations sur le marché, telles qu'un aperçu du marché, la dynamique du marché, l'analyse de la chaîne de valeur/chaîne d'approvisionnement, les tendances technologiques, les scénarios d'investissement, les réglementations et initiatives gouvernementales, ainsi qu'un aperçu du marché 3PL en Europe (taille et prévisions du marché). ). Il couvre également limpact de la pandémie de COVID-19 sur le marché de la logistique chimique et lattractivité de lindustrie, tel que déterminé par lanalyse des cinq forces de Porter.

Le marché européen de la logistique chimique est segmenté par service (transport, entreposage, distribution, gestion des stocks et autres services à valeur ajoutée), mode de transport (route, rail, mer et pipeline), utilisateur final (industrie pharmaceutique, industrie cosmétique, l'industrie pétrolière et gazière, l'industrie chimique spécialisée et d'autres utilisateurs finaux (comme l'industrie des revêtements)) et la géographie (Allemagne, Royaume-Uni, Pays-Bas, France, Italie, Espagne, Pologne, Belgique, Suède et reste de l'Europe). Le rapport propose des tailles de marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Transport |

| Entreposage, distribution et gestion des stocks |

| Autres services à valeur ajoutée |

| Route |

| Rail |

| Mer |

| Pipeline |

| Industrie pharmaceutique |

| Industrie Cosmétique |

| Industrie du pétrole et du gaz |

| Industrie chimique spécialisée |

| Autres utilisateurs finaux (comme l'industrie du revêtement) |

| Allemagne |

| Royaume-Uni |

| Pays-Bas |

| France |

| Italie |

| Espagne |

| Pologne |

| Belgique |

| Suède |

| Le reste de l'Europe |

| Par service | Transport |

| Entreposage, distribution et gestion des stocks | |

| Autres services à valeur ajoutée | |

| Par mode de transport | Route |

| Rail | |

| Mer | |

| Pipeline | |

| Par utilisateur final | Industrie pharmaceutique |

| Industrie Cosmétique | |

| Industrie du pétrole et du gaz | |

| Industrie chimique spécialisée | |

| Autres utilisateurs finaux (comme l'industrie du revêtement) | |

| Par géographie | Allemagne |

| Royaume-Uni | |

| Pays-Bas | |

| France | |

| Italie | |

| Espagne | |

| Pologne | |

| Belgique | |

| Suède | |

| Le reste de l'Europe |

FAQ sur les études de marché sur la logistique chimique en Europe

Quelle est la taille actuelle du marché européen de la logistique chimique ?

Le marché européen de la logistique chimique devrait enregistrer un TCAC de 6,06 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen de la logistique chimique ?

Agility Logistics, C. H. Robinson, CEVA Logistics, DHL, DSV sont les principales sociétés opérant sur le marché européen de la logistique chimique.

Quelles années couvre ce marché européen de la logistique chimique ?

Le rapport couvre la taille historique du marché européen de la logistique chimique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen de la logistique chimique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie européenne de la logistique chimique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique chimique en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Europe Chemical Logistics comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.