Analyse du marché européen des feuilles de construction et de construction

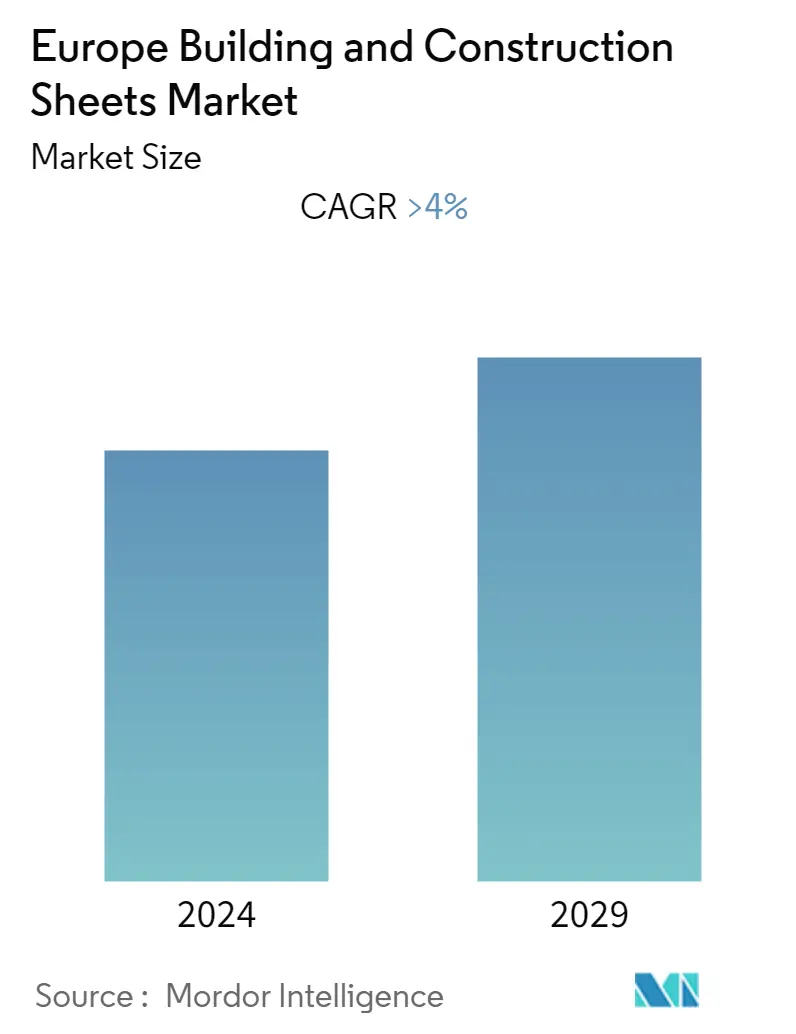

Le marché européen des bâtiments et des tôles de construction devrait croître à un TCAC denviron 4 % au cours de la période de prévision (2022-2027).

Par rapport à léconomie mondiale, la région Europe a subi des dommages plus importants en 2020 en raison du COVID-19 et se rétablira plus lentement en 2022. Dans la région Europe, le PIB réel devrait retrouver ses niveaux davant la crise dici la mi-2022. Par rapport aux premières projections postérieures au début de la pandémie, cela représente une évolution favorable des perspectives. Il est toutefois essentiel de souligner que le retour de lactivité économique aux niveaux davant la crise entraînera une reprise progressive de léconomie européenne.

La réanimation de l'industrie de la construction dans la région, ainsi que l'utilisation accrue de tôles de construction par rapport aux matériaux traditionnels, devraient stimuler la croissance du marché à court terme. Les taux d'intérêt extrêmement bas de la Banque centrale européenne, la population urbaine croissante et la forte immigration au cours des cinq dernières années ont tous contribué au boom de la construction. Le nombre de permis de construire résidentiels en attente a dépassé les 400 000, ce qui indique l'expansion du secteur.

Tendances du marché européen des feuilles de construction et de construction

Hausse des ventes déquipements de construction

La construction était le secteur utilisateur final le plus important pour les tôles en 2021, représentant près de 75 % du marché. Les feuilles sont utilisées dans les applications de revêtement de sol, de murs et de plafonds, de fenêtres, de portes, de toiture, d'enveloppe de bâtiment, d'électricité, de chauffage, de ventilation et de climatisation (CVC) et de plomberie dans le secteur du bâtiment en raison de leur légèreté, de leur facilité d'installation et propriétés d'économie d'énergie. Les clôtures et les murs sont également utilisés dans les projets de construction résidentielle et commerciale.

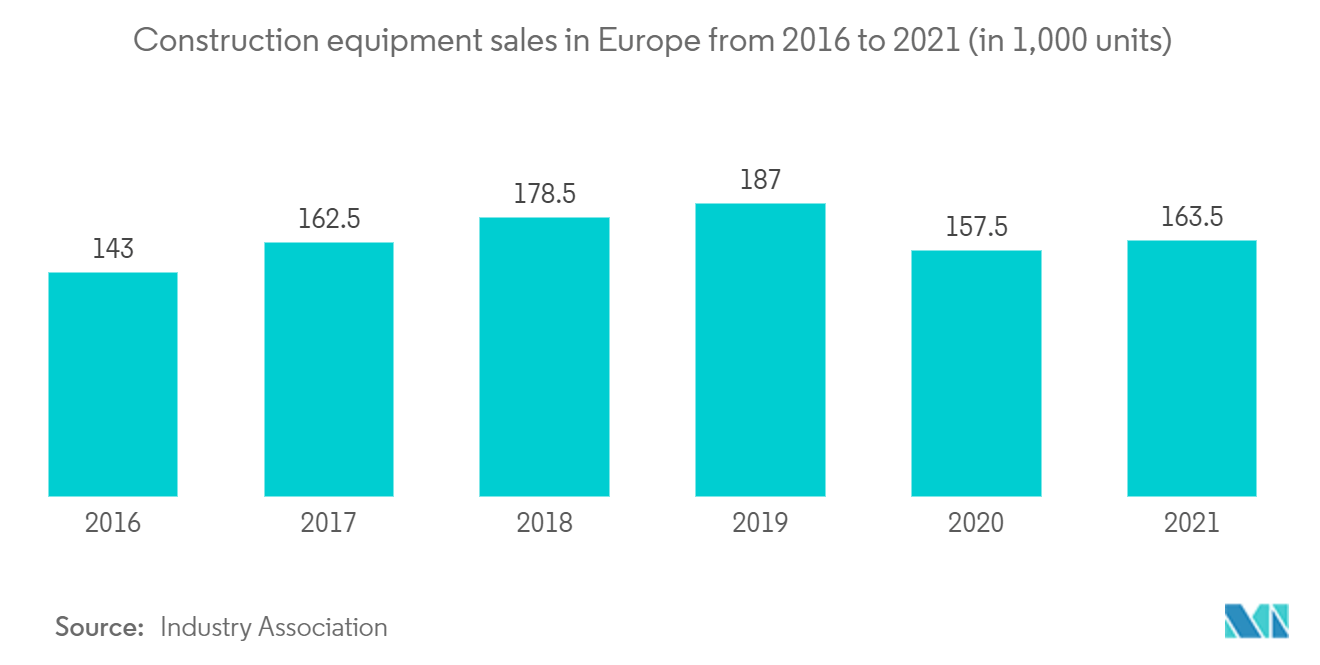

Les ventes de matériel de construction en Europe ont augmenté régulièrement jusquen 2019, date à laquelle elles ont culminé. Cependant, lactivité a connu une baisse significative en 2020 et 2021 après la pandémie de COVID-19. Dici 2025, on sattend à ce que les ventes de ce secteur ne retrouvent pas leurs niveaux davant la COVID-19. L'année 2021 a été marquée par des tendances constantes dans tous les sous-secteurs de l'équipement, tous les segments de produits enregistrant une croissance des ventes comprise entre 22% et 30%. Les machines à béton ont connu la plus forte croissance, légèrement supérieure aux niveaux observés dans les autres secteurs. Les chiffres incluent certainement un effet de base statistique de comparaison annuelle, avec l'énorme baisse du premier confinement pandémique en 2020. Cependant, après avoir surmonté la crise de Covid, la demande sous-jacente au sein du secteur est restée forte et est en passe de combler l'écart. avec des niveaux de ventes record de 2017.

D'un point de vue régional, les marchés les plus durement touchés en 2020 - en particulier le Royaume-Uni et l'Espagne - ont enregistré les meilleures performances en 2021. Les marchés de l'Europe du Sud et des PECO ont enregistré une croissance des ventes supérieure à la moyenne, et même les marchés matures d'Europe du Nord ont connu une croissance similaire. niveaux de récupération. Aucun marché na connu de baisse des ventes en 2021, et le seul marché qui a connu une croissance à un chiffre a été le marché allemand à volume élevé. Le fait quil nait pas encore atteint le niveau de saturation peut être considéré comme un résultat positif. La Turquie a poursuivi sa reprise après les niveaux de déclin catastrophiques observés en 2018/19 et a enregistré les niveaux de croissance les plus élevés de toutes les régions du marché.

Fournissant des perspectives pour le marché européen des équipements de construction en 2022, selon l'association européenne des équipements de construction CECE, l'indice du climat des affaires du secteur a enregistré sa valeur la plus élevée jamais enregistrée lors de l'enquête de juillet 2021 et s'est maintenu à des niveaux extrêmement élevés tout au long du reste de l'année. Au cours des deux premiers mois de 2022, une nouvelle légère amélioration a été constatée, tant au niveau de la situation commerciale actuelle que des attentes en matière de ventes futures. Les fabricants européens espèrent que les goulots détranglement du côté de loffre susciteront moins dinquiétudes pour le reste de lannée. Le CECE affirme que la demande reste clairement forte, car tous les sous-secteurs d'équipement s'attendaient à une amélioration de l'activité au cours des mois précédant l'été 2022.

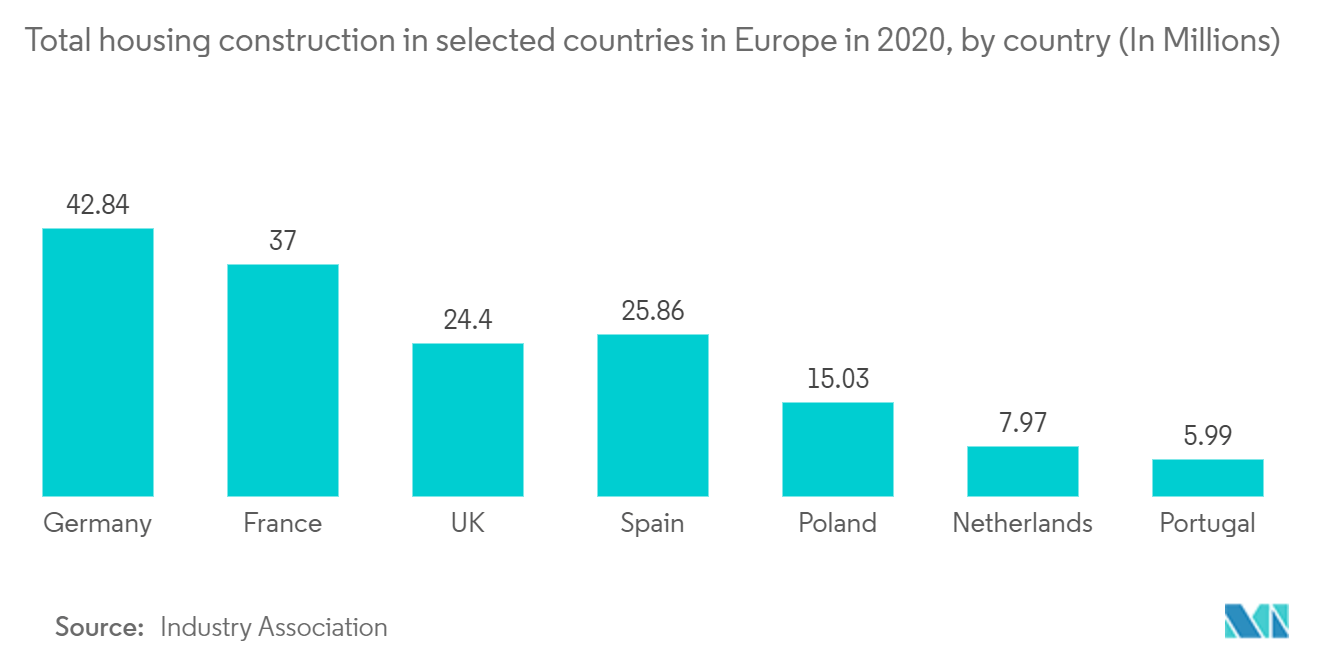

Demande croissante de tôles dans le secteur de la construction résidentielle

Avec un total d'environ 43 millions de logements en 2020, l'Allemagne possède le plus grand parc de logements parmi les pays européens. La France, lEspagne et le Royaume-Uni figuraient également en tête de liste. Cela nest pas surprenant, étant donné que les quatre premiers pays comptent parmi les plus peuplés dEurope. Selon les pays, l'offre de nouveaux logements varie considérablement. La Pologne et la France ont enregistré le plus grand nombre de logements achevés en 2020, mais la Roumanie a enregistré le plus grand nombre de mises en chantier, laissant la Pologne et la France respectivement en deuxième et troisième place.

Le secteur résidentiel a connu la plus forte augmentation des volumes d'investissement de toutes les classes d'actifs immobiliers en Europe au cours du dernier cycle d'investissement, représentant 22 % de l'activité d'investissement en 2020, contre seulement 8 % en 2009. Ses qualités défensives ont conduit les investisseurs à augmenter les dépenses dans le secteur en 2020, à environ 18 % au-dessus de la moyenne quinquennale. En termes de nouveaux capitaux, plus de 60 milliards d'euros de fonds sont levés en mettant l'accent sur le secteur - correspondant au montant investi en 2020 - alors que les investisseurs envisagent une gamme de types d'actifs et de voies d'accès au marché, y compris la construction pour louer. Niches résidentielles de logements pour personnes âgées et étudiants, de construction pour vente, de location privée, de coliving, de logements pour personnes âgées et étudiantes.

Même si lafflux de nouveaux capitaux cherchant à investir dans le secteur résidentiel témoigne dune plus grande diversité, cela sexplique par une consolidation accrue des actifs sous gestion parmi les plus grands propriétaires résidentiels dEurope. Des sociétés comme Blackstone, AXA REIM, Union Investment, Greystar et Roundhill Capital ont été occupées à constituer leurs portefeuilles. L'investisseur suédois Heimstaden a activement accru sa présence à travers l'Europe au cours des dernières années et occupe désormais la deuxième place du classement des investisseurs nets avec 13,8 milliards d'euros d'actifs sous gestion. La fusion récemment proposée de Vonovia et Deutsche Wohnen créera un investisseur riche de plus de 20 milliards d'euros d'actifs qui sera l'un des acteurs les plus puissants du marché immobilier berlinois, le plus grand propriétaire résidentiel coté en bourse d'Allemagne et le plus grand propriétaire résidentiel privé d'Europe.

Aperçu du marché européen des feuilles de construction et de construction

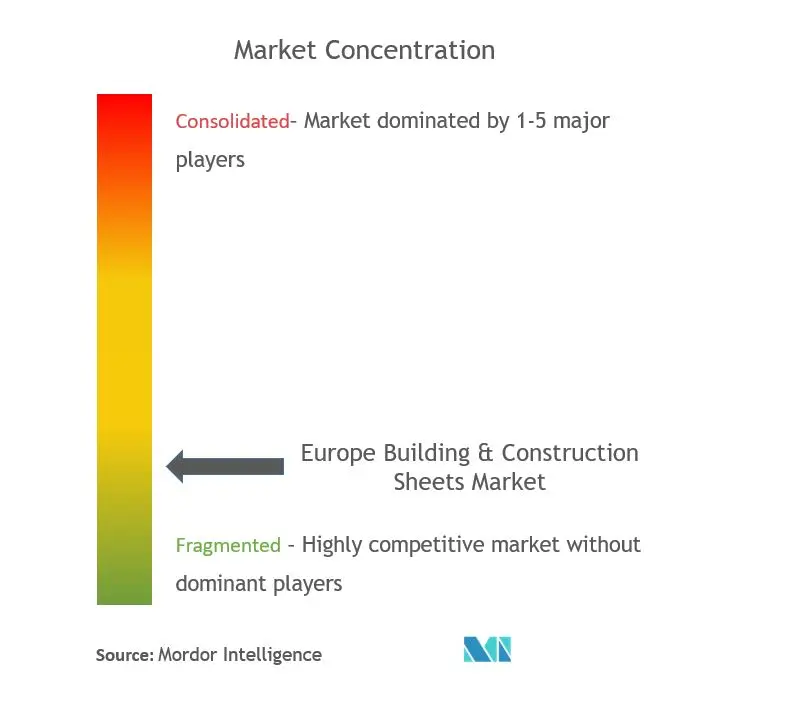

Le marché européen des bâtiments et des tôles de construction est très fragmenté, avec de grands acteurs répondant au marché international et des acteurs locaux répondant à la demande régionale. En outre, la disponibilité de nombreux fournisseurs de produits dans les régions est susceptible de restreindre lentrée de nouveaux acteurs dans lindustrie. Les principaux acteurs du marché proposent pour la plupart une large gamme de produits de construction au lieu de fabriquer un seul type de produit. En conséquence, ces entreprises se font principalement concurrence sur la base des prix et du portefeuille de produits.

Parmi les principaux acteurs du marché européen figurent Saint Gobain, Lyondellbasell, James Hardie Industries plc, Paul Bauder GmbH et Euramax International.

Leaders du marché européen des tôles de construction et de construction

-

Saint Gobain

-

Lyondellbasell

-

James Hardie Industries plc

-

Paul Bauder GmbH

-

Euramax International

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des tôles de construction et de construction

Octobre 2021 Saint-Gobain finalise l'acquisition de RABONI Normandie, distributeur multi-spécialiste de matériaux de construction sur le marché dynamique de la rénovation résidentielle et de l'efficacité énergétique en France. Cette acquisition permet ainsi à Saint-Gobain de renforcer ses positions sur le marché de la distribution en France et d'enrichir son offre pour répondre au mieux aux besoins croissants des artisans et de leurs clients.

Septembre 2021 Saint-Gobain finalise l'acquisition de la société française Panofrance, distributeur spécialisé de bois et panneaux pour les secteurs de la construction et de l'ameublement. Cette acquisition permettra à Saint-Gobain de densifier son empreinte géographique sur le marché en forte croissance des systèmes constructifs à base de bois offrant des solutions légères et rapides à mettre en œuvre.

Segmentation de lindustrie des feuilles de bâtiment et de construction en Europe

Les feuilles de bâtiment et de construction sont utilisées pour la conception de bâtiments qui répondent aux exigences spatiales, environnementales et visuelles. Ce rapport fournit une analyse des perspectives du marché, de la dynamique, des innovations technologiques, des nouvelles tendances et de limpact du COVID-19. Le rapport couvre également la segmentation par application, fonction, utilisateurs finaux et pays.

Le marché européen des bâtiments et des tôles de construction est segmenté par matériau (bitume, caoutchouc, métal et polymère), par utilisateur final (résidentiel, commercial et industriel) et par pays (Royaume-Uni, Allemagne, France et reste de l'Europe). Le rapport propose la taille du marché et les prévisions pour le marché européen des tôles de construction et de construction en valeur (en milliards USD) pour tous les segments ci-dessus.

| Bitume |

| Caoutchouc |

| Métal |

| Polymère |

| Résidentiel |

| Commercial |

| Industriel |

| Royaume-Uni |

| Allemagne |

| France |

| Le reste de l'Europe |

| Par matériau | Bitume |

| Caoutchouc | |

| Métal | |

| Polymère | |

| Par utilisateur final | Résidentiel |

| Commercial | |

| Industriel | |

| Par pays | Royaume-Uni |

| Allemagne | |

| France | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les feuilles de bâtiment et de construction en Europe

Quelle est la taille actuelle du marché européen des feuilles de construction et de construction ?

Le marché européen des tôles de construction et de construction devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des feuilles de construction et de construction ?

Saint Gobain, Lyondellbasell, James Hardie Industries plc, Paul Bauder GmbH, Euramax International sont les principales sociétés opérant sur le marché européen des tôles de construction et de construction.

Quelles années couvre ce marché européen des tôles de construction et de construction ?

Le rapport couvre la taille historique du marché des feuilles de bâtiment et de construction en Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des feuilles de construction et de construction en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des tôles de construction et de construction

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des feuilles de construction et de construction en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des feuilles de bâtiment et de construction en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.