Analyse du marché européen du biodiesel

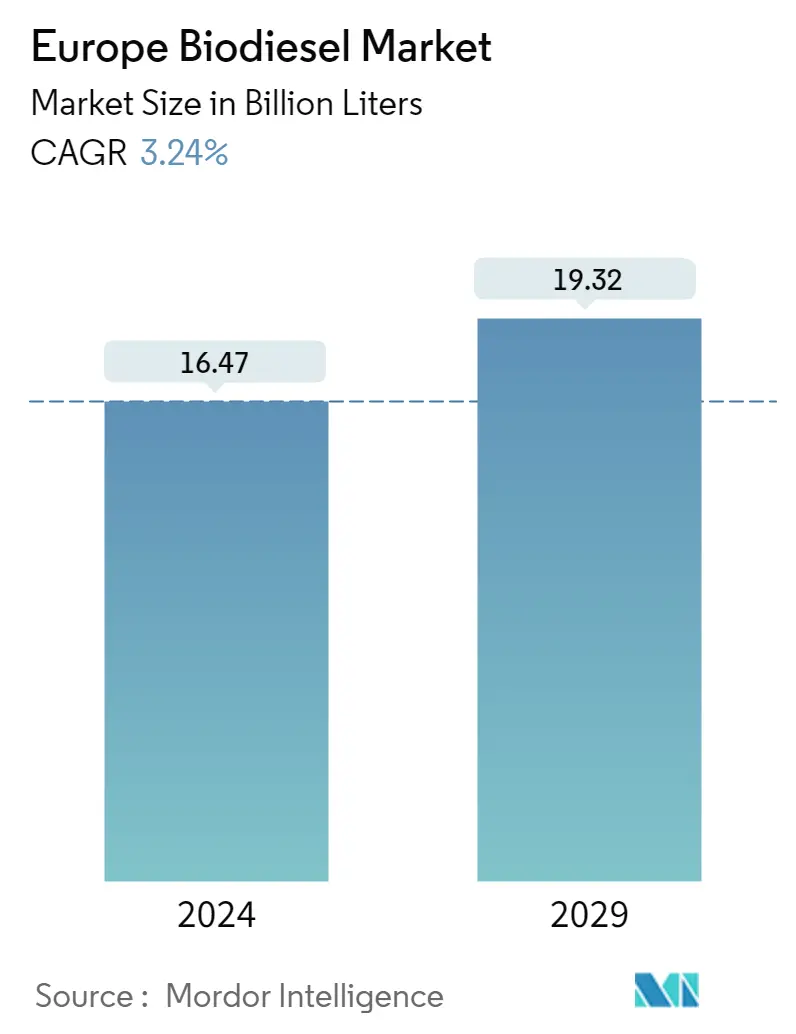

La taille du marché européen du biodiesel est estimée à 16,47 milliards de litres en 2024 et devrait atteindre 19,32 milliards de litres dici 2029, avec une croissance de 3,24 % au cours de la période de prévision (2024-2029).

- À moyen terme, des facteurs tels que les politiques et réglementations favorables au gouvernement et les préoccupations concernant la sécurité énergétique devraient stimuler le marché au cours de la période de prévision.

- Dun autre côté, la disponibilité et le prix des matières premières, telles que les huiles végétales et les graisses animales, devraient entraver la croissance du marché au cours de la période de prévision.

- Néanmoins, les efforts de recherche et de développement se concentrent sur la recherche de matières premières alternatives pour la production de biodiesel. Les matières premières avancées, telles que les algues et les huiles usées, offrent le potentiel dune durabilité améliorée, dun impact réduit sur lutilisation des terres et dune disponibilité accrue des matières premières, créant ainsi de nouvelles opportunités pour la production de biodiesel.

- L'Allemagne devrait dominer le marché au cours de la période de prévision. Grâce aux politiques gouvernementales favorables.

Tendances du marché européen du biodiesel

L'huile de palme est susceptible de dominer le marché

- Lhuile de palme est lune des huiles végétales les plus produites au monde. Les principaux pays producteurs dhuile de palme, comme lIndonésie et la Malaisie, disposent de plantations à grande échelle et de processus dextraction efficaces, ce qui garantit un approvisionnement important et fiable en huile de palme. Cet approvisionnement abondant confère à lhuile de palme un avantage compétitif en termes de disponibilité et de coût par rapport aux autres matières premières.

- L'huile de palme a une teneur élevée en énergie, ce qui en fait une matière première efficace pour la production de biodiesel. Sa densité énergétique permet des rendements de biodiesel plus élevés par unité de matière première, ce qui se traduit par une production rentable. Lefficacité énergétique de lhuile de palme contribue à son attrait pour les fabricants de biodiesel et peut potentiellement contribuer à sa domination sur le marché.

- De plus, lhuile de palme possède des propriétés favorables à la production de biodiesel, telles que sa faible viscosité et son pouvoir lubrifiant élevé. Ces propriétés améliorent les performances du biodiesel dans les moteurs diesel et le rendent compatible avec les infrastructures diesel existantes. Les propriétés favorables du biodiesel à base dhuile de palme contribuent à son potentiel commercial et à sa compétitivité.

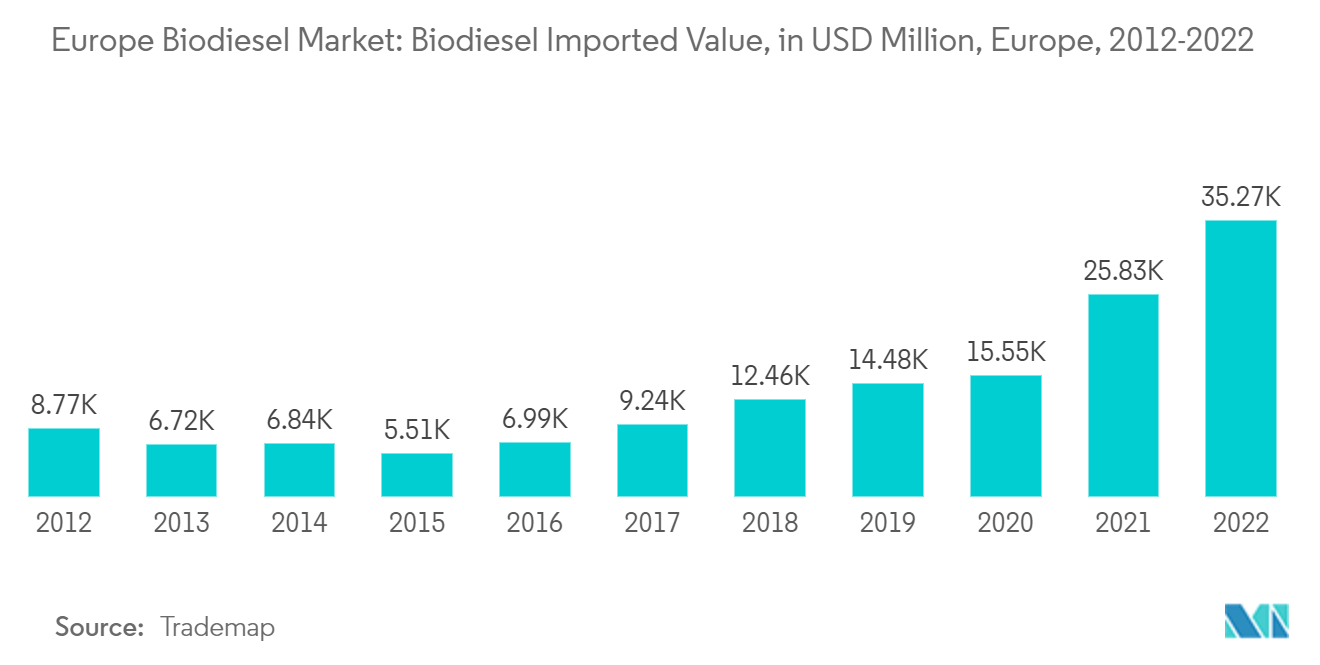

- La valeur du biodiesel importé en Europe a considérablement augmenté entre 2021 et 2022. Selon Statista, la valeur totale des importations de biodiesel a augmenté de plus de 36 %, ce qui signifie une augmentation de la consommation de biodiesel dans les régions.

- En décembre 2022, lUnion européenne est parvenue à un accord préliminaire pour introduire un règlement qui obligerait les entreprises à fournir la preuve que leur huile de palme et dautres produits vendus au sein de lUE ne sont pas liés à la déforestation.

- Par conséquent, conformément aux points évoqués ci-dessus, le segment de lhuile de palme dominera probablement le marché au cours de la période de prévision.

L'Allemagne domine le marché

- L'Allemagne a mis en œuvre des politiques et des réglementations favorables pour promouvoir les énergies renouvelables, notamment le biodiesel. Le pays a des objectifs ambitieux en matière d'énergies renouvelables et propose des incitations financières et des subventions pour la production de biodiesel. Ce soutien encourage les investissements et la croissance dans lindustrie du biodiesel, positionnant ainsi lAllemagne comme un acteur clé.

- LAllemagne est connue pour son ingénierie avancée et son expertise technologique. Le pays dispose dune solide infrastructure de recherche et développement, permettant le développement et la mise en œuvre de technologies innovantes de production de biodiesel. Les entreprises allemandes sont à lavant-garde du développement de processus de production de biodiesel efficaces et rentables, ce qui leur confère un avantage concurrentiel sur le marché.

- En février 2022, Renewable Energy Group a annoncé son intention d'améliorer la capacité de prétraitement de sa raffinerie de biodiesel à Emden, en Allemagne. Cette expansion vise à permettre la transformation de matières premières difficiles en carburants renouvelables, y compris celles qui sont généralement difficiles à convertir.

- L'Allemagne dispose d'une infrastructure bien développée pour la production, la distribution et l'utilisation du biodiesel. Le pays possède de nombreuses usines de production de biodiesel, un vaste réseau dinstallations de mélange et des stations-service. Cette infrastructure existante constitue une base solide pour la croissance et la domination du marché du biodiesel en Allemagne.

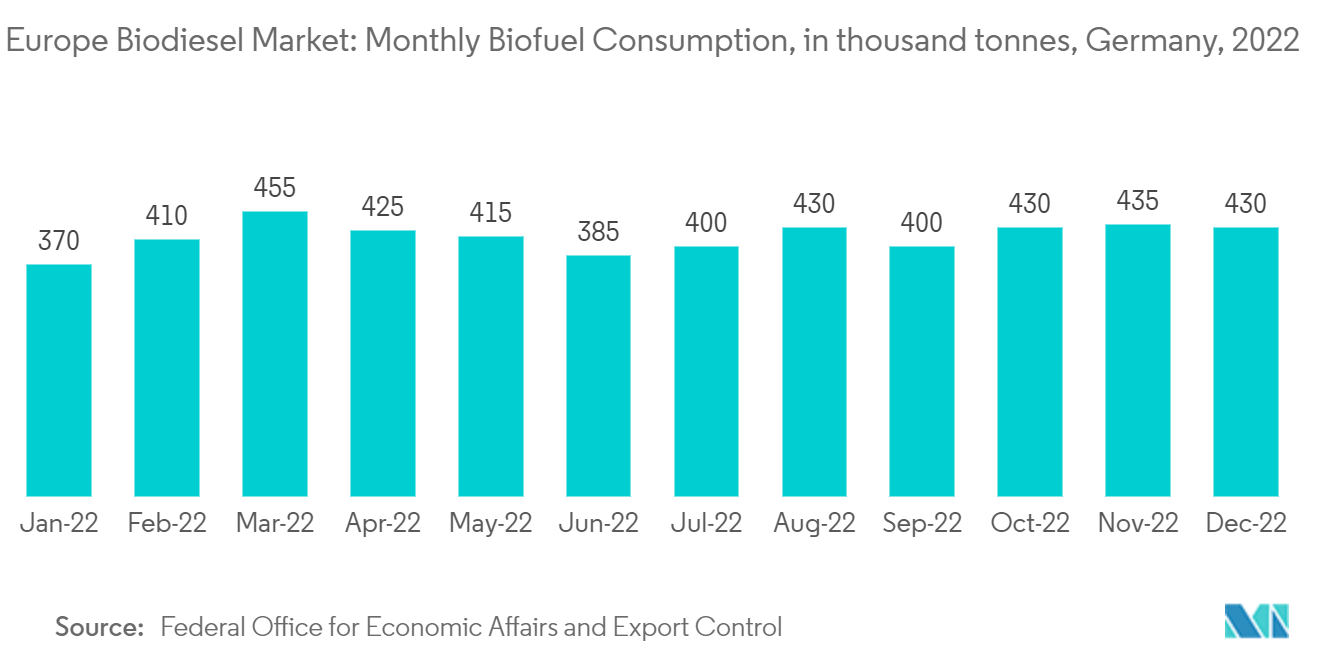

- En 2022, la consommation de biodiesel en Allemagne s'élevait à 2,516 millions de tonnes (environ 755 millions de gallons), en baisse par rapport aux 2,560 millions de tonnes (environ 768,5 millions de gallons) en 2021. En revanche, l'utilisation d'éthanol dans les mélanges a augmenté de près de 2,9 %, passant de 1,153 million de tonnes. (386 millions de gallons) à 1,186 millions de tonnes (environ 397 millions de gallons).

- Par conséquent, conformément aux points mentionnés ci-dessus, lAllemagne est susceptible de devenir un acteur important sur le marché du biodiesel en Europe.

Aperçu de lindustrie européenne du biodiesel

Le marché européen du biodiesel est semi-fragmenté. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy et d'autres.

Leaders du marché européen du biodiesel

-

Shell PLC

-

BP PLC

-

Bunge Limited

-

Air Liquide SA

-

Harvest Energy

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen du biodiesel

- En janvier 2023, le ministère allemand de l'Environnement a annoncé son intention d'envoyer prochainement des propositions au cabinet pour que le pays se retire de l'utilisation des biocarburants à base de cultures afin de réduire les gaz à effet de serre.

- Mars 2022 Rossi Biofuel Zrt, filiale du groupe ENVIEN, inaugure une nouvelle usine de biodiesel en Hongrie. Cette usine a été construite par BDI-BioEnergy International GmbH. L'installation est une usine à matières premières multiples située à Komárom, en Hongrie. La nouvelle usine a une capacité de 60 000 tonnes par an, ce qui fait que la capacité totale de production de biodiesel de l'entreprise est passée de 150 000 à 210 000 tonnes par an.

Segmentation de lindustrie européenne du biodiesel

Le biodiesel est un carburant renouvelable dérivé de sources de biomasse, telles que les huiles végétales, les graisses animales ou les huiles de cuisson recyclées. Il est produit par transestérification, qui consiste à faire réagir chimiquement la matière première de la biomasse avec un alcool (généralement du méthanol ou de l'éthanol) en présence d'un catalyseur, tel que l'hydroxyde de sodium ou l'hydroxyde de potassium.

Le marché européen du biodiesel est segmenté par matières premières, mélanges de biodiesel et géographie. Par matière première, le marché est segmenté en céréales secondaires, cultures sucrières, huile végétale et autres ; par mélanges de biodiesel, le marché est segmenté en B5, B20 et B100. Le rapport couvre également la taille du marché et les prévisions du marché européen du biodiesel dans les principales régions. Le rapport présente la taille du marché et les prévisions du marché européen du biodiesel en volume pour tous les segments ci-dessus.

| L'huile de colza |

| Huile de palme |

| Huile de cuisson usagée |

| Autres matières premières |

| B5 |

| B20 |

| B100 |

| Allemagne |

| Espagne |

| Royaume-Uni |

| France |

| Le reste de l'Europe |

| Matière première | L'huile de colza |

| Huile de palme | |

| Huile de cuisson usagée | |

| Autres matières premières | |

| Mélanges de biodiesel | B5 |

| B20 | |

| B100 | |

| Géographie | Allemagne |

| Espagne | |

| Royaume-Uni | |

| France | |

| Le reste de l'Europe |

FAQ sur les études de marché sur le biodiesel en Europe

Quelle est la taille du marché européen du biodiesel ?

La taille du marché européen du biodiesel devrait atteindre 16,47 milliards de litres en 2024 et croître à un TCAC de 3,24 % pour atteindre 19,32 milliards de litres dici 2029.

Quelle est la taille actuelle du marché européen du biodiesel ?

En 2024, la taille du marché européen du biodiesel devrait atteindre 16,47 milliards de litres.

Qui sont les principaux acteurs du marché européen du biodiesel ?

Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy sont les principales sociétés opérant sur le marché européen du biodiesel.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne du biodiesel

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du biodiesel en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du biodiesel en Europe comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.