Analyse du marché du partage de vélos en Europe

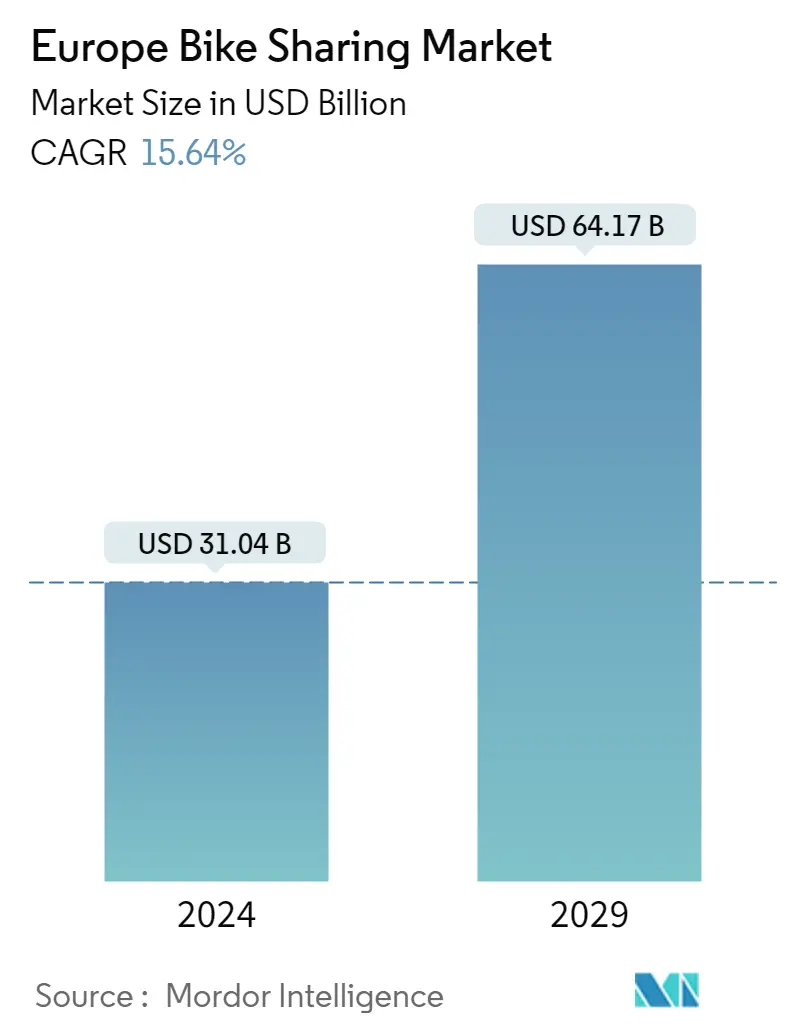

La taille du marché européen du partage de vélos est estimée à 31,04 milliards USD en 2024 et devrait atteindre 64,17 milliards USD dici 2029, avec une croissance de 15,64 % au cours de la période de prévision (2024-2029).

Le marché européen du vélopartage a subi des pertes importantes en raison du COVID-19. Les restrictions liées au confinement ont entraîné une baisse de la demande doptions de vélopartage. Le risque accru associé aux lieux bondés et aux mesures de distanciation sociale a nui à la croissance du marché, les préférences des clients se tournant vers les vélos et scooters personnels. Cependant, grâce à l'assouplissement apporté par le gouvernement en matière de confinement et de rassemblements, la demande de vélos en libre-service en Europe connaît à nouveau une phase de croissance et devrait prendre de l'importance au cours de la période de prévision. Par exemple,.

- Mars 2022 Motto est une nouvelle startup française qui compte vendre des vélos électriques à Paris. Au lieu d'acheter les vélos, les clients Motto pourront les louer moyennant un forfait mensuel fixe de 75 EUR (79,93 USD).

À moyen terme, compte tenu de linclination croissante des consommateurs suite à une prise de conscience croissante des avantages offerts par les services de partage de vélos dans la région, la présence dacteurs de premier plan devrait stimuler la demande sur le marché. Les consommateurs daujourdhui ne sont pas disposés à investir massivement dans des produits qui ne peuvent être utilisés que pendant une brève période. C'est pourquoi les acteurs de la région soutiennent et lancent également de nouveaux services dans les pays européens. Par exemple,.

- Mai 2022 Inurba Mobility, la nouvelle marque de Citybike Global, lance le service public électrique à Stockholm (Suède) avec les 1 000 premiers vélos électriques sur un total de 5 100 qui seront déployés d'ici la fin de cette année. Il devrait s'agir de l'un des services publics de partage de vélos électriques les plus étendus d'Europe.

Le système de partage de vélos est spécialement conçu pour les navetteurs qui peuvent récupérer leurs vélos selon leurs besoins à des heures et à des endroits qui leur conviennent. Grâce à sa simplicité, à son faible entretien et à ses prix bon marché, le vélopartage devient également populaire sur les marchés européens. Les modèles chinois de vélos en libre-service ont principalement pénétré le marché européen du vélo en libre-service. Aujourdhui, plusieurs opérateurs locaux démarrent également leur activité de vélopartage. De plus, les vélos offrent lavantage supplémentaire dun volume plus réduit, ce qui réduit considérablement les embouteillages.

Les vélos électriques, offrant la même utilité que n'importe quel deux-roues avec l'avantage supplémentaire de réduire les effets néfastes sur l'environnement, deviennent également populaires parmi les pays européens. De nombreux jeunes ingénieurs et entrepreneurs ayant une expérience en conception et en innovation voient lindustrie du vélo électrique comme une énorme opportunité, en particulier sur les marchés européens. Par exemple,.

- Août 2022 ESB eBikes est un projet pilote de vélos électriques lancé à Dublin par le fournisseur d'énergie irlandais ESB. ESB a subventionné le coût journalier de location, à partir de 5 EUR (5,33 USD) par jour pour les personnes disposant d'un abonnement mensuel de 30 EUR (31,97 USD). Sans abonnement, une journée complète coûte 10 EUR (10,66 USD). Avant minuit, les usagers doivent restituer le vélo à la même station.

Tendances du marché européen du partage de vélos

Les vélos électriques seront probablement le segment qui connaît la croissance la plus rapide au cours de la période de prévision

Laugmentation des émissions des véhicules a conduit à la mise en œuvre de lois et réglementations strictes par les gouvernements européens. Les fabricants dautomobiles et de composants automobiles se concentrent davantage sur la réduction du poids des véhicules afin daméliorer le rendement énergétique. Les véhicules électriques constituent une autre étape majeure vers la réduction des émissions dans de nombreuses économies en développement.

Les gouvernements offrent des incitations, telles que des subventions et des exonérations fiscales, pour promouvoir l'achat de véhicules électriques. Ainsi, la demande de partage de vélos électriques apparaît du côté positif du graphique, compte tenu des incitations gouvernementales.

Le 2 roues électrique est respectueux de lenvironnement et fonctionne principalement avec une batterie rechargeable Li-ion. Il peut offrir une autonomie maximale de 99,4 miles (160 km) avec une seule charge. Avec des options de batteries de type 8, 12 ou 18 ampères-heure, il offre également au client un choix en fonction de son utilité.

De plus, les sociétés de location de 2 roues électriques intensifient leurs efforts en fournissant un service client 24h/24 et 7j/7 avec des prises en charge et des dépôts gratuits aux endroits désignés. Les vélos fournissent des casques, des trousses de premiers secours et même des supports de téléphone montés pour la navigation. Les accessoires optionnels sont également réputés dans les lieux touristiques, comme l'internet 4G gratuit ou le Wi-Fi de poche pour maximiser les gains clients. Cest pourquoi les acteurs de la région européenne lancent des services de partage de vélos électriques. Par exemple,.

- Octobre 2022 la société de transports publics de Barcelone a dévoilé l'infrastructure du prochain service de partage de vélos AMBici, qui couvrira toute la zone métropolitaine de Barcelone. Le nouveau service devrait être opérationnel au début de l'année prochaine et sera disponible dans 15 municipalités catalanes. AMBici mettra à disposition des résidents 2 600 vélos électriques et 236 stations pour offrir une mobilité meilleure, plus flexible et plus durable.

LAllemagne et le Royaume-Uni devraient jouer un rôle clé sur le marché

Le secteur du vélo en libre-service devrait passer de 3 à 5 véhicules pour 1 000 habitants dans les grandes villes européennes à 10 à 20 voitures pour 1 000 habitants au cours des cinq prochaines années, ce qui représente une croissance de 20 à 30 % par an. En Europe, les utilisateurs de vélos en libre-service coûtent entre 0,50 et 1 EUR (0,53 à 1,07 USD) par trajet et jusqu'à 3 à 4 EUR (3,20 à 4,26 USD) pour aller au travail et en revenir. Un navetteur dépense en moyenne 10 à 12 euros (10,66 à 12,79 dollars) pour une journée entière de déplacement. À mesure que le marché du vélopartage commence à émettre des cartes de voyage mensuelles, les tarifs vont baisser considérablement.

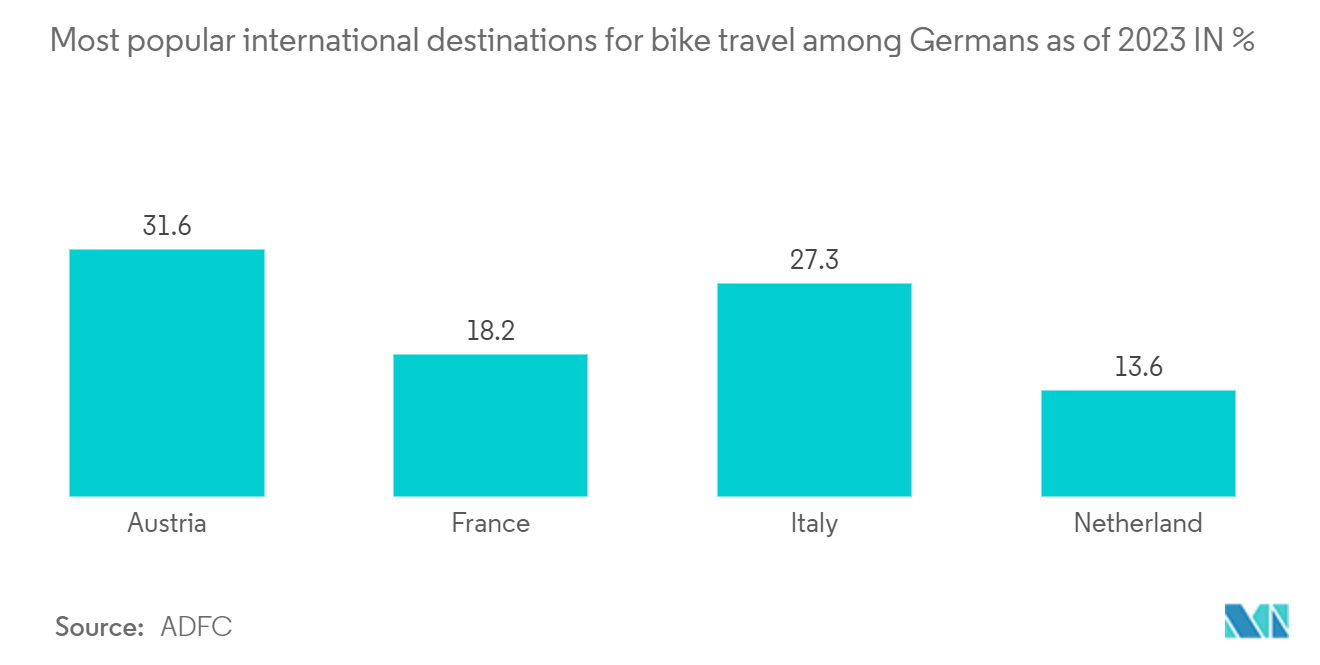

L'Allemagne était en tête du marché européen, représentant environ 40 % du marché en 2021. Elle était suivie par les Pays-Bas et la France, qui ont capturé plus de 11 % de la part de marché globale. De nombreuses sociétés européennes de partage de vélos ont uni leurs forces et opèrent dans plus de 350 villes avec 65 millions de trajets. Un groupe d'experts européens composé de quelques entreprises sélectionnées comme BiciMAD, Donkey Republic, Mobike et Moventiaa forme un puissant plaidoyer dans le secteur du vélopartage.

Certains développements récents dans l'UE ont embrassé le marché du partage de vélos électriques et ont permis de relever la barre des ventes. Par exemple:.

- En mai 2022, le CONEBI a produit un rapport avec l'association européenne des cyclistes pour mettre en avant une taxe sur les carburants meilleure et plus efficace, qui sera promise dans toute l'UE. Les nouvelles subventions aux carburants devraient désormais financer gratuitement 5,3 milliards de services de vélopartage.

Aperçu du marché européen du partage de vélos

Le marché européen du partage de vélos est extrêmement fragmenté avec diverses startups et acteurs régionaux tels que Byke, Urbo Solutions, Bleeper Bike, Cloudbike, Rekola, YoBike, Pony Bikes et Donkey Republic. Bien que pour avoir l'avantage sur leurs concurrents, les principaux fabricants de vélos créent des coentreprises et des partenariats pour lancer de nouveaux produits. Par exemple,.

- En mars 2021, Rekola a lancé le partage de vélos dans les forêts de Bratislava. Linitiative a été développée en réponse au renforcement des mesures anti-coronavirus et aux recommandations selon lesquelles les gens devraient sortir à la campagne.

- En janvier 2021, Bleeper a levé près de 600000EUR (639411USD) pour ajouter davantage de vélos à sa flotte de partage, et prépare le déploiement de scooters électriques.

Leaders du marché européen du partage de vélos

-

Pony Bike

-

YObykes

-

Bleeper Active

-

Cloudbike

-

Rekola Bikesharing s.r.o

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen du partage de vélos

- Juin 2022 Audi, constructeur automobile haut de gamme, inaugure un site de hub de recharge ultra-rapide en Allemagne. Le salon électronique est compatible avec la recharge des véhicules électriques et comprend une installation de partage de vélos électriques.

- Mai 2022 Maribor a lancé un nouveau système de vélos en libre-service dans la ville slovène de Maribor. Le nouveau système de vélos en libre-service s'appelle Mbajk et comprend 210 vélos répartis dans 21 stations du centre-ville.

- Avril 2022 Galilo a annoncé qu'elle partageait son vélo électrique dans le cadre d'un programme de partage de vélos électriques dans la région métropolitaine de Barcelone. Les Transports Metropolitana de Barcelona géreront le programme. Il sera composé de 2 600 vélos électriques pour 236 stations d'accueil réparties dans 15 communes.

Segmentation de lindustrie du partage de vélos en Europe

Le partage de vélos est un service de transport partagé dans lequel les vélos et les scooters sont partagés entre particuliers à court terme pour une structure tarifaire meilleure et plus abordable.

Le marché européen du partage de vélos est segmenté par type de durée de location (courte et longue durée), par type dapplication (tourisme et déplacements domicile-travail) et par pays (Allemagne, Royaume-Uni, Italie, France et reste de lEurope). Le rapport propose la taille du marché et les prévisions pour tous les segments ci-dessus en valeur (en milliards USD).

| Long |

| Court |

| Tourisme |

| Déplacement domicile-travail |

| Type de durée | Long |

| Court | |

| Type de demande | Tourisme |

| Déplacement domicile-travail |

FAQ sur les études de marché sur le partage de vélos en Europe

Quelle est la taille du marché européen du partage de vélos ?

La taille du marché européen du partage de vélos devrait atteindre 31,04 milliards USD en 2024 et croître à un TCAC de 15,64 % pour atteindre 64,17 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen du partage de vélos ?

En 2024, la taille du marché européen du partage de vélos devrait atteindre 31,04 milliards de dollars.

Qui sont les principaux acteurs du marché européen du partage de vélos ?

Pony Bike, YObykes, Bleeper Active, Cloudbike, Rekola Bikesharing s.r.o sont les principales sociétés opérant sur le marché européen du partage de vélos.

Quelles années couvre ce marché européen du partage de vélos et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen du partage de vélos était estimée à 26,84 milliards de dollars. Le rapport couvre la taille historique du marché du partage de vélos en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du partage de vélos en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne du partage de vélos

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du partage de vélos en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du partage de vélos en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.