Analyse du marché européen de la télématique automobile

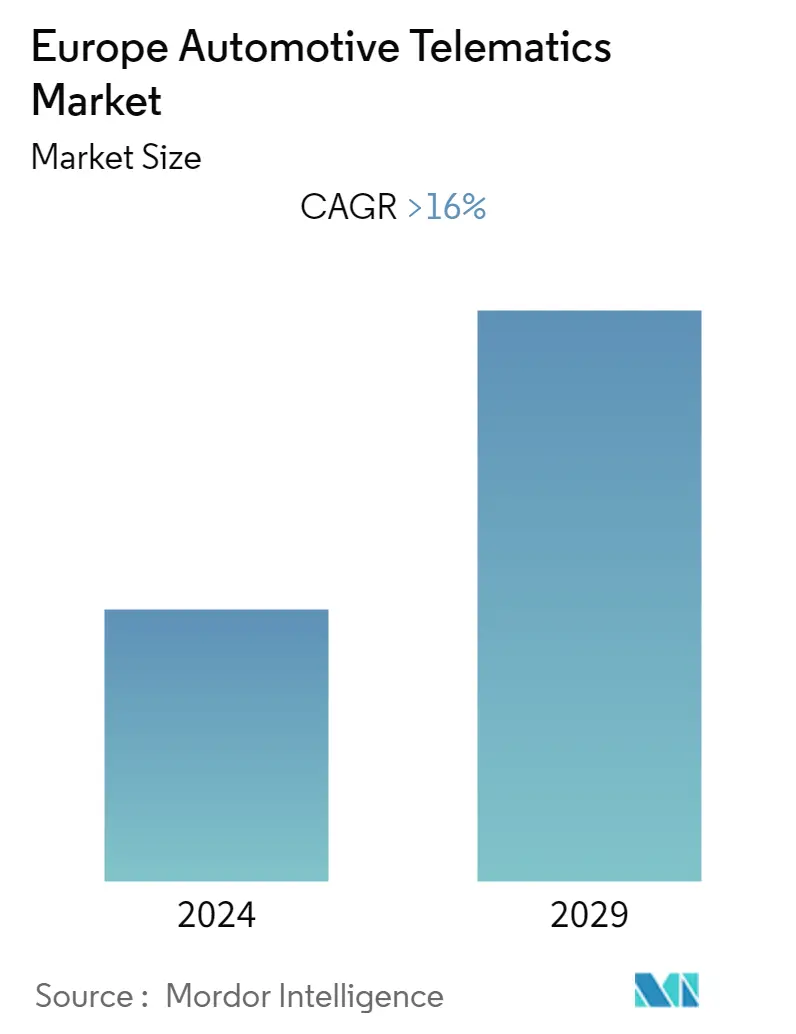

Le marché européen de la télématique automobile est actuellement évalué à 7,3 milliards de dollars et devrait atteindre 34,3 milliards de dollars, enregistrant un TCAC de 16 % sur la période de prévision.

La pandémie de COVID-19 a eu un effet négatif sur de nombreux secteurs, et celui de la télématique ne fait pas exception non plus. Le marché a été affecté négativement par les confinements et par larrêt ultérieur des opérations des fabricants, en raison des directives visant à contenir le virus. Les perturbations de la chaîne dapprovisionnement ont entraîné des retards et dautres défis opérationnels.

L'année 2021 a été considérée comme une année de transition, où les choses sont revenues à la normale et où le marché de la production et des services automobiles a retrouvé sa phase de croissance, atténuant la forte demande de télématique automobile à travers l'Europe.

Sur la période de prévision à plus long terme, les constructeurs automobiles sont à l'avant-garde de l'amélioration de la sécurité des conducteurs et, par conséquent, les voitures modernes sont équipées de diverses technologies qui surveillent et contrôlent diverses fonctions du véhicule. La réduction du coût de la connectivité, la pénétration croissante des smartphones et les réglementations de sécurité strictes sont quelques-unes des principales raisons qui alimentent la croissance du marché.

La plupart des véhicules connectés sont aujourd'hui équipés de capteurs qui génèrent de nombreuses données précieuses utilisées par les gestionnaires de flotte pour un fonctionnement fluide et pour aider les constructeurs automobiles à offrir une expérience personnalisée à leurs clients. Avec des fonctionnalités et des technologies plus avancées, les voitures sont désormais pilotées par des logiciels, ce qui entraîne l'entrée d'un plus grand nombre de géants de la technologie et des logiciels dans l'industrie automobile.

Ladoption de la télématique automobile dans les véhicules électriques devrait également propulser la croissance du marché à lavenir. Les principaux acteurs du marché sont impatients de tirer parti des opportunités présentées par lintroduction des véhicules électriques (VE) sur le marché.

Tendances du marché européen de la télématique automobile

Lintroduction de nouvelles technologies stimule le marché

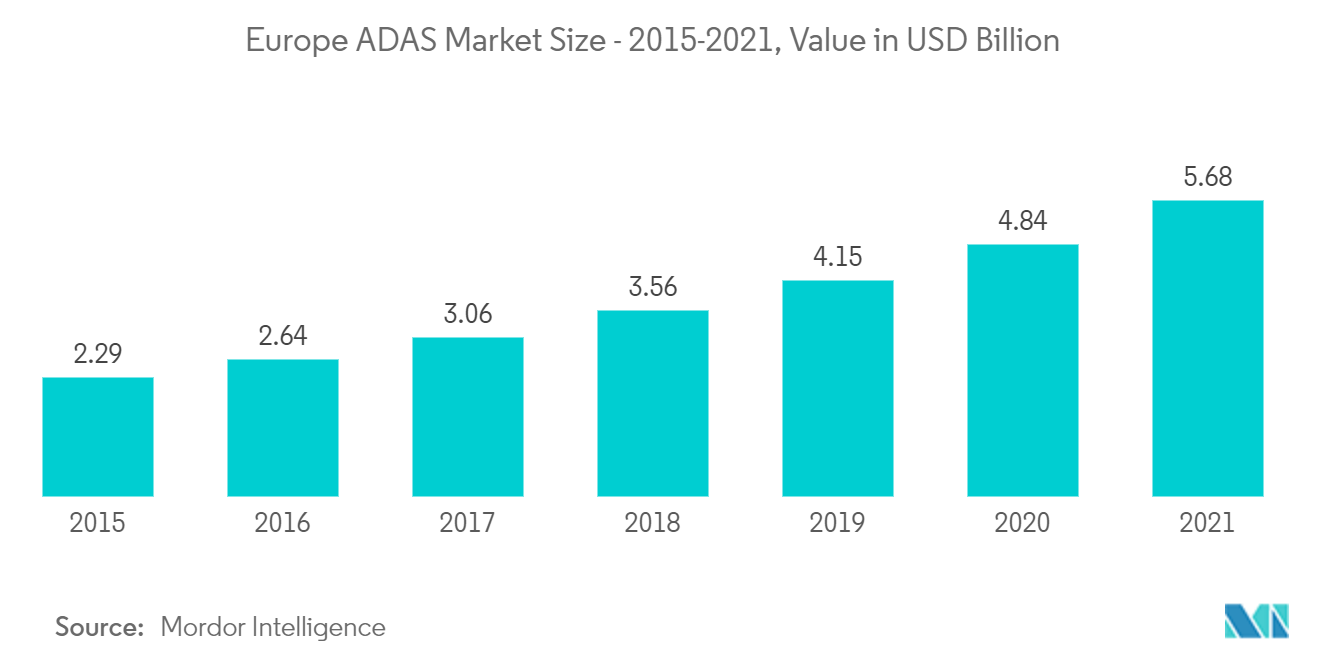

Lintroduction de nouvelles technologies telles que lIA, lapprentissage automatique et lIoT et leur intégration avec des systèmes automobiles tels que lADAS et la connectivité des véhicules seront visibles dans les années à venir. De nombreux grands constructeurs automobiles investissent des milliards dans la recherche et le développement de la télématique pour les futurs véhicules et lancent les derniers développements avec leurs produits.

Les acteurs opérant sur le marché proposent des offres avancées et fiables dans leur portefeuille télématique afin de constater des barres de ventes élevées. Dans les offres de systèmes d'infodivertissement, Denso Corporation, Alpine Electronics Inc., Harman International, Continental AG, Panasonic Corporation, Pioneer Corporation, Kenwood, Blaupunkt, Fujitsu Ten, Garmin Ltd, Nvidia Corporation, Qualcomm Inc. et AptivPLC comptent parmi les principaux leaders du marché offrant des fonctionnalités d'infodivertissement avancées dans les véhicules. Par exemple, en octobre 2022, Alfa Romeo Tonale a dévoilé son mini SUV 2023 pour le marché australien. Le SUV propose un moteur de 1,5 litre avec une batterie de 118 kW présentée en mode hybride. Le SUV est équipé d'un groupe d'instruments TFT de 12,3 pouces et d'un écran d'infodivertissement tactile de 10,25 pouces avec Apple CarPlay et Android Auto sans fil, qui permettront au conducteur d'accéder à de nombreuses informations.

Avec les progrès croissants des normes de sécurité des véhicules, les équipementiers intègrent des fonctionnalités avancées daide à la conduite dans leurs modèles de voitures respectifs. Cette fonctionnalité ADAS a amélioré les normes de sécurité des véhicules et amélioré lexpérience de conduite globale. Divers acteurs de lindustrie collaborent en permanence avec dautres acteurs du marché pour mettre à jour leurs véhicules actuels avec les dernières mises à jour technologiques. Par exemple,.

- En novembre 2022, le groupe Renault et Qualcomm Technologies ont annoncé leur collaboration commune pour reprendre l'intégration de la technologie télématique dans les modèles de véhicules définis par logiciel de nouvelle génération de Renault. La plate-forme automobile haute performance des voitures Renault serait constituée d'un châssis numérique Qualcomm Snapdragon pour prendre en charge le cockpit numérique, les fonctionnalités ADAS et la connectivité.

- En avril 2021, Marelli et Quectel ont créé une coentreprise pour faire avancer les travaux en cours sur les plates-formes 5G et cellulaires de véhicule à x (CV2X). La vaste collaboration des deux sociétés les a amenés à travailler ensemble sur de nombreux projets dans l'industrie automobile, notamment la mise en place d'une connectivité LTE évoluée utilisant les plates-formes Quectel AG520R et AG55xQ adaptées aux applications automobiles telles que la gestion de flotte, le suivi des véhicules et les systèmes de navigation embarqués. , surveillance à distance des véhicules, contrôle à distance des véhicules, diagnostics à distance des véhicules, surveillance et alarmes de sécurité, itinéraire sans fil des véhicules, divertissement embarqué et bien d'autres.

Les gouvernements élaborent de nouvelles règles et réglementations pour la sécurité des occupants des véhicules en cas d'accident; par exemple, chaque nouveau véhicule devrait être équipé d'e-Call, conformément à un mandat de la Commission européenne. Cela a contribué à la croissance du marché de la télématique en Europe. La région abrite également plusieurs fournisseurs de matériel télématique automobile, tels que Robert Bosch GmbH et Continental AG.

Compte tenu de ces facteurs et évolutions, la demande de télématique devrait connaître un taux de croissance élevé au cours de la période de prévision.

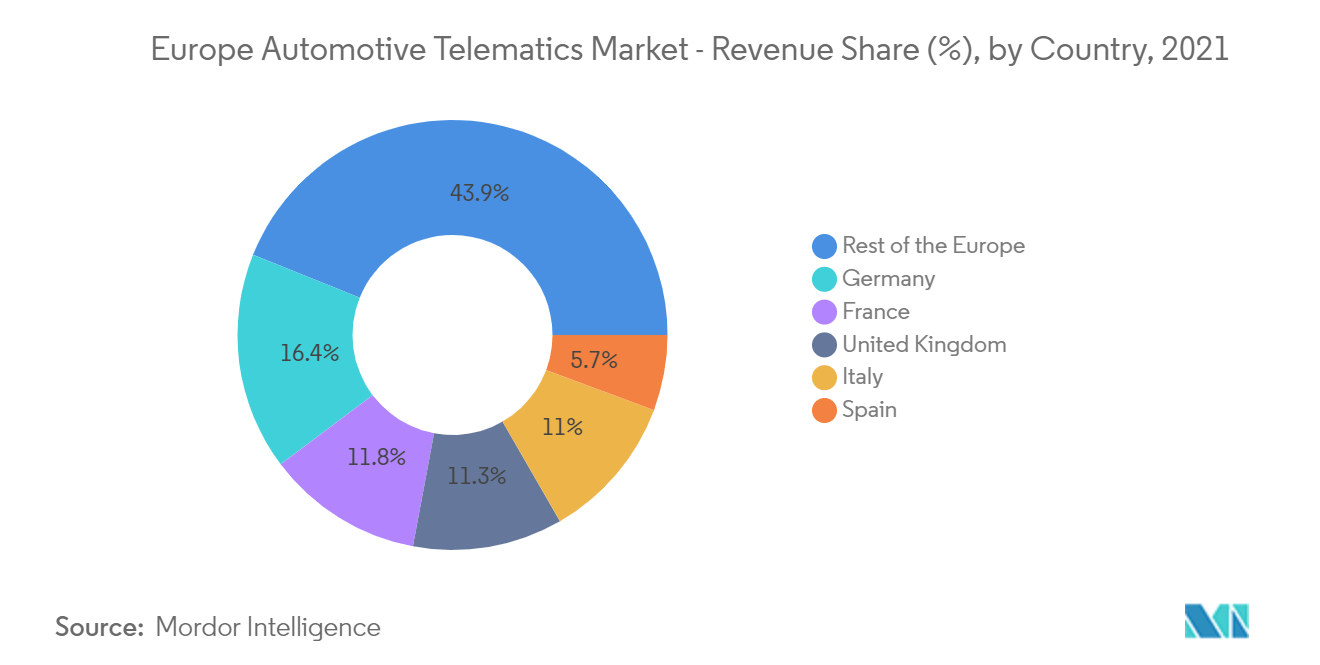

L'Allemagne dominera le marché au cours de la période de prévision

Le secteur automobile allemand constitue lépine dorsale de lindustrie automobile européenne au cours des dernières décennies. L'Allemagne est devenue l'un des plus grands pays en matière de production et d'innovation de produits automobiles de haute technologie. Par ailleurs, une croissance nette de +60 % a été observée dans le secteur automobile européen pour la RD, grâce à l'Allemagne.

En plus de répondre à une demande locale massive, lAllemagne répond également aux besoins de nombreux marchés automobiles étrangers à travers le monde. Les trois quarts des automobiles, y compris les véhicules utilitaires fabriqués en Allemagne, sont exportés vers le reste du monde. Selon VDA, en août 2022, les exportations mensuelles de voitures particulières de 162300 unités ont augmenté de 58 % et la production nationale de 207400 unités a augmenté de 68 % en glissement annuel.

Les constructeurs se concentrent sur le développement d'outils de diagnostic fiables et avancés afin d'augmenter l'efficacité de l'entretien des véhicules et de résoudre les problèmes liés à l'entretien des véhicules. L'OBD II s'est révélé être un outil potentiel pour résoudre plusieurs défis lors de la surveillance des pièces automobiles, notamment les réchauffeurs de catalyseur, les systèmes d'évaporation, les systèmes de climatisation, les systèmes de carburant, les capteurs et réchauffeurs d'oxygène, l'EGR, les thermostats, les bouchons de remplissage de carburant et les filtres à particules.

En raison du potentiel de marché plus important, les principaux équipementiers encouragent les investissements dans le pays pour gagner une part de marché significative, ce qui devrait encourager les fabricants de pneus à étendre leur présence. Par exemple,.

- En août 2022, Mahle a annoncé que les solutions de diagnostic et de service MahleBattery PRO, notamment les modes E-Scan, E-Health et E-Care, seraient bientôt disponibles dans les solutions de rechange automobile. L'entreprise a déjà lancé l'outil TechPROdiagnostic en mars 2022.

- En novembre 2021, Continental a lancé AutodiagnosDrive™, une solution de données à distance sur les véhicules conçue pour fournir des informations de diagnostic avancées que les prestataires de services, les gestionnaires de flotte et les ateliers de réparation peuvent utiliser pour optimiser leurs services basés sur les données.

Aperçu du marché européen de la télématique automobile

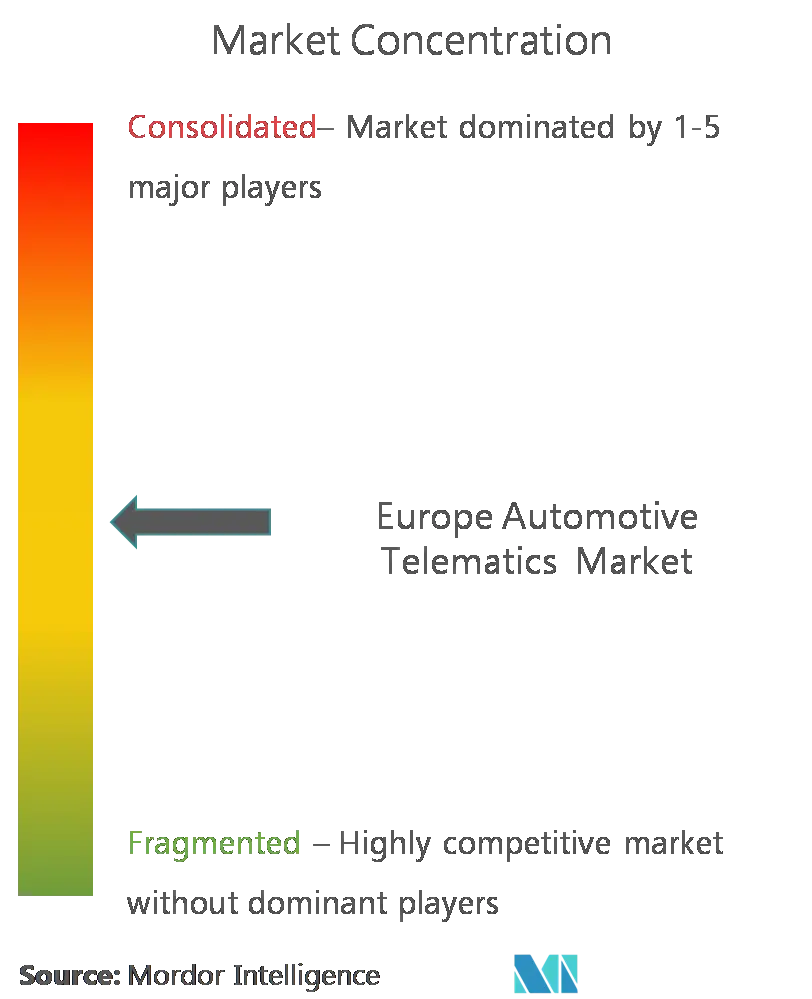

Le marché européen de la télématique automobile est fragmenté en raison de la présence de nombreux acteurs locaux et mondiaux, tels que Robert Bosch GmbH et ACTIA Group. Le marché se transforme avec lévolution des technologies, mais la technologie conventionnelle continuera à détenir la part la plus importante. Les entreprises ont investi massivement dans des projets de RD pour fournir le meilleur service télématique aux propriétaires de voitures, et les principaux acteurs du marché étendent leur présence en acquérant de petites entreprises et en ouvrant de nouvelles usines dans d'autres pays. Par exemple-.

- En mai 2022, KPIT Technologies Ltd a annoncé l'acquisition des solutions SOMIT, spécialiste du diagnostic automobile basé sur le cloud. Le partenariat permettra de créer une plateforme de diagnostic automobile basée sur le cloud et des services de conseil experts.

- En juin 2021, Investindustrial a accepté d'acquérir Targa Telematics, une entreprise technologique italienne qui propose des solutions en matière de télématique, de mobilité intelligente et de plateformes d'IoT numériques pour les opérateurs de mobilité.

Leaders du marché européen de la télématique automobile

-

Robert Bosch GmbH

-

Continental AG

-

Magnetic Marelli SpA

-

Valeo Group

-

ACTIA Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de la télématique automobile

Novembre 2022 TDK Corporation a annoncé le lancement de la gamme de produits SmartAutomotive, comprenant des capteurs de mouvement ASIL et non ASIL. Le capteur trouve son application dans la télématique des véhicules, notamment la navigation, l'estime et le contrôle des portes.

Novembre 2022:CerebrumX Lab Inc., une société de services de données automobiles basée sur l'IA, a annoncé son intention d'intégrer ses services dans les modèles de Ford Motor Company. Les modèles offriront des programmes UBI rentables utilisant la télématique intégrée pour les modèles de véhicules Lincoln et Ford éligibles.

Mai 2021 Alphabet Italia choisit Octo Telematics comme partenaire pour la mise en œuvre d'un système d'assainissement automobile qui permettra aux conducteurs et aux gestionnaires de flotte d'utiliser leurs véhicules de manière plus sûre. En collaboration avec Octo, Alphabet présente Alphabet CleanAir, le nouveau système d'assainissement automatique pour les voitures de sa flotte.

Segmentation de lindustrie européenne de la télématique automobile

La télématique automobile comprend plusieurs fonctionnalités et services, notamment les systèmes GPS, les diagnostics embarqués du véhicule et les appareils sans fil.

Le marché européen de la télématique automobile est segmenté par type de service (infodivertissement et navigation, gestion de flotte, sûreté et sécurité et diagnostic) et par pays (Allemagne, Royaume-Uni, Italie, France, Espagne et reste de lEurope). Le rapport présente les tailles du marché et les prévisions en valeur (en milliards USD) pour tous les segments ci-dessus.

| Par type de service | Infodivertissement et navigation |

| Gestion de flotte | |

| Sûreté et sécurité | |

| Diagnostique | |

| Géographie | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Le reste de l'Europe |

FAQ sur les études de marché sur la télématique automobile en Europe

Quelle est la taille actuelle du marché européen de la télématique automobile ?

Le marché européen de la télématique automobile devrait enregistrer un TCAC supérieur à 16 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen de la télématique automobile ?

Robert Bosch GmbH, Continental AG, Magnetic Marelli SpA, Valeo Group, ACTIA Group sont les principales sociétés opérant sur le marché européen de la télématique automobile.

Quelles années couvre ce marché européen de la télématique automobile ?

Le rapport couvre la taille historique du marché de la télématique automobile en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la télématique automobile en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Auto Parts Reports

Popular Automotive Reports

Other Popular Industry Reports

Rapport sur l'industrie de la télématique automobile en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la télématique automobile en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la télématique automobile en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.