Taille du marché de laffichage automobile en Europe

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

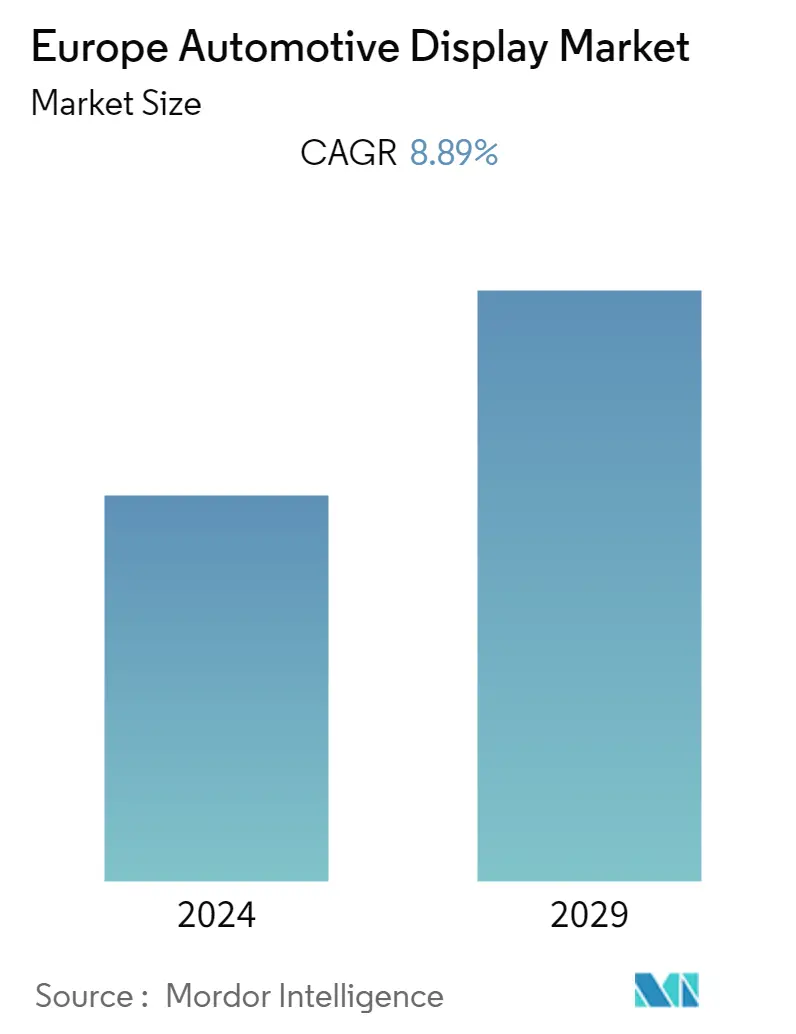

| TCAC | 8.89 % |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des écrans automobiles en Europe

Le marché est sur le point denregistrer un TCAC de 8,89 % sur la période de prévision (2020-2025).

- Des tendances telles que la conduite autonome, les véhicules connectés, la réalité augmentée et les utilisations multiples de capteurs et de caméras ont amélioré les systèmes d'affichage des véhicules et poussent les fabricants d'écrans automobiles à s'aligner sur ces tendances de l'industrie automobile. Les fabricants d'écrans automobiles continuent de travailler intensivement sur diverses technologies avancées pour les systèmes d'affichage de véhicules avec une variété de nouvelles fonctionnalités qui devraient être adoptées dans les futurs véhicules.

- Avec le développement des systèmes de navigation et de connectivité automobiles dans les véhicules, la technologie de visualisation automatique y joue un rôle essentiel, ce qui a conduit à l'incorporation d'écrans interactifs dans quelques véhicules livrés/lancés par des constructeurs automobiles de premier plan, comme BMW et Mercedes-Benz. Ces types d'écrans suscitent une attention particulière de la part des fournisseurs d'écrans en raison de leur mise en œuvre dans leurs processus de développement et de fabrication de systèmes d'affichage.

- Les intérieurs des véhicules offrent aux conducteurs une expérience utilisateur numérique futuriste. Le nombre d'écrans dans les véhicules ne cesse d'augmenter, alors que les équipementiers tentent de garder une longueur d'avance sur leurs concurrents pour rendre leurs voitures plus attrayantes grâce à des groupes d'instruments avancés. Par exemple, en mars 2020, Continental AG a présenté sa technologie 3D autostéréoscopique, qui affiche des échelles, des pointeurs et des objets en trois dimensions.

Tendances du marché européen de laffichage automobile

Les véhicules autonomes et électriques, moteurs du marché

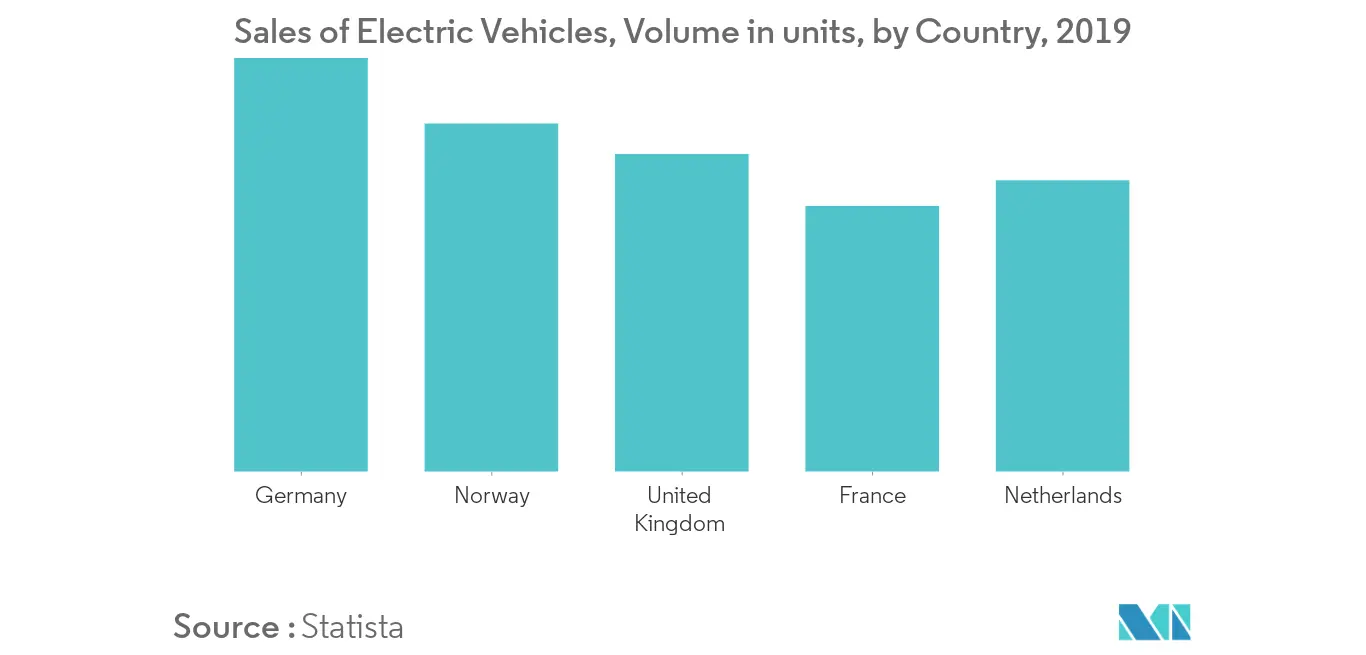

La Norvège se veut un exemple pour les autres pays en matière dadoption des véhicules électriques. Par exemple, en 2019, sur le total de voitures neuves vendues, environ 60 % appartenaient à des voitures électriques. Cependant, le volume des ventes pourrait être plus élevé dans dautres pays européens mais avec un pourcentage moindre de ventes de véhicules électriques.

Les principaux constructeurs automobiles et fabricants décrans consacrent des sommes considérables à la recherche et au développement décrans pour les futurs véhicules électriques et autonomes.

Par exemple, en 2019, BMW a présenté lécran incurvé du crossover électrique iNext, dans lequel les informations et laffichage des commandes sont fusionnés pour créer une seule unité incurvée vers le conducteur. L'écran incurvé est placé de telle manière que l'occupant du véhicule ne puisse pas voir sa connexion au tableau de bord.

De même, Byton M-Byte, un SUV entièrement électrique et autonome, est livré avec un écran de tableau de bord de 48 pouces. L'écran est contrôlé via la technologie vocale AI, qui offre également un contrôle gestuel et une reconnaissance faciale.

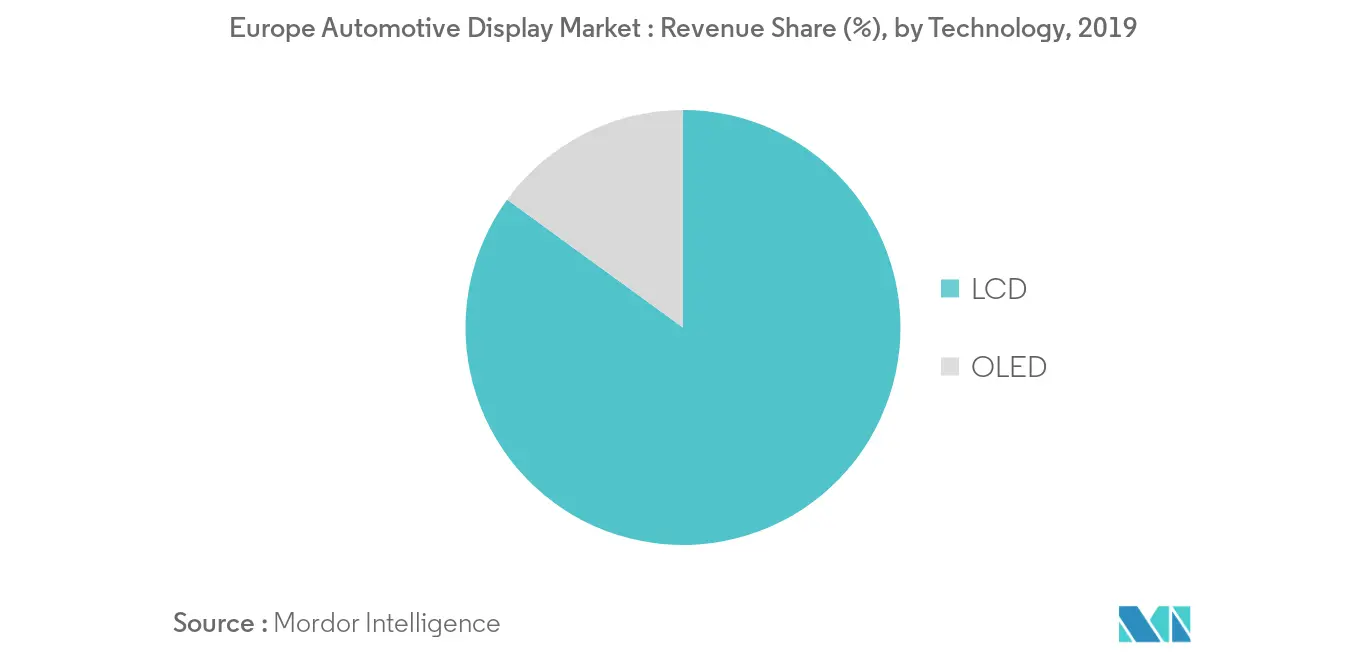

OLED connaîtra la croissance la plus rapide sur le marché des écrans automobiles

Les voitures particulières équipées d'écrans OLED ont été dévoilées lors de diverses expositions, mais leur taux de pénétration est inférieur à celui des écrans LCD dans les modèles grand public. En 2017, les expéditions totales de panneaux d'affichage OLED de l'industrie automobile s'élevaient à 2,35 millions d'unités. De plus, parmi eux, plus de 99 % étaient des écrans PMOLED (Passive Matrix - OLED). Les écrans AMOLED sont principalement utilisés pour le divertissement à larrière des voitures de luxe. Toutefois, les systèmes daffichage OLED devraient être adoptés plus rapidement que les autres technologies au cours des cinq prochaines années. Désormais, la plupart des véhicules à venir sont équipés décrans OLED. Par exemple,.

Cadillac a dévoilé son SUV de luxe Escalade 2021, qui comprend un écran incurvé à diodes électroluminescentes organiques. Le système d'affichage comprend trois écrans, dont un OLED très fin, et sa courbure positionne l'écran d'affichage pour une visibilité optimale.

Mercedes-Benz prévoit d'utiliser des panneaux LG OLED, où les Classe S et Classe E seront éventuellement équipées d'OLED, et non d'un écran LCD, d'ici fin 2020.

Aperçu du marché européen des écrans automobiles

Le marché européen des écrans automobiles est modérément fragmenté en raison de la présence de nombreux acteurs locaux et mondiaux, tels que LG Electronics, Visteon Corporation et Robert Bosch GmbH. Le marché se transforme avec l'évolution des technologies. Néanmoins, la technologie conventionnelle continuera à détenir une part importante, tandis que les nouvelles technologies resteront en phase de conception au cours des deux ou trois prochaines années. Cependant, les entreprises augmentent leurs investissements dans des projets de RD afin d'offrir la meilleure expérience d'affichage au propriétaire de la voiture. Par exemple,.

- En 2019, JDI Europe GmbH et Faurecia ont conclu un partenariat pour les systèmes d'affichage. Lors du CES 2019, l'entité combinée a présenté un écran 6K de 32,1 pouces.

- En 2018, Visteon Corporation a inauguré son centre technologique en Allemagne. Cette nouvelle installation améliorera le portefeuille de l'entreprise en matière d'électronique de cockpit de véhicule, d'affichage d'informations, d'assistance à la conduite, de contrôleur de domaine de cockpit et de technologies de conduite autonome.

Leaders du marché européen des affichages automobiles

-

Continental AG

-

Robert Bosch GmbH

-

Magneti Marelli S.p.A.

-

Denso Corporation

-

Hyundai Mobis

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Rapport sur le marché européen des écrans automobiles – Table des matières

-

1. INTRODUCTION

-

1.1 Hypothèses de l'étude

-

1.2 Portée de l'étude

-

-

2. MÉTHODOLOGIE DE RECHERCHE

-

3. RÉSUMÉ EXÉCUTIF

-

4. DYNAMIQUE DU MARCHÉ

-

4.1 Facteurs de marché

-

4.2 Restrictions du marché

-

4.3 Attractivité de l'industrie - Analyse des cinq forces de Porter

-

4.3.1 La menace de nouveaux participants

-

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

-

4.3.3 Pouvoir de négociation des fournisseurs

-

4.3.4 Menace des produits de substitution

-

4.3.5 Intensité de la rivalité concurrentielle

-

-

-

5. SEGMENTATION DU MARCHÉ

-

5.1 Par type de véhicule

-

5.1.1 Voitures de tourisme

-

5.1.2 Véhicules commerciaux

-

-

5.2 Par type de technologie

-

5.2.1 Écran LCD

-

5.2.2 TU ES

-

-

5.3 Par type de produit

-

5.3.1 Affichage de la console centrale

-

5.3.2 Affichage du groupe d'instruments

-

5.3.3 Affichage tête haute

-

5.3.4 Autres types de produits

-

-

5.4 Par type de vente

-

5.4.1 OEM

-

5.4.2 Marché secondaire

-

-

5.5 Par pays

-

5.5.1 Allemagne

-

5.5.2 Royaume-Uni

-

5.5.3 Italie

-

5.5.4 France

-

5.5.5 Espagne

-

5.5.6 Le reste de l'Europe

-

-

-

6. PAYSAGE CONCURRENTIEL

-

6.1 Part de marché des fournisseurs

-

6.2 Profils d'entreprise

-

6.2.1 Robert Bosch GmbH

-

6.2.2 Continental AG

-

6.2.3 Visteon Corporation

-

6.2.4 Hyundai Mobis

-

6.2.5 LG Electronics

-

6.2.6 MTA SpA

-

6.2.7 DENSO Corporation

-

6.2.8 JDI Europe GmbH

-

6.2.9 Magneti Marelli SpA

-

6.2.10 ZF Friedrichshafen AG

-

-

-

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie européenne de laffichage automobile

Le marché des écrans automobiles couvre les dernières tendances et développements technologiques, ainsi que sa demande par type de produit, technologie, type de véhicule, pays et part de marché des principales sociétés daffichage automobile en Europe.

| Par type de véhicule | ||

| ||

|

| Par type de technologie | ||

| ||

|

| Par type de produit | ||

| ||

| ||

| ||

|

| Par type de vente | ||

| ||

|

| Par pays | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les écrans automobiles en Europe

Quelle est la taille actuelle du marché européen de laffichage automobile ?

Le marché européen des affichages automobiles devrait enregistrer un TCAC de 8,89 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen de laffichage automobile ?

Continental AG, Robert Bosch GmbH, Magneti Marelli S.p.A., Denso Corporation, Hyundai Mobis sont les principales sociétés opérant sur le marché européen des affichages automobiles.

Quelles années couvre ce marché européen des affichages automobiles ?

Le rapport couvre la taille historique du marché de laffichage automobile en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de laffichage automobile en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie européenne de l'affichage automobile

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des écrans automobiles en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des écrans automobiles en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.