Taille du marché européen des prêts automobiles

| Période d'étude | 2020-2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 416.99 Billion EUR |

| Taille du Marché (2029) | USD 521.13 Billion EUR |

| CAGR (2024 - 2029) | 4.73 % |

| Concentration du Marché | Douleur moyenne |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des prêts automobiles en Europe

La taille du marché européen des prêts automobiles est estimée à 141,99 milliards USD en 2024 et devrait atteindre 178,90 milliards USD dici 2029, avec un TCAC de 4,73 % au cours de la période de prévision (2024-2029).

Le marché du crédit automobile en Europe est dominé, en raison de son taux élevé de possession de voitures et de sa forte demande dautomobiles. Cela est dû à la prévalence des entreprises fournissant des services de financement pour les voitures et au fort secteur de la publicité qui a amélioré les connaissances des gens sur les plans de prêt. Il en a résulté un marché important pour les prêts automobiles en Europe. Divers prêteurs proposent des prêts automobiles en Europe, allant des banques traditionnelles et des coopératives de crédit aux prêteurs en ligne et aux sociétés de financement automobile. Leurs taux dintérêt peuvent varier en fonction de la solvabilité du client, de la durée du prêt et des politiques du prêteur. Généralement, les durées de prêt automobile en Europe sont comprises entre 3 et 7 ans et peuvent être fixes ou variables. Même pour ceux qui ont une bonne cote de crédit, des taux compétitifs sont disponibles.

Les banques ont généralement des services de prêt automobile spécialisés pour offrir aux clients des options de financement. Les taux dintérêt facturés sur les prêts automobiles varient en fonction de nombreux facteurs, notamment la solvabilité de lemprunteur, la durée du prêt et les politiques du prêteur. Ces taux peuvent être fixes ou variables. Ceux qui ont une bonne cote de crédit sont susceptibles davoir accès à des taux compétitifs.

Tendances du marché européen des prêts automobiles

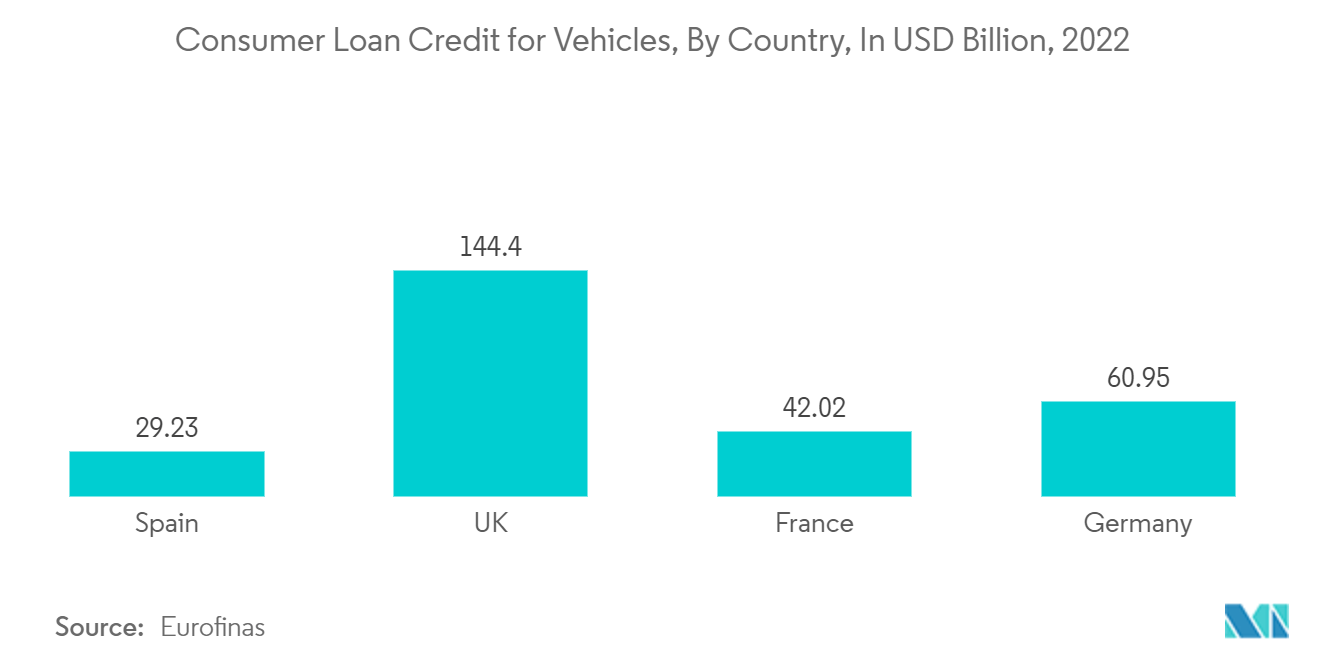

Le Royaume-Uni a le crédit à la consommation le plus élevé dans le secteur des véhicules de consommation

Le Royaume-Uni a le crédit à la consommation le plus élevé pour les véhicules grand public, suivi de lAllemagne, de la France et de lEspagne. Au cours de lannée en cours, le taux de croissance annuel de lensemble du crédit à la consommation a atteint un niveau record de 6,5 %, atteignant son plus haut niveau de ces dernières années. Les emprunts par carte de crédit ont également connu une augmentation significative, 12,5 % des emprunteurs étant incapables de rembourser leurs dettes. Cela a coïncidé avec la pression croissante sur les finances des ménages en raison de la hausse des prix à terme de lénergie et de la poursuite de linflation. On sattend à ce que la demande de crédit à la consommation continue de croître au cours de la période de prévision, car le coût de la vie continue daugmenter. Le gouvernement britannique a également proposé de réformer la loi sur le crédit à la consommation, dans le but de réduire les coûts des entreprises et de simplifier les règles en matière de consommation.

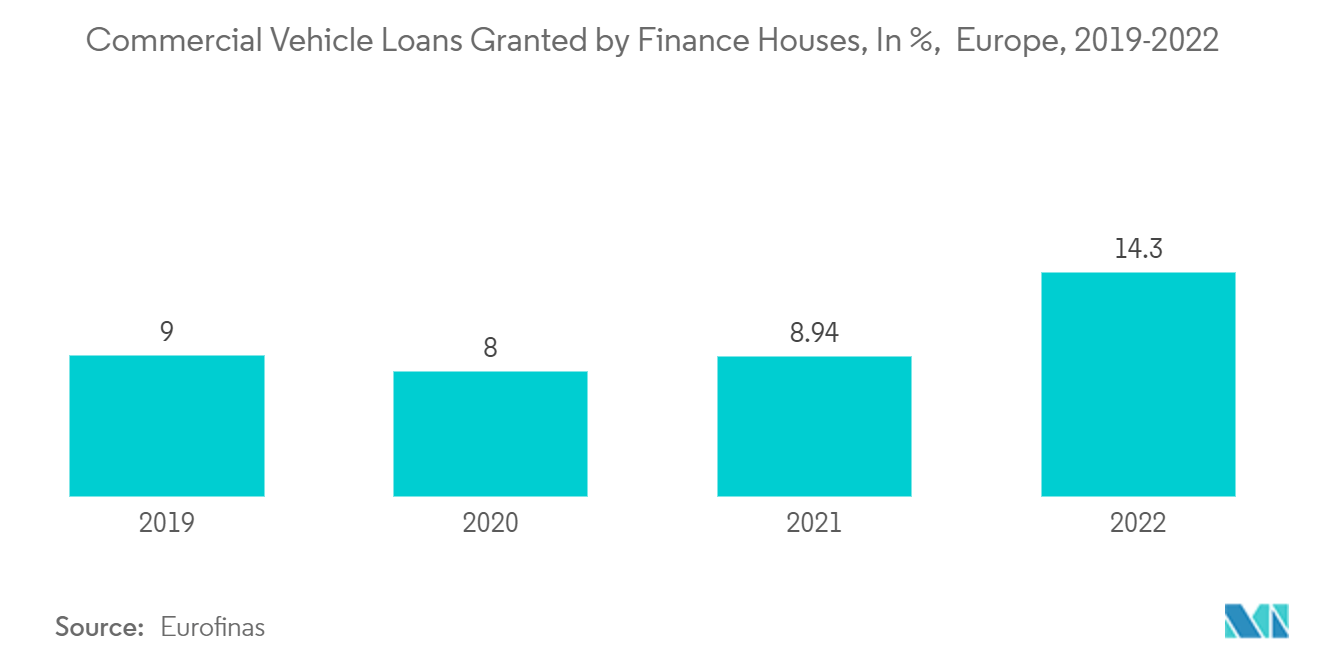

Les véhicules utilitaires contribuent à la croissance de lindustrie

Les véhicules utilitaires contribuent à la croissance de lindustrie du financement automobile en augmentant la demande de solutions de financement. Les entreprises comptent souvent sur le financement pour acquérir des flottes de véhicules commerciaux, ce qui réduit le fardeau financier initial. Cela stimule les services de prêt et de crédit-bail fournis par les institutions financières. De plus, à mesure que le secteur des véhicules utilitaires se développe, il y a une croissance parallèle dans les industries connexes, y compris lassurance automobile et les services dentretien, alimentant davantage lécosystème global du financement automobile.

Aperçu de lindustrie du prêt automobile en Europe

Le marché européen du crédit automobile est modérément fragmenté. Le rapport couvre les principaux acteurs opérant sur le marché européen des prêts automobiles. En termes de part de marché, il existe actuellement plusieurs opérateurs dans le secteur, qui étendent tous leur présence en Europe. Certains acteurs majeurs sont Santander Consumer Finance, Volkswagen Financial Services, BNP Paribas Personal Finance, ALD Automotive et RCI Banque, etc.

Leaders du marché européen des prêts automobiles

-

Santander Consumer Finance

-

Volkswagen Financial Services

-

BNP Paribas Personal Finance

-

ALD Automotive

-

RCI Banque

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché du crédit automobile en Europe

- Avril 2023, Stellantis n.V. a annoncé une structure simplifiée pour les services de financement et de crédit-bail en Europe, simplifiant et renforçant sa capacité multimarque.

- Février 2022, le nouveau service de Your Red Car a été lancé par Santander. Il sagit dun site dachat de voitures soutenu par Santander qui récompense les clients lorsquils achètent un véhicule. Avec des milliers de véhicules provenant de plus de 2 000 concessionnaires à travers le pays, Your Red Car permet de trouver facilement le prochain véhicule pour le client.

Statistiques du marché

Rapport sur le marché européen des prêts automobiles - Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Montée des prêts numériques

4.2.2 Intégration de la technologie et de l'analyse des données pour dynamiser le Makret

4.3 Restrictions du marché

4.3.1 La hausse des taux d’intérêt pose un problème aux sociétés de financement automobile

4.4 Opportunités de marché

4.4.1 La croissance des véhicules électriques (VE) sur le marché des prêts automobiles

4.5 Analyse de la chaîne de valeur/de la chaîne d’approvisionnement

4.6 Analyse des cinq forces de Porter

4.6.1 La menace de nouveaux participants

4.6.2 Pouvoir de négociation des acheteurs/consommateurs

4.6.3 Pouvoir de négociation des fournisseurs

4.6.4 Menace des produits de substitution

4.6.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par type de véhicule

5.1.1 Véhicules de tourisme

5.1.2 Véhicules commerciaux

5.2 Par âge du véhicule

5.2.1 Véhicules neufs

5.2.2 Véhicules d'occasion

5.3 Par fournisseur de prêt

5.3.1 Banques

5.3.2 OEM

5.3.3 Les coopératives de crédit

5.3.4 Autres

5.4 Par géographie

5.4.1 Espagne

5.4.2 Royaume-Uni

5.4.3 France

5.4.4 Italie

5.4.5 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

6.1 Market Concertation Overview

6.2 Profils d'entreprise

6.2.1 Santander Consumer Finance

6.2.2 Volkswagen Financial Services

6.2.3 BNP Paribas Personal Finance

6.2.4 ALD Automotive

6.2.5 RCI Banque

6.2.6 BNP Paribas Leasing Solutions

6.2.7 Mercedes-Benz Financial Services

6.2.8 Ford Credit Europe

6.2.9 Opel Bank

6.2.10 Toyota Financial Services*

7. TENDANCES FUTURES DU MARCHÉ

8. À PROPOS DE NOUS

Segmentation de lindustrie du crédit automobile en Europe

Les prêts automobiles consistent en des prêts garantis dans lesquels le véhicule est utilisé comme garantie. Les prêteurs offrent généralement ces prêts pour une variété de véhicules, y compris les voitures neuves et doccasion, les prêts à deux roues et les véhicules commerciaux. Le marché européen des prêts automobiles est segmenté par type de véhicule, âge du véhicule, fournisseur de prêt et géographie. Le marché par type de véhicule est en outre segmenté en véhicules de tourisme et véhicules utilitaires. Le marché par âge des véhicules est en outre segmenté en véhicules neufs et véhicules doccasion. Le marché par fournisseur de prêts est en outre segmenté en banques, OEM, coopératives de crédit et autres. Le marché par géographie est en outre segmenté en Espagne, au Royaume-Uni, en France, en Italie et dans le reste de lEurope. Le rapport propose la taille du marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Par type de véhicule | ||

| ||

|

| Par âge du véhicule | ||

| ||

|

| Par fournisseur de prêt | ||

| ||

| ||

| ||

|

| Par géographie | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les prêts automobiles en Europe

Quelle est la taille du marché européen des prêts automobiles ?

La taille du marché européen des prêts automobiles devrait atteindre 141,99 milliards USD en 2024 et croître à un TCAC de 4,73 % pour atteindre 178,90 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen des prêts automobiles ?

En 2024, la taille du marché européen des prêts automobiles devrait atteindre 141,99 milliards USD.

Qui sont les principaux acteurs du marché européen des prêts automobiles ?

Santander Consumer Finance, Volkswagen Financial Services, BNP Paribas Personal Finance, ALD Automotive, RCI Banque sont les principales entreprises opérant sur le marché européen des prêts automobiles.

Quelles années couvre ce marché européen des prêts automobiles et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen des prêts automobiles était estimée à 135,27 milliards USD. Le rapport couvre la taille historique du marché européen des prêts automobiles pour les années suivantes 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des prêts automobiles pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie du crédit automobile en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des prêts automobiles en Europe en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des prêts automobiles en Europe comprend des prévisions du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.