Taille du Marché de Protéines animales européennes Industrie

| Icons | Lable | Value |

|---|---|---|

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 2,16 milliards de dollars |

|

|

Taille du Marché (2029) | USD 2,72 milliards de dollars |

|

|

Plus grande part par utilisateur final | Aliments et boissons |

|

|

TCAC(2024 - 2029) | Equal-4.72 |

|

|

La plus grande part par pays | Russie |

|

|

Market Concentration | Moyen |

Principaux acteurs |

||

|

||

|

**Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen des protéines animales

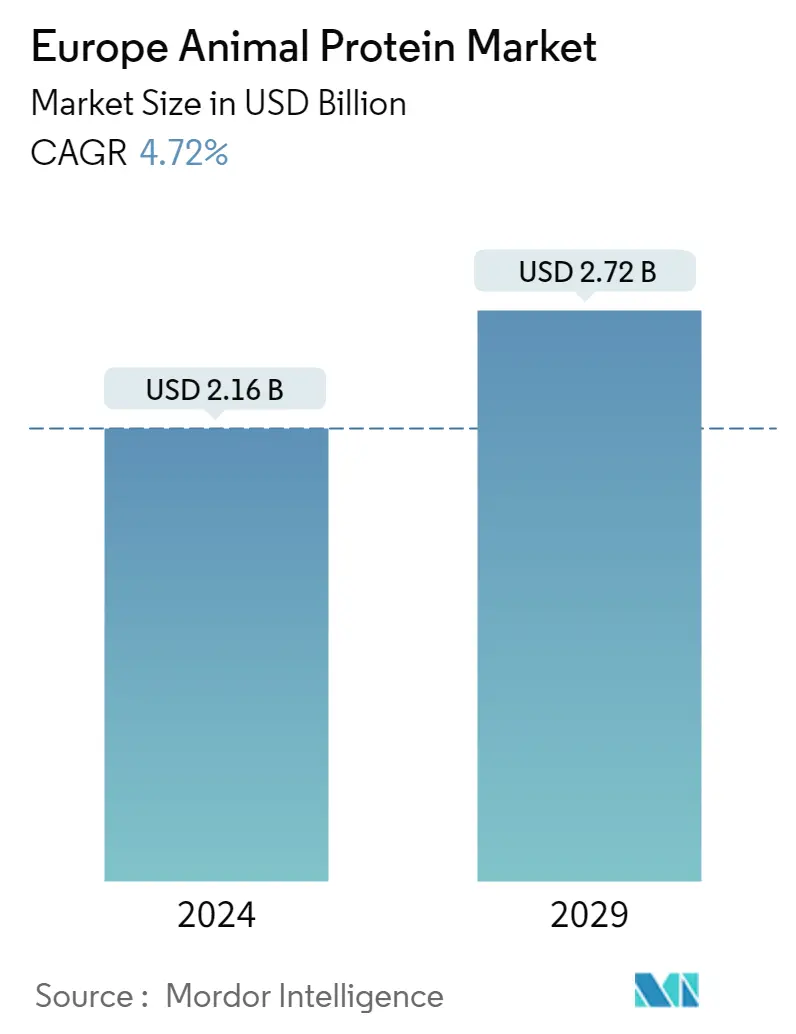

La taille du marché européen des protéines animales est estimée à 2,16 milliards USD en 2024 et devrait atteindre 2,72 milliards USD dici 2029, avec une croissance de 4,72 % au cours de la période de prévision (2024-2029)

Les aliments et boissons et les suppléments représentaient ensemble plus de 50 % de la part de marché en 2022 en raison du nombre croissant d'amateurs de fitness associé à la demande croissante de produits alimentaires à base de protéines dans la région.

- Le marché a des applications en matière de protéines animales dans de nombreux segments dutilisateurs finaux, principalement tirés par les segments FB et suppléments. En 2022, les deux segments détenaient ensemble 40 % du volume de protéines animales consommées en Europe. La consommation accrue de gélatine comme émulsifiant dans les produits à base de protéines est le principal facteur qui anime le marché. En 2021, 60 % des consommateurs de la génération Y et de la génération Z recherchaient des boulangeries proposant des produits de boulangerie fonctionnels en Europe.

- Les suppléments sont de plus en plus acceptés par un nombre croissant d'amateurs de fitness dans la région. En fait, dans le segment des suppléments, la nutrition sportive/de performance est restée le sous-segment le plus dominant et pourtant celui qui connaît la croissance la plus rapide, avec un TCAC projeté de 5,40 %, en volume, au cours de la période de prévision. Au cours de la période considérée, le nombre de membres des clubs de santé et de remise en forme en Europe a augmenté d'environ 12 millions. Cette augmentation représente un vaste potentiel pour des produits comme les poudres de protéines. Les athlètes de haut niveau influencent de plus en plus les millennials du monde entier. Pour cette raison, la demande de produits énergisants et de nutrition sportive pour la gestion du poids augmente.

- Les protéines dinsectes dominent le marché de lalimentation animale et devraient enregistrer un TCAC de 2,39 %, en valeur, tout au long de la période de prévision. En Europe, plus d'un milliard de dollars ont été investis dans ce secteur depuis sa création, et ce chiffre devrait atteindre 2,95 milliards de dollars à la fin de la période de prévision. L'utilisation de protéines animales transformées par des insectes (PAP) dans l'alimentation des volailles et des porcs a été approuvée par l'Union européenne en 2021, ce qui devrait créer de nouvelles opportunités, à commencer par l'introduction de ces composants dans l'alimentation de ces animaux.

La Russie détient une part importante en 2022 en raison de la forte demande de protéines animales de la part des boulangeries russes

- Par pays, la Russie a conservé sa première position en 2022. Les aliments et boissons restent le plus grand consommateur de protéines animales, le segment de la boulangerie représentant un volume important de 54 % au cours de l'année de référence. Les protéines animales, comme la gélatine et le collagène, sont largement utilisées dans la confection de gâteaux et de pâtisseries. Les gâteaux et pâtisseries constituent la deuxième industrie en importance, détenant 11 % des parts de marché dans la région. Un citoyen russe moyen consomme environ 260 livres de produits de boulangerie par an. En 2020, le pays comptait plus de 690 grandes boulangeries, 4 800 entreprises de taille moyenne et plus de 7 000 petites et microboulangeries.

- Le marché britannique des protéines de lactosérum détient une part de 26,27 % en Europe. C'est l'un des marchés les plus forts d'Europe. Les protéines de lactosérum ont de plus en plus d'applications dans les industries des suppléments et des aliments et boissons au Royaume-Uni. Près de 3,5 millions de Britanniques ont souffert de diabète de type 3 en 2020. Pour faire face au diabète, la protéine de lactosérum est efficace car elle augmente instantanément le niveau d'insuline. La prise de suppléments de protéines de lactosérum aide les personnes atteintes de diabète de type 3 à contrôler leur glycémie. En conséquence, la demande de protéines de lactosérum dans le segment des suppléments augmente régulièrement.

- L'Allemagne détient une part importante du marché des protéines animales. Les protéines de gélatine (26,85 %) et les protéines de lactosérum (20,14 %) détiennent les principales parts de marché dans le pays. Les protéines de gélatine sont dominées par le secteur de lalimentation et des boissons, et le sous-segment des boissons connaît la croissance la plus rapide du marché. En 2021, un Allemand moyen consommait 9,9 litres de jus de fruits par habitant. La gélatine est efficace pour éliminer les précipités de jus de fruits susceptibles de provoquer un trouble. La gélatine, lorsqu'elle est utilisée à des doses de 1 à 5 %, facilite la rétention des fluides naturels et améliore la texture et la saveur.