Taille du marché européen des aliments et boissons dorigine animale

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

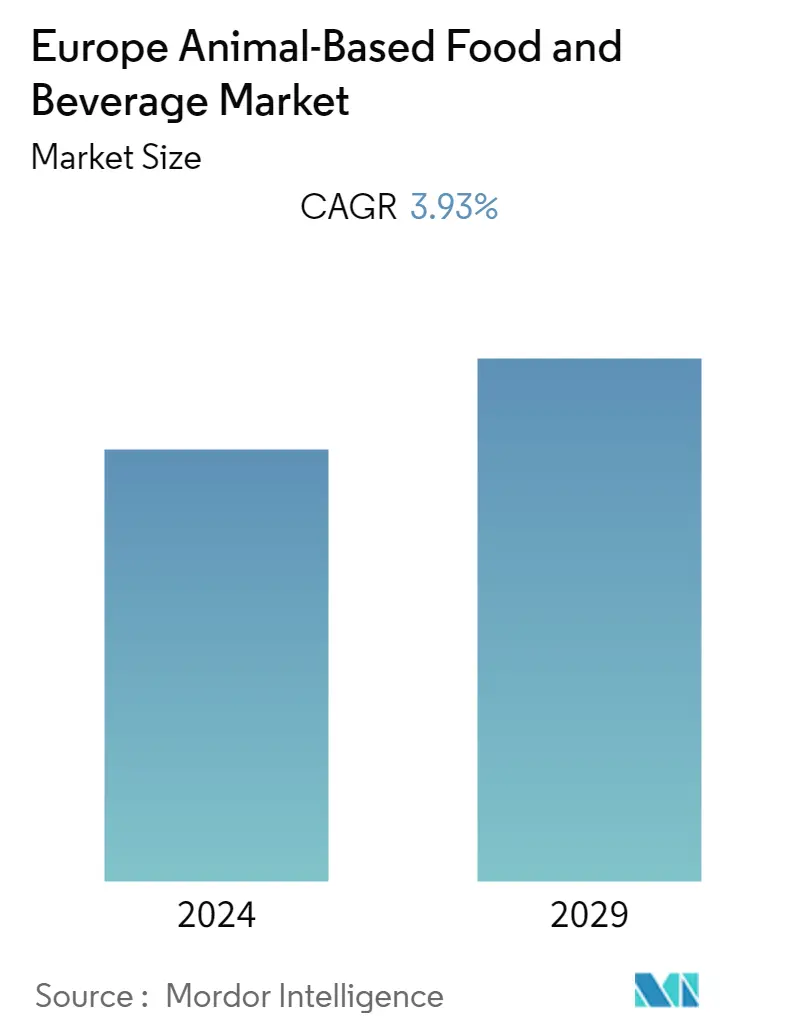

| TCAC | 3.93 % |

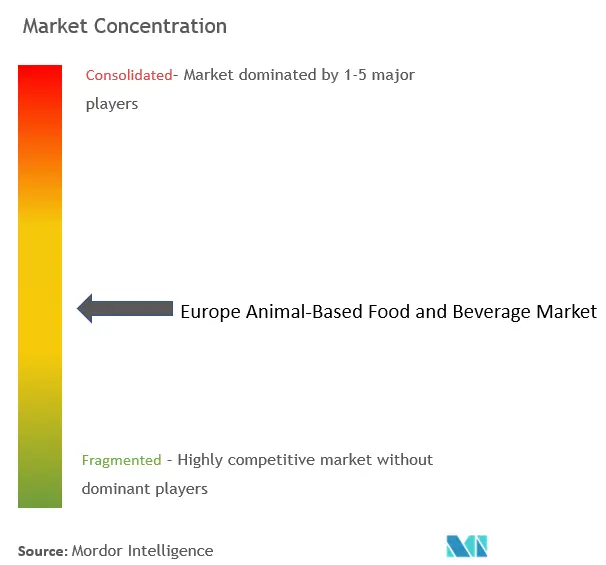

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché européen des aliments et boissons dorigine animale

Le marché européen des aliments et boissons dorigine animale devrait croître à un TCAC de 3,93 % au cours de la période de prévision (2022-2027).

Lindustrie européenne des aliments et des boissons dorigine animale a été confrontée à plusieurs défis en raison du COVID-19, notamment des changements de prix, des perturbations de la chaîne dapprovisionnement, la sécurité et dautres impacts imprévus. Depuis le Covid-19, la population de la région est de plus en plus consciente de sa santé. En outre, le comportement des consommateurs à légard des aliments et des boissons dorigine animale a considérablement changé en Europe. Par exemple, ces dernières années, le volume de bacon exporté du Danemark vers lUnion européenne a globalement diminué. En 2019, cela sélevait à environ 47 000 tonnes. En 2021, le volume des exportations du pays vers l'Union européenne a atteint au total environ 45 000 tonnes, dont environ 43 000 tonnes de bacon étaient destinées à l'exportation vers le Royaume-Uni.

À moyen terme, le besoin croissant de plats cuisinés, soutenu par des facteurs tels que des modes de vie chargés, l'évolution des préférences des consommateurs et la demande croissante de produits alimentaires prêts à consommer (comme la viande transformée et les collations laitières), devrait stimuler la demande. pour le marché étudié.

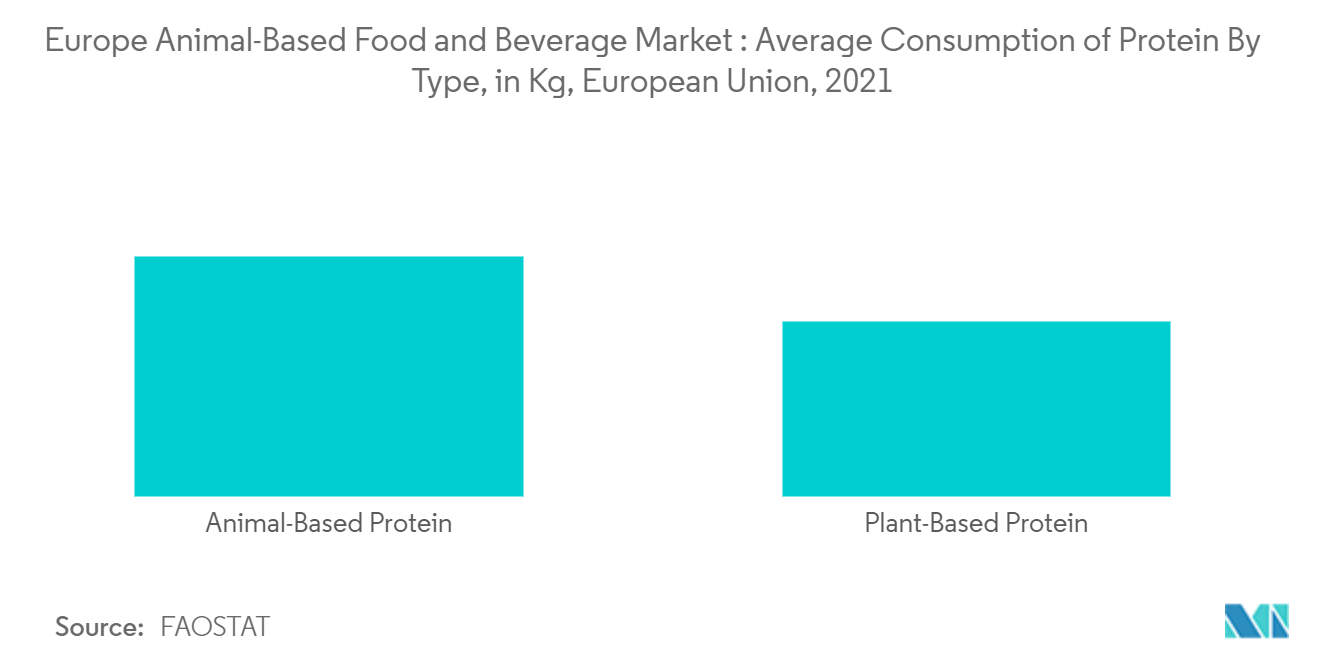

En outre, les innovations dans les technologies de transformation de la viande ont conduit à lintroduction de produits diversifiés sur le marché, garantissant ainsi une plus grande base de consommateurs. Le fromage et la viande porcine sont les sources préférées de protéines d'origine animale dans l'Union européenne, suivis par la volaille, le lait et la viande bovine.

Tendances du marché européen des aliments et boissons dorigine animale

Demande croissante de protéines animales de grande valeur

Selon Eurostat, la production annuelle de viande, notamment de bovins, de volailles, de porcs et de moutons, est en constante augmentation sur le marché européen. La production porcine de l'Union européenne a augmenté au cours des cinq premiers mois de 2021, selon les données de la Commission de l'Union européenne. L'Union européenne a produit 1,88 million de tonnes de viande de porc en mai, en baisse de 1 % par rapport à avril mais en hausse de 5 % (96600 tonnes) sur un an. 19,87 millions de porcs propres ont été abattus au cours du mois, soit 5% (949 500 têtes) de plus qu'il y a un an. Cela est dû à la demande croissante daliments riches en protéines, principalement motivée par la prise de conscience croissante des consommateurs du monde entier en matière de santé. Laugmentation de la demande de protéines animales et la préférence croissante des consommateurs pour des régimes alimentaires faibles en gras et riches en protéines ont conduit à une augmentation remarquable de la consommation de protéines animales dans toute lEurope. Cette tendance a été motivée par l'influence des cuisines ethniques consommées en Europe en Afrique, en Asie-Pacifique et en particulier au Moyen-Orient. Cela accroît donc encore la demande de produits à base de protéines animales en Europe. La consommation croissante de viande de volaille et de porc transformée devrait stimuler la demande de viande transformée en Europe.

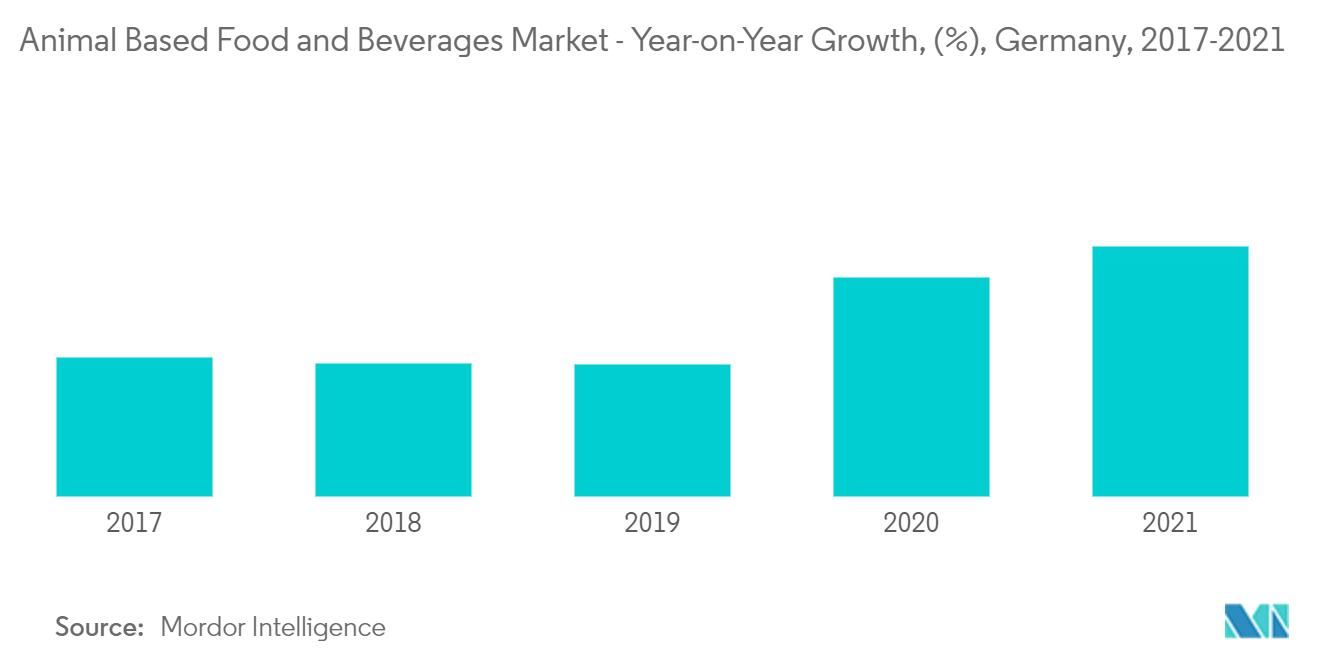

L'Allemagne représente le plus grand marché

Le marché allemand de la viande est déjà saturé au cours des 30 dernières années, la consommation a parfois légèrement diminué et a globalement stagné, à environ 60 kilogrammes par habitant et par an. En 2021, il y a eu 53,5 kilogrammes par habitant, le porc restant la variété préférée et représentant 31 kilogrammes, suivi de la volaille (13,1 kilogrammes) et du bœuf (9,4 kilogrammes). La consommation de viande de mouton, de chèvre et d'autres viandes (y compris la viande de venaison) s'élève à moins de 2 kilogrammes. En outre, les jambons sont l'un des produits carnés les plus appréciés des Allemands, à la fois le jambon cru (Rohschinken) séché à l'air, salé et ressemblant à du prosciutto, et le jambon cuit rose bouilli et salé (Kochschinken). En ce qui concerne les niveaux de production élevés de lait et d'autres produits laitiers, l'Allemagne a été responsable de 20,9 % des livraisons totales de lait en 2021. De plus, l'Allemagne affiche également un taux d'autosuffisance de 133 % en ce qui concerne le segment laitier.

Aperçu du marché européen des aliments et boissons dorigine animale

Les acteurs les plus actifs, tels que Royal FrieslandCampina NV, Unilever PLC, Arla Foods Amba, et quelques autres acteurs actifs comptent parmi les entreprises les plus importantes opérant sur le marché européen des aliments et des boissons d'origine animale. Les principaux acteurs se lancent dans les fusions et acquisitions et linnovation de produits comme stratégies clés pour parvenir à une consolidation et optimiser leurs offres. De plus, ces acteurs sassocient à des acteurs locaux pour dominer les marchés locaux. Par exemple Royal FrieslandCampina NV a conclu un accord avec Royal A-ware pour la production et la fourniture de fromage mozzarella. Dans le cadre de ce partenariat, Royal A-ware s'occupera de la transformation du lait et de la production de fromage mozzarella sur le nouveau site de production de mozzarella à Heerenveen (Pays-Bas).

Leaders du marché européen des aliments et boissons dorigine animale

-

Danone SA

-

Nestle SA

-

Nomad Foods

-

Royal FrieslandCampina NV

-

Unilever PLC

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des aliments et boissons dorigine animale

En avril 2022, Nomad Foods a lancé un portail d'innovation ouverte qui invite les partenaires à partager de nouvelles solutions qui pourraient être mises à l'échelle pour contribuer à façonner l'avenir de l'alimentation et soutenir des régimes alimentaires plus durables.

En juin 2020, Food Union a préparé plus de 100 produits présentant des saveurs, des textures et des avantages nutritionnels exclusifs pour les lancer dans le nord de l'Europe, notamment dans des régions comme la Lituanie, l'Estonie, la Norvège, le Danemark, la Roumanie, la Biélorussie et la Russie.

En avril 2021, Nomad foods a annoncé la finalisation de l'acquisition de l'activité aliments surgelés du groupe Fortenova.

Rapport sur le marché européen des aliments et boissons d'origine animale – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.2 Restrictions du marché

4.3 Analyse des cinq forces de Porters

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par type de produit

5.1.1 Viande transformée

5.1.1.1 Lard

5.1.1.2 Burgers et Grillades

5.1.1.3 Boulettes de viande

5.1.1.4 Saucisses

5.1.1.5 Autres viandes transformées

5.1.2 Boissons laitières

5.1.2.1 Parfumé

5.1.2.2 Sans saveur

5.1.3 Glace

5.1.4 Fromage

5.1.5 Yaourt

5.1.6 Aliments à tartiner

5.2 Par canal de distribution

5.2.1 Supermarchés/Hypermarchés

5.2.2 Dépanneurs

5.2.3 Magasins de vente au détail en ligne

5.2.4 Autres canaux de distribution

5.3 Pays

5.3.1 Royaume-Uni

5.3.2 Allemagne

5.3.3 France

5.3.4 Belgique

5.3.5 Italie

5.3.6 Espagne

5.3.7 Pays-Bas

5.3.8 Suisse

5.3.9 Suède

5.3.10 Danemark

5.3.11 Norvège

5.3.12 Finlande

5.3.13 le Portugal

5.3.14 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

6.1 Entreprises les plus actives

6.2 Stratégies les plus adoptées

6.3 Analyse des parts de marché

6.4 Profils d'entreprise

6.4.1 Groupe Danone

6.4.2 Nestle SA

6.4.3 JBS SA

6.4.4 Tyson Foods Inc.

6.4.5 Nomad Foods

6.4.6 Kraft Heinz

6.4.7 Mars Holding GmbH

6.4.8 Conagra Brands Inc

6.4.9 SARIA SE & Co. KG

6.4.10 Royal FrieslandCampina NV

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. IMPACT DU COVID-19 SUR LE MARCHÉ

Segmentation de lindustrie européenne des aliments et des boissons dorigine animale

Les aliments d'origine animale comprennent de nombreux produits alimentaires provenant d'une source animale, comme le poisson, la volaille, les bovins et les porcs, entre autres. Le marché a été segmenté par type de produit, canal de distribution et géographie. Par type de produit, le marché étudié est segmenté en viande transformée, boissons laitières, crème glacée, fromage, yaourt et pâtes à tartiner. Le segment de la viande transformée est sous-segmenté en bacon, hamburgers et grillades, boulettes de viande, saucisses et autres viandes transformées. Le segment des boissons laitières est sous-segmenté en aromatisées et non aromatisées. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, dépanneurs, magasins de vente au détail en ligne et autres canaux de distribution. Par pays, le marché étudié est segmenté en Royaume-Uni, Allemagne, France, Belgique, Italie, Espagne, Pays-Bas, Suisse, Suède, Danemark, Norvège, Finlande, Portugal et reste de lEurope. Le rapport propose la taille du marché et les prévisions en valeur (en millions de dollars) pour les segments ci-dessus.

| Par type de produit | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Par canal de distribution | ||

| ||

| ||

| ||

|

| Pays | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les aliments et boissons dorigine animale en Europe

Quelle est la taille actuelle du marché européen des aliments et boissons dorigine animale ?

Le marché européen des aliments et boissons dorigine animale devrait enregistrer un TCAC de 3,93 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des aliments et boissons dorigine animale ?

Danone SA, Nestle SA, Nomad Foods, Royal FrieslandCampina NV, Unilever PLC sont les principales sociétés opérant sur le marché européen des aliments et boissons dorigine animale.

Quelles années couvre ce marché européen des aliments et boissons dorigine animale ?

Le rapport couvre la taille historique du marché européen des aliments et boissons dorigine animale pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des aliments et boissons dorigine animale pour les années 2024, 2025, 2026. , 2027, 2028 et 2029.

Rapport sur l'industrie européenne des aliments et des boissons d'origine animale

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des aliments et boissons dorigine animale en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des aliments et boissons dorigine animale en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.