Taille et part du marché des eubiotiques

Analyse du marché des eubiotiques par Mordor Intelligence

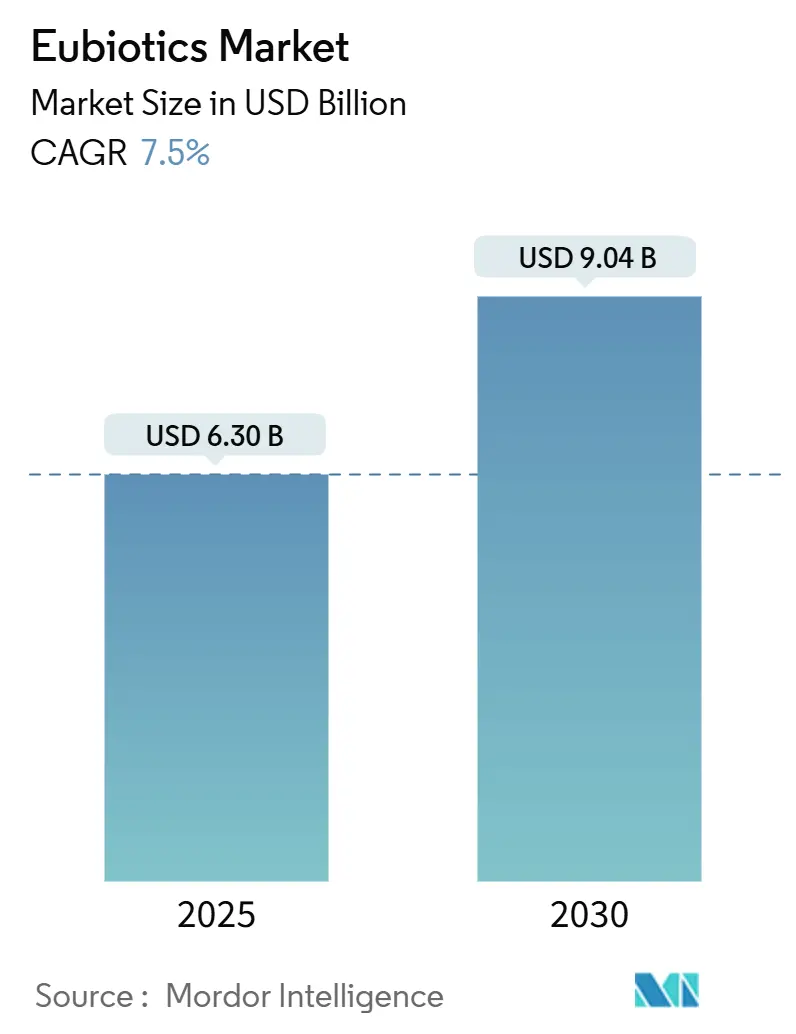

La taille du marché des eubiotiques est estimée à 6,30 milliards USD en 2025 et devrait atteindre 9,04 milliards USD d'ici 2030, soit un TCAC de 7,50 % pendant la période de prévision (2025-2030). Les restrictions croissantes sur les promoteurs de croissance antibiotiques, les gains constants dans la production aquacole et les technologies de nutrition de précision accélèrent l'adoption de probiotiques, d'acides organiques, de prébiotiques et d'additifs phytogéniques dans tous les segments de l'élevage. Les grands détaillants qui exigent des chaînes d'approvisionnement sans antibiotiques renforcent la dynamique de la demande, tandis que les systèmes d'élevage numériques montrent des économies mesurables sur les coûts d'alimentation et une réduction de l'excrétion d'azote lorsqu'ils sont couplés à des programmes eubiotiques ciblés. La résilience de la chaîne d'approvisionnement et l'approvisionnement en économie circulaire renforcent le positionnement concurrentiel, et la convergence réglementaire en Amérique du Nord et en Asie-Pacifique réduit la complexité d'approbation pour les lancements de produits harmonisés mondialement. La concentration modérée du marché laisse de la place aux spécialistes régionaux qui peuvent adapter les formulations aux bases de matières premières locales et aux pressions environnementales. À travers toutes les tendances, le marché des eubiotiques continue de pivoter des antibiotiques à large spectre vers des solutions de santé intestinale durables qui offrent des retours quantifiables au niveau de l'exploitation.

Points clés du rapport

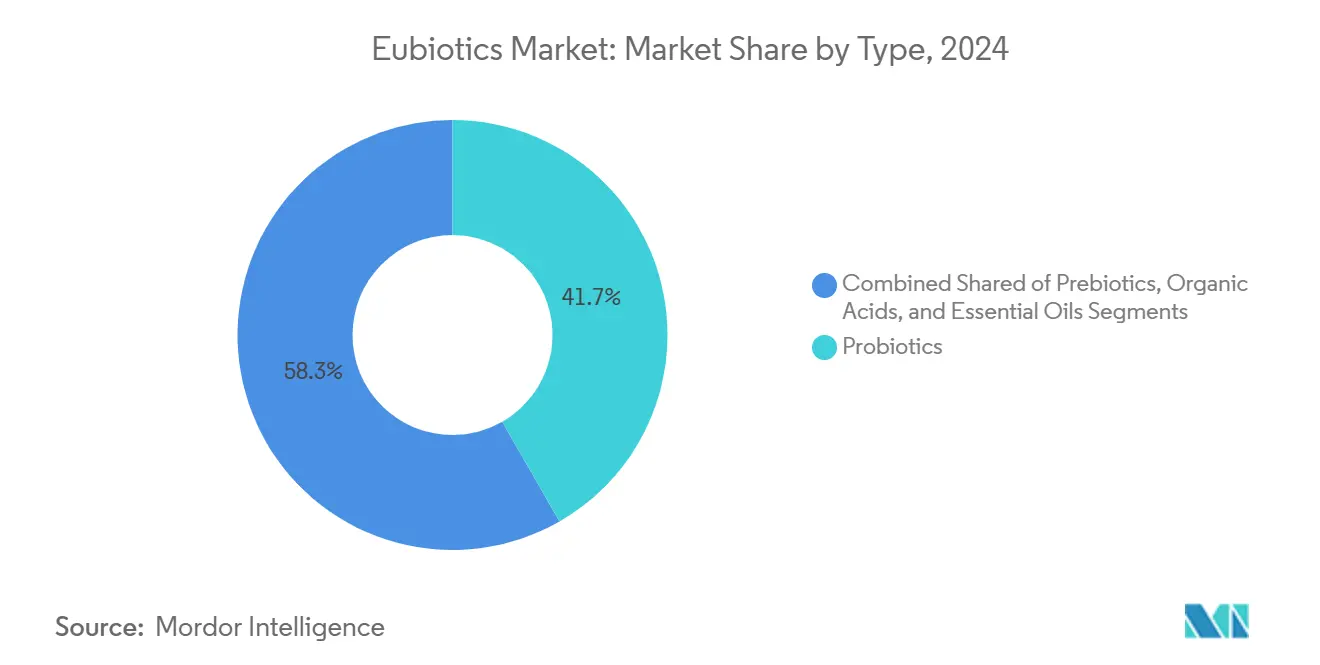

- Par type, les probiotiques ont dominé avec 41,7 % de la part de marché des eubiotiques en 2024 ; les huiles essentielles devraient croître à un TCAC de 9,80 % jusqu'en 2030.

- Par type d'animal, la volaille détenait 34,5 % de la part de marché des eubiotiques en 2024, tandis que l'aquaculture devrait croître à un TCAC de 8,60 % d'ici 2030.

- Par fonction, les applications de santé intestinale et de performance représentaient 55 % des revenus de 2024, et l'amélioration de l'efficacité alimentaire devrait progresser à un TCAC de 8,50 % jusqu'en 2030.

- Par forme, les poudres sèches ont dominé avec 63 % des revenus de 2024 ; les formulations liquides enregistrent le plus fort TCAC de 8,60 % sur la période de prévision.

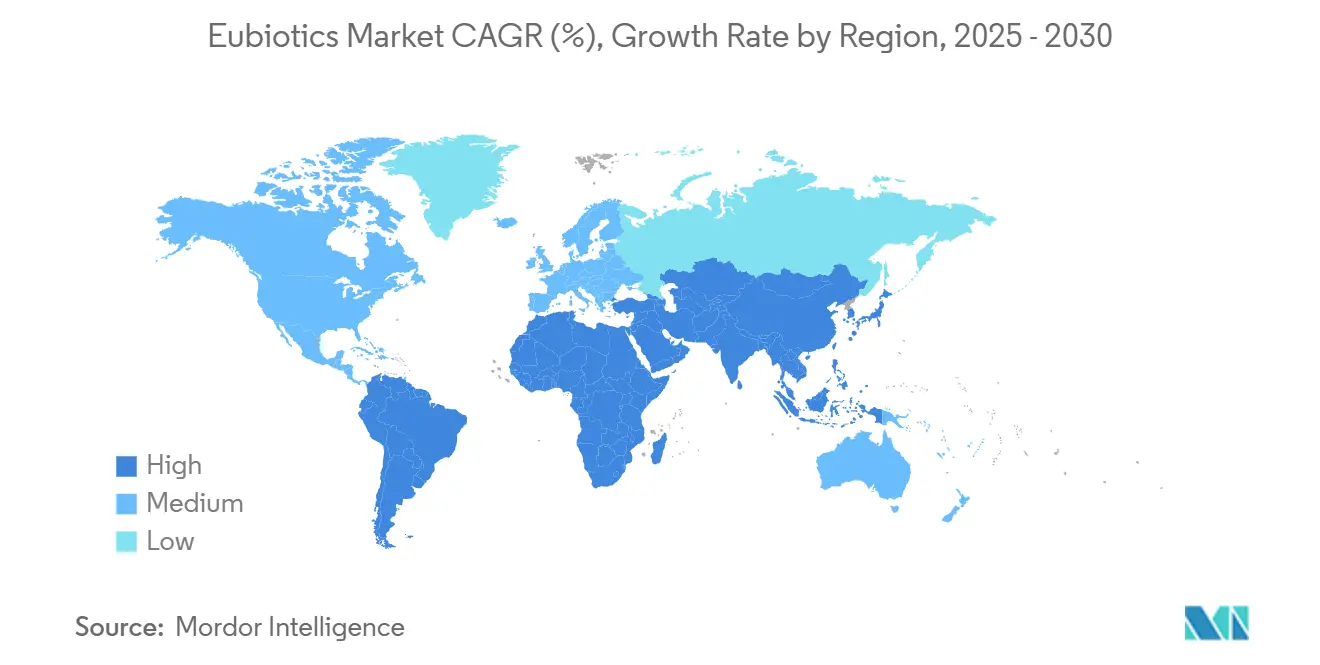

- Par géographie, l'Europe représentait 34,9 % de la taille du marché des eubiotiques en 2024 ; le Moyen-Orient devrait progresser à un TCAC de 7,90 % sur la période de prévision.

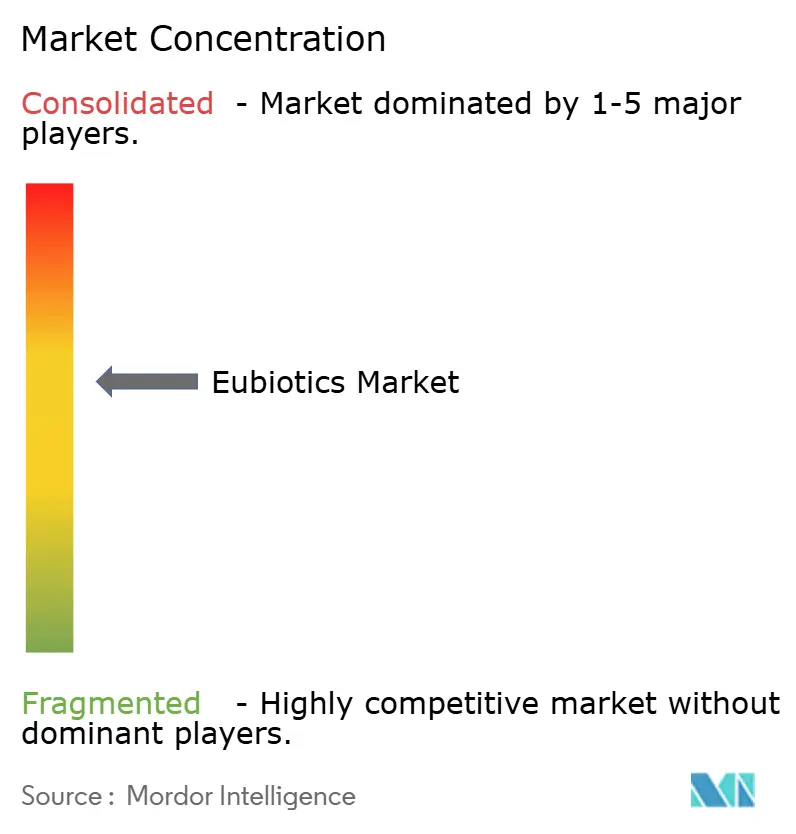

- Les cinq premiers fournisseurs contrôlaient 43,8 % des revenus de 2024, avec BASF SE en tête avec 11,5 % de part de marché.

Tendances et aperçus du marché mondial des eubiotiques

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Restrictions réglementaires sur les promoteurs de croissance antibiotiques | +2.1% | Mondial, mené par l'UE et l'Amérique du Nord | Moyen terme (2-4 ans) |

| Demande croissante des consommateurs pour des produits animaux sans antibiotiques | +1.8% | Amérique du Nord, Europe, centres urbains d'Asie-Pacifique | Long terme (≥ 4 ans) |

| Expansion de la production aquacole mondiale | +1.4% | Asie-Pacifique, Moyen-Orient, Amérique du Sud | Long terme (≥ 4 ans) |

| Avancées technologiques dans la nutrition de précision et les systèmes de distribution | +1.2% | Mondial, concentré dans les marchés développés | Moyen terme (2-4 ans) |

| Sensibilisation croissante à l'importance de la santé intestinale dans la performance animale | +0.9% | Mondial, adoption plus rapide dans les régions d'élevage intensif | Moyen terme (2-4 ans) |

| Accent croissant sur les pratiques durables et d'économie circulaire | +0.7% | Europe, Amérique du Nord, marchés asiatiques progressistes | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Restrictions réglementaires sur les promoteurs de croissance antibiotiques

L'élimination progressive formelle des promoteurs de croissance antibiotiques dans les principales régions d'élevage a provoqué un changement irréversible vers les eubiotiques. Le Règlement (CE) n° 1831/2003 a créé un processus rigoureux de dossier de sécurité que de nombreuses autres juridictions reproduisent maintenant, résultant en une voie d'approbation plus claire et plus standardisée qui récompense les fournisseurs avec des packages de données cliniques robustes.[1]Autorité européenne de sécurité des aliments, ' Orientations sur l'évaluation de la sécurité des additifs pour l'alimentation animale ', efsa.europa.eu Alors que l'Innovative FEED Act de la FDA américaine introduit une rationalisation similaire, les producteurs multinationaux peuvent coordonner les soumissions de dossiers, raccourcir les délais de mise sur le marché et déployer des formulations harmonisées qui répondent aux seuils de sécurité communs.

Demande croissante des consommateurs pour des produits animaux sans antibiotiques

La demande de viande et de produits laitiers sans antibiotiques est passée de niche à grand public. Les grandes chaînes d'épiceries imposent des politiques aux fournisseurs qui éliminent l'utilisation d'antibiotiques, poussant les producteurs vers les eubiotiques malgré des coûts d'additifs plus élevés. Les prix de vente premium compensent ces coûts et créent un cas économique convaincant, particulièrement dans l'Europe urbaine, l'Amérique du Nord et les économies asiatiques avancées où les consommateurs lient la gestion des antibiotiques à la santé et à la sécurité alimentaire.[2]Administration américaine des aliments et médicaments, ' Résumé de l'Innovative FEED Act ', fda.gov

Expansion de la production aquacole mondiale

L'expansion rapide de l'aquaculture est un moteur majeur de l'adoption d'eubiotiques, car les élevages de poissons et de crevettes recherchent de plus en plus des alternatives durables aux antibiotiques pour la prévention des maladies et la gestion de la santé intestinale. La capacité aquacole mondiale augmente fortement, avec des projets du Golfe comme la joint-venture Cargill-NEOM ciblant une production de 600 000 tonnes métriques d'ici 2030. Les formulations probiotiques et phytogéniques stables dans l'eau réduisent la charge pathogène et améliorent la conversion alimentaire dans les systèmes aquacoles en recirculation, s'alignant sur les réglementations de décharge environnementale et les mandats de durabilité des investisseurs.

Avancées technologiques dans la nutrition de précision et les systèmes de distribution

Les capteurs intégrés dans les distributeurs ajustent le dosage eubiotique en temps réel, alignant les taux d'inclusion probiotique et phytogénique avec les courbes de croissance animale quotidiennes pour une efficacité de conversion alimentaire plus élevée. La micro-encapsulation de précision protège les huiles essentielles sensibles à la chaleur et les spores probiotiques, assurant une survie supérieure ou égale à 90 % à travers les températures de granulation et le transit gastrique. Les essais à la ferme rapportent 25 % moins d'apport en protéines brutes et 40 % moins d'excrétion d'azote lorsque les plateformes de nutrition de précision livrent des mélanges eubiotiques ciblés, soutenant des limites de conformité environnementale plus strictes. Les algorithmes spécifiques aux espèces dans les systèmes aquacoles en recirculation dosent des probiotiques stables dans l'eau qui réduisent les comptes de Vibrio de 30 % dans les bassins d'élevage de crevettes, améliorant les taux de survie et réduisant l'utilisation d'antibiotiques.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts élevés et processus d'approbation réglementaire complexes | -1.5% | Mondial, particulièrement strict dans l'UE et l'Amérique du Nord | Moyen terme (2-4 ans) |

| Volatilité de la chaîne d'approvisionnement et défis d'approvisionnement en matières premières | -1.1% | Mondial, aigu dans les marchés en développement | Court terme (≤ 2 ans) |

| Sensibilisation limitée et expertise technique dans les marchés en développement | -0.8% | Afrique, parties d'Asie-Pacifique, Amérique du Sud | Moyen terme (2-4 ans) |

| Résultats d'efficacité incohérents et manque de standardisation | -0.6% | Mondial, plus prononcé dans les applications émergentes | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés et processus d'approbation réglementaire complexes

Les coûts élevés et les processus d'approbation réglementaire complexes ralentissent les lancements de produits et élèvent les barrières à l'entrée pour les petits fournisseurs. Soumettre un dossier de sécurité EFSA complet peut coûter plusieurs millions d'EUR et étendre les délais à 3-4 ans, immobilisant des capitaux qui pourraient autrement financer la recherche et développement. Les règles post-Brexit divergentes signifient que les entreprises doivent maintenant préparer des soumissions séparées pour l'UE et le Royaume-Uni, dupliquant la documentation et les études de laboratoire. Ces charges inclinent l'avantage concurrentiel vers les multinationales avec des équipes réglementaires dédiées et peuvent décourager l'investissement dans de nouveaux mécanismes d'action qui manquent d'une voie claire vers une approbation rapide.

Volatilité de la chaîne d'approvisionnement et défis d'approvisionnement en matières premières

La volatilité de la chaîne d'approvisionnement et les défis d'approvisionnement en matières premières créent des coûts d'intrants imprévisibles qui érodent les marges des producteurs. Les variations climatiques dans la pêche à l'anchois du Pérou, une source clé d'oméga-3, ont déclenché une hausse de prix de 35 % après l'arrêt d'El Niño 2023 et ont exposé la fragilité des lignes d'approvisionnement d'ingrédients marins. Les perturbations logistiques - allant des pénuries de conteneurs aux détours de routage de la mer Rouge - ajoutent une incertitude supplémentaire et retardent l'arrivée d'huiles botaniques critiques et d'intermédiaires d'acides organiques. Les producteurs couvrent de plus en plus les risques par l'intégration verticale, la culture locale de cultures d'herbes et les partenariats avec des entreprises de protéines unicellulaires qui découplent les formulations des flux de matières premières volatiles.

Analyse des segments

Par type : les probiotiques dominent tandis que les huiles essentielles accélèrent

Les probiotiques détenaient une part de revenus de 41,7 % en 2024, soutenant la plus grande tranche du marché des eubiotiques. Leur dominance provient d'une validation clinique étendue, d'une performance fiable sous tous les climats et de précédents réglementaires accommodants qui accélèrent les approbations. Les spores de Bacillus du segment tolèrent les températures de granulation, assurant la livraison au-delà du proventricule et dans l'iléon, où l'exclusion compétitive exerce son effet. Les formulations synbiotiques qui mélangent des probiotiques avec des prébiotiques fructooligosaccharides montrent des améliorations de conversion alimentaire de 3-4 %, validant des mécanismes complémentaires.

Les huiles essentielles enregistrent le TCAC le plus rapide de 9,80 % jusqu'en 2030. La préférence des consommateurs pour les antimicrobiens à base de plantes et les actions multicouches des composés sur les microbes intestinaux stimulent l'adoption. La micro-encapsulation de thymol, carvacrol et cinnamaldéhyde stabilise les composés volatils, et des taux d'inclusion aussi bas que 100 ppm délivrent une suppression mesurable des pathogènes. Les acides organiques et prébiotiques conservent des rôles de niche dans l'acidification et la fourniture de substrat, tandis que les mélanges multi-modaux visent à capturer des bénéfices synergiques. Le progrès collectif dans la science de formulation cimente le marché des eubiotiques comme la plateforme centrale pour l'innovation de santé intestinale.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par type d'animal : la dominance de la volaille contestée par la croissance de l'aquaculture

La volaille a contribué à 34,5 % des revenus de 2024, reflétant des décennies de programmes d'alternatives aux antibiotiques chez les poulets de chair et les poules pondeuses. Les taux d'inclusion moyennent 500 g par tonne métrique d'aliments, et les gains cumulatifs de conversion alimentaire à vie offrent des ratios coût-bénéfice solides. Le TCAC de 8,60 % prévu pour l'aquaculture déplace la croissance relative vers les espèces marines et d'eau douce. Les essais de crevettes, tilapia et mérou hybride indiquent des réductions de charge pathogène dépassant 30 % lorsque des probiotiques stables dans l'eau précis sont dosés par des distributeurs automatisés.

Les opérations porcines intègrent des probiotiques multi-souches post-sevrage pour freiner Escherichia coli entérotoxigène. L'adoption chez les ruminants traîne en raison de la dynamique complexe du rumen, pourtant les mélanges de propionibacterium qui modulent les ratios d'acides gras volatils gagnent en traction comme outils de réduction du méthane. Les formulations pour animaux de compagnie ajoutent une couche premium où les marketeurs d'aliments pour animaux exploitent la tendance d'humanisation pour justifier des prix plus élevés. Collectivement, l'optimisation spécifique aux animaux élargit la taille du marché des eubiotiques tout en permettant aux fournisseurs spécialisés de capturer de la marge par des souches propriétaires.

Par fonction : les applications de performance pilotent l'évolution du marché

Les applications de santé intestinale et de performance représentaient 55 % des revenus de 2024, soulignant le rôle central de l'intégrité digestive dans la productivité animale. Ces produits améliorent la hauteur des villosités, améliorent l'absorption des nutriments et modulent les réponses inflammatoires, offrant des bénéfices de gain de poids cohérents sous une gamme de conditions d'élevage. Les fonctions de prévention des maladies, bien que plus petites en part de revenus, détiennent une importance réglementaire dans les régions qui plafonnent les niveaux de résidus d'antibiotiques dans les exportations de viande. L'amélioration de l'efficacité alimentaire affiche un TCAC de 8,50 %, en faisant le moteur fonctionnel le plus rapide dans le marché des eubiotiques. Les producteurs quantifient les améliorations de conversion alimentaire par des métriques de gain quotidien, permettant une validation directe coût-bénéfice pour les inclusions premium.

Le renforcement du système immunitaire gagne en importance alors que les équipes vétérinaires reconnaissent l'axe intestin-immun ; des dérivés spécifiques de parois cellulaires de levure élèvent les niveaux d'immunoglobuline A chez les poulets de chair. Les fonctions d'atténuation du stress ciblent la densité de stockage et les défis de stress thermique, particulièrement dans les poulaillers tropicaux où les vagues de chaleur compromettent l'intégrité de la barrière intestinale. L'intégration d'algorithmes d'alimentation de précision introduit un dosage dynamique, assurant que les additifs fonctionnels soutiennent la performance exactement quand les animaux connaissent des pics métaboliques. Collectivement, ces tendances au niveau fonctionnel renforcent le pivot du marché des eubiotiques de l'assurance santé de base vers l'optimisation de l'économie de production.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par forme : les applications liquides défient la dominance des poudres

Les poudres sèches ont maintenu 63 % des revenus en 2024, tirées par une longue durée de conservation, un faible coût logistique et une compatibilité avec les vis d'alimentation existantes des moulins. Le marché des eubiotiques voit néanmoins les formulations liquides augmenter à un TCAC de 8,60 %, soutenues par des chimies de stabilisation qui préviennent la détérioration microbienne et la sédimentation. Les liquides sont dosés avec précision par des systèmes de pulvérisation automatisés, réduisant la variabilité d'inclusion qui peut éroder l'efficacité. Leur nature hydrosoluble bénéficie aux porcelets de nurserie et aux remplacements de lait de veau, où la dispersion uniforme est critique.

Les granules encapsulés occupent une niche premium parce que les revêtements lipidiques déclenchent une libération contrôlée seulement après la barrière gastrique, assurant que les ingrédients actifs atteignent l'iléon ou le caecum. Les formulations de pâte et gel s'adressent aux segments aquaculture et animaux de compagnie qui requièrent la stabilité dans l'eau ou l'appétence. La microencapsulation mélange maintenant la stabilité de forme sèche avec la biodisponibilité de forme liquide, offrant des solutions hybrides qui chevauchent les deux bénéfices. Ultimement, l'innovation de facteur de forme continue à différencier les fournisseurs et élargit le marché des eubiotiques en adressant des contraintes opérationnelles spécifiques à travers les systèmes d'élevage.

Analyse géographique

La part de revenus de 34,9 % de l'Europe en 2024 provient de règles strictes sur les additifs alimentaires, d'une forte sensibilisation des producteurs et d'une infrastructure de distribution établie. Les développeurs de produits bénéficient de la proximité des intrants de fermentation, des universités vétérinaires et des laboratoires de recherche contractuelle qui accélèrent le criblage de souches propriétaires. Le Plan d'action biologique de l'UE déclenche une demande supplémentaire pour des eubiotiques certifiés qui complètent les régimes alimentaires biologiques du bétail tout en adressant les lacunes en vitamines et acides aminés.[3]Commission européenne, ' Plan d'action biologique de l'UE 2021-2027 ', ec.europa.eu La divergence réglementaire suivant le Brexit introduit des coûts de double enregistrement mais aussi des opportunités de niche pour les approbations accélérées sous les directives britanniques.

Le Moyen-Orient livre le TCAC le plus rapide de 7,90 %, ancré par des mégaprojets aquacoles sous Saudi Vision 2030. Les pays du Conseil de coopération du Golfe investissent dans des installations d'aliments aquacoles adaptées au climat désertique qui marient les protéines unicellulaires et les eubiotiques pour combler les lacunes protéiques domestiques. Les programmes gouvernementaux de subventions alimentaires récompensent les producteurs locaux qui intègrent des solutions durables de santé intestinale pour minimiser les résidus d'antibiotiques et s'aligner sur les standards halal et d'étiquette verte.

L'Asie-Pacifique montre des modèles hétérogènes. Les marchés avancés comme le Japon et la Corée du Sud mettent l'accent sur les formulations à valeur ajoutée et la traçabilité, tandis que la Chine et l'Inde se concentrent sur des mélanges rentables en raison de l'échelle. L'autorisation réglementaire reste plus lente en Chine, pourtant les clusters de production locaux dans les provinces de Shandong et Fujian raccourcissent les chaînes d'approvisionnement. Les producteurs sud-américains exploitent les matières premières botaniques abondantes pour développer des mélanges d'huiles essentielles domestiquement, fournissant des avantages de coût dans les secteurs bovins et avicoles orientés vers l'exportation.

Paysage concurrentiel

Les cinq premiers acteurs commandent 43,8 % des revenus de 2024, signifiant une concentration modérée qui laisse encore de l'espace aux innovateurs régionaux pour opérer. BASF SE détient une part de 11,5 % à travers ses larges gammes BalanGut et monoglycérides qui adressent l'intégrité de la barrière intestinale, tandis que la participation de 10,3 % de dsm-firmenich fait face à une restructuration alors que l'entreprise cède son unité Nutrition et Santé Animales en 2025. Cette cession pourrait catalyser une redistribution des parts, particulièrement si les acheteurs de capital-investissement intègrent l'actif dans les plateformes d'alimentation existantes.

La différenciation stratégique se centre sur les bibliothèques de souches propriétaires, les brevets d'encapsulation et les services d'intégration numérique qui modélisent les réponses de convertisseur d'alimentation en temps réel. La joint-venture d'Evonik avec Shandong Vland Biotech illustre l'importance de la fabrication locale qui réduit les coûts logistiques et respecte les règles de contenu domestique en Chine. L'acquisition de Biorigin par Lesaffre booste la capacité prébiotique dérivée de levure, assurant un approvisionnement sécurisé de mannan-oligosaccharides au milieu de la demande brésilienne croissante.

La résilience de la chaîne d'approvisionnement sous-tend le succès concurrentiel. Les entreprises intègrent verticalement les flux d'intrants de fermentation ou s'associent avec des entreprises de protéines unicellulaires pour couvrir les pénuries de farine de poisson. Ces investissements ne protègent pas seulement les marges mais résonnent aussi avec les engagements de durabilité que les détaillants et investisseurs suivent par des tableaux de bord d'émissions scope-3. Le résultat est un marché des eubiotiques dynamique dans lequel les acteurs d'échelle doivent constamment innover tandis que les entrants agiles exploitent la concentration et la vitesse pour capturer la croissance de niche.

Leaders de l'industrie des eubiotiques

BASF SE

dsm-firmenich

Novonesis

Cargill, Incorporated

ADM

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Evonik a introduit Ecobiol, un probiotique à base de Bacillus subtilis visant à améliorer la santé intestinale de la volaille et l'efficacité alimentaire en Chine continentale. L'expansion s'aligne avec la demande croissante d'additifs alimentaires fonctionnels durables dans la production de bétail.

- Janvier 2025 : Novus International et Resilient Biotics ont formé un partenariat pour développer une solution alimentaire microbienne qui améliore la santé immunitaire et réduit les problèmes respiratoires chez les porcs. La collaboration se concentre sur l'utilisation d'approches basées sur le microbiome pour améliorer la santé intestinale et respiratoire, soutenant la production de bétail sans antibiotiques.

- Octobre 2024 : Novus International et Ginkgo Bioworks ont établi un partenariat pour développer des additifs alimentaires qui visent à améliorer la santé et la productivité du bétail. Les entreprises se sont initialement concentrées sur le développement d'enzymes avec une efficacité améliorée.

Portée du rapport du marché mondial des eubiotiques

Les eubiotiques sont des additifs alimentaires qui soutiennent la performance et le bien-être animal en promouvant la santé intestinale. Le marché des eubiotiques est segmenté par type (prébiotiques, probiotiques, acides organiques et huiles essentielles), type d'animal (ruminants, volaille, porcs, aquaculture et autres), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique). Le rapport fournit la taille de marché et les prévisions en millions USD pour tous les segments.

| Probiotiques | Lactobacilles |

| Bifidobactéries | |

| Autres probiotiques (Bacillus subtilis, Saccharomyces boulardii, etc.) | |

| Prébiotiques | Inuline |

| Fructo-oligosaccharides | |

| Galacto-oligosaccharides | |

| Autres prébiotiques (mannan-oligosaccharides, bêta-glucanes, etc.) | |

| Acides organiques | |

| Huiles essentielles (phytogéniques) |

| Ruminant |

| Volaille |

| Porc |

| Aquaculture |

| Autres types d'animaux (animaux de compagnie, équins, etc.) |

| Sèche (poudre, granule) |

| Liquide (solution, suspension, émulsion) |

| Amélioration de la santé intestinale et des performances |

| Renforcement de l'immunité |

| Contrôle des pathogènes / atténuation des maladies |

| Amélioration de l'efficacité alimentaire |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Arabie saoudite |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Reste de l'Afrique |

| Par type | Probiotiques | Lactobacilles |

| Bifidobactéries | ||

| Autres probiotiques (Bacillus subtilis, Saccharomyces boulardii, etc.) | ||

| Prébiotiques | Inuline | |

| Fructo-oligosaccharides | ||

| Galacto-oligosaccharides | ||

| Autres prébiotiques (mannan-oligosaccharides, bêta-glucanes, etc.) | ||

| Acides organiques | ||

| Huiles essentielles (phytogéniques) | ||

| Par type d'animal | Ruminant | |

| Volaille | ||

| Porc | ||

| Aquaculture | ||

| Autres types d'animaux (animaux de compagnie, équins, etc.) | ||

| Par forme | Sèche (poudre, granule) | |

| Liquide (solution, suspension, émulsion) | ||

| Par fonction (objectif principal) | Amélioration de la santé intestinale et des performances | |

| Renforcement de l'immunité | ||

| Contrôle des pathogènes / atténuation des maladies | ||

| Amélioration de l'efficacité alimentaire | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Arabie saoudite | |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des eubiotiques en 2025 et à quelle vitesse croît-il ?

Le marché s'élève à 6,30 milliards USD en 2025 et devrait croître à un TCAC de 7,5 % pour atteindre 9,04 milliards USD d'ici 2030.

Quel type d'eubiotique détient la plus grande part de revenus ?

Les probiotiques dominent le paysage avec 41,7 % des revenus de 2024, soutenus par une validation clinique étendue et des précédents réglementaires favorables.

Quels sont les segments de produits et d'animaux à croissance la plus rapide ?

Les huiles essentielles enregistrent le TCAC le plus rapide de 9,80 % jusqu'en 2030, tandis que le segment aquaculture affiche un TCAC de 8,60 % alors que la production mondiale de poissons et crevettes se développe.

Quels facteurs clés alimentent la demande d'eubiotiques ?

Les interdictions réglementaires sur les promoteurs de croissance antibiotiques, la préférence des consommateurs pour la viande et les produits laitiers à étiquette propre, l'expansion rapide de l'aquaculture et les technologies de nutrition de précision accélèrent collectivement l'adoption.

Dernière mise à jour de la page le: