Analyse du marché de lacétate déthyle

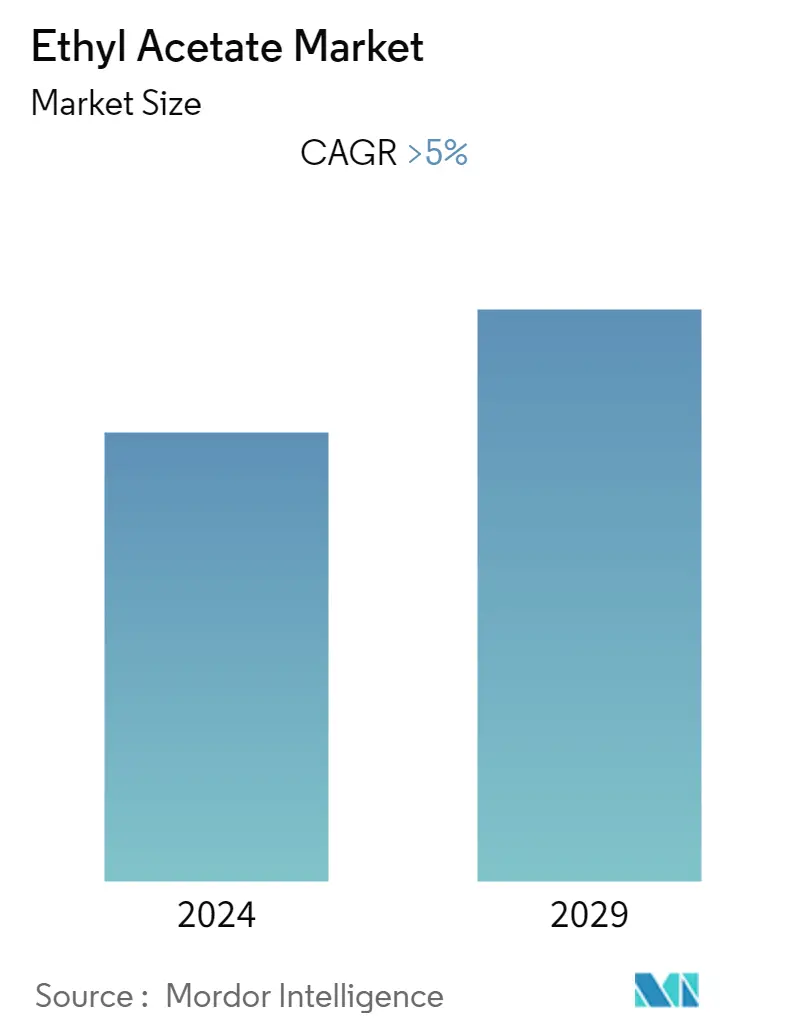

Le marché mondial de lacétate déthyle devrait enregistrer un TCAC de plus de 5 % au cours de la période de prévision.

La pandémie de COVID-19 a affecté les ventes de peintures et de revêtements en raison de larrêt des activités de construction. Cependant, le marché sest redressé au cours de la période 2021-2022, en raison de laugmentation de la consommation de diverses industries dutilisateurs finaux telles que lautomobile, lalimentation et les boissons, etc. La demande de médicaments comme le paracétamol, qui consomme des intermédiaires dérivés de l'acétate d'éthyle, a augmenté, stimulant ainsi la demande du marché dans le secteur pharmaceutique.

- Le principal facteur à lorigine de la croissance du marché devrait être la demande croissante des industries de lemballage flexible et des applications dans lindustrie des peintures et revêtements. De plus, des normes réglementaires strictes pour la production de cuir naturel favoriseront probablement la croissance du marché.

- Dun autre côté, le remplacement des revêtements conventionnels par des revêtements à base deau et à haute teneur en solides pourrait entraver la croissance du marché de lacétate déthyle.

- Les innovations dans la production déthanol à partir de charbon/gaz naturel offriront probablement de nouvelles opportunités de croissance pour le marché.

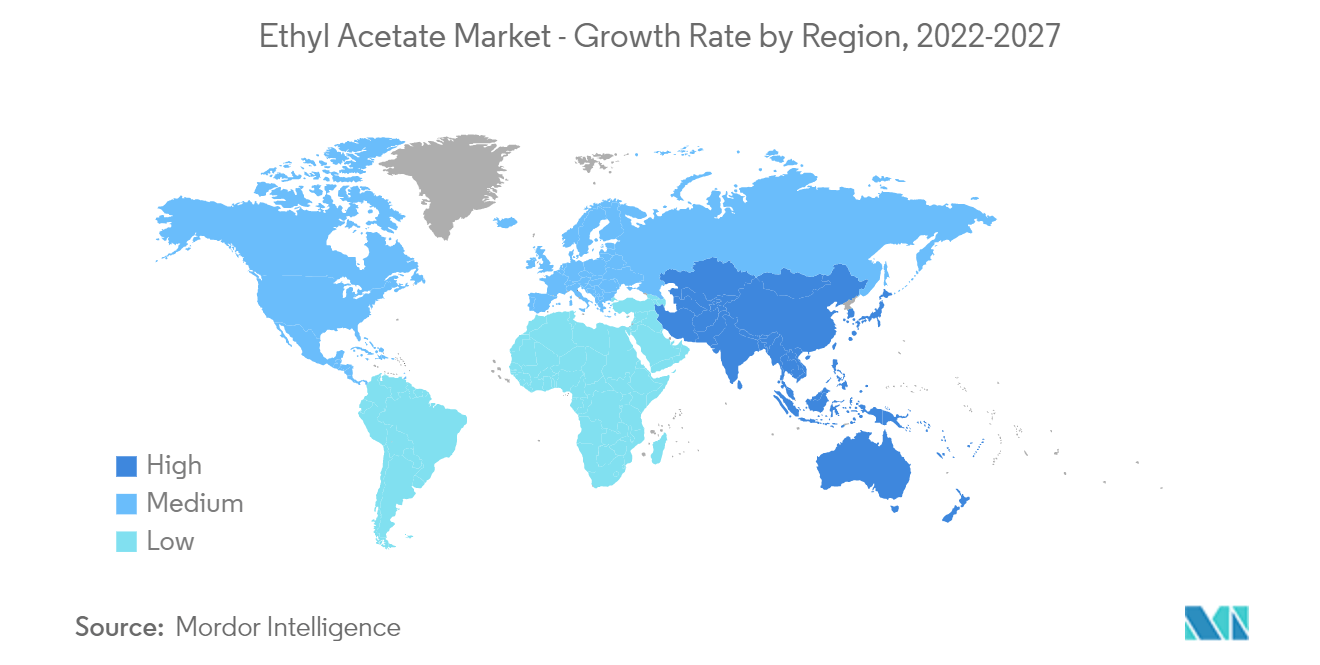

- La région Asie-Pacifique devrait dominer le marché et devrait également connaître le TCAC le plus élevé au cours de la période de prévision.

Tendances du marché de lacétate déthyle

Demande croissante de lindustrie des peintures et revêtements

- Le segment des applications de peintures et de revêtements représentait la plus grande part du marché de lacétate déthyle. L'acétate d'éthyle est utilisé dans les peintures comme activateur ou durcisseur. Il est également utilisé comme solvant industriel dans les revêtements, les adhésifs et la rayonne, principalement pour dissoudre le matériau. C'est un ingrédient courant dans les laques, les vernis et les diluants qui recouvrent les surfaces.

- Les peintures et revêtements produits dans le monde entier décorent et protègent les nouvelles constructions et entretiennent les structures existantes, notamment les maisons et appartements résidentiels, les bâtiments publics et les usines et usines. Les revêtements restants sont utilisés pour décorer et protéger les produits industriels. On estime que lutilisation accrue de peintures et de revêtements alimentera le marché de lacétate déthyle.

- En outre, la demande croissante de revêtements époxy dans les secteurs mondiaux de laérospatiale et de lalimentation et des boissons devrait avoir un impact positif sur la demande dacétate déthyle au cours de la période de prévision.

- Selon l'American Coatings Association, l'industrie américaine des peintures et des revêtements représente 26 milliards de dollars. Les États-Unis ont exporté pour 2,5 milliards de dollars de produits de peinture et de revêtements en 2021.

- L'American Coatings Association prévoit également que la demande de peinture dans la région Asie-Pacifique atteindra 29,5 milliards de litres, soit une valeur de 100 milliards USD d'ici 2023. La région Asie-Pacifique continuera à produire et à utiliser davantage de revêtements à base de solvants que l'Amérique du Nord ou l'Europe, mais il fera progressivement évoluer ces systèmes vers des systèmes conformes, durables et écologiques.

- Selon Paintindia, lindustrie indienne de la peinture représente plus de 62 000 crores INR (8 milliards USD) et constitue lune des principales économies de peinture à la croissance la plus rapide au monde. Le pays compte plus de 3 000 fabricants de peinture, et presque toutes les grandes multinationales sont présentes dans le pays.

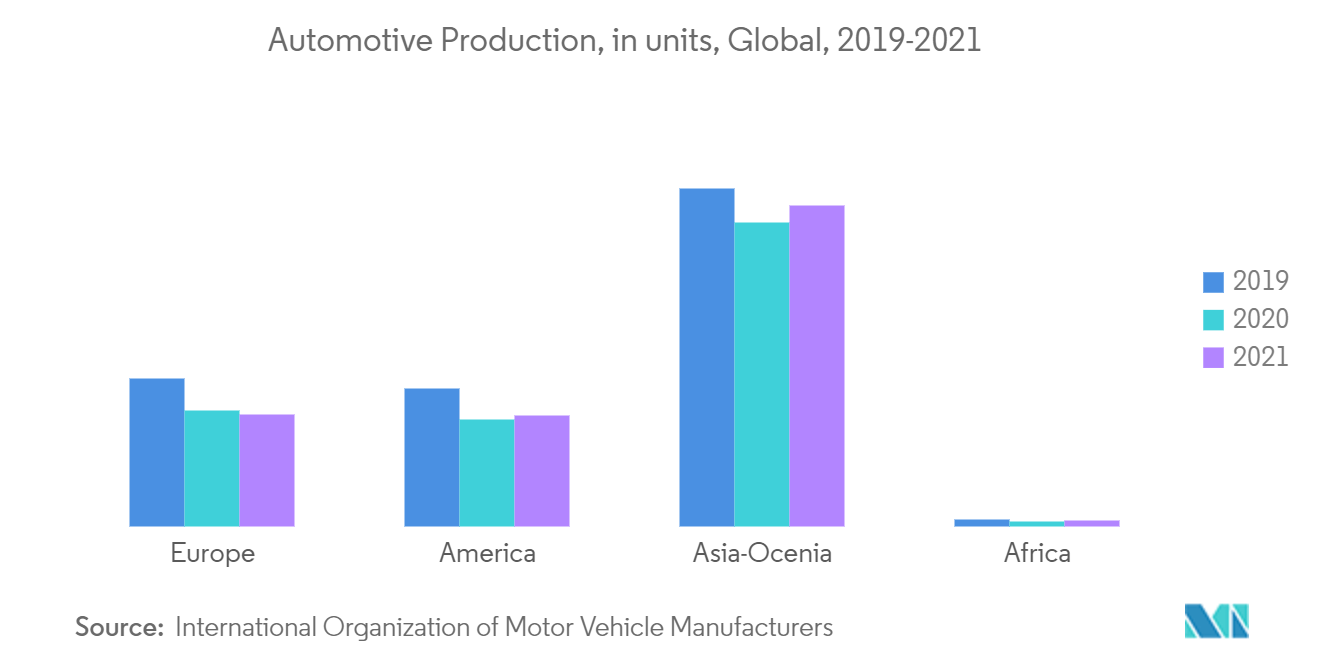

- Lindustrie automobile est un utilisateur final majeur de lindustrie des peintures et revêtements. Le revêtement protège la peinture d'un véhicule des dommages causés par la route et des rayons ultraviolets du soleil, réduisant ainsi la quantité d'oxydation.

- Selon l'OICA, le nombre total de véhicules produits en 2021 était de 80145988 et a connu un taux de croissance de 3 % par rapport à 2020. La région Asie-Pacifique détient la part de production la plus élevée sur le marché automobile mondial avec 46732785 unités en 2021.

La région Asie-Pacifique dominera la demande

- LAsie-Pacifique devrait dominer le marché étudié au cours de la période de prévision. De plus, des taux de croissance importants devraient être observés en Asie-Pacifique, en raison de laugmentation des revenus des ménages et des taux durbanisation dans des pays comme la Chine, lInde, la Malaisie, etc.

- La Chine est considérée comme le plus grand constructeur de voitures particulières au monde. Les ventes de voitures particulières en Chine ont augmenté de 4,4 % sur un an pour atteindre 20,15 millions d'unités en 2021.

- La Shanghai Automotive Industry Corporation est le premier constructeur automobile chinois. La société a vendu plus de 5,46 millions de véhicules et livré plus de 5,81 millions de véhicules en 2021, soit une augmentation de 5,5 % sur un an. Ainsi, laugmentation des ventes de véhicules automobiles est susceptible de stimuler le marché de lacétate déthyle utilisé dans les peintures et revêtements automobiles.

- La demande dacétate déthyle en Inde a augmenté à un rythme constant ces dernières années. L'automobile, l'alimentation et les boissons, ainsi que l'emballage sont les principales industries utilisatrices finales qui représentent une part importante de la consommation d'acétate d'éthyle dans le pays.

- Selon lIndia Brand Equity Foundation, lInde est en train de devenir un exportateur clé de matériaux demballage sur le marché mondial. Les exportations de matériaux d'emballage de l'Inde ont augmenté à un TCAC de 9,9 % pour atteindre 1119 millions de dollars en 2021-2022, contre 844 millions de dollars en 2018-19. Cette augmentation de la demande d'emballages à l'intérieur du pays stimule la demande pour le marché étudié.

- En Inde, la demande de cuir artificiel augmente dans lindustrie automobile en raison de sa respirabilité, de ses propriétés de résistance à la chaleur et de son élasticité. Il est utilisé pour les garnitures de porte, les pare-soleil, les garnitures de toit et d'autres voitures, bus, camions, vélos, couvre-volants, couvre-boutons et bottes de transmission. Ainsi, on estime que la croissance de la demande de cuir artificiel alimentera le marché de lacétate déthyle.

- Selon la Society of Indian Automobile Association, l'industrie automobile a produit un total de 22 933 230 véhicules, dont des véhicules de tourisme, des véhicules utilitaires, des trois-roues, des deux-roues et des quadricycles d'avril 2021 à mars 2022, contre 22 655 609 unités d'avril 2020. à mars 2021.

- Selon les rapports de l'Association japonaise des constructeurs automobiles (JAMA), le pays a produit 7846955 unités de voitures particulières et de véhicules légers en 2021.

- En raison de tous ces facteurs, le marché de lacétate déthyle dans la région devrait connaître une croissance constante au cours de la période de prévision.

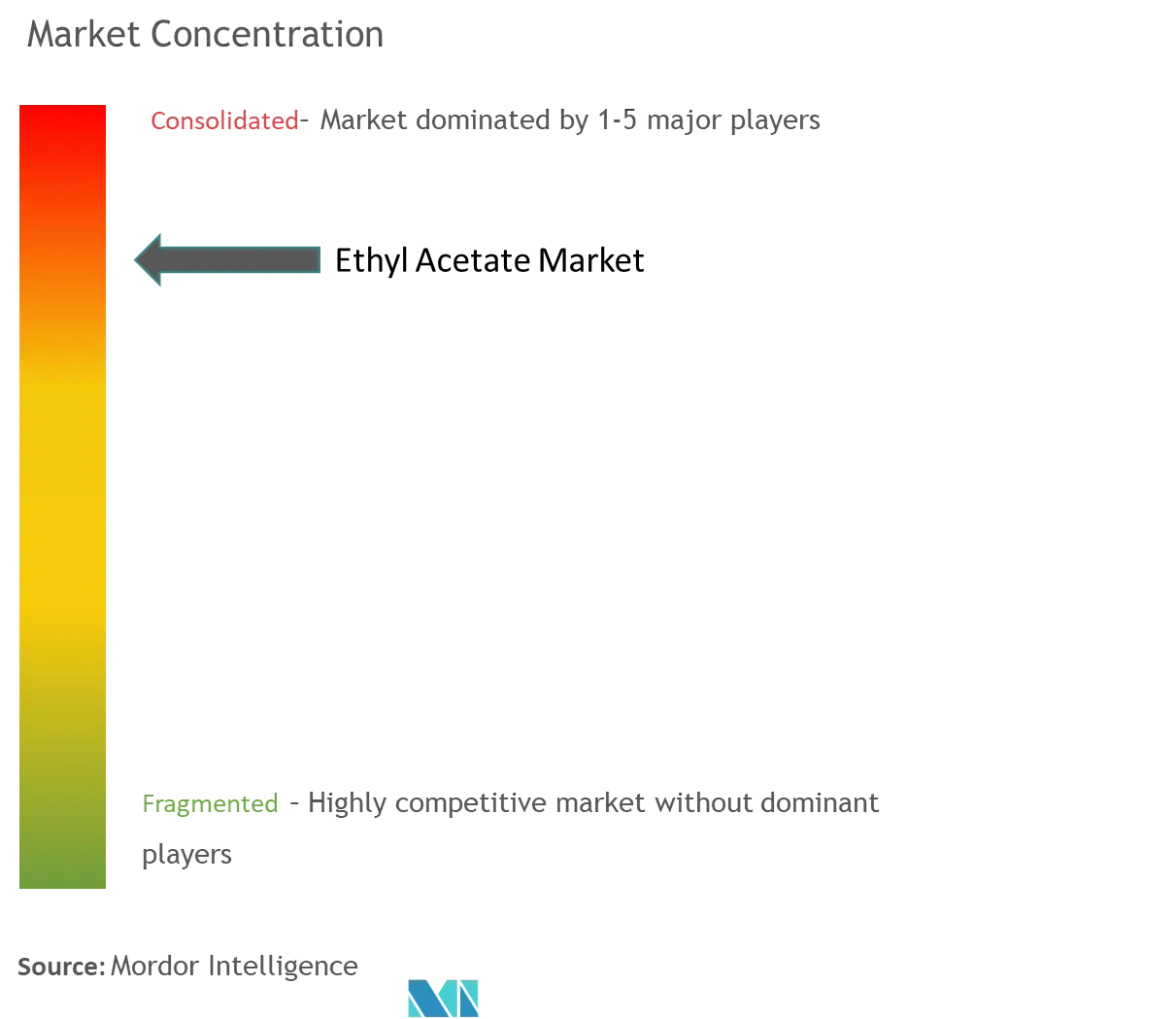

Aperçu du marché de l'acétate d'éthyle

Le marché de l'acétate d'éthyle est consolidé. Parmi les principaux acteurs du marché figurent (sans ordre particulier) INEOS, Sipchem, Celanese Corporation, Eastman Chemical Company et Daicel Corporation, entre autres.

Leaders du marché de lacétate déthyle

-

INEOS

-

Sipchem

-

Celanese Corporation

-

Eastman Chemical Company

-

DAICEL CORPORATION

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lacétate déthyle

En juillet 2022, Yip's Chemical a annoncé avoir signé un accord pour vendre une participation effective de 51 % dans Handsome Chemical, une filiale de son activité de solvants, à la société d'investissement PAG pour environ 2,3 milliards CNY (~ 0,36 milliard USD). Handsome Chemical est le plus grand producteur mondial de solvants à base d'acétate, avec une capacité de production annuelle de plus de 1,6 million de tonnes.

En mars 2021, Celanese Corporation a annoncé que son usine de production chimique constituée à Clear Lake, au Texas, commencerait à utiliser du dioxyde de carbone (CO2) recyclé comme matière première de remplacement pour la fabrication de méthanol, une matière première vitale dans la production de divers produits à base d'acétyle, notamment acétate d'éthyle, monomère d'acétate de vinyle (VAM), acide acétique et autres dérivés.

Segmentation de lindustrie de lacétate déthyle

L'acétate d'éthyle est un ester liquide incolore, volatil, inflammable, parfumé, incolore, C4H8O2, utilisé notamment comme solvant. C'est un composé organique, un liquide incolore ayant une odeur sucrée caractéristique, et il est utilisé comme solvant et dans les colles et les dissolvants pour vernis à ongles. Le marché de lacétate déthyle est segmenté par application, secteur dutilisation final et géographie. Par application, le marché est segmenté en adhésifs et produits détanchéité, peintures et revêtements, pigments, solvants de traitement, intermédiaires et autres applications (exhausteurs de goût, encres). Par secteur dactivité de lutilisateur final, le marché est segmenté en secteurs de lautomobile, du cuir artificiel, de lalimentation et des boissons, des produits pharmaceutiques et dautres secteurs dutilisation finale (emballage). Le rapport couvre également la taille et les prévisions du marché dans 15 pays répartis dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (kilo tonne).

| Application | Adhésifs et mastics | ||

| Peintures et revêtements | |||

| Pigments | |||

| Solvants de procédé | |||

| Intermédiaires | |||

| Autres applications (exhausteurs de goût, encres) | |||

| Industrie des utilisateurs finaux | Automobile | ||

| Cuir artificiel | |||

| Nourriture et boisson | |||

| Médicaments | |||

| Autres industries d'utilisateurs finaux (emballage) | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Arabie Saoudite | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur lacétate déthyle

Quelle est la taille actuelle du marché de lacétate déthyle ?

Le marché de lacétate déthyle devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de lacétate déthyle ?

INEOS, Sipchem, Celanese Corporation, Eastman Chemical Company, DAICEL CORPORATION sont les principales sociétés opérant sur le marché de lacétate déthyle.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lacétate déthyle ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lacétate déthyle ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché de lacétate déthyle.

Quelles années couvre ce marché de lacétate déthyle ?

Le rapport couvre la taille historique du marché de lacétate déthyle pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lacétate déthyle pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur l'industrie de l'acétate d'éthyle

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lacétate déthyle 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lacétate déthyle comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.