Taille et Part du Marché des Aliments Ethniques Emballés

Analyse du Marché des Aliments Ethniques Emballés par Mordor Intelligence

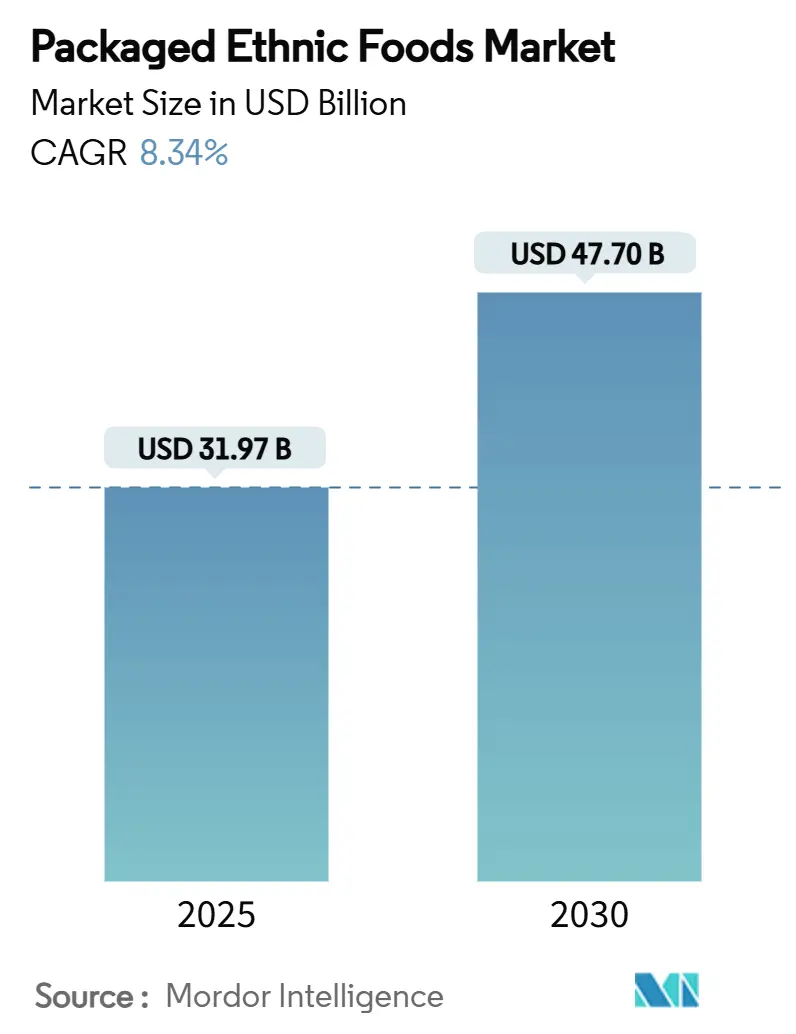

Le marché des aliments ethniques emballés est évalué à 31,97 milliards USD en 2025 et devrait atteindre 47,7 milliards USD d'ici 2030, avec une expansion à un CAGR de 8,34 %. Cette trajectoire souligne la stature actuelle du marché et ses perspectives de croissance prometteuses. Des facteurs tels que l'augmentation des populations multiculturelles, la visibilité accrue des références de cuisine mondiale en rayon, et l'exploration des saveurs stimulée par les réseaux sociaux renforcent la demande. Parallèlement, l'expansion des marques de distributeur et l'essor du commerce électronique intensifient la concurrence. Bien que les formats stables à température ambiante dominent, on observe une accélération notable des innovations surgelées alors que les fabricants s'attaquent aux défis passés de texture et de saveur. L'Europe, bénéficiant de décennies d'immigration et de réglementations harmonisées, mène en termes de revenus. En revanche, la région Asie-Pacifique connaît la croissance la plus rapide, alimentée par l'urbanisation et une classe moyenne émergente. Le paysage concurrentiel est marqué par une rivalité modérée, avec des géants de l'industrie agroalimentaire établis, des spécialistes régionaux, et des détaillants axés sur le numérique, tous en compétition pour des approches uniques d'authenticité et de distribution.

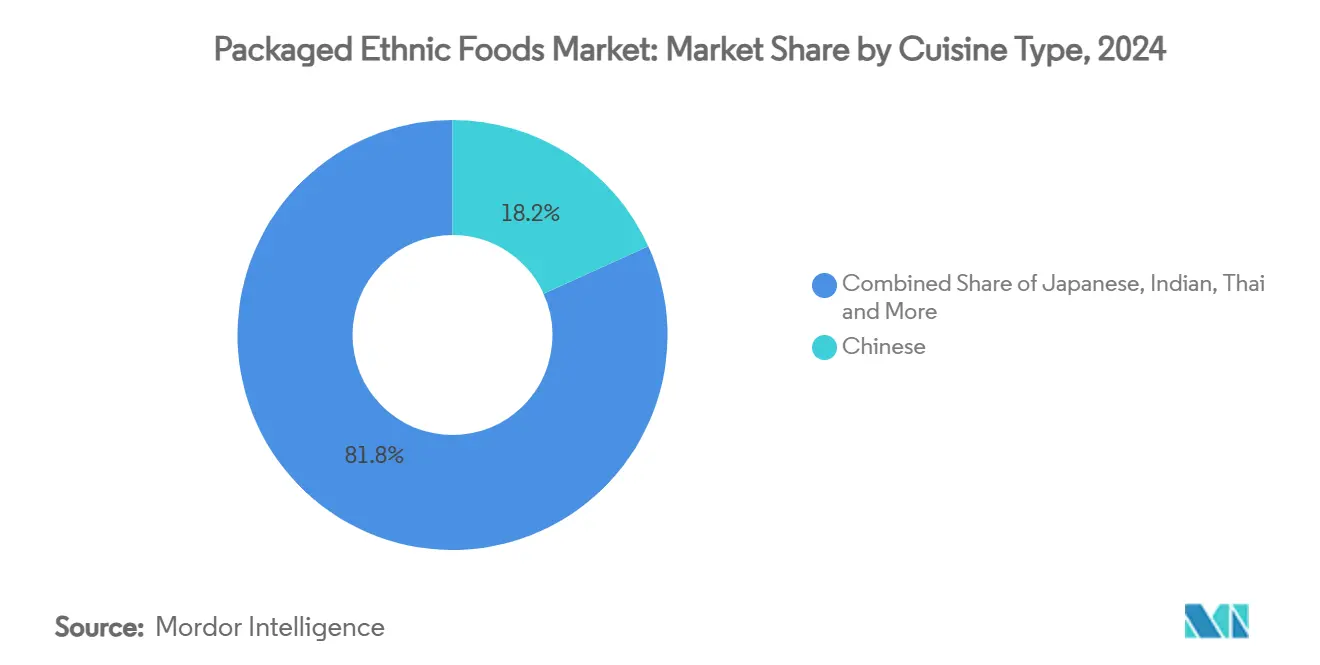

- Par cuisine, les aliments chinois ont mené avec 18,22 % de part du marché des aliments ethniques emballés en 2024, tandis que la cuisine coréenne devrait afficher un CAGR de 10,67 % jusqu'en 2030.

- Par type d'aliment, les produits non-végétariens ont représenté 68,46 % de la taille du marché des aliments ethniques emballés en 2024, mais les gammes végétariennes/végétaliennes devraient s'étendre avec un CAGR de 11,43 % jusqu'en 2030.

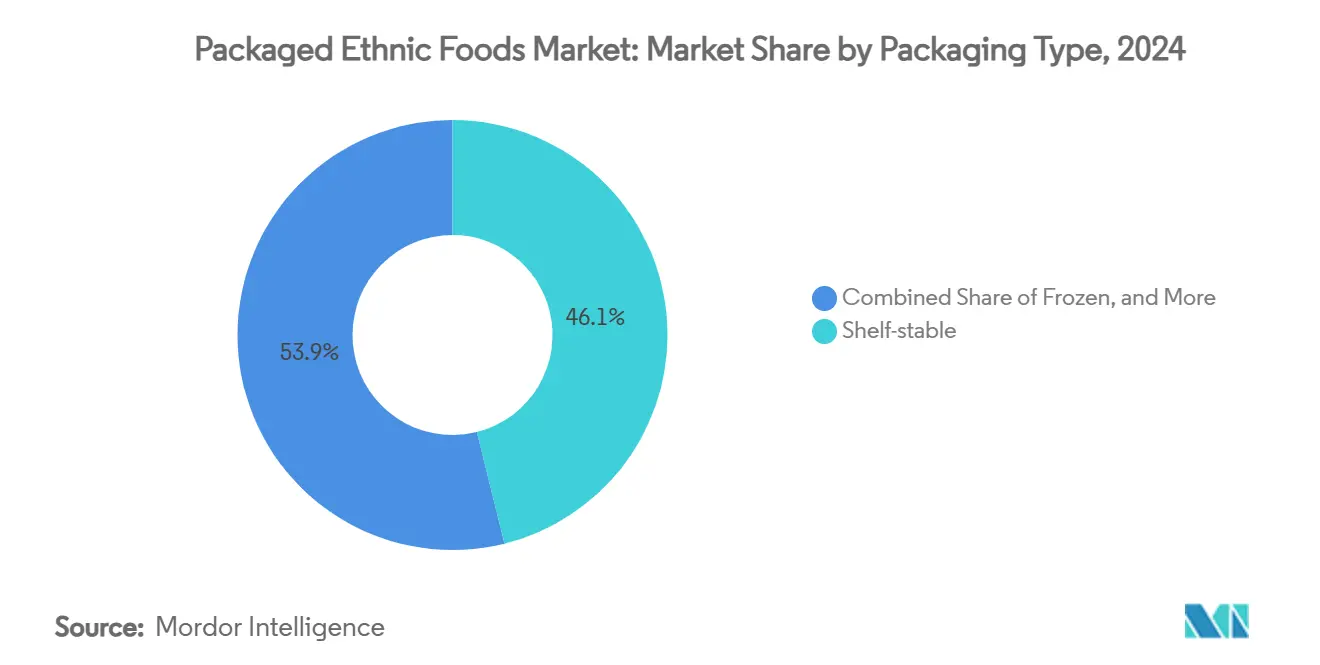

- Par emballage, les articles stables à température ambiante ont capturé 46,12 % de part en 2024, et les offres surgelées devraient croître avec un CAGR de 8,81 % sur la même période.

- Par distribution, les supermarchés et hypermarchés ont détenu 42,87 % de part de revenus en 2024, tandis que la vente en ligne devrait augmenter avec un CAGR de 9,56 %.

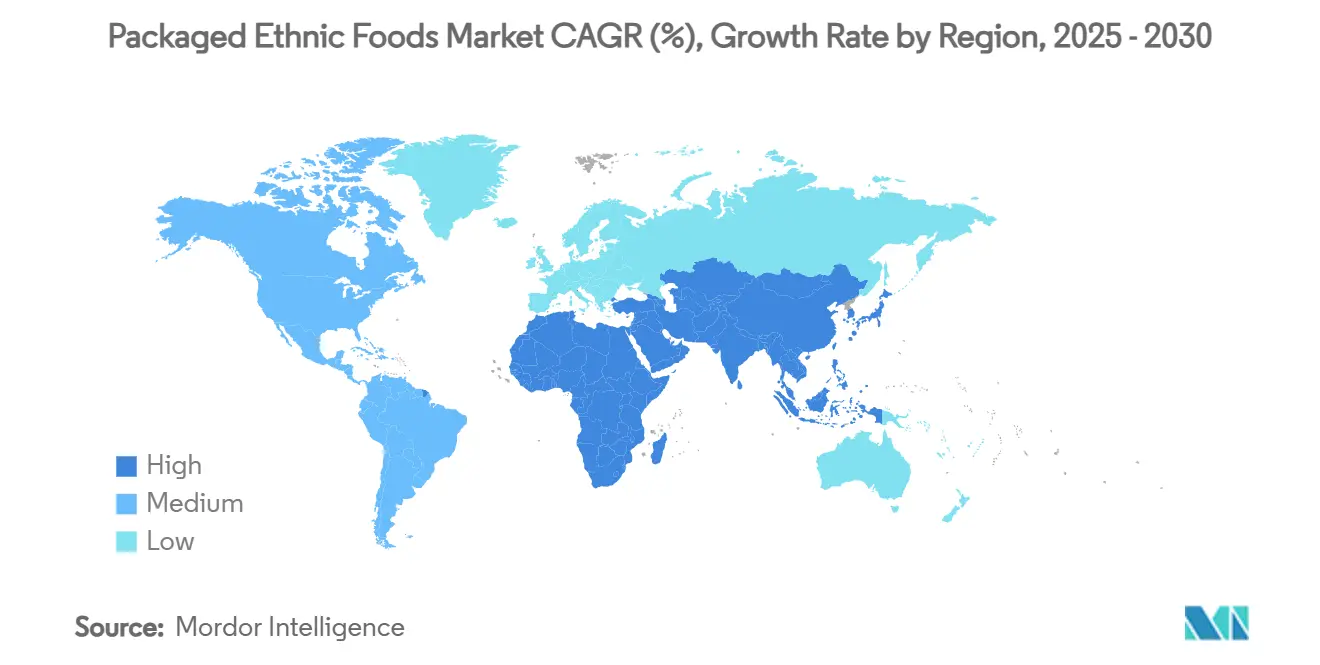

- Par géographie, l'Europe a généré 34,72 % des ventes en 2024, mais l'Asie-Pacifique est en voie d'avancer avec un CAGR de 10,25 % jusqu'en 2030.

Tendances et Insights du Marché Mondial des Aliments Ethniques Emballés

Analyse de l'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions CAGR | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Augmentation des populations multiculturelles dans les régions clés de consommation | +2.1% | Amérique du Nord et Europe, avec retombées vers l'Australie | Long terme (≥ 4 ans) |

| Pénétration croissante des références ethniques sur les rayons des épiceries traditionnelles | +1.8% | Mondial, avec gains précoces en Amérique du Nord, Europe de l'Ouest | Moyen terme (2-4 ans) |

| Élévation de l'exploration des saveurs via le "tourisme culinaire" sur les réseaux sociaux | +1.5% | Mondial, concentré dans les marchés urbains avec forte pénétration des réseaux sociaux | Court terme (≤ 2 ans) |

| Expansion des gammes de cuisine mondiale en marque de distributeur par les grandes surfaces | +1.3% | Amérique du Nord et Europe, émergent dans les centres urbains APAC | Moyen terme (2-4 ans) |

| Fusion culinaire et innovation | +0.9% | Mondial, mené par les zones métropolitaines et les régions avant-gardistes en alimentation | Moyen terme (2-4 ans) |

| Croissance des festivals culinaires et événements gastronomiques | +0.7% | Mondial, avec concentration dans les économies dépendantes du tourisme | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Augmentation des Populations Multiculturelles dans les Régions Clés de Consommation

Les changements démographiques refaçonnent fondamentalement les tendances de consommation alimentaire dans les marchés développés. Les projections du Bureau du Recensement américain indiquent que d'ici 2044, les groupes minoritaires constitueront plus de la moitié de la population américaine[1]Source: U.S. Census Bureau, "Projections of the Size and Composition of the U.S. Population," census.gov. De plus, la démographie née à l'étranger devrait bondir de 85 %, passant de 42 millions à un 78 millions projeté d'ici 2060. Cette évolution démographique ne concerne pas seulement les chiffres ; elle favorise un appétit constant pour les ingrédients authentiques et les saveurs familières au sein des communautés d'immigrants. En même temps, elle élargit le palais des consommateurs traditionnels, leur faisant découvrir une riche tapisserie de traditions culinaires. Les recherches de l'USDA mettent en évidence des modèles de consommation distincts : les Asiatiques non-hispaniques ont un penchant pour les fruits et les fruits de mer, tandis que les Hispaniques gravitent vers la viande. Ces tendances, comme le note le Service de Recherche Économique de l'USDA, sont essentielles pour stimuler les expansions de catégories. De plus, les tendances d'immigration cimentent une demande durable pour les aliments ethniques, les élevant de simples luxures à des produits de base essentiels, indépendamment des fluctuations économiques.

Pénétration Croissante des Références Ethniques sur les Rayons des Épiceries Traditionnelles

Les détaillants traditionnels élargissent leurs sélections d'aliments ethniques, dépassant les confins des rayons spécialisés traditionnels. Ils considèrent désormais ces offres comme des moteurs de croissance clés. Un exemple probant : le lancement par Kroger de la marque Mercado, présentant plus de 50 articles d'inspiration hispanique, des viandes fraîches aux fromages traditionnels, souligne ce pivot vers l'inclusivité culturelle. Pendant ce temps, la gamme Bettergoods de Walmart, comptant 300 produits à prix entre 2 et 15 USD, illustre comment les géants de la distribution rendent les cuisines mondiales plus accessibles, tout en maintenant des prix compétitifs. Cette plongée plus profonde dans la distribution traditionnelle déclenche un cycle bénéfique : à mesure que l'espace en rayon pour les aliments ethniques s'étend, les consommateurs non-ethniques sont plus susceptibles de les essayer. Simultanément, cette visibilité accrue attire les acheteurs ethniques vers les détaillants traditionnels, les détournant des magasins spécialisés de niche. L'approche résonne fortement auprès des jeunes consommateurs ; les données d'Intrepid Investment Bankers révèlent que 43 % privilégient les saveurs ethniques authentiques dans leurs choix alimentaires, et 32 % sont disposés à payer un premium pour elles. En intégrant les aliments ethniques dans leurs offres régulières, les détaillants traditionnels ne diversifient pas seulement leurs rayons-ils refaçonnent les habitudes des consommateurs, transformant des articles autrefois spécialisés en produits de base quotidiens et élargissant considérablement leur portée de marché.

Élévation de l'Exploration des Saveurs via le "Tourisme Culinaire" sur les Réseaux Sociaux

Les plateformes de réseaux sociaux ont transformé la façon dont les consommateurs découvrent et s'engagent avec les cuisines ethniques, donnant naissance à un tourisme culinaire virtuel qui influence les décisions d'achat du monde réel. Cette poussée de demande stimulée par le numérique est soulignée par le bond du marché mondial de l'alimentation asiatique de 154,8 milliards USD en 2023 à un 268,9 milliards USD projeté d'ici 2032. Les saveurs épicées, piquantes et fumées, comme le souligne Kerry, sont à l'avant-garde des préférences des consommateurs. Kerry Group élucide davantage cette tendance, notant des changements de marché mesurables : les aliments emballés aux saveurs de piment ont connu une hausse de 4 %, tandis que les saveurs d'épices ont bondi de 5 %, soulignant l'impact tangible des réseaux sociaux sur le développement de produits et les choix des consommateurs. Les cuisines japonaise et coréenne récoltent les fruits, avec les restaurants japonais hors du Japon connaissant une hausse de 20 % et les exportations de kimchi coréen grimpant de 10,5 %, selon la même source. Les réseaux sociaux ont élevé les aliments ethniques de simple subsistance à des déclarations de style de vie aspirationnel, favorisant la fidélité à la marque et une volonté de payer des prix premium. Cette tendance ne se limite pas aux produits individuels ; des catégories entières de cuisine sont sous les projecteurs. La sélection par McCormick d'Aji Amarillo comme Saveur de l'Année 2025, prédisant une croissance de menu de 59 % sur quatre ans, témoigne de cette tendance culinaire plus large[2]Source: McCormick & Company, "Flavor Forecast 25th Edition," mccormick.com.

Expansion des Gammes de Cuisine Mondiale en Marque de Distributeur par les Grandes Surfaces

Les grands détaillants refaçonnent le paysage concurrentiel des cuisines ethniques en adoptant des stratégies de marque de distributeur, leur permettant d'augmenter les marges et d'élargir l'accès. Le lancement par Walmart de "Bettergoods" marque sa poussée de marque de distributeur la plus significative en 20 ans, visant les acheteurs d'épicerie aisés avec une gamme diversifiée de produits, des délices culinaires aux articles à base de plantes et spécifiques aux régimes. Ce pivot souligne la réalisation des détaillants que les aliments ethniques peuvent générer de meilleures marges que les produits de base traditionnels. De plus, en développant des marques de distributeur, ils peuvent assurer une qualité et des saveurs authentiques qui rivalisent ou surpassent les marques établies. La fragmentation du marché de l'épicerie hispanique, où les chaînes leaders ne capturent que 20-25 % des ventes, présente une opportunité en or pour les grands détaillants d'étendre leur emprise grâce à de robustes offres de marque de distributeur. En introduisant des marques de distributeur, les détaillants non seulement rendent les cuisines ethniques plus accessibles-dissipant la tarification premium des marques spécialisées-mais jouissent également de marges améliorées et favorisent la fidélité client. Cette tendance prend de l'ampleur alors que les détaillants comprennent que les offres ethniques authentiques exigent un aperçu culturel et des liens de chaîne d'approvisionnement que les petits acteurs trouvent difficiles à égaler.

Analyse de l'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions CAGR | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Complexité de la chaîne d'approvisionnement pour les ingrédients authentiques | -1.4% | Mondial, avec impact aigu dans les régions éloignées des sources d'ingrédients | Long terme (≥ 4 ans) |

| Obstacles d'étiquetage et réglementaires liés à l'approvisionnement d'ingrédients multi-pays | -1.1% | Amérique du Nord et Europe, émergent en APAC avec des normes plus strictes | Moyen terme (2-4 ans) |

| Maintenir l'authenticité de manière cohérente | -0.8% | Mondial, particulièrement difficile dans la distribution de masse | Long terme (≥ 4 ans) |

| Barrières culturelles et sensibilisation limitée | -0.6% | Régional, concentré dans les zones avec exposition multiculturelle limitée | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Complexité de la Chaîne d'Approvisionnement pour les Ingrédients Authentiques

Les fabricants d'aliments ethniques, dépendants d'ingrédients régionaux spécifiques, se sont trouvés vulnérables face aux perturbations de la chaîne d'approvisionnement mondiale, confrontés à des défis persistants de coûts et de disponibilité des ingrédients. L'Inquirer rapporte que l'alerte d'importation de la FDA sur les ingrédients philippins, tels que le ketchup à la banane et le bagoong, a été déclenchée par des additifs alimentaires comme l'iodate de potassium. Cela souligne à quelle vitesse les actions réglementaires peuvent impacter des catégories culinaires entières. Le rapport de marché de Roland Foods de mars 2025 éclaire ces défis d'approvisionnement en cascade : les prix du riz jasmin ont bondi de 20 % en raison des sécheresses en Asie du Sud-Est, et la pêche d'anchois péruvienne fait face à une pénurie de matières premières[3]Source: Roland Foods, "March 2025 Regional Market Report," rolandfoods.com. Les fabricants font maintenant face à un dilemme : maintenir l'authenticité avec des ingrédients coûteux et limités ou risquer une réaction négative des consommateurs en substituant les saveurs. Ajoutant à la complexité, le Programme de Vérification des Fournisseurs Étrangers (FSVP) de la FDA mandate que les importateurs s'assurent que les fournisseurs étrangers s'alignent sur les normes de sécurité américaines, tendant davantage les chaînes d'approvisionnement déjà mises à l'épreuve. Roland Foods note que les patterns climatiques d'El Niño, impactant les régions clés de production d'ananas à travers l'Indonésie, la Thaïlande, le Vietnam et les Philippines, soulignent les défis posés par la volatilité climatique sur l'approvisionnement en ingrédients ethniques authentiques.

Obstacles d'Étiquetage et Réglementaires Liés à l'Approvisionnement d'Ingrédients Multi-Pays

Les fabricants d'aliments ethniques font face à des défis de conformité significatifs en raison de cadres réglementaires complexes à travers diverses juridictions, surtout lors de l'approvisionnement d'ingrédients de diverses origines géographiques. L'UE mandate, à travers le Règlement (UE) n° 1169/2011, que les informations alimentaires soient présentées dans des langues facilement comprises pour chaque état membre où les produits sont commercialisés. De plus, la Commission Européenne met l'accent sur des mises en évidence spécifiques d'allergènes et des déclarations nutritionnelles. Aux États-Unis, bien que les réglementations de la FDA stipulent que moins de 1 % des aliments importés subissent un examen physique, tous sont sujets à révision électronique. Cependant, les aliments ethniques à haut risque font face à un examen renforcé et à des retards potentiels, comme noté par l'Association des Responsables Alimentaires et Pharmaceutiques. De l'AF2007 à l'AF2009, le profil de risque des épices de la FDA a révélé une prévalence de Salmonella de 6,6 % dans les épices importées, provoquant des exigences de test renforcées qui augmentent les coûts et étendent les délais de livraison[4]Source: U.S. Food and Drug Administration, "Risk Profile on Pathogens and Filth in Spices," fda.gov. Le paysage réglementaire devient encore plus complexe quand les produits incorporent des ingrédients de multiples pays, chacun avec ses propres normes de sécurité, mandats d'étiquetage et protocoles de documentation. Cette complexité résulte en un fardeau administratif que les petites entreprises d'aliments ethniques trouvent souvent difficile à naviguer efficacement.

Analyse par Segment

Par Type de Cuisine : La Vague Coréenne Accélère l'Expansion Mondiale

En 2024, la cuisine chinoise commande une part de marché dominante de 18,22 %, grâce à ses chaînes d'approvisionnement bien établies et à son acceptation répandue parmi diverses démographies. Pendant ce temps, la cuisine coréenne est en hausse, se vantant du titre de segment à croissance la plus rapide avec un CAGR projeté de 10,67 % jusqu'en 2030, une poussée largement attribuée à l'initiative "K-Food" du gouvernement coréen. La cuisine japonaise jouit d'un statut premium, renforcée par des perceptions soucieuses de la santé. En revanche, les cuisines thaïlandaise et indienne résonnent avec les consommateurs attirés par les profils d'épices authentiques et les offres végétariennes. Au nord de la frontière, la cuisine mexicaine prospère dans les marchés nord-américains, soutenue par les tendances démographiques et de robustes réseaux de distribution.

La montée météorique de la cuisine coréenne n'est pas juste un coup de chance ; c'est le résultat d'efforts concertés des secteurs gouvernemental et privé. Notamment, ces exportations ont connu une hausse de 10,5 % récemment, comme souligné par Kerry Group. Le Ministère de l'Agriculture coréen, sous son 4e Plan de Base de Promotion de l'Industrie Alimentaire (2023-2027), pousse pour les innovations en technologie alimentaire et renforce les exportations K-Food. Ce soutien institutionnel contraste fortement avec le support que les petites catégories culinaires manquent souvent. Pendant ce temps, les cuisines brésilienne et libanaise émergent comme les prochaines grandes opportunités, surtout alors que les jeunes consommateurs se tournent vers les réseaux sociaux pour explorer divers profils de saveurs. La performance de la catégorie "Autres" souligne une tendance : alors que les convives s'aventurent au-delà des offres ethniques traditionnelles, il y a un espace bourgeonnant pour que les spécialistes de cuisine de niche prospèrent.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par Type d'Aliment : La Révolution Végétale Transforme les Catégories Traditionnelles

En 2024, les aliments ethniques non-végétariens commandent une part de marché dominante de 68,46 %, soulignant des préférences de consommateurs profondément enracinées pour les plats centrés sur la viande. Pendant ce temps, les aliments ethniques végétariens et végétaliens sont en ascension rapide, se vantant d'un CAGR de 11,43 % projeté jusqu'en 2030. Cette poussée, alimentée par la conscience sanitaire croissante, les préoccupations environnementales, et le besoin de satisfaire les restrictions alimentaires, dépasse le taux de croissance global du marché, signalant un changement notable dans le comportement des consommateurs et un pivot dans l'innovation de produits. Le mouvement végétal dans la cuisine ethnique ne consiste pas simplement à remplacer la viande ; c'est une célébration des traditions végétariennes authentiques de diverses cultures.

Des cuisines comme l'indienne, la thaïlandaise et la méditerranéenne offrent naturellement ces options centrées sur les plantes. En regardant vers 2025, les analyses de tendances alimentaires révèlent que plus de 75 % des consommateurs privilégient la saisonnalité des aliments et l'approvisionnement régional. Notamment, comme souligné par BIOFACH, il y a une hausse marquée dans la consommation d'alternatives végétales. Parmi celles-ci, les produits ethniques surgelés à base de plantes connaissent une popularité particulièrement en hausse. Les millennials, avec leur penchant pour la durabilité, sont à l'avant-garde de cette demande, mis en évidence par des entreprises comme Planet Based Foods déployant des offres innovantes comme les taquitos à base de chanvre. La croissance robuste de ce segment reflète une évolution alimentaire plus large vers le flexitarisme, où les consommateurs modèrent, plutôt que d'abandonner complètement, la viande. Ce changement assure un appétit constant pour les alternatives ethniques végétales premium.

Par Type d'Emballage : Le Segment Surgelé Gagne en Momentum grâce à l'Innovation

En 2024, l'emballage stable à température ambiante commande une part de marché dominante de 46,12 %, capitalisant sur les avantages de coût, la durée de conservation prolongée, et un réseau de distribution bien établi adapté aux profils d'ingrédients complexes des aliments ethniques. Pendant ce temps, le segment d'emballage surgelé est en ascension rapide, projeté pour croître à un CAGR de 8,81 % jusqu'en 2030, alimenté par les demandes croissantes de commodité et le besoin de préserver les saveurs et textures authentiques. L'emballage réfrigéré et refroidi s'adresse aux marchés premium qui privilégient les ingrédients frais, tandis que la catégorie "Autres" souligne les innovations d'emballage émergentes adaptées aux besoins spécifiques des aliments ethniques.

Les avancées technologiques dans les méthodes de congélation permettent maintenant la préservation de textures et saveurs authentiques, un exploit autrefois seulement possible avec les préparations fraîches. Le rapport Future of Frozen Food 2025 de Conagra Brands met en évidence les tendances de cuisine mondiale, notant une croissance stupéfiante de 375 % des hors-d'œuvre surgelés d'inspiration asiatique, tels que les dumplings et wontons, sur seulement quatre ans[5]Source: Conagra Brands, "Future of Frozen Food 2025," conagrabrands.com. De plus, avec les consommateurs désirant de plus en plus des résultats de qualité restaurant à la maison, la compatibilité friteuse à air a émergé comme une considération pivot dans le développement d'aliments ethniques surgelés, menant à une poussée de produits adaptés à la friture à l'air, comme souligné par Conagra Brands.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par Canal de Distribution : Le Commerce Électronique Perturbe les Modèles de Vente au Détail Traditionnels

En 2024, les supermarchés et hypermarchés commandent une part de marché de 42,87 %, tirant parti de leur vaste espace de rayonnage, de leur tarification compétitive, et de l'attrait du shopping tout-en-un. Cette stratégie résonne avec les consommateurs traditionnels désireux d'explorer les cuisines ethniques. Pendant ce temps, la vente au détail en ligne est sur une trajectoire robuste, croissant à un CAGR de 9,56 % et projetée pour continuer jusqu'en 2030. Cette poussée est alimentée par la disponibilité de produits spécialisés, les modèles d'abonnement innovants, et les relations directes avec le consommateur-un domaine où les détaillants traditionnels trouvent difficile de concurrencer. Tandis que les dépanneurs et épiceries s'adressent aux besoins de consommation immédiate, les magasins spécialisés creusent leur niche grâce à l'expertise et une sélection curatée de produits authentiques.

La montée des canaux en ligne souligne un changement dans les habitudes d'achat d'aliments ethniques, surtout parmi les jeunes consommateurs qui sont non seulement technophiles mais aussi à la recherche de produits que les magasins locaux n'ont pas en stock. Un témoignage de cette tendance est Weee!, qui a réussi à lever plus de 800 millions USD et se vante d'un portefeuille de plus de 15 000 produits ethniques. Cela souligne le potentiel des plateformes de commerce électronique spécialisées dans la satisfaction des communautés multiculturelles, dépassant souvent les détaillants traditionnels. Ajoutant à l'élan de Weee! est la nomination stratégique de l'ancien PDG d'Amazon Jeff Wilke comme conseiller, suggérant les aspirations de la plateforme pour la mise à l'échelle opérationnelle et les capacités de chaîne d'approvisionnement renforcées. En réponse à ces changements, les détaillants traditionnels ne restent pas immobiles. Ils élargissent leurs offres multiculturelles et renforcent les initiatives de commerce électronique. Des mouvements notables incluent le lancement par Kroger d'un magasin concept hispanique à Houston et l'introduction par Walmart de la marque de distributeur Bettergoods, visant à attirer une démographie plus aisée.

Analyse Géographique

En 2024, l'Europe commande 34,72 % de part du marché, témoignage de son intégration multiculturelle de longue date et de ses systèmes de distribution alimentaire adeptes servant les communautés ethniques diverses. Le Règlement (UE) n° 1169/2011 de l'UE, qui se concentre sur l'information alimentaire pour les consommateurs, établit des normes unifiées. Ces normes non seulement renforcent le commerce transfrontalier d'aliments ethniques mais privilégient également la sécurité des consommateurs, mandatant l'étiquetage des allergènes et les déclarations nutritionnelles comme dirigé par la Commission Européenne. L'Allemagne, le Royaume-Uni, et la France, soutenus par des communautés d'immigrants établies et une acceptation traditionnelle des cuisines ethniques, mènent en consommation. Pendant ce temps, les nations d'Europe de l'Est accueillent de plus en plus les saveurs mondiales. Les dynamiques de marché chevronnées de la région penchent vers les offres premium et l'approvisionnement d'ingrédients authentiques, présentant des avenues pour les entreprises d'aliments ethniques spécialisées. Ces entreprises, adeptes dans la navigation des paysages réglementaires complexes, privilégient également l'authenticité culturelle.

L'Asie-Pacifique est prête à dépasser les autres, se vantant d'un robuste CAGR de 10,25 % jusqu'en 2030. Cette poussée est alimentée par l'urbanisation rapide, une classe moyenne bourgeonnante, et l'exposition accrue aux cuisines mondiales, grâce aux médias numériques et aux voyages. En Chine, les projecteurs sont sur la vente au détail en ligne et l'aventure dans les villes plus petites. Inversement, la trajectoire de l'Inde est façonnée par la dominance de la vente au détail traditionnelle et les revenus disponibles croissants. Le Japon, aux prises avec des obstacles démographiques et un marché mature, présente une croissance plus lente mais se distingue comme un hub d'exportation pivot pour les ingrédients asiatiques authentiques. Le récit de croissance de la Corée du Sud est stimulé par un penchant pour la commodité et l'achat d'épicerie en ligne, renforcé par des initiatives soutenues par l'état championnant les exportations K-Food. En Indonésie, où le commerce traditionnel détient 80 % de part de marché, il y a un potentiel prononcé pour la croissance de la vente au détail organisée et l'évolution du segment des aliments ethniques.

Le marché de l'Amérique du Nord est soutenu par la diversification démographique continue. Les projections du Bureau du Recensement américain indiquent que la population hispanique pourrait toucher 22 % d'ici 2028. De plus, la démographie née à l'étranger est prête à gonfler de 42 millions à un stupéfiant 78 millions d'ici 2060. Cette diversification alimente la croissance annuelle du marché de l'épicerie multiculturelle, avec les consommateurs hispaniques jouant un rôle pivot. Non seulement ils contribuent significativement au PIB, mais ils dépensent aussi plus que leurs homologues non-hispaniques sur la nourriture, comme souligné par Progressive Grocer. Au Canada, le multiculturalisme soutenu par le gouvernement et les politiques d'immigration renforcent le marché des aliments ethniques. Les consommateurs asiatiques, comme noté par Alberta Agriculture and Forestry, gravitent vers les fruits tropicaux, le porc, la volaille, et le poisson, tout en freinant leur consommation de bœuf. Pendant ce temps, la classe moyenne bourgeonnante du Mexique, couplée à sa proximité avec les marchés américains, présente une opportunité double : consommation domestique et production d'aliments ethniques axée sur l'exportation. Cependant, les politiques tarifaires émergentes pourraient refaçonner le paysage du commerce transfrontalier.

Paysage Concurrentiel

Le marché des aliments ethniques emballés reste modérément fragmenté. Cette fragmentation provient d'une longue traîne de spécialistes régionaux, qui limite la dominance des acteurs majeurs. Pourtant, elle ouvre simultanément des avenues tant pour la consolidation que pour l'expansion de niche. Les leaders du marché, tels qu'Ajinomoto Co., Inc., McCormick & Company, General Mills, ARYZTA AG, et Associated British Foods, adoptent des stratégies variées. Certains mettent l'accent sur l'expertise d'ingrédients authentiques, tandis que d'autres se concentrent sur la distribution traditionnelle. Ajinomoto se distingue par son approche axée sur l'innovation. En 2023, elle a étendu la production de gyoza en Europe en inaugurant une nouvelle installation en France. De plus, en juillet 2025, elle a déployé la saveur de tomate fermentée Palate Perfect FL-TM, un mouvement visant à s'attaquer aux obstacles de chaîne d'approvisionnement et à satisfaire la demande croissante pour les étiquettes propres.

Dans cette arène concurrentielle, l'adoption technologique émerge comme une stratégie pivot pour capturer la part de marché. Les entreprises canalisent les investissements dans des domaines comme la transparence de la chaîne d'approvisionnement, les technologies d'authentification de saveur, et les plateformes directes au consommateur, contournant efficacement les contraintes de vente au détail traditionnelles. Pendant ce temps, les perturbateurs émergents font des vagues, se positionnant comme spécialistes. Leur accent sur l'authenticité culturelle résonne avec les communautés ethniques et les consommateurs traditionnels, tous en quête d'expériences authentiques. Notamment, il y a une poussée d'intérêt de capital-investissement dans les marques d'aliments ethniques familiales. Cette tendance souligne une reconnaissance plus large : l'authenticité, une marque de ces marques, reste insaisissable pour les grandes entreprises CPG. De telles dynamiques présentent des perspectives d'acquisition séduisantes pour les acteurs établis désireux d'élargir leurs portefeuilles d'aliments ethniques, comme souligné par Intrepid Investment Bankers.

Les opportunités d'espaces blancs abondent, particulièrement dans les catégories de cuisine sous-desservies, les alternatives ethniques à base de plantes, et les offres surgelées premium qui promettent des normes de qualité restaurant. Le paysage concurrentiel favorise de plus en plus les entreprises adeptes dans le mariage de l'authenticité culturelle avec l'attrait traditionnel. Pourtant, alors que ces entreprises naviguent les complexités de l'approvisionnement d'ingrédients multi-pays, la conformité réglementaire devient primordiale, surtout sous des cadres comme le Programme de Vérification des Fournisseurs Étrangers de la FDA.

Leaders de l'Industrie des Aliments Ethniques Emballés

-

Ajinomoto Co. Inc.

-

McCormick & Company Inc.

-

General Mills, Inc.

-

Associated British Foods PLC

-

ARYZTA AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Août 2025 : Mizkan Corporation a lancé la série de hot pot "鍋THE WORLD", incorporant des essences de cuisine mondiale incluant la chaudrée de palourdes de Manhattan, la bouillabaisse de Marseille, et les saveurs de yukgaejang coréen, s'attaquant à l'ennui des consommateurs avec les options traditionnelles tout en étendant le marché du hot pot au-delà des frontières conventionnelles.

- Juillet 2025 : Ajinomoto Health and Nutrition a introduit la saveur de tomate fermentée Palate Perfect FL-TM, conçue pour remplacer les ingrédients de grande valeur comme la purée de tomate tout en s'attaquant aux pénuries de récoltes de tomates de Californie, démontrant l'efficacité coût d'utilisation pour les fabricants alimentaires.

- Janvier 2025 : McCormick a dévoilé Aji Amarillo comme Saveur de l'Année 2025, lançant de nouveaux produits d'assaisonnement et organisant Miami Flavor Night Market pour promouvoir le poivron péruvien attendu pour atteindre 59 % de croissance de menu sur quatre ans.

- Octobre 2024 : Nestlé a annoncé une expansion stratégique dans le marché mondial de la cuisine de 110 milliards USD à travers des offres de marques d'aliments mexicains et asiatiques renforcées, reflétant l'engagement de l'entreprise à capturer les opportunités de croissance des aliments ethniques.

Portée du Rapport du Marché Mondial des Aliments Ethniques Emballés

L'aliment ethnique fait référence à une grande variété de produits alimentaires emballés qui peuvent être identifiés par l'esprit public comme provenant d'une source étrangère.

Le marché des aliments ethniques est segmenté par canal de distribution en hypermarchés/supermarchés, dépanneurs, magasins en ligne, et autres canaux de distribution. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, et Reste du Monde. Pour chaque segment, le dimensionnement du marché et les prévisions ont été effectués en termes de valeur (millions USD).

| Chinoise |

| Japonaise |

| Indienne |

| Thaïlandaise |

| Coréenne |

| Mexicaine |

| Brésilienne |

| Libanaise |

| Autres |

| Aliments Ethniques Végétariens/Végétaliens |

| Aliments Ethniques Non-Végétariens |

| Stable à température ambiante |

| Surgelé |

| Réfrigéré / Refroidi |

| Autres |

| Supermarchés / Hypermarchés |

| Dépanneurs / Épiceries |

| Magasins Spécialisés |

| Vente au Détail en Ligne |

| Autres Canaux de Vente au Détail |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par Type de Cuisine | Chinoise | |

| Japonaise | ||

| Indienne | ||

| Thaïlandaise | ||

| Coréenne | ||

| Mexicaine | ||

| Brésilienne | ||

| Libanaise | ||

| Autres | ||

| Par Type d'Aliment | Aliments Ethniques Végétariens/Végétaliens | |

| Aliments Ethniques Non-Végétariens | ||

| Par Type d'Emballage | Stable à température ambiante | |

| Surgelé | ||

| Réfrigéré / Refroidi | ||

| Autres | ||

| Par Canal de Distribution | Supermarchés / Hypermarchés | |

| Dépanneurs / Épiceries | ||

| Magasins Spécialisés | ||

| Vente au Détail en Ligne | ||

| Autres Canaux de Vente au Détail | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille du marché des aliments ethniques emballés en 2025 ?

Le marché des aliments ethniques emballés se situe à 31,97 milliards USD en 2025 et devrait atteindre 47,7 milliards USD d'ici 2030.

Quelle cuisine croît le plus rapidement dans les aliments ethniques emballés ?

La cuisine coréenne devrait afficher la croissance la plus rapide à un CAGR de 10,67 % jusqu'en 2030.

Quel format d'emballage gagne des parts le plus rapidement ?

Les produits ethniques surgelés s'étendent à un CAGR de 8,81 % alors que les améliorations technologiques renforcent la qualité et la commodité.

Quelle région offre les perspectives de croissance les plus fortes ?

L'Asie-Pacifique est prête à avancer à un CAGR de 10,25 % grâce à l'urbanisation, la hausse des revenus, et l'adoption de l'épicerie en ligne.

Dernière mise à jour de la page le: