Taille du marché des revêtements époxy

| Période d'étude | 2019 - 2029 |

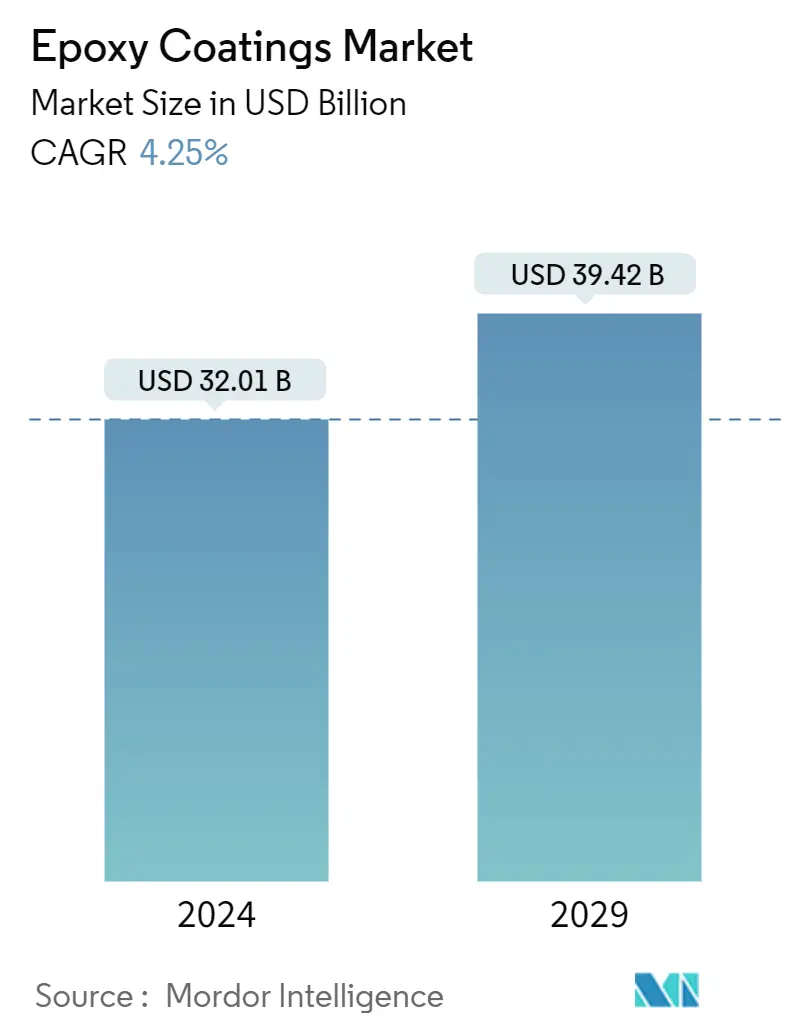

| Taille du Marché (2024) | USD 32.01 milliards de dollars |

| Taille du Marché (2029) | USD 39.42 milliards de dollars |

| TCAC(2024 - 2029) | 4.25 % |

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Asie-Pacifique |

| Concentration du marché | Haut |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des revêtements époxy

La taille du marché des revêtements époxy est estimée à 32,01 milliards USD en 2024 et devrait atteindre 39,42 milliards USD dici 2029, avec une croissance de 4,25 % au cours de la période de prévision (2024-2029).

Le marché des revêtements époxy a été affecté négativement par la pandémie de COVID-19. Laffaiblissement des secteurs de lautomobile et des transports, ainsi quun bref arrêt de lactivité de construction en raison du confinement dû à la pandémie, ont eu un impact négatif sur la demande du marché des matériaux à changement de phase. Cependant, le marché a désormais atteint les niveaux davant la pandémie et devrait croître à un rythme soutenu au cours de la période de prévision.

- Les principaux facteurs à lorigine du marché étudié sont la demande croissante de revêtements époxy à base deau, et la croissance du secteur du bâtiment et de la construction devrait également augmenter la demande du marché pour les revêtements époxy.

- Cependant, des réglementations strictes sur les émissions de composés organiques volatils (COV) devraient entraver la croissance du marché.

- Lintroduction dépoxy avec des émissions de COV minimes ou nulles constituera probablement une opportunité à lavenir.

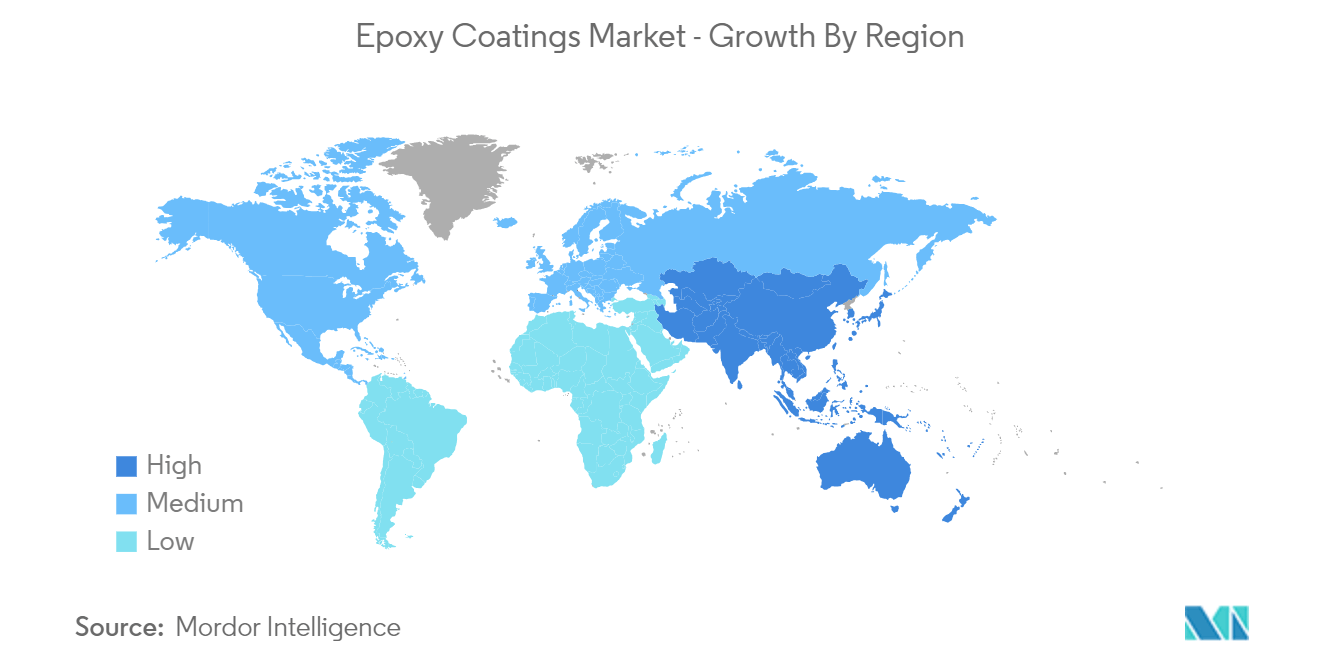

- LAsie-Pacifique devrait dominer le marché mondial, avec la plus grande consommation de revêtements époxy au cours de la période de prévision.

Tendances du marché des revêtements époxy

Demande croissante de lindustrie du bâtiment et de la construction

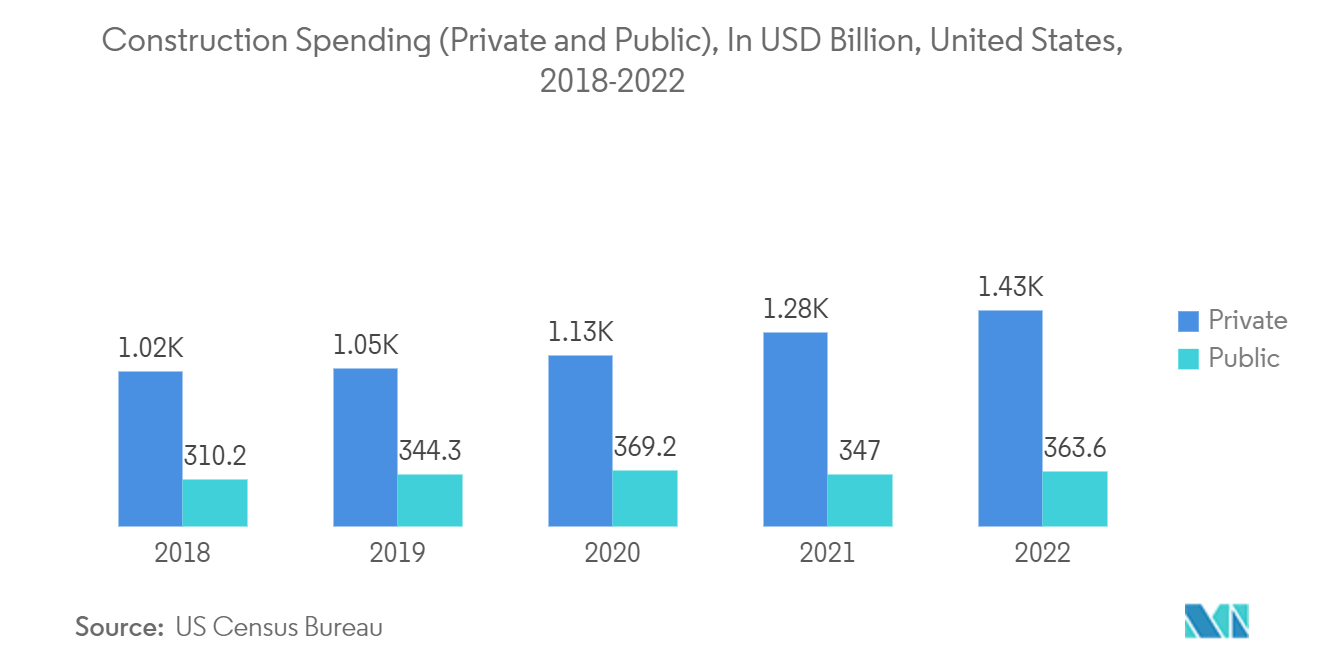

- Les revêtements époxy sont principalement utilisés pour les revêtements protecteurs à séchage rapide, etc., pour les sols, le métal et d'autres matériaux. Les revêtements époxy peuvent être utilisés comme peintures époxy pour sols dans des applications telles que les revêtements de sol industriels ou commerciaux.

- Selon le Bureau du recensement des États-Unis, les dépenses de construction en avril 2023 ont été estimées à un taux annuel désaisonnalisé de 1908,4 milliards de dollars, soit 1,2 % de plus que l'estimation révisée de mars de 1885,0 milliards de dollars. Le chiffre davril est 7,2 % supérieur à lestimation davril 2022 de 1780,9 milliards de dollars.

- En outre, au cours des quatre premiers mois de 2023, les dépenses de construction se sont élevées à 566,7 milliards de dollars, soit environ 6 % de plus que les 533,9 milliards de dollars de dépenses pour la même période en 2022.

- Avec le plus grand parc immobilier du continent, l'Allemagne est le plus grand marché de la construction d'Europe. Lun des principaux objectifs fixés par le gouvernement allemand pour la nation était le logement abordable. Le gouvernement prévoit de construire 400 000 nouveaux logements chaque année, dont 100 000 seraient subventionnés publiquement.

- L'Allemagne avait également donné son feu vert pour la construction de 25.399 logements pour octobre 2022. Par rapport à octobre 2021, cela implique une diminution des permis de construire de 4.198, soit 14,2%, selon l'Office fédéral de la statistique (Destatis). En outre, un total de 297453 permis de construire des logements ont été délivrés entre janvier et octobre 2022.

- Lexpansion et la prolifération du secteur du bâtiment et de la construction devraient être le principal moteur du marché du revêtement époxy et ainsi faire progresser le marché.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique devrait connaître la croissance la plus élevée au cours de la période de prévision, en raison de laugmentation de la demande des industries utilisatrices finales, notamment le bâtiment et la construction, lautomobile, les transports, lindustrie et dautres industries.

- Le quatrième trimestre 2022 a vu une augmentation de la production de construction en Chine d'environ 50 % par rapport au trimestre précédent (27,6 milliards de dollars), atteignant une estimation de 276 milliards de CNY (environ 40 milliards de dollars), selon le Bureau national des statistiques de Chine. En raison de l'accent mis par le pays sur les structures économes en énergie, les matériaux à changement de phase sont également largement utilisés dans le secteur de la construction.

- Le secteur japonais de la construction devrait également connaître un essor en raison des événements qui se dérouleront dans le pays. Par exemple, en 2025, Osaka accueillera lExposition universelle. La majeure partie du bâtiment est motivée par la réhabilitation et le rétablissement après des catastrophes naturelles. Deux immeubles de grande hauteur pour les gares de Tokyo, une tour de bureaux de 37 étages et 230 m de haut dont l'ouverture est prévue en 2021 et une tour de bureaux de 61 étages et 390 m de haut dont l'ouverture est prévue en 2027.

- Par ailleurs, le nombre de résidences développées et sanctionnées dans le cadre du plan PMAY dans les régions urbaines indiennes en 2022 était probablement d'environ 5,5 millions et 11,4 millions, respectivement, selon la Fédération des chambres de commerce et d'industrie indiennes (FICCI).

- En outre, la Chine est le pays le plus important et le plus dominant en termes de production et de ventes de véhicules de tous types. En 2022, la production automobile du pays a atteint 27,02 millions d'unités, en hausse d'environ 3,4 %, par rapport aux 26,08 millions de véhicules produits en 2021, comme l'a déclaré l'Association chinoise des constructeurs automobiles.

- De plus, à mesure que le secteur automobile japonais se développe, de nombreux constructeurs automobiles ont augmenté leur capacité de production dans le pays. Selon l'Association japonaise des concessionnaires automobiles (JADA), Toyota était le plus grand constructeur automobile au Japon en 2022, vendant environ 1,25 million de véhicules dans le pays, suivi de Suzuki, qui a vendu un peu plus de 600 000 véhicules dans le pays la même année.

- Par conséquent, le marché des revêtements époxy dans la région Asie-Pacifique devrait croître considérablement au cours de la période détude.

Aperçu du marché des revêtements époxy

Le marché des revêtements époxy est de nature partiellement consolidée. Les principales entreprises comprennent (sans ordre particulier) PPG Industries, Inc., AkzoNobel NV, Axalta Coating Systems, LLC, The Sherwin-Williams Company, RPM International Inc, entre autres.

Leaders du marché des revêtements époxy

-

AkzoNobel NV

-

Axalta Coating Systems LLC

-

The Sherwin-Williams Company

-

PPG Industries, Inc.

-

RPM International Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des revêtements époxy

- Avril 2023 Dur-A-Flex Inc. a lancé Vent-E, une formulation révolutionnaire spécialement conçue pour fournir une protection supplémentaire aux sols en béton qui dépasse les seuils d'humidité et de teneur en sel des revêtements époxy traditionnels. Cette solution de revêtement convient parfaitement à diverses applications, notamment les bâtiments commerciaux, les zones de stockage, les sols d'entrepôts, les zones d'assemblage et de production, etc.

- Mars 2023 Wanhua Chemical Group Co. Ltd. a présenté des exposés techniques sur quatre de ses solutions de revêtement innovantes au salon européen des revêtements (ECS) 2023 à Nuremberg, en Allemagne. Ces concepts incluent la promotion active de la conversion des revêtements traditionnels à base d'huile en formulations à base d'eau et la production de solutions biosourcées, tout en aidant les clients à améliorer l'efficacité et la rentabilité de la production.

Rapport sur le marché des revêtements époxy – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Demande croissante de revêtements époxy à base d’eau

4.1.2 Industrie du bâtiment et de la construction en pleine croissance

4.1.3 Autres pilotes

4.2 Contraintes

4.2.1 Une réglementation stricte sur les émissions de COV

4.2.2 Autres contraintes

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

5. SEGMENTATION DU MARCHÉ (taille du marché en valeur)

5.1 Technologie

5.1.1 À base d'eau

5.1.2 À base de solvant

5.1.3 À base de poudre

5.2 Industrie des utilisateurs finaux

5.2.1 Bâtiment et construction

5.2.2 Automobile

5.2.3 Transport

5.2.4 Industriel

5.2.5 Autres industries d'utilisateurs finaux

5.3 Géographie

5.3.1 Asie-Pacifique

5.3.1.1 Chine

5.3.1.2 Inde

5.3.1.3 Japon

5.3.1.4 Corée du Sud

5.3.1.5 Reste de l'Asie-Pacifique

5.3.2 Amérique du Nord

5.3.2.1 États-Unis

5.3.2.2 Canada

5.3.2.3 Mexique

5.3.3 L'Europe

5.3.3.1 Allemagne

5.3.3.2 Royaume-Uni

5.3.3.3 Italie

5.3.3.4 France

5.3.3.5 Le reste de l'Europe

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Arabie Saoudite

5.3.5.2 Afrique du Sud

5.3.5.3 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Part de marché (%)**/Analyse du classement

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 AkzoNobel NV

6.4.2 Asian Paints

6.4.3 Axalta Coating Systems, LLC

6.4.4 BASF SE

6.4.5 Berger Paints India Limited

6.4.6 Dur-A-Flex, Inc.

6.4.7 The Euclid Chemical Company

6.4.8 Kansai Paint Co. Ltd

6.4.9 Koster Bauchemie AG

6.4.10 Nippon Paint Holdings Co., Ltd.

6.4.11 Pidilite Industries Limited

6.4.12 PPG Industries, Inc.

6.4.13 RPM International Inc.

6.4.14 The Sherwin-Williams Company

6.4.15 Tikkurila

6.4.16 Wanhua

6.4.17 West Pacific Coatings

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Introduction d'époxy avec des émissions de COV minimes ou nulles

7.2 Autres opportunités

Segmentation de lindustrie des revêtements époxy

Le revêtement époxy est une substance protectrice durable utilisée pour empêcher les réservoirs en acier au carbone et autres matériaux connexes de se dégrader à lextérieur. Les revêtements époxy offrent une résistance supérieure à labrasion, aux turbulences, aux produits chimiques agressifs et aux températures extrêmes.

Le marché des revêtements époxy est segmenté par type de technologie, secteur dactivité de lutilisateur final et géographie. Par type de technologie, le marché est segmenté en à base deau, à base de solvant et à base de poudre. Par secteur dutilisation finale, le marché est segmenté en secteurs du bâtiment et de la construction, de lautomobile, des transports, de lindustrie et autres secteurs dutilisation finale. Le rapport couvre également la taille du marché et les prévisions du marché des revêtements époxy dans 15 pays répartis dans les principales régions.

Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués en fonction des revenus (USD).

| Technologie | ||

| ||

| ||

|

| Industrie des utilisateurs finaux | ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

FAQ sur les études de marché sur les revêtements époxy

Quelle est la taille du marché des revêtements époxy ?

La taille du marché des revêtements époxy devrait atteindre 32,01 milliards USD en 2024 et croître à un TCAC de 4,25 % pour atteindre 39,42 milliards USD dici 2029.

Quelle est la taille actuelle du marché des revêtements époxy ?

En 2024, la taille du marché des revêtements époxy devrait atteindre 32,01 milliards USD.

Qui sont les principaux acteurs du marché des revêtements époxy ?

AkzoNobel NV, Axalta Coating Systems LLC, The Sherwin-Williams Company, PPG Industries, Inc., RPM International Inc. sont les principales sociétés opérant sur le marché des revêtements époxy.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des revêtements époxy ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des revêtements époxy ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des revêtements époxy.

Rapport sur l'industrie des revêtements époxy

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des revêtements époxy 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des revêtements époxy comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.