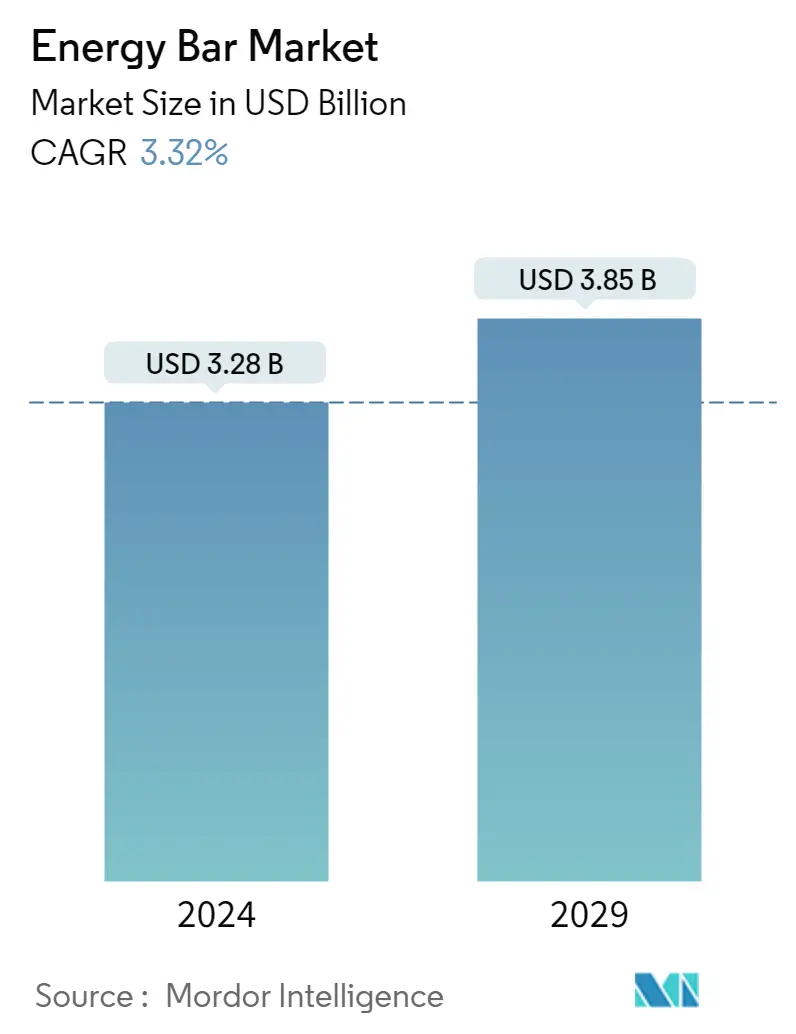

Taille du marché des barres énergétiques

| Période d'étude | 2019 - 2029 |

| Taille du Marché (2024) | USD 3.28 milliards de dollars |

| Taille du Marché (2029) | USD 3.85 milliards de dollars |

| TCAC(2024 - 2029) | 3.32 % |

| Marché à la Croissance la Plus Rapide | Amérique du Sud |

| Plus Grand Marché | Amérique du Nord |

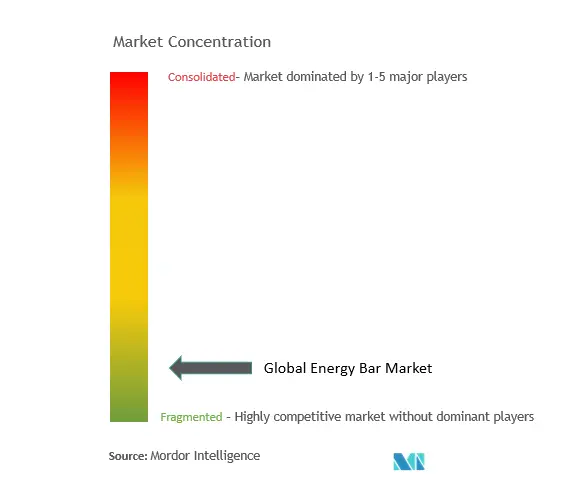

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des barres énergétiques

La taille du marché des barres énergétiques est estimée à 3,28 milliards USD en 2024 et devrait atteindre 3,85 milliards USD dici 2029, avec une croissance de 3,32 % au cours de la période de prévision (2024-2029).

Les barres nutritionnelles sportives ont gagné en popularité, principalement auprès des athlètes et des personnes pratiquant des activités physiques. La sensibilisation croissante au fitness et au maintien dune bonne santé augmente la participation aux sports, aux clubs de santé et de sport ainsi quaux gymnases, ce qui est lun des principaux moteurs contribuant à la croissance du marché des barres énergétiques. Les barres énergétiques jouissent également dune grande popularité sur le marché de la nutrition sportive, car les activités sportives impliquent de nombreuses pertes dénergie. Les barres énergétiques sont pratiques et efficaces pour fournir de lénergie instantanée aux sportifs. Par conséquent, la demande pour ces produits gagne du terrain parmi les athlètes.

La demande des consommateurs pour des options de collations pratiques et saines à emporter est le principal facteur déterminant des ventes de barres énergétiques à léchelle mondiale. Grâce à leur petit emballage et à leur haute teneur énergétique, ils constituent la solution idéale pour les adultes qui ont besoin de résultats instantanés. Ils contiennent également des protéines, dautres nutriments et des micronutriments selon les besoins quotidiens. Ainsi, ils proposent une alimentation équilibrée en petites quantités. En outre, la demande croissante de barres énergétiques répondant aux besoins des différents consommateurs a conduit à diverses innovations de produits et à une utilisation accrue d'ingrédients sains.

L'emballage des barres énergétiques joue également un rôle crucial pour attirer les clients et renforcer l'image de marque des entreprises. Par exemple, en mai 2022, Kellogg's a collaboré avec la société de design Landor Fitch pour développer un nouveau système d'emballage complétant les offres actuelles de la marque. Le nouvel emballage a été déployé dans des régions telles que le Royaume-Uni, l'Irlande, le Benelux, la France, l'Italie, le Portugal, l'Espagne, le Moyen-Orient et l'Afrique du Nord. En outre, linnovation et létiquetage des produits avec les tendances alimentaires populaires, telles que les produits sans gluten, végétaliens, faibles en gras, faibles en calories, sans sucres ajoutés et édulcorants, propulsent davantage la croissance du marché en attirant divers clients.

Tendances du marché des barres énergétiques

Demande croissante de collations saines à emporter

À léchelle mondiale, la demande de plats cuisinés augmente plus rapidement en raison de lévolution des modèles sociaux et économiques, de laugmentation des dépenses en aliments et boissons, de la sensibilisation aux aliments sains, des changements dans les schémas de repas et les habitudes alimentaires existantes, et du désir de goûter de nouveaux produits. Selon le rapport de l'International Food Information Council sur l'alimentation et la santé, la proportion de consommateurs américains qui recherchaient activement les bienfaits de leur alimentation pour la santé en 2021 était de 20 %.

Les collations sur le pouce deviennent extrêmement populaires, en particulier parmi la population ouvrière, les adolescents, les personnes vivant dans des foyers d'accueil et les célibataires en raison de leur mode de vie trépidant. De plus, le concept de snacking à emporter est étroitement associé à la facilité de consommation et de manipulation des produits des barres énergétiques. Les barres énergétiques, conditionnées en petites quantités contenant de grandes quantités dénergie instantanée et tous les nutriments et micronutriments essentiels au quotidien, sont largement disponibles. Il est également largement adopté, propulsant ainsi la croissance du marché. Répondant à la demande des consommateurs pour des collations saines sur le pouce, les entreprises ont innové en matière de barres-collations, y compris les barres énergétiques, pour tirer parti des nouvelles opportunités du marché étudié.

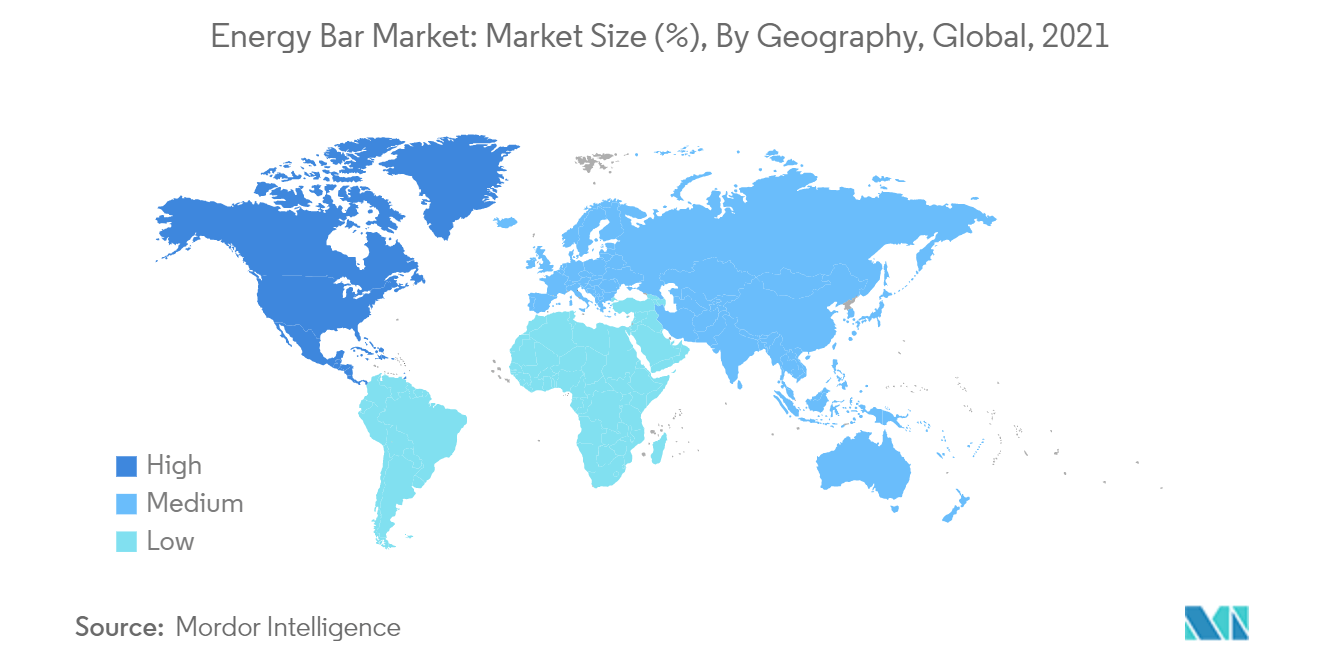

L'Amérique du Nord domine le marché

En Amérique du Nord, les consommateurs des États-Unis, lun des pays les plus développés, exigent des aliments très pratiques en raison de leur mode de vie trépidant. Selon le Département américain de l'Agriculture (USDA), depuis 2021, les consommateurs américains consacrent plus de la moitié de leur budget alimentaire à des aliments pratiques, y compris les barres énergétiques, ce qui stimule la consommation de barres énergétiques dans le pays. De plus, les fabricants se concentrent sur les tendances régionales en matière de santé et de bien-être, en ciblant les jeunes consommateurs et la population active. L'évolution des modes de vie des consommateurs, qui les amène à consommer des repas plus petits, conduit en outre à une consommation accrue de collations saines, ce qui devrait stimuler la demande de barres énergétiques. Alors que les consommateurs dépensent davantage en aliments emballés et nont pas le temps de préparer leurs repas, ils se tournent vers des aliments prêts à lemploi, comme les barres énergétiques, pour répondre à leurs besoins énergétiques lors de leurs déplacements.

De plus, les lancements de produits portant diverses allégations sur l'étiquette, telles que sans additif artificiel , riche en fibres ou en fibres ajoutées et teneur réduite en sucre , ont connu une forte croissance au cours des dernières années. Les marques coûteuses proposant des produits contenant des ingrédients naturels et biologiques devraient augmenter les ventes de barres énergétiques en Amérique du Nord.

Aperçu du marché des barres énergétiques

Le marché mondial des barres énergétiques est très fragmenté et compétitif, avec divers acteurs internationaux et régionaux. Les principaux acteurs du marché comprennent Kellogg's, General Mills Inc., Mondelēz International, Inc. (Clif Bar Company), Mars Incorporated et Lotus Bakeries, entre autres. Les principaux acteurs du marché étudié se sont concentrés sur des stratégies telles que linnovation de produits, les fusions, les acquisitions et lexpansion géographique, afin détablir une base de consommateurs solide et une position estimée sur le marché. Parmi les stratégies, les principaux acteurs du marché mondial des barres énergétiques préfèrent l'innovation de produits, les principaux acteurs investissant massivement dans la recherche et le développement, incorporant des ingrédients biologiques/végétaliens pour déployer des saveurs et des emballages innovants, et les positionnant comme des produits clean label.

Leaders du marché des barres énergétiques

-

The Kellogg Company

-

General Mills Inc.

-

Lotus Bakeries Corporate

-

Mars, Incorporated (Kind LLC)

-

Mondelēz International, Inc. (Clif Bar & Company)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des barres énergétiques

- Août 2022 Clif Bar Company, qui propose une gamme de barres énergétiques, a été acquise par Mondelez International, Inc. Avec des marques leaders comme CLIF, CLIF Kid et LUNA complétant l'activité de collations réfrigérées de l'entreprise aux États-Unis et l'activité populaire de nutrition de performance. Grenade au Royaume-Uni, l'acquisition devrait porter l'activité mondiale de snack-bars de Mondelez International à plus d'un milliard de dollars.

- Août 2021 General Mills, Inc a lancé les barres Performance Protein des marques Cinnamon Toast Crunch et Golden Grahams. Ces barres contiennent moins de sucre et fournissent jusqu'à 20 g de protéines pour environ 63 g de poids de barre.

- Avril 2021 Kellogg India a ciblé le segment des repas intermédiaires. C'est pourquoi, en raison de ce facteur, ils ont lancé les barres K Energy pour entrer dans cette catégorie.

Rapport sur le marché des barres énergétiques – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.2 Restrictions du marché

4.3 Analyse des cinq forces de Porter

4.3.1 Pouvoir de négociation des fournisseurs

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 La menace de nouveaux participants

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Organique

5.1.2 Conventionnel

5.2 Canal de distribution

5.2.1 Supermarchés/Hypermarchés

5.2.2 Dépanneurs

5.2.3 Magasins spécialisés

5.2.4 Magasins de vente au détail en ligne

5.2.5 Autres canaux de distribution

5.3 Géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.1.3 Mexique

5.3.1.4 Reste de l'Amérique du Nord

5.3.2 L'Europe

5.3.2.1 Royaume-Uni

5.3.2.2 Allemagne

5.3.2.3 Espagne

5.3.2.4 France

5.3.2.5 Italie

5.3.2.6 Russie

5.3.2.7 Le reste de l'Europe

5.3.3 Asie-Pacifique

5.3.3.1 Chine

5.3.3.2 Japon

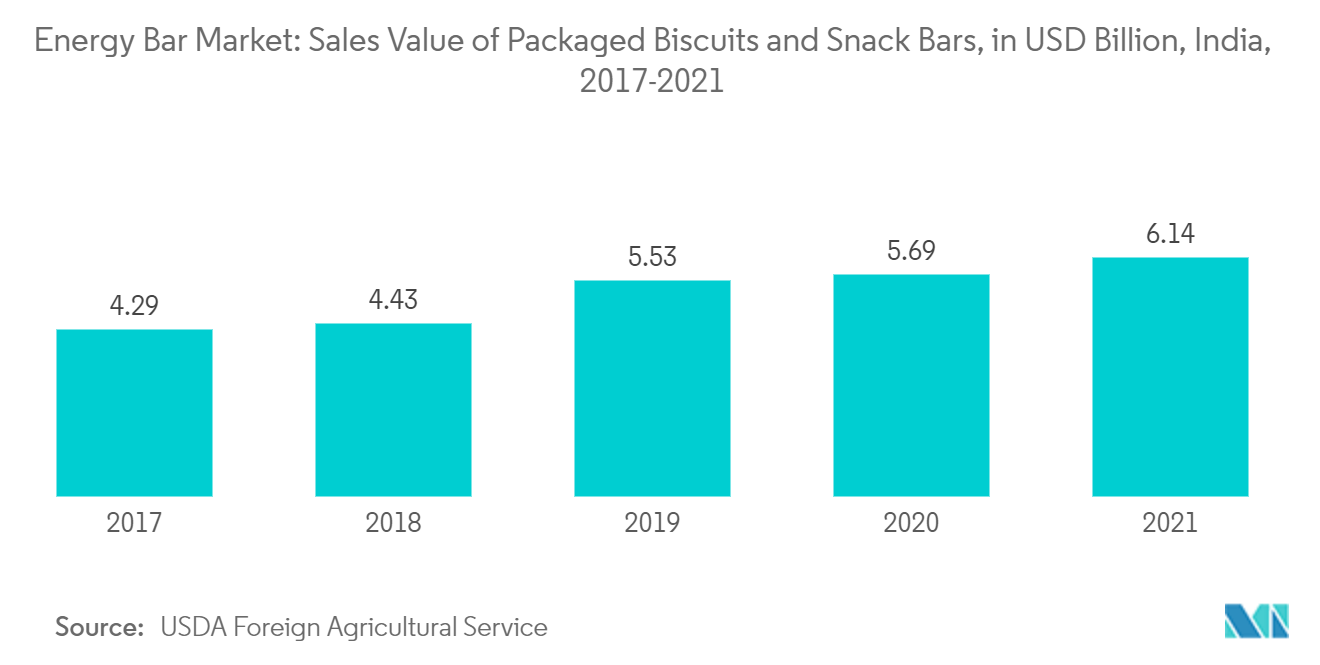

5.3.3.3 Inde

5.3.3.4 Australie

5.3.3.5 Reste de l'Asie-Pacifique

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Arabie Saoudite

5.3.5.2 Afrique du Sud

5.3.5.3 Reste Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 The Kellogg Company

6.3.2 Lotus Bakeries Corporate

6.3.3 General Mills Inc.

6.3.4 Mondelēz International, Inc. (Clif Bar & Company)

6.3.5 OTE Sports Ltd

6.3.6 Post Holdings Inc.

6.3.7 Mars, Incorporated (Kind LLC)

6.3.8 PepsiCo Inc.

6.3.9 Wholesome Habits Private Limited (EAT Anytime)

6.3.10 ProBar LLC

6.3.11 Nestlé S.A.

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des barres énergétiques

Une barre énergétique est une collation saine contenant des ingrédients nutritionnels qui stimulent lénergie et lendurance. Le marché des barres énergétiques est segmenté par type, canal de distribution et géographie. En fonction du type, le marché étudié est segmenté en biologique et conventionnel. Le marché est segmenté par canal de distribution en supermarchés/hypermarchés, dépanneurs, magasins spécialisés, magasins de vente au détail en ligne et autres canaux de distribution. Le rapport analyse également le marché étudié dans les régions émergentes et établies, notamment lAmérique du Nord, lEurope, lAmérique du Sud, lAsie-Pacifique, le Moyen-Orient et lAfrique. Pour chaque segment, la taille du marché et les prévisions ont été établies en fonction de la valeur (en millions de dollars).

| Taper | ||

| ||

|

| Canal de distribution | ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

FAQ sur les études de marché sur les barres énergétiques

Quelle est la taille du marché des barres énergétiques ?

La taille du marché des barres énergétiques devrait atteindre 3,28 milliards USD en 2024 et croître à un TCAC de 3,32 % pour atteindre 3,85 milliards USD dici 2029.

Quelle est la taille actuelle du marché des barres énergétiques ?

En 2024, la taille du marché des barres énergétiques devrait atteindre 3,28 milliards de dollars.

Qui sont les principaux acteurs du marché des barres énergétiques ?

The Kellogg Company, General Mills Inc., Lotus Bakeries Corporate, Mars, Incorporated (Kind LLC), Mondelēz International, Inc. (Clif Bar & Company) sont les principales sociétés opérant sur le marché des barres énergétiques.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des barres énergétiques ?

On estime que lAmérique du Sud connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des barres énergétiques ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des barres énergétiques.

Quelles années couvre ce marché des barres énergétiques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des barres énergétiques était estimée à 3,17 milliards de dollars. Le rapport couvre la taille historique du marché des barres énergétiques pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des barres énergétiques pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des barres énergétiques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des barres énergétiques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des barres énergétiques comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.