Taille du marché de la construction résidentielle en Égypte

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

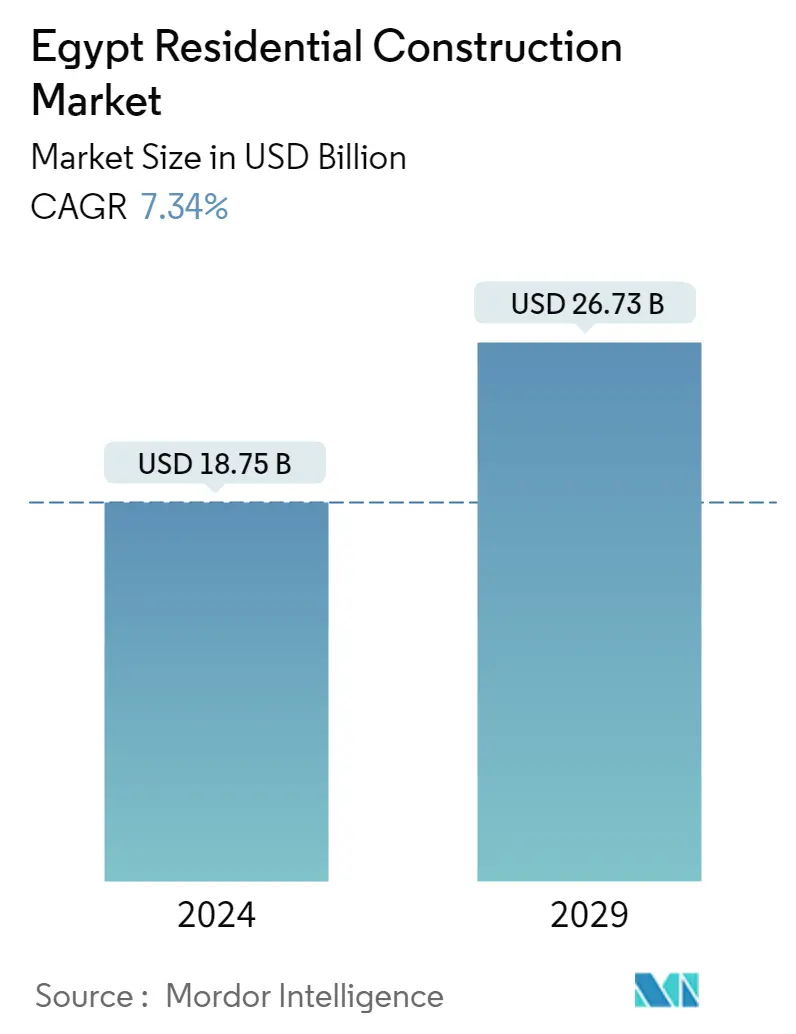

| Taille du Marché (2024) | USD 18.75 milliards |

| Taille du Marché (2029) | USD 26.73 milliards |

| TCAC(2024 - 2029) | 7.34 % |

| Concentration du marché | Douleur moyenne |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de la construction résidentielle en Égypte

La taille du marché égyptien de la construction résidentielle est estimée à 18,75 milliards USD en 2024 et devrait atteindre 26,73 milliards USD dici 2029, avec un TCAC de 7,34 % au cours de la période de prévision (2024-2029).

- Le marché intérieur égyptien a fait un retour inattendu, aidé par les récentes réformes économiques strictes du gouvernement, notamment lassouplissement récent des lois sur la propriété foncière étrangère du pays. Au cours de lannée se terminant au T1 2021, lindice national des prix de limmobilier a augmenté de 28,3 % (22,6 % corrigé de linflation), contre une baisse de 30,8 % à la même période en 2020. Cest un effort pour stimuler lindustrie du logement,

- Le président égyptien a récemment éliminé les restrictions restantes sur la propriété étrangère de terres et de propriétés. Le président a également autorisé le gouvernement, le plus grand propriétaire foncier dÉgypte, à utiliser sa propriété pour des partenariats public-privé. Ces progrès et la demande locale fondamentalement forte soutiennent maintenant le marché du logement et léconomie en général.

- La demande de logements a augmenté rapidement en raison dune augmentation constante de la population, avec 383 000 maisons construites entre 2005 et 2014 et 1,5 million dunités construites entre 2014 et 2021.

Tendances du marché de la construction résidentielle en Égypte

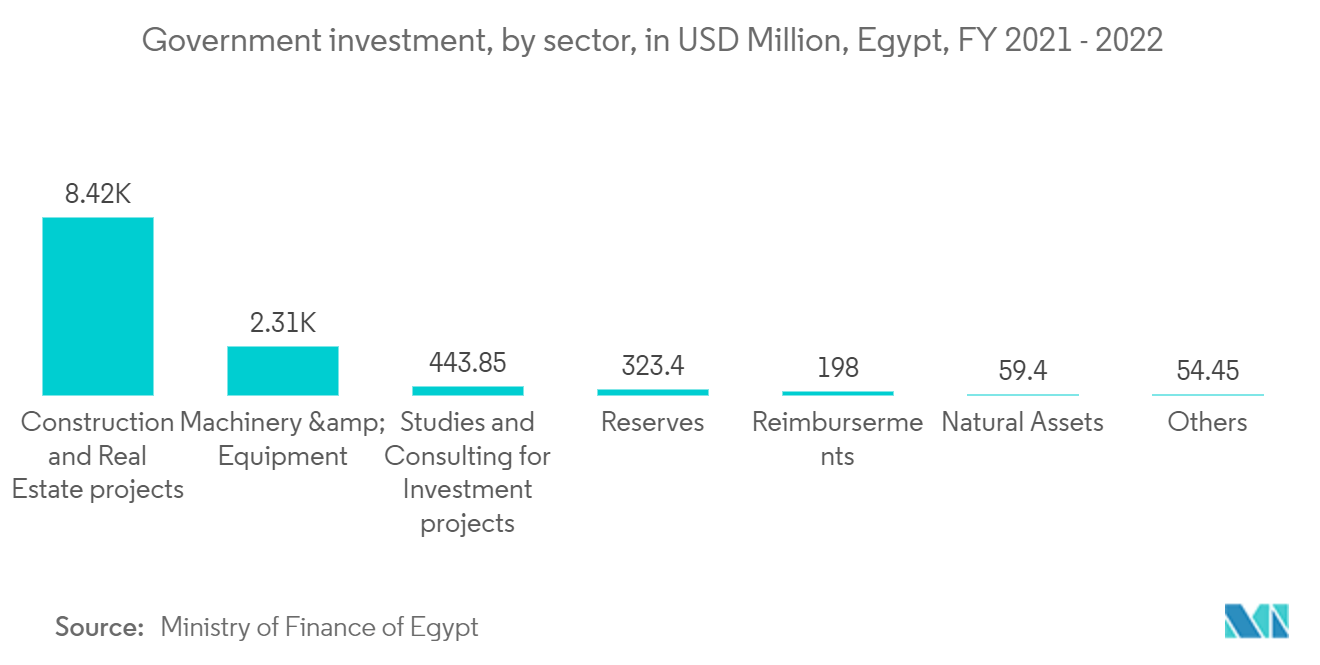

Les investissements et les initiatives du gouvernement dans le secteur résidentiel soutiennent le marché

En décembre 2022, le Fonds de développement urbain égyptien (UDF) a lancé un projet national de logements urbains massifs de 600 milliards EGP (20,11 milliards USD). Le projet comprend la construction de 230 zones urbaines dans les capitales des gouvernorats et les grandes villes du pays, totalisant plus de 14 422 acres. Trente-cinq sites totalisant 1 750 acres seraient développés durgence, 60 sites totalisant 2 600 acres seraient développés sur une base prioritaire et les 135 autres sites totalisant 10 149 acres seraient développés sur une base prioritaire. Lensemble du projet serait achevé en cinq ans.

En décembre 2022, le gouvernement a achevé à 83 %. Un projet visant à introduire davantage dunités résidentielles dans les capitales des gouvernorats, avec 1 272 unités créées en Haute-Égypte pour un coût de 1,3 milliard de livres égyptiennes (440 millions de dollars). En outre, un bidonville connu sous le nom de Al Dresa et Samakin à Sohag est construit en construisant 4 940 unités de logement alternatif à lemplacement exact.

En outre, le programme national de logement social de lÉgypte vise à simplifier laccès des familles à faible revenu à la propriété, ce qui leur donne une meilleure stabilité et contribue à la rupture du cycle de la pauvreté. Cependant, un avantage moins connu du programme est quil sattaque aux changements climatiques en faisant la promotion de méthodes de construction écoénergétiques et écologiques. Le programme de logements sociaux (anciennement connu sous le nom de Logement pour tous ), qui vise à fournir aux ménages à faible revenu des logements abordables, ne fait pas exception. Il sagit du premier effort national de construction écologique de lÉgypte et de la première initiative de logement social vert de la région. Le programme met en œuvre le système dévaluation de la pyramide verte (GPRS), qui évalue au moins sept zones lorsquun bâtiment est érigé.

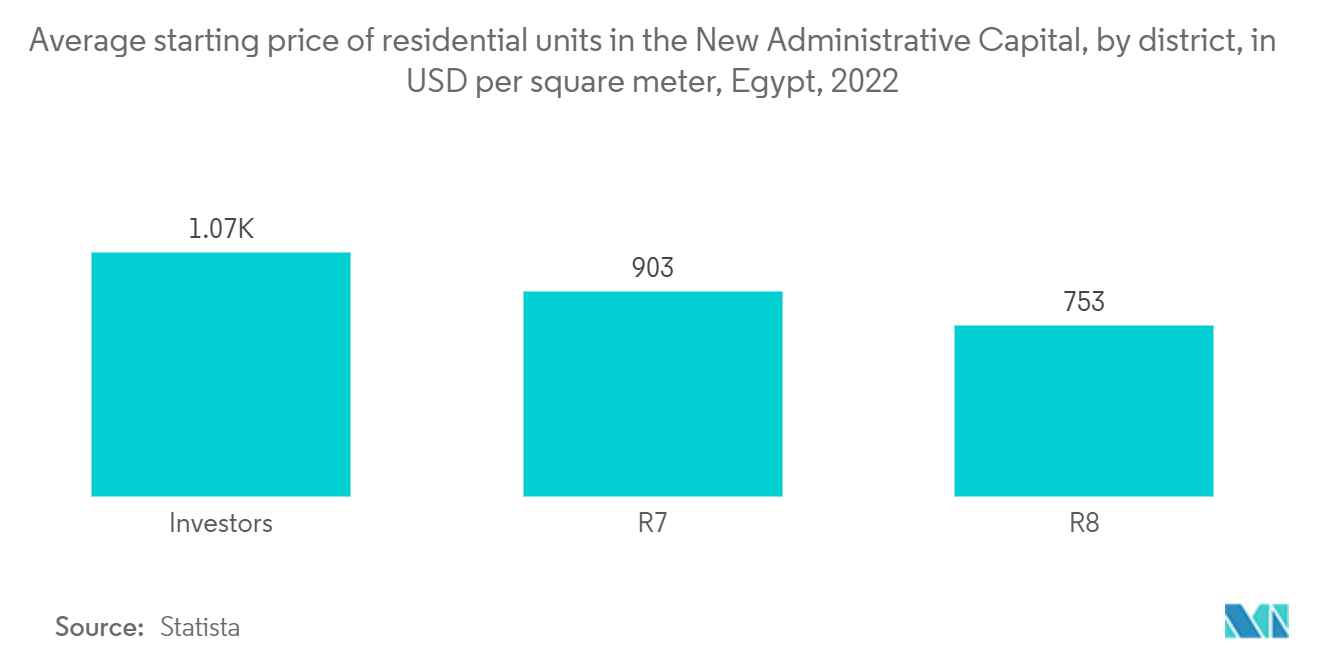

La relocalisation de la capitale égyptienne a augmenté la demande de logements

La nouvelle ville serait à 45 km de la capitale existante. La déclaration a surpris les Égyptiens et dautres dans le monde entier car Le Caire nest pas seulement la plus grande métropole du monde arabe, mais aussi un point de repère culturel et historique essentiel. Cest également lun des sites touristiques les plus populaires au monde. Ainsi, il est généralement bourdonnant de visiteurs. Selon le gouvernement égyptien, Le Caire est devenu congestionné et une nouvelle capitale administrative était un moyen de soulager la pression dans la ville. Selon le plan, la nouvelle ville sera établie dans une partie sous-développée du gouvernorat du Caire et servira de capitale administrative et financière de lÉgypte.

Le gouvernement a lintention de fermer les bidonvilles surpeuplés et démunis du Caire dici 2030 en déplaçant les logements bon marché des gens dans la nouvelle métropole. Ladministration a déclaré quelle avait lintention de construire un nouveau parlement et un palais présidentiel dans la nouvelle ville et de nombreuses zones résidentielles pour accueillir la population du Caire. Environ 5 000 des 20 000 logements ont été vendus dans le premier quartier résidentiel. La ville terminée devrait accueillir au moins 6 millions dhabitants, ses deuxième et troisième phases étant principalement résidentielles.

Aperçu de lindustrie de la construction résidentielle en Égypte

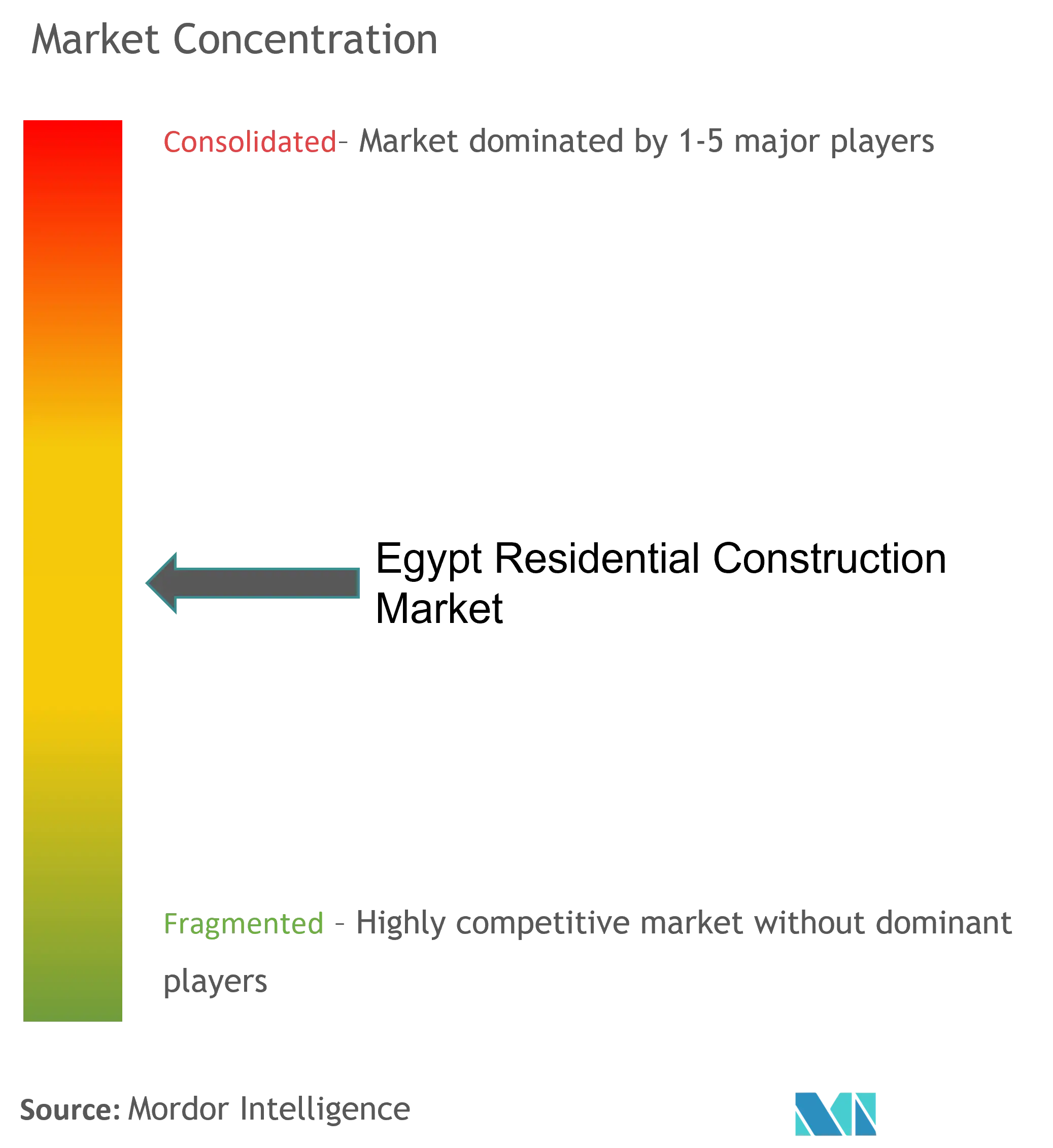

Le marché égyptien de la construction est fragmenté, avec de nombreux concurrents mondiaux, régionaux et locaux. Le marché est très concurrentiel, avec plusieurs opportunités pour les entreprises privées. Le gouvernement aide le secteur en coopérant avec des entreprises privées pour mettre en œuvre différents programmes de logement à faible revenu.

Orascom Construction, BIC for Contracting & Construction, Detac, Palm Hills Developments, The Arab Contractors et dautres font partie des principaux acteurs du marché.

Leaders du marché de la construction résidentielle en Égypte

-

Orascom Construction

-

BIC for Contracting & Construction

-

Consolidated Contractors Company

-

Detac

-

Palm Hills Developments

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché de la construction résidentielle en Égypte

Janvier 2023 Upper House, un nouveau développement résidentiel dans la première communauté à usage mixte de Dubaï, Jumeirah Lakes Towers, est développé en collaboration avec Ellington Properties. Ellington Properties est le promoteur de Dubaï et le Dubai Multi Commodities Centre (DMCC), la zone franche phare du monde et lautorité du gouvernement de Dubaï sur le commerce et lentreprise de matières premières. Le premier développement résidentiel dEllington Properties à JLT vaut 1,2 milliard AED (0,33 milliard USD).

Décembre 2022 Wadi Degla Developments (WDD), un promoteur égyptien, cherche des opportunités dexpansion à lintérieur du pays. Conformément aux ambitions de croissance urbaine du gouvernement, il propose également de nouveaux projets dans le Grand Caire, la Haute-Égypte, la côte nord et les régions de la mer Rouge. Club Town, un projet résidentiel de 70 acres à Maadi, a récemment été inauguré par le promoteur pour une dépense totale de 1,5 milliard de livres égyptiennes (61 millions de dollars).

Octobre 2022 ERG Developments, un promoteur égyptien, a inauguré le complexe résidentiel Ri8 dans la nouvelle capitale administrative (NAC) avec un investissement de plus de 3,5 milliards de livres égyptiennes (178 millions de dollars). Selon Zawya Projects, le complexe Ri8 de 25 acres comprendra 34 structures résidentielles avec 1 063 appartements et sera terminé en trois phases.

Rapport sur le marché de la construction résidentielle en Égypte - Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU ET DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Analyse de la chaîne de valeur/de la chaîne d’approvisionnement

4.5 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.5.1 Pouvoir de négociation des fournisseurs

4.5.2 Pouvoir de négociation des acheteurs/consommateurs

4.5.3 La menace de nouveaux participants

4.5.4 Menace des produits de substitution

4.5.5 Intensité de la rivalité concurrentielle

4.6 Réglementations et initiatives gouvernementales

4.7 Tendances technologiques

4.8 Impact du COVID-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Par type

5.1.1 Appartements et copropriétés

5.1.2 Villas

5.1.3 Autres types

5.2 Par type de construction

5.2.1 Nouvelle construction

5.2.2 Rénovation

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu de la concentration du marché

6.2 Profils d'entreprise

6.2.1 Orascom Construction

6.2.2 BIC Contracting & Construction

6.2.3 Consolidated Contractors Company

6.2.4 Detac

6.2.5 Palm Hills Developments

6.2.6 The Arab Contractors

6.2.7 H.A.Construction (H.A.C)

6.2.8 El Megharbel Construction

6.2.9 Redcon Construction

6.2.10 GAMA Constructions*

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. ANNEXE

8.1 Indicateurs macroéconomiques (répartition du PIB, par activité)

8.2 Statistiques du commerce extérieur - Exportations et importations, par produit

8.3 Aperçu des principales destinations d’exportation et des pays d’origine des importations

Segmentation de lindustrie de la construction résidentielle en Égypte

La construction résidentielle consiste à agrandir, rénover ou construire une nouvelle maison ou une nouvelle zone conçue à des fins résidentielles. Le développement résidentiel peut être un processus compliqué avec de nombreuses phases et parties.

Le marché est segmenté par type (appartements et condominiums, villas et autres types) et type de construction (nouvelle construction et rénovation). Le rapport propose la taille du marché et des prévisions pour le marché égyptien de la construction résidentielle en valeur (milliards USD) pour tous les segments ci-dessus. Le rapport couvre également limpact du COVID-19 sur le marché.

| Par type | ||

| ||

| ||

|

| Par type de construction | ||

| ||

|

FAQ sur les études de marché de la construction résidentielle en Égypte

Quelle est la taille du marché égyptien de la construction résidentielle ?

La taille du marché égyptien de la construction résidentielle devrait atteindre 18,75 milliards USD en 2024 et croître à un TCAC de 7,34 % pour atteindre 26,73 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la construction résidentielle en Égypte ?

En 2024, la taille du marché égyptien de la construction résidentielle devrait atteindre 18,75 milliards USD.

Qui sont les principaux acteurs du marché de la construction résidentielle en Égypte ?

Orascom Construction, BIC for Contracting & Construction, Consolidated Contractors Company, Detac, Palm Hills Developments sont les principales entreprises opérant sur le marché de la construction résidentielle en Égypte.

Quelles années couvre ce marché égyptien de la construction résidentielle et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché égyptien de la construction résidentielle était estimée à 17,47 milliards USD. Le rapport couvre la taille historique du marché de la construction résidentielle en Égypte pour les années suivantes 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la construction résidentielle en Égypte pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie de la construction résidentielle en Égypte

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la construction résidentielle en Égypte en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la construction résidentielle en Égypte comprend des prévisions du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.