Taille du marché égyptien de lEPC énergétique

| Période d'étude | 2021 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2021 - 2022 |

| TCAC | > 2.50 % |

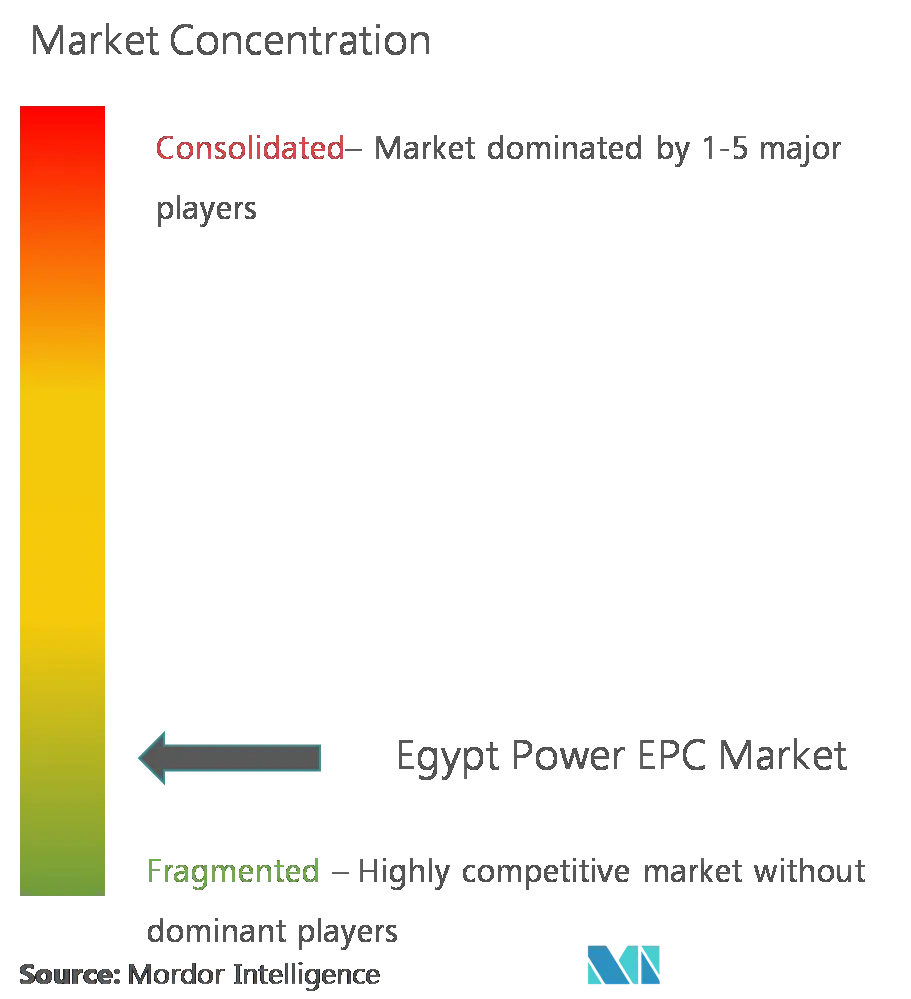

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché égyptien de lEPC énergétique

Le marché égyptien Power EPC devrait croître à un TCAC de plus de 2,5 % au cours de la période de prévision.

Le COVID-19 a eu un impact négatif sur le marché en 2020. Actuellement, le marché a atteint les niveaux davant la pandémie.

- À long terme, les investissements croissants dans lexpansion et la modernisation du segment du transport et de la distribution devraient stimuler le marché au cours de la période de prévision.

- Dun autre côté, le manque dinvestissements nationaux et dinvestisseurs dans le secteur concerné devrait restreindre le marché égyptien des EPC électriques au cours de la période de prévision.

- Néanmoins, lexploitation de nouvelles technologies dénergies renouvelables, telles que la production délectricité à partir de lénergie marine et marémotrice, reste une opportunité de croissance importante pour le marché au-delà de la période de prévision.

Tendances du marché égyptien de lEPC énergétique

Le segment thermique conventionnel devrait dominer le marché

- Lénergie thermique conventionnelle est lénergie produite par diverses sources telles que le charbon, le gaz naturel, le pétrole et le nucléaire. L'Égypte dépend traditionnellement des combustibles fossiles pour la production d'énergie et, de ce fait, le mix actuel de production d'électricité du pays est dominé par la production thermique.

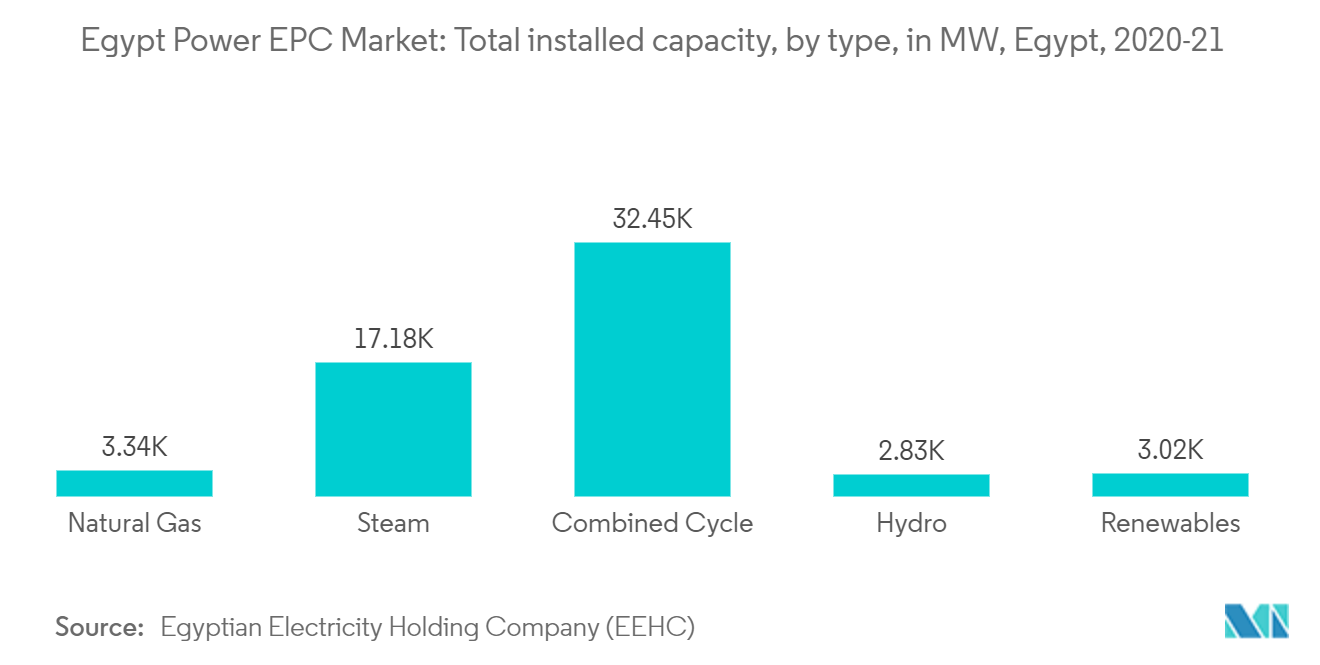

- En 2021, selon l'Egyptian Electricity Holding Company (EEHC), la capacité installée s'élevait à près de 58,82 GW, dont près de 52,97 GW (~90 %) provenaient de centrales thermiques conventionnelles.

- En Égypte, les centrales thermiques conventionnelles peuvent être segmentées en gaz naturel, à vapeur (alimentée au mazout) et en cycle combiné en fonction du combustible et de l'exploitation. Sur la capacité totale installée, près de 55,2 % provenaient de centrales à cycle combiné, tandis que la capacité alimentée au pétrole et au gaz représentait 29,2 % et 5,7 % de la capacité totale.

- Malgré ses investissements dans les énergies renouvelables, le pays continue d'investir dans l'expansion de sa capacité thermique actuelle. Par exemple, en décembre 2020, SEPCO III, une filiale de POWERCHINA, a signé un contrat d'ingénierie, d'approvisionnement et de construction (EPC) avec ACWA Power pour la centrale électrique de Louxor prévue de 2389 MW en Égypte. Le projet IPP (Independent Power Producer) à cycles combinés Dairut-Louxor, d'un montant de 2,2 milliards USD, serait développé dans le cadre du programme Build-Own-Operate (BOO). Il utilisera du gaz naturel et des combustibles liquides alternatifs.

- Par conséquent, en raison de sa domination écrasante, le segment thermique conventionnel devrait dominer le marché égyptien des EPC électriques au cours de la période de prévision.

Augmenter les investissements dans le segment Transmission et Distribution pour stimuler le marché

- L'Égypte est l'un des pays les plus peuplés du Moyen-Orient et d'Afrique. En raison de la croissance démographique et de lurbanisation, la demande délectricité a considérablement augmenté ces dernières années. Pour répondre à la demande intérieure, le pays a renforcé ses capacités de production d'électricité en ajoutant de nouvelles capacités de production d'électricité au réseau, à partir de sources conventionnelles et renouvelables.

- Le pays investit également massivement dans la modernisation et l'interconnexion de son réseau national avec ses voisins régionaux afin de développer un réseau national unifié afin de transformer l'Égypte en une plaque tournante régionale et mondiale pour les échanges énergétiques entre les pays arabes, l'Afrique et l'Europe. Pour y parvenir, le pays travaille sur de grands projets dinterconnexion avec lArabie saoudite, Chypre, la Grèce et la Gulf Interconnection Authority.

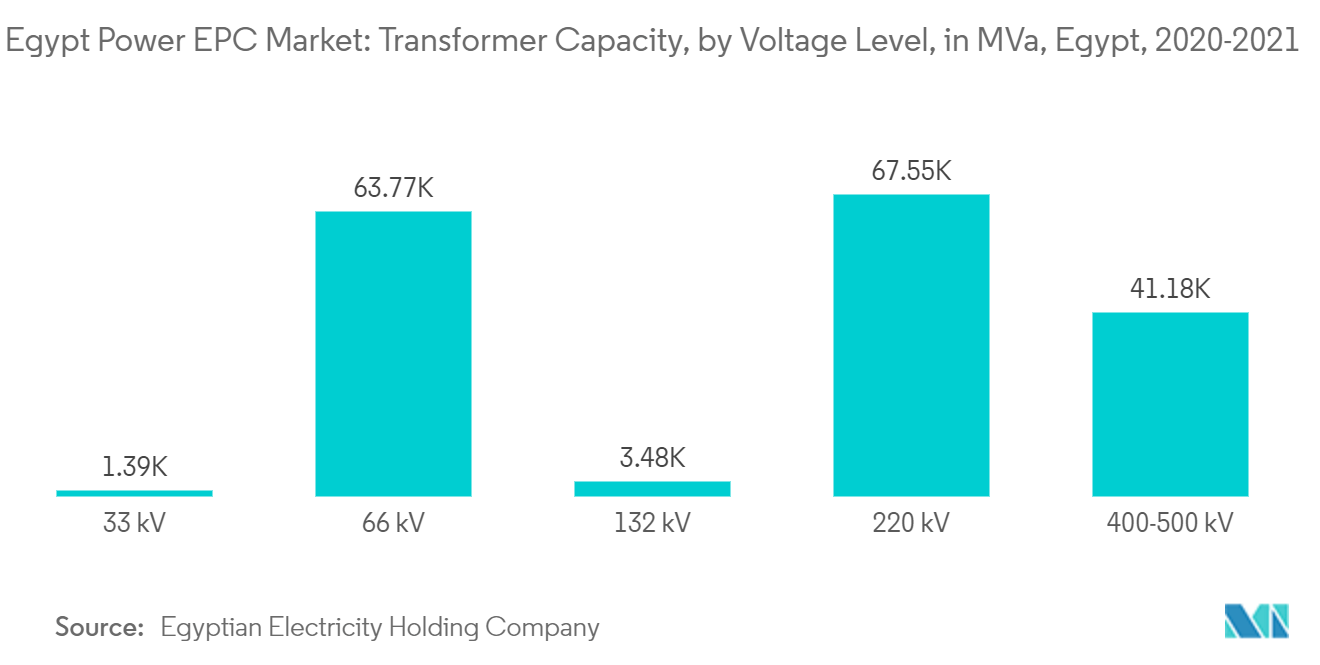

- Selon l'Egyptian Electricity Holding Company (EEHC), au cours de la période 2020/21, la capacité totale des transformateurs en Égypte a augmenté de 12,4 %, tandis que le nombre total de transformateurs a augmenté de 3,4 % et le nombre total de sous-stations a augmenté de 2,5 %. %.

- Le marché est dominé par le segment 66 kV en termes de capacité car les transformateurs 66 kV sont le plus souvent déployés pour le transport de moyenne portée à travers le pays, tandis que les transformateurs 220 kV, bien que moins nombreux, ont une capacité cumulée MVa plus élevée en raison de le déploiement de ces transformateurs pour le transport à longue distance à travers la vallée du Nil. À mesure que les investissements dans ce segment de marché augmentent, ces sous-segments devraient stimuler le segment Transport et distribution au cours de la période de prévision.

- Un autre facteur influençant la croissance du transformateur de puissance est la production croissante dénergie renouvelable. En 2021, l'Égypte dispose d'une capacité renouvelable installée totale de 3,02 GW et le pays s'est fixé pour objectif de produire 42 % de son électricité totale à partir de sources renouvelables. En 2017 et 2020, la capacité installée d'énergies renouvelables en Égypte a augmenté à un TCAC supérieur à 50 %, tandis que la production éolienne et solaire a augmenté de 24,2 % et de 11,6 % sur un an en 2021. Le marché a été fortement touché par le COVID-19. pandémie, car aucun ajout de capacité na été réalisé en 2020/21. Cependant, de nombreux grands projets dénergies renouvelables sont en cours de développement et la capacité renouvelable installée devrait croître régulièrement au cours de la période de prévision.

- La majeure partie de la capacité renouvelable provient de la centrale photovoltaïque solaire de Benban de 1 465 MW, de la centrale solaire photovoltaïque de Kom Ombo de 26 MW, de la centrale solaire CSP de Kuraimat de 20 MW et des parcs éoliens de 1 385 MW. Étant donné que la production dénergie renouvelable à partir de sources telles que lénergie solaire et éolienne est variable, les transformateurs traditionnels ne conviennent pas à lintégration au réseau de lélectricité produite à partir dénergies renouvelables. Pour cette raison, les réseaux dénergies renouvelables nécessitent des transformateurs intelligents qui permettent un flux délectricité bidirectionnel, ce qui évite le gaspillage ou le déficit délectricité.

- De tels développements à grande échelle dans les secteurs de la production et du transport délectricité devraient stimuler le marché des EPC électriques dans le pays au cours de la période de prévision.

Aperçu du marché égyptien des EPC énergétiques

Le marché égyptien de lEPC énergétique est modérément fragmenté. Certains des principaux acteurs de ce marché (pas dans un ordre particulier) comprennent Siemens AG, Mitsubishi Corp (Mitsubishi Hitachi Power Systems), AMEA Power LLC, ElSewedy Electric Co et General Electric Company, entre autres.

Leaders du marché égyptien de lEPC énergétique

-

Siemens AG

-

Mitsubishi Corp (Mitsubishi Hitachi Power Systems)

-

AMEA Power LLC

-

ElSewedy Electric Co -

-

General Electric Company

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché égyptien de l'énergie EPC

- Novembre 2022 Doosan Enerbility a obtenu un contrat de 1,6 billion de KRW (1,2 milliard de dollars) auprès de Korea Hydro and Nuclear Power (KHNP) pour la construction d'un îlot de turbines à la centrale nucléaire (NPP) d'El Dabaa en Égypte.

- Avril 2021 un consortium composé de la société allemande Belectric et de Consolidated Contractors Company (CCC), dont le siège est à Athènes, a remporté un contrat pour la construction et l'exploitation d'une centrale solaire photovoltaïque (PV) de 50 MW à Zafarana, en Égypte, par la New Renewable Energy Authority (NREA). de l'Egypte. Le projet est financé par la Banque allemande de développement (kfW).

Rapport sur le marché égyptien Power EPC – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande en milliards USD, jusqu’en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse PESTLE

5. SEGEMENTATION DU MARCHÉ

5.1 Génération - Source

5.1.1 Thermique conventionnel

5.1.2 Hydroélectricité

5.1.3 Énergies renouvelables non hydroélectriques

5.2 Transport et distribution

6. PAYSAGE CONCURRENTIEL

6.1 Fusions, acquisitions, collaborations et coentreprises

6.2 Stratégies adoptées par les acteurs clés

6.3 Profil des entreprises

6.3.1 ElSewedy Electric Co.

6.3.2 Mitsubishi Corp (Systèmes électriques Mitsubishi Hitachi)

6.3.3 Siemens AG

6.3.4 AMEA Power LLC

6.3.5 Compagnie d'électricité générale

6.3.6 Le Caire Solaire

6.3.7 SolarizEgypte

6.3.8 Engie SA

6.3.9 Ras Ghareb Énergie éolienne SAE

7. OPPORTUNITÉS DE MARCHÉ et TENDANCES FUTURES

Segmentation de lindustrie EPC de lénergie en Égypte

Les services Power EPC sont des services de bout en bout pour un projet de centrale électrique, depuis la conception du système, l'achat des composants et l'installation du projet.

Le marché égyptien de lEPC Power est segmenté par génération – Source (thermique conventionnelle, hydroélectrique et renouvelable non hydroélectrique) et transport et distribution. Pour chaque segment, la taille du marché et les prévisions ont été établies en fonction des revenus (en milliards USD).

FAQ sur les études de marché sur lénergie EPC en Égypte

Quelle est la taille actuelle du marché égyptien Power EPC ?

Le marché égyptien Power EPC devrait enregistrer un TCAC supérieur à 2,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché égyptien Power EPC ?

Siemens AG, Mitsubishi Corp (Mitsubishi Hitachi Power Systems), AMEA Power LLC, ElSewedy Electric Co -, General Electric Company sont les principales sociétés opérant sur le marché égyptien de lénergie EPC.

Quelles années couvre ce marché égyptien Power EPC ?

Le rapport couvre la taille historique du marché égyptien Power EPC pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché égyptien Power EPC pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie de l'énergie EPC en Égypte

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de Power EPC en Égypte 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Power EPC en Égypte comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.