Analyse du marché de la construction en Égypte

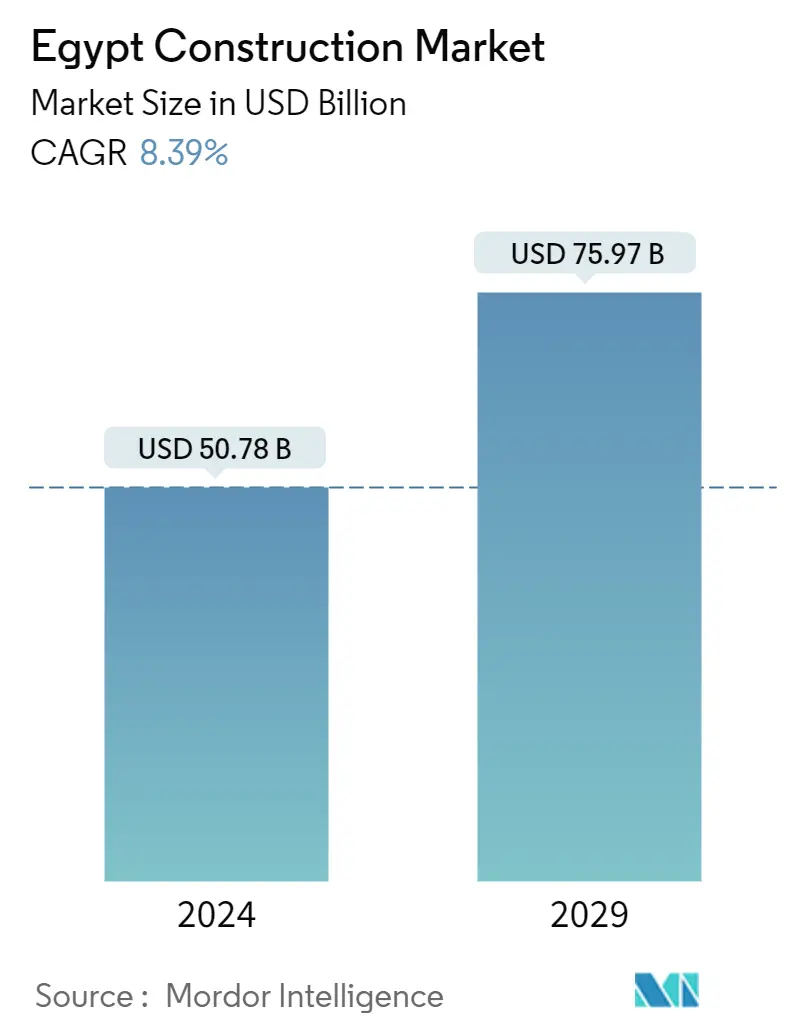

La taille du marché égyptien de la construction est estimée à 50,78 milliards USD en 2024 et devrait atteindre 75,97 milliards USD dici 2029, avec une croissance de 8,39 % au cours de la période de prévision (2024-2029).

Les Égyptiens ont toujours considéré le secteur du bâtiment comme un abri sûr pour leur richesse. Les dix années précédentes ont vu une croissance considérable du secteur. Des partenariats public-privé actifs, la prolifération de bâtiments écologiques et le besoin dinfrastructures haut de gamme seront les principaux moteurs de cette croissance. Pour la plupart des Égyptiens, linvestissement immobilier a longtemps été considéré comme un refuge en raison de la croissance constante de sa valeur.

Le gouvernement égyptien a réalisé d'importants investissements dans le secteur du bâtiment. De plus, le gouvernement modernise les systèmes de transport, les ports et les aéroports. Le ministère des Transports travaille actuellement sur environ 25 projets liés à l'industrie ferroviaire. Le développement des routes et la fourniture de transports en commun suffisants entre les villes sont les principales priorités du gouvernement.

La pandémie de Covid-19 a modifié la vision que le secteur de la construction a de la numérisation. La problématique sanitaire a contraint le secteur à adopter des pratiques de travail plus adaptables et basées sur le travail déquipe. Des outils tels que la modélisation des informations architecturales (BIM) et les environnements de données partagées ont rendu cela possible. Cependant, selon les experts, les besoins et les règles favorables à ladoption des outils numériques constituent un changement à long terme. De plus, les sponsors du projet doivent fonctionner comme des agents de changement.

LÉgypte est le plus grand marché de projets en Afrique et le troisième au Moyen-Orient et en Afrique du Nord (Mena), après lArabie saoudite et les Émirats arabes unis (respectivement 1300 milliards de dollars et 519 milliards de dollars).

L'Égypte a révélé son intention de construire un train à grande vitesse reliant l'ensemble du pays. En tant que maître d'œuvre, Siemens a remporté un contrat pour ce projet d'une valeur de 8,7 milliards de dollars. Selon les plans du pays, jusqu'à 14 nouvelles villes intelligentes pourraient être construites en Égypte. Le ministère du Logement affirme qu'en moins de deux ans, l'Égypte a achevé des projets d'infrastructure évalués à environ 1,7 billion de LE (environ 106,25 milliards de dollars).

La New Urban Communities Authority (NUCA) a lintention de construire davantage de villes dotées de services intégrés déducation, de médecine, de vente au détail et de loisirs. Cette organisation est chargée de créer ces nouvelles villes et de les relier aux infrastructures existantes.

Tendances du marché de la construction en Égypte

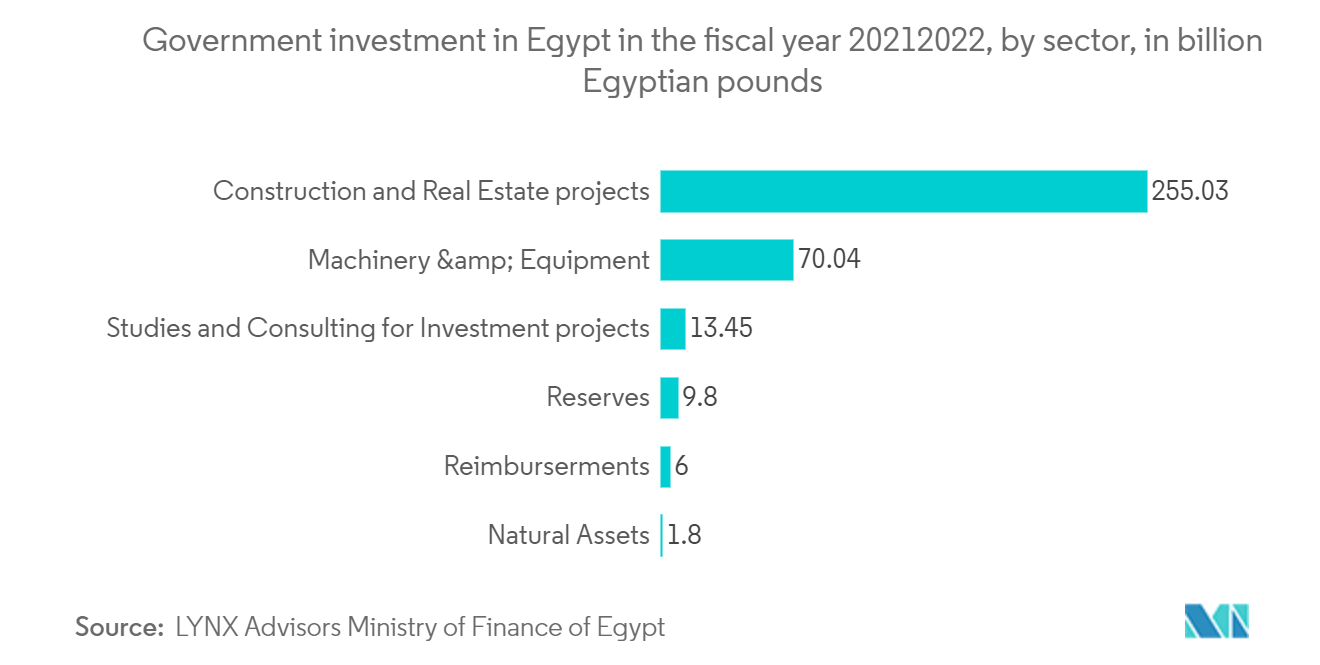

Laugmentation des investissements du gouvernement dans le segment résidentiel stimule le marché

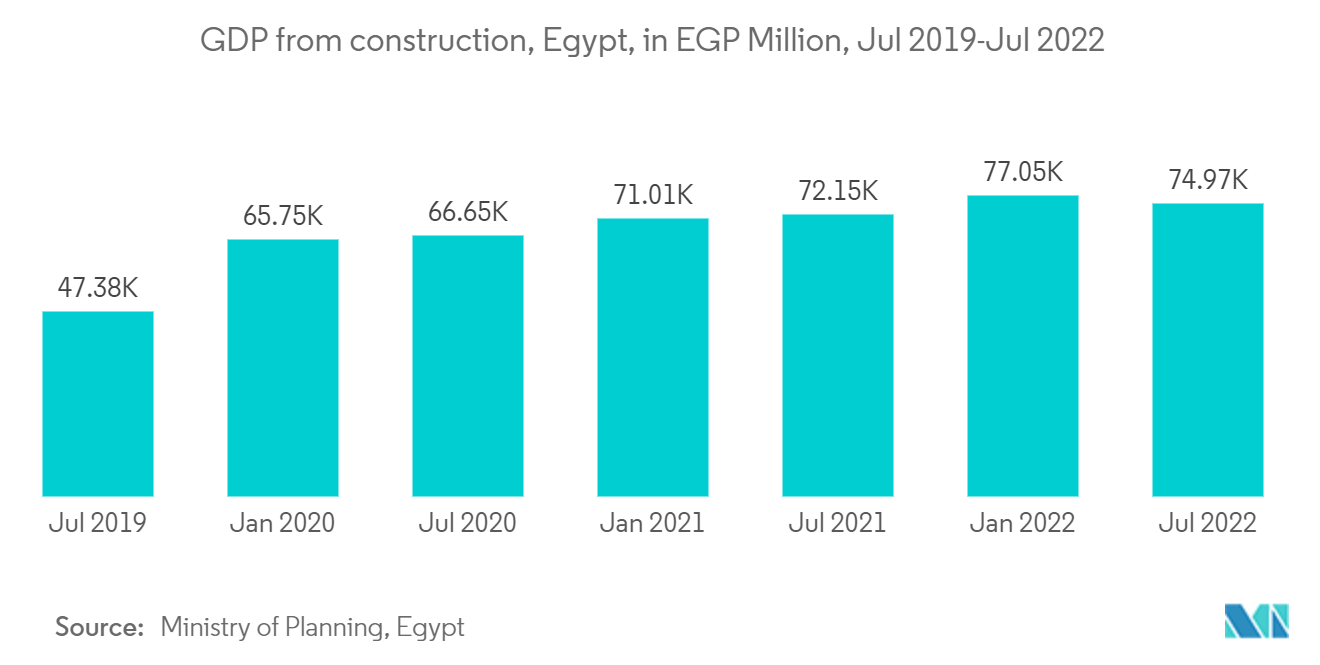

Selon le ministère de la Planification et du Développement économique, l'économie égyptienne a connu une performance économique robuste au cours du deuxième trimestre de l'exercice en cours 2021-2022, qui se termine le 30 juin 2022.

Les fonds souverains du Moyen-Orient ont manifesté leur intérêt pour investir jusqu'à 120 milliards de dollars en Égypte dans les années à venir.

En 2022, le total des investissements immobiliers au Caire est passé à 20 milliards de dollars, dont 16 milliards sont consacrés au secteur résidentiel. Les prix moyens de limmobilier résidentiel ont augmenté denviron 10 pour cent au cours de la même année.

Le gouvernement égyptien travaille également sur plusieurs mécanismes visant à stimuler les exportations immobilières, notamment la création d'un fonds immobilier doté d'actifs administratifs et commerciaux générant des revenus, ainsi que la négociation de propriétés à la Bourse égyptienne (EGX).

En décembre 2022, le Fonds de développement urbain (UDF) égyptien a lancé un vaste projet de logements urbains à l'échelle nationale d'un montant de 600 milliards EGP (20,11 milliards USD). Le projet prévoit la construction de 230 zones urbaines dans les capitales des gouvernorats et dans les villes importantes du pays, totalisant plus de 14 422 acres.

Trente-cinq sites totalisant 1 750 acres seraient aménagés de toute urgence, 60 sites totalisant 2 600 acres seraient aménagés en priorité et les 135 autres sites totalisant 10 149 acres seraient aménagés en deuxième priorité. L'ensemble du projet serait achevé dans cinq ans.

La demande croissante de projets dinfrastructure stimule le marché

Malgré une inflation élevée, la dépréciation de la monnaie et la hausse des coûts de l'énergie et des matériaux, le secteur égyptien de la construction devrait connaître une croissance de 9,7 % en termes réels d'ici la fin de 2022. La construction représente 14 % du PIB égyptien, soit le pourcentage sectoriel le plus élevé.

Comme indiqué en mai 2022, environ 93 milliards de dollars de projets étaient en cours en Égypte, alors qu'il y a plus de 425 milliards de dollars de projets à diverses étapes de pré-exécution. Lactivité de projets a été un point positif pour léconomie égyptienne ces dernières années malgré limpact du Covid-19, et les gouvernements étrangers réclament à grands cris de financer le développement de projets dans le pays par le biais daccords de financement de crédits à lexportation.

En mars 2022, le gouvernement a prévu de mettre en œuvre 45 grands projets d'infrastructures nationales et stratégiques au cours de l'exercice 2022/2023 (1er juillet 2022-30 juin 2023), dont la construction de 10 axes transversaux sur le Nil, le la création de 18 viaducs, l'achèvement de 1 000 km d'électrification de la signalisation ferroviaire, l'extension d'un réseau de métro et l'achèvement de 47 gares express.

Les projets cités comprenaient le projet de la ligne 3 du métro du Caire, d'un coût de 4,8 milliards de dollars, qui s'étendra sur 17,7 km et comprendra 15 stations ; le monorail Est du Caire-NAC, d'un coût de 4,5 milliards de dollars, qui parcourra 54 km et comprendra 22 stations une fois achevé en 2023; et le pont Roi Salman de 50 km, d'une valeur de 4,5 milliards de dollars, également appelé la chaussée saoudo-égyptienne.

Un autre projet majeur est l'agrandissement du métro du Caire. La construction de la première phase de la ligne 4, d'un montant de 6,3 milliards de LE (400,3 millions de dollars), comprendra la pose de 19 km de rail pour 16 gares et devrait s'achever en 2026.

Aperçu du secteur de la construction en Égypte

Le marché égyptien de la construction est par nature fragmenté et compte de nombreux acteurs mondiaux, régionaux et locaux. Certains des principaux acteurs du marché comprennent HAConstruction (HAC), DORRA Group, AL-AHLY Development, Palm Hills Developments et Arab Contractors. Le marché est très compétitif et offre de nombreuses opportunités aux entreprises privées. Le gouvernement prend les mesures nécessaires pour soutenir le secteur en collaborant avec des entreprises privées pour mettre en œuvre divers programmes de logements sociaux.

Leaders du marché de la construction en Égypte

H.A.Construction (H.A.C)

DORRA Group

AL-AHLY Development

Palm Hills Developments

The Arab Contractors

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la construction en Égypte

- Octobre 2022 ERG Developments in the New Administrative Capital (NAC) a commencé la construction du complexe résidentiel Ri8 pour un montant estimé à 3,5 milliards de livres égyptiennes. Le complexe Ri8 de 25 acres fait partie des projets Zawya, qui devaient être construits en trois phases et comprennent 34 structures résidentielles avec 1 063 unités.

- Novembre 2022 Orascom Construction PLC a annoncé qu'elle s'associait exclusivement à COBOD, une société basée au Danemark, pour introduire pour la première fois la technologie de pointe de construction d'impression 3D ( 3DPC ) en Égypte. Trois domaines d'activité devaient retenir l'essentiel de l'attention du partenariat la réalisation du projet, la vente d'équipements, ainsi que l'exploitation et la maintenance. Le partenariat devait également étudier les moyens d'utiliser la technologie 3DPC pour imprimer des bâtiments entiers sur le marché égyptien.

Segmentation de lindustrie de la construction en Égypte

La construction comprend tout travail physique sur site qui implique l'érection d'une structure, un revêtement, une finition extérieure, un coffrage, des accessoires, l'installation de services, le déchargement d'équipement, de fournitures ou autres.

Une analyse de fond complète du marché de la construction en Égypte, y compris lévaluation de léconomie et la contribution des secteurs à léconomie, laperçu du marché, lestimation de la taille du marché pour les segments clés, les tendances émergentes dans les segments de marché, la dynamique du marché, les tendances géographiques et le COVID-19. 19 impact, est inclus dans le rapport.

Le marché égyptien de la construction est segmenté par secteur (résidentiel, commercial, industriel, infrastructures de transport, énergie et services publics).

Le rapport propose la taille du marché et les prévisions pour le marché égyptien de la construction en valeur (USD) pour tous les segments ci-dessus.

| Résidentiel |

| Commercial |

| Industriel |

| Infrastructures de transport |

| Énergie et services publics |

| Par secteur | Résidentiel |

| Commercial | |

| Industriel | |

| Infrastructures de transport | |

| Énergie et services publics |

FAQ sur les études de marché de la construction en Égypte

Quelle est la taille du marché égyptien de la construction ?

La taille du marché égyptien de la construction devrait atteindre 50,78 milliards USD en 2024 et croître à un TCAC de 8,39 % pour atteindre 75,97 milliards USD dici 2029.

Quelle est la taille actuelle du marché égyptien de la construction ?

En 2024, la taille du marché égyptien de la construction devrait atteindre 50,78 milliards de dollars.

Qui sont les principaux acteurs du marché égyptien de la construction ?

H.A.Construction (H.A.C), DORRA Group, AL-AHLY Development, Palm Hills Developments, The Arab Contractors sont les principales sociétés opérant sur le marché égyptien de la construction.

Quelles années couvre ce marché égyptien de la construction et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché égyptien de la construction était estimée à 46,85 milliards USD. Le rapport couvre la taille historique du marché de la construction en Égypte pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la construction en Égypte pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la construction en Égypte

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la construction en Égypte 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la construction en Égypte comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.