Taille du marché de la logistique tierce en Égypte (3PL)

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

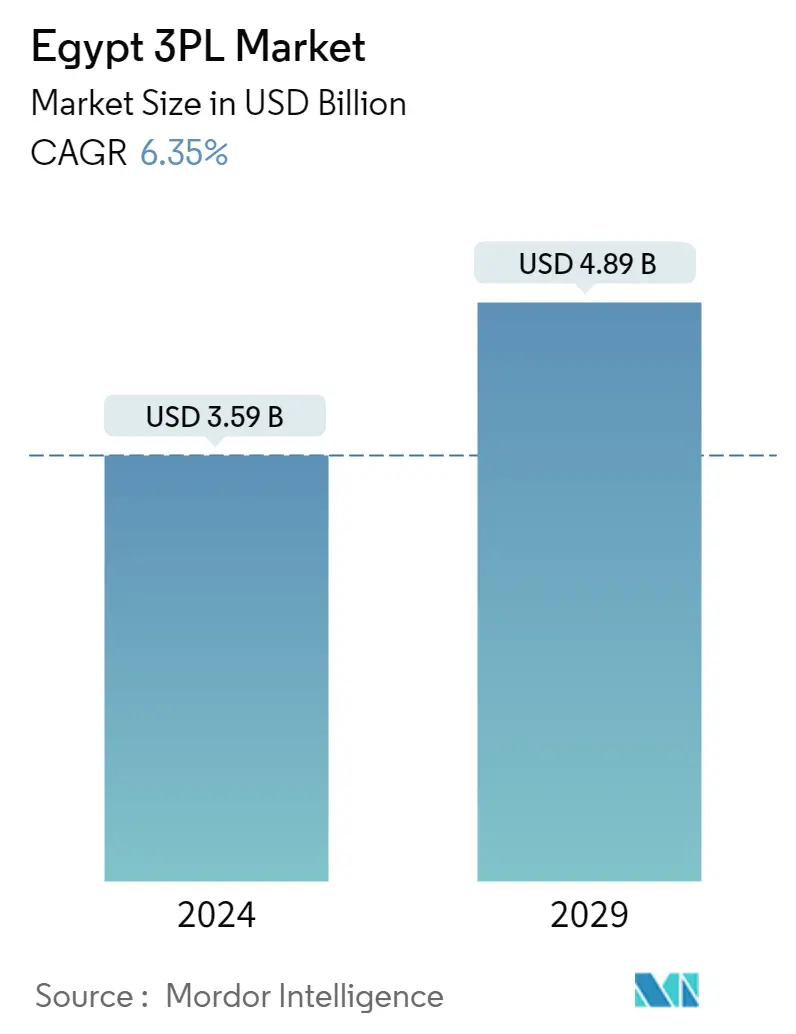

| Taille du Marché (2024) | USD 3.59 milliards de dollars |

| Taille du Marché (2029) | USD 4.89 milliards de dollars |

| TCAC(2024 - 2029) | 6.35 % |

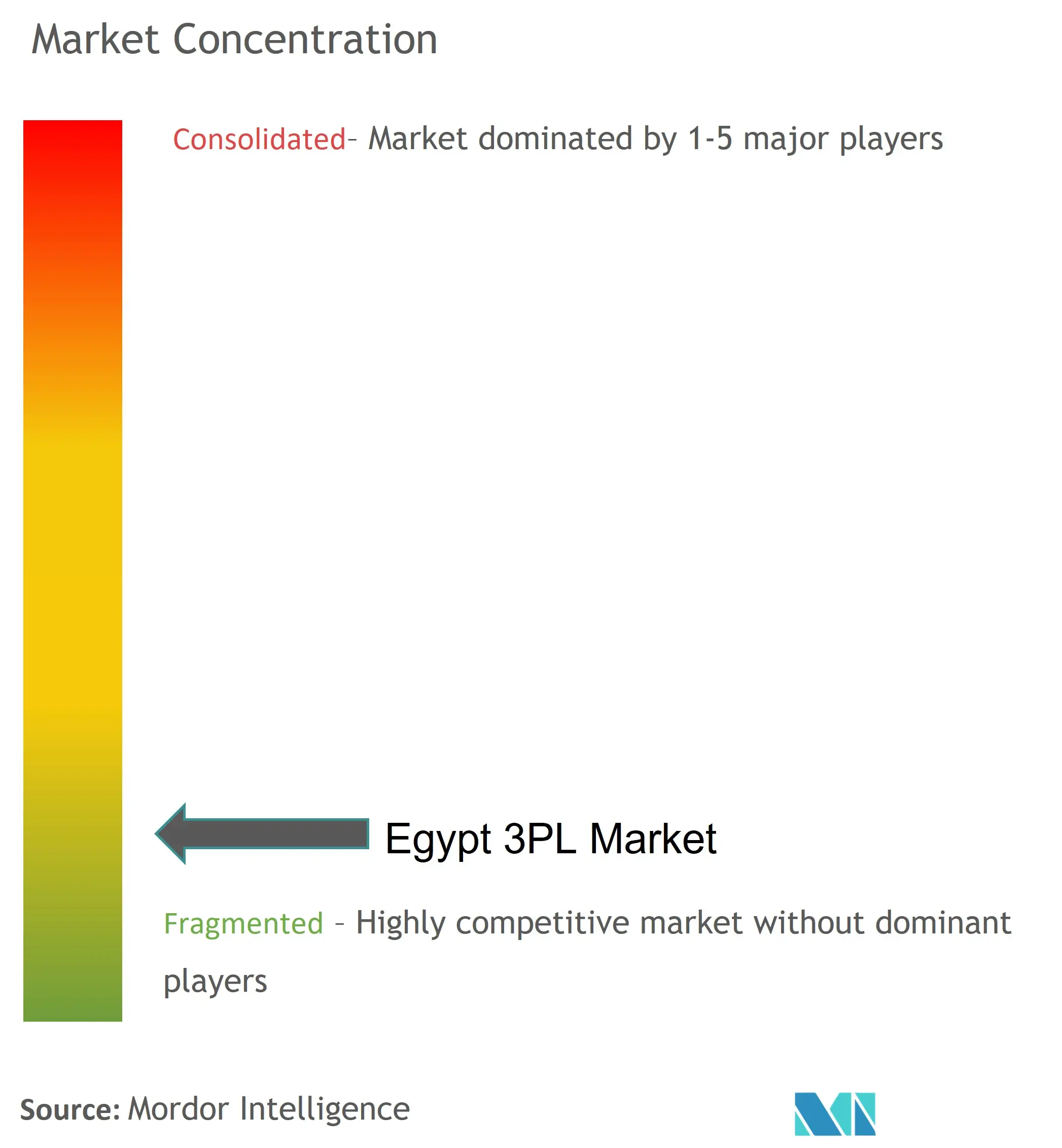

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de la logistique tierce en Égypte (3PL)

La taille du marché égyptien des 3PL est estimée à 3,59 milliards de dollars en 2024 et devrait atteindre 4,89 milliards de dollars dici 2029, avec une croissance de 6,35 % au cours de la période de prévision (2024-2029).

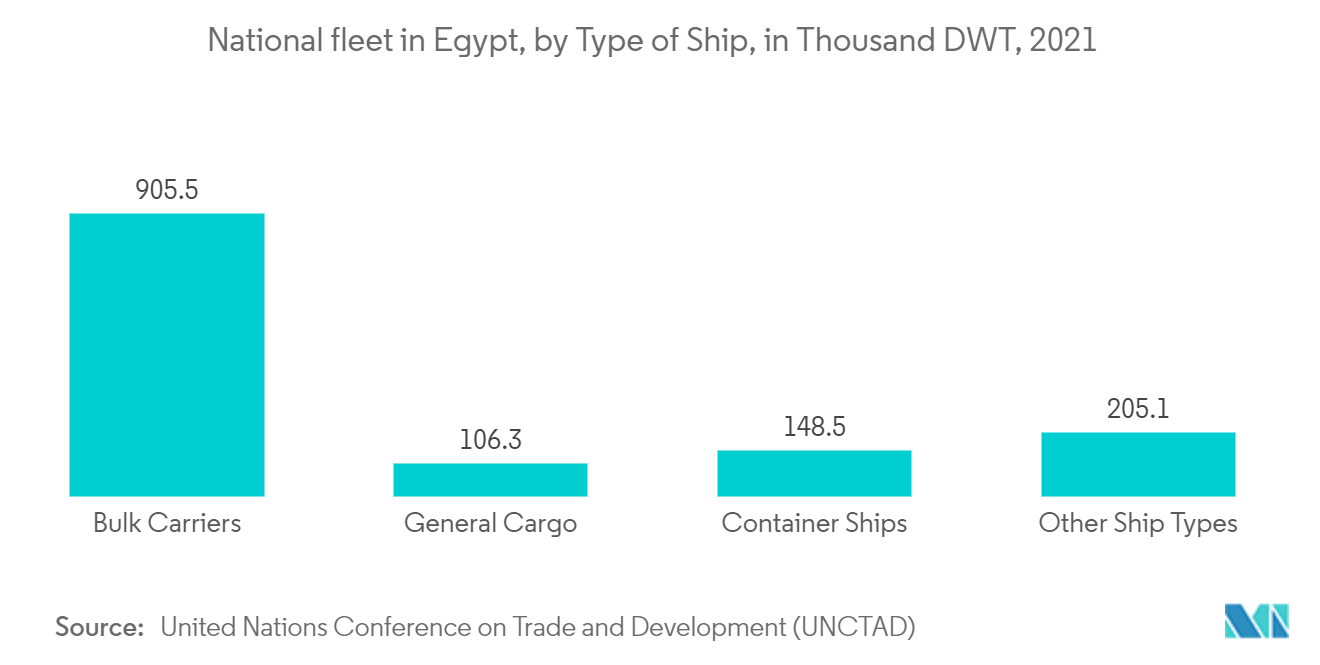

La croissance du marché 3PL en Égypte est principalement tirée par l'expansion du transport maritime, tandis que certains obstacles, tels que les coûts logistiques élevés, peuvent freiner l'expansion du marché. L'augmentation du trafic maritime est l'un des principaux facteurs alimentant la croissance du secteur 3PL égyptien. Avec un accès à la mer Rouge et à la mer Méditerranée, la situation géographique de l'Égypte fait de l'industrie maritime l'un des secteurs de transport les plus importants du pays.

- Plus de 90% du commerce extérieur du pays s'effectue par transit maritime. L'industrie du transport maritime se développe grâce à l'expansion d'industries clés telles que le pétrole et le gaz, le textile, la transformation alimentaire et la construction.

- Un centre douanier et logistique sera construit et géré par Agility, pionnier des services de chaîne d'approvisionnement, des infrastructures et des investissements, dans la zone économique du canal de Suez. Agility a dépensé 60 millions de dollars pour construire deux centres douaniers et logistiques de 100 000 m², l'un dans la zone industrielle d'Ein Sokhna et l'autre à l'est de Port-Saïd. Le projet sera réalisé au second semestre 2023.

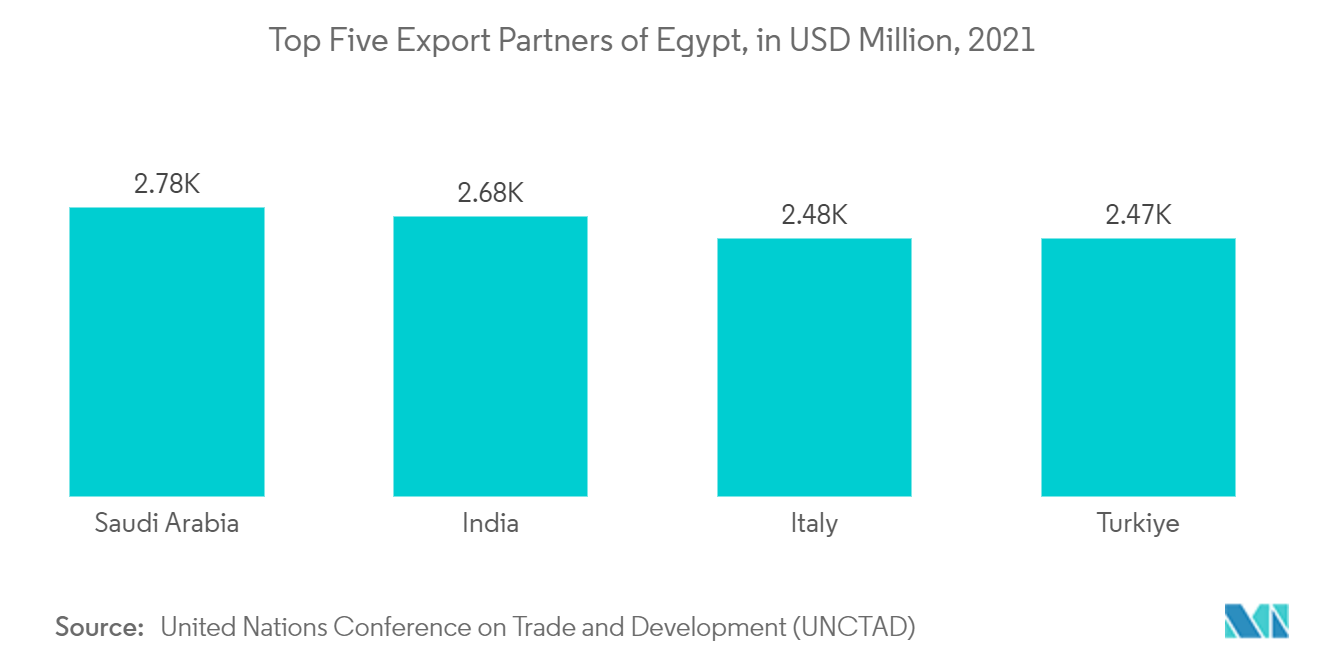

- L'industrie du transport maritime est en expansion en raison de l'expansion d'industries clés telles que le pétrole et le gaz, le textile, la transformation des aliments et la construction. Avec 8,0 % du trafic maritime mondial transitant chaque année par le canal de Suez, suivi d'une augmentation du nombre d'entreprises étrangères venues de Turquie, d'Espagne, d'Inde et de Chine, l'Égypte est exploitée comme plaque tournante logistique pour les marchandises destinées au marché européen. À son tour, cela devrait alimenter lexpansion du marché égyptien des 3PL tout au long de la période de prévision.

Tendances du marché égyptien de la logistique tierce (3PL)

Croissance du transport maritime en Égypte

L'Égypte est en train d'élargir le canal de Suez en l'élargissant et en l'approfondissant de 30 kilomètres supplémentaires tout en ouvrant 10 kilomètres supplémentaires au commerce bilatéral. La deuxième étape du projet consiste à creuser 40 mètres du côté est du canal pour élargir la section de 30 kilomètres allant vers le sud jusqu'à l'embouchure du canal. Il y aura également une augmentation de six pieds de profondeur dans cette zone où le navire Ever Given était échoué.

22400 tonnes de fret aérien ont transité par lÉgypte en avril 2022. Il sagit dune diminution par rapport à avril 2021 et au mois précédent. 42,1 millions de tonnes de marchandises ont été transportées par voie maritime au quatrième trimestre 2021. Alexandrie, Sokhna, Port-Saïd et Damiette sont les quatre principaux ports égyptiens et sont sur le point d'être pleinement utilisés. Les taux d'utilisation de Sokhna et de Damiette ont atteint respectivement 94 % et 90 %. En conséquence, les exploitants de terminaux ont agrandi leurs installations actuelles et en ont construit de nouvelles.

Hutchison Ports a annoncé en août des investissements totalisant 700 millions $ pour créer deux nouveaux ports à El Dekheila, à Alexandrie et à Sokhna. Le développement d'un nouveau terminal à Abu Qir, au nord-est d'Alexandrie, est déjà en cours depuis deux ans. Par ailleurs, CMA CGM construit actuellement des cargos généraux, des roll-on/roll-off (RO/RO) et un terminal à conteneurs de 1,5 million d'EVP à Alexandrie.

Laugmentation des investissements dans les infrastructures stimule le marché

Selon un rapport publié par le ministère de la Planification et du Développement économique en août 2022, le total des investissements ciblés pour le secteur des transports égyptien est estimé à environ 307 milliards EGP (12,48 milliards USD) dans le plan général pour l'exercice 2022. /2023, contre 240,7 milliards EGP (9,78 milliards USD) pour l'exercice 2021. Selon les données, le secteur des transports devrait produire 672,4 milliards EGP (27,33 milliards USD) aux prix courants au cours de l'exercice 2022/2023, en hausse de 14,7 % par rapport à l'EGP. 586,5 milliards (23,84 milliards USD) pour lannée de référence 2021/2022.

Selon le ministère des Transports, l'Égypte a prévu près de 80 projets dans le secteur des transports, notamment le développement portuaire, les terminaux à conteneurs, les postes d'amarrage de croisière, les terminaux maritimes pour passagers, le transport multimodal, les ports fluviaux et le métro, offrant ainsi des opportunités d'investissement au secteur privé. secteur. Le coût prévu de ces initiatives, qui sont soit en phase de planification, soit en phase de construction, est de 129 milliards EGP (6,6 milliards USD).

Aperçu du marché de la logistique tierce en Égypte (3PL)

Le marché 3PL en Égypte est très fragmenté, avec la présence d'acteurs nationaux et internationaux dans le pays, notamment DHL, FedEx, UPS et Aramex. Les principales entreprises actives dans le secteur du fret maritime sont Kuehne + Nagel, Panalpina, Expeditors et Agility. Alors que la Vision 2030 est en action et que le développement durable est l'un des principaux domaines d'intervention des prestataires de services logistiques, les entreprises adoptent des améliorations technologiques, telles que l'échange de données informatisées (EDI), l'identification par radiofréquence (RFID), le stockage dans le cloud, les machines automatisées, la robotique. , et les véhicules électroniques, pour augmenter la productivité et réduire les coûts d'exploitation.

Leaders du marché égyptien de la logistique tierce (3PL)

-

Agility

-

Aramex

-

DB Schenker

-

DCM

-

DHL Supply Chain

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché égyptien de la logistique tierce (3PL)

Septembre 2022 - AD Ports Group a finalisé l'acquisition d'une participation de 70 % dans les sociétés maritimes égyptiennes Transmar International Shipping Company (Transmar) et Transcargo International SAE (TCI), conformément à sa stratégie visant à accroître sa présence dans le secteur des conteneurs, les secteurs du fret et des ports dans toute lÉgypte, la région du Golfe et le long de la mer Rouge.

Mai 2022 - Mylerz, une société de traitement des commandes de commerce électronique basée au Caire, a l'intention de se développer dans toute l'Égypte à la lumière du récent financement de 9,6 millions de dollars qu'elle a reçu. L'entreprise a également pour objectif de développer le secteur du commerce électronique en Afrique de l'Est, avec l'objectif à long terme de devenir un fournisseur panafricain de logistique d'expédition.

Rapport sur le marché de la logistique tierce en Égypte (3PL) – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE ET APERÇUS DU MARCHÉ

4.1 Scénario de marché actuel

4.2 Dynamique du marché

4.2.1 Conducteurs

4.2.2 Contraintes

4.2.3 Opportunités

4.3 Analyse de la chaîne de valeur/de la chaîne d’approvisionnement

4.4 Politiques et réglementations de l'industrie

4.5 Tendances générales du marché de l’entreposage

4.6 Demande provenant d'autres segments, tels que le CEP, la livraison du dernier kilomètre et la logistique de la chaîne du froid

4.7 Aperçu du secteur du commerce électronique

4.8 Développements technologiques dans le secteur de la logistique

4.9 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.9.1 La menace de nouveaux participants

4.9.2 Pouvoir de négociation des acheteurs/consommateurs

4.9.3 Pouvoir de négociation des fournisseurs

4.9.4 Menace des produits de substitution

4.9.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par service

5.1.1 Gestion du transport intérieur

5.1.2 Gestion des transports internationaux

5.1.3 Entreposage et distribution à valeur ajoutée

5.2 Par utilisateur final

5.2.1 Fabrication et automobile

5.2.2 Pétrole, gaz et produits chimiques

5.2.3 Commerce de distribution (commerce de gros et de détail, y compris le commerce électronique)

5.2.4 Pharmaceutique et santé

5.2.5 Construction

5.2.6 Autres utilisateurs finaux

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu de la concentration du marché

6.2 Profils d'entreprise

6.2.1 Agility

6.2.2 Aramex

6.2.3 DB Schenker

6.2.4 DCM

6.2.5 DHL Supply Chain

6.2.6 DP World Sokhna

6.2.7 Eastern Logistics

6.2.8 El Nada For International Services

6.2.9 Expeditors

6.2.10 FedEx

6.2.11 Intex Express

6.2.12 Kuehne+Nagel

6.2.13 Panalpina

6.2.14 UPS*

7. ANALYSE D'INVESTISSEMENT

7.1 Fusions et acquisitions récentes

8. AVENIR DU MARCHÉ

9. CLAUSE DE NON-RESPONSABILITÉ

Segmentation de lindustrie de la logistique tierce en Égypte (3PL)

Un fournisseur 3PL (tiers logistique) propose des services logistiques externalisés, qui incluent la gestion d'un ou plusieurs aspects des activités d'approvisionnement et d'exécution. Le marché égyptien 3PL est segmenté par service (gestion du transport intérieur, gestion du transport international, entreposage et distribution à valeur ajoutée) et par utilisateur final (industrie manufacturière et automobile, pétrole, gaz et produits chimiques, commerce de distribution (commerce de gros et de détail, y compris l'e- commerce), produits pharmaceutiques et soins de santé, construction et autres utilisateurs finaux). Le rapport propose la taille du marché et les prévisions pour le marché égyptien des 3PL en valeur (en milliards USD) pour tous les segments ci-dessus.

| Par service | ||

| ||

| ||

|

| Par utilisateur final | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur la logistique tierce en Égypte (3PL)

Quelle est la taille du marché égyptien des 3PL ?

La taille du marché égyptien des 3PL devrait atteindre 3,59 milliards USD en 2024 et croître à un TCAC de 6,35 % pour atteindre 4,89 milliards USD dici 2029.

Quelle est la taille actuelle du marché égyptien 3PL ?

En 2024, la taille du marché égyptien des 3PL devrait atteindre 3,59 milliards de dollars.

Qui sont les principaux acteurs du marché égyptien 3PL ?

Agility, Aramex, DB Schenker, DCM, DHL Supply Chain sont les principales sociétés opérant sur le marché égyptien 3PL.

Quelles années couvre ce marché égyptien 3PL et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché égyptien des 3PL était estimée à 3,38 milliards de dollars. Le rapport couvre la taille historique du marché égyptien des 3PL pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché égyptien des 3PL pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie 3PL en Égypte

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du 3PL en Égypte 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du 3PL en Égypte comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.