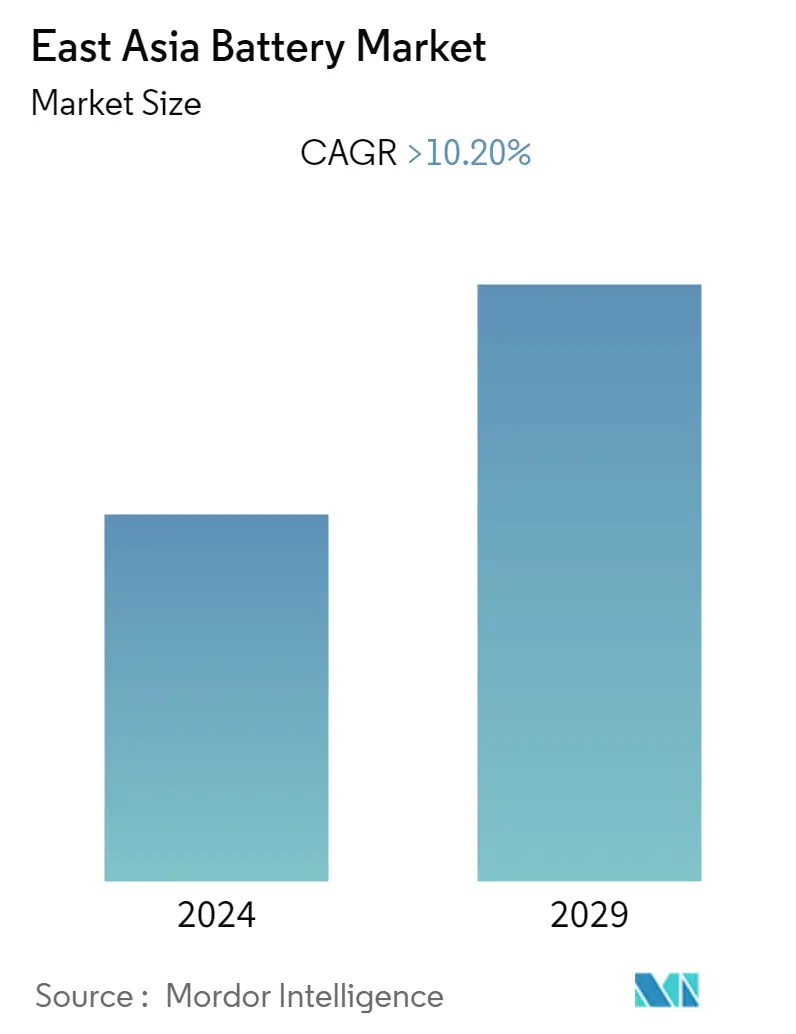

Taille du marché des batteries en Asie de lEst

| Période d'étude | 2021 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2021 - 2022 |

| TCAC | > 10.20 % |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des batteries en Asie de lEst

Le marché des batteries en Asie de lEst devrait connaître un TCAC de plus de 10,2 % au cours de la période de prévision.

Le marché a été négativement impacté par le COVID-19. Cependant, il a désormais atteint les niveaux davant la pandémie.

- À moyen terme, des facteurs tels que la demande croissante du secteur automobile, la baisse des prix des batteries lithium-ion et les projets visant à faire de lAsie de lEst une plaque tournante des centres de données devraient stimuler le marché au cours de la période de prévision.

- D'autre part, malgré la demande croissante de batteries dans les secteurs de l'automobile, des centres de données et des télécommunications, le segment du stockage d'énergie par batterie devrait connaître une croissance stagnante, car la plupart des pays dépendent d'autres alternatives de stockage d'énergie. Ceci, à son tour, est susceptible dentraver la croissance du marché des batteries dans le segment du stockage dénergie au cours de la période de prévision.

- Néanmoins, les projets visant à intégrer les énergies renouvelables aux réseaux nationaux des pays respectifs devraient créer dans un avenir proche de nombreuses opportunités importantes pour les fabricants et fournisseurs de batteries lithium-ion.

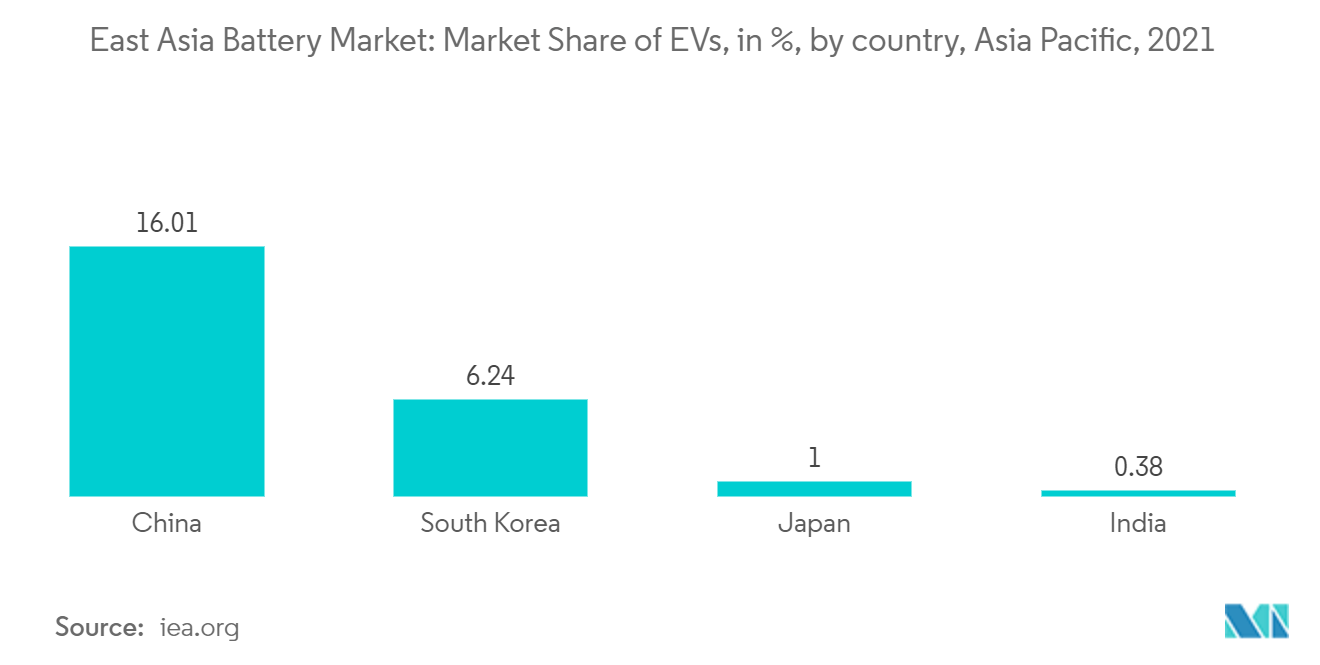

- La Chine domine le marché en raison de la demande croissante du secteur automobile et dautres secteurs dutilisateurs finaux.

Tendances du marché des batteries en Asie de lEst

Le segment automobile pour stimuler le marché

- Le secteur automobile devrait bientôt devenir lun des principaux segments dutilisateurs finaux de batteries lithium-ion. La pénétration des véhicules électriques devrait donner une impulsion massive à la croissance de lindustrie des batteries lithium-ion.

- Une gamme de différents types de véhicules est désormais disponible dans le monde, présentant des degrés croissants dhybridation et délectrification. Il existe différents types de véhicules, notamment les véhicules électriques hybrides (HEV), les véhicules électriques hybrides rechargeables et les véhicules électriques (VE).

- Dans les économies développées et en développement, ladoption des véhicules électriques augmente à un rythme élevé. Les États-Unis et la Chine sont déjà en tête des ventes mondiales de véhicules électriques, aux côtés dautres économies en développement comme le Japon, qui a déjà commencé à transformer son infrastructure de transports publics pour les véhicules électriques.

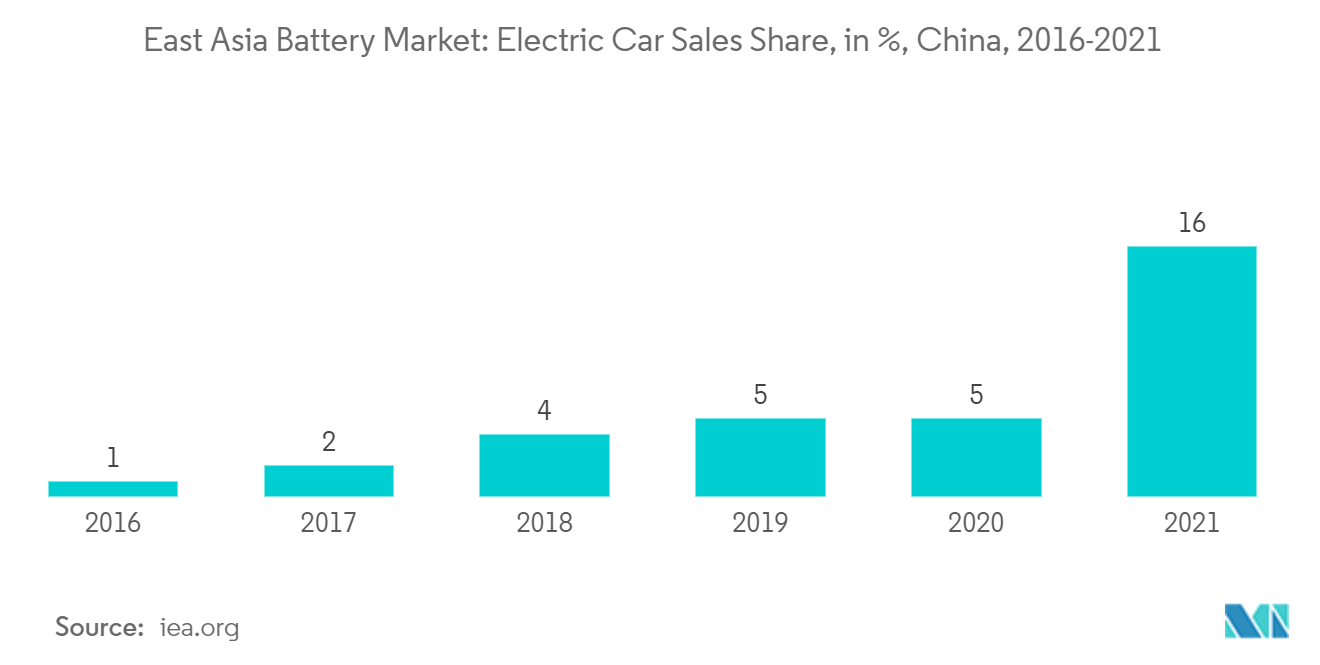

- De plus, en 2021, les véhicules électriques représentaient plus de 16 % du marché automobile en Chine. Avec ladoption croissante des véhicules électriques, lutilisation de batteries lithium-ion dans le segment automobile devrait augmenter, ce qui, à son tour, stimulera le marché des batteries au cours de la période de prévision.

- Dans le scénario de marché actuel, le soutien politique joue un rôle crucial dans ladoption des véhicules électriques. Le soutien politique permet la croissance du marché en rendant les véhicules attrayants pour les consommateurs, en réduisant les risques pour les investisseurs et en encourageant les constructeurs à développer des véhicules électriques à grande échelle.

- La baisse des prix des batteries et lamélioration de la technologie devraient amener sur le marché des véhicules électriques à des prix compétitifs, créant ainsi une demande pour les technologies de batteries.

La Chine domine le marché

- LAsie de lEst compte de multiples économies en croissance dotées dimportantes ressources naturelles et humaines. La Chine devrait devenir un point chaud dinvestissement important pour les fabricants de batteries dans les années à venir en raison du soutien politique des gouvernements, encourageant le secteur manufacturier.

- Le déploiement de véhicules électriques et linstallation de centrales électriques renouvelables en Chine augmentent rapidement, ce qui devrait favoriser une demande massive de batteries.

- La Chine est l'un des plus grands marchés de véhicules électriques, et la part en pourcentage des véhicules électriques dans les ventes de voitures a augmenté de 11 % en 2021 par rapport à 2020.

- Ladoption croissante des véhicules électriques saligne sur la politique dénergie propre. Pour réduire lécart entre loffre et la demande, le gouvernement chinois envisage dassouplir les restrictions imposées aux constructeurs automobiles qui importent des voitures dans le pays.

- La Chine sera probablement l'acteur dominant sur le marché des batteries, soutenue par l'urbanisation croissante et les dépenses de consommation à travers le pays, ce qui devrait accroître la demande d'appareils et de véhicules techniquement avancés en raison des avantages offerts. Consécutivement, conduisant à une croissance de la demande de batteries.

Aperçu du marché des batteries en Asie de lEst

Le marché des batteries en Asie de lEst est partiellement fragmenté. Certains des principaux acteurs de ce marché (pas dans un ordre particulier) incluent BYD Co. Ltd, CD Technologies Inc., Tianjin Lishen Battery Joint-Stock Co. Ltd, GS Yuasa Corporation et LG Chem Ltd.

Leaders du marché des batteries en Asie de lEst

-

BYD Co. Ltd.

-

C&D Technologies Inc.

-

Tianjin Lishen Battery Joint-Stock Co. Ltd

-

GS Yuasa Corporation

-

LG Chem Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des batteries en Asie de lEst

- Novembre 2022 Factorial Energy (Factorial), une société impliquée dans le développement de batteries à semi-conducteurs pour les applications de véhicules électriques (VE), a annoncé l'ouverture d'un nouveau bureau à Pangyo, en Corée du Sud. En plus de renforcer les relations de Factorial avec les partenaires stratégiques de la région, ce nouveau site facilitera également l'expansion des produits et services de Factorial.

- Juin 2022 Contemporary Amperex Technology Co. Ltd (CATL), un fabricant chinois de batteries lithium-ion automobiles, a présenté une nouvelle batterie qui offre aux véhicules électriques une autonomie de plus de 1000 kilomètres avec une seule charge. La batterie, connue sous le nom de batterie Qilin ou CTP 3.0, utilise la troisième génération de technologie cell-to-pack (CTP) et fournit une densité énergétique allant jusqu'à 255 Wh/kg pour les systèmes de batteries ternaires.

Rapport sur le marché des batteries en Asie de l'Est – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande, en milliards USD, jusqu’en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.7.1 La menace de nouveaux participants

4.7.2 Pouvoir de négociation des consommateurs

4.7.3 Pouvoir de négociation des fournisseurs

4.7.4 Menace des produits et services de substitution

4.7.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION ET ANALYSE DU MARCHÉ

5.1 Taper

5.1.1 Batterie au plomb

5.1.2 Batterie aux ions lithium

5.1.3 Autres types

5.2 Utilisateur final

5.2.1 Automobile

5.2.2 Centres de données

5.2.3 Télécommunication

5.2.4 Stockage d'Energie

5.2.5 Autres utilisateurs finaux

5.3 Géographie

5.3.1 Chine

5.3.2 Japon

5.3.3 Mongolie

5.3.4 Corée du Sud

5.3.5 Reste de l'Asie de l'Est

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils clés des entreprises

6.3.1 BYD Co. Ltd

6.3.2 C&D Technologies Inc.

6.3.3 Tianjin Lishen Battery Joint-Stock Co. Ltd

6.3.4 GS Yuasa Corporation

6.3.5 LG Chem Ltd

6.3.6 Tesla, incorporation

6.3.7 Samsung SDI Co. Ltd

6.3.8 Leoch International Technology Limited

6.3.9 Contemporary Amperex Technology Co. Ltd

6.3.10 ZHEJIANG NARADA POWER SOURCE CO. LTD

6.3.11 Vision Group

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des batteries en Asie de lEst

Une batterie comprend une ou plusieurs cellules connectées en série, en parallèle ou dans les deux sens et est conçue pour une tension et une capacité de sortie particulières. De même, une cellule est un composant électrochimique utilisé pour produire ou stocker de l'énergie électrique dans une batterie.

Le marché est segmenté par type, utilisateurs finaux et géographie. Par type, le marché est segmenté en batteries au plomb, batteries lithium-ion et autres types. Par utilisateurs finaux, le marché est segmenté en automobile, centres de données, télécommunications, stockage dénergie et autres utilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions du marché des batteries en Asie de lEst dans les principaux pays de la région. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur le chiffre d'affaires (en milliards USD).

| Taper | ||

| ||

| ||

|

| Utilisateur final | ||

| ||

| ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les batteries en Asie de lEst

Quelle est la taille actuelle du marché des batteries en Asie de lEst ?

Le marché des batteries en Asie de lEst devrait enregistrer un TCAC supérieur à 10,20 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des batteries en Asie de lEst ?

BYD Co. Ltd., C&D Technologies Inc., Tianjin Lishen Battery Joint-Stock Co. Ltd, GS Yuasa Corporation, LG Chem Ltd. sont les principales sociétés opérant sur le marché des batteries en Asie de lEst.

Quelles années couvre ce marché des batteries en Asie de lEst ?

Le rapport couvre la taille historique du marché des batteries en Asie de lEst pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des batteries en Asie de lEst pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des batteries en Asie de l'Est

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des batteries en Asie de lEst 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des batteries dAsie de lEst comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.