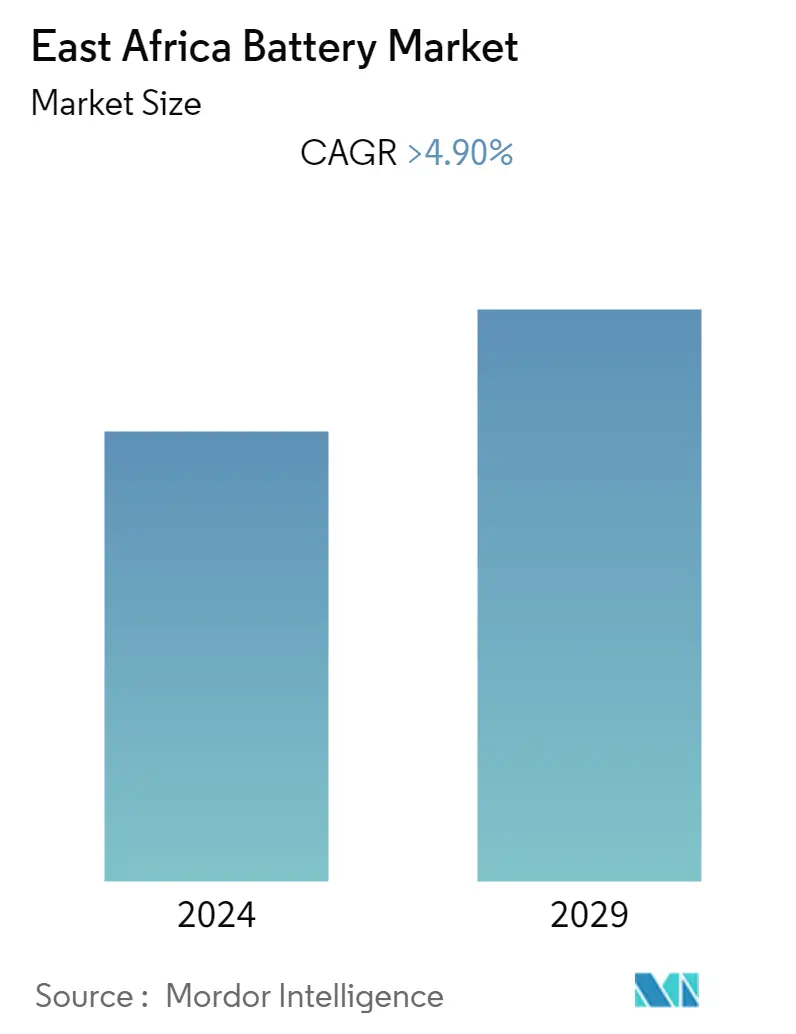

Taille du marché des batteries en Afrique de lEst

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

| TCAC | > 4.90 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des batteries en Afrique de lEst

Le marché des batteries en Afrique de lEst devrait enregistrer un TCAC de plus de 4,9 % au cours de la période de prévision 2022-2027. Le marché des batteries en Afrique de lEst a été modérément impacté par lépidémie de COVID-19 au premier trimestre 2020. La croissance du marché a diminué en raison des confinements imposés qui ont restreint lapprovisionnement en batteries et autres composants en raison de graves perturbations dans les entreprises et léconomie mondiale.. La pandémie de COVID-19 a révélé la dépendance excessive dautres pays, notamment de la Chine, à légard des batteries importées et des matières premières clés. Des facteurs tels que ladoption croissante des énergies renouvelables par les pays de la région et la croissance rapide du secteur des télécommunications vont probablement stimuler le marché des batteries en Afrique de lEst. Cependant, la faiblesse des investissements nationaux et étrangers devrait restreindre le marché est-africain au cours de la période de prévision.

Le segment des batteries lithium-ion, en raison de la réduction significative des coûts de fabrication et de vente au détail, est devenu plus accessible aux personnes pour un usage quotidien, comme dans les téléphones mobiles et autres appareils électroniques, et sera probablement le segment qui connaît la croissance la plus rapide. sur le marché des batteries en Afrique de lEst.

Le déploiement croissant des énergies renouvelables et lutilisation croissante des véhicules électriques à batterie en Ouganda et au Rwanda sont susceptibles de créer plusieurs opportunités pour le marché des batteries en Afrique de lEst à lavenir.

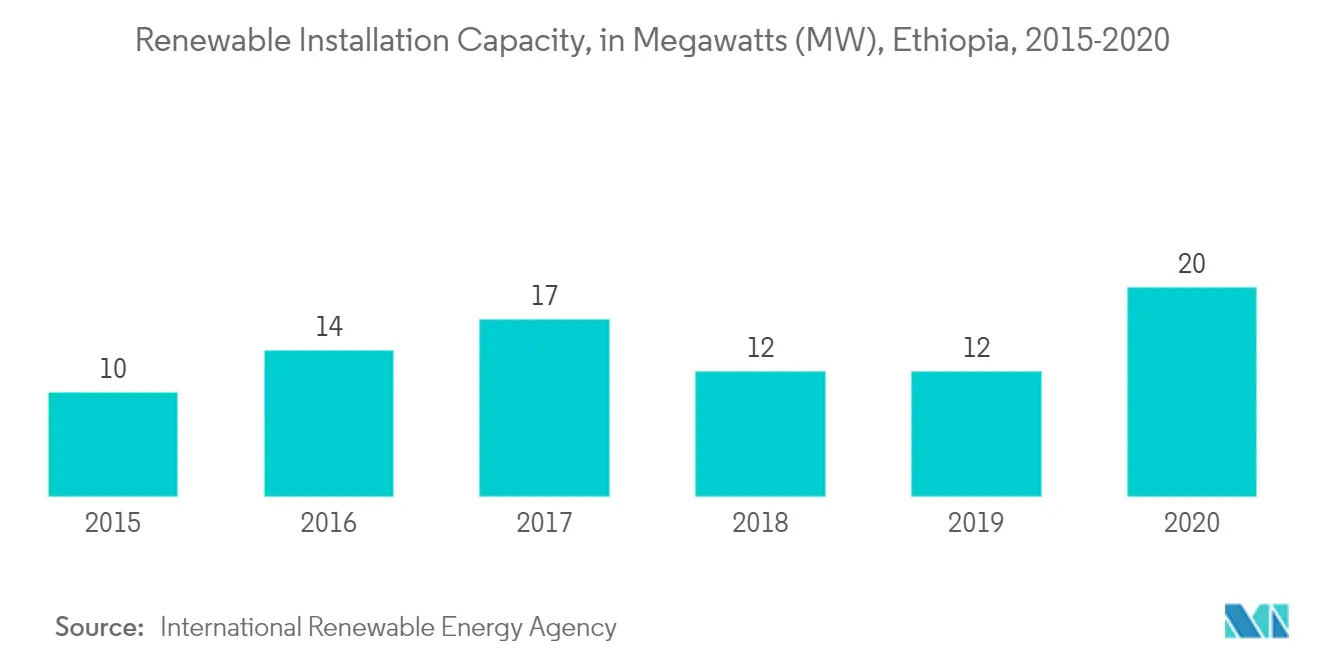

LÉthiopie devrait être le marché à la croissance la plus rapide pour le marché des batteries en Afrique de lEst au cours de la période de prévision en raison de laugmentation de ses installations dénergie solaire et éolienne et de ses projets à venir visant à produire de lénergie propre.

Tendances du marché des batteries en Afrique de lEst

Le segment des batteries lithium-ion devrait être le marché à la croissance la plus rapide

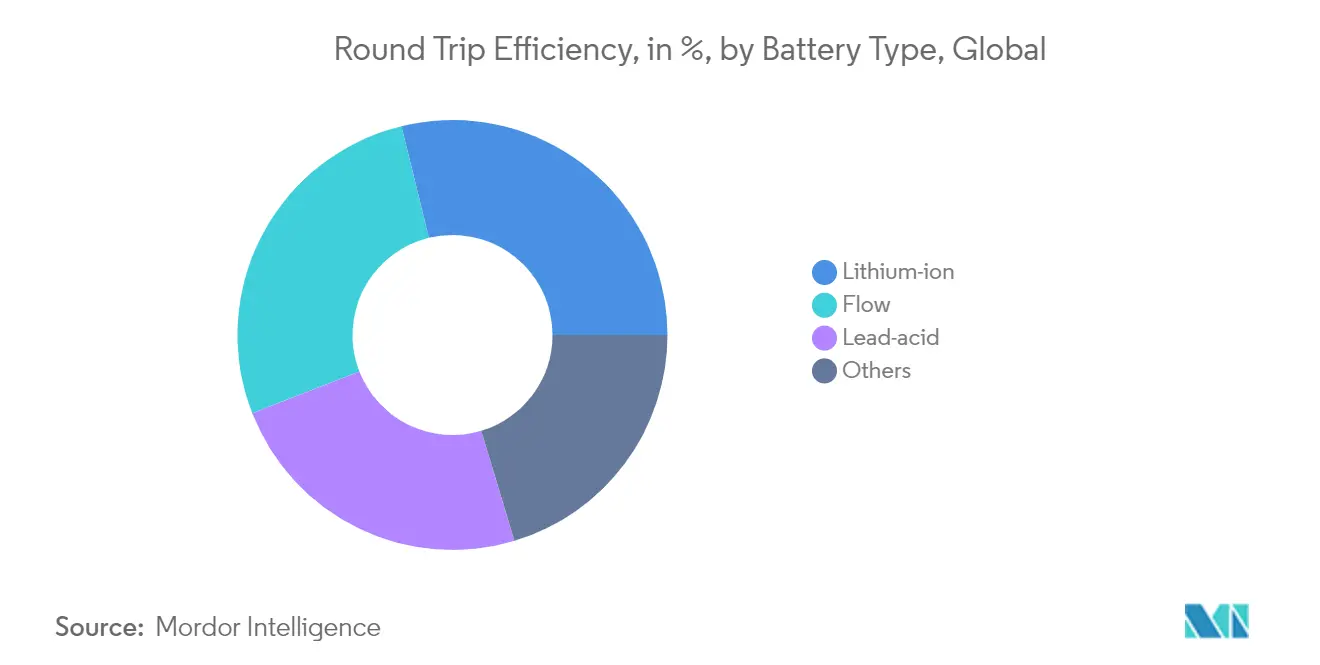

Les batteries lithium-ion sont un type de batterie rechargeable couramment utilisé dans les appareils électroniques et les véhicules énergétiques. Ces batteries sont également utilisées pour le stockage dénergie provenant de sources dénergie renouvelables telles que lénergie solaire et éolienne.

Les densités énergétiques de ces batteries sont assez élevées et ont un rendement aller-retour de 85 à 95 %, ce qui indique le rapport entre l'énergie produite/libérée et l'énergie absorbée/stockée. La batterie lithium-ion est une batterie nécessitant peu dentretien et ses cellules causent peu de dommages à lenvironnement lorsquelles sont mises au rebut.

Les gouvernements des pays de la région promeuvent et soutiennent continuellement tout investissement étranger ou local dans les véhicules électriques (VE) dans leur pays. De nombreux pays comme lOuganda, le Kenya et le Rwanda considèrent les voitures électriques comme une solution à long terme pour réduire lempreinte carbone dans la région.

En août 2020, la société publique Kiira Motors Corp. a annoncé son intention de fabriquer 5000 véhicules électriques par an, y compris des bus. L'entreprise prévoit de construire une usine de production de bus électriques dans le pays d'ici 2022. Ces développements dans le secteur des véhicules électriques auront probablement un impact positif sur le segment des batteries lithium-ion, car la plupart des véhicules électriques l'utilisent pour produire de l'électricité.

De plus, en juin 2021, le gouvernement du Rwanda a annoncé qu'il accorderait la priorité à la transition vers la mobilité électrique pour tous les types de véhicules. Le coût estimé de la transition vers le-mobilité et de ladoption des véhicules électriques au Rwanda est de 900 millions de dollars.

Par conséquent, en raison des facteurs ci-dessus, le segment lithium-ion devrait être le segment à la croissance la plus rapide sur le marché des batteries en Afrique de lEst au cours de la période de prévision.

LÉthiopie devrait connaître une croissance significative du marché

LÉthiopie est la deuxième économie dAfrique de lEst et recherche continuellement des investissements auprès dautres pays du monde pour le développement dinstallations de fabrication dénergies renouvelables. Laugmentation de lénergie renouvelable dans le pays devrait ouvrir les portes du marché des systèmes de stockage par batterie.

Le gouvernement éthiopien détenait auparavant le monopole des services de télécommunications, notamment les communications mobiles, Internet et de données. Pendant plusieurs années, le contrôle monopolistique de l'Éthiopie a dégradé l'innovation, restreint l'expansion du réseau et limité la portée des services. Ces dernières années, le gouvernement éthiopien a approuvé une législation visant à ouvrir le marché à la concurrence et à fournir des investissements étrangers indispensables. Cette annonce du gouvernement est susceptible de dynamiser le marché des batteries mobiles dans le pays.

En 2020, la capacité solaire totale installée en Éthiopie était de 20 mégawatts (MW), ce qui est comparativement supérieur aux 10 mégawatts (MW) installés en 2015. De plus, le gouvernement prévoit d'augmenter rapidement les installations solaires à l'avenir. Cela devrait stimuler le marché des batteries, car les batteries peuvent être utilisées pour stocker lénergie supplémentaire générée à partir de sources renouvelables.

En juin 2020, Lotus Energy Cooperative a remporté un contrat pour la construction d'un complexe solaire combinant des capacités solaires, de stockage sur batterie et de valorisation énergétique des déchets en Éthiopie. L'installation de 500 MW devrait alimenter les infrastructures du conglomérat éthiopien Effort Group (Tigray Rehabilitation Endowment Fund). Le projet représente un coût d'investissement de 4,3 milliards de dollars.

De plus, en décembre 2020, Sino Soar, avec son consortium, a remporté l'appel d'offres pour le projet EPC de micro-réseau PV-Diesel-Battery de 25 villages en Éthiopie. Le projet est financé par la Banque africaine de développement et comprend un système photovoltaïque de 2 MWc, un système de stockage d'énergie par batterie de 5,5 MWh, un groupe électrogène diesel de 450 kW et des systèmes de gestion de l'énergie.

Par conséquent, en raison des facteurs ci-dessus, lÉthiopie devrait être le pays à la croissance la plus rapide sur le marché des batteries en Afrique de lEst au cours de la période de prévision.

Aperçu du marché des batteries en Afrique de lEst

Le marché des batteries en Afrique de lEst est modérément fragmenté. Certains des principaux acteurs de ce marché comprennent Toshiba Corporation, Murata Manufacturing Co. Ltd, Exide Industries Ltd, Panasonic Corporation et Uganda Batteries Ltd, entre autres.

Leaders du marché des batteries en Afrique de lEst

-

Toshiba Corporation

-

Murata Manufacturing Co., Ltd

-

Panasonic Corporation

-

Exide Industries Ltd

-

Uganda Batteries Limited

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des batteries en Afrique de lEst

En février 2021, Winch Energy, un fournisseur de services publics hors réseau, a finalisé le financement de projets de mini-réseaux solaires dans 49 villages d'Ouganda et de Sierra Leone. Le projet comprend 6000 batteries portables installées dans le cadre du projet pour fournir de lélectricité propre aux personnes situées en dehors de la zone de desserte du mini-réseau.

En décembre 2021, la Banque de développement du Rwanda (BRD) a annoncé son intention de développer des mini-réseaux solaires photovoltaïques et hydroélectriques d'une taille allant de 10 kW à 1 MW au Rwanda. Les autorités rwandaises ont prévu ces mini-grids hybrides couplés à du stockage par batteries.

Rapport sur le marché des batteries en Afrique de lEst – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande en milliards USD, jusqu’en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse des cinq forces de Porter

4.7.1 La menace de nouveaux participants

4.7.2 Pouvoir de négociation des consommateurs

4.7.3 Pouvoir de négociation des fournisseurs

4.7.4 Menace des produits et services de substitution

4.7.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Batterie primaire

5.1.2 Batterie secondaire

5.2 Technologie

5.2.1 Batterie aux ions lithium

5.2.2 Batterie au plomb

5.2.3 Autres technologies

5.3 Application

5.3.1 Piles industrielles

5.3.2 Piles portatives

5.3.3 Autres applications

5.4 Géographie

5.4.1 Kenya

5.4.2 Ethiopie

5.4.3 Tanzanie

5.4.4 Reste de l'Afrique de l'Est

6. PAYSAGE CONCURRENTIEL

6.1 Fusions, acquisitions, collaborations et coentreprises

6.2 Stratégies adoptées par les acteurs clés

6.3 Profils d'entreprise

6.3.1 Exide Industries Ltd

6.3.2 Toshiba Corporation

6.3.3 Murata Manufacturing Co. Ltd

6.3.4 Panasonic Corporation

6.3.5 Duracell inc.

6.3.6 ABM Group

6.3.7 Trojan Battery Company

6.3.8 Uganda Batteries Limited

6.3.9 Bodawerk International Ltd

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des batteries en Afrique de lEst

Le rapport sur le marché des batteries en Afrique de lEst comprend:.

| Taper | ||

| ||

|

| Technologie | ||

| ||

| ||

|

| Application | ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les batteries en Afrique de lEst

Quelle est la taille actuelle du marché des batteries en Afrique de lEst ?

Le marché des batteries en Afrique de lEst devrait enregistrer un TCAC supérieur à 4,90 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des batteries en Afrique de lEst ?

Toshiba Corporation, Murata Manufacturing Co., Ltd, Panasonic Corporation, Exide Industries Ltd, Uganda Batteries Limited sont les principales sociétés opérant sur le marché des batteries en Afrique de lEst.

Quelles années couvre ce marché des batteries en Afrique de lEst ?

Le rapport couvre la taille historique du marché des batteries en Afrique de lEst pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des batteries en Afrique de lEst pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des batteries en Afrique de l'Est

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des batteries en Afrique de lEst 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des batteries dAfrique de lEst comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.