Analyse du marché de la gestion des transactions numériques (DTM)

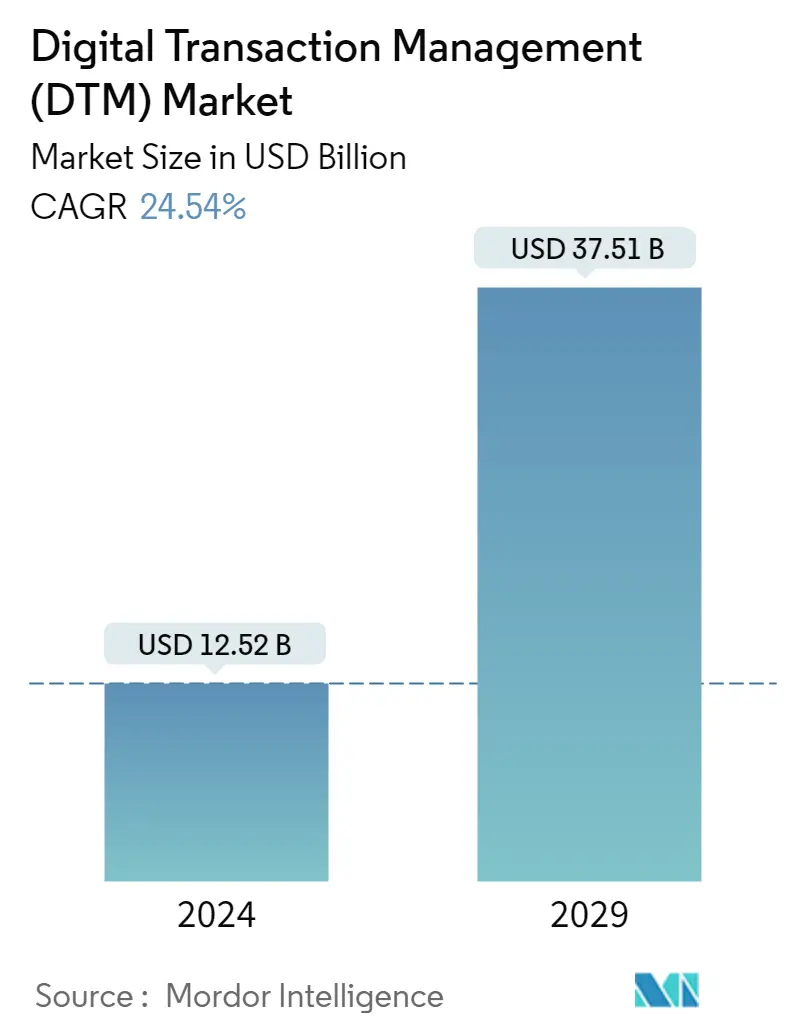

La taille du marché de la gestion des transactions numériques est estimée à 12,52 milliards USD en 2024 et devrait atteindre 37,51 milliards USD dici 2029, avec une croissance de 24,54 % au cours de la période de prévision (2024-2029).

La propagation du COVID-19 a eu un impact positif sur le marché dans un premier temps en raison de laugmentation du travail à distance et de la transformation numérique croissante dans les entreprises. Les entreprises recherchent des méthodes commerciales transparentes et efficaces, pouvant être mises en œuvre depuis n'importe où.

- Ladoption du DTM augmente et devrait absorber plusieurs parties de documents papier à lavenir. La plupart des entreprises adoptent les plateformes numériques pour augmenter leurs revenus et leur rentabilité. Par exemple, Salesforce a adopté la gestion des transactions numériques, et l'organisation commerciale de l'entreprise a réalisé une économie de 20USD par document et une réduction de 60% des délais d'exécution. L'entreprise a également adopté la signature électronique dans son processus de vente, et le délai de conclusion des transactions est passé d'une moyenne d'environ deux jours à environ 90 % des transactions conclues en un jour et 71 % en une heure.

- L'automatisation des entreprises est un moyen d'augmenter l'efficacité organisationnelle en tirant parti des technologies numériques pour exécuter tous les processus commerciaux avec une intervention humaine minimale. Les avancées technologiques telles que la RPA et lautomatisation low-code ouvrent la voie à des solutions de gestion des transactions plus sécurisées. Par exemple, la technologie Blockchain fournit une série denregistrements de données horodatées sous la forme dune chaîne reliant tous les documents. Chaque transaction peut être considérée comme une preuve du consentement donné par l'utilisateur qui a initié la transaction à l'aide de signatures numériques. Les solutions de gestion des transactions numériques basées sur la technologie blockchain utilisent un réseau décentralisé pour la gestion des transactions afin de prévenir les attaques malveillantes.

- Ladoption accrue de solutions basées sur le cloud aurait un impact positif supplémentaire sur le marché de la gestion des transactions numériques. Les petites et grandes entreprises doivent gérer les flux de travail à un certain niveau. Les flux de travail interministériels et inter-agences sont difficiles, car les employés et les managers peuvent se trouver sur des systèmes différents susceptibles d'effectuer des transferts importants. Une solution basée sur le cloud qui permet à chaque membre de l'équipe d'interagir avec les documents rendrait le processus de gestion des transactions numériques transparent et moins coûteux. Ces solutions basées sur le cloud accélèrent la signature d'accords et de contrats commerciaux en numérisant le processus de manière rapide, sécurisée et précise.

- La vulnérabilité croissante liée aux cyberattaques et aux transactions numériques frauduleuses pourrait freiner la croissance du marché. Les petites entreprises contrent le risque de fraude et de cyberattaques car elles ne disposent pas des actifs et des mesures de sécurité en matière de cybersécurité par rapport aux grandes organisations. Pour éviter ce risque potentiel, les entreprises protègent leurs clients en leur fournissant les documents les plus récents et des enregistrements réguliers en matière de cybersécurité.

- La pandémie de COVID-19 a eu un impact négatif sur le marché, entraînant un ajustement forcé des habitudes de dépenses des consommateurs et des entreprises. La demande de paiements sans contact a augmenté grâce à lutilisation de portefeuilles mobiles pour empêcher la propagation de la pandémie. Dautres géants du commerce électronique comme Amazon, Flipkart, Myntra, etc. ont également restreint les paiements en espèces. De telles choses contribuent à la croissance de la gestion des transactions numériques. Cette tendance devrait se poursuivre même après limpact de la pandémie. Les entreprises sont impatientes d'offrir des valeurs plus élevées pour acquérir un avantage concurrentiel sur un marché hautement concurrentiel.

Tendances du marché de la gestion des transactions numériques (DTM)

Lindustrie BFSI devrait détenir une part de marché importante

- Les banques traditionnelles se tournent vers de nouvelles institutions agiles et stratégiquement ciblées. Les divers défis liés à des réglementations complexes en constante évolution, à une concurrence intense et à des clients exigeants ont abouti à un alignement vers la transformation numérique. En outre, parallèlement à ladoption croissante de solutions basées sur le cloud, le secteur BFSI devrait connaître un changement significatif au cours de la période de prévision.

- Le secteur bancaire soriente vers des initiatives de transformation numérique. En décembre de cette année, Zimpler a lancé une solution de lien de paiement pour augmenter les factures et aider les entreprises à envoyer des factures numériques via un lien de paiement redirigé vers l'application bancaire. Le montant sera automatiquement débité du compte et le client n'aura pas besoin de carte pour payer la facture afin d'accélérer sa transformation numérique.

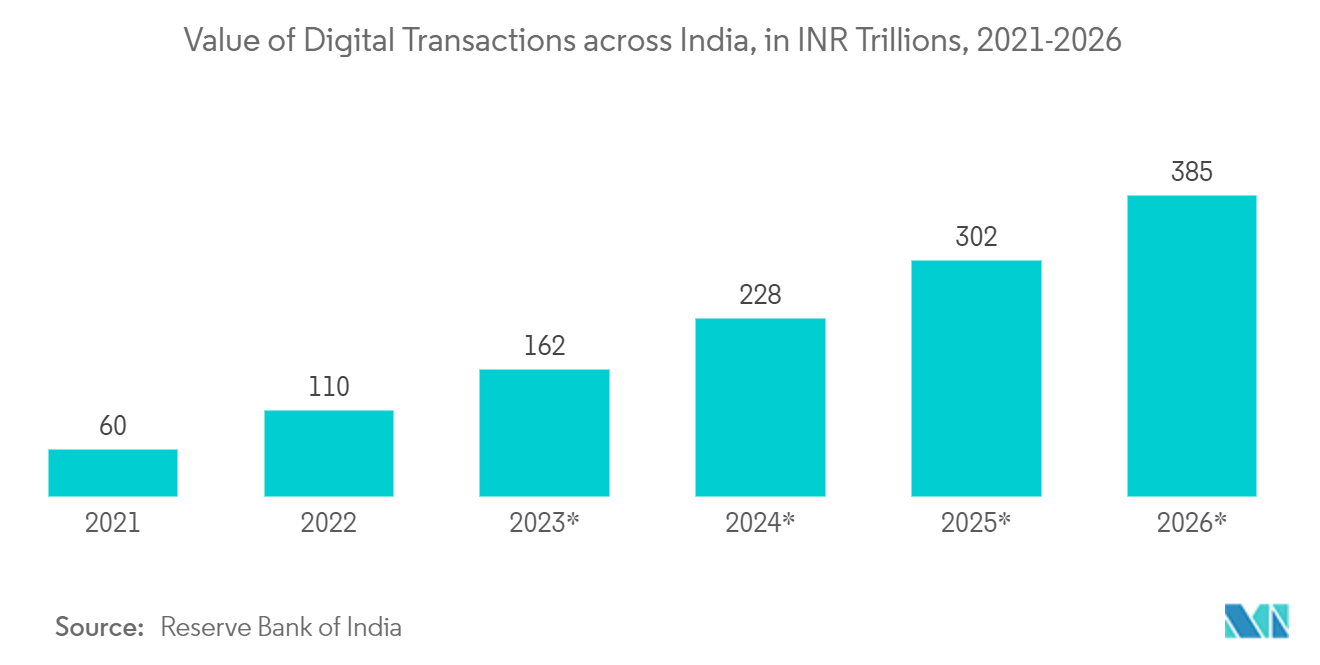

- La pandémie et les évolutions qui en découlent, ainsi que lattention croissante portée à la numérisation, ont eu un impact significatif sur les tendances du secteur bancaire. Selon la Reserve Bank of India, au cours du dernier exercice financier, plus de 35 milliards de transactions numériques d'une valeur de 60 000 milliards INR (728 milliards USD) ont été effectuées à travers l'Inde et devraient atteindre 385 000 milliards INR (4 700 milliards USD) au cours de la période de prévision.. La forte augmentation des transactions financières dans le secteur bancaire stimule la demande pour le marché de la gestion des transactions numériques.

- De plus, une étude récente de Finastra a montré que les clients des services bancaires aux entreprises se concentrent désormais sur les capacités d'exécution en temps réel, un meilleur accès aux plateformes en ligne et aux services à valeur ajoutée. En réponse, les banques s'éloignent du modèle traditionnel de gestion des relations pour se tourner vers une plateforme numérique capable de répondre aux besoins des clients de manière plus rapide, plus flexible et plus agile.

- Avec la propension croissante des consommateurs à utiliser des solutions bancaires numériques, les entreprises opérant dans ce secteur adoptent de plus en plus de solutions numériques. Par exemple, pour offrir une expérience numérique aux clients, Raiffeisen Bank International (RBI) a annoncé le lancement de RaiConnect, un service de succursale virtuelle proposant une suite complète de modules collaboratifs et de flux de travail ePaper en partenariat avec Moxtra.

LAmérique du Nord devrait détenir une part de marché importante

- Les services de gestion des transactions numériques peuvent accélérer la signature d'accords contractuels d'entreprise, depuis des tâches de base telles que les signatures électroniques et les procédures sans papier jusqu'à des processus DTM plus complexes tels que l'automatisation des flux de travail et du contenu. Il automatise les activités que de nombreuses entreprises effectuaient traditionnellement sur papier, telles que les propositions, les collaborations, les demandes de renseignements, la compilation de données et les accords, en numérisant l'ensemble du processus de manière fiable, rapide et confidentielle. LAmérique du Nord détient une part de marché importante, principalement en raison de la transition croissante des entreprises vers lautomatisation, ladoption du cloud, ladoption exponentielle du mobile et la présence dacteurs majeurs occupant une part de marché importante.

- Les initiatives gouvernementales liées aux signatures électroniques, telles que la loi uniforme sur les transactions électroniques (UETA) et la loi sur les signatures électroniques dans le commerce mondial et national (E-SIGN), autorisent l'utilisation de la signature électronique pour chaque transaction, jouant ainsi un rôle important dans la conduite de la signature électronique. marché. Les accords commerciaux, tels que lAccord États-Unis-Mexique-Canada (AEUMC), encouragent également lutilisation des signatures électroniques.

- Plusieurs fournisseurs clés déploient des offres innovantes pour rester compétitifs. Les entreprises sont impliquées dans des avancées technologiques, telles que le lancement de Check Intelligence by Mitek, une plateforme de vérification de signature basée aux États-Unis. Avec des progrès technologiques aussi rapides, parallèlement à une réglementation accrue de la part du gouvernement, la loi sur l'amélioration de l'identité numérique s'efforce de répondre à la demande de gestion des transactions numériques dans la région.

- Les partenariats façonnent le paysage du marché dans la région. Lone Wolf Technologies a signé un nouvel accord avec Minnesota Realtors pour fournir des solutions de gestion de transactions immobilières, notamment Lone Wolf Transactions (zipForm Edition) et Lone Wolf Transactions (TransactionDesk Edition).

Aperçu du marché de la gestion des transactions numériques (DTM)

Le marché mondial des transactions numériques est très compétitif avec de nombreux acteurs régionaux et mondiaux tels que DocuSign, OneSpan, Adobe, etc. La présence dacteurs bien diversifiés caractérise le marché. Les fournisseurs proposent constamment des solutions innovantes en phase avec les progrès technologiques qui répondent finalement aux besoins croissants des clients dans divers secteurs verticaux de l'utilisateur final. De nombreuses startups, telles qu'EthSign et ThinkSmart LLC, sont également entrées sur le marché.

- En novembre 2022, Pivo, une société de technologie financière basée au Nigeria, a levé 2 millions de dollars de financement de démarrage pour mettre à niveau ses produits existants et développer de nouveaux produits afin d'améliorer la gestion des transactions numériques dans la chaîne d'approvisionnement. Pivo prévoit également d'étendre sa présence en Afrique de l'Est en dehors de son bureau de Lagos et d'élargir son équipe grâce à ce financement.

- En octobre 2022, Skyslope, une plateforme de gestion de transactions immobilières de confiance, s'est associée à l'agence immobilière américaine Allen Tate Realtors pour offrir les services SkySlope à 1 700 agents. L'alliance représente plus de 117000 agents dans 3000 agences immobilières pour offrir la meilleure expérience de transaction qui inclut DTM et des outils et fonctionnalités tels que SkySlope Forms.

Leaders du marché de la gestion des transactions numériques (DTM)

-

DocuSign Inc.

-

Adobe Inc.

-

HelloSign, Inc. (DropBox)

-

eOriginal, Inc.

-

OneSpan Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la gestion des transactions numériques (DTM)

- Décembre 2022 - Skyslope a annoncé un nouveau partenariat avec Weichert, Realtors pour sa gestion innovante des transactions numériques auprès des plus de 7000 entreprises associées de Weichert. Ce partenariat innovant étend les capacités de Skyslope en ajoutant plusieurs milliers d'agents aux membres actuels aux États-Unis et au Canada. En plus de la plate-forme de transaction principale, Skyslope propose une solution de signature numérique de premier plan pour envoyer des documents immobiliers pour signature électronique.

- Septembre 2022 – Docusign s'associe à Zavvie pour intégrer MoxiEngage CRM afin de fournir une intégration inégalée à leur programme de gestion des transactions entièrement numérique afin que les agents puissent gérer de manière transparente les flux de transactions et d'accords avec leurs clients.

Segmentation de lindustrie de la gestion des transactions numériques (DTM)

La gestion des transactions numériques (DTM) consiste à passer de processus documentaires papier à des processus entièrement numériques pour permettre l'exécution numérique des processus de transaction. DTM comprend les signatures électroniques, le transfert et la certification de documents, l'intégration et la gestion de données et de formulaires, ainsi qu'une variété de méta-processus autour de la gestion des transactions électroniques et des documents associés. Les fournisseurs proposent cette solution et ces services aux secteurs d'utilisateurs finaux tels que BFSI, la santé, l'informatique et les télécommunications, entre autres pris en compte dans cette étude.

Le marché de la gestion des transactions numériques (DTM) est segmenté par composant (solution, service), taille de lorganisation (petites et moyennes entreprises, grande entreprise), secteur dutilisation de lutilisateur final (BFSI, soins de santé, vente au détail, informatique, télécommunications et autres utilisateurs finaux). types dindustries) et la géographie (Amérique du Nord, Europe, Asie-Pacifique et reste du monde). Les tailles et prévisions du marché sont exprimées en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par composant | Solution |

| Service | |

| Par taille d'organisation | Petites et moyennes entreprises |

| Grande entreprise | |

| Par secteur d'activité de l'utilisateur final | BFSI |

| Soins de santé | |

| Vente au détail | |

| Informatique et télécommunications | |

| Autres industries d'utilisateurs finaux | |

| Par géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| Reste du monde |

FAQ sur les études de marché sur la gestion des transactions numériques (DTM)

Quelle est la taille du marché de la gestion des transactions numériques (DTM) ?

La taille du marché de la gestion des transactions numériques (DTM) devrait atteindre 12,52 milliards USD en 2024 et croître à un TCAC de 24,54 % pour atteindre 37,51 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la gestion des transactions numériques (DTM) ?

En 2024, la taille du marché de la gestion des transactions numériques (DTM) devrait atteindre 12,52 milliards de dollars.

Qui sont les principaux acteurs du marché de la gestion des transactions numériques (DTM) ?

DocuSign Inc., Adobe Inc., HelloSign, Inc. (DropBox), eOriginal, Inc., OneSpan Inc. sont les principales sociétés opérant sur le marché de la gestion des transactions numériques (DTM).

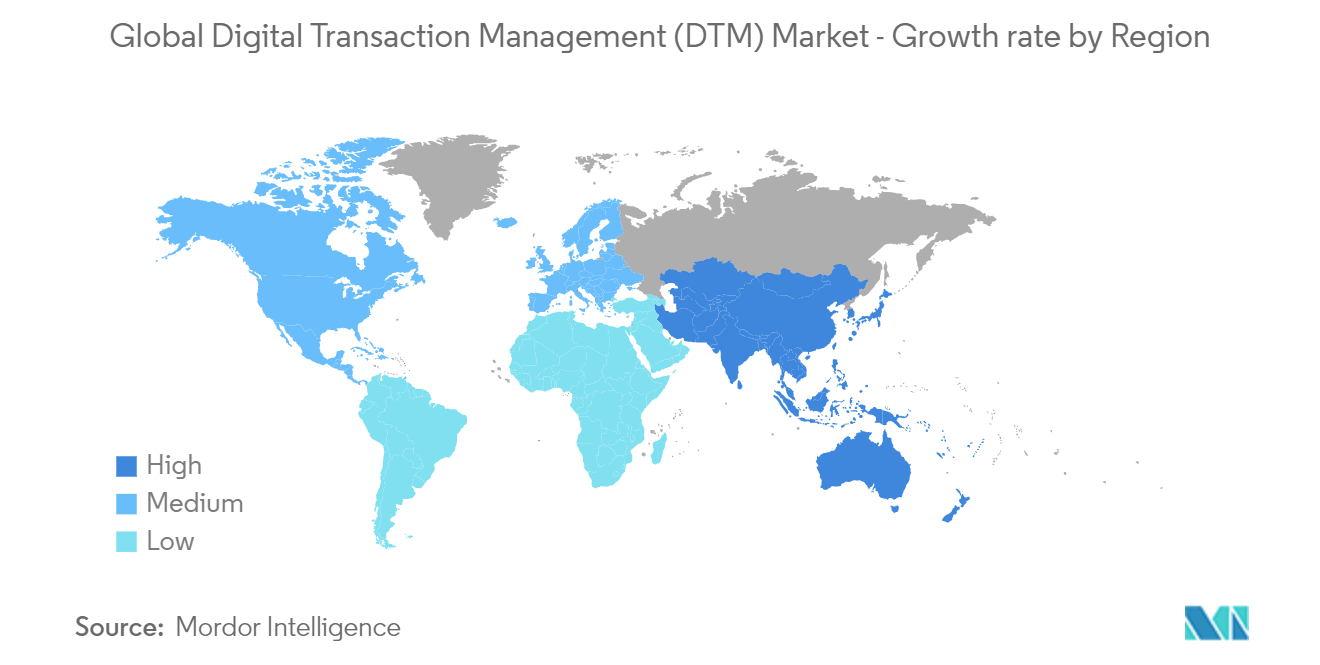

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la gestion des transactions numériques (DTM) ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la gestion des transactions numériques (DTM) ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de la gestion des transactions numériques (DTM).

Quelles années couvre ce marché de la gestion des transactions numériques (DTM) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la gestion des transactions numériques (DTM) était estimée à 10,05 milliards de dollars. Le rapport couvre la taille historique du marché de la gestion des transactions numériques (DTM) pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la gestion des transactions numériques (DTM) pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Nos rapports les plus vendus

Popular Digital Commerce Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie de la gestion des transactions numériques (DTM)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gestion des transactions numériques (DTM) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la gestion des transactions numériques (DTM) comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.