| Période d'étude | 2019 - 2029 |

| Taille du Marché (2024) | USD 11.56 Billion |

| Taille du Marché (2029) | USD 22.30 Billion |

| CAGR (2024 - 2029) | 14.04 % |

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

| Concentration du Marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des plateformes bancaires numériques

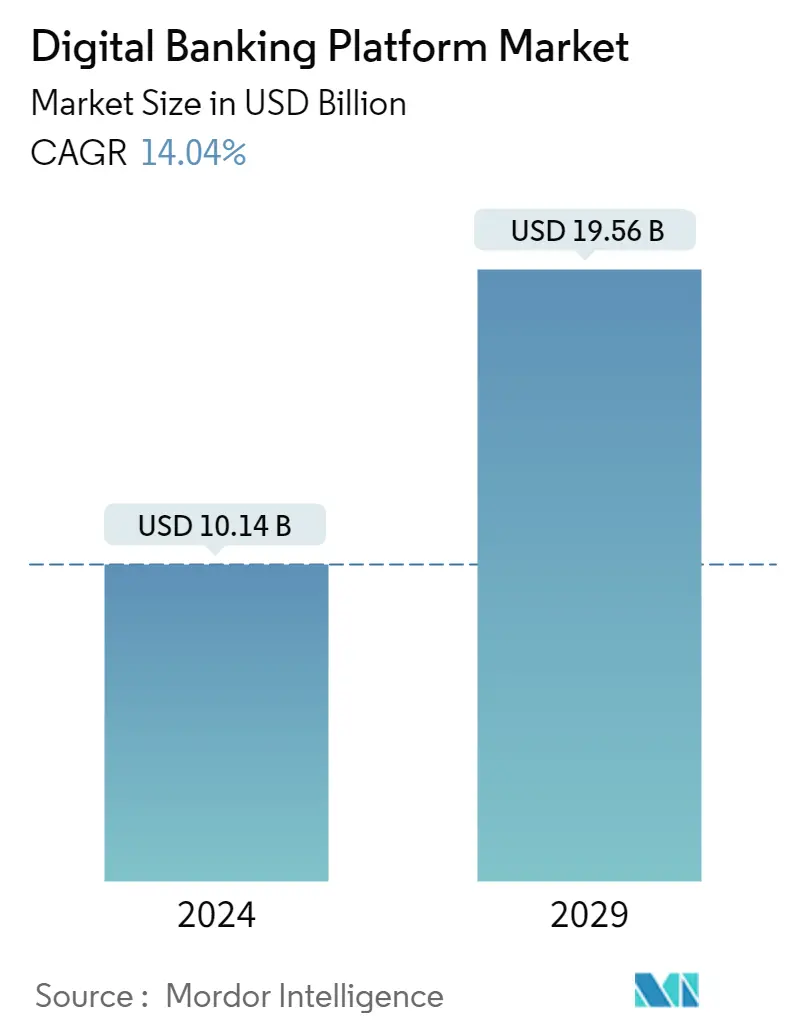

La taille du marché des plateformes bancaires numériques est estimée à 10,14 milliards USD en 2024 et devrait atteindre 19,56 milliards USD dici 2029, avec une croissance de 14,04 % au cours de la période de prévision (2024-2029)

Le secteur bancaire connaît rapidement une transformation numérique et les consommateurs veulent des appareils mobiles intelligents et des services bancaires numériques. Ce sont quelques-uns des principaux facteurs qui stimulent la croissance du marché

- La majorité des banques préfèrent les plateformes bancaires numériques en raison des divers avantages offerts, tels que la réduction des coûts informatiques, la rapidité de mise sur le marché, l'open banking, les capacités prêtes à l'emploi mais configurables, l'expérience client omnicanal et l'architecture de microservices, pour ne citer que celles-ci. quelques. Par exemple, en décembre 2022, Deloitte a annoncé une collaboration avec AWS pour résoudre une difficulté chronique dans le secteur bancaire la transition vers des systèmes axés sur le numérique qui couvrent l'interface client jusqu'aux opérations de back-office.

- Bien que les néo-banques constituent encore un marché de niche, elles connaissent un taux de croissance plus élevé en termes de part de marché et servent leurs clients à environ un tiers du coût des banques traditionnelles. Les Fintech ciblent des niches lucratives dans la chaîne de valeur. Les grands acteurs technologiques, avec leur large clientèle, constituent une menace réelle, et quelques opérateurs historiques investissent massivement dans linnovation, mettant dans lombre les retardataires.

- Cependant, des problèmes tels que lintégration des plateformes bancaires numériques aux systèmes existants, les pannes de réseau et les problèmes de sécurité peuvent entraîner de graves pertes pour les banques, et ces facteurs pourraient donc entraver la croissance du marché.

- La crise du COVID-19 a entraîné une augmentation des activités bancaires en ligne, notamment une augmentation des transactions numériques et une diminution des déplacements dans les agences physiques. La pandémie a contraint les consommateurs individuels ainsi que les entreprises qui résistaient autrefois aux services bancaires en ligne à adopter les applications bancaires numériques comme nouvelle valeur par défaut. La pandémie a entraîné une commodité accrue pour les consommateurs, ce qui pourrait accroître la demande à long terme. Du côté des vendeurs, la majorité dentre eux se sont concentrés sur lacquisition de clients en fournissant les services exigés par les temps difficiles.