Analyse du marché de léther diéthylique

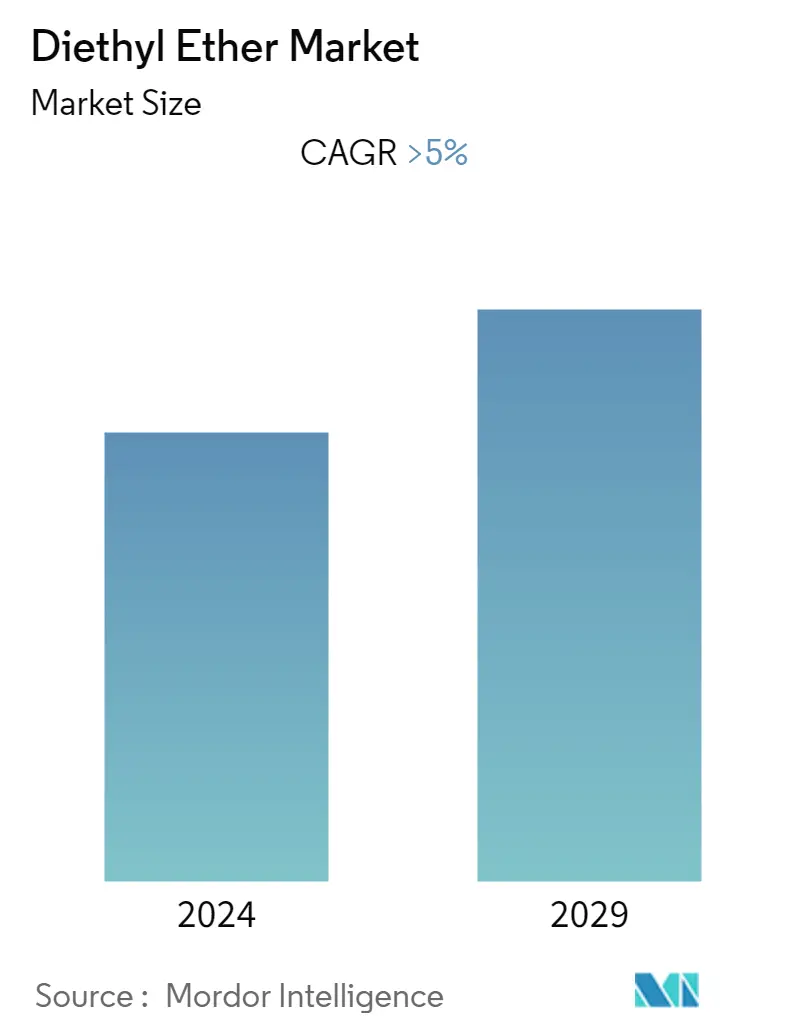

Au cours de la période de prévision, le marché de léther diéthylique devrait croître à un TCAC de plus de 5 %.

Le COVID-19 a touché plusieurs secteurs, dont celui de léther diéthylique. En raison des interruptions de la chaîne dapprovisionnement et de la baisse de la demande dutilisation finale, la demande déther diéthylique a ralenti pendant la pandémie. À mesure que la pandémie sest calmée et que les affaires ont repris, le marché sest redressé. la croissance des secteurs pharmaceutique et chimique après la COVID a augmenté la consommation déther diéthylique.

- Lun des principaux facteurs qui animent le marché est la demande croissante de solvants industriels et de laboratoire.

- Lindustrie automobile domine le marché et cette tendance devrait se poursuivre au cours des prochaines années.

- Mais la croissance du marché de léther diéthylique peut être ralentie par la disponibilité croissante dautres solvants comme léthanol et lalcool isopropylique.

- Utiliser de léther diéthylique pour fabriquer des nanotubes de carbone à plusieurs parois pourrait être une bonne idée à lavenir.

- LAmérique du Nord dominait le marché mondial, la plus grande consommation venant des États-Unis.

Tendances du marché de léther diéthylique

Consommation d'éther diéthylique dans l'industrie automobile

- L'éther diéthylique est utilisé dans l'industrie automobile comme exhausteur d'octane et d'oxygène dans l'essence, ainsi que comme mélange d'huiles lubrifiantes. L'indice d'octane, qui évalue la capacité d'un carburant à empêcher le cognement ou la détonation précoce d'un moteur. Il peut également augmenter la teneur en oxygène de l'essence, améliorant ainsi la combustion et réduisant les polluants.

- L'éther diéthylique peut être utilisé comme additif dans les fluides de démarrage diesel, conçus pour faciliter le démarrage des moteurs diesel par temps froid. L'éther contribue à l'évaporation du carburant diesel, facilitant ainsi l'allumage des bougies de préchauffage. Cela rend le démarrage dun moteur diesel par temps froid plus facile et plus fiable.

- L'éther diéthylique est très inflammable, il permet donc un démarrage rapide du moteur en doublant presque la pression dans le cylindre.

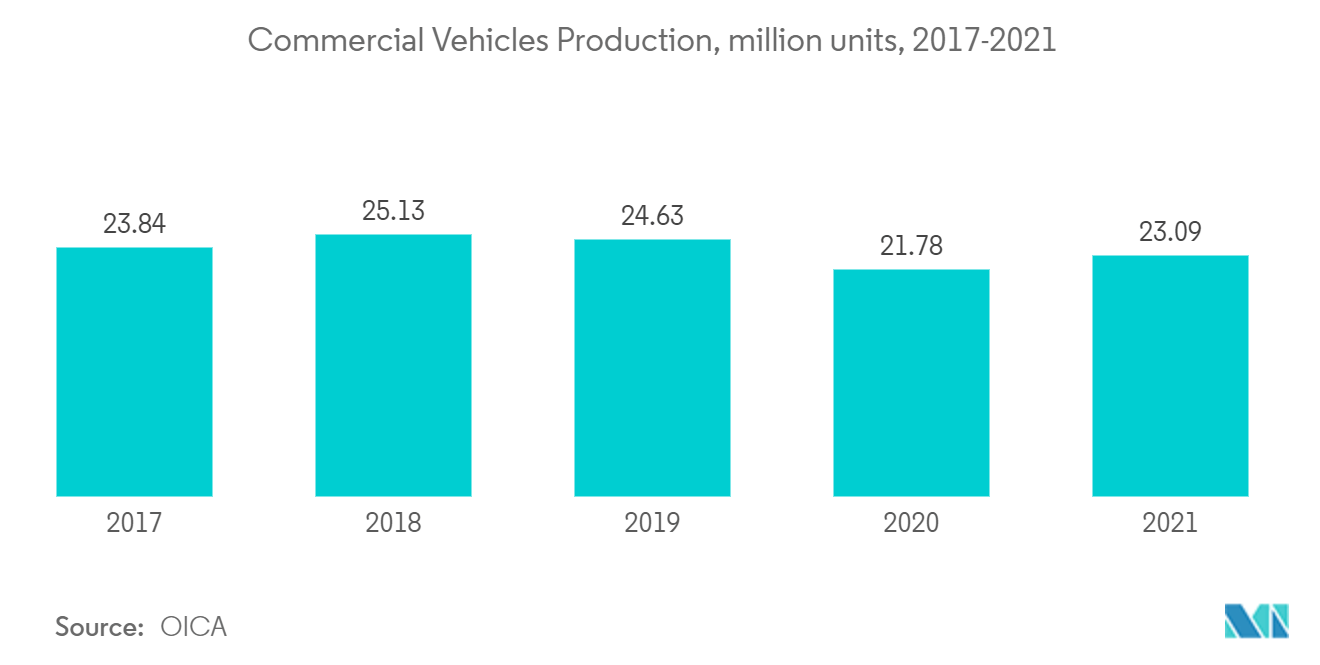

- Les véhicules utilitaires et les camions de livraison plus petits consomment plus d'essence en raison de leur poids réduit et de leur rendement énergétique plus élevé. Cependant, les véhicules utilitaires plus gros, tels que les semi-remorques et les camions de fret lourds, préfèrent souvent les moteurs diesel en raison de leur poids et de leur durabilité plus élevés. En 2021, le nombre total de voitures commerciales construites était de 23,09 millions, contre 21 millions en 2020 (soit une augmentation de 6 %).

- Entre 2012 et 2021, plus de 228,57 millions de véhicules utilitaires ont été fabriqués. En outre, selon l'Association des constructeurs européens d'automobiles, entre janvier et septembre 2022, les nouvelles immatriculations de voitures particulières en Asie-Pacifique ont augmenté de plus de 7 % par rapport à la période similaire de l'année dernière.

- Les récentes améliorations apportées à la technologie des moteurs diesel en ont fait un meilleur choix pour les propriétaires et les conducteurs de véhicules commerciaux, car ils sont plus propres et moins nocifs pour l'environnement.

- L'additif éther diéthylique peut être plus intéressant dans le liquide de démarrage dans les pays au climat froid, car il facilite le démarrage à froid d'un moteur à des températures inférieures à zéro.

- La consommation déther diéthylique de diverses manières dans lindustrie automobile est susceptible de stimuler la demande déther diéthylique dans les années à venir.

La région nord-américaine dominera le marché

- La région nord-américaine a dominé la part de marché mondiale en 2022. Les États-Unis sont le plus grand producteur et consommateur déther diéthylique au monde.

- Les dépenses pharmaceutiques aux États-Unis ont augmenté ces dernières années. Selon lAmerican Society of Health-System Pharmacists, en 2021, les dépenses totales en médicaments aux États-Unis ont augmenté de 7,7 % et ont dépassé 575 milliards de dollars. Laugmentation des dépenses en médicaments est très probablement due à de vastes domaines thérapeutiques chroniques, tels que lhypertension et la santé mentale. L'éther diéthylique est utilisé comme solvant pour les médicaments.

- Les contraintes de la chaîne d'approvisionnement affecteront gravement l'industrie automobile américaine en 2022. Les ventes annuelles de véhicules en 2022 ont diminué de plus de 8 % par rapport à 2021. Cependant, selon General Motors et Toyota, l'industrie rebondira en 2023. Par exemple, selon le Bureau américain d'analyse économique, en janvier 2023, les ventes totales de véhicules aux États-Unis ont dépassé 16 millions d'unités, soit plus de 16 % par rapport à décembre 2022.

- Avec une demande croissante de médicaments pharmaceutiques et de réactifs de laboratoire, le marché de léther diéthylique devrait croître à un bon rythme au cours de la période de prévision.

Aperçu du marché de l'éther diéthylique

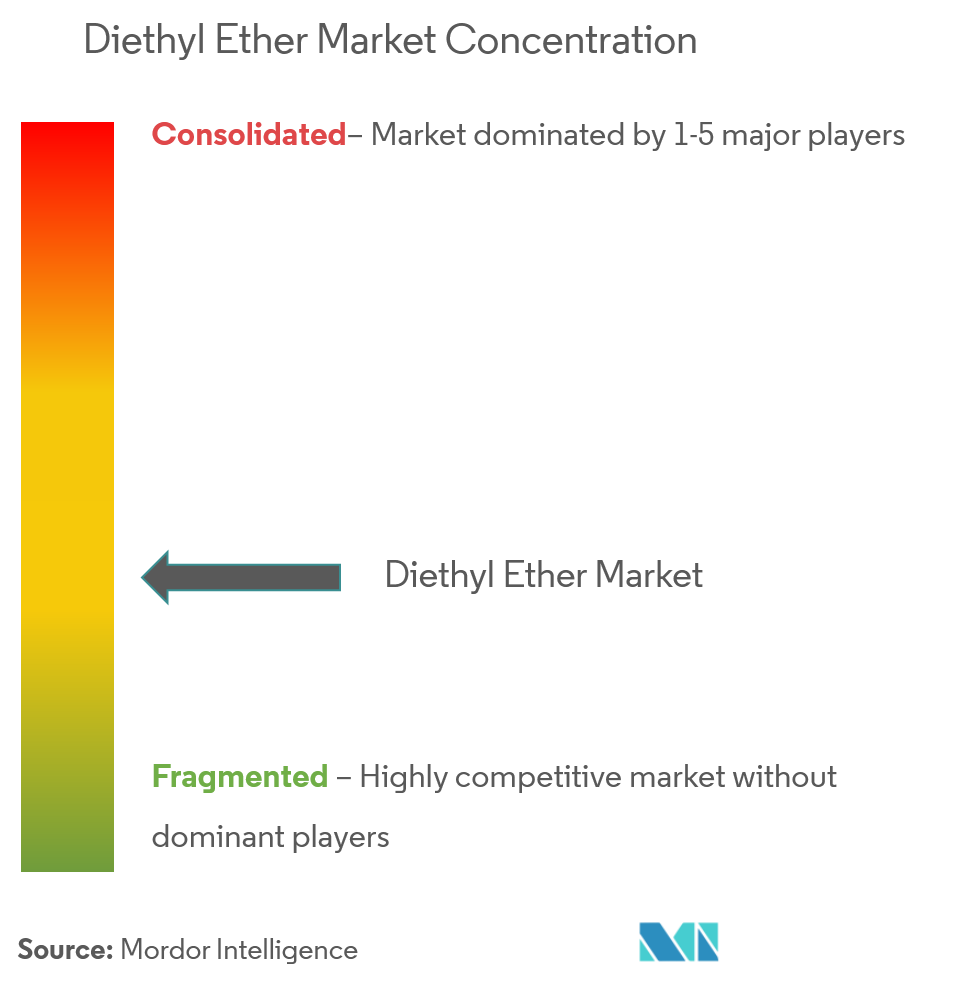

Le marché de léther diéthylique est partiellement fragmenté, les principaux acteurs nen représentant quune petite partie. Certains de ces acteurs majeurs incluent BASF SE, LyondellBasell Industries Holdings BV, Merck KGaA et INEOS.

Leaders du marché de léther diéthylique

-

LyondellBasell Industries Holdings BV

-

Merck KGaA

-

INEOS

-

Industrial Solvents & Chemicals Pvt Ltd

-

BASF SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de léther diéthylique

- Décembre 2022 Sinopec et INEOS concluent deux accords pétrochimiques. Dans le premier cas, INEOS a acquis 50 % de Shanghai SECCO Petrochemical Company Limited. Dans le deuxième cas, INEOS et SINOPEC ont créé une coentreprise à parts égales pour la technologie ABS.

- Novembre 2022 Assago Industries a annoncé la création d'une usine de production d'éthanol dans le parc industriel APIIC, Gummalladoddi, Andhra Pradesh.

Segmentation de lindustrie de léther diéthylique

L'éther diéthylique est une molécule chimique incolore et extrêmement combustible avec une odeur douce semblable à celle de l'éther. Il est également connu sous le nom déther éthylique ou simplement déther. Il a de nombreuses applications, notamment comme solvant et comme élément de base dans la production dautres composés organiques, entre autres. Le faible point débullition et le taux élevé dévaporation de ce liquide inflammable le rendent utile dans de nombreux processus industriels.

Le marché de léther diéthylique est segmenté par application, secteur dutilisation final et géographie. Par application, le marché est segmenté en carburants et additifs pour carburants, propulseurs, solvants, intermédiaires chimiques, moyens dextraction et autres applications. Par secteur dactivité des utilisateurs finaux, le marché est segmenté en secteurs de lautomobile, des plastiques, des produits pharmaceutiques, des parfums et autres secteurs des utilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions du marché de léther diéthylique dans 15 pays des principales régions. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués sur la base de la valeur (en millions de dollars).

| Application | Carburant et additifs pour carburant | ||

| Propulseurs | |||

| Solvants | |||

| Intermédiaires chimiques | |||

| Médiums extractifs | |||

| Autres applications | |||

| Industrie des utilisateurs finaux | Automobile | ||

| Plastiques | |||

| Pharmaceutique | |||

| Fragrance | |||

| Autres industries d'utilisateurs finaux | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Arabie Saoudite | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et de l'Afrique | |||

FAQ sur les études de marché sur léther diéthylique

Quelle est la taille actuelle du marché de léther diéthylique ?

Le marché de léther diéthylique devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de léther diéthylique ?

LyondellBasell Industries Holdings BV, Merck KGaA, INEOS, Industrial Solvents & Chemicals Pvt Ltd, BASF SE sont les principales sociétés opérant sur le marché de léther diéthylique.

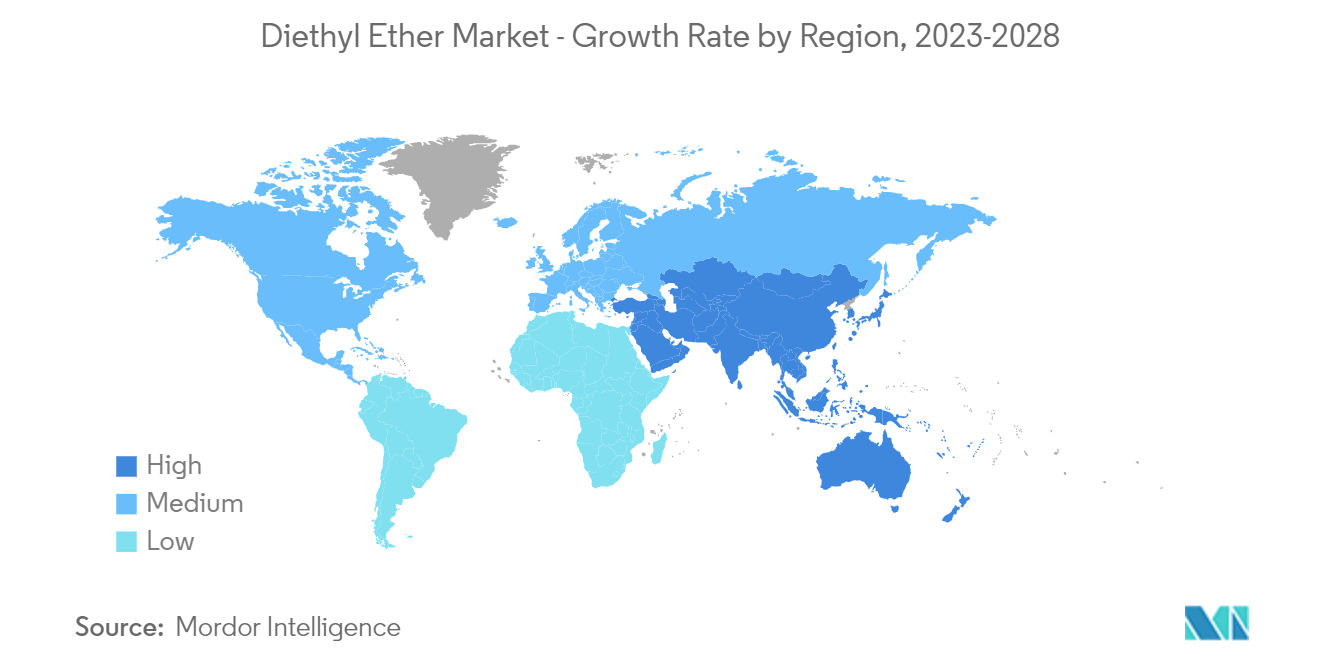

Quelle est la région qui connaît la croissance la plus rapide sur le marché de léther diéthylique ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de léther diéthylique ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de léther diéthylique.

Quelles années couvre ce marché de léther diéthylique ?

Le rapport couvre la taille historique du marché du marché de léther diéthylique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de léther diéthylique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur lindustrie de léther diéthylique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de léther diéthylique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de léther diéthylique comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.