Taille et part du marché des solutions DDI

Analyse du marché des solutions DDI par Mordor Intelligence

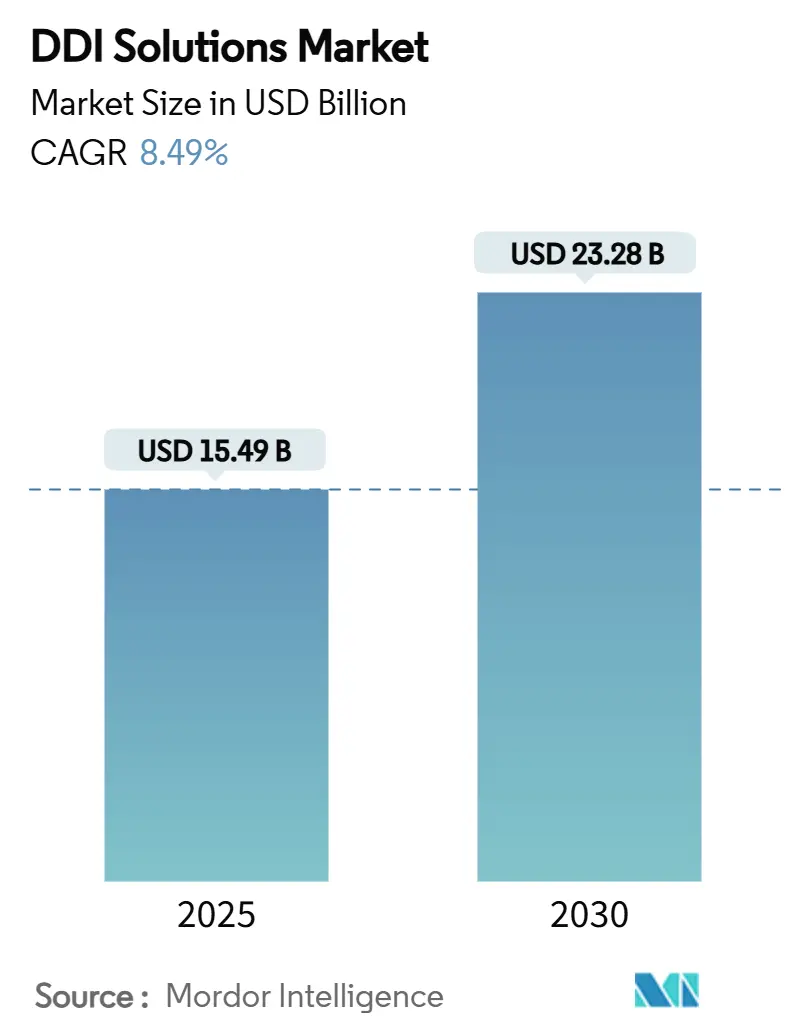

Le marché des solutions DDI enregistre une valeur actuelle de 15,49 milliards USD et devrait atteindre 23,28 milliards USD d'ici 2030, reflétant un TCAC de 8,49%. Les mandats d'adoption IPv6, les directives gouvernementales Zero Trust et l'expansion rapide des appareils connectés soutiennent cette trajectoire ascendante. La réglementation de sécurité renforcée, telle que la directive NIS2 de l'Union européenne, positionne les plateformes DDI comme outils de conformité ainsi qu'éléments essentiels d'infrastructure. Les organisations migrant des charges de travail vers des environnements hybrides multi-cloud favorisent les offres logicielles qui simplifient l'orchestration tout en réduisant le coût total de possession. Les partenariats stratégiques des fournisseurs avec les fournisseurs de cloud hyperscale renforcent le passage vers une gouvernance DDI unifiée à travers le cloud public, les centres de données privés et les sites de périphérie.

Points clés du rapport

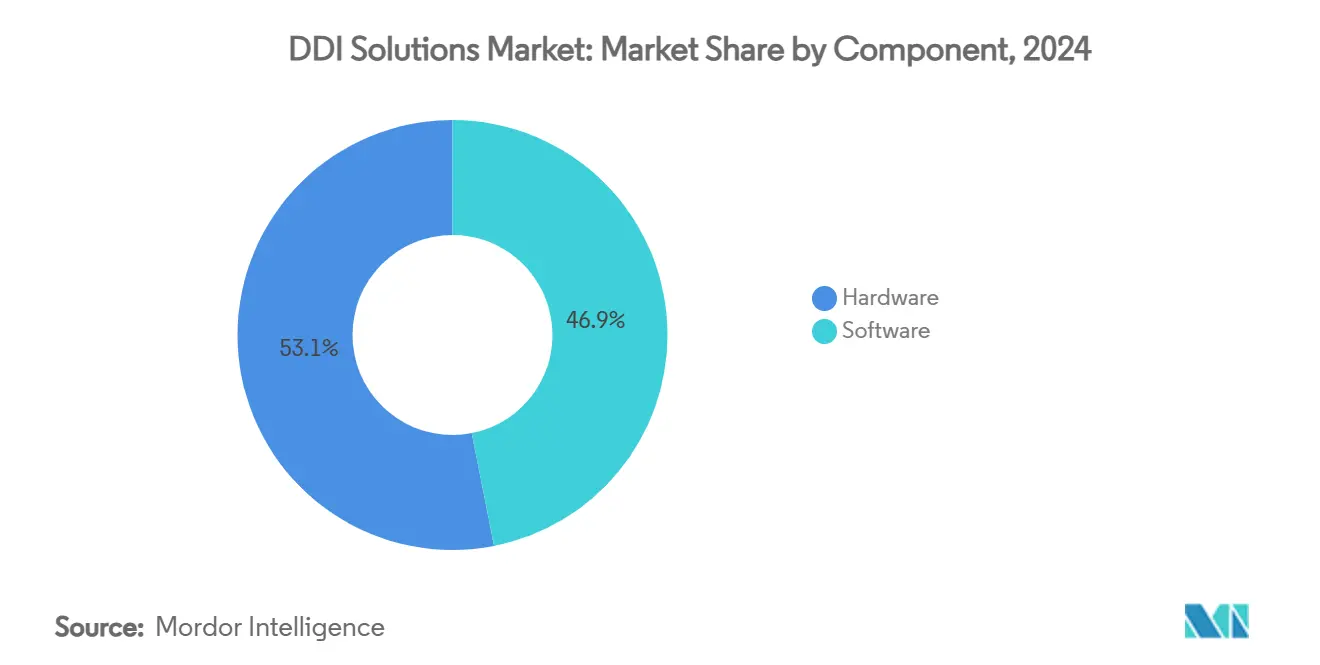

- Par composant, le logiciel détenait 53,1% de la part de marché des solutions DDI en 2024 et s'étend à un TCAC de 8,9% jusqu'en 2030.

- Par modèle de déploiement, les déploiements cloud commandaient 65,7% de la part de la taille du marché des solutions DDI en 2024 et progressent à un TCAC de 10,7% jusqu'en 2030.

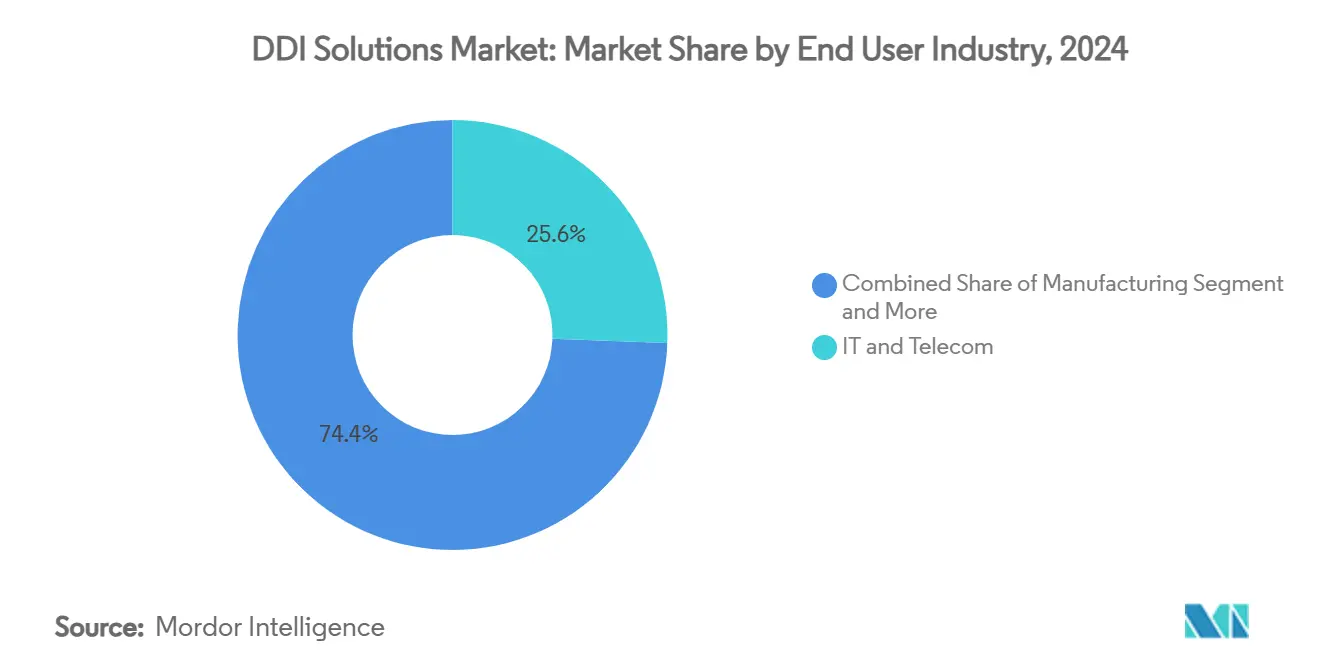

- Par secteur d'utilisateur final, l'informatique et les télécoms ont mené avec 25,6% de part de revenus en 2024, tandis que la santé et les sciences de la vie croît le plus rapidement à un TCAC de 9,2% jusqu'en 2030.

- Par application, l'automatisation réseau un capturé 38,2% de la taille du marché des solutions DDI en 2024 ; les applications de sécurité et Zero Trust augmentent à un TCAC de 9,7% jusqu'en 2030.

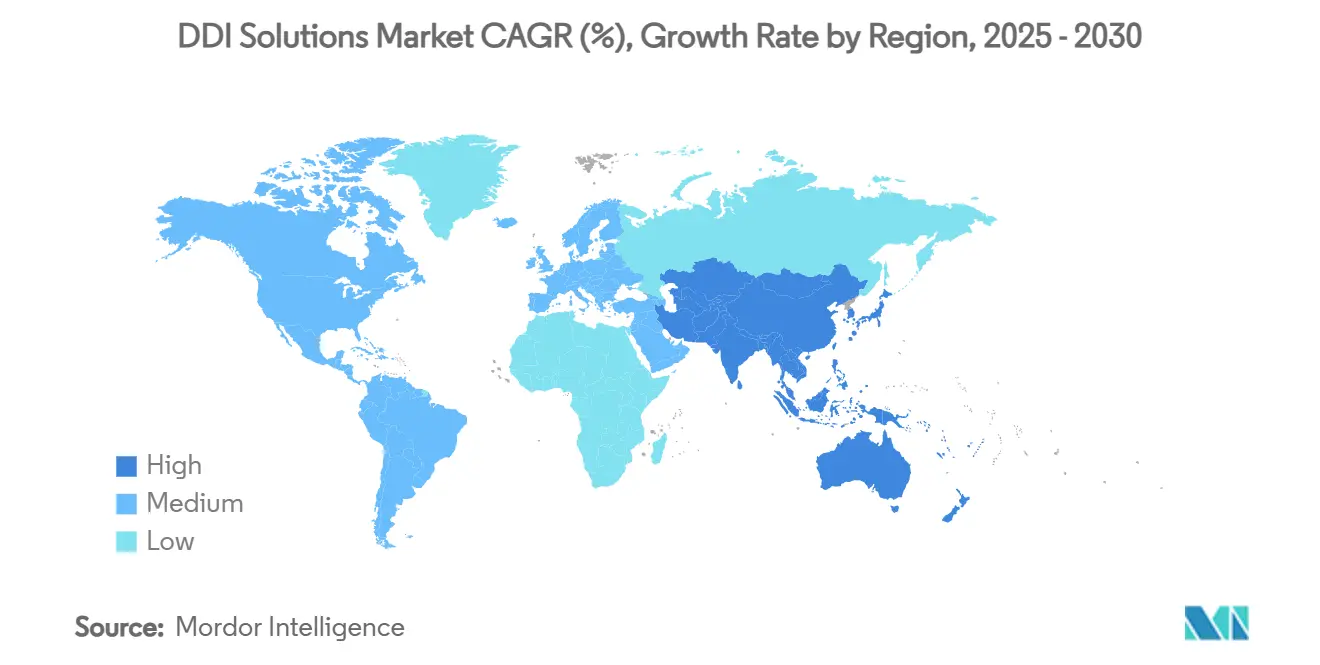

- Par géographie, l'Amérique du Nord représentait 34,8% de part du marché des solutions DDI en 2024 et l'Asie-Pacifique affiche le TCAC régional le plus élevé à 8,7% jusqu'en 2030.

Tendances et insights du marché mondial des solutions DDI

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Augmentation du volume d'adresses IP pilotée par le cloud et l'IoT | +2.10% | Mondiale, avec l'APAC en tête de l'adoption | Moyen terme (2-4 ans) |

| Réglementations renforcées de sécurité des données et de confidentialité | +1.80% | Europe et Amérique du Nord, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Transition IPv6 accélérée dans les entreprises | +1.50% | Mondiale, avec des mandats gouvernementaux aux États-Unis et en UE | Moyen terme (2-4 ans) |

| Demande d'automatisation réseau dans les opérations Zero-Touch | +1.30% | Amérique du Nord et UE, émergente en Asie-Pacifique | Long terme (≥ 4 ans) |

| Mandats gouvernementaux de cybersécurité Zero-Trust | +1.00% | Agences fédérales américaines, s'étendant au commercial | Court terme (≤ 2 ans) |

| Déploiements 5G et de périphérie amplifiant la complexité DDI | +0.80% | Noyau Asie-Pacifique, répercussion sur l'Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation du volume d'adresses IP pilotée par le cloud et l'IoT

La montée exponentielle des points de terminaison connectés force les entreprises à gérer des espaces d'adressage tentaculaires qui s'étendent sur les centres de données sur site, plusieurs clouds publics et les emplacements de périphérie émergents. L'essor de la Malaisie en tant que hub régional de centres de données, soutenu par les investissements de Google et Nvidia, illustre l'ampleur de la montée en charge réseau maintenant en cours. Le marché des centres de données Asie-Pacifique devrait progresser de 12,6% par an jusqu'en 2032, soulignant le besoin pressant d'orchestration automatisée des adresses IP à travers une infrastructure hétérogène.[1]International Society for Performance Improvement, "Asia-Pacific Données-Center Forecast 2025-2032," ispi.org Les plateformes DDI qui offrent la découverte en temps réel, l'approvisionnement piloté par les politiques et l'analytique approfondie deviennent donc des outils fondamentaux pour l'expansion numérique.

Réglementations renforcées de sécurité des données et de confidentialité

Les mandats de sécurité élèvent le DDI d'un utilitaire back-office à un contrôle de première ligne. La directive NIS2 oblige les fournisseurs de services DNS à signaler les incidents dans les 24 heures et impose des pénalités jusqu'à 10 millions EUR (11,79 millions USD) pour non-conformité.[2]European Commission, "NIS2 Directive Overview," europa.eu Aux États-Unis, l'ordre exécutif 14144 demande aux agences fédérales de chiffrer le trafic DNS dans le cadre de la mise en œuvre Zero Trust. Les entreprises se tournent donc vers les suites DDI qui intègrent l'intelligence des menaces adaptative, le chiffrement DNS-Au-dessus-HTTPS et le reporting de conformité automatisé.

Transition IPv6 accélérée dans les entreprises

L'épuisement mondial des adresses IPv4 et les échéances gouvernementales accélèrent les plans de migration IPv6. Le Bureau de gestion et du budget des États-Unis exige des agences qu'elles complètent l'activation IPv6 substantielle d'ici 2025, incitant des mouvements similaires dans les secteurs adjacents. La Chine priorise également IPv6 pour soutenir la stratégie d'économie numérique malgré des pressions macroéconomiques plus larges. Les entreprises dépendent des moteurs DDI qui supportent le fonctionnement dual-stack, la traduction d'adresses automatisée et la synchronisation des politiques pendant les transitions par phases.

Demande d'automatisation réseau dans les opérations Zero-Touch

Les équipes opérationnelles cherchent à remplacer les tâches réseau répétitives par une automatisation en boucle fermée. Cisco un récemment dévoilé des agents IA capables d'exécuter des changements de configuration routiniers à la vitesse machine, allégeant les pénuries de personnel et réduisant le risque de panne. Les fournisseurs DDI intègrent des modules d'apprentissage automatique similaires pour prédire les conflits d'adresses, suggérer des remédiations et déclencher des mises à jour de politiques. Ces capacités s'alignent avec les pipelines DevOps, permettant un approvisionnement réseau cohérent à travers les paradigmes d'infrastructure-en tant que-code.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Budgets informatiques serrés et risque de déploiement perçu | -1.20% | Mondiale, particulièrement les entreprises du marché intermédiaire | Court terme (≤ 2 ans) |

| Pénurie de talents DDI et sécurité DNS qualifiés | -0.90% | Amérique du Nord et UE, émergente en Asie-Pacifique | Long terme (≥ 4 ans) |

| Obstacles d'intégration multi-cloud et d'interopérabilité API | -0.70% | Mondiale, affectant les organisations cloud-first | Moyen terme (2-4 ans) |

| Craintes de verrouillage fournisseur avec les plateformes propriétaires | -0.50% | Segment entreprise mondialement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Budgets informatiques serrés et risque de déploiement perçu

L'inflation du matériel due aux tarifs comprime les budgets d'investissement. Les augmentations de prix prévues de 8-20% sur l'équipement réseau menacent de diviser par deux la croissance prévue des dépenses informatiques en 2025.[3]Firstbase, "2025 Tariff Impact on IT Hardware," firstbase.io Les entreprises de taille moyenne prolongent les cycles de renouvellement du matériel et reportent les mises à niveau DDI pour préserver la trésorerie. Les préoccupations concernant l'interruption de service pendant les migrations ralentissent davantage l'adoption. Les fournisseurs répondent avec des modèles d'abonnement, des déploiements par phases et une tarification basée sur les résultats pour clarifier le retour sur investissement.

Pénurie de talents DDI et sécurité DNS qualifiés

On estime à plus d'un million le nombre de postes de cybersécurité non pourvus dans le monde, incluant des pénuries aiguës en expertise DNS. SolarWinds rapporte que les praticiens s'inquiètent des risques de qualité des données lors de l'automatisation des tâches réseau, révélant des lacunes dans les connaissances avancées des protocoles. Les ressources humaines limitées gonflent les délais de projet et augmentent les coûts de mise en œuvre, particulièrement pour les déploiements DNS Zero Trust sur mesure. Les programmes de formation et les services gérés visent à combler l'écart mais ne peuvent pas évoluer aussi rapidement que la demande.

Analyse par segment

Par composant : la domination logicielle stimule l'innovation

Le logiciel représentait 53,1% du marché des solutions DDI en 2024 et devrait s'étendre à un TCAC de 8,9% jusqu'en 2030. Les fournisseurs packagent la gestion d'adresses IP, l'analytique de sécurité DNS et l'automatisation DHCP en tant que microservices qui fonctionnent dans n'importe quel cloud, éliminant le besoin d'appliances spécialisées. La suite DDI universelle d'Infoblox offre un plan de contrôle unique s'étendant sur AWS, Microsoft Azure et Google Cloud. Le segment logiciel bénéficie d'un coût initial plus faible, de mises à jour de version automatiques et d'une extensibilité basée sur les API qui s'aligne avec les workflows DevOps. Les solutions matérielles restent pertinentes pour les sites de périphérie sensibles à la latence mais font face à une pression sur les marges alors que la virtualisation progresse.

La dépendance croissante aux algorithmes d'apprentissage automatique renforce le leadership logiciel. La détection prédictive de conflits, la validation de politiques basée sur l'intention et les capacités DNS auto-réparatrices différencient les offres premium. Alors que les organisations poursuivent les architectures cloud-natives, elles préfèrent les licences par abonnement qui convertissent les dépenses d'investissement en dépenses opérationnelles, soutenant davantage l'expansion des revenus logiciels. Le segment logiciel sous-tend donc la priorisation de la feuille de route produit pour les fournisseurs établis et émergents.

Par modèle de déploiement : la transformation cloud s'accélère

Les déploiements cloud représentaient 65,7% de la taille du marché des solutions DDI en 2024 et devraient croître à un TCAC de 10,7% jusqu'en 2030. Les entreprises multi-cloud matures rapportent 22% d'évitement de coûts lors de la centralisation du contrôle DDI à travers les fournisseurs. Les hyperscalers ont ajouté de la capacité de centres de données dans dix pays pendant 2025, donnant aux clients des profils de latence locaux tout en respectant les lois de souveraineté des données. Ces facteurs encouragent la consommation directe de services DDI hébergés dans le cloud.

Les modèles hybrides restent néanmoins communs. Les entreprises de services financiers et les agences de défense conservent les racines DNS sur site pour le contrôle des politiques tout en déléguant les zones secondaires aux hôtes cloud. L'informatique de périphérie diversifie davantage les décisions de déploiement, car les cas d'usage 5G et IoT nécessitent des services DHCP localisés. Les fournisseurs investissent donc dans des plans de contrôle portables qui synchronisent les politiques à travers les empreintes SaaS, conteneur et appliance, assurant une gouvernance cohérente indépendamment de l'emplacement.

Par secteur d'utilisateur final : la santé émerge comme leader de croissance

L'informatique et les télécoms ont maintenu 25,6% de part de revenus sur le marché des solutions DDI pendant 2024 grâce à l'adoption précoce de l'automatisation réseau. La santé et les sciences de la vie progresse comme le vertical à croissance la plus rapide avec un TCAC de 9,2% projeté jusqu'en 2030. Les dispositifs médicaux connectés, l'expansion de la télésanté et les lois strictes de confidentialité élèvent tous la complexité de la gestion d'adresses. Les incidents de rançongiciels ont affecté 25,6 millions de dossiers de patients en 2024, intensifiant la demande pour la protection au niveau DNS. L'hôpital pour enfants de Dayton, par exemple, un déployé des protections DNS zero-trust Cisco pour isoler les logiciels malveillants sans perturber les workflows cliniques.

La fabrication suit alors que les programmes Industrie 4.0 convergent les réseaux de technologie opérationnelle et informatique, stimulant le besoin de services DHCP déterministes sur l'atelier. Les segments commerce de détail et BFSI priorisent respectivement l'engagement client omnicanal et la conformité réglementaire, nécessitant tous deux des architectures DNS résilientes. Les segments éducation, gouvernement et défense partagent un focus sur l'accès distant sécurisé, tandis que les industries plus petites valorisent les services DDI gérés qui compensent les pénuries de compétences internes.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : les applications de sécurité gagnent en momentum

L'automatisation réseau détenait 38,2% de part de la taille du marché des solutions DDI en 2024, soulignant comment les organisations cherchent à rationaliser les tâches d'approvisionnement. Les cas d'usage de sécurité et Zero Trust, cependant, livrent la croissance la plus rapide à 9,7% TCAC jusqu'en 2030. La directive de la Maison Blanche qui mandate le DNS chiffré pour les systèmes fédéraux signale un pivot d'entreprise plus large vers la défense de menace centrée sur DNS. L'aperçu privé de Microsoft pour Zero Trust DNS introduit l'application de limite de domaine, bloquant les FQDN malveillants avant que les tentatives de connexion n'aient lieu. Ces initiatives convertissent les journaux de requête DNS en télémétrie de haute valeur pour les équipes d'opérations de sécurité et stimulent l'investissement dans les suites DDI-sécurité intégrées.

Les charges de travail de virtualisation et d'orchestration cloud continuent de bénéficier de l'abstraction d'adresses IP et du DNS en libre-service. Les projets de transformation de centres de données s'appuient sur IPAM pour migrer les charges de travail avec un temps d'arrêt minimal. D'autres applications émergentes incluent l'analytique pour les rapports de refacturation, l'intégration DevSecOps et les services DNS autoritaires à l'échelle internet.

Analyse géographique

L'Amérique du Nord un mené le marché des solutions DDI en 2024 avec 34,8% de part de revenus. Les mandats fédéraux Zero Trust et la maturité cloud des grandes entreprises soutiennent la demande pour les plateformes riches en fonctionnalités. L'inflation des prix liée aux tarifs et la prudence macroéconomique pourraient tempérer les dépenses du marché intermédiaire, mais la migration vers IPv6 reste non-négociable sous les échéances fédérales. Les hyperscalers continuent de lancer des zones régionales qui étendent les empreintes DNS cloud et encouragent la consommation de services IPAM livrés en SaaS.

L'Asie-Pacifique génère le momentum de croissance le plus élevé à 8,7% TCAC jusqu'en 2030. La numérisation urbaine rapide, les déploiements 5G et la construction substantielle de centres de données en Malaisie, Indonésie et Inde créent des défis de gestion d'adresses multirégionaux. La directive de la Chine d'accélérer l'adoption IPv6 malgré les vents contraires économiques maintient la demande domestique élevée. La diversité réglementaire régionale, cependant, force les fournisseurs à localiser l'hébergement et les fonctionnalités de résidence des données pour satisfaire les exigences légales divergentes.

Le cadre NIS2 de l'Europe formalise les obligations de cybersécurité à travers les secteurs critiques, faisant de la gestion des risques DNS une priorité au niveau du conseil d'administration. La Belgique, la Hongrie, la Croatie et la Lettonie ont réalisé une transposition législative précoce, tandis que d'autres États membres restent dans des stades d'approbation variés. Les coûts énergétiques et un environnement de financement prudent peuvent limiter l'expansion de centres de données à court terme, mais les règles obligatoires de signalement de violation assurent un investissement soutenu dans les contrôles DDI sécurisés. L'Amérique du Sud, le Moyen-Orient et l'Afrique offrent un potentiel à long terme mais font actuellement face à des défis d'infrastructure et de compétences qui retardent le déploiement généralisé.

Paysage concurrentiel

Le marché des solutions DDI présente une fragmentation modérée. Les acteurs établis tels qu'Infoblox, Cisco et Microsoft exploitent leurs empreintes d'entreprise établies et s'étendent via des portefeuilles logiciels ajustés pour l'orchestration multi-cloud. Les fournisseurs pure-play comme EfficientIP et BlueCat se différencient avec l'analytique de sécurité DNS spécialisée, tandis que les nouveaux entrants comme TCPWave intègrent l'intelligence artificielle pour la remédiation prédictive.

Les fournisseurs de cloud regroupent de plus en plus les services DNS natifs et d'adresses IP, introduisant une pression de prix concurrentielle sur la fonctionnalité fondamentale. Les fournisseurs contrent en superposant des fonctionnalités avancées de sécurité, d'automatisation et de conformité qui s'étendent au-delà de l'hébergement de zones commoditisé. Les acquisitions stratégiques continuent ; le mouvement de 2,3 milliards USD de Nokia pour Infinera renforce son backbone optique, permettant la livraison de service DDI de qualité opérateur. Les programmes d'écosystème inter-fournisseurs, par exemple la place de marché d'intégration d'Infoblox, aident les entreprises à coudre la télémétrie DDI dans les outils SIEM, SOAR et de gestion de services informatiques pour une visibilité holistique.

Leaders de l'industrie des solutions DDI

-

Infoblox

-

EfficientIP

-

BlueCat Networks

-

Cisco Systems

-

Nokia (VitalQIP)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Microsoft un rapporté un chiffre d'affaires Q3 2025 de 70,1 milliards USD avec 22% de croissance dans Microsoft Cloud, ajoutant des sites de centres de données dans 10 pays pour soutenir la demande DDI basée cloud.

- Mai 2025 : Fortinet un affiché un chiffre d'affaires Q1 2025 de 1,54 milliard USD, soulignant la demande pour les plateformes SASE unifiées qui intègrent les capacités DDI.

- Avril 2025 : Infoblox un lancé DDI universel pour cloud hybride avec sécurité et automatisation intégrées.

- Mars 2025 : Cisco un dévoilé des agents IA pour la configuration réseau autonome, incluant l'automatisation de workflow DDI.

Portée du rapport de marché mondial des solutions DDI

Les solutions DDI (DNS, DHCP et IPAM) sont une intégration des données de plan d'adresse IP avec les données réelles en direct détenues dans les serveurs DNS et DHCP, ce qui aide les entreprises à diriger rapidement les tâches diverses connectées à la gestion d'adresses IP (IPAM). Le marché fournit des fonctionnalités d'automatisation et de gestion centralisée qui peuvent conduire à des réseaux plus efficaces et réduire les coûts à travers des applications telles que l'automatisation réseau, la transformation de centres de données, etc.

Le marché des solutions DDI (DNS, DHCP et IPAM) est segmenté par composant (matériel, logiciel), déploiement (sur site, cloud), secteur d'utilisateur final (fabrication, commerce de détail, santé, sciences de la vie, éducation, BFSI, informatique et télécoms, gouvernement et défense), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique).

Les tailles et prévisions de marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Matériel |

| Logiciel |

| Sur site |

| Cloud |

| Fabrication |

| Commerce de détail |

| Santé et sciences de la vie |

| Éducation |

| BFSI |

| Informatique et télécoms |

| Gouvernement et défense |

| Autres industries |

| Automatisation réseau |

| Virtualisation et orchestration cloud |

| Transformation de centres de données |

| Sécurité réseau et Zero-Trust |

| Autres |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Asie du Sud-Est | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Par composant | Matériel | ||

| Logiciel | |||

| Par modèle de déploiement | Sur site | ||

| Cloud | |||

| Par secteur d'utilisateur final | Fabrication | ||

| Commerce de détail | |||

| Santé et sciences de la vie | |||

| Éducation | |||

| BFSI | |||

| Informatique et télécoms | |||

| Gouvernement et défense | |||

| Autres industries | |||

| Par application | Automatisation réseau | ||

| Virtualisation et orchestration cloud | |||

| Transformation de centres de données | |||

| Sécurité réseau et Zero-Trust | |||

| Autres | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Asie du Sud-Est | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des solutions DDI ?

Le marché des solutions DDI est évalué à 15,49 milliards USD en 2025 avec une hausse attendue à 23,28 milliards USD d'ici 2030.

Quel modèle de déploiement s'étend le plus rapidement ?

Le déploiement cloud mène la croissance avec un TCAC projeté de 10,7%, détenant 65,7% de part de la taille du marché des solutions DDI en 2024.

Pourquoi la santé est-elle le segment d'utilisateur final à croissance la plus rapide ?

Les dispositifs médicaux connectés, l'adoption de la télésanté et les réglementations strictes de confidentialité poussent la santé et les sciences de la vie vers la sécurité DNS avancée et l'automatisation d'adresses IP, résultant en une prévision de TCAC de 9,2%.

Comment les mandats gouvernementaux influencent-ils le marché des solutions DDI ?

Les politiques telles que l'ordre exécutif 14144 des États-Unis et la directive NIS2 européenne contraignent les organisations à implémenter le DNS chiffré et le signalement d'incidents, stimulant directement la demande pour les plateformes DDI sécurisées.

Dernière mise à jour de la page le: