Taille du marché des grains séchés de distillerie avec solubles (DDGS)

| Période d'étude | 2019 - 2029 |

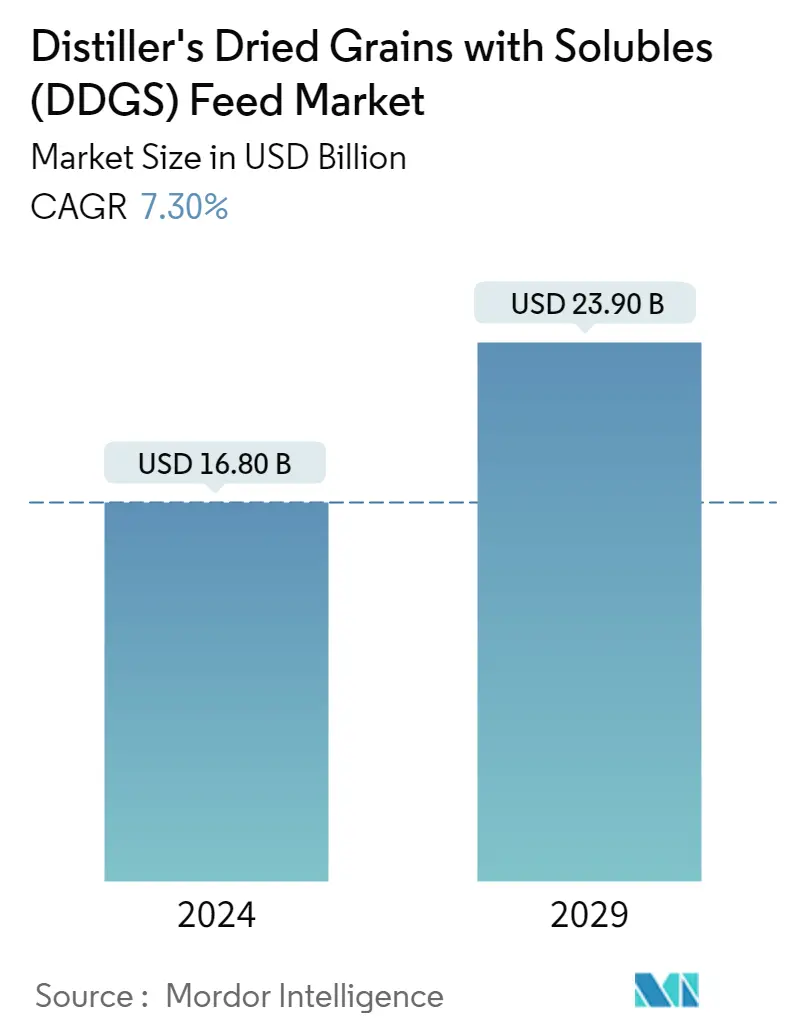

| Taille du Marché (2024) | USD 16.80 Billion |

| Taille du Marché (2029) | USD 23.90 Billion |

| CAGR (2024 - 2029) | 7.30 % |

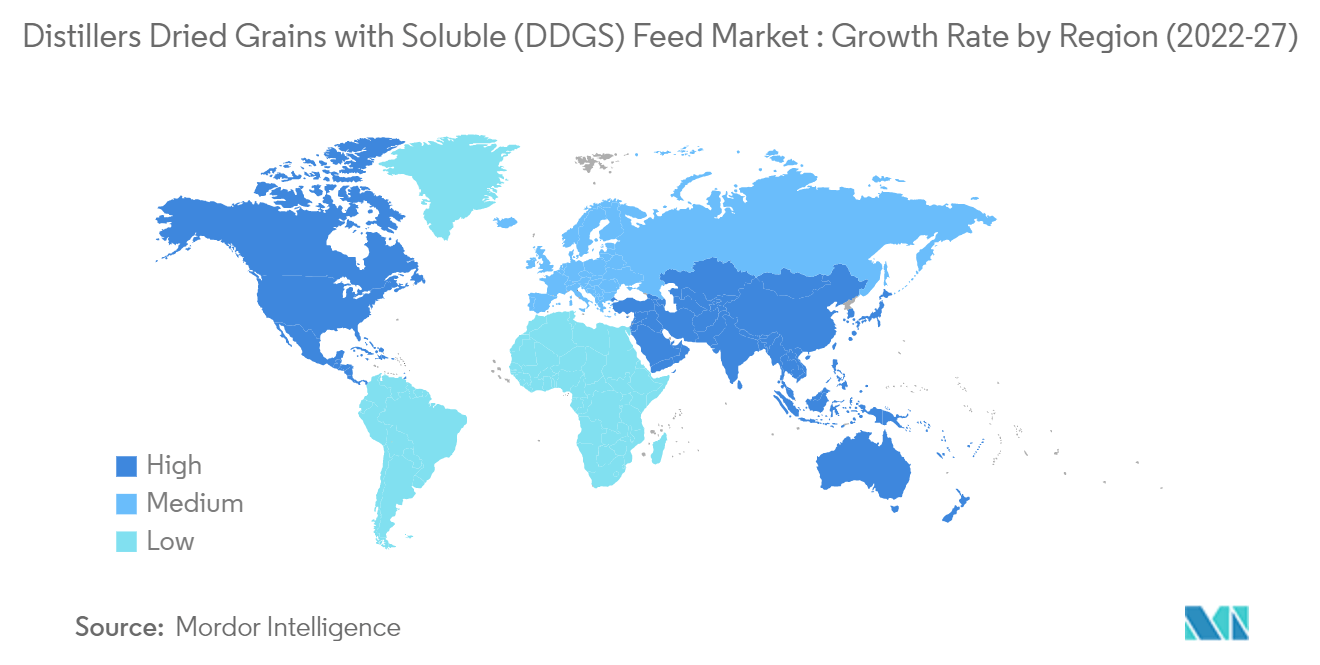

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

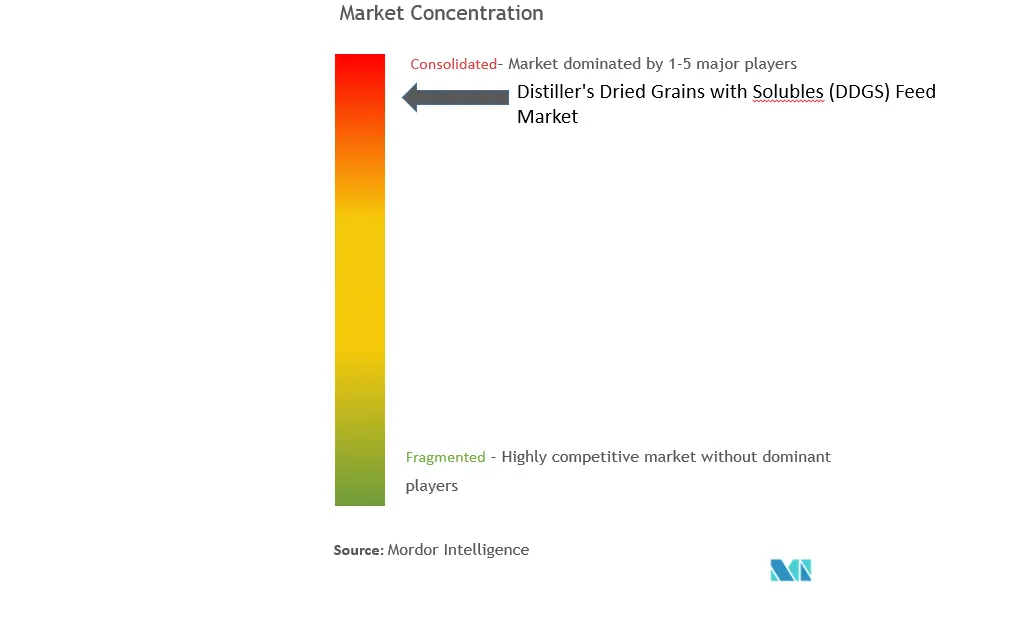

| Concentration du Marché | Haut |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des grains séchés de distillerie avec solubles (DDGS)

La taille du marché des céréales séchées de distillerie avec aliments solubles est estimée à 16,80 milliards de dollars en 2024 et devrait atteindre 23,90 milliards de dollars dici 2029, avec une croissance de 7,30 % au cours de la période de prévision (2024-2029).

- Le marché des aliments pour animaux DDGS est en croissance en raison de sa valeur nutritionnelle, de la demande de lindustrie de lélevage et du besoin de nutriments rentables. Les drêches de distillerie sont une excellente source d'énergie, testant souvent entre 85% et 95% du total des nutriments digestibles (TDN). La forme dénergie rend également les drêches de distillerie attrayantes pour le bétail au pâturage. Puisque l'amidon est éliminé, l'énergie dérivée des drêches de distillerie est principalement constituée de fibres et de graisses digestibles.

- Le maïs est la principale source de DSDS dans le monde. Généralement, les solubles de distillerie condensés de maïs sont rajoutés aux grains secondaires pendant le processus pour produire des drêches de distillerie humides ou sèches avec des solubles. Le profil nutritionnel des solubles de distillation condensés de maïs en fait un complément utile pour les bovins de boucherie nourris avec des régimes fourragers de mauvaise qualité. Le DDGS est principalement donné aux bovins de boucherie, aux bovins laitiers, aux porcs et à la volaille.

- De plus, le coût des aliments représente entre 60 % et 70 % des coûts totaux de production, ce qui justifie lévaluation dingrédients alimentaires alternatifs dans lalimentation des poulets de chair. Les drêches de distillerie avec solubles (DDGS) sont un ingrédient alternatif, notamment dans l'alimentation des volailles. Ce faible coût de laliment DDGS est un facteur déterminant pour le marché. Certaines des principales contraintes du marché des DDS sont le manque de connaissances dans certains pays en développement, la volatilité des prix des céréales et les effets néfastes d'une consommation excessive.

Tendances du marché des grains séchés de distillerie avec solubles (DDGS)

Demande croissante de bétail

Lun des principaux facteurs déterminant si le DDGS est un ingrédient économique pour lalimentation animale est le prix et la disponibilité doptions alternatives, comme la farine de maïs et de soja, car le DDGS remplace partiellement ces options alternatives. Le repas DDGS ressemble davantage au maïs en termes de valeur nutritionnelle et de prix. De plus, la demande de drêches de distillerie contenant des solubles a augmenté sur le marché mondial en raison de leurs bienfaits pour la santé et de l'amélioration des nutriments alimentaires. Les DDGS contenus dans les aliments composés pour bovins influencent la croissance de la production laitière ainsi que sa teneur en matières grasses et en protéines. Les pays où les prix de la semoule de maïs sont élevés peuvent constituer des marchés idéaux pour les DDS.

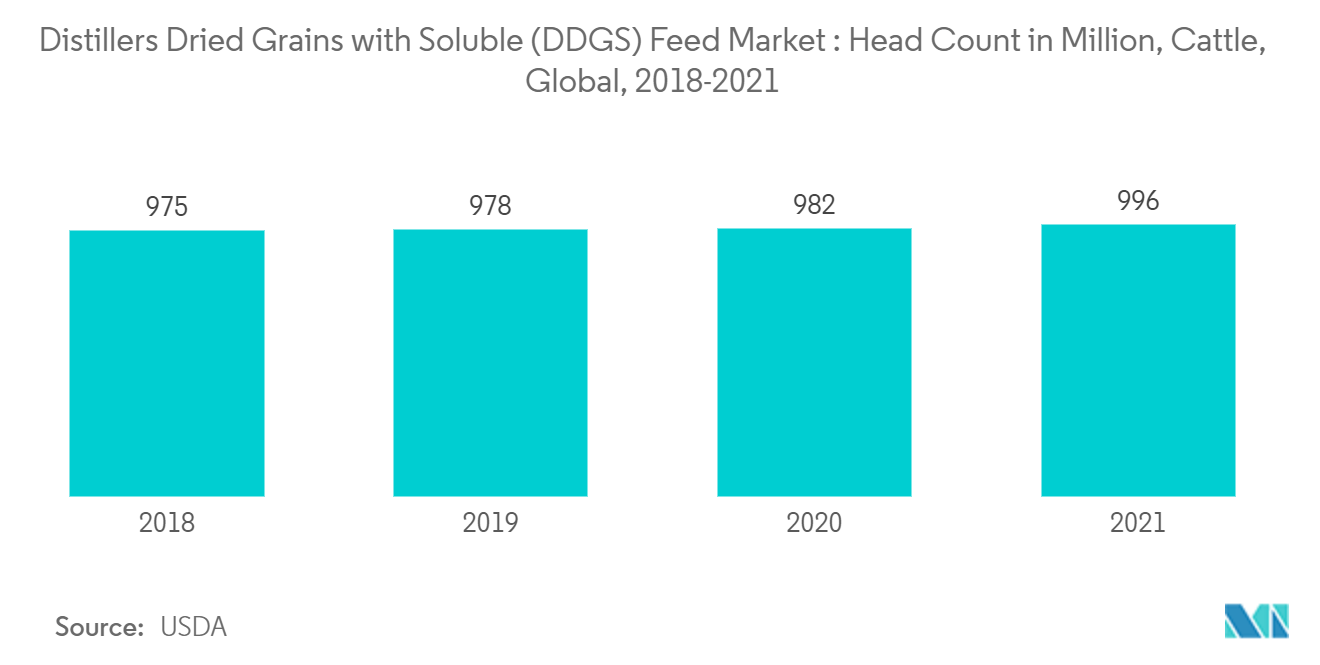

Les principaux utilisateurs des DDGS sont les industries laitières et bovines. Récemment, lutilisation des DDS dans lindustrie porcine a commencé à augmenter considérablement et, dans une moindre mesure, dans lindustrie avicole. Selon le US Grains Council, l'ajout de 20 à 30 % de DDGS à l'alimentation d'une vache en lactation entraîne une production de lait égale ou supérieure à celle obtenue avec un régime alimentaire ne contenant pas de DDGS. Les États-Unis, la Chine et lInde sont les plus grands producteurs daliments pour ruminants en raison de la présence de nombreux bovins et autres populations de ruminants dans ces pays. Par exemple, selon l'USDA, la population de bovins et de veaux en 2021 est de 93,8 millions, contre 93,7 millions en 2017. Cela montre une augmentation de la population, augmentant ainsi la consommation alimentaire. Les régions à forte production animale, comme les États-Unis, connaissent une demande de DDS depuis quelques années. Par conséquent, loffre accrue de lait et de viande en raison des populations élevées danimaux nécessite des ratios alimentaires élevés qui contribuent à la croissance du marché des DDGS.

LAmérique du Nord domine le marché des DDGS

L'Amérique du Nord continue d'avoir le plus grand marché pour les drêches de distillerie à base de maïs contenant des solubles. Le DDGS est un coproduit des industries de distillerie. La majorité (~ 98 %) des DDD en Amérique du Nord proviennent d'usines de broyage à sec qui produisent de l'éthanol pour l'industrie des biocarburants. Les États-Unis dominent le marché en raison de leur importante production de biocarburants dans le pays. Selon le US Grain Council, les usines déthanol des États-Unis possèdent la capacité de produire plus de 15 milliards de gallons déthanol et 44 millions de tonnes de DGS, ce qui entraîne lexpansion parallèle du marché des DGS. Cela peut être attribué à la surveillance réglementaire de la Food and Drug Administration des États-Unis, qui garantit que les usines d'éthanol se conforment aux exigences de contrôle préventif imposées par la Food Safety Modernization Act (FSMA). Cette règle fédérale exige que les installations suivent des pratiques de fabrication sûres et sans danger pour la production d'aliments pour animaux. Ces contrôles préventifs fournissent une assurance formelle aux acheteurs du monde entier que les coproduits américains de l'éthanol continuent d'être des ingrédients alimentaires sûrs.

Les États-Unis sont en tête de la production et des exportations de DDD. Il détenait une part importante de la production et des exportations avec respectivement 44 millions de tonnes et 11 millions de tonnes métriques en 2021. Le Mexique est désormais le principal acheteur de DDD américains, ce qui a été rendu possible par l'Accord de libre-échange nord-américain (ALENA). grâce à ses mesures de développement des marchés et à ses relations commerciales.

Aperçu du marché des Drêches séchées de distillerie avec solubles (DDGS)

Le marché des aliments pour animaux DDGS est consolidé, quelques sociétés détenant la majeure partie des parts de marché. Les États-Unis et le Brésil sont les principaux producteurs de DDS, tandis que la plupart des autres pays en importent. Ainsi, les principaux acteurs se concentrent sur une stratégie de transport moins coûteuse. Les principaux acteurs du marché des aliments pour animaux DDGS sont Archer Daniels Midland Company, CHS Nutrition Inc., Globus Spirits, Kent Nutrition Group et Land O' Lakes Inc. Ces acteurs majeurs investissent dans le lancement et l'improvisation de nouveaux produits, ainsi que dans les acquisitions pour l'expansion de leurs activités.. Un autre domaine dinvestissement majeur est laccent mis sur la RD pour lancer de nouveaux produits à des prix inférieurs.

Leaders du marché des grains séchés de distillerie avec solubles (DDGS)

-

Archer Daniels Midland Company

-

Kent Nutrition Group

-

Globus Spirits

-

CHS Nutrition Inc.

-

Land O' Lakes Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des drêches séchées de distillerie avec solubles (DDGS)

Octobre 2022 : La société Fylfot Geoworks installe une usine de production d'éthanol d'une capacité de 100 klpj à Patvi dans le district d'Ambala dans l'Haryana.

Septembre 2022:la coopérative Krishak Bharati (Kribhco) crée trois nouvelles usines de fabrication d'éthanol à base de céréales avec un coût estimé à 1000 crores INR dans le Gujarat, l'Andhra Pradesh et le Telangana d'ici 2024.

Janvier 2022: Le ministère chinois du Commerce (MOFCOM) a déclaré qu'il maintiendrait les droits antidumping et antisubventions sur les importations de drêches de distillerie (DDGS) en provenance des États-Unis, un ingrédient clé de l'alimentation animale. Le processus de révision prendra fin en 2023.

Rapport sur le marché des grains séchés de distillerie avec solubles (DDGS) – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Maïs

5.1.2 Blé

5.1.3 Riz

5.1.4 Acides aminés

5.1.5 Céréales mélangées

5.1.6 Autres types

5.2 Type d'animal

5.2.1 Vaches laitières

5.2.2 Bovins de boucherie

5.2.3 Porc

5.2.4 la volaille

5.2.5 Autres types d'animaux

5.3 Géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.1.3 Mexique

5.3.1.4 Reste de l'Amérique du Nord

5.3.2 L'Europe

5.3.2.1 Allemagne

5.3.2.2 Royaume-Uni

5.3.2.3 France

5.3.2.4 Italie

5.3.2.5 Espagne

5.3.2.6 Russie

5.3.2.7 Le reste de l'Europe

5.3.3 Asie-Pacifique

5.3.3.1 Chine

5.3.3.2 Japon

5.3.3.3 Inde

5.3.3.4 Thaïlande

5.3.3.5 Reste de l'Asie-Pacifique

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Afrique du Sud

5.3.5.2 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Archer Daniels Midland Company

6.3.2 Globus Spirits

6.3.3 Nugen Feeds and Foods

6.3.4 Crop Energies

6.3.5 CHS Nutrition Inc.

6.3.6 Kent Nutrition Group

6.3.7 Land O' Lakes Inc.

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des drêches séchées de distillerie avec solubles (DDGS)

L'aliment est préparé en ajoutant un mélange de DDGS et d'autres ingrédients nutritifs destinés au bétail pour une croissance et une nutrition adéquates. Il sagit dun sous-produit céréalier des distilleries riche en protéines, glucides, fibres et autres nutriments. Lalgue a un large éventail dapplications dans les industries de lalimentation animale et des biocarburants. Cependant, la majorité des DDS obtenus par lindustrie de léthanol sont utilisés à des fins dalimentation animale, tandis quune partie est utilisée dans la production de biocarburants.

Le marché des aliments pour animaux DDGS est segmenté par type (maïs, blé, riz, céréales mélangées et autres types), type danimal (bovins laitiers, bovins de boucherie, porcs, volailles et autres types danimaux) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique). Le rapport propose une estimation et des prévisions du marché en valeur (millions USD) et en volume (tonne métrique) pour les segments mentionnés ci-dessus.

| Taper | ||

| ||

| ||

| ||

| ||

| ||

|

| Type d'animal | ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

FAQ sur les études de marché sur les grains séchés de distillerie avec solubles (DDGS)

Quelle est la taille du marché des céréales séchées de distillerie avec aliments solubles (DDGS) ?

La taille du marché des céréales séchées de distillerie avec solubles (DDGS) devrait atteindre 16,80 milliards de dollars en 2024 et croître à un TCAC de 7,30 % pour atteindre 23,90 milliards de dollars dici 2029.

Quelle est la taille actuelle du marché des céréales séchées de distillerie avec aliments solubles (DDGS) ?

En 2024, la taille du marché des céréales séchées de distillerie avec aliments solubles (DDGS) devrait atteindre 16,80 milliards de dollars.

Qui sont les principaux acteurs du marché des céréales séchées de distillerie avec aliments solubles (DDGS) ?

Archer Daniels Midland Company, Kent Nutrition Group, Globus Spirits, CHS Nutrition Inc., Land O' Lakes Inc. sont les principales entreprises opérant sur le marché des aliments pour animaux de distillerie avec grains séchés avec solubles (DDGS).

Quelle est la région qui connaît la croissance la plus rapide sur le marché des céréales séchées de distillerie avec aliments solubles (DDGS) ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des céréales séchées de distillerie avec aliments solubles (DDGS) ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des céréales séchées de distillerie avec solubles (DDGS).

Quelles années couvre ce marché des céréales séchées de distillerie avec solubles (DDGS) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des céréales séchées de distillerie avec aliments solubles (DDGS) était estimée à 15,66 milliards de dollars. Le rapport couvre la taille historique du marché des céréales séchées avec solubles (DDGS) du marché des aliments pour animaux pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des céréales séchées avec solubles (DDGS) pour les années 2024. , 2025, 2026, 2027, 2028 et 2029.

Rapport de l'industrie DDGS

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du DDGS 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse DDGS comprend des perspectives de prévisions de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.