Taille et parts du marché de l'énergie solaire en République tchèque

Analyse du marché de l'énergie solaire en République tchèque par Mordor Intelligence

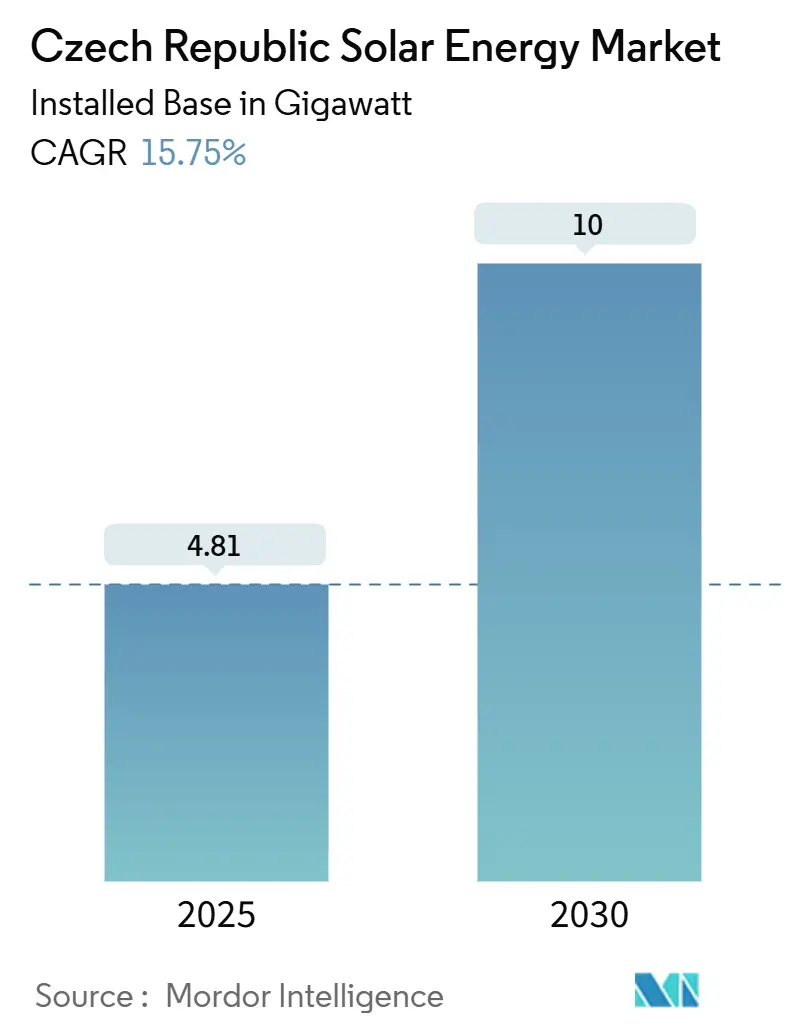

La taille du marché de l'énergie solaire en République tchèque en termes de base installée devrait croître de 4,81 gigawatts en 2025 à 10 gigawatts d'ici 2030, à un TCAC de 15,75 % pendant la période de prévision (2025-2030).

La dynamique à court terme s'appuie sur la base solide de 4 159 MW enregistrée en 2024 et les 967 MW de nouvelle capacité ajoutée au cours de cette année, dont près de 500 MW provenaient de sites commerciaux et industriels (C&I).[1]PV Magazine, ' République tchèque ajoute 967 MW en 2024 ', pv-magazine.com Les prix d'enchères compétitifs, les programmes étendus de prêts sans intérêt et l'adoption résidentielle rapide se combinent pour pousser le marché de l'énergie solaire en République tchèque vers l'objectif du Plan national énergie-climat de 10,1 GW d'ici 2030. Le financement parallèle de la Facilité pour la reprise et la résilience de l'UE et un prêt de 400 millions d'euros de la Banque européenne d'investissement (BEI) pour la modernisation du réseau facilitent l'intégration, tandis qu'un taux d'attachement solaire-plus-batterie de 94 % dans les foyers souligne la sophistication croissante du système.[2]Banque européenne d'investissement, ' La BEI soutient ČEZ avec 400 millions d'euros pour les améliorations du réseau ', eib.org Bien que le Parlement ait réduit les subventions pour les anciennes centrales de 2009-2010 fin 2024, la nouvelle demande est maintenant propulsée par les enchères de primes de rachat basées sur le marché et les accords d'achat d'électricité d'entreprise, maintenant fermement le marché de l'énergie solaire en République tchèque sur une trajectoire de forte croissance.

Principales conclusions du rapport

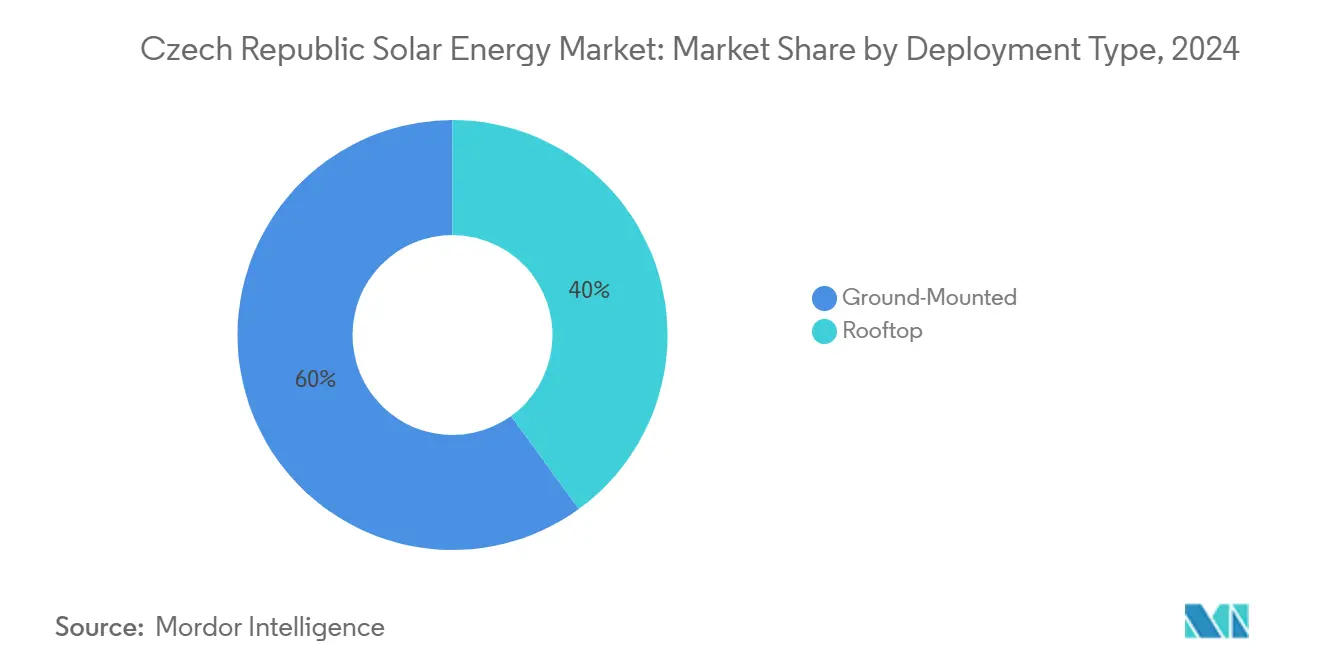

- Par type de déploiement, les systèmes au sol détenaient 60 % des parts du marché de l'énergie solaire en République tchèque en 2024 ; les toitures résidentielles sont prêtes à s'étendre à un TCAC de 20 % jusqu'en 2030.

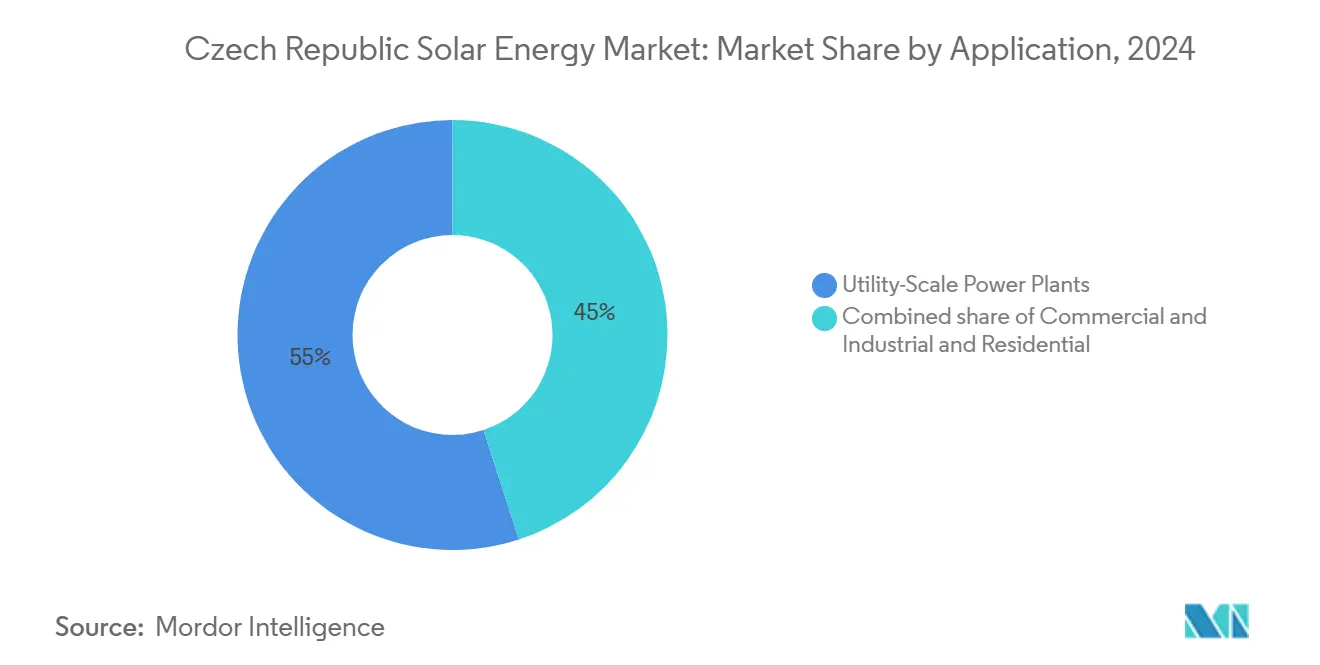

- Par application, les centrales à l'échelle industrielle représentaient 55 % de la taille du marché de l'énergie solaire en République tchèque en 2024, tandis que les projets C&I devraient croître à un TCAC de 17 % jusqu'en 2030.

- Par entreprise, ČEZ Group a généré 67,7 % de l'électricité domestique en 2024, lui donnant la position unique la plus importante dans le secteur électrique élargi lié au développement solaire.

Tendances et perspectives du marché de l'énergie solaire en République tchèque

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Objectif ambitieux NECP de 10 GW | +3.20% | National, Moravie du Sud, Bohême centrale | Long terme (≥ 4 ans) |

| Baisse des prix d'enchères | +2.80% | National, plus fort dans les zones à l'échelle industrielle | Moyen terme (2-4 ans) |

| Couverture des prix de l'électricité industrielle | +2.10% | Ceintures industrielles | Moyen terme (2-4 ans) |

| Financement UE pour PV sur toiture | +1.90% | Zones rurales et suburbaines | Court terme (≤ 2 ans) |

| Programme d'amélioration du réseau ČEPS | +1.7% | Nœuds de transmission nationaux | Moyen terme (2-4 ans) |

| Loi sur l'énergie communautaire | +1.4% | Communautés municipales et rurales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Objectif ambitieux NECP de 10 GW de solaire d'ici 2030

Le Plan national énergie-climat contraignant fait passer la capacité de 4 159 MW en 2024 à 10,1 GW d'ici 2030, soit un bond de 140 % lié aux permis rationalisés pour les réseaux de moins de 50 kW, aux dépenses de réseau de plusieurs milliards de CZK et à une sortie du charbon en 2033. Les progrès sont devenus visibles en 2024 avec 967 MW de nouvelles installations, validant la crédibilité de l'objectif. L'alignement clair avec les objectifs climatiques de l'UE maintient les primes de risque d'investissement faibles, bien que les approbations à l'échelle industrielle au-dessus de 1 MWp prennent encore plus de temps que la moyenne de l'UE.

Baisse des prix d'enchères pour les primes de rachat

Les appels d'offres compétitifs réduisent les coûts de soutien tout en ajoutant plus de 1 500 MW d'ici 2025. La Loi sur les sources d'énergie promues favorise les enchères au lieu des tarifs fixes, tirant parti du LCOE solaire plus bas et des échelles de projet plus importantes. Les développeurs accueillent favorablement la réduction du risque fiscal, mais appellent à des volumes d'enchères et des durées de contrat qui évitent les cycles d'expansion-récession.

Couverture des prix de l'électricité industrielle par les acheteurs C&I

Les fabricants à forte intensité énergétique considèrent maintenant le solaire sur site comme une couverture contre les marchés électriques volatils. Une facilité de prêt sans intérêt de 3 milliards de CZK a déjà signé 128 contrats C&I. Les groupes logistiques comme CTP ont obtenu le soutien de la BEI pour 400 MWp de toitures qui verrouillent les prix d'électricité à long terme pour les locataires.

Loi sur l'énergie communautaire 2024 pour l'autoconsommation collective

Les nouvelles règles effectives en juillet 2024 permettent aux voisins de partager l'électricité, augmentant l'accès solaire pour les appartements et les coopératives rurales.[3]Office de régulation de l'énergie, ' Directives de la loi sur l'énergie communautaire ', eru.cz Les municipalités obtiennent des subventions, et la recherche montre que les toitures partagées optimisées pourraient compenser jusqu'à 77 % de la demande annuelle des immeubles d'appartements.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Retards de permis au-dessus de 1 MWp | -2.30% | Sites à l'échelle industrielle nationaux | Moyen terme (2-4 ans) |

| Congestion du réseau en Moravie du Sud | -1.80% | Moravie du Sud | Court terme (≤ 2 ans) |

| Risque d'importation de modules et de tarifs | -1.5% | Tous les segments | Moyen terme (2-4 ans) |

| Durées de dette conservatrices | -1.1% | Développeurs indépendants | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Délais de permis longs au-dessus de 1 MWp

Les couches administratives maintiennent les périodes d'approbation parmi les plus longues de l'UE. Le règlement du Conseil 2022/2577 vise la rationalisation, mais la mise en œuvre régionale inégale gonfle les coûts des projets et compromet les engagements d'enchères.

Congestion du réseau de distribution en Moravie du Sud

La région la plus ensoleillée fait face aux goulots d'étranglement les plus importants. Les développeurs paient des frais d'interconnexion plus élevés ou se relocalisent dans des zones moins irradiées, érodant l'efficacité solaire nationale. Les améliorations coordonnées transmission-distribution et les centrales électriques virtuelles sont des solutions émergentes.

Analyse par segment

Par type de déploiement : la dominance au sol fait face à la poussée résidentielle

Les systèmes au sol ont revendiqué 60 % du marché de l'énergie solaire en République tchèque en 2024, bénéficiant de vastes parcelles de terres agricoles et d'économies d'échelle. La taille du marché de l'énergie solaire en République tchèque pour les projets au sol devrait s'étendre à 6,1 GW d'ici 2030. Les toitures résidentielles, stimulées par le nouveau programme d'économies vertes Light, livreront la croissance la plus rapide à 20 % de TCAC, pouvant potentiellement faire passer leur part de 25 % à 35 % d'ici 2030. L'agrovoltaïque, nouvellement autorisée dans les vergers et vignobles, ajoute une catégorie hybride qui mélange double usage des terres et capacité supplémentaire modeste.

La dynamique des toitures illustre l'évolution des attitudes des consommateurs, la baisse des prix des équipements et la hausse des factures d'électricité. Le stockage par batterie accompagne 94 % des réseaux domestiques, permettant aux ménages d'optimiser les tarifs d'utilisation temporelle tout en offrant des services auxiliaires.[4]SolarPower Europe, ' Perspectives du marché européen pour le stockage par batterie ', cdn.rinnovabili.it Les toitures C&I se situent entre les sites résidentiels et à l'échelle industrielle, et les nouvelles règles d'enchères plus les prêts à taux zéro maintiennent cette tranche du marché de l'énergie solaire en République tchèque en hausse. Combinées, les toitures peuvent atteindre 4 GW d'ici 2030, remodelant le réseau de la génération centralisée vers une alimentation distribuée et dirigée par les prosommateurs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : le leadership à l'échelle industrielle défié par la dynamique C&I

Les centrales à l'échelle industrielle ont conservé 55 % des parts du marché de l'énergie solaire en République tchèque en 2024 grâce à une forte visibilité des enchères et l'accès à des prêteurs bien capitalisés. La taille du marché de l'énergie solaire en République tchèque pour les projets à l'échelle industrielle devrait croître à 13 % de TCAC pour atteindre 5,5 GW d'ici 2030. Pourtant, les installations C&I dépasseront tous les autres segments à 17 % de TCAC, reflétant les besoins de couverture d'entreprise et l'expansion de l'immobilier de toiture. Les applications résidentielles, bien que plus petites, affichent des gains constants à deux chiffres grâce à des subventions favorables et des cadres d'énergie communautaire.

Le boom C&I repose sur des PPA simples, des baux de toit étendus et la logique financière de verrouiller l'électricité de jour. Les prêts gouvernementaux à taux zéro réduisent les barrières au capital, et le financement BEI aux propriétaires démontre la bancabilité. Pendant ce temps, les progrès résidentiels dépendent de la continuité budgétaire pour les remises et des permis rationalisés pour les systèmes de moins de 50 kW. Ensemble, ces forces signalent une diversification plus large des moteurs de demande au sein du marché de l'énergie solaire en République tchèque.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La Moravie du Sud enregistre l'irradiation la plus élevée mais lutte contre la congestion du réseau qui retarde les grands projets et gonfle les frais de connexion. La Bohême centrale offre un accès facile aux centres de demande de Prague et une capacité de transmission robuste, attirant les investisseurs vers les projets d'utilité de taille moyenne et les toitures C&I. Les anciens hubs de charbon en Bohême du Nord et Moravie-Silésie reçoivent 1,64 milliard d'euros du Fonds de transition juste de l'UE, qui est en partie réaffecté aux énergies renouvelables, positionnant ces zones pour des clusters solaire-plus-batterie qui remplacent les unités de charbon en retraite.

La modernisation du réseau de distribution rééquilibrera le développement. Le programme ČEPS soutenu par la BEI améliore les lignes alimentant la Moravie du Sud, libérant 5,5 GW supplémentaires de capacité d'hébergement d'ici 2026 et permettant au marché de l'énergie solaire en République tchèque de se répandre uniformément dans les zones à hautes ressources. Les régions urbaines, en particulier Prague et Brno, voient une croissance des toitures soutenue par des permis simplifiés et un traitement rapide des remises. Les municipalités rurales utilisent les règles d'énergie communautaire pour ajouter des réseaux à l'échelle du village, partageant l'électricité avec les ménages à faibles revenus.

L'hétérogénéité régionale exige des modèles de développement distincts. Les mégaprojets au sol favorisent les districts peu peuplés avec de grandes parcelles, tandis que les toitures dominent les banlieues denses. L'agrovoltaïque libère de la valeur dans les vergers et vignobles concentrés en Moravie du Sud, atténuant les conflits d'utilisation des terres et ajoutant des revenus agricoles résilients. Les zones de transition du charbon du Nord privilégient le redéploiement de la main-d'œuvre de l'exploitation minière vers la construction solaire, alignant les objectifs de politique sociale et climatique.

Paysage concurrentiel

ČEZ Group reste l'acteur le plus influent du marché de l'énergie solaire en République tchèque grâce à sa flotte de génération et sa propriété du réseau, mais les changements de politique vers les enchères et les PPA ont dilué sa dominance. Des développeurs spécialisés comme Photon Energy et Solar Global agrègent des projets de moyenne échelle qui échappent au radar des utilitaires, tandis que des fonds internationaux comme KGAL entrent via des acquisitions de projets, injectant des liquidités et aiguisant la concurrence. L'intégration verticale émerge : les acteurs leaders gèrent le développement, l'EPC, la gestion d'actifs et maintenant le stockage par batterie sous un même toit pour capturer la marge.

Les banques domestiques allongent prudemment les durées, mais les prêteurs multilatéraux restent essentiels pour le financement des réseaux et centrales de l'ordre du gigawatt. Les partenariats technologiques façonnent également la rivalité. L'expansion d'appareillage de Brno de Hitachi Energy s'attaque aux pénuries de matériel de réseau, créant des chaînes d'approvisionnement locales qui favorisent les développeurs proches. Les agrégateurs d'énergie communautaire représentent une classe de challengers petite mais en croissance rapide, regroupant la demande résidentielle pour négocier de meilleurs prix d'équipement et accès au réseau.

Au cours des cinq prochaines années, attendez-vous à une consolidation alors que le financement se resserre et que les propriétaires de second rang sortent vers les investisseurs institutionnels recherchant des rendements stables. La discipline tarifaire des enchères récompensera les leaders de coût et les structures de capital efficaces, tandis que les nouvelles exigences de licence sous Lex RES III élèvent la barre pour l'entrée sur le marché. Le marché de l'énergie solaire en République tchèque passe donc de la fragmentation de stade précoce à la concurrence structurée entre des groupes bien capitalisés et verticalement intégrés.

Leaders de l'industrie de l'énergie solaire en République tchèque

ČEZ Group

Photon Energy NV

Solar Global a.s.

Solartec Holding a.s.

Ekotechnik Czech s.r.o.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Le gouvernement a renouvelé le pool de prêts sans intérêt de 3 milliards de CZK pour le solaire C&I et le stockage par batterie attaché, couvrant jusqu'à 30 % du CAPEX PV et 50 % des coûts de stockage.

- Avril 2025 : Lex RES III a introduit des licences plus strictes, une transparence tarifaire obligatoire et des règles d'indice de sécurité, avec des amendes jusqu'à 50 millions de CZK pour les infractions.

- Décembre 2024 : La BEI a approuvé un prêt de 400 millions d'euros à ČEZ pour les améliorations de réseau qui intégreront 5,5 GW supplémentaires d'énergies renouvelables d'ici 2026.

- Décembre 2024 : Hitachi Energy a alloué 1,1 milliard de CZK pour étendre la production d'équipements haute tension de Brno, ajoutant 200 emplois.

Portée du rapport sur le marché de l'énergie solaire en République tchèque

L'énergie solaire est le rayonnement émis par le Soleil qui peut créer de la chaleur, déclencher des réactions chimiques ou créer de l'électricité. L'énergie solaire totale incidente sur Terre est largement supérieure aux besoins énergétiques mondiaux actuels et futurs.

Le rapport offre la taille du marché et les prévisions pour l'énergie solaire en République tchèque en capacité installée (MW).

| Au sol | |

| Sur toiture | Toiture résidentielle |

| Toiture commerciale et industrielle |

| Centrales électriques à l'échelle industrielle |

| Commercial et industriel |

| Résidentiel |

| Par type de déploiement | Au sol | |

| Sur toiture | Toiture résidentielle | |

| Toiture commerciale et industrielle | ||

| Par application | Centrales électriques à l'échelle industrielle | |

| Commercial et industriel | ||

| Résidentiel | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'énergie solaire en République tchèque ?

Le marché a atteint 4 812,77 MW en 2025 et devrait atteindre 10 000 MW d'ici 2030.

Quel type de déploiement mène le marché de l'énergie solaire en République tchèque ?

Les projets au sol détenaient 60 % des parts de marché en 2024, bien que les toitures résidentielles croissent le plus rapidement à 20 % de TCAC.

Combien de financement soutient les améliorations de réseau pour l'intégration solaire ?

La Banque européenne d'investissement a approuvé un prêt de 400 millions d'euros en décembre 2024 pour ajouter 5,5 GW de capacité d'hébergement renouvelable d'ici 2026.

Quelles incitations existent pour les installations solaires résidentielles ?

Le nouveau programme d'économies vertes Light rembourse jusqu'à 50 % des coûts en capital pour les systèmes hybrides solaire-plus-batterie et a entraîné une augmentation de vingt fois des demandes mensuelles.

Pourquoi les installations solaires C&I s'étendent-elles rapidement ?

Les entreprises utilisent le solaire sur site et les accords d'achat d'électricité pour couvrir les prix d'électricité volatils et puiser dans les prêts gouvernementaux à taux zéro.

Quel est le principal changement réglementaire affectant l'autoconsommation collective ?

La loi sur l'énergie communautaire de juillet 2024 permet au surplus d'électricité d'être partagé entre les participants dans des zones géographiques définies, permettant aux immeubles d'appartements et villages de mutualiser la génération de toiture.

Dernière mise à jour de la page le: