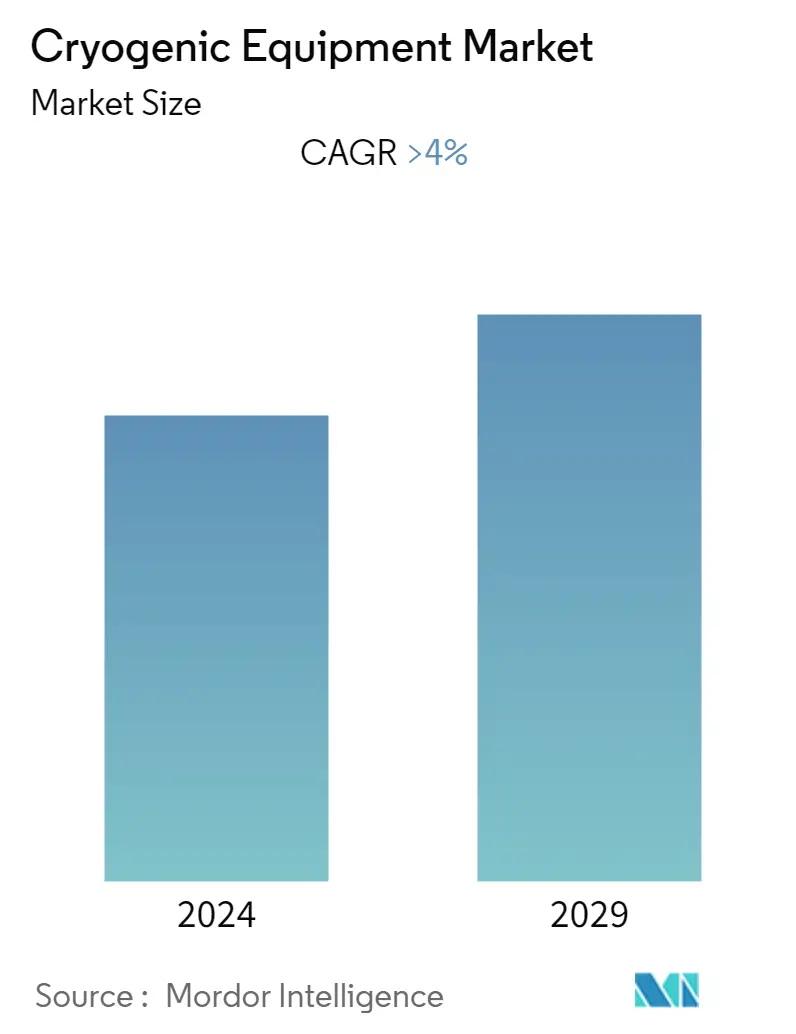

Taille du marché des équipements cryogéniques

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| TCAC | > 4.00 % |

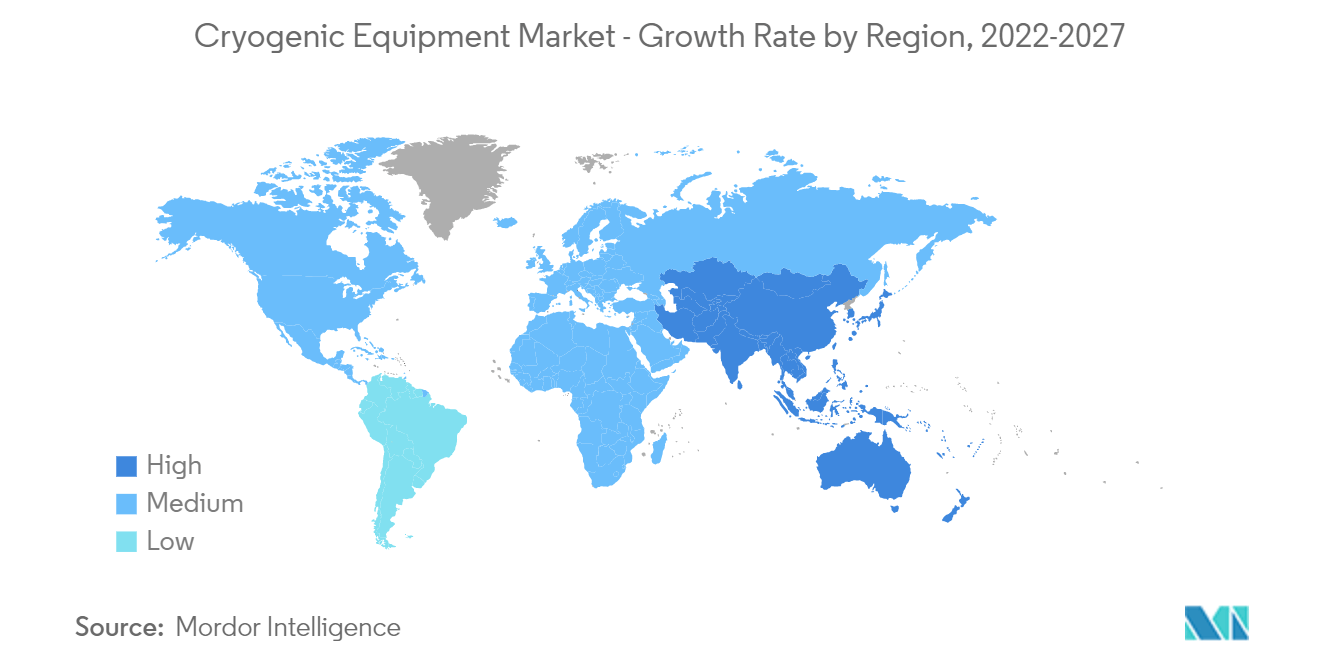

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Asie-Pacifique |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des équipements cryogéniques

Le marché des équipements cryogéniques devrait enregistrer un TCAC de plus de 4 % au cours de la période de prévision 2022-2027. Lépidémie de COVID-19 a eu un impact modéré sur le marché mondial des équipements cryogéniques en raison de la réduction des investissements dans de nouveaux projets provoquée par le ralentissement économique mondial. Le marché devrait se redresser vers la fin de la période de prévision après la reprise de l'économie mondiale. Lutilisation croissante du gaz naturel et du GNL par les pays pour éliminer progressivement ou passer dune énergie basée sur le charbon à une forme dénergie plus propre va probablement stimuler le marché des équipements cryogéniques. Cependant, le processus coûteux de liquéfaction des gaz cryogéniques devrait restreindre le marché des équipements cryogéniques.

- En raison de son utilisation dans plusieurs industries pour effectuer différents types de travaux, le segment des réservoirs devrait être le segment qui connaît la croissance la plus rapide sur le marché des équipements cryogéniques au cours de la période de prévision.

- Les progrès et les développements de la technologie cryogénique destinée à être utilisée dans les domaines de la santé et de la médecine devraient créer plusieurs opportunités pour le marché des équipements cryogéniques à lavenir.

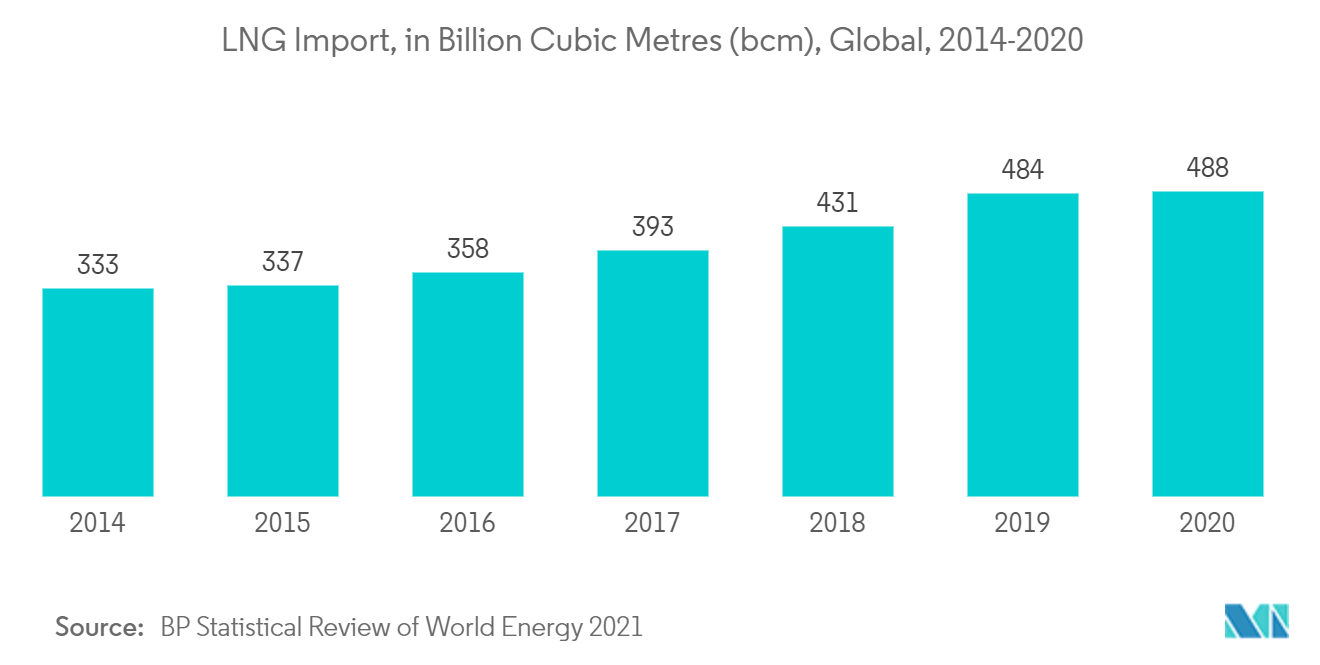

- En raison de la croissance constante des industries utilisant des équipements cryogéniques, lAsie-Pacifique devrait être le marché déquipements cryogéniques le plus important et à la croissance la plus rapide au cours de la période de prévision. En 2020, environ 71 % du GNL mondial a été importé dans la région Asie-Pacifique.

Tendances du marché des équipements cryogéniques

Le segment des réservoirs devrait connaître une croissance significative du marché

- Les réservoirs utilisés à des fins cryogéniques sont généralement appelés réservoirs cryogéniques ou réservoirs cryogéniques. Ces réservoirs sont généralement constitués de doubles ou triples couches avec un espace entre les deux rempli de matériau isolant et sous vide. Ces réservoirs sont principalement utilisés à des fins de stockage et de transport.

- À partir de 2020, de nombreux pays dans le monde prévoyaient dabandonner progressivement les énergies basées sur le charbon afin de réduire leffet des gaz à effet de serre sur lenvironnement. Pour cette raison, de nombreux pays ont commencé à réduire leur utilisation du charbon et à augmenter leur utilisation du gaz naturel pour la production dénergie et délectricité. Le gaz est plus confortable à transporter sous forme de gaz naturel liquéfié (GNL) qui comprend divers segments déquipements cryogéniques tels que les réservoirs et est susceptible de stimuler le marché au cours de la période de prévision.

- En 2020, les importations mondiales de GNL s'élevaient à 488 milliards de mètres cubes (bcm), ce qui était supérieur à la valeur de 2019 (484 bcm). Laugmentation du transport de GNL devrait stimuler le segment des réservoirs et attirer les investissements de différents acteurs du marché.

- En juin 2021, Dalian Shipbuilding Industry, une filiale de China State Shipbuilding Corporation, a livré le premier réservoir de stockage cryogénique de GNL de type C bicarburant VLCC 2x3 500 m³ au monde.

- De plus, en octobre 2021, Chemie-Tech a remporté un contrat EPCC de HPCL Rajasthan Refinery Ltd (HRRL) pour des réservoirs de stockage cryogéniques à double paroi (DWST) et des installations associées - Package 7 (Partie A) chez HPCL Rajasthan Refinery Ltd au Rajasthan, Inde.

- Par conséquent, en raison des points ci-dessus, le segment des réservoirs devrait connaître une croissance significative du marché des équipements cryogéniques au cours de la période de prévision.

LAsie-Pacifique devrait dominer le marché

- En raison de laugmentation constante de la demande énergétique et de plusieurs développements dans des domaines tels que la recherche spatiale, les soins de santé et la chimie, la région Asie-Pacifique est susceptible de devenir le marché des équipements cryogéniques à la croissance la plus rapide.

- Le Japon est le plus grand importateur de GNL au monde, tandis que des pays comme la Chine et lInde ont connu une augmentation considérable de leurs importations de GNL au cours de la dernière décennie. LAsie-Pacifique est le plus grand importateur et le plus grand exportateur de GNL au monde. Lutilisation croissante du GNL conduit à lutilisation dune variété déquipements, depuis la conversion du gaz en GNL jusquà son transport, sa distribution et son stockage.

- En janvier 2021, Fives a remporté un contrat pour la fourniture de 13 pompes centrifuges cryogéniques Cryomec (8 Cryomec LABS (type mono et multi-étages) et 5 pompes Cryomec NLL) pour une nouvelle unité de séparation d'air (ASU) en Chine. Le nouvel ASU, avec une capacité de production d'oxygène de plus de 2000 tonnes par jour, sera construit dans le district économique de Lingang, zone franche du port de Tianjin.

- En septembre 2019, le Japon a annoncé qu'il investirait plus de 10 milliards de dollars dans le développement des infrastructures de GNL et garantirait la sécurité énergétique à l'avenir. Cela devrait stimuler considérablement le marché des équipements cryogéniques dans le pays.

- Par conséquent, en raison des points ci-dessus, la région Asie-Pacifique devrait dominer le marché des équipements cryogéniques au cours de la période de prévision.

Aperçu du marché des équipements cryogéniques

Le marché des équipements cryogéniques est modérément fragmenté. Parmi les principaux acteurs de ce marché figurent Linde PLC, Emerson Electric Co., Beijing Tianhai Industry Co. Ltd, Cryofab Inc. et Chart Industries Inc.

Leaders du marché des équipements cryogéniques

-

Linde plc

-

Emerson Electric Co.

-

Beijing Tianhai Industry Co Ltd

-

Cryofab Inc

-

Chart Industries, Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des équipements cryogéniques

- En janvier 2022, Saulsbury a remporté le contrat EPC pour la conception et l'installation de deux installations de traitement cryogénique dans le bassin de Midland. Les installations, conçues avec une capacité nominale de base de 200 millions de pieds cubes standard par jour (MMSCFD) chacune, marquent les 61e et 62e projets d'installations de traitement cryogénique de Saulsbury depuis 2006, représentant près de 11 milliards de pieds cubes par jour (BCFD) de capacité de traitement, et ses 23e et 24e installations de traitement cryogénique dans la région de l'ouest du Texas.

- En octobre 2021, Chemie-Tech a remporté un contrat d'ingénierie, d'approvisionnement, de construction et de mise en service de HPCL Rajasthan Refinery Ltd (HRRL) pour des réservoirs de stockage cryogéniques à double paroi (DWST) et des installations associées - Package 7 (Partie A) à la raffinerie HPCL Rajasthan. Ltd au Rajasthan, en Inde. La portée du contrat comprend la gestion de projet, la conception du processus résiduel, la conception et l'ingénierie détaillées, l'approvisionnement, la construction, la pré-mise en service et la mise en service avec une responsabilité unique du réservoir de stockage à double paroi hors sol, à fond plat, vertical, de type à confinement complet ( réservoir extérieur avec paroi de post-tension RCC et réservoir intérieur en acier Ni à 9%) avec des ensembles tels que compresseur BOG, vaporisateur d'éthylène, chauffage au propylène, appoint de glycol, système de purge à froid, pompes dans le réservoir, etc.

Rapport sur le marché des équipements cryogéniques – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande en milliards USD, jusqu’en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse des cinq forces de Porter

4.7.1 Pouvoir de négociation des fournisseurs

4.7.2 Pouvoir de négociation des consommateurs

4.7.3 La menace de nouveaux participants

4.7.4 Menace des produits et services de substitution

4.7.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Équipement

5.1.1 réservoirs

5.1.2 Pompes

5.1.3 Échangeur de chaleur

5.1.4 Vannes

5.1.5 Autre équipement

5.2 Application

5.2.1 Stockage

5.2.2 Transport et distribution

5.2.3 Traitement

5.2.4 Autres applications

5.3 Gaz utilisé

5.3.1 Azote liquéfié

5.3.2 Hélium liquéfié

5.3.3 Autres gaz utilisés

5.4 Industrie des utilisateurs finaux

5.4.1 Pétrole et Gaz

5.4.2 Énergie et puissance

5.4.3 Aliments et boissons

5.4.4 Marine et aérospatiale

5.4.5 Chimie et santé

5.4.6 Autres industries d'utilisateurs finaux

5.5 Géographie

5.5.1 Amérique du Nord

5.5.2 L'Europe

5.5.3 Asie-Pacifique

5.5.4 Amérique du Sud

5.5.5 Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Linde PLC

6.3.2 Cryofab Inc.

6.3.3 Emerson Electric Co.

6.3.4 Beijing Tianhai Industry Co. Ltd

6.3.5 Chart Industries Inc.

6.3.6 Honeywell International Inc.

6.3.7 Sumitomo Heavy Industries Ltd

6.3.8 McDermott International Inc.

6.3.9 Flowserve Corp.

6.3.10 HEROSE GmbH

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des équipements cryogéniques

Le rapport sur le marché des équipements cryogéniques comprend :.

| Équipement | ||

| ||

| ||

| ||

| ||

|

| Application | ||

| ||

| ||

| ||

|

| Gaz utilisé | ||

| ||

| ||

|

| Industrie des utilisateurs finaux | ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les équipements cryogéniques

Quelle est la taille actuelle du marché des équipements cryogéniques ?

Le marché des équipements cryogéniques devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des équipements cryogéniques ?

Linde plc, Emerson Electric Co., Beijing Tianhai Industry Co Ltd, Cryofab Inc, Chart Industries, Inc. sont les principales sociétés opérant sur le marché des équipements cryogéniques.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des équipements cryogéniques ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des équipements cryogéniques ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des équipements cryogéniques.

Quelles années couvre ce marché des équipements cryogéniques ?

Le rapport couvre la taille historique du marché du marché des équipements cryogéniques pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des équipements cryogéniques pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie des équipements cryogéniques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des équipements cryogéniques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des équipements cryogéniques comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.