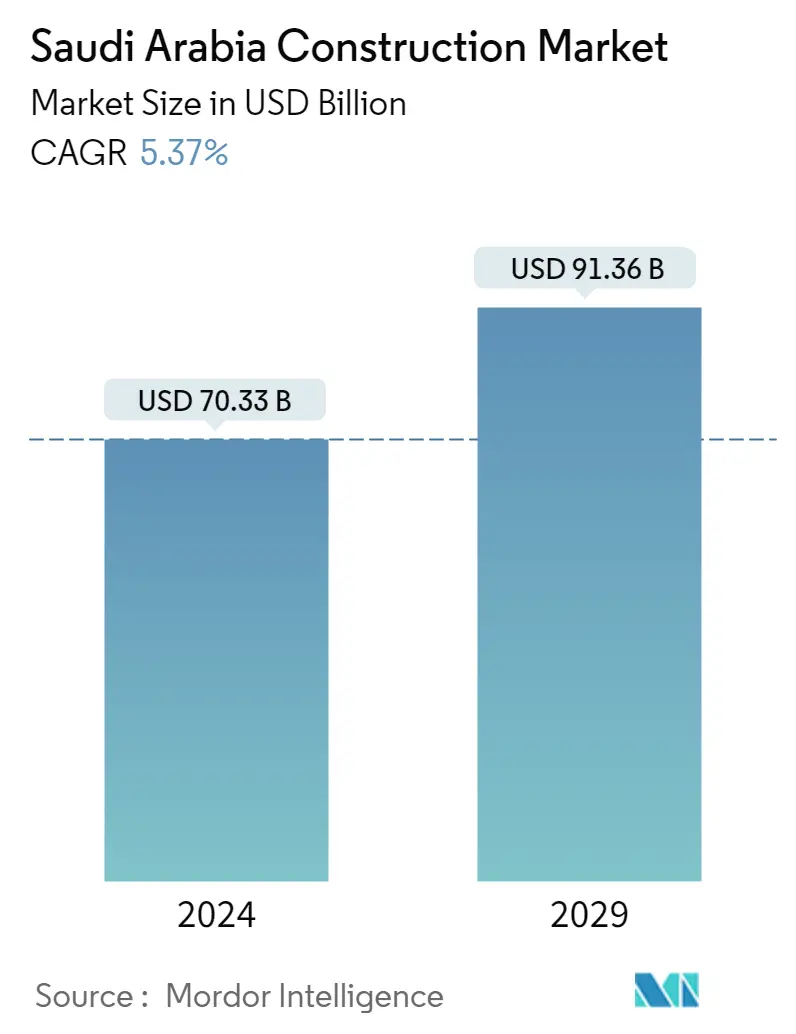

Taille du marché de la construction en Arabie Saoudite

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 70.33 milliards de dollars |

| Taille du Marché (2029) | USD 91.36 milliards de dollars |

| TCAC(2024 - 2029) | 5.37 % |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de la construction en Arabie Saoudite

La taille du marché de la construction en Arabie Saoudite est estimée à 70,33 milliards USD en 2024 et devrait atteindre 91,36 milliards USD dici 2029, avec une croissance de 5,37 % au cours de la période de prévision (2024-2029).

- Le marché est stimulé par le plan de développement national Vision 2030 de Riyad, visant à diversifier et à privatiser l'immense économie saoudienne. Ce plan comprend plusieurs énormes mégaprojets tels que Neom Future Cities, Qiddiya Entertainment City et Red Sea Project. L'Arabie saoudite offre le plus grand réservoir d'opportunités de construction de la région.

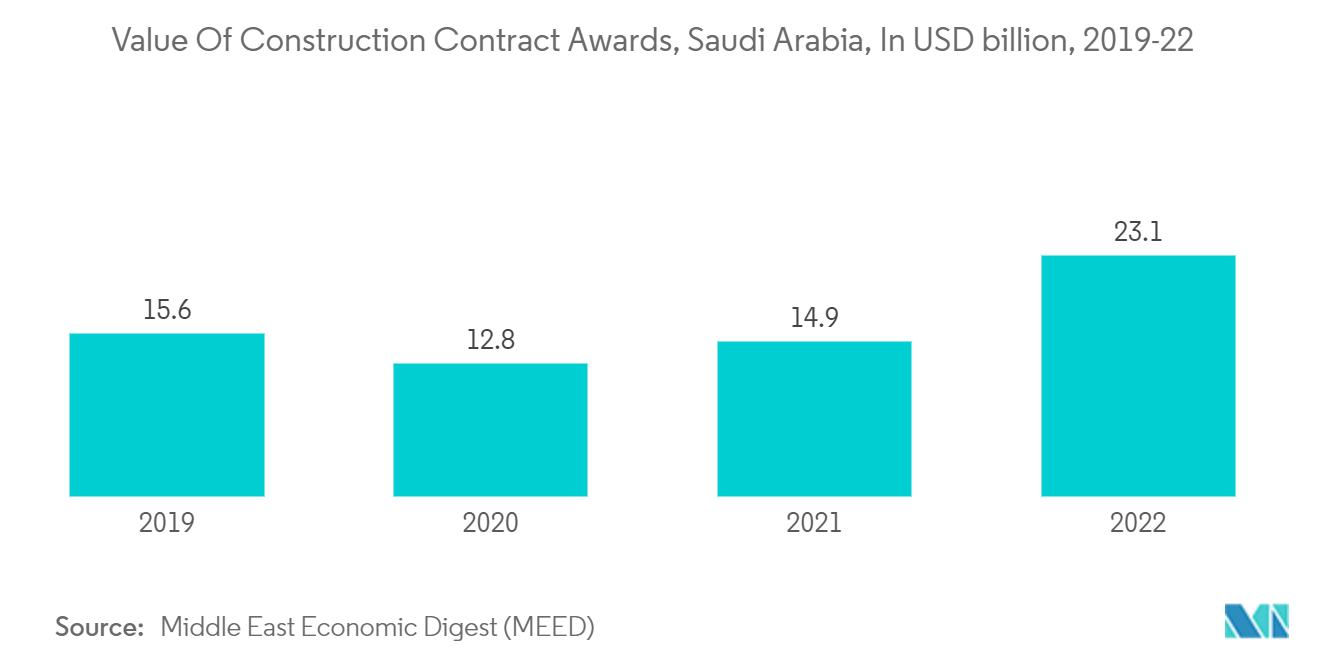

- En raison de la pandémie de COVID-19, le marché saoudien de la construction a dû faire face à de nombreux problèmes. La pandémie a eu un impact considérable sur le secteur de la construction en Arabie Saoudite. Le taux d'attribution des contrats de construction a considérablement diminué en 2020 et 2021. Cependant, le Royaume a enregistré la valeur la plus élevée des projets attribués en 2022, ce qui montre son engagement à diversifier l'économie et à changer le pays conformément à sa Vision 2030.

- En 2022, le nombre de bâtiments construits dans le Royaume a augmenté de 3,2%. L'Arabie saoudite a été le marché le plus important de la région MENA au cours des quatre dernières années consécutives, avec la valeur globale des projets attribués la plus élevée. En octobre 2022, l'Arabie saoudite détenait une part de marché de 35 % et avait remporté des contrats d'une valeur de 31 milliards de dollars, contre 87 milliards de dollars pour l'ensemble de la région MENA.

Tendances du marché de la construction en Arabie Saoudite

Augmentation de la valeur totale des contrats de construction attribués en Arabie Saoudite

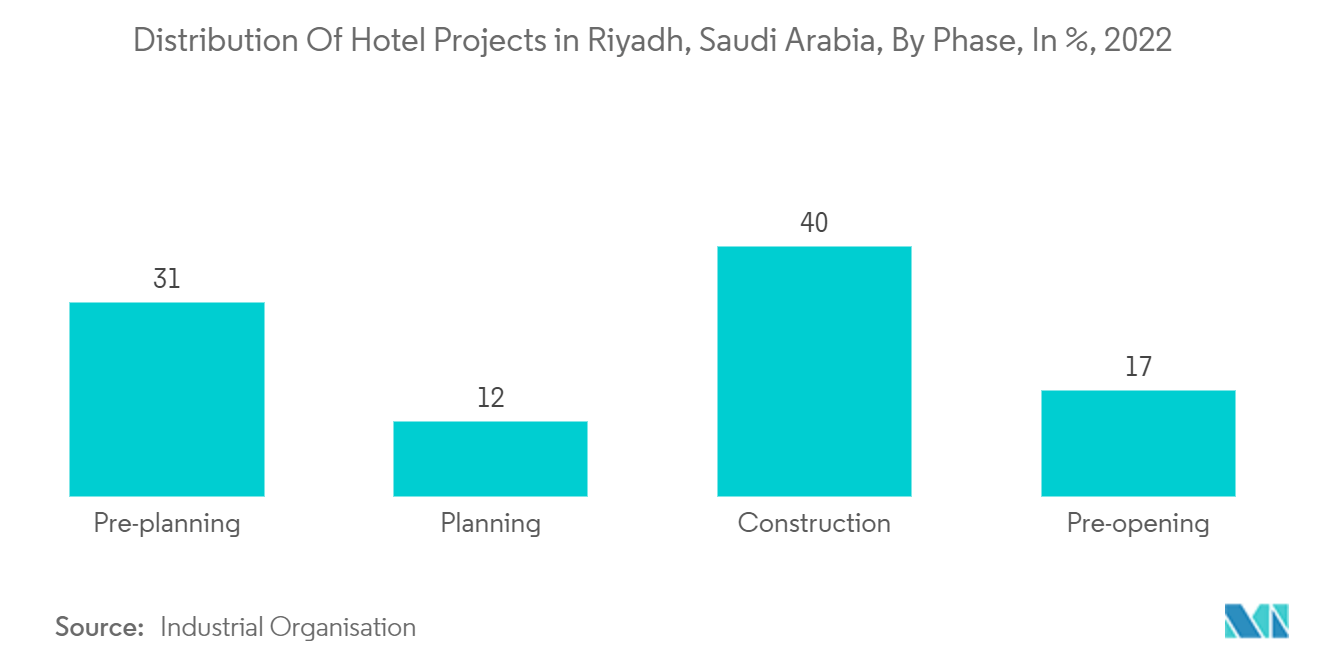

La valeur du portefeuille de projets non attribués (pré-exécution) de l'Arabie Saoudite est estimée à 1100 milliards de dollars, ce qui comprend les projets depuis la phase d'étude jusqu'à l'appel d'offres du principal entrepreneur. Environ 70 % comprennent des projets du secteur de la construction, les sous-secteurs résidentiel, culturel, de loisirs et d'hôtellerie étant les leaders. Cest le moteur de la stratégie Vision 2030. Au second semestre 2022, 13 000 clés d'hôtels devraient être livrées à Riyad, Djeddah et La Mecque, accentuant la poursuite du développement du secteur hôtelier du Royaume.

Les dix plus grands entrepreneurs du Royaume sont responsables de 400 milliards de dollars de projets, qui sont actuellement en phase d'exécution, ce qui représente 40 % de la valeur totale du futur pipeline de 1100 milliards de dollars. Selon MEED Projects, la valeur totale des projets attribués en Arabie saoudite entre 2021 et 2025 devrait atteindre 569 milliards de dollars, avec un total de 85 milliards de dollars (15 %) attribués à ce jour entre 2021 et 2022 (fin octobre).

La volatilité économique mondiale au cours des deux premiers trimestres de 2022 a créé des défis sur le marché local de la construction en termes de délais de livraison et de hausses de prix instantanées, les fournisseurs étant réticents à garantir les prix sur de longues périodes.

L'émergence de l'Arabie saoudite en tant que centre de tourisme culturel et religieux est susceptible de stimuler la demande de construction

Le taux de construction d'hôtels dans le Royaume devrait presque tripler en 2023, avec près de 50 % des 167 projets déposés devant être livrés au cours de ces 12 mois.

Au total, 56 % (35884) des 63753 chambres saoudiennes de la base de données devraient être mises en ligne en 2023, éclipsant les 9207 clés des 24 projets en 2022. Le développement devrait revenir à ce rythme en 2024, avec 23 projets. livrant 9 599 chambres, tandis qu'en 2025 et au-delà, au moins 40 autres hôtels représentant 9 063 clés rejoindront probablement le marché.

Les propriétés quatre étoiles de premier ordre représentent 77 projets et 30 229 chambres, soit 46 % du total, les 54 % restants appartenant au segment luxe cinq étoiles, soit 90 constructions comprenant 33 524 clés.

Une part importante de la vague de développement est due à un certain nombre de mégaprojets qui prennent forme à La Mecque (La Mecque). Alors qu'en termes de projets, les 27 hôtels prévus pour le centre religieux islamique ne le placent qu'en troisième position sur la liste des principales villes saoudiennes, les 31 957 clés qui devraient être disponibles dans la région sont plus de trois fois supérieures à celles de la première. ville par numéro de projet - qui est Riyad, avec 45 hôtels totalisant 9 302 chambres.

En deuxième position dans cette analyse se trouve Djeddah, avec 33 projets livrant 7148 chambres, tandis que le quatrième dans la liste est Al Wajh, représentant 12 projets totalisant 4868chambres.

Aperçu du secteur de la construction en Arabie Saoudite

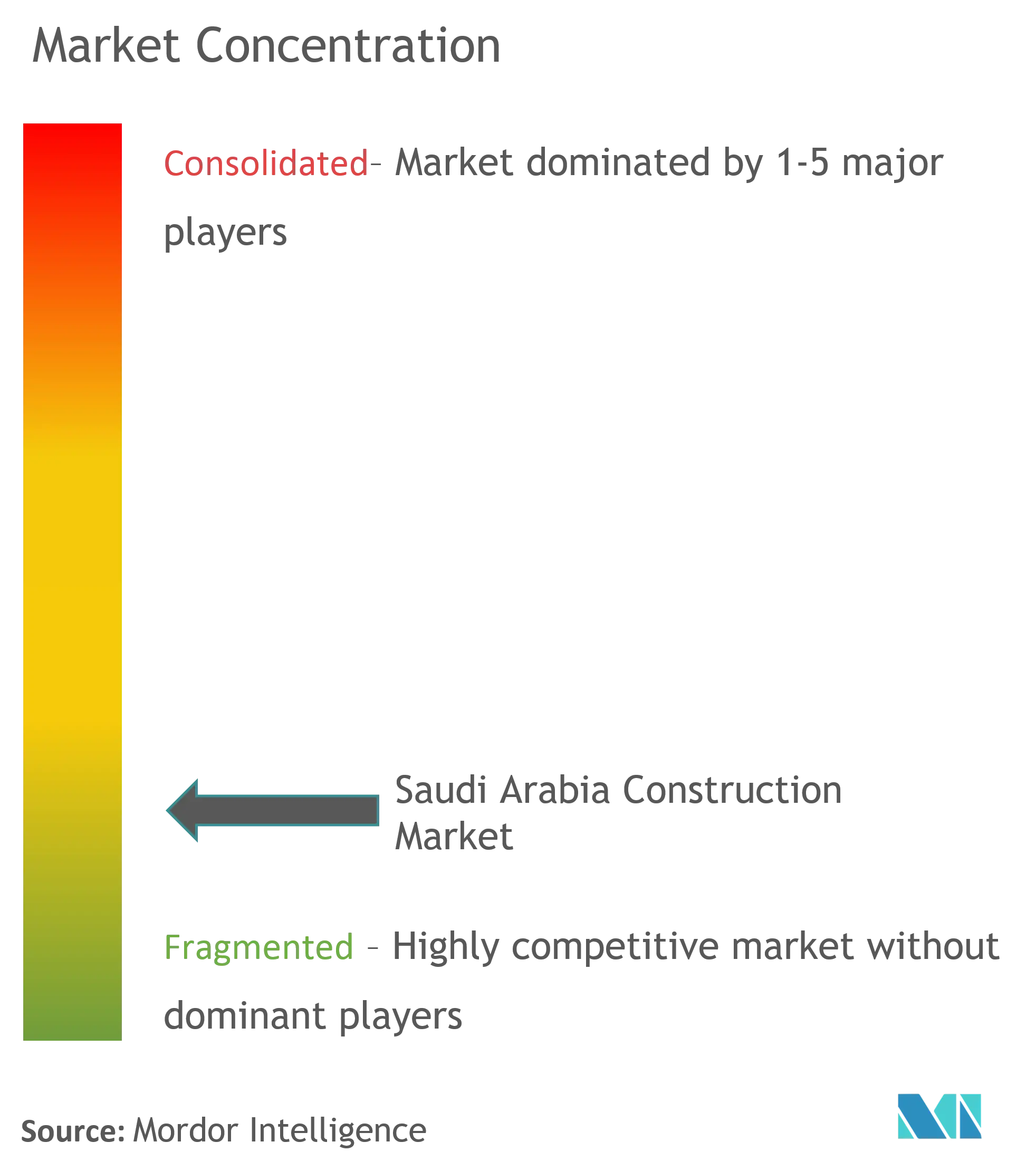

Le marché saoudien de la construction est fragmenté et très compétitif, avec la présence d'acteurs internationaux majeurs. Le marché saoudien de la construction présente des opportunités de croissance au cours de la période de prévision, ce qui devrait stimuler davantage la concurrence sur le marché. Avec quelques acteurs détenant une part de marché significative, le marché saoudien de la construction présente un niveau de consolidation observable. Parmi les principaux acteurs figurent JGC Corp., SNC-Lavalin, Fluor Corp., Van Oord Dredging Marine Contractors BV et VINCI. L'accent mis par le gouvernement sur la création d'infrastructures générales ainsi que sur des projets de construction d'énergie et de services publics dans le cadre de ses efforts visant à diversifier son économie en dehors de l'industrie pétrolière devrait contribuer à la production du secteur de la construction.

Leaders du marché de la construction en Arabie Saoudite

-

Bechtel

-

CB&I LLC

-

Fluor Corp.

-

Tekfen Construction and Installation Co. Inc.

-

Gilbane Building Co.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la construction en Arabie Saoudite

Janvier 2023 China Harbour annonce dans un communiqué avoir attribué deux contrats à l'Arabie Saoudite. Le premier contrat concernait la construction de l'infrastructure d'un nouveau projet à Riyad, et la portée principale des travaux comprenait diverses installations de pipelines, des travaux de terrassement et des installations auxiliaires de construction de logements. Ce projet était le deuxième projet de réseau de pipelines remporté par l'entreprise dans la région centrale de l'Arabie saoudite à Riyad, et il s'agissait également d'une autre réalisation importante de l' opération secondaire active de l'entreprise pour les principaux propriétaires.

Décembre 2022 Bechtel a été nommé consultant en gestion de projet pour TROJENA, une destination de montagne ouverte toute l'année dans la région NEOM, au nord-ouest de l'Arabie saoudite. TROJENA est un développement clé qui contribuera aux objectifs de la Vision 2030 du Royaume consistant à développer le tourisme et à diversifier son économie loin des hydrocarbures. Dans ce rôle, Bechtel devrait fournir divers services, y compris la gestion technique, commerciale et de construction, pour le développement de TROJENA et soutenir les ambitions de NEOM en matière de durabilité.

Rapport sur le marché de la construction en Arabie Saoudite – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Scénario actuel du marché économique et de la construction

4.2 Innovations technologiques dans le secteur de la construction

4.3 Pleins feux sur les principaux projets en cours et à venir

4.4 Analyse de la chaîne de valeur/de la chaîne d’approvisionnement de l’industrie

4.5 Impact des réglementations et initiatives gouvernementales sur l’industrie

4.6 Impact du COVID-19 sur le marché

5. DYNAMIQUE DU MARCHÉ

5.1 Facteurs de marché

5.1.1 Arabie Saoudite Vision 2030

5.1.2 Initiatives de construction verte et durable

5.2 Restrictions du marché

5.2.1 Programme de saoudisation (Nitaqat)

5.2.2 Baisse des prix du pétrole brut

5.3 Opportunités de marché

5.3.1 Augmentation des investissements étrangers

5.3.2 Tourisme d'affaires

5.4 Attractivité de l'industrie - Analyse des cinq forces de Porter

5.4.1 Pouvoir de négociation des fournisseurs

5.4.2 Pouvoir de négociation des consommateurs/acheteurs

5.4.3 La menace de nouveaux participants

5.4.4 Menace des produits de substitution

5.4.5 Intensité de la rivalité concurrentielle

6. SEGMENTATION DU MARCHÉ

6.1 Par secteur

6.1.1 Résidentiel

6.1.2 Commercial

6.1.3 Industriel

6.1.4 Infrastructures (Transport)

6.1.5 Construction d’énergie et de services publics

7. PAYSAGE CONCURRENTIEL

7.1 Aperçu de la concentration du marché

7.2 Profils d'entreprise

7.2.1 Bechtel

7.2.2 CB&I LLC

7.2.3 Fluor Corp.

7.2.4 Tekfen Construction and Installation Co. Inc.

7.2.5 Gilbane Building Co.

7.2.6 Jacobs

7.2.7 AL Jazirah Engineers & Consultants

7.2.8 Al Latifa Trading and Contracting

7.2.9 Afras Trading and Contracting Company

7.2.10 Al-Rashid Trading & Contracting Company*

8. L'AVENIR DU MARCHÉ

9. ANNEXE

9.1 Indicateurs macroéconomiques (répartition du PIB par secteur, contribution de la construction à l'économie, etc.)

9.2 Statistiques clés sur la production, la consommation, les exportations et les importations de matériaux de construction

Segmentation de lindustrie de la construction en Arabie Saoudite

Le marché de la construction comprend un large éventail dactivités qui couvrent les projets de construction à venir, en cours et en croissance dans différents secteurs. Celles-ci incluent, sans s'y limiter, les structures géotechniques (structures souterraines) et les superstructures des structures résidentielles, commerciales et industrielles, ainsi que la construction d'infrastructures (comme les routes, les chemins de fer et les aéroports) et les infrastructures liées à la production et au transport d'électricité.

Le marché saoudien de la construction est segmenté en construction résidentielle, commerciale, industrielle, d'infrastructures (transport) et énergétique et utilitaire. Le rapport fournit la taille du marché et les prévisions pour lindustrie de la construction saoudienne en termes de valeur (USD) pour tous les segments mentionnés ci-dessus.

| Par secteur | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur la construction en Arabie Saoudite

Quelle est la taille du marché de la construction en Arabie Saoudite ?

La taille du marché de la construction en Arabie Saoudite devrait atteindre 70,33 milliards USD en 2024 et croître à un TCAC de 5,37 % pour atteindre 91,36 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la construction en Arabie Saoudite ?

En 2024, la taille du marché de la construction en Arabie Saoudite devrait atteindre 70,33 milliards USD.

Qui sont les principaux acteurs du marché de la construction en Arabie Saoudite ?

Bechtel, CB&I LLC, Fluor Corp., Tekfen Construction and Installation Co. Inc., Gilbane Building Co. sont les principales sociétés opérant sur le marché de la construction en Arabie Saoudite.

Quelles années couvre ce marché de la construction en Arabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la construction en Arabie saoudite était estimée à 66,75 milliards de dollars. Le rapport couvre la taille historique du marché de la construction en Arabie saoudite pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la construction en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie de la construction en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la construction en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la construction en Arabie Saoudite comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.