Aperçu du marché

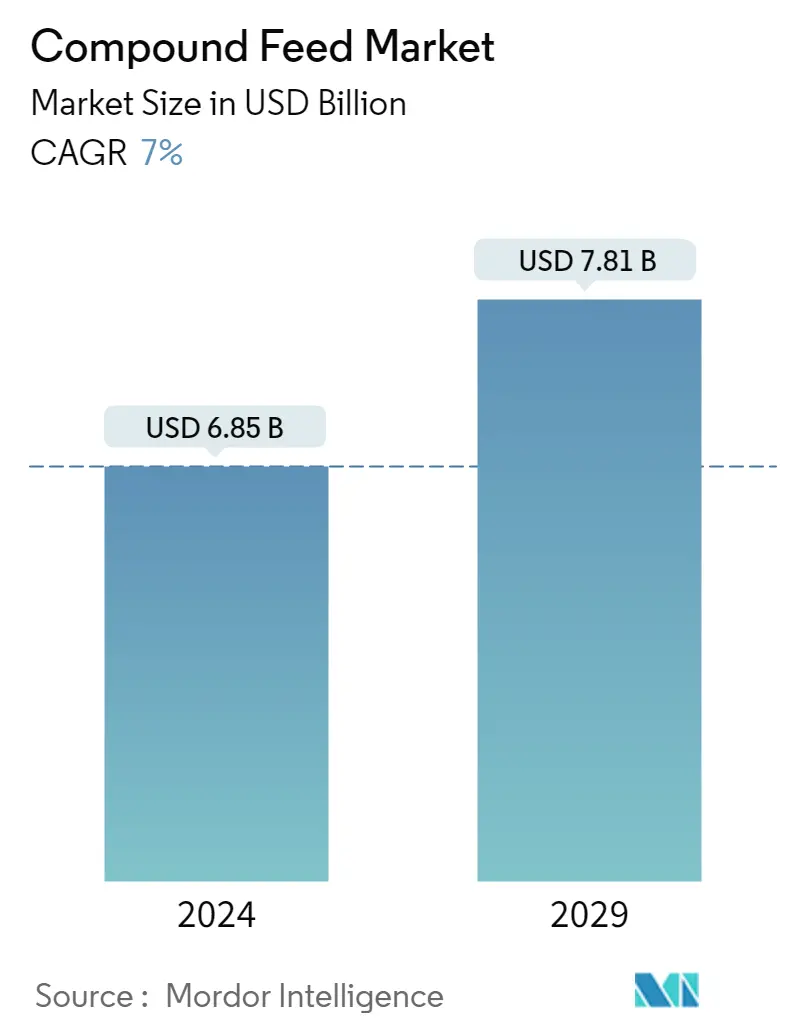

La taille du marché des aliments composés est estimée à 6,85 milliards de dollars en 2024 et devrait atteindre 7,81 milliards de dollars dici 2029, avec une croissance de 7 % au cours de la période de prévision (2024-2029).

La demande croissante de produits carnés et aquacoles est le principal moteur de la croissance du marché des aliments composés. La sensibilisation accrue à la qualité de la viande et des produits laitiers et laugmentation de la production animale sont deux autres facteurs augmentant la croissance du marché étudié. Par exemple, le secteur de lélevage au Qatar a connu une croissance robuste en 2021, enregistrant plus de 1,5 million de têtes de bétail enregistrées, ce qui augmente considérablement la production locale de viande et de produits laitiers.

LArabie saoudite est lun des marchés daliments composés pour animaux qui se développe le plus rapidement dans la région du CCG. La consommation croissante de viande crue et transformée, ainsi que la prise de conscience croissante des consommateurs en matière de santé, conduisent à la nécessité d'un marché d'aliments composés dans le pays. Selon l'USDA, en 2021, la consommation de viande de bœuf et de veau a augmenté de 194 (1 000 MT CWE), contre 183 (10 000 MT CWE) en 2020.

Des entreprises importantes comme IFFCO, Arasco, Agthia, Trouw Nutrition (Nutreco) et Al Ghurair Foods Llc sont des acteurs de premier plan sur le marché mondial des aliments composés. Au cours de la dernière année, Agthia a lancé quatre nouveaux produits d'aliments pour chameaux (y compris des aliments composés) en marge du Forum mondial pour les innovations agricoles à Abu Dhabi. Les nouveaux produits ont été spécialement conçus pour répondre aux besoins nutritionnels et sanitaires des chameaux des Émirats arabes unis et de la région. Par conséquent, lindustrie des aliments composés du CCG devrait connaître une croissance substantielle au cours de la période de prévision.

Principales tendances du marché

Les aliments pour volailles dominent le marché

La viande de poulet est considérée comme lun des plats les plus appréciés des consommateurs de la région. On observe une augmentation de la demande de viande blanche dans les pays du CCG en raison de son prix abordable et de la perception croissante parmi les consommateurs selon laquelle elle est plus saine que la viande rouge. En raison de la sensibilisation croissante des consommateurs à la santé, la demande de viande de poulet et de ses produits devrait augmenter dans les années à venir.

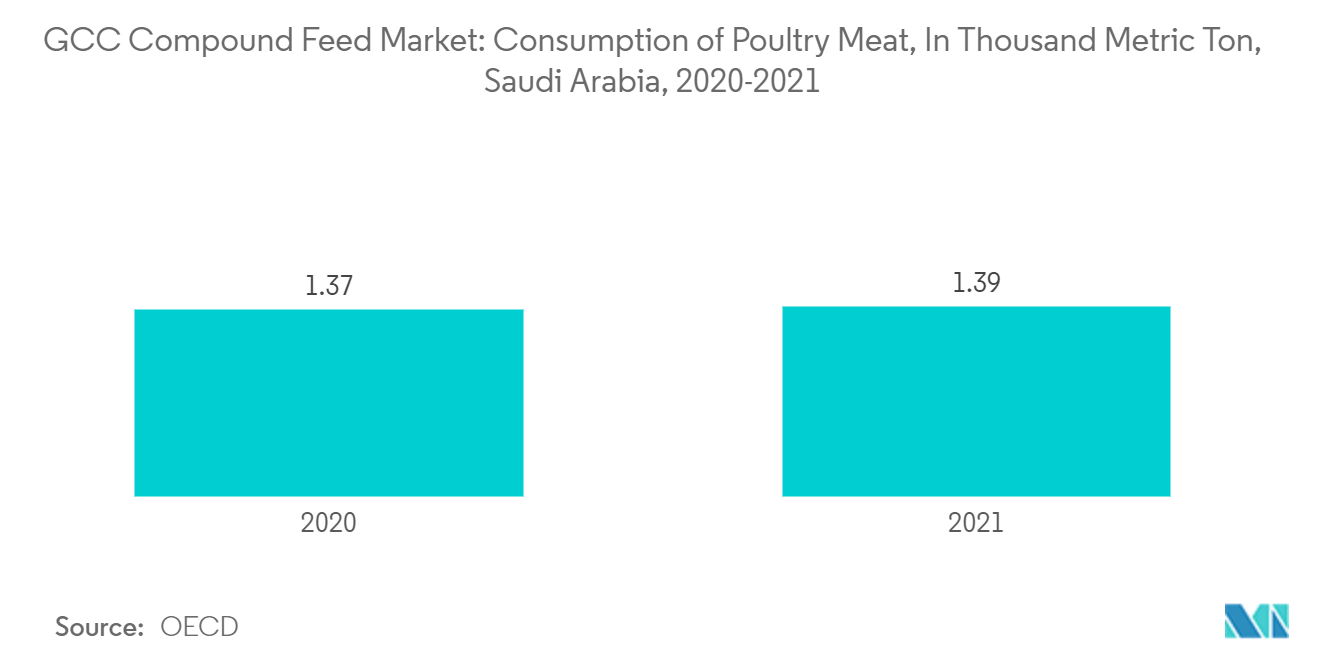

Selon les Perspectives agricoles de l'OCDE, 2021, la consommation de viande de volaille en Arabie Saoudite devrait augmenter et atteindre 1 392,98 milliers de tonnes, contre 1 373,79 milliers de tonnes en 2020. Selon l'USDA, en Arabie Saoudite, la demande constamment croissante de poulet et leurs parties (telles que les quartiers de cuisses, la poitrine et la viande de poulet désossée) dans le pays est principalement due à la demande accrue des ménages de couples qui travaillent, au développement des restaurants Shawarma, à la demande croissante de plats de volaille prêts à cuisiner et à la croissance du développement. d'hypermarchés et de supermarchés.

De plus, avec la sensibilisation croissante à la santé, la demande de suppléments protéiques réguliers augmente. Cela entraîne une demande accrue de produits à base de volaille comme les œufs, car ils constituent d'excellentes sources de protéines. En raison du développement des secteurs de transformation, les produits facilement disponibles sur les tablettes des détaillants et sur les menus des restaurants augmentent, ce qui, à son tour, propulse la demande de viande de volaille dans la région. Ainsi, des facteurs tels que labordabilité, la sensibilisation croissante des consommateurs à la santé et laugmentation des secteurs de la transformation des aliments et des services devraient accroître lutilisation daliments composés pour produire des poussins en bonne santé au cours de la période de prévision.

LArabie Saoudite est lun des marchés daliments composés à la croissance la plus rapide

La demande daliments de plus grande valeur et de qualité, comme la viande, augmente par rapport aux aliments dorigine végétale, comme les céréales en Arabie Saoudite. Laugmentation de la consommation de viande sinscrit dans la tendance croissante à la consommation daliments riches en protéines, en particulier de produits biologiques et sains dorigine forte, de marque et le plus souvent halal. Ces changements dans la consommation, conjugués à une croissance démographique considérable, ont conduit à une forte augmentation de la demande totale et de la production de viande dans ce pays, et cette tendance est susceptible de se poursuivre.

Les produits carnés connaissent une croissance rapide en raison des problèmes de santé croissants ainsi que de l'augmentation du revenu disponible, en particulier dans les pays en développement comme l'Arabie saoudite. La demande croissante de viande de qualité a créé une opportunité pour les fabricants daliments pour animaux daméliorer la productivité animale. Cela a conduit à une utilisation croissante dadditifs alimentaires, stimulant ainsi la croissance des aliments composés dans le marché de lalimentation animale.

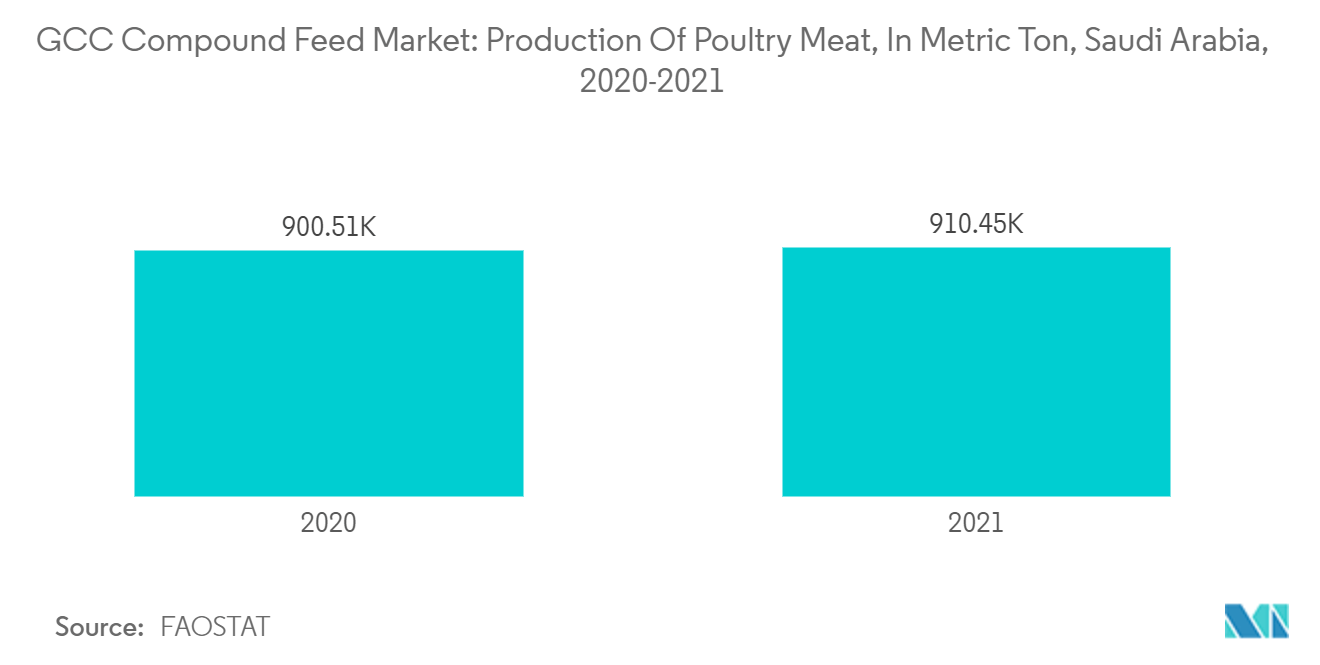

En outre, le contrôle de la qualité des aliments pour animaux et des produits alimentaires en Arabie Saoudite est lun des facteurs clés ayant un impact sur la croissance du marché des aliments composés saoudiens. Lutilisation accrue de viande et daliments transformés en Arabie Saoudite ouvre des perspectives de croissance du marché. De plus, les aliments pour poulets de chair et pondeuses laitières sont les principaux segments de cette région. LArabie Saoudite est un important producteur de volaille au Moyen-Orient. Selon la FAO, la production de viande de volaille en Arabie saoudite est passée respectivement de 9 00 513,34 tonnes métriques en 2020 à 9 10 446,03 tonnes métriques en 2021.

En outre, selon les informations du Global Agriculture Network 2020, l'Arabie saoudite a modifié le programme de financement de l'alimentation animale du pays. Les subventions à l'alimentation animale jouent un rôle important dans la croissance du secteur de l'élevage en Arabie Saoudite. Cela a conduit à une croissance massive de lindustrie des aliments composés.

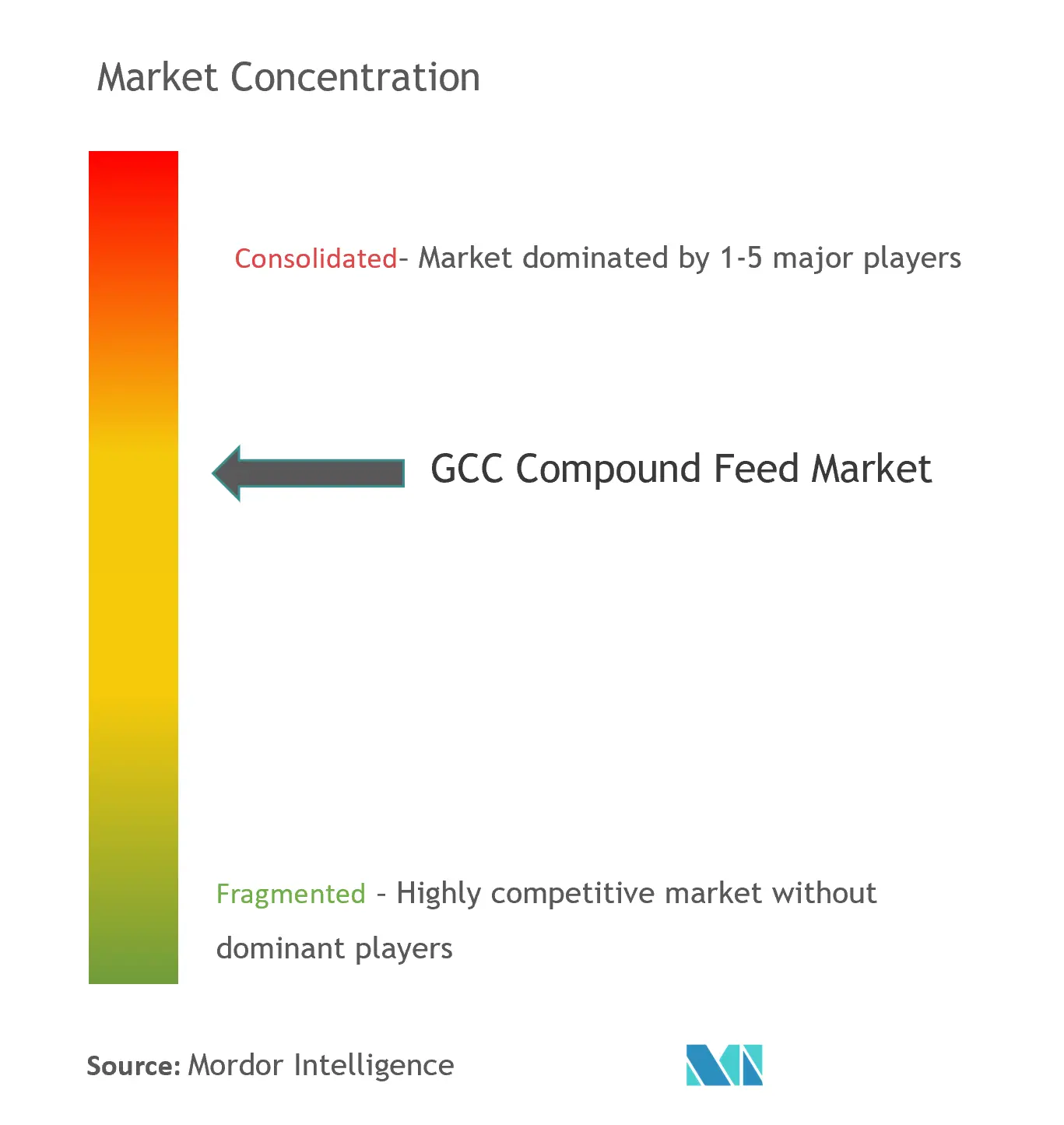

Paysage concurrentiel

Le marché des aliments composés du CCG est consolidé dans la région avec de nombreux acteurs établis ainsi que quelques petits acteurs. Des sociétés de premier plan telles que IFFCO, Arasco, Agthia, Trouw Nutrition (Nutreco) et Al Ghurair Foods Llc se concentrent sur l'acquisition de meuneries d'aliments et de petites industries manufacturières pour développer leur activité sur les marchés locaux et étrangers. Certains acteurs ont étendu leur présence géographique en acquérant ou en fusionnant avec des fabricants sur le marché étranger. Les principales entreprises se concentrent sur l'expansion de leurs activités dans toutes les régions et sur la création d'une nouvelle usine pour augmenter la capacité de production ainsi qu'une gamme de produits. Les entreprises augmentent également les capacités de production de leurs usines existantes.

Acteurs majeurs

-

IFFCO

-

Arasco

-

Agthia

-

Trouw Nutrition (Nutreco)

-

Al Ghurair Foods Llc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

DEVELOPPEMENTS récents

- Février 2023 ARASCO, Cargill et NEOM Food ont signé un accord pour explorer comment ils peuvent travailler ensemble pour soutenir les meilleures pratiques et améliorer la durabilité dans le secteur aquacole saoudien. Les trois parties travailleront ensemble pour explorer et développer des moyens durables permettant de répondre à la demande intérieure croissante en matière d'aquaculture, notamment par la recherche et le développement de sources d'aliments composés plus durables.

- Octobre 2022 Al Dhahra Holding, leader du secteur agroalimentaire basé aux Émirats arabes unis, a convenu avec le plus grand producteur d'aliments complets pour animaux, y compris d'aliments composés, au Moyen-Orient, ARASCO, de fournir jusqu'à 180000 tonnes d'aliments pour animaux WAFI aux Émirats.

Portée du rapport

Laliment composé est une combinaison de différents ingrédients alimentaires concentrés dans des proportions appropriées. Les ingrédients fréquemment utilisés dans les aliments composés comprennent le son, les tourteaux/tourteaux protéinés, les céréales, les sous-produits agro-industriels, les minéraux et les vitamines. Le marché des aliments composés du CCG est segmenté par type d'animal en ruminants, volailles, porcs, aquaculture et autres, par ingrédients en céréales, gâteaux et repas, sous-produits et suppléments. Le segment des suppléments est ensuite segmenté en vitamines, acides aminés, enzymes, acidifiants, probiotiques et prébiotiques, ainsi que d'autres suppléments et par géographie aux Émirats arabes unis, en Arabie saoudite, à Oman, à Bahreïn, au Koweït et au Qatar. Le rapport propose les tailles de marché en valeur (USD) pour tous les segments ci-dessus.

| Type d'animal | Ruminants |

| la volaille | |

| Porc | |

| Aquaculture | |

| Autres types d'animaux | |

| Ingrédient | Céréales |

| Gâteaux et repas | |

| Sous-produits | |

| Suppléments | |

| Géographie | Emirats Arabes Unis |

| Arabie Saoudite | |

| Le mien | |

| Bahreïn | |

| Koweit | |

| Reste des pays du CCG |

FAQ sur les études de marché sur les aliments composés

Quelle est la taille du marché des aliments composés ?

La taille du marché des aliments composés devrait atteindre 6,85 milliards USD en 2024 et croître à un TCAC de 7 % pour atteindre 7,81 milliards USD dici 2029.

Quelle est la taille actuelle du marché des aliments composés ?

En 2024, la taille du marché des aliments composés devrait atteindre 6,85 milliards de dollars.

Qui sont les principaux acteurs du marché des aliments composés ?

IFFCO, Arasco, Agthia, Trouw Nutrition (Nutreco), Al Ghurair Foods Llc sont les principales sociétés opérant sur le marché des aliments composés.

Quelles années couvre ce marché des aliments composés et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des aliments composés était estimée à 6,40 milliards de dollars. Le rapport couvre la taille historique du marché des aliments composés pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des aliments composés pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Compound Feed Reports

Popular Animal Nutrition & Wellness Reports

Rapport sur l'industrie des aliments composés

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des aliments composés 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des aliments composés comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.