Taille et parts du marché de l'immobilier commercial au Vietnam

Analyse du marché de l'immobilier commercial au Vietnam par Mordor Intelligence

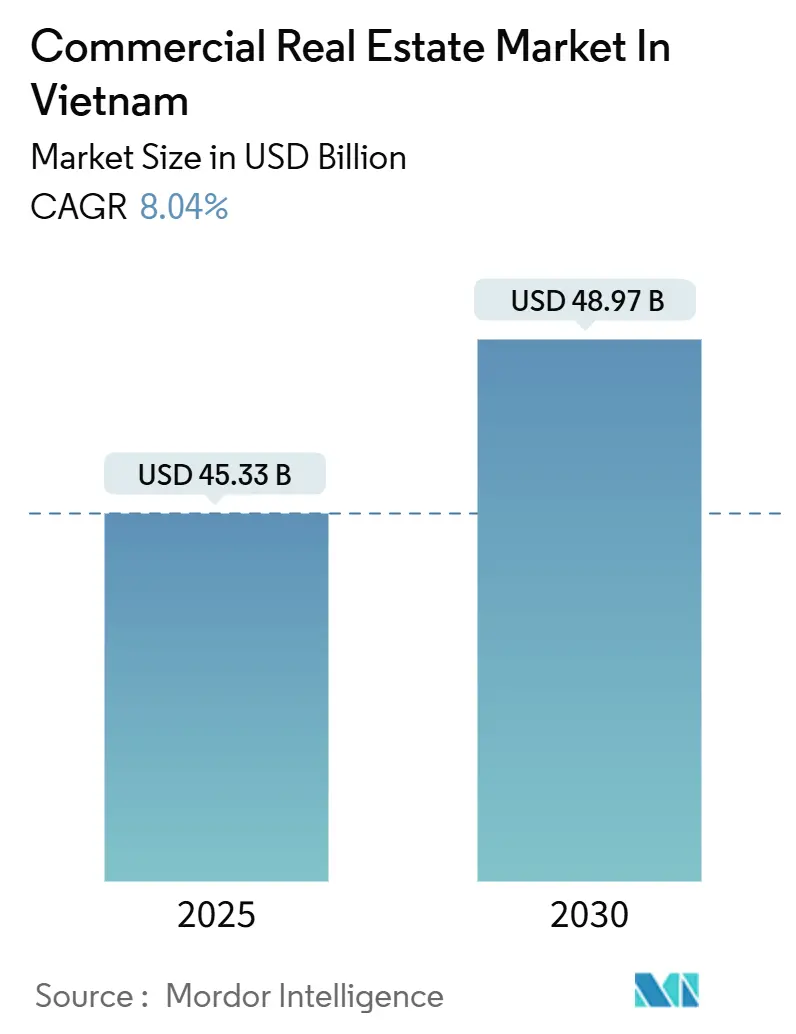

Le marché de l'immobilier commercial au Vietnam s'élevait à 45,33 milliards USD en 2025 et devrait croître à un TCAC de 8,04%, atteignant 48,97 milliards USD d'ici 2030. Les flux de capitaux sains, les paramètres monétaires accommodants et les programmes d'infrastructure à grande échelle élargissent les pipelines de développement et d'investissement dans les bureaux, la logistique, l'hôtellerie, les centres de données et les actifs à usage mixte. Les banques commerciales ont réduit les taux de crédit de 0,8 point de pourcentage depuis le début de 2025, réduisant les coûts de financement pour les développeurs et les acheteurs. Dans le même temps, l'approbation gouvernementale de 39,4 milliards USD de dépenses autoroutières jusqu'en 2030 et la construction du métro à Hô-Chi-Minh-Ville (HCMV) et Hanoï débloquent des corridors de développement orientés vers les transports. L'augmentation des exigences d'informatique de périphérie et de localisation des données stimule un campus de centre de données de 1,5 milliard USD et 150 MW à Binh Duong[1]Banque d'État du Vietnam, "Rapport de politique monétaire 2025," Banque d'État du Vietnam, sbv.gov.vn. Les risques d'inondation, les pénuries de matériaux de construction et l'adoption du travail hybride tempèrent les perspectives, mais la demande globale reste robuste alors que les investisseurs institutionnels, les entreprises et une classe moyenne en expansion augmentent leur exposition aux actifs gérés professionnellement.

Points clés du rapport

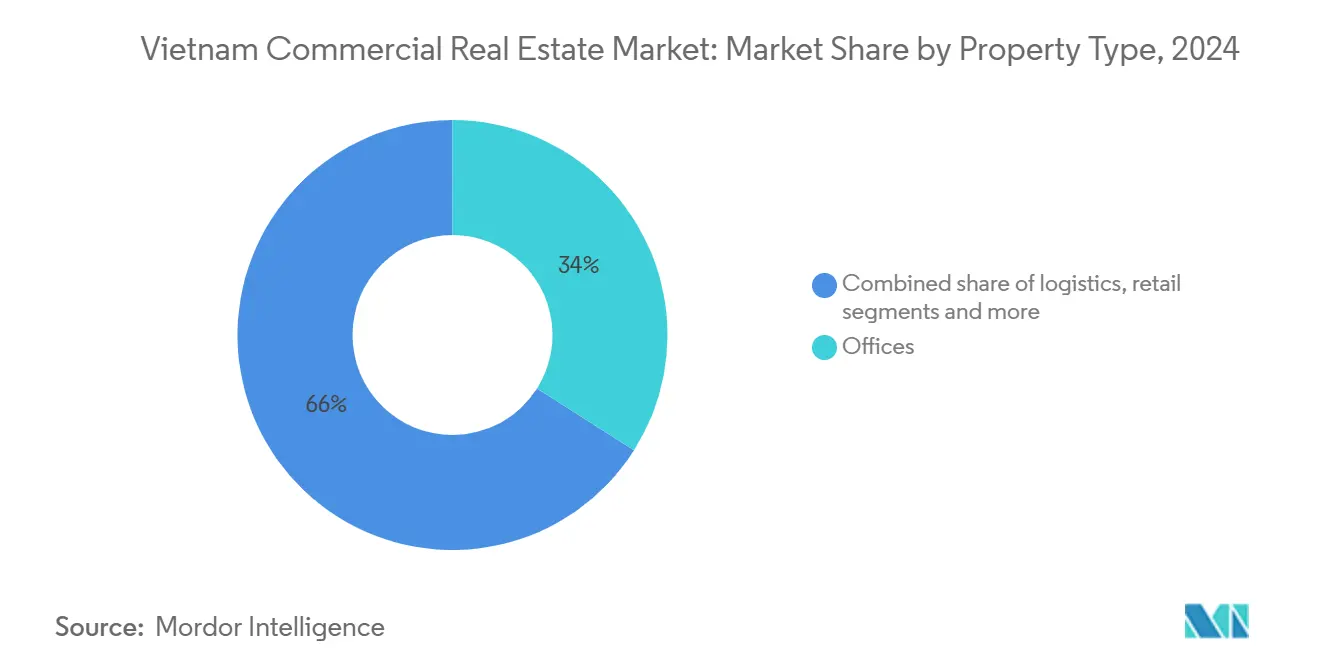

- Par type de propriété, les bureaux ont dominé avec 34,0% des parts du marché de l'immobilier commercial au Vietnam en 2024 ; les actifs logistiques devraient croître à un TCAC de 8,68% jusqu'en 2030.

- Par modèle d'affaires, le segment des ventes détenait 70,0% des parts du marché de l'immobilier commercial au Vietnam en 2024, tandis que les locations devraient enregistrer le TCAC le plus rapide de 8,84% jusqu'en 2030.

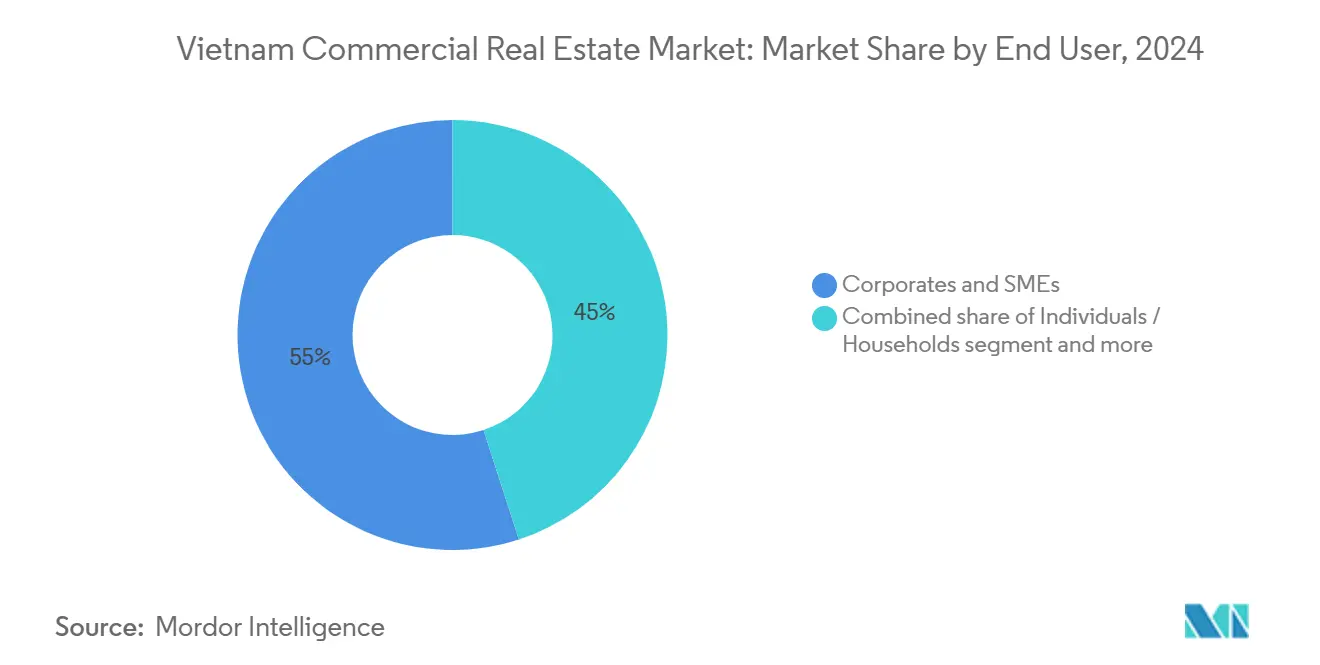

- Par utilisateur final, les entreprises et PME représentaient 55,0% de la taille du marché de l'immobilier commercial au Vietnam en 2024 ; les ménages individuels représentent la cohorte à croissance la plus rapide avec un TCAC de 9,21% jusqu'en 2030.

- Par géographie, HCMV un dominé avec 48,0% de parts de marché en 2024 ; Hai Phong est l'emplacement à croissance la plus rapide avec un TCAC de 8,58% jusqu'en 2030.

Tendances et perspectives du marché de l'immobilier commercial au Vietnam

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante pour les parcs industriels et logistiques de Grade-un | +1.8% | Binh Duong, Long An, Bac Giang | Court terme (≤ 2 ans) |

| Construction d'autoroutes et de métros augmentant les valeurs foncières | +1.5% | National ; focus sur HCMV, Hanoï, Hai Phong | Long terme (≥ 4 ans) |

| Mandats de localisation des données stimulant les centres de données de périphérie | +1.1% | Binh Duong, HCMV, Hanoï | Moyen terme (2-4 ans) |

| Afflux de capitaux institutionnels dans les actifs de bureaux principaux | +1.2% | HCMV, Hanoï | Moyen terme (2-4 ans) |

| Bâtiments conformes ESG sécurisant des loyers premium | +0.9% | HCMV, Hanoï, Da Nang | Moyen terme (2-4 ans) |

| Rebond du tourisme ravivant le RevPAR des hôtels CBD | +0.7% | HCMV, Da Nang, provinces côtières | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Afflux de capitaux institutionnels dans les actifs de bureaux principaux

L'investissement direct étranger (IDE) dans le secteur immobilier du Vietnam un augmenté de 46% en glissement annuel à 2,4 milliards USD au T1 2025, se dirigeant principalement vers les bureaux de Grade-un qui commandent des loyers mensuels stables de 55 USD par m² à HCMV et Hanoï. Les investisseurs favorisent les tours terminées, reliées au métro, qui hébergent déjà des locataires multinationaux, sécurisant des flux de trésorerie prévisibles tout en évitant la volatilité des coûts de construction. Janvier 2025 un vu 4,33 milliards USD d'IDE enregistré-en hausse de 48,6%-soulignant l'appétit persistant pour les propriétés CBD stabilisées.

Demande croissante pour les parcs industriels et logistiques de Grade-A

Le chiffre d'affaires du commerce électronique du Vietnam en 2023 un atteint 19,6 milliards USD, propulsant les entrepôts sur mesure, les centres de distribution transfrontaliers et les parcs industriels prêts pour l'automatisation. Le Centre logistique international de 168 millions USD à Bac Giang s'intègre avec 20 zones industrielles pour servir Foxconn et Luxshare. L'absorption industrielle à HCMV un dépassé 85 hectares au T3 2024, maintenant 89% d'occupation alors que les fabricants ont commencé à se déplacer vers Long An et Ba Ria-Vung Tau[2]Association du commerce électronique du Vietnam, "Livre blanc du commerce électronique 2024," Association du commerce électronique du Vietnam, vea.gov.vn.

Construction d'autoroutes et de métros augmentant les valeurs foncières

L'autoroute Nord-Sud Ouest de 6,75 milliards USD et un segment Ninh Binh-Hai Phong de 756 millions USD illustrent comment les nouveaux corridors réévaluent les parcelles périphériques, les prix immobiliers le long de la ligne de métro 1 de HCMV ayant grimpé de 20% au T1 2025. Les stratégies TOD, dont 11 sont prévues pour déploiement d'ici 2028, tissent des fonctions résidentielles, commerciales et de bureaux autour des stations, élargissant le marché de l'immobilier commercial au Vietnam.

Rebond du tourisme ravivant le RevPAR des hôtels CBD

Les arrivées internationales ont atteint 1,53 million en mai 2025, générant 1,54 milliard USD de recettes touristiques sur les cinq premiers mois. Hilton lance 14 hôtels Tru by Hilton avec des tarifs nocturnes près de 36 USD, signalant la confiance dans la demande de moyenne gamme. Les artères de transport améliorées et la facilitation des visas soutiennent la croissance des nuitées à HCMV et Da Nang.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Inflation des coûts de construction et pénuries de main-d'œuvre | −1.1% | National ; aigu dans les métropoles | Court terme (≤ 2 ans) |

| Travail hybride persistant adoucissant l'absorption des bureaux CBD | −0.8% | HCMV, CBD de Hanoï | Moyen terme (2-4 ans) |

| Resserrement monétaire élevant les taux de capitalisation | −0.6% | National, actifs de qualité investissement | Court terme (≤ 2 ans) |

| Exposition accrue au risque climatique | −0.4% | HCMV côtier, Da Nang | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Travail hybride persistant adoucissant l'absorption des bureaux CBD

L'absorption nette projetée pour les bureaux pourrait chuter à 50 000 m² en 2025 contre 88 000 m² un an plus tôt alors que les entreprises rationalisent leurs empreintes. Les centres de travail flexibles prolifèrent dans les centres émergents tels que Thu Duc City et Nghe An, réduisant la demande pour les tours CBD premium. Les rénovations de bâtiments intelligents et les baux plus courts deviennent des prérequis pour maintenir l'occupation.

Inflation des coûts de construction et pénuries de main-d'œuvre

Les coûts du sable, de la pierre et du sol de remblai ont bondi de 30% après fin 2024, tandis que Thanh Hoa fait face à un déficit de 3 millions m³ de matériaux. La circulaire 08/2025/TT-BXD ajoute 58 normes techniques, gonflant les budgets de projet et étirant les calendriers. Les déficits de métiers qualifiés amplifient les pressions salariales, incitant certains développeurs à reporter les lancements jusqu'à ce que les chaînes d'approvisionnement se normalisent.

Analyse par segment

Par type de propriété : La logistique pilote la transformation industrielle

Les bureaux ont conservé la plus grande part de 34% du marché de l'immobilier commercial au Vietnam en 2024, mais les actifs logistiques enregistrent le TCAC le plus rapide de 8,68% jusqu'en 2030. Les fonds institutionnels canalisent les capitaux vers les centres de dernier kilomètre, les plateformes de distribution et les installations à température contrôlée, tandis que les locataires du commerce électronique verrouillent des baux pluriannuels pour sécuriser l'offre rare de Classe-un. La taille du marché de l'immobilier commercial au Vietnam attribuable à la logistique devrait approcher les milliards à deux chiffres d'ici la fin de la décennie, soutenue par l'augmentation des zones de libre-échange et des clusters Devoir-free autour du port de Cai Mep et de l'unéroport de Long Thanh. CBRE cite 89% d'occupation des parcs industriels à HCMV, incitant de nouveaux parcs sur 3 833 ha qui ciblent les fabricants de technologies vertes.

Les actifs de vente au détail occupent un pourcentage d'adolescent moyen de la valeur et bénéficient des marques internationales et de la base de consommateurs en urbanisation rapide du Vietnam. L'hôtellerie, les centres de données et les développements à usage mixte comprennent le seau "Autres", où les cantons intégrés tels que la zone portuaire de Can Gio de 2 milliards USD illustrent les opportunités d'échelle. Le déploiement à venir de 14 hôtels de Hilton signale une demande de voyage de séjour long et de moyenne gamme plus robuste. Les plans directeurs à usage mixte comme le canton de Hung Yen de 1,5 milliard USD de la Trump Organization mélangent des composants de golf, d'hôtellerie et résidentiels pour capturer plusieurs flux de revenus.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par modèle d'affaires : La location gagne en dynamisme avec l'intérêt institutionnel

Le modèle de ventes un dominé avec 70% des parts du marché de l'immobilier commercial au Vietnam en 2024, reflétant la culture de propriété locale et la préférence des développeurs pour le recyclage rapide du capital. Les locations, cependant, devraient s'étendre à un TCAC de 8,84% alors que les pensions, les assureurs et les investisseurs souverains chassent les rendements de trésorerie stables. La taille du marché de l'immobilier commercial du Vietnam pour les locations pourrait augmenter fortement alors que les vente-bails, les programmes de construction-Localisation et les pipelines PRS institutionnels mûrissent. Les taux hypothécaires près des plus bas de la décennie-les banques offrent des prêts immobiliers à partir de 4,9%, permettant également aux ménages d'acheter des actifs à des fins de Localisation

Les projets de construction-Localisation et le logement spécialisé pour étudiants ou expatriés signalent une sophistication d'investisseur en évolution. Le partenariat de Vinhomes avec VTK pour créer des locations communautaires coréennes dans Ocean City met en évidence la segmentation au-delà des ventes de condos traditionnelles. La demande d'entreprise pour des locaux logistiques et industriels loués est particulièrement forte parmi les fabricants d'électronique et de vêtements cherchant la flexibilité opérationnelle sans immobiliser le capital.

Par utilisateur final : La participation individuelle s'accélère

Les entreprises et PME ont représenté 55% de la demande en 2024, exploitant la taille du marché de l'immobilier commercial au Vietnam pour les bureaux, usines et centres R&D liés à la fabrication IDE. Pourtant, les ménages individuels évoluent le plus rapidement à un TCAC de 9,21% alors que l'augmentation du revenu disponible et l'accès hypothécaire démocratisent l'investissement. Les petits investisseurs gravitent vers les maisons-boutiques, les bureaux à titre de propriété et les petits entrepôts dans les districts orientés vers le transport offrant des rendements locatifs stables.

Les agences gouvernementales, institutions éducatives et ONG dans la bande "Autres" assurent l'absorption de base d'actifs spécialisés tels que les centres de données et les installations de formation. Les afflux de nomades numériques dans les villes secondaires comme Nghe An élargissent la demande pour les formats de co-living et coworking qui brouillent les frontières résidentielles et commerciales. Les investisseurs examinent de plus en plus les certifications ESG et la proximité du métro pour sécuriser la liquidité à long terme, reflétant le profil d'investisseur de détail en maturation de l'industrie de l'immobilier commercial au Vietnam.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

HCMV un commandé 48% du marché de l'immobilier commercial au Vietnam en 2024, en raison de son rôle en tant que noyau financier et commercial de la nation. L'achèvement de la ligne de métro 1 et de la rocade 3 d'ici 2025 redirigera les investissements vers les sous-centres émergents tels que Thu Duc et Binh Duong, soulageant la congestion CBD. Le port de transbordement international de Can Gio de 2 milliards USD et les districts logistiques adjacents devraient accélérer la construction de centres de distribution le long du corridor sud cafef.vn. La nouvelle zone urbaine de Cam Lam de 10 milliards USD de Vinhomes s'étendant sur 10 400 ha démontre la confiance dans les formats de canton à grande échelle.

Hanoï se classe deuxième, soutenue par les fonctions politico-administratives et l'IDE soutenu. Le quartier de Star Lake est sur la bonne voie pour accueillir une tour de bureaux LEED Gold de 23 étages d'ici 2027, augmentant le stock de Grade-un de la capitale. Le rail à grande vitesse planifié vers HCMV resserrera le corridor d'affaires nord-sud et soutiendra la demande pour les centres à usage mixte près des nouveaux terminaux.

Hai Phong devrait croître le plus rapidement à un TCAC de 8,58% jusqu'en 2030, exploitant la capacité portuaire en eau profonde et une zone de libre-échange planifiée de 6 300 ha offrant des taux d'impôt sur les sociétés de 10% pendant 30 ans[3]Comité populaire de Hai Phong, "Proposition pour une zone de libre-échange de 6 300 hectares," Comité populaire de Hai Phong, haiphong.gov.vn. Les packages de politiques spéciales visent à attirer les sièges sociaux logistiques régionaux et la fabrication à haute valeur, imitant les modèles de libre-échange de style Dubaï. Binh Duong, Da Nang et Ba Ria-Vung Tau complètent les nœuds de croissance clés, chacun bénéficiant de liaisons d'infrastructure ciblées vers les unéroports, ports ou clusters de centres de données.

Paysage concurrentiel

La concurrence du marché de l'immobilier commercial au Vietnam est modérée et se stratifie. Les conglomérats tels que Vingroup et Vinhomes intègrent la banque foncière, la construction et la gestion immobilière pour sécuriser les parcelles de choix et livrer des projets à l'échelle de canton s'étendant sur les quartiers résidentiels, commerciaux et industriels. Les développeurs étrangers incluant CapitaLand, Keppel Land et Mapletree injectent la conception internationale, les normes de durabilité et la discipline du capital, élevant le professionnalisme mondial du marché. Les cessions récentes-la vente de 72,5 millions USD par Keppel d'un 22,6% supplémentaire dans Saigon Centre Phase 3-reflètent la rotation du portefeuille vers des actifs à rendement plus élevé ou plus verts.

Les coentreprises prolifèrent alors que les partenaires locaux fournissent la terre et le savoir-faire de licence tandis que les groupes étrangers contribuent le financement et l'expertise technique. Les spécialistes des centres de données s'alignent avec les majors des télécommunications pour répondre à la demande d'informatique de périphérie, tandis que les opérateurs logistiques collaborent avec les développeurs de parcs industriels pour les centres de traitement automatisés. L'adoption technologique constitue un champ de bataille clé : la mesure intelligente, les applications locataires et les plateformes de maintenance prédictive différencient les bâtiments de Classe-un, aidant les propriétaires à sécuriser les locataires multinationaux à des loyers premium.

L'accréditation ESG est maintenant essentielle pour accéder aux prêts verts et attirer les occupants d'entreprise. Le bâtiment IPH LEED Platinum et les usines industrielles vérifiées EDGE soulignent les primes vertes croissantes, poussant les retardataires vers les programmes de rénovation. Dans l'hôtellerie, les marques telles que Hilton et Marriott poursuivent des modèles de franchise légers en actifs, s'associant avec des propriétaires domestiques pour s'étendre rapidement tout en limitant l'exposition du bilan. L'entrée sur le marché dans les localités secondaires-Hai Phong, Binh Dinh, Tuyen Quang-signale une diversification géographique plus large alors que la connectivité s'améliore et les valeurs foncières restent attrayantes.

Leaders de l'industrie de l'immobilier commercial au Vietnam

-

Vingroup JSC

-

CapitaLand (Vietnam) Holdings

-

Keppel Land Vietnam

-

Sun Group

-

Novaland Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Keppel Corporation un vendu une participation supplémentaire de 22,6% dans Saigon Centre Phase 3 pour 72,5 millions USD dans le cadre de l'optimisation du portefeuille Vietnam.

- Juin 2025 : Vinhomes un affiché un bénéfice net T1 2025 de 106,1 millions USD, une hausse de 193% tirée par les ventes de Royal Island et Ocean Park.

- Juin 2025 : Le consortium Vinhomes un remporté l'approbation pour la nouvelle zone urbaine de Cam Lam de 10 milliards USD (10 400 ha, 584 000 résidents).

- Mai 2025 : Hilton un confirmé l'ouverture de 14 hôtels Tru by Hilton à travers le Vietnam d'ici fin 2025, lançant la marque en Asie-Pacifique.

Portée du rapport sur le marché de l'immobilier commercial au Vietnam

L'immobilier commercial est une propriété utilisée exclusivement à des fins liées aux affaires ou pour fournir un espace de travail plutôt qu'un espace de vie, ce qui constituerait plutôt l'immobilier résidentiel. L'immobilier commercial est souvent loué aux locataires pour mener des activités génératrices de revenus. En général, il inclut les bâtiments utilisés à des fins commerciales, tels que les immeubles de bureaux, les entrepôts et les bâtiments de vente au détail (par exemple, les dépanneurs, les magasins à grande surface et les centres commerciaux). Ce rapport vise à fournir une analyse détaillée du marché de l'immobilier commercial vietnamien. Il se concentre sur la dynamique du marché, les tendances technologiques, les perspectives, les initiatives gouvernementales dans le secteur de l'immobilier commercial et l'impact COVID-19 sur le marché. Aussi, il analyse les acteurs clés du marché et le paysage concurrentiel.

Le marché de l'immobilier commercial au Vietnam est segmenté par type et villes clés. Le rapport offre la taille du marché et les prévisions pour le marché de l'immobilier commercial du Vietnam en valeur (milliards USD) pour les segments ci-dessus.

| Bureaux |

| Vente au détail |

| Logistique |

| Autres (parcs industriels, hôtellerie, usage mixte) |

| Ventes |

| Location |

| Particuliers / ménages |

| Entreprises et PME |

| Autres (institutions, gouvernement, ONG) |

| Hô-Chi-Minh-Ville |

| Hanoï |

| Hai Phong |

| Binh Duong |

| Da Nang |

| Reste du Vietnam |

| Par type de propriété | Bureaux |

| Vente au détail | |

| Logistique | |

| Autres (parcs industriels, hôtellerie, usage mixte) | |

| Par modèle d'affaires | Ventes |

| Location | |

| Par utilisateur final | Particuliers / ménages |

| Entreprises et PME | |

| Autres (institutions, gouvernement, ONG) | |

| Par région | Hô-Chi-Minh-Ville |

| Hanoï | |

| Hai Phong | |

| Binh Duong | |

| Da Nang | |

| Reste du Vietnam |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'immobilier commercial au Vietnam ?

Le marché était évalué à 45,33 milliards USD en 2025 et devrait s'étendre à 48,97 milliards USD d'ici 2030.

Quel type de propriété détient la plus grande part d'investissement ?

Les bureaux commandent 34% des parts du marché de l'immobilier commercial au Vietnam, en faisant la classe d'actifs dominante.

Quel segment croît le plus rapidement ?

Les propriétés logistiques devraient croître à un TCAC de 8,68% jusqu'en 2030, tirées par le commerce électronique et la fabrication d'exportation.

Quelle ville offre les meilleures perspectives de croissance ?

Hai Phong devrait afficher le TCAC le plus rapide de 8,58% jusqu'en 2030, soutenue par une zone de libre-échange de 6 300 ha et l'expansion portuaire.

Comment l'ESG influence-t-il l'immobilier au Vietnam ?

Les locataires et investisseurs demandent de plus en plus des bâtiments verts certifiés, permettant aux actifs LEED ou EDGE de sécuriser des loyers premium et des valeurs de revente plus élevées.

Quels risques pourraient contraindre l'offre à court terme ?

L'exposition aux inondations, les tendances du travail hybride et les pénuries de matériaux de construction-les prix du sable et de la pierre ont augmenté de 30%-peuvent retarder les achèvements de projets.

Dernière mise à jour de la page le: