Taille du marché de limmobilier commercial au Royaume-Uni

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

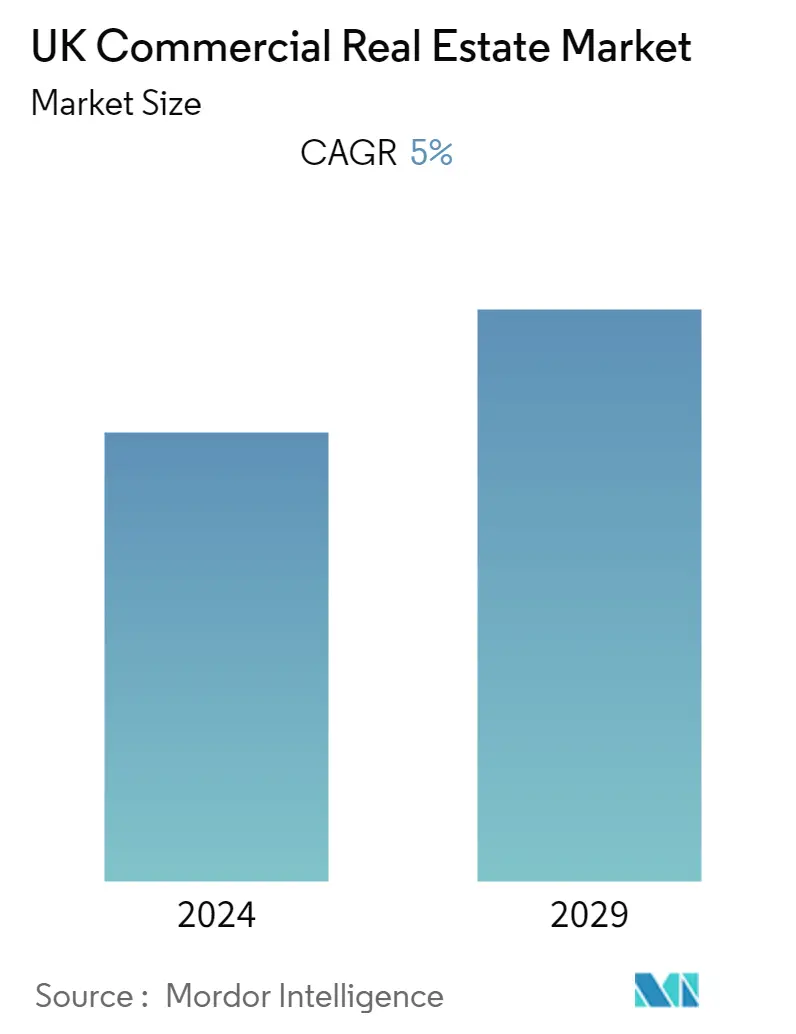

| TCAC | 5.00 % |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de limmobilier commercial au Royaume-Uni

La taille du marché de l'immobilier commercial au Royaume-Uni est de 56,8 milliards de dollars pour l'année en cours et devrait enregistrer un TCAC d'environ 5,00 % au cours de la période de prévision.

- Limmobilier a été durement touché par la pandémie de COVID-19, avec une forte baisse des valeurs sur tous les marchés et secteurs. La confiance dans le marché immobilier britannique a déjà été ébranlée par lincertitude liée au Brexit.

- Le secteur immobilier commercial britannique a été confronté à de nombreux défis ces dernières années, depuis les longues négociations sur le Brexit jusquà la crise du coronavirus (COVID-19). Malgré cela, le Royaume-Uni reste l'un des principaux marchés européens pour l'immobilier commercial. La sortie de lUnion européenne na pas aidé le Royaume-Uni à faire face à de graves pénuries de main-dœuvre et de matériaux ainsi quà des problèmes paralysants de chaîne dapprovisionnement.

- Les premières données du marché de linvestissement pour le premier trimestre 2022 montrent une croissance continue du PIB. Un volume record de l'ordre de 100 millions de livres sterling (131 millions de dollars) est de bon augure pour une nouvelle hausse des volumes en 2022. Les secteurs qui étaient en disgrâce, en particulier les centres commerciaux, ont montré des signes de renaissance. Toutefois, la hausse des taux d'intérêt et des taux de swap constituait des risques majeurs pour le coût du financement.

- Linflation a atteint son plus haut niveau depuis près de 30 ans en raison de divers facteurs macroenvironnementaux, notamment les perturbations de la chaîne dapprovisionnement, les pénuries de main-dœuvre et de compétences, ainsi que la récession mondiale provoquée par la pandémie de Covid-19. Les pressions inflationnistes sur les matériaux et la main-dœuvre ont encore augmenté les coûts après la pandémie, causant dimportants problèmes à lindustrie.

- Avec la réouverture de léconomie, les consommateurs dépensent largent quils nont pas pu dépenser pendant le confinement, et la demande dépasse donc loffre dans de nombreux domaines. Le problème est exacerbé par la hausse des coûts des matériaux et du stockage, ainsi que par les défis de la chaîne dapprovisionnement mondiale.

- On ne sait pas exactement dans quelle mesure le PIB britannique sest contracté en 2020 et 2021 en raison du Brexit (par opposition à la pandémie). Cependant, comme dans de nombreux autres pays, léconomie britannique se redresse rapidement. Selon les chiffres de l'ONS d'octobre 2021, fin 2019, le PIB était à peine inférieur de 4,4 % à son niveau d'avant la pandémie. Une telle croissance économique pourrait inspirer confiance aux investisseurs et aux promoteurs, en particulier à l'étranger, où la livre sterling s'affaiblit après le Brexit britannique. Cette confiance pourrait contribuer à apaiser les inquiétudes concernant les entreprises après le Brexit. Cependant, des problèmes pratiques liés aux livraisons ponctuelles de biens et de matériaux et à la disponibilité limitée de certains travailleurs peuvent persister.

Tendances du marché de limmobilier commercial au Royaume-Uni

Investissement croissant dans limmobilier industriel et logistique au Royaume-Uni

Le changement transformateur du secteur logistique britannique est motivé par des facteurs tels que la décarbonisation, la croissance du commerce électronique, l'Industrie 4.0 et la nécessité d'une chaîne d'approvisionnement résiliente. Le Grand Lincolnshire bénéficie de son emplacement stratégique au Royaume-Uni, offrant de grands ports et centres de distribution ainsi qu'un accès multimodal rapide aux marchés nationaux et mondiaux. Lémergence de nouvelles technologies et la demande croissante des industries agroalimentaires et énergétiques bas carbone font partie des opportunités rentables pour les entreprises de logistique.

Lemplacement peut fournir un avantage concurrentiel pour réussir en période de turbulences du marché et de hasard. Ainsi, de grandes entreprises, telles que XPO Logistics, Able, Magnavale et Gousto, ont récemment réalisé un investissement de qualité dans le secteur logistique de la région.

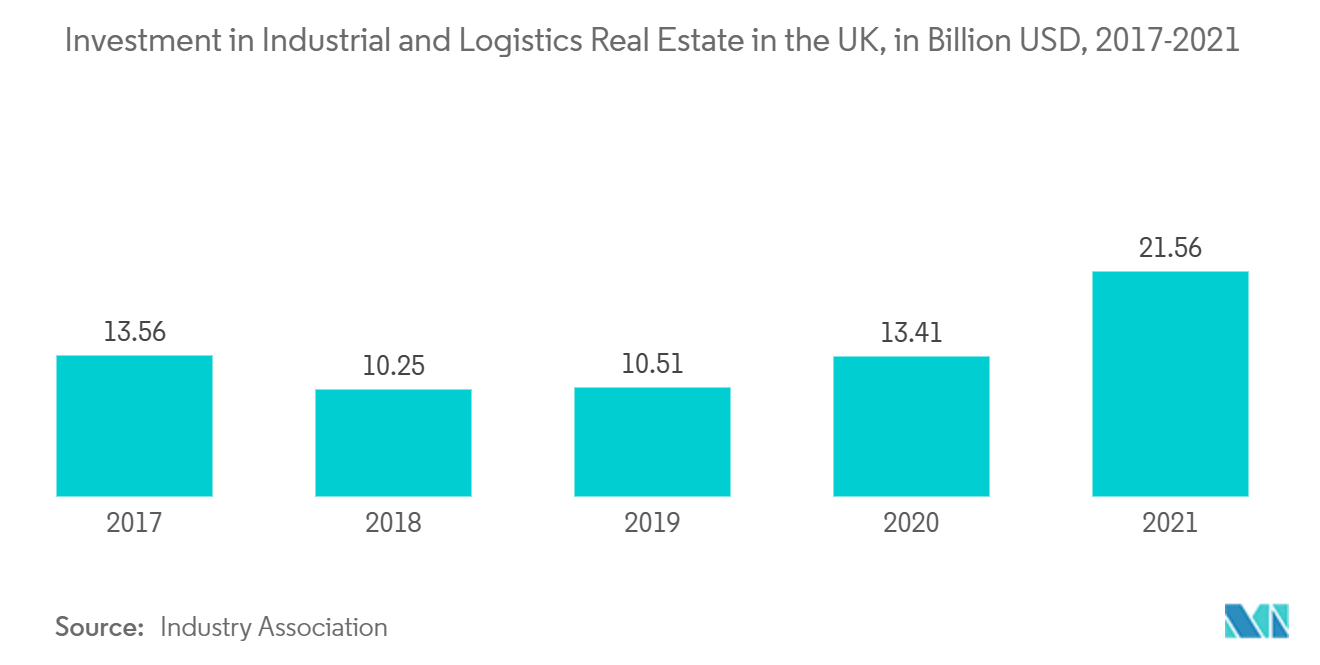

Plus de 21,56 milliards de dollars d'actifs industriels ont été échangés en 2021, un total annuel qui constitue l'année la plus forte en matière d'investissement industriel. Ce chiffre est 60 % de plus que le total de 2020. De plus, le secteur représentait 29,0 % de toute l'activité d'investissement immobilier au Royaume-Uni en valeur en 2021.

L'immobilier industriel reste la classe d'actifs la plus convaincante pour les investisseurs, avec des rendements annualisés de 38,2 % de croissance du capital au cours des 12 mois se terminant en décembre 2021. Cela s'explique par la vigueur continue du marché des occupants, qui entraîne des augmentations record des loyers et un taux d'inoccupation record.. Certaines des transactions les plus importantes incluent l'achat par Blackstone et Valor de Gemini Park à Beckton pour 203,7 millions de dollars et l'acquisition de CBRE GI pour 184 millions de dollars à Fenny Lock à Milton Keynes au quatrième trimestre 2021.

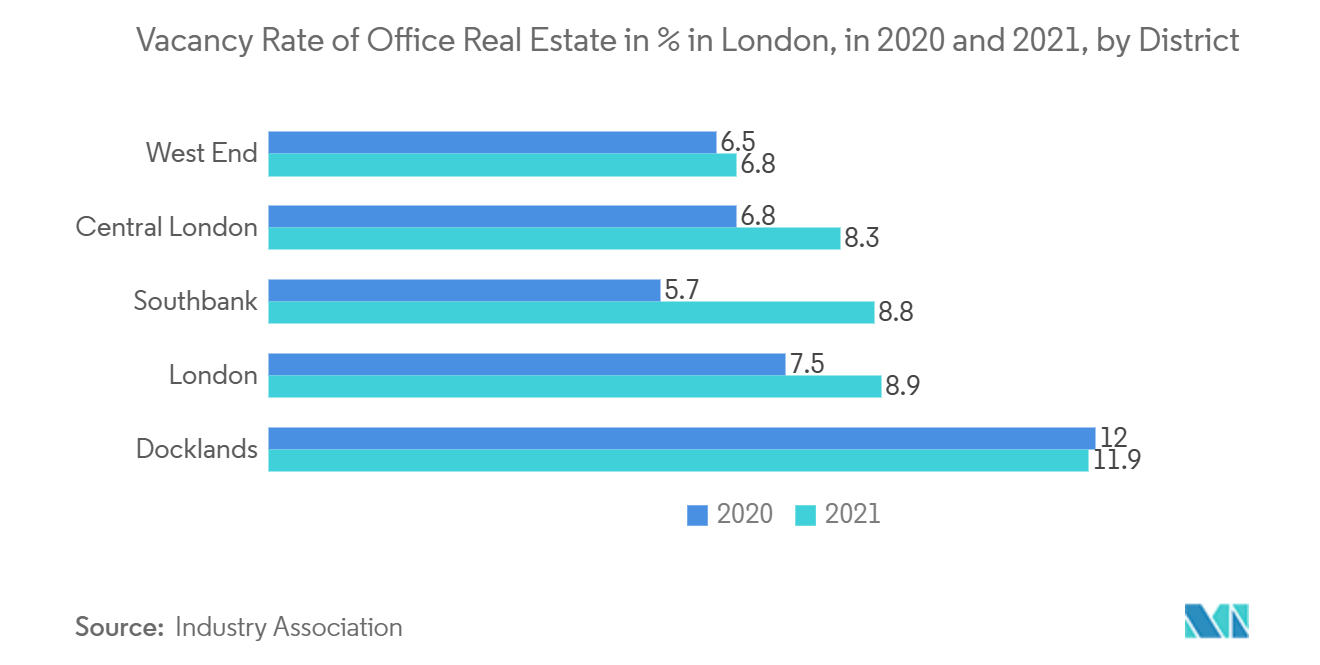

Baisse des taux d'inoccupation et augmentation des loyers des espaces de bureaux à Londres

Il y a eu une résurgence de la demande sur le marché des bureaux du Grand Londres et du Sud-Est en 2021, après la demande placée plus faible enregistrée en 2020 en raison des confinements. La demande placée a atteint 3,5 millions de m² en 2021, ce qui reflète une augmentation de 46 % et 12 % de la demande placée enregistrée en 2020 et 2019 respectivement.

L'activité transactionnelle n'était que de 2 % inférieure à celle d'avant la COVID-19, illustrant les niveaux sains d'activité des occupants sur le marché. Le Secteur Ouest a été la zone géographique la plus active, représentant 45% de la demande placée totale enregistrée en 2021.

Le marché a bénéficié d'un regain de confiance, plusieurs grandes entreprises s'engageant à long terme dans la région. Cela comprenait Unilever, ITV et Intercontinental Hotels Group, qui ont tous loué plus de 50 000 pieds carrés en 2021.

Dix transactions ont été enregistrées sur une superficie de plus de 50 000 pieds carrés, ce qui représente le total le plus élevé depuis 2018 et le deuxième quantum le plus élevé des cinq dernières années. Les transactions notables au quatrième trimestre 2021 comprenaient la location par Skanska de 67000 pieds carrés à Leavesden Park, Watford, et l'acquisition par EY de 26000 pieds carrés à R+, Reading.

Les loyers des principales industries ont augmenté de 4,3 % au premier trimestre 2021. Le secteur industriel de Londres est un moteur de croissance, avec des loyers prime en hausse de 6,9 % au premier trimestre 2021. Les terrains industriels du sud-est sont l'une des régions les plus faibles, enregistrant une hausse des loyers de 3,1 %. croissance. Cela suggère que la demande des locataires dans tout le pays reste forte, malgré une croissance plus lente qu'à Londres, contre 3,2 % dans le reste du Royaume-Uni (hors SE et Est). Les loyers des East Midlands sont restés stables au premier trimestre 2021, ce qui en fait la seule région à ne pas signaler de croissance des loyers.

Les rendements des principaux secteurs ont augmenté de 12 points de base au premier trimestre 2022, portant les rendements de lensemble des secteurs à 3,9 %. Les actions industrielles de Londres et du Sud-Est ont généré respectivement 3,4 % et 3,8 %, en dessous de la moyenne du secteur. Les rendements prime dans le reste du Royaume-Uni (hors SE et Est) ont augmenté de 17 points de base pour atteindre 4,6 % au premier trimestre 2022.

Aperçu du secteur de l'immobilier commercial au Royaume-Uni

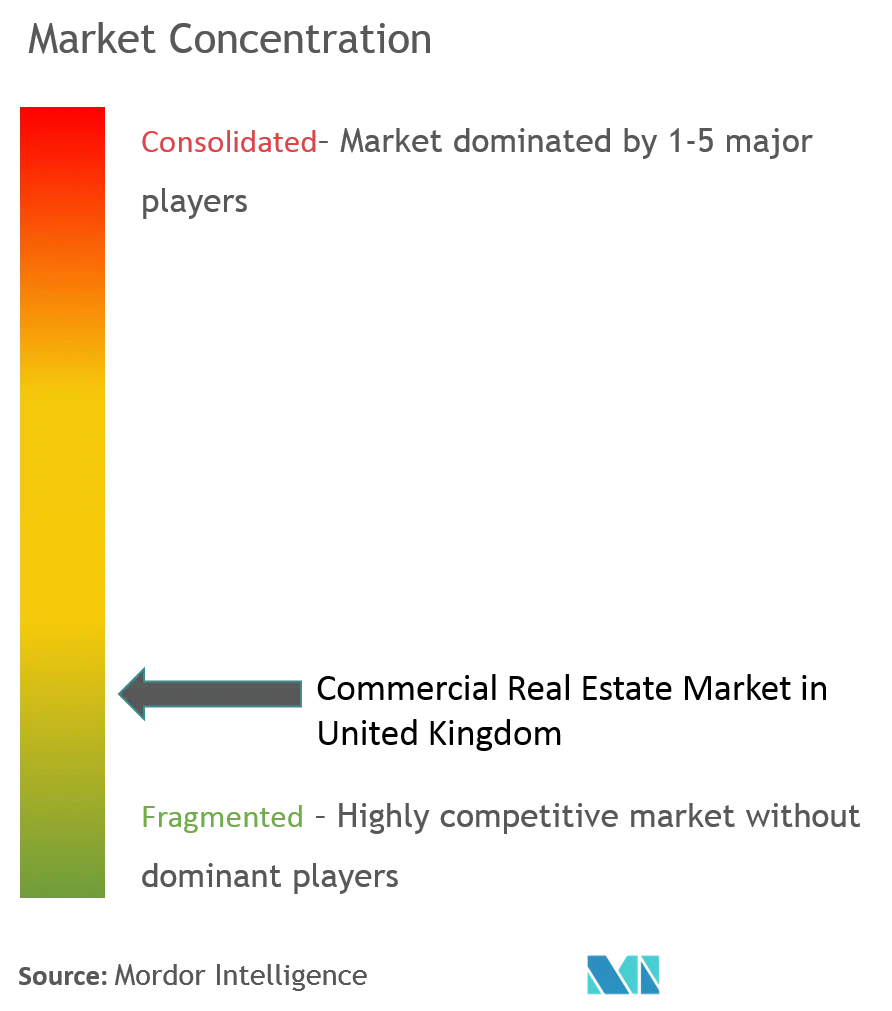

Le marché de limmobilier commercial au Royaume-Uni est fragmenté en raison dun faible niveau de concentration des parts de marché. L'industrie est très compétitive. Le marché immobilier britannique est extrêmement attractif pour les investisseurs aux niveaux national et international. La technologie immobilière est un secteur en croissance dans le pays, car il est plus facile dinvestir, dacheter et de vendre que le processus habituel. Certains acteurs du marché sont Land Securities Group PLC, Segro PLC, British Land, Derwent London et Hammerson.

Leaders du marché de limmobilier commercial au Royaume-Uni

-

Land Securities Group PLC

-

Segro PLC

-

British Land

-

Derwent London

-

Hammerson

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier commercial au Royaume-Uni

- Février 2022 : British Land annonce l'acquisition de trois entrepôts à Hannah Close à Wembley pour 157 millions de livres sterling (205,8 millions de dollars). Les trois entrepôts s'étendent sur plus de 245 000 pieds carrés sur un site de 12,5 acres. La zone autour de Hannah Close est désignée emplacement industriel stratégique, favorisant l'emploi et le développement industriels. Il offre une excellente connectivité routière et ferroviaire, essentielle pour les opérateurs de logistique urbaine du dernier kilomètre.

- Février 2022: Landsec a annoncé la signature de 11 nouveaux contrats totalisant 200000 pieds carrés dans son portefeuille de bureaux à Londres, alors que les entreprises planifient l'avenir et comment utiliser leurs bureaux pour stimuler la croissance, la productivité et la culture.

Rapport sur le marché de l'immobilier commercial au Royaume-Uni – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Scénario économique actuel et sentiment des consommateurs

4.2 Tendances d'achat d'immobilier commercial – Aperçus socioéconomiques et démographiques

4.3 Initiatives gouvernementales et aspects réglementaires pour le secteur de l'immobilier commercial

4.4 Aperçu des projets existants et à venir

4.5 Aperçu du régime de taux d'intérêt pour l'économie générale et les prêts immobiliers

4.6 Aperçu des rendements locatifs dans le segment de l’immobilier commercial

4.7 Aperçu de la pénétration du marché des capitaux et de la présence des REIT dans l'immobilier commercial

4.8 Aperçu des partenariats public-privé dans l'immobilier commercial

4.9 Aperçu de la technologie immobilière et des startups actives dans le segment immobilier (courtage, médias sociaux, gestion des installations et gestion immobilière)

4.10 Impact du COVID-19 sur le marché

5. DYNAMIQUE DU MARCHÉ

5.1 Conducteurs

5.2 Contraintes

5.3 Opportunités

5.4 Attractivité de l'industrie - Analyse des cinq forces de Porter

5.4.1 La menace de nouveaux participants

5.4.2 Pouvoir de négociation des acheteurs/consommateurs

5.4.3 Pouvoir de négociation des fournisseurs

5.4.4 Menace des produits et services de substitution

5.4.5 Intensité de la rivalité concurrentielle

6. SEGMENTATION DU MARCHÉ

6.1 Par type

6.1.1 Des bureaux

6.1.2 Vente au détail

6.1.3 Industriel et Logistique

6.1.4 Hospitalité

6.1.5 Autres types (écoles, zones de loisirs)

6.2 Par ville et région clés

6.2.1 Angleterre

6.2.2 Pays de Galles

6.2.3 Irlande du Nord

6.2.4 Écosse

6.2.5 Londres (Ville)

6.2.6 Reste du Royaume-Uni

7. PAYSAGE CONCURRENTIEL

7.1 Concentration du marché

7.2 Profils d'entreprise

7.2.1 Land Securities Group PLC

7.2.2 Segro PLC

7.2.3 British Land

7.2.4 Derwent London

7.2.5 Hammerson

7.2.6 Capital & Counties Properties PLC

7.2.7 Shaftesbury PLC

7.2.8 Tritax Big Box Reit PLC

7.2.9 Unite Group PLC

7.2.10 Wayhome

7.2.11 AskPorter

7.2.12 Landbay

7.2.13 Thirdfort

7.2.14 RentProfile*

8. L'AVENIR DU MARCHÉ

9. ANNEXE

Segmentation du secteur de limmobilier commercial au Royaume-Uni

L'immobilier commercial est une propriété utilisée exclusivement à des fins commerciales ou pour fournir un espace de travail plutôt que comme espace de vie. Le plus souvent, les biens immobiliers commerciaux sont loués à des locataires pour des activités génératrices de revenus. En général, cela comprend les bâtiments utilisés à des fins commerciales, notamment les immeubles de bureaux, les entrepôts et les immeubles de vente au détail (par exemple, les dépanneurs, les magasins à grande surface et les centres commerciaux). Le marché de l'immobilier commercial au Royaume-Uni est segmenté par type (bureaux, commerces de détail, industriel, logistique, hôtellerie et multifamilial) et par ville et région clés (Angleterre, Pays de Galles, Irlande du Nord, Écosse, Londres (City) et le reste). du Royaume-Uni). Le rapport présente la taille du marché et les valeurs prévisionnelles du marché de l'immobilier commercial au Royaume-Uni en valeur (en milliards de dollars) pour tous les segments ci-dessus.

| Par type | ||

| ||

| ||

| ||

| ||

|

| Par ville et région clés | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché de limmobilier commercial au Royaume-Uni

Quelle est la taille actuelle du marché de limmobilier commercial au Royaume-Uni ?

Le marché britannique de limmobilier commercial devrait enregistrer un TCAC de 5 % au cours de la période de prévision (2024-2029).

Quels sont les principaux acteurs du marché immobilier commercial au Royaume-Uni ?

Land Securities Group PLC, Segro PLC, British Land, Derwent London, Hammerson sont les principales sociétés opérant sur le marché immobilier commercial britannique.

Quelles années couvre ce marché immobilier commercial au Royaume-Uni ?

Le rapport couvre la taille historique du marché de limmobilier commercial au Royaume-Uni pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier commercial au Royaume-Uni pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie de l'immobilier commercial au Royaume-Uni

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de l'immobilier commercial au Royaume-Uni en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier commercial au Royaume-Uni comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.