Analyse du marché de limmobilier commercial en Thaïlande

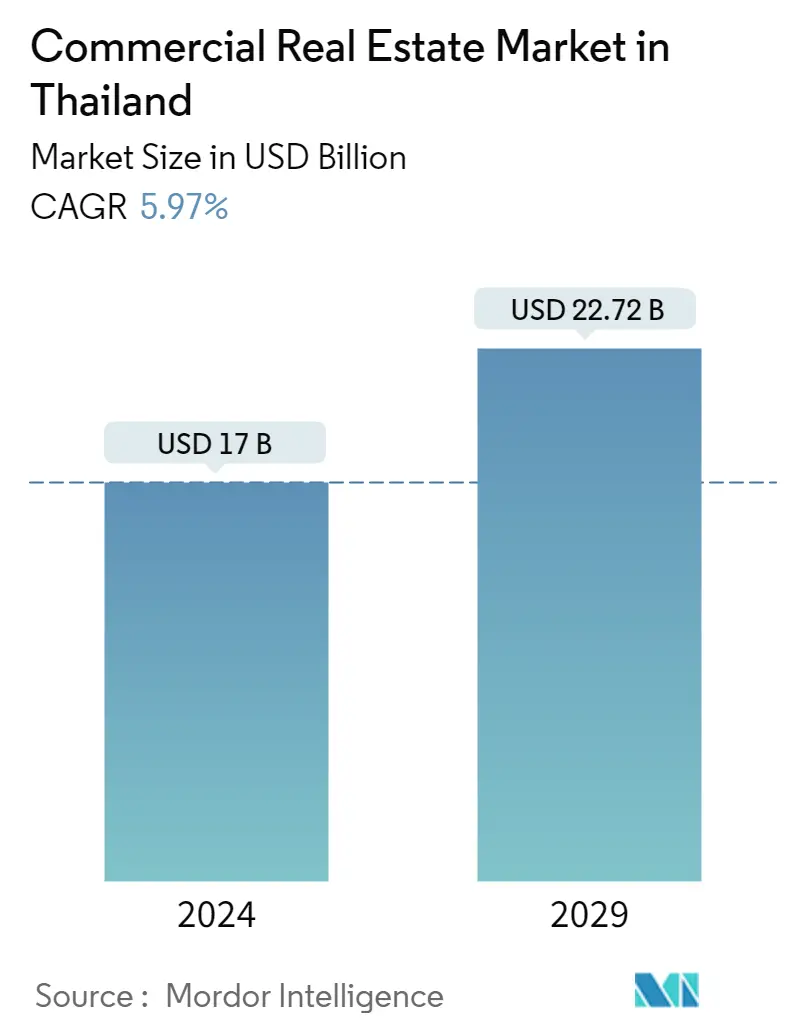

La taille du marché de limmobilier commercial en Thaïlande est estimée à 17 milliards USD en 2024 et devrait atteindre 22,72 milliards USD dici 2029, avec une croissance de 5,97 % au cours de la période de prévision (2024-2029).

- Le coût de la vie et des bureaux est parmi les plus bas de Thaïlande. Avec la tendance vers un lieu de travail actif, le marché de l'immobilier de bureaux à Bangkok évolue et les espaces de coworking ont un impact significatif sur la capacité de la ville à louer des quantités importantes d'espaces de bureaux.

- Les immeubles de bureaux plus anciens seront sous pression pour se moderniser et se moderniser en raison de l'arrivée de nouvelles offres afin de rester compétitifs sur un marché en évolution. Bangkok a également le meilleur coût de la vie et le meilleur niveau de développement de la région. Plus de 7400 clés dhôtel devraient être livrées dici fin 2022, ce qui pourrait augmenter loffre de clés dhôtel à Bangkok de 6,7 %.

- La demande de propriétés logistiques modernes (MLP) en Thaïlande a augmenté en raison de la croissance des entreprises déjà établies et de l'introduction de nouvelles entreprises dans le secteur de la logistique. Le besoin en immobilier logistique en Thaïlande a augmenté en raison de lessor rapide du commerce électronique. Le taux d'occupation moyen de toutes les zones industrielles en Thaïlande est d'environ 90 %. Le nombre de ressortissants étrangers souhaitant émigrer définitivement en Thaïlande et dexpatriés demandant un visa de travail continue de croître. Le marché immobilier thaïlandais est sur une tendance à la hausse depuis plus de 10 ans.

Tendances du marché de limmobilier commercial en Thaïlande

La croissance du tourisme stimule le marché

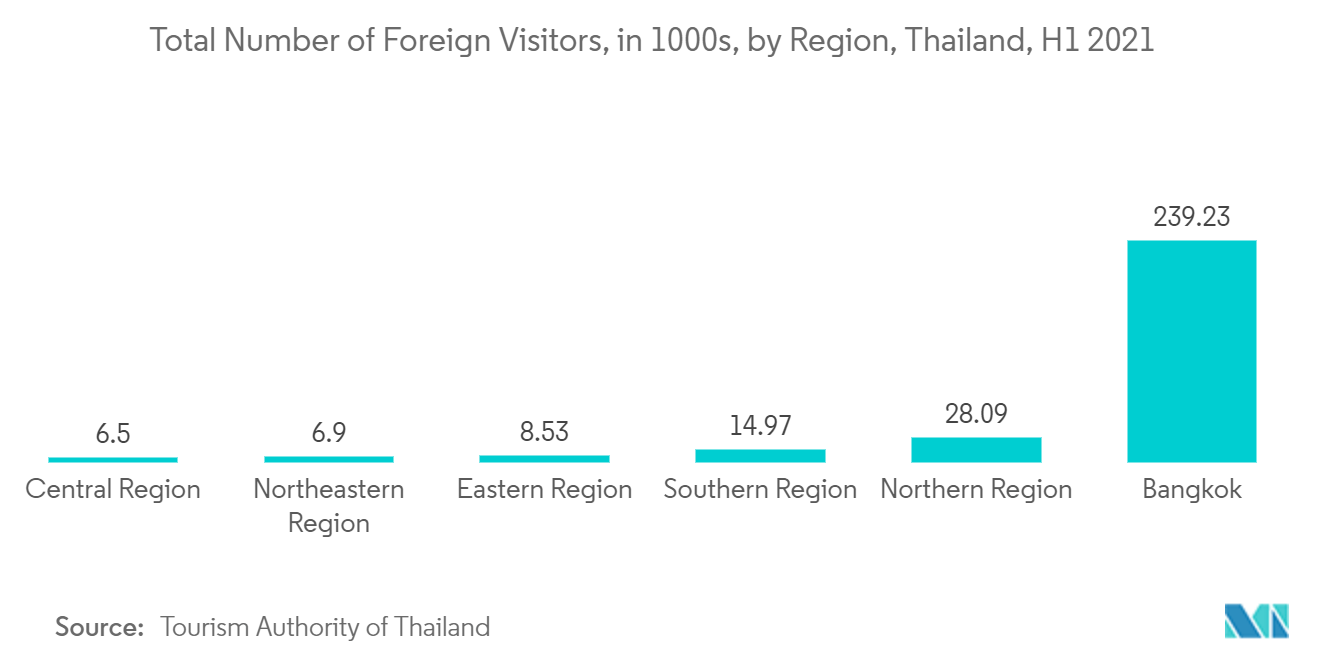

Avec la réouverture du secteur touristique clé de la Thaïlande, l'économie du pays a augmenté de 1,2 % en 2021, dépassant la précédente prévision du ministère des Finances de 1 %. En novembre 2021, le pays a commencé à accueillir des visiteurs vaccinés, ce qui a stimulé son activité économique au quatrième trimestre. Le ministère prévoit que la croissance en 2022 pourrait atteindre 4,5 %, dépassant sa précédente prévision de 4 %.

Avec une emprise plus forte sur lépidémie et une reprise économique mondiale attendue en 2022, le gouvernement vise à soutenir la croissance par des mesures visant à stimuler la consommation, les exportations, les investissements privés, les dépenses publiques et la reprise des entreprises. Jusqu'à présent, les dépenses du gouvernement pour soutenir l'économie se sont élevées à 14,6% du PIB.

Comparé à dautres pays de la région, comme la Chine continentale, Singapour et Hong Kong, limmobilier thaïlandais a des prix relativement raisonnables. Les acheteurs de ces pays continuent de trouver en Thaïlande, et en particulier à Bangkok, un endroit privilégié pour acheter un bien immobilier.

La récupération des espaces de bureaux à Bangkok, moteur du marché

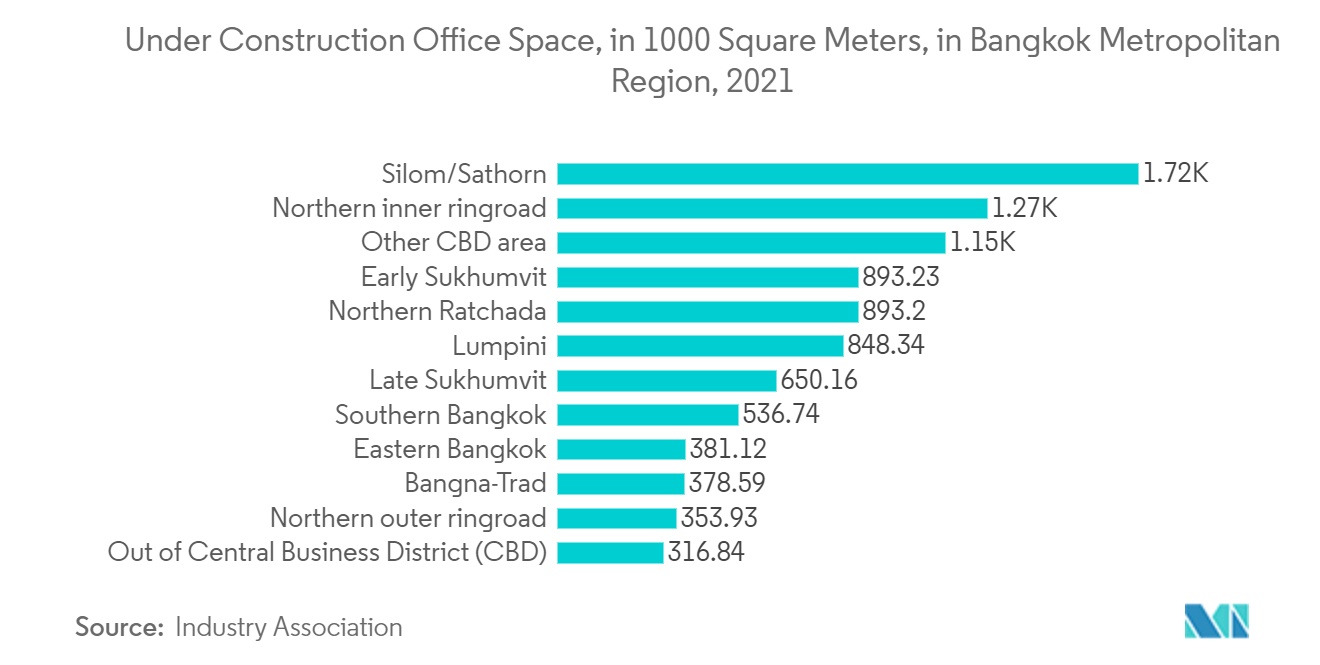

Les propriétaires de bureaux revoient leurs offres de produits et leurs équipements pour répondre à l'évolution de la demande en raison de la concurrence accrue sur le marché. Étant donné que de nombreux locataires considèrent l'espace de coworking comme un équipement crucial dans le bâtiment, des collaborations potentielles avec des opérateurs d'espaces de coworking amélioreront l'offre de valeur de la propriété. Lorsque loffre de bureaux et les taux dinoccupation augmentent, les locataires peuvent avoir plus de pouvoir de négociation pour obtenir de meilleurs loyers et conditions, car les propriétaires peuvent vouloir donner la priorité à loccupation plutôt quaux loyers. Pour la première fois depuis de nombreuses années, les locataires peuvent avoir plus d'options et être en mesure de choisir l'espace le mieux adapté à leurs besoins parmi la gamme de nouveaux immeubles de bureaux de haute qualité.

Alors que neuf nouveaux projets ont été achevés au second semestre 2021, 175 800 m² supplémentaires de bureaux devraient entrer sur le marché. Le CBD pourrait représenter environ 60 % de la nouvelle offre attendue. En comparaison, si les lancements entre le troisième trimestre 2021 et le troisième trimestre 2026 se déroulent comme prévu, l'offre du marché des bureaux de Bangkok pourrait augmenter de 1,67 million de m², soit 302000 m² par an.

La demande placée a augmenté de 61% en glissement trimestriel à 78 000 m², signe d'une amélioration de l'activité locative. Ce niveau de demande placée est supérieur à la moyenne décennale de 67 000 m² par trimestre. Dans le même temps, 57 100 m² de surfaces ont été libérés, marquant le quatrième trimestre consécutif de croissance. Une absorption nette de 21 000 m² a été enregistrée, la demande placée dépassant la quantité de surfaces libérées, marquant le premier trimestre où l'absorption nette a été positive depuis le premier trimestre 2020.

Suite à la troisième vague de COVID-19, la tendance au travail à distance est devenue encore plus importante. Une combinaison despaces de base + flexibles et de travail à distance peut définir lavenir des lieux de travail. Par conséquent, aucune baisse significative de la demande de surfaces de bureaux nest attendue à moyen et long terme.

Aperçu du secteur de l'immobilier commercial en Thaïlande

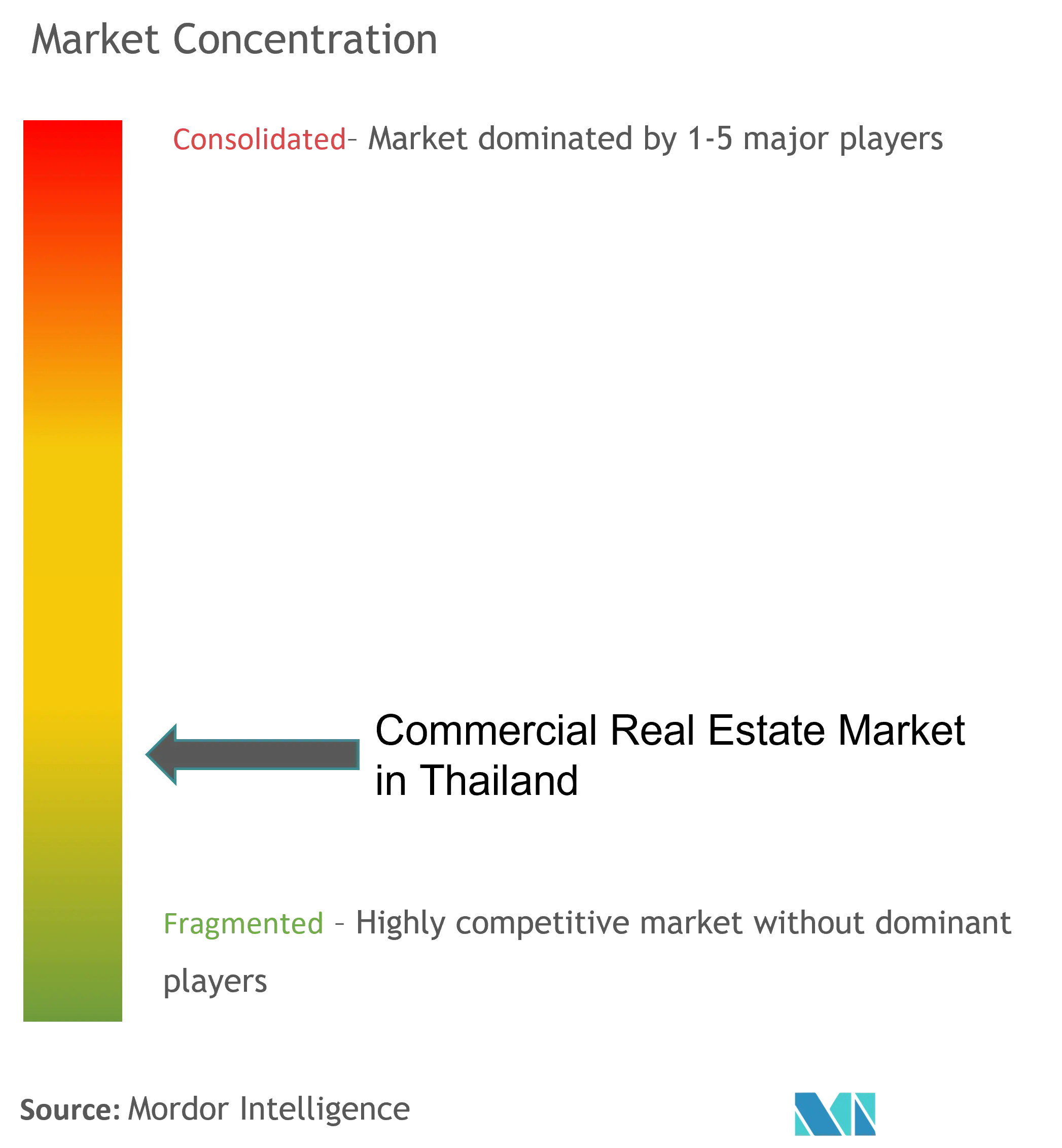

Le marché thaïlandais de limmobilier commercial est fragmenté en raison de la présence de nombreux acteurs dans le pays. Certains des principaux acteurs immobiliers du marché sont Central Pattana PLC, Sansiri Public Co. Ltd, Pace Development Corporation PLC et Raimon Land PCL.

Le marché devrait croître au cours de la période de prévision en raison de la croissance économique continue et de la demande accrue dimmobilier commercial dans les villes métropolitaines. D'autres facteurs tels que la demande d'espaces de bureaux et la croissance du tourisme peuvent également stimuler le marché. Les promoteurs de zones industrielles sont plus susceptibles de se concentrer sur les investissements ou de développer de nouvelles phases ou de nouveaux projets à l'avenir.

Leaders du marché de limmobilier commercial en Thaïlande

-

Central Pattana PLC

-

Supalai Company Limited

-

Pace Development Corporation PLC

-

Raimon Land PCL

-

Blink Design Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier commercial en Thaïlande

Mai 2022: les plans de croissance du commerce de détail du promoteur thaïlandais Central Pattana ont été rendus publics, y compris l'engagement de construire 50 grands complexes commerciaux au cours des cinq prochaines années. Les propositions commerciales comprennent un plan d'investissement de 3,5 milliards de dollars pour cette période, comprenant des complexes hôteliers, de bureaux et résidentiels. D'ici cinq ans, Central Pattana souhaite que les immeubles commerciaux représentent 72 % de l'ensemble de son portefeuille, soit 2,7 millions de m².

Mai 2022 : Afin d'entrer dans l'industrie des centres de données, Raimon Land Public Company Limited annonce une alliance stratégique avec Nautilus Data Technologies, située aux États-Unis. Utilisant sa technologie exclusive TRUETM (Total Resource Usage Effectiveness), Nautilus propose une infrastructure de centre de données refroidie par eau qui est la plus écologique au monde.

Janvier 2022: JLL, une société mondiale de services immobiliers commerciaux, a lancé des services de développement durable en Thaïlande pour aider les propriétaires, les investisseurs et les occupants à définir et atteindre leurs objectifs de développement durable. Amornrut Pix Det-Udomsap, l'un des professionnels expérimentés du développement durable, pourrait diriger cette nouvelle entreprise.

Segmentation du secteur de limmobilier commercial en Thaïlande

L'immobilier commercial (CRE) est une propriété utilisée uniquement à des fins commerciales ou pour un espace de travail plutôt qu'à des fins résidentielles. Les biens immobiliers commerciaux sont souvent loués à des locataires pour mener des activités génératrices de revenus.

Le marché de l'immobilier commercial en Thaïlande est segmenté par type (bureaux, commerce de détail, industriel, logistique, multifamilial et hôtellerie) et par villes clés (Bangkok, Chiang Mai, Hua Hin et Koh Samui). Le rapport propose la taille du marché et les prévisions en valeur (en milliards USD) pour tous les segments ci-dessus. Le rapport couvre également limpact du COVID-19 sur le marché.

| Par type | Des bureaux |

| Vente au détail | |

| Industriel | |

| Logistique | |

| Plusieurs familles | |

| Hospitalité | |

| Par villes clés | Bangkok |

| Chiang Mai | |

| Hua Hin | |

| Ko Samui | |

| Reste de la Thaïlande |

FAQ sur les études de marché de limmobilier commercial en Thaïlande

Quelle est la taille du marché immobilier commercial en Thaïlande ?

La taille du marché immobilier commercial thaïlandais devrait atteindre 17,00 milliards USD en 2024 et croître à un TCAC de 5,97 % pour atteindre 22,72 milliards USD dici 2029.

Quelle est la taille actuelle du marché de limmobilier commercial en Thaïlande ?

En 2024, la taille du marché immobilier commercial thaïlandais devrait atteindre 17,00 milliards USD.

Qui sont les principaux acteurs du marché immobilier commercial en Thaïlande ?

Central Pattana PLC, Supalai Company Limited, Pace Development Corporation PLC, Raimon Land PCL, Blink Design Group sont les principales sociétés opérant sur le marché de l'immobilier commercial en Thaïlande.

Quelles années couvre ce marché immobilier commercial en Thaïlande et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché immobilier commercial thaïlandais était estimée à 16,04 milliards de dollars. Le rapport couvre la taille historique du marché de limmobilier commercial en Thaïlande pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier commercial en Thaïlande pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Other Popular Industry Reports

Rapport sur l'industrie de l'immobilier commercial en Thaïlande

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de limmobilier commercial en Thaïlande en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier commercial en Thaïlande comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.