Analyse du marché de limmobilier commercial en Afrique du Sud

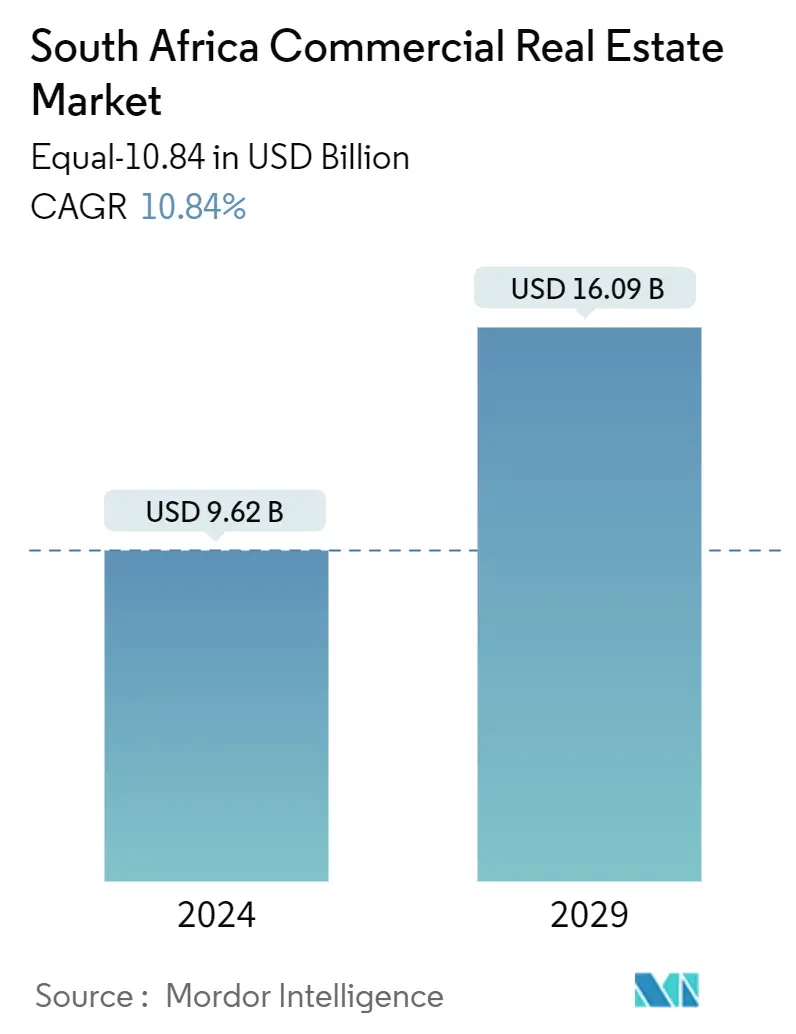

La taille du marché de limmobilier commercial en Afrique du Sud en termes dégalité-10,84 devrait passer de 9,62 milliards USD en 2024 à 16,09 milliards USD dici 2029, avec un TCAC de 10,84 % au cours de la période de prévision (2024-2029).

- Avant la pandémie de COVID-19, le secteur de limmobilier commercial était confronté à des difficultés. Ces changements risquent de durer un certain temps en raison des changements dans les pratiques de travail provoqués par la pandémie. Celles-ci allaient probablement s'aggraver à mesure que l'impact des vacances fantômes devenait plus évident, conduisant à une augmentation du nombre de propriétés vacantes. De nombreuses entreprises souhaitaient réduire la taille de leurs lieux de travail physiques au profit des espaces de bureau plus petits nécessaires aux effectifs hybrides.

- Du côté positif, la plupart des centres urbains exigent des logements résidentiels abordables. Étant donné que bon nombre de ces bâtiments commerciaux préexistants disposent de services, leur réaffectation est généralement simple et abordable. Cette tendance est déjà bien ancrée dans de nombreuses villes et, à mesure que de plus en plus de bureaux se videront dans les mois et les années à venir, elle va s'accélérer.

- En plus d'économiser de l'argent, la réaffectation d'un bâtiment allège également le fardeau des gouvernements, qui sont déjà sous pression pour fournir des services et des services publics. Le fait que ces bâtiments convertis soient déjà situés dans les villes réduit encore davantage le besoin de déplacement des habitants, réduisant ainsi le trafic et la pression sur les infrastructures de transports publics.

- Alors que l'état actuel de l'économie mondiale exerce une pression sur les investisseurs dans la plupart des segments du marché immobilier national, Makhosini Ndlovu, chef de produit chez FNB Commercial Property Finance, affirme que ceux qui ont investi dans des logements étudiants continuent de voir de solides rendements.

- Les rendements restent très bons pour certaines universités, comme l'Université du Cap (UCT). Quel que soit le nombre dapprobations accordées pour la construction de logements étudiants à proximité de lUCT, la demande nationale et internationale dopportunités détudes maintiendra probablement la demande de logements dans les années à venir.

Tendances du marché de limmobilier commercial en Afrique du Sud

Demande croissante de bureaux en Afrique du Sud

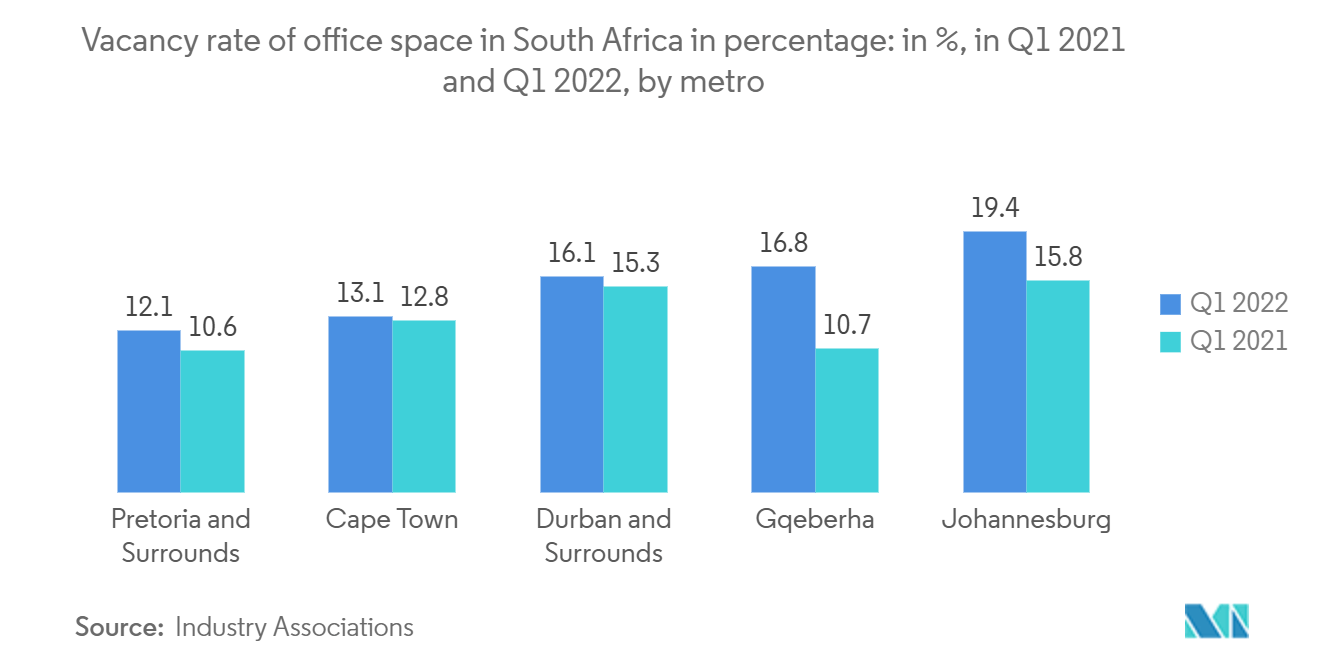

LAfrique du Sud a vu ses fondamentaux de bureaux historiquement robustes séroder considérablement au cours de lannée dernière. Les taux d'inoccupation n'ont cessé d'augmenter à mesure que les consolidations d'entreprises et l'augmentation du travail à domicile entraînent une plus grande perte d'espace sur le marché. À la fin du deuxième trimestre 2022, Johannesburg affichait le taux de vacance de bureaux le plus élevé de toutes les grandes métropoles.

Le taux d'inoccupation de l'immobilier de bureaux a augmenté sur tous les principaux marchés d'Afrique du Sud entre le premier trimestre 2021 et le premier trimestre 2022. Pretoria et ses environs avaient le taux d'inoccupation le plus bas, soit 12,1 pour cent en 2022. Johannesburg, en revanche, avait la part la plus élevée de bureaux vacants, soit plus de 19 pour cent. La dynamique de la demande de bureaux a considérablement changé à mesure que de nombreuses entreprises continuent de réduire leurs besoins en espace, conformément au nouveau modèle de travail à domicile et de rotation des bureaux hybrides.

La dynamique de la demande de bureaux a continué de s'atténuer à mesure que les entreprises cherchent à réduire leurs besoins en espace conformément aux nouveaux modèles hybrides de travail à domicile et de rotation de bureau. Leffet net est que le nombre de pieds dans les bureaux a considérablement diminué par rapport aux niveaux davant la pandémie. Même si les fondamentaux des bureaux devraient continuer de saffaiblir dans un avenir prévisible, les locataires éligibles pourraient trouver dexcellentes opportunités dobtenir des contrats de location à long terme favorables.

Croissance accrue du segment industriel créant des opportunités pour le marché

La propriété industrielle de premier ordre avait le rendement d'investissement le plus faible parmi les différents types d'immobilier commercial au Cap, en Afrique du Sud, au premier trimestre 2022. Le rendement mesure le rendement attendu d'un immeuble de placement et est calculé comme le revenu locatif annuel divisé par la propriété. valeur. Les investisseurs s'attendaient à un retour sur investissement de 8,25 pour cent pour les propriétés industrielles de premier ordre, tandis que pour les logements locatifs, ce chiffre était de 9,5 pour cent.

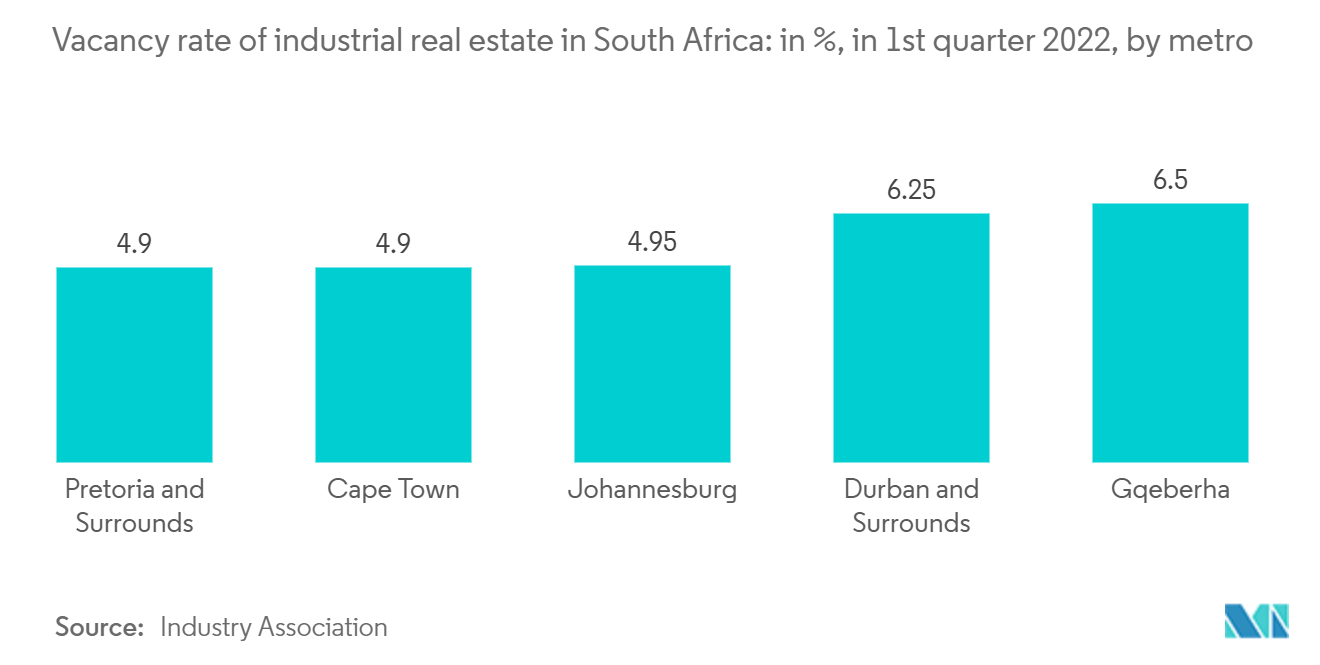

Selon les données de JLL, Pretoria et ses environs et Le Cap étaient les marchés sud-africains avec le taux d'inoccupation moyen de l'immobilier industriel le plus bas au premier trimestre 2022. Au cours de ce trimestre, environ 4,9 % de l'immobilier industriel était vacant. À Johannesburg, cette part était légèrement plus élevée, à 4,95 pour cent.

La propriété industrielle de premier ordre avait le rendement d'investissement le plus faible parmi les différents types d'immobilier commercial au Cap, en Afrique du Sud, au premier trimestre 2022, selon les données de Knight Frank. Le rendement mesure le rendement attendu d'un immeuble de placement et est calculé comme le revenu locatif annuel divisé par la valeur de la propriété. Les investisseurs s'attendaient à un retour sur investissement de huit pour cent pour les propriétés industrielles de premier ordre, tandis que pour les logements locatifs, ce chiffre était de 9,5 pour cent.

Selon Knight Frank, le secteur de la propriété industrielle a été le seul à avoir connu une augmentation des loyers prime au Cap, en Afrique du Sud, entre 2020 et 2022. De 5,5 USD au premier trimestre 2020, le loyer mensuel au mètre carré des espaces industriels a augmenté pour atteindre 6,9 USD au premier trimestre 2022. En revanche, les tarifs de location des surfaces commerciales ont diminué de moitié au cours de la période.

Aperçu du secteur de l'immobilier commercial en Afrique du Sud

Le marché sud-africain de limmobilier commercial est fragmenté avec la présence dacteurs locaux et mondiaux. Les promoteurs sont plus enclins à dépenser de largent pour réinventer limmobilier plutôt que pour construire sur de nouveaux terrains. Certains des principaux acteurs de l'immobilier commercial du pays comprennent Growthpoint Properties, Amdec Group, Pam Golding Properties, Excellerate JHI et Chas Everitt Property Group.

Il convient également de noter que les Sud-Africains migrent pour investir dans limmobilier en dehors de lAfrique, principalement en Europe, en raison de la vigueur de son économie et de sa croissance. Le secteur des REIT en Afrique du Sud surperforme en termes de rendements pour les investisseurs. Il est nécessaire d'investir dans tous les secteurs pour favoriser le développement futur de l'immobilier commercial en Afrique du Sud.

Leaders du marché de limmobilier commercial en Afrique du Sud

Growthpoint Properties

Amdec Group

Pam Golding Properties

Excellerate JHI

Chas Everitt Property Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de limmobilier commercial en Afrique du Sud

- Novembre 2023 WeWork Afrique du Sud accélère ses plans d'expansion alors que la popularité croissante du travail hybride entraîne une augmentation de la demande d'espaces de bureau flexibles.

- Septembre 2023 Instant Group, un marché d'espaces de travail flexibles, a acquis le conseiller immobilier PSA pour élargir sa portée et développer ses activités à travers l'Afrique.

Segmentation de lindustrie de limmobilier commercial en Afrique du Sud

L'immobilier commercial (CRE) n'est utilisé que pour des activités liées à l'entreprise ou pour offrir un espace de travail, par opposition à une utilisation comme résidence, qui relèverait de la catégorie de l'immobilier résidentiel. Le plus souvent, les locataires louent des biens immobiliers commerciaux pour mener des activités génératrices de liquidités.

Le rapport couvre le marché de l'immobilier commercial en Afrique du Sud et est segmenté par type (bureaux, commerce de détail, industriel et logistique, et hôtellerie) et par villes clés (Johannesburg, Cape Town, Durban, Port Elizabeth et autres villes).

Le rapport propose la taille du marché et la valeur prévisionnelle en USD pour tous les segments ci-dessus.

| Bureau |

| Vente au détail |

| Industriel et Logistique |

| Hospitalité |

| Johannesbourg |

| Le Cap |

| Durban |

| Port Elisabeth |

| Autres villes clés |

| Par type | Bureau |

| Vente au détail | |

| Industriel et Logistique | |

| Hospitalité | |

| Par ville clé | Johannesbourg |

| Le Cap | |

| Durban | |

| Port Elisabeth | |

| Autres villes clés |

FAQ sur les études de marché sur l'immobilier commercial en Afrique du Sud

Quelle est la taille du marché de limmobilier commercial en Afrique du Sud ?

La taille du marché de limmobilier commercial en Afrique du Sud devrait atteindre 9,62 milliards USD en 2024 et croître à un TCAC de 10,84 % pour atteindre 16,09 milliards USD dici 2029.

Quelle est la taille actuelle du marché de limmobilier commercial en Afrique du Sud ?

En 2024, la taille du marché de limmobilier commercial en Afrique du Sud devrait atteindre 9,62 milliards de dollars.

Qui sont les principaux acteurs du marché de limmobilier commercial en Afrique du Sud ?

Growthpoint Properties, Amdec Group, Pam Golding Properties, Excellerate JHI, Chas Everitt Property Group sont les principales sociétés opérant sur le marché immobilier commercial en Afrique du Sud.

Quelles années couvre ce marché de limmobilier commercial en Afrique du Sud et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de limmobilier commercial en Afrique du Sud était estimée à 8,58 milliards de dollars. Le rapport couvre la taille historique du marché de limmobilier commercial en Afrique du Sud pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier commercial en Afrique du Sud pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier commercial en Afrique du Sud

Statistiques sur la part de marché de limmobilier commercial en Afrique du Sud 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier commercial en Afrique du Sud comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.