Taille et parts du marché de l'immobilier commercial mexicain

Analyse du marché de l'immobilier commercial mexicain par Mordor Intelligence

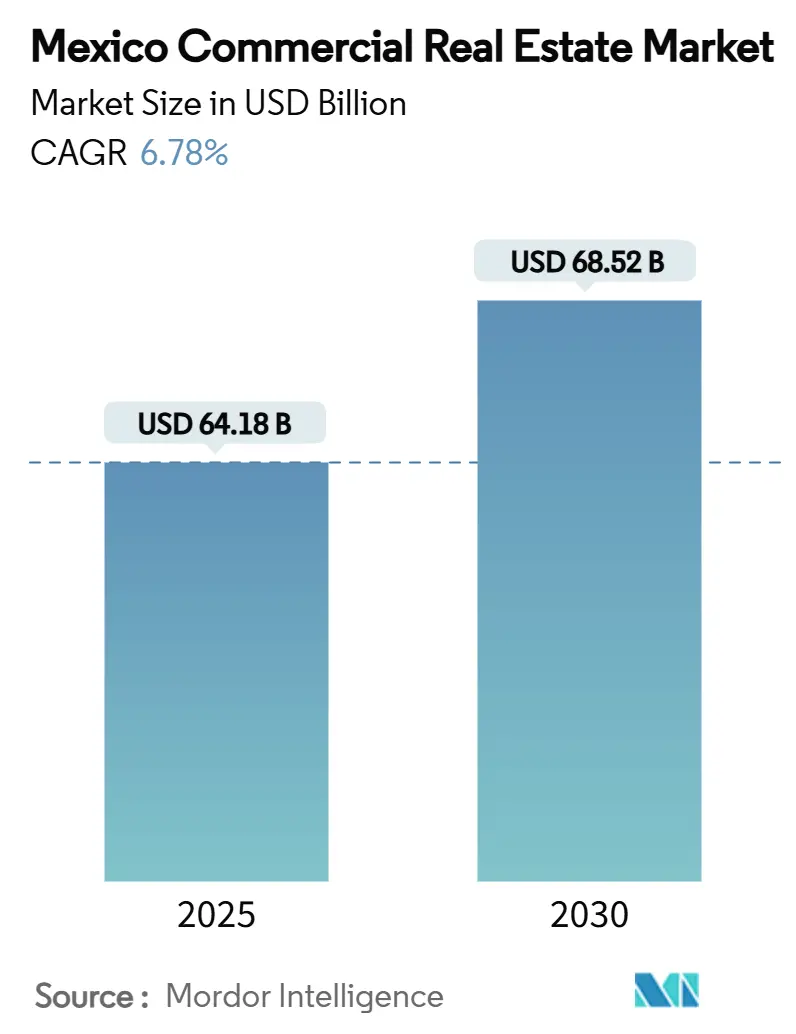

Le marché de l'immobilier commercial mexicain s'élevait à 64,18 milliards USD en 2025 et devrait atteindre 68,52 milliards USD d'ici 2030, reflétant un TCAC stable de 6,78 % d'ici 2030. La délocalisation de proximité soutenue un propulsé les actifs industriels et logistiques au premier plan, les loyers des villes frontalières progressant à deux chiffres pendant trois années consécutives alors que les fabricants remplacent les fournisseurs asiatiques par des capacités mexicaines PGIM. La croissance parallèle du commerce électronique remodèle les empreintes d'entrepôts vers des installations plus petites en périphérie urbaine qui permettent la livraison le jour même tout en intégrant l'automation et les systèmes d'inventaire pilotés par IA Mexico Affaires News. Les opérateurs cloud hyperscale catalysent une nouvelle vague de construction de centres de données, particulièrement à Querétaro, où des dorsales fibre robustes et l'accès aux énergies renouvelables soutiennent des baux à long terme gourmands en énergie Données Center Knowledge. Entre-temps, les investisseurs naviguent des coûts d'emprunt plus élevés découlant de la politique restrictive de Banxico et de l'inflation des intrants de construction, incitant une plus grande dépendance à la dette privée, aux accords d'achat à terme et au financement par obligations vertes pour maintenir l'avancement des projets Banco de México. La stabilité du peso et les plateformes numériques de propriété fractionnée amènent également un nombre croissant d'investisseurs particuliers, diversifiant la pile de capital et renforçant la liquidité sur les marchés primaires et secondaires

Principales conclusions du rapport

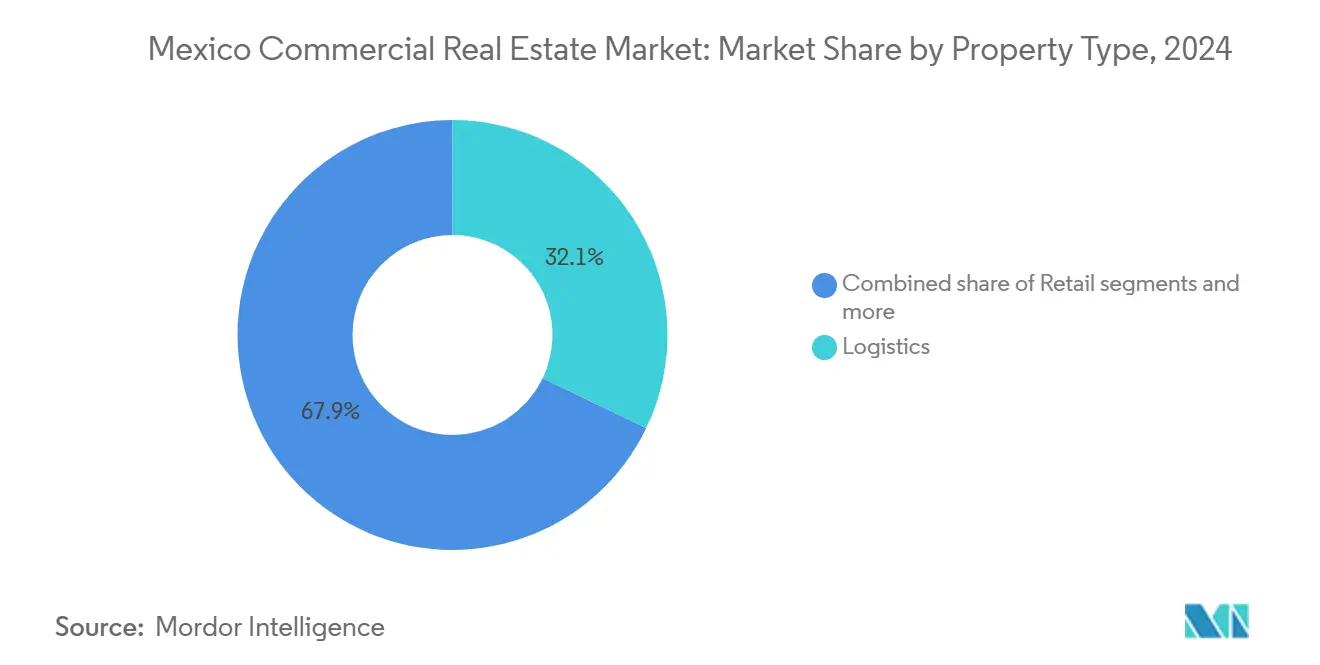

- Par type de propriété, les installations logistiques ont dominé avec 32,1 % des parts du marché de l'immobilier commercial mexicain en 2024. Le marché de l'immobilier commercial mexicain pour ce segment logistique devrait croître à un TCAC de 8,02 % entre 2025-2030.

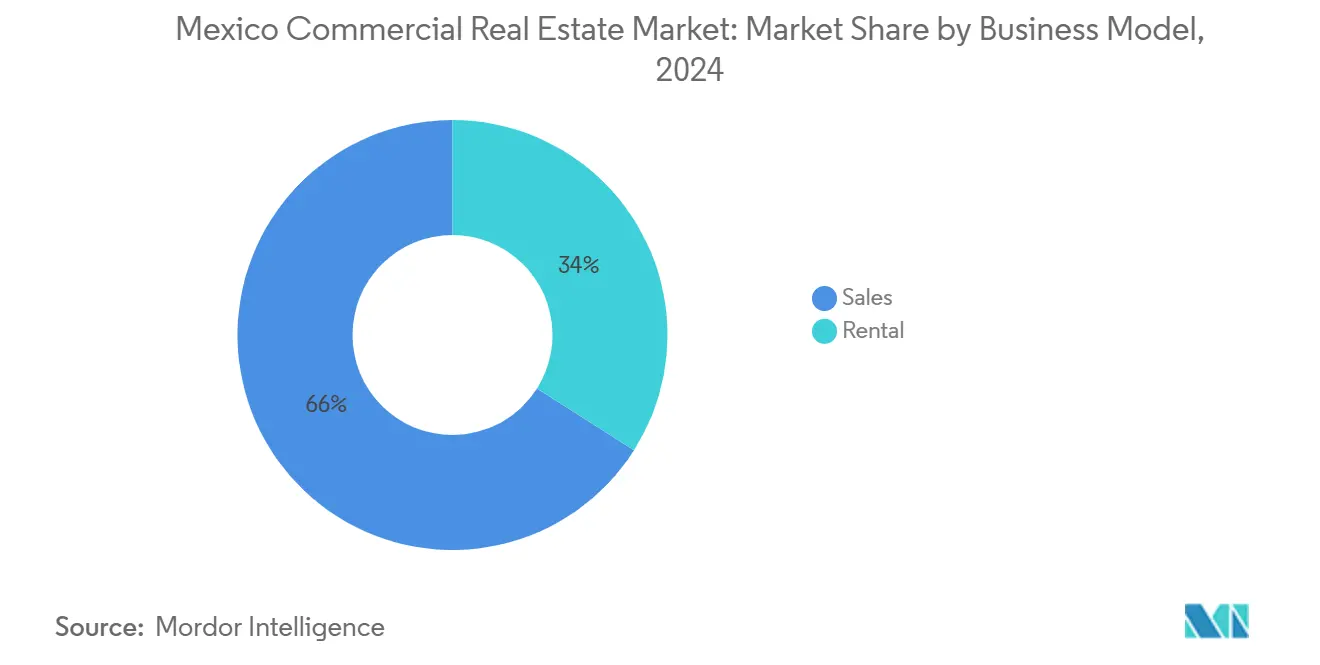

- Par modèle économique, les transactions de vente ont capturé 66,0 % de la taille du marché de l'immobilier commercial mexicain en 2024. Le marché de l'immobilier commercial mexicain pour le modèle locatif devrait s'étendre à un TCAC de 7,46 % entre 2025-2030.

- Par utilisateur final, les occupants entreprises et PME détenaient une part de 71,0 % de la taille du marché de l'immobilier commercial mexicain en 2024. Le marché de l'immobilier commercial mexicain pour le segment particuliers/ménages progresse à un TCAC de 7,67 % entre 2025-2030.

- Par géographie, Mexico un maintenu 22,0 % des parts du marché de l'immobilier commercial mexicain en 2024. Le marché de l'immobilier commercial mexicain pour Querétaro est positionné pour le TCAC le plus rapide de 7,21 % entre 2025-2030.

Tendances et perspectives du marché de l'immobilier commercial mexicain

Analyse d'impact des moteurs

| Moteur | ( ~ )% Impact sur le TCAC Prévision | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande industrielle induite par la délocalisation de proximité le long de la frontière États-Unis-Mexique | +1.8% | États frontaliers du nord, région du Bajío | Moyen terme (2-4 ans) |

| Expansion du commerce électronique stimulant la logistique du dernier kilomètre | +1.2% | Mexico, Guadalajara, Monterrey | Court terme (≤ 2 ans) |

| Investissements en centres de données permis par les améliorations de fibre | +0.9% | Querétaro, Mexico | Long terme (≥ 4 ans) |

| Stabilité du peso attirant l'investissement étranger de bureaux | +0.7% | Mexico, Monterrey | Moyen terme (2-4 ans) |

| Corridors de transport PPP augmentant la fréquentation commerciale | +0.5% | Villes secondaires, Bajío | Long terme (≥ 4 ans) |

| Urbanisation rapide dans la région du Bajío | +0.6% | Querétaro, León, Aguascalientes | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande industrielle induite par la délocalisation de proximité le long de la frontière États-Unis-Mexique

La migration manufacturière de l'Asie vers le Mexique un produit une demande structurelle pour le stock industriel qui se découple des cycles économiques normaux. La part du Mexique dans les importations des États-Unis un atteint 15 % en 2023, établissant un corridor commercial de 1 300 milliards USD sous l'AEUMC. Les marchés du nord détiennent déjà 40 % de l'occupation nationale d'entrepôts, avec Monterrey louant 50 000 m² en novembre 2024 et Saltillo prenant 30 000 m². Les incitations aux semi-conducteurs dans le puces and Science Act poussent les fournisseurs clés à co-localiser au Mexique, renforçant les écosystèmes de fournisseurs autour des usines de première vague. Macquarie. La vacance sous 1 % dans les nœuds frontaliers centraux souligne une offre contrainte qui devrait préserver le pouvoir de fixation des prix jusqu'en 2030. En conséquence, les acteurs logistiques continuent de pré-louer de nouveaux projets jusqu'à 18 mois avant la livraison.

Expansion du commerce électronique stimulant l'espace logistique du dernier kilomètre

La pénétration du commerce de détail en ligne mexicain continue de grimper, pressant les coursiers à réingénier les empreintes de distribution pour la vitesse et la couverture urbaine[1]Mexico Affaires News, "Logistics Real Estate Sees Record Pipeline," mexicobusiness.news. Le hub de 20 000 m² de Kerry Logistics à Tepotzotlán, construit pour les livraisons le jour même, s'étendra à 50 000 m² et est reproduit par des constructions à Guadalajara et Monterrey. Des entrepôts de cross-dock plus petits proches des centres de population remplacent les méga-hangars uniques en périphérie de ville, remodélant les priorités d'utilisation des terres. Le tri automatisé et le routage d'inventaire piloté par IA, bien que plus coûteux à installer, améliorent les temps de cycle et réduisent les taux de retour. Les promoteurs superposent donc des nœuds de micro-exécution dans des schémas à usage mixte qui abritent également des fonctions commerciales et de bureaux, maximisant les rendements de site.

Expansion des investissements en centres de données alimentés par les améliorations de fibre

L'adoption cloud et les charges de travail IA positionnent le Mexique comme un pont continental de centres de données. ODATA un énergisé 200 MW de son campus de Querétaro, avec un plan de 3,3 milliards USD pour une capacité totale de 400 MW. Le programme cloud multirégional de Microsoft ajoute des emplois de construction et permanents tout en exigeant 100 % d'énergie renouvelable d'ici 2025. Les dorsales fibre améliorées ont atténué les préoccupations de latence pour les applications sensibles à la latence, élevant Querétaro à un nœud de centres de données latino-américain top cinq. Les charges électriques élevées et les demandes de redondance génèrent des primes bien au-dessus du loyer industriel conventionnel, verrouillant les locataires dans des baux de 10 à 15 ans. Une demande de débordement pour les bureaux et baies logistiques adjacents émerge, car les fournisseurs ont besoin d'installations locales de préparation et de maintenance.

La stabilité du peso attire les investisseurs institutionnels étrangers vers les bureaux

Un peso relativement stable un réduit les coûts de couverture qui érodaient auparavant les rendements étrangers, ravivant l'appétit pour les bureaux de premier plan. Les vacances de Mexico ont touché 20 % en 2024, pourtant les tours de Classe un bien situées avec des références ESG atteignent encore des loyers premium. Aberdeen Investments rapporte des allocations renouvelées par les fonds de pension asiatiques, citant des économies de couverture de change approchant 120 points de base versus les niveaux de 2019. Les locataires des technologies et services financiers mènent l'absorption d'espace flexible et prêt pour l'hybride, tandis que l'ancien stock lutte. Les certifications vertes comme LEED et EDGE sont devenues des gardiens pour le capital international, donnant aux actifs conformes un avantage concurrentiel.

Analyse d'impact des contraintes

| Contrainte | ( ~ )% Impact sur le TCAC Prévision | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Position monétaire restrictive de Banxico augmentant les coûts d'emprunt | -1.4% | National, impact élevé à Mexico et Guadalajara | Court terme (≤ 2 ans) |

| Calendriers d'approbation de zonage prolongés à Mexico | -0.8% | Zone métropolitaine de Mexico | Moyen terme (2-4 ans) |

| Inflation des intrants de construction comprimant les marges | -1.1% | National, métropoles majeures | Court terme (≤ 2 ans) |

| Préoccupations sécuritaires dissuadant les locataires internationaux | -0.6% | États frontaliers du nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Position monétaire restrictive de Banxico augmentant les coûts d'emprunt

La banque centrale un maintenu les taux directeurs à des niveaux restrictifs tout au long de 2024 alors que l'inflation globale s'élevait en moyenne à 4,55. Des taux de référence plus élevés ont augmenté les écarts de prêt immobilier, serrant les bilans des promoteurs et retardant les commencements de travaux. Les banques commerciales ont basculé vers le crédit manufacturier à plus court terme, réduisant les lignes de construction à long terme, tandis que les dépôts traditionnels n'ont crû que de 4 % en glissement annuel. Banxico n'étant pas attendu pour atteindre son objectif d'inflation de 3 % avant fin 2026, les coûts de financement élevés persisteront, poussant plus de sponsors vers la dette privée et les capitaux propres structurés.

Inflation des intrants de construction comprimant les marges de développement

Les coûts des matériaux ont grimpé de 12 % en 2024, incluant un bond de 32,4 % en aluminium et une hausse de 13,5 % en machinerie spécialisée. Les marges bénéficiaires sur les constructions résidentielles et commerciales ont glissé à environ 7 % versus des sommets historiques au-dessus de 15 %[2]Cámara Mexicana de la Industria de la Construcción, "Construction Cost Index 2024," cmic.org. Les promoteurs font face à un choix stratégique : absorber le choc des coûts, érodant la rentabilité, ou répercuter les augmentations aux acheteurs et risquer d'amortir les préventes. Certains adoptent la construction modulaire et les contrats de couverture à long délai pour atténuer la volatilité.

Analyse par segment

Par type de propriété : La logistique pilote la transformation industrielle

Les actifs logistiques représentaient 32,1 % de la taille du marché de l'immobilier commercial mexicain en 2024 et devraient s'étendre à un TCAC de 8,02 % jusqu'en 2030, consolidant leur rôle comme moteur de croissance principal. Les loyers industriels à Tijuana et Saltillo ont grimpé de 18,2 % et 26,5 %, respectivement, durant 2024, reflétant une demande de délocalisation de proximité démesurée. L'espace de bureaux fait face à 20 % de vacance à Mexico, bien que les corridors centrés sur la technologie défient la tendance alors que les entreprises privilégient les empreintes conformes ESG et flexibles.

La dominance de la logistique accélère l'investissement de débordement dans les installations de soutien de chaîne froide et logistique inverse. Les schémas commerciaux annexent maintenant des nœuds de micro-exécution pour répondre aux attentes de livraison le jour même, mélangeant les fonctions de salle d'exposition et d'entrepôt sous un même toit. Entre-temps, les actifs d'hospitalité renaissent dans les destinations de loisir alors que le trafic unérien se normalise et que la force du peso stimule les dépenses touristiques domestiques. Les développeurs de parcs industriels ont 20 millions m² en planification, dont 19 % cible la fabrication et 19 % la logistique, signalant une offre équilibrée pour la demande à moyen terme. Le marché de l'immobilier commercial mexicain continue de réallouer le capital vers les catégories d'usage alignées avec la fabrication d'exportation, l'infrastructure numérique et la consommation urbaine.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle économique : La dominance des ventes fait face à l'évolution du marché locatif

Les ventes commandent encore 66 % de la taille du marché de l'immobilier commercial mexicain, soulignant les préférences culturelles pour la propriété pure. Pourtant le segment locatif, bénéficiant d'une perspective de TCAC de 7,46 %, érode cette dominance alors que les investisseurs cherchent le rendement sans naviguer les protocoles complexes de titres fonciers du Mexique. Le capital institutionnel favorise les portefeuilles de loyers stabilisés et peut maintenant couvrir l'exposition au peso plus efficacement, améliorant l'attractivité des structures de revenus.

Les récentes réglementations de Mexico plafonnant les hausses de loyer à l'inflation et exigeant l'enregistrement numérique des baux peuvent amortir les rendements locatifs dans la capitale, poussant les développeurs à se concentrer sur les marchés secondaires avec une supervision plus légère. Les entreprises optent pour les baux pour maintenir l'agilité bilancielle durant l'incertitude économique, tandis que les plateformes de paiement numérique et les vérifications de crédit basées sur IA rationalisent l'intégration des locataires. En conséquence, le marché de l'immobilier commercial mexicain assiste à un basculement graduel du construire-pour-vendre vers le construire-pour-louer, spécialement dans les sous-segments logistique et multifamilial.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : La demande d'entreprise stimule l'intérêt d'investissement individuel

Les occupants entreprises et PME détenaient 71 % de part de la taille du marché de l'immobilier commercial mexicain en 2024, ancrés par les fabricants exportateurs et les entreprises technologiques s'étoffant en anticipation de la demande américaine. Les entreprises chinoises ont quintuplé leur empreinte industrielle mexicaine entre 2019 et 2023, soulignant un basculement structurel d'offre Est-vers-Amérique du Nord. En parallèle, la base d'acheteurs particuliers/ménages devrait s'accélérer à un TCAC de 7,67 %, soutenue par les applications de propriété fractionnée et l'épargne croissante de la classe moyenne.

Les locataires d'entreprise demandent de plus en plus des entrepôts prêts pour l'automation, l'alimentation renouvelable sur site et des systèmes de gestion de bâtiment riches en données. Les investisseurs individuels gravitent vers les pods commerciaux strates à haut rendement et les petits bureaux dans les villes secondaires où les taux de capitalisation restent attractifs. Les entités gouvernementales et fonds de pension, groupés dans la catégorie 'Autres', allouent aux actifs spécialisés comme les centres de données et installations de santé pour correspondre aux passifs de longue durée. Alors que les pools de capital diversifiés s'approfondissent, l'industrie de l'immobilier commercial mexicain gagne en résilience contre les oscillations cycliques.

Analyse géographique

Mexico un retenu 22 % de parts du marché de l'immobilier commercial mexicain en 2024, soutenue par sa contribution de 23 % au PIB national et 12 milliards USD d'afflux d'IDE[3]OECD, "Metropolitan Outlook: Mexico City," oecd.org . Les sous-marchés de premier plan ont connu des gains de prix annuels jusqu'à 30 %, bien que l'abordabilité du logement reste tendue après que les prix résidentiels moyens ont augmenté de 36 % depuis 2019. Les projets d'infrastructure en cours comme l'unéroport international Felipe Ángeles et les extensions de métro visent à atténuer la congestion et déverrouiller la croissance périphérique.

Nuevo León continue d'ancrer l'expansion industrielle du nord. Monterrey un enregistré 50 000 m² de demande d'entrepôt en novembre 2024 seulement alors que les fournisseurs automobiles et électroniques cherchent la proximité près-frontière. Jalisco, marqué comme le hub technologique de la nation, un exporté 42,5 milliards USD en 2024 et détient 20 parcs industriels, menant à une hausse de 18,3 % des valeurs immobilières. Querétaro domine le classement de croissance avec un TCAC prévu de 7,21 %, alimenté par le campus hyperscale d'ODATA et d'abondantes options d'énergie renouvelable.

Le corridor du Bajío bénéficie de coûts fonciers plus bas, d'incitations étatiques généreuses et de grilles routières améliorées, le positionnant pour des projets de centres-ville à usage mixte. Les villes frontalières du nord occupent collectivement 40 % de l'entreposage national, pourtant la vacance monte graduellement alors que les livraisons spéculatives frappent le marché ; Tijuana un maintenant 300 000 m² en construction et une vacance de 3,6 %, en hausse depuis les creux historiques. Les nœuds émergents dans l'État de Mexico capturent la demande de débordement de la capitale, tandis que les villes secondaires intérieures tirent parti des corridors PPP pour attirer l'investissement commercial et hôtelier.

Paysage concurrentiel

Le marché de l'immobilier commercial mexicain est fragmenté, avec les participations industrielles concentrées parmi les FIBRAs leaders et les actifs commerciaux et de bureaux dispersés à travers les acteurs régionaux. Les participations industrielles leaders sont dominées par les FIBRAs de pointe comme Fibra Uno, Fibra Prologis et Terrafina. En contraste, les actifs commerciaux et de bureaux restent dispersés à travers les acteurs régionaux. Fibra Uno se vante d'un portefeuille de 613 actifs, atteignant un taux d'occupation impressionnant de 95,3 %. De plus, sa fusion proposée avec Terrafina et le portefeuille Jupiter vise à consolider près de 490 propriétés, déverrouillant un potentiel de développement de 5,4 millions m². Ce mouvement stratégique souligne une tendance industrielle plus large : la quête d'économies d'échelle pour réduire les coûts de financement et améliorer les offres aux locataires.

La technologie est un différenciateur principal : la surveillance énergétique pilotée par IA, les flux de travail de Localisation numérique et les tableaux de bord ESG attirent les locataires globaux exigeant la transparence. Fibra Danhos un affiché une croissance de revenus de 11,9 % au T1 2025, créditant les rénovations de bâtiments intelligents à travers ses centres commerciaux. Les spécialistes logistiques internationaux, incluant Prologis, déploient le solaire sur toit et la recharge de camions électriques pour sécuriser les baux de longue durée des géants du commerce électronique.

Les opportunités d'espace blanc persistent dans les métropoles secondaires où le capital international est rare, et dans les formats de niche comme l'entreposage frigorifique et les laboratoires de sciences de la vie. Les prêteurs alternatifs, véhicules de financement participatif et obligations vertes élargissent les avenues de financement, intensifiant la concurrence pour les sites centraux. Les bavardages d'F&un intensifiés suggèrent une consolidation supplémentaire alors que les sponsors chassent l'échelle opérationnelle et l'exposition aux centres de données.

Leaders de l'industrie de l'immobilier commercial mexicain

-

Fibra Uno (FUNO)

-

Prologis México (FIBRA Prologis)

-

Terrafina

-

Vesta

-

GICSA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Mars 2025 : ODATA un énergisé 200 MW à son campus DC QR03 à Querétaro, partie d'un développement de 3,3 milliards USD vers une capacité totale de 400 MW.

- Mars 2025 : Kerry Logistics un complété un entrepôt dernier kilomètre de 20 000 m² à Tepotzotlán, avec une feuille de route vers 50 000 m² et des sites concurrents à Guadalajara, Monterrey et le Bajío

- Janvier 2025 : Fitch Ratings un attribué une notation BBB- aux billets senior planifiés de 800 millions USD de Fibra Uno, soutenant l'extension de maturité de dette.

- Décembre 2024 : Corporación Inmobiliaria Vesta un clôturé une facilité de crédit durable syndiquée globale de 545 millions USD, marquant l'un des plus gros financements verts du Mexique.

Portée du rapport du marché de l'immobilier commercial mexicain

L'immobilier commercial (CRE) réfère à la propriété non-résidentielle qui sert à générer des revenus. Ceci inclut les centres commerciaux, hôtels et espaces de bureaux, entre autres.

Une analyse complète du contexte du marché de l'immobilier commercial mexicain, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, et tendances émergentes dans les segments de marché, dynamiques de marché, et tendances géographiques, et impact de la COVID-19 est incluse dans le rapport.

Le marché de l'immobilier commercial du Mexique est segmenté par type (bureau, commerce de détail, industriel, logistique, multifamilial et hospitalité) et villes clés (Mexico, Oaxaca, Chiapas et Puebla). La taille et les prévisions du marché pour le marché de l'immobilier commercial du Mexique sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Bureaux |

| Commerce de détail |

| Logistique |

| Autres (industriel, hospitalité, etc.) |

| Ventes |

| Location |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| Mexico (CDMX) |

| Nuevo León |

| Jalisco |

| Querétaro |

| État de Mexico (Edomex) |

| Reste du Mexique |

| Par type de propriété | Bureaux |

| Commerce de détail | |

| Logistique | |

| Autres (industriel, hospitalité, etc.) | |

| Par modèle économique | Ventes |

| Location | |

| Par utilisateur final | Particuliers / Ménages |

| Entreprises et PME | |

| Autres | |

| Par États | Mexico (CDMX) |

| Nuevo León | |

| Jalisco | |

| Querétaro | |

| État de Mexico (Edomex) | |

| Reste du Mexique |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'immobilier commercial mexicain ?

La taille du marché de l'immobilier commercial mexicain était de 64,18 milliards USD en 2025 et devrait atteindre 68,52 milliards USD d'ici 2030.

Quel type de propriété détient la plus grande part ?

Les installations logistiques ont capturé 32,12 % des revenus de 2024, le plus élevé parmi tous les types de propriété.

Pourquoi les actifs logistiques croissent-ils si rapidement ?

La délocalisation de proximité de l'Asie vers le Mexique, combinée à l'expansion du commerce électronique, crée une demande soutenue pour des entrepôts modernes le long de la frontière américaine et dans les grandes métropoles.

Comment la croissance des centres de données influencera-t-elle l'immobilier commercial ?

Les grands campus hyperscale à Querétaro et Mexico poussent les loyers plus haut, stimulant la demande pour des sites résistants à l'énergie et des espaces de bureaux et logistiques complémentaires.

Quel impact la politique monétaire de Banxico un-t-elle sur les promoteurs ?

Les taux directeurs élevés augmentent les coûts d'emprunt, retardant les nouveaux démarrages et poussant les sponsors vers des structures de financement alternatives jusqu'à la normalisation des taux.

La Localisation ou les ventes sont-elles le modèle économique préféré à l'avenir ?

Les ventes dominent encore, mais le modèle locatif devrait croître plus rapidement à un TCAC de 7,46 % alors que les investisseurs institutionnels cherchent des flux de revenus stables et que les locataires favorisent la flexibilité bilancielle.

Dernière mise à jour de la page le: