| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 9.56 Billion |

| Taille du Marché (2029) | USD 13.82 Billion |

| CAGR (2024 - 2029) | 7.65 % |

| Concentration du Marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de limmobilier commercial en Malaisie

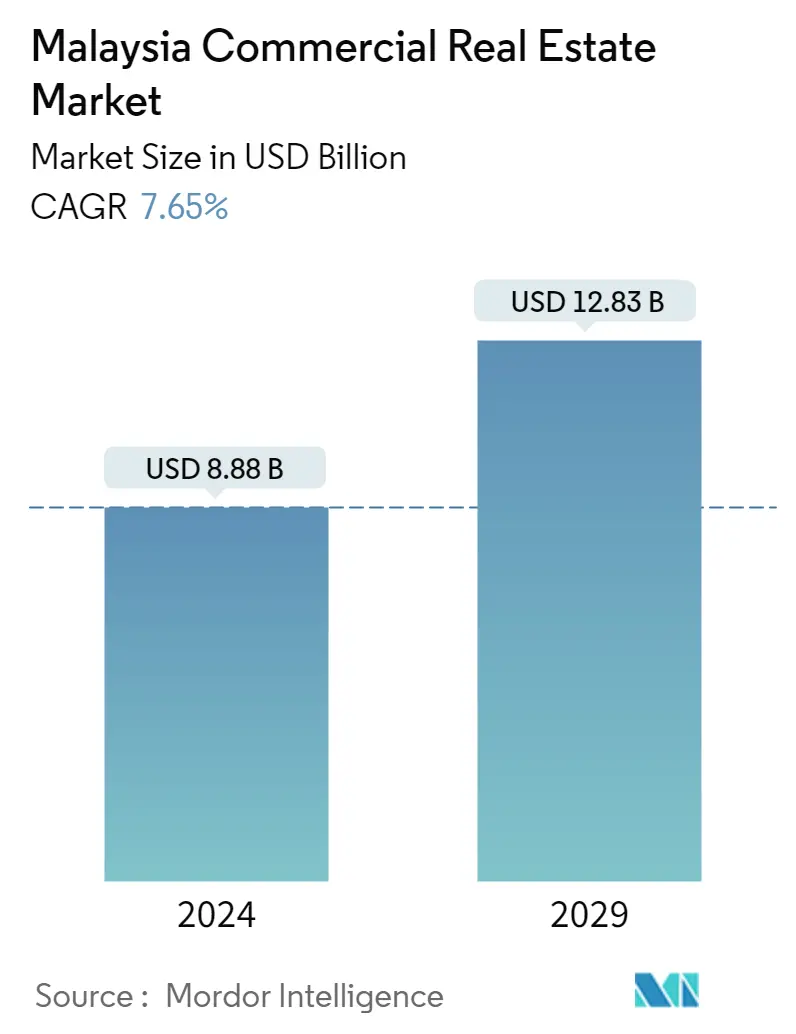

La taille du marché de limmobilier commercial en Malaisie est estimée à 8,88 milliards de dollars en 2024 et devrait atteindre 12,83 milliards de dollars dici 2029, avec une croissance de 7,65 % au cours de la période de prévision (2024-2029).

- Selon les experts du secteur, au premier semestre 2022 (S1-22), dans la performance du marché immobilier dans la vallée de Klang, Penang, Johor Baru, Johor et Kota Kinabalu à Sabah, le secteur de l'immobilier industriel a continué de croître par rapport au commerce de détail. Le secteur industriel a connu une croissance constante au cours des dernières années en raison de la hausse des taux de pénétration du commerce électronique. Laugmentation du transport longue distance a accru le besoin despace dentrepôt et un changement structurel vers la vente au détail omnicanal. Il existe un fort intérêt pour la vente ou l'achat d'actifs commerciaux existants (terrains ou bâtiments) à Sabah, Johor et la vallée de Klang, que ce soit en profitant de bonnes affaires pour des actifs de haute qualité ou en mettant en œuvre un exercice de rationalisation du portefeuille. Les sous-secteurs Logistique et Industriel restent les nouveaux chouchous du secteur immobilier. Alors que les gens abandonnent la gestion de la pandémie après deux ans, il existe un intérêt évident pour le sous-secteur de la santé qui devienne un investissement alternatif à surveiller.

- Selon les experts du secteur, le marché immobilier en Malaisie s'améliore lentement car les acheteurs sont toujours confrontés aux répercussions du COVID-19. Selon les recherches les plus récentes de la société sur le marché immobilier malaisien, l'indice des prix de vente des propriétés foncières a augmenté de 1,1 % d'un trimestre à l'autre et de 3,64 % d'une année sur l'autre au deuxième trimestre (T2) de 2022. Il s'accompagne d'une hausse de 5,21 %. augmentation mais une baisse QoQ de 1,96% de l'indice de la demande de vente de propriétés foncières. Même si les acheteurs potentiels sont découragés par les problèmes d'accessibilité financière et d'instabilité financière, le groupe affirme que la tendance montre que les propriétés foncières restent l'option d'achat privilégiée. Cela a entraîné un ralentissement de la demande de logements.

- En glissement annuel (en glissement annuel), le volume des transactions immobilières en Malaisie a enregistré une baisse marginale de 1,78 % au cours des neuf premiers mois de 2021 pour s'établir à 201068 transactions. Cependant, la valeur de la transaction a rebondi de près de 14 % pour atteindre près de 98 milliards MYR (22,10 milliards USD) ou jusqu'à environ 11,2 milliards MYR (2,53 milliards USD) en 2020. Les investissements dans les sous-secteurs Bureaux, Commerce de détail, Hôtellerie/loisirs, Industriel et Logistique -les secteurs augmenteront en 2022-23. Les promoteurs ont augmenté leurs investissements dans tous les sous-secteurs, ce qui indique une activité accrue en 2022-23 par rapport aux deux années précédentes. Les gestionnaires de fonds communs de placement et de fonds de placement immobilier ont accru leur exposition aux actifs industriels et hôteliers, avec une répartition à peu près égale dans les autres sous-secteurs. Les prêteurs ont réduit leur exposition dans presque tous les sous-secteurs, à l'exception du sous-secteur des bureaux.

Tendances du marché de limmobilier commercial en Malaisie

Hausse de la croissance dans le secteur du commerce de détail

Les tendances structurelles post-pandémiques sur le marché de l'immobilier commercial (CRE) du pays vont probablement exacerber les déséquilibres déjà existants. En effet, les taux dinoccupation et de location des espaces de bureaux et de vente au détail se sont aggravés depuis le début de la pandémie et il faudra peut-être plus de temps pour saméliorer en raison des changements structurels observés. Sur le marché immobilier malaisien, la valeur des transactions massives a augmenté de 61 % en glissement trimestriel (1,13 milliard MYR (0,25 milliard USD) T4/2021) pour atteindre plus de 1,82 milliard MYR (0,48 milliard USD).

Selon Savills, la transaction la plus importante a eu lieu à Kuala Lumpur, lorsque Hap Seng Consolidated Bhd a payé 868 millions MYR (195,83 millions USD) pour acquérir un site commercial vacant de 15,3 acres sur Jalan Duta auprès de TTDI KL Metropolis Sdn Bhd (une société en propriété exclusive filiale de Naza TTDI Sdn Bhd). Il s'agit de construire un développement à usage mixte avec une valeur brute de développement projetée de 8,7 milliards MYR (1,96 milliard USD).

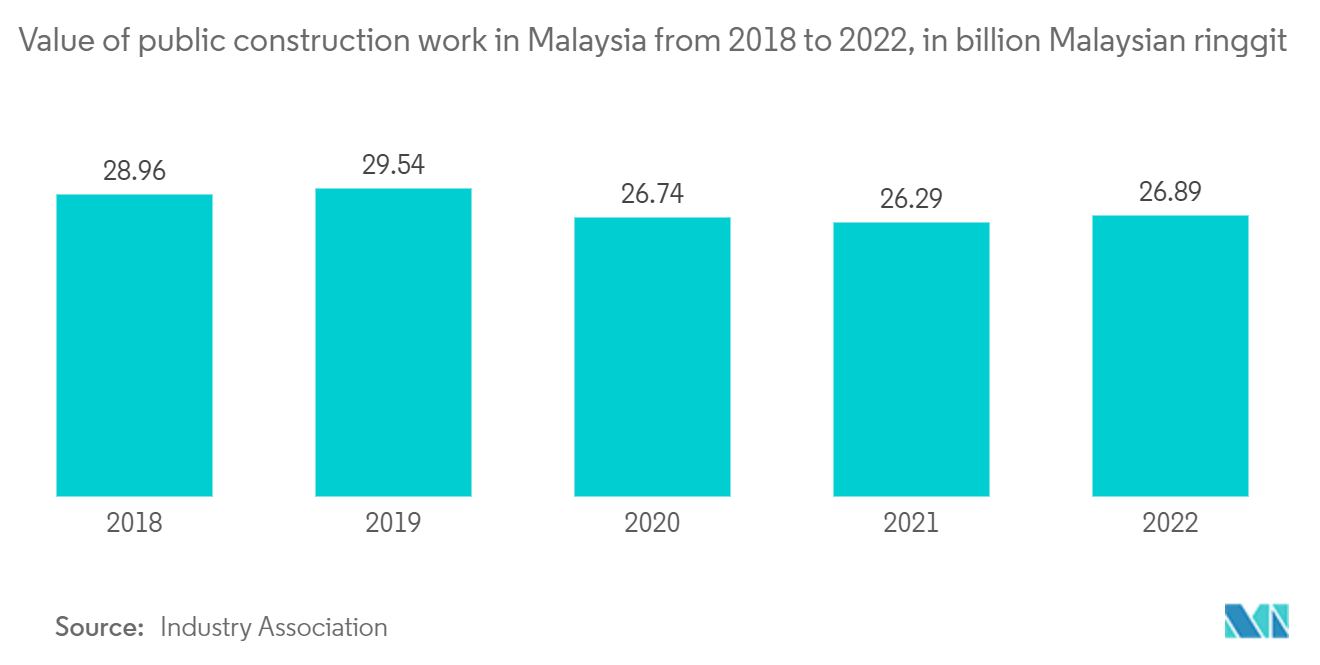

En 2021, la valeur des travaux de construction a augmenté de -5,0 % pour atteindre 112,0 milliards MYR (25,27 milliards USD) contre 117,9 milliards MYR (26,6 milliards USD) en 2020. Le budget 2022 a annoncé que le gouvernement investirait 2 milliards MYR (0,45 milliard USD) ) en garanties aux banques via le programme de crédit garanti au logement. Il vise à aider les acteurs de la gig economy, les personnes disposant de fonds pour payer leurs prêts mais qui ne peuvent pas produire de déclaration de revenus parce quelles ne gagnent pas au sens traditionnel du terme.

Augmentation des dépenses publiques dans le secteur privé

Dans son budget 2021, le gouvernement malaisien a annoncé un programme d'aide pour la protection des personnes et la relance de l'économie (PEMULIH) pour soutenir les entreprises de construction qui pourraient bénéficier aux entreprises privées. Il comprend l'allocation de changements de prix ou de variation de prix (VoP) pour les projets gouvernementaux. Cela fait suite à une augmentation significative du coût des matériaux de construction et à une aide aux entrepreneurs locaux G1-G4 pour réaliser des projets gouvernementaux à petite échelle en organisant des loteries et des appels d'offres. Il permet également l'utilisation de nouveaux barèmes de tarifs pour les travaux de génie civil et de construction et d'électricité et l'octroi de prolongations de délai (EoT) ou de prolongation de contrat sur des projets gouvernementaux pour les contrats de fournitures et de services concernés par la mise en œuvre de l'ordonnance de contrôle des mouvements (MCO). soumis à une clause contractuelle.

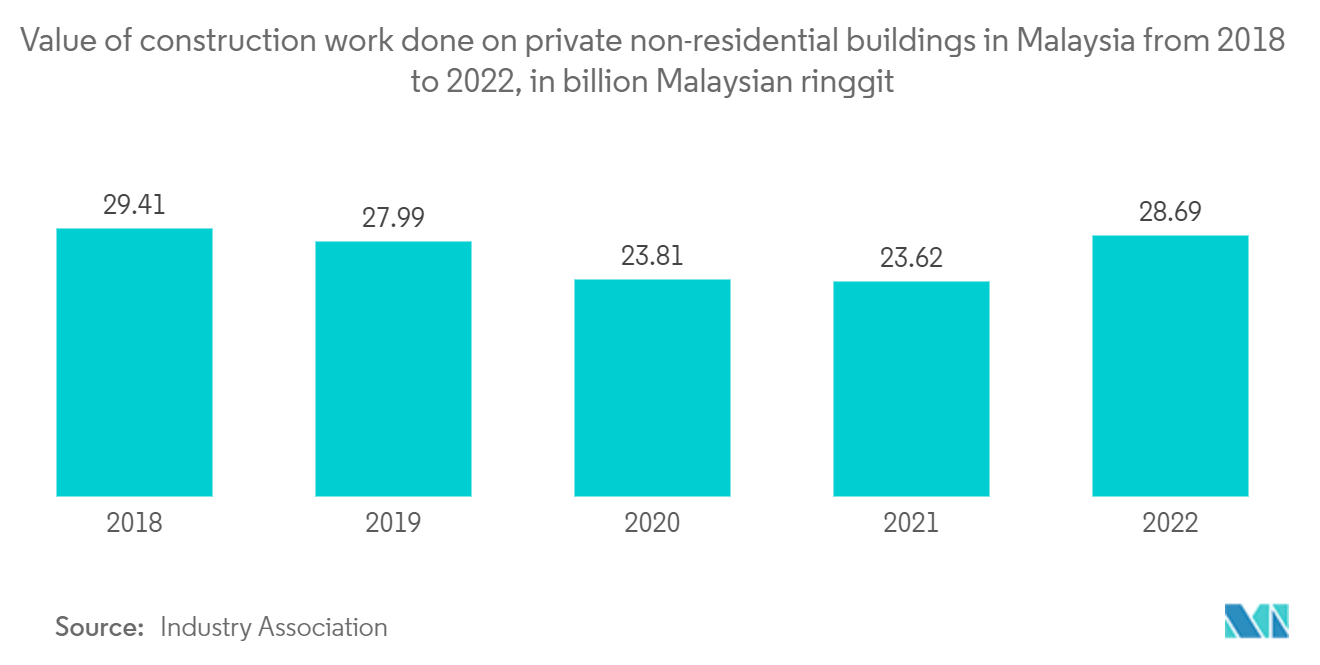

Le secteur privé a continué de propulser l'activité de construction avec une part de 58,7 % de la valeur des travaux de construction réalisés, soit 16,2 milliards MYR (3,87 milliards USD), contre le secteur public avec une part de 41,3 % de la valeur des travaux de construction réalisés, soit 11,4 milliards MYR. (2,72 milliards de dollars). La valeur des travaux de construction effectués dans les sous-secteurs des bâtiments résidentiels et non résidentiels est restée importante dans les projets appartenant au secteur privé, qui ont contribué respectivement à hauteur de 37,9 % et 37,1 %. Par ailleurs, le projet appartenant au secteur public est resté soutenu par le sous-secteur du génie civil avec une part de 69,4%.

Aperçu du secteur de l'immobilier commercial en Malaisie

Le marché de limmobilier commercial en Malaisie est fragmenté et de nombreux acteurs disposent de possibilités de croissance. Les principaux acteurs du marché de l'immobilier commercial malaisien comprennent Conlay Construction, YTL Corporation, IJM Corporation, Ho Hup Construction Company et Renzo Builders. Les développeurs tentent de proposer de nouveaux produits moins coûteux pour répondre à la demande actuelle. Les avancées technologiques en évolution telles que les nouvelles solutions proptech stimulent le marché en termes daugmentation des transactions et de meilleure gestion des actifs immobiliers.

Leaders du marché de limmobilier commercial en Malaisie

-

Conlay Construction Sdn Bhd

-

YTL Corporation Berhad

-

IJM Corporation Berhad

-

Ho Hup Construction Company Berhad

-

Renzo Builders (M) Sdn. Bhd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de l'immobilier commercial en Malaisie

- Juillet 2023 : Skyworld Development Bhd prévoit de lancer de nouveaux projets commerciaux à Kuala Lumpur avec des valeurs de développement brutes totales estimées dépassant 1 milliard de RM au cours de l'exercice en cours se terminant le 31 mars 2024. Skyworld explorera de nouvelles opportunités de croissance en étendant sa présence de Kuala Lumpur à l'état de Selangor.

- Janvier 2023 : l'unité de Gamuda Bhd acquiert huit parcelles de terrains en pleine propriété à Rawang, s'étendant collectivement sur 532 acres pour 360 millions de RM. Gamuda Land (Botanic) Sdn Bhd a acheté ces terrains à Kundang Properties Sdn Bhd pour un développement mixte d'une valeur brute de développement de 3,3 milliards de RM sur dix ans. Le groupe a déclaré que ces nouveaux terrains devraient être lancés en 2026 et contribueront aux bénéfices du groupe au cours des six années à venir, alors que Gamuda Land continue de se concentrer sur des opportunités à forte valeur ajoutée en Malaisie et à l'étranger, où il a établi sa présence, notamment au Vietnam. , l'Australie, Singapour et le Royaume-Uni.

Segmentation du secteur de limmobilier commercial en Malaisie

L'immobilier commercial (CRE) est le terrain utilisé uniquement pour des activités liées à l'entreprise ou pour offrir un espace de travail au lieu d'être utilisé comme résidence, qui entrerait dans la catégorie de l'immobilier résidentiel. Le plus souvent, les locataires louent des biens immobiliers commerciaux pour mener des activités génératrices de liquidités. Le rapport couvre également limpact du COVID-19 sur le marché.

Le marché de limmobilier commercial en Malaisie est segmenté par type (bureaux, commerce de détail, industriel, logistique, multifamilial et hôtellerie) et par villes clés (Kuala Lumpur, Seberang Perai, Kajang, Klang et le reste de la Malaisie). Le rapport propose la taille du marché et les prévisions pour le marché de limmobilier commercial en Malaisie en valeur (USD) pour tous les segments ci-dessus.

| Par type | Des bureaux |

| Vente au détail | |

| Industriel | |

| Logistique | |

| Plusieurs familles | |

| Hospitalité | |

| Par villes clés | Kuala Lumpur |

| À travers Perai | |

| Kajang | |

| Kuala Lumpur | |

| Reste de la Malaisie |

FAQ sur les études de marché de limmobilier commercial en Malaisie

Quelle est la taille du marché de limmobilier commercial en Malaisie ?

La taille du marché de limmobilier commercial en Malaisie devrait atteindre 8,88 milliards USD en 2024 et croître à un TCAC de 7,65 % pour atteindre 12,83 milliards USD dici 2029.

Quelle est la taille actuelle du marché de limmobilier commercial en Malaisie ?

En 2024, la taille du marché de limmobilier commercial en Malaisie devrait atteindre 8,88 milliards de dollars.

Qui sont les principaux acteurs du marché de limmobilier commercial en Malaisie ?

Conlay Construction Sdn Bhd, YTL Corporation Berhad, IJM Corporation Berhad, Ho Hup Construction Company Berhad, Renzo Builders (M) Sdn. Bhd sont les principales sociétés opérant sur le marché immobilier commercial de Malaisie.

Quelles années couvre ce marché de limmobilier commercial en Malaisie et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de limmobilier commercial en Malaisie était estimée à 8,25 milliards de dollars. Le rapport couvre la taille historique du marché de limmobilier commercial en Malaisie pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier commercial en Malaisie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Rapport sur l'industrie de l'immobilier commercial en Malaisie

Statistiques sur la part de marché de limmobilier commercial en Malaisie 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier commercial en Malaisie comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.