Taille et part du marché de l'immobilier commercial européen

Analyse du marché de l'immobilier commercial européen par Mordor Intelligence

Le marché européen de l'immobilier commercial s'élève à 1,55 billion USD en 2025 et devrait atteindre 2,05 billions USD d'ici 2030, reflétant un TCAC de 5,8 % alors qu'une liquidité abondante revient et que les investisseurs se tournent vers des actifs de haute qualité et durables. Un rebond de 25 % des volumes de transactions à 213 milliards EUR en 2025 signale un regain de confiance, stimulé par les réductions de taux de la Banque centrale européenne et l'amélioration des conditions de financement [1].Christine Lagarde, "Décisions de politique monétaire de la BCE - 11 avril 2025," Banque centrale européenne, ecb.europa.eu Les capitaux gravitent vers les installations logistiques de catégorie un et les bureaux certifiés verts, tandis que les projets mixtes "living-en tant que service" gagnent en popularité pour leur résilience et leur alignement avec les nouveaux modes de vie urbains. La performance régionale est de plus en plus polarisée : le Royaume-Uni conserve son leadership d'échelle, l'Europe centrale et orientale accélère sur la demande de near-shoring, et l'Europe du Sud exploite les incitations des zones économiques spéciales pour attirer de nouveaux capitaux. Les mandats nets zéro des entreprises, les réalignements démographiques et l'évolution des préférences des occupants soutiennent collectivement les perspectives de croissance du marché européen de l'immobilier commercial jusqu'en 2030.

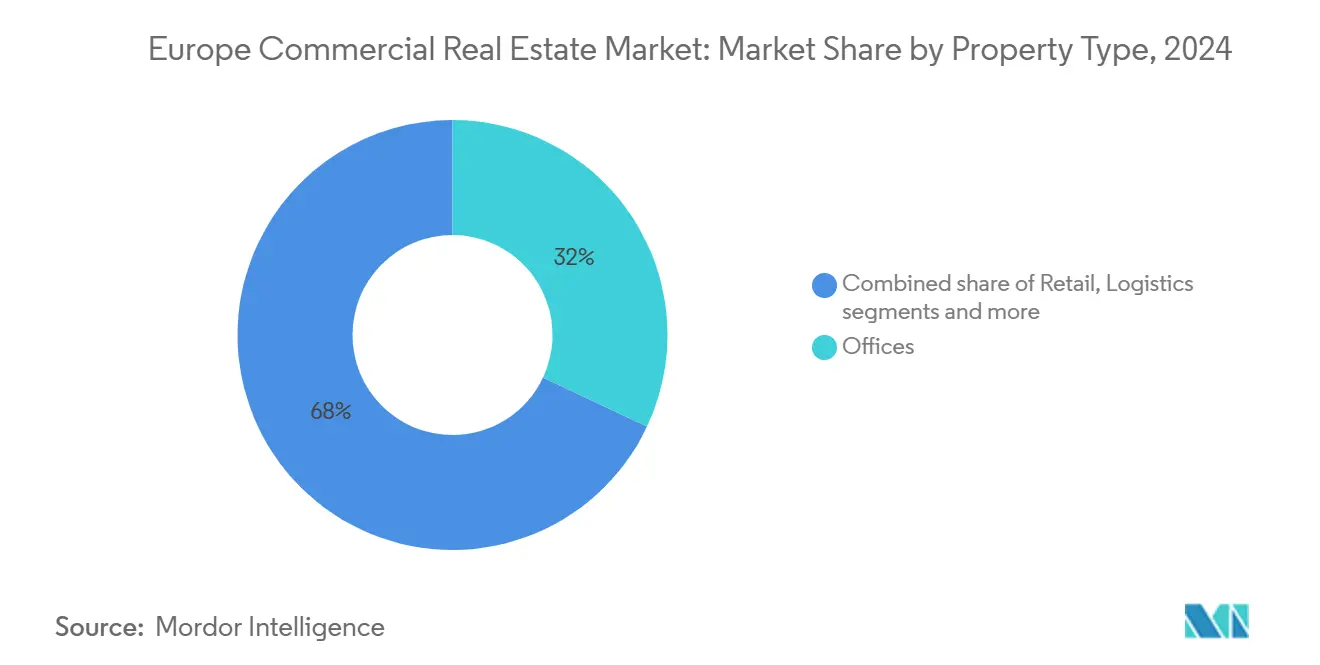

• Par type de propriété, les bureaux détenaient 32 % de la part du marché européen de l'immobilier commercial en 2024, tandis que les actifs logistiques devraient croître à un TCAC de 7,1 % jusqu'en 2030.

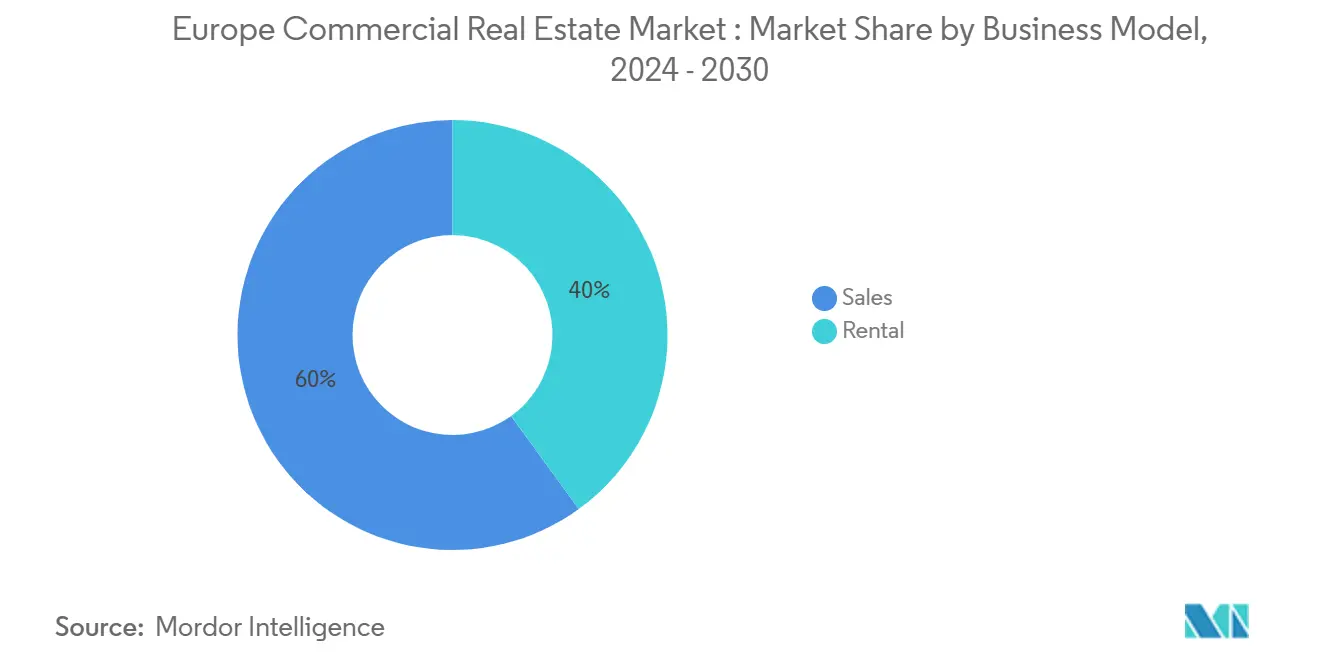

• Par modèle économique, le segment des ventes représentait 60 % de la taille du marché européen de l'immobilier commercial en 2024 ; le segment de la Localisation progresse à un TCAC de 6,2 % entre 2025-2030.

• Par utilisateur final, les entreprises et PME commandaient 70 % de part de la taille du marché européen de l'immobilier commercial en 2024 et croissent à un TCAC de 6,7 % jusqu'en 2030.

• Par géographie, l'Allemagne menait avec 28 % de la part du marché européen de l'immobilier commercial en 2024, tandis que la Pologne devrait enregistrer le TCAC le plus rapide de 6,5 % de 2025-2030.

Tendances et perspectives du marché de l'immobilier commercial européen

Analyse d'impact des moteurs

| Moteur | (~)% Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Clusters d'urbanisation démographique | +1.1% | Allemagne, Royaume-Uni, débordement vers les Pays-Bas et la France | Moyen terme (2-4 ans) |

| Demande accélérée de commerce électronique pour les actifs logistiques | +1.9% | Pan-européen, particulièrement Pologne, Pays-Bas, Allemagne | Court terme (≤ 2 ans) |

| Near-shoring et ré-industrialisation en Europe centrale et orientale | +1.6% | Pologne, République tchèque, Roumanie | Moyen terme (2-4 ans) |

| Mandats nets zéro des entreprises pour les bureaux de catégorie un | +1.4% | Royaume-Uni, France, Allemagne, Pays-Bas | Moyen terme (2-4 ans) |

| Incitations fiscales liées aux ZES | +0.8% | Espagne, Italie, Grèce, Portugal | Long terme (≥ 4 ans) |

| Essor des formats living-en tant que service | +1.0% | Centres urbains à l'échelle européenne | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les clusters d'urbanisation démographique redéfinissent les priorités de développement

Les villes secondaires telles que Manchester, Birmingham, Munich et Hambourg absorbent une croissance démographique qui dépasse les moyennes nationales, comprimant les taux de vacance des bureaux de 2 à 3 points de pourcentage en dessous des marchés primaires. Les volumes d'investissement dans ces pôles allemands ont augmenté de 23 % en 2024 alors que les capitaux institutionnels recherchent des rendements stables en dehors des capitales saturées. Les développements commerciaux et à usage mixte adaptés aux nouveaux pôles de vie-travail dominent les nouveaux pipelines, reflétant le passage du marché européen de l'immobilier commercial vers des nœuds de croissance décentralisés [2] Eurostat, "Changement démographique et tendances d'urbanisation dans l'UE, édition 2024," Eurostat, ec.europa.eu. Les promoteurs privilégient désormais les plateaux flexibles et les équipements orientés communauté qui correspondent au profil démographique des jeunes travailleurs mobiles. Cette tendance devrait influencer la planification de l'utilisation des terres, les dépenses d'infrastructure et les structures de financement anticipé à moyen terme.

L'accélération du commerce électronique transforme le paysage logistique

La pénétration de la vente en ligne devrait atteindre 25 % du total des ventes européennes d'ici 2030, intensifiant la demande pour des centres de distribution modernes le long des corridors clés en Pologne, aux Pays-Bas et en Allemagne. Les pôles logistiques urbains situés à 30 minutes de route des principales populations commandent des primes de loyer de 15 à 20 % et près de 98 % d'occupation. La Localisation anticipée sécurise souvent des projets entiers avant l'achèvement, soulignant la rareté des stocks évolutifs prêts pour l'automatisation. Les systèmes avancés de prélèvement et de tri sont intégrés dans 73 % des nouveaux entrepôts alors que les opérateurs poursuivent la vitesse d'exécution et la réduction du coût par colis. Le marché européen de l'immobilier commercial voit donc les rendements logistiques se comprimer plus rapidement que tout autre secteur, établissant de nouveaux benchmarks pour la performance de qualité supérieure.

Les initiatives de near-shoring alimentent le boom de l'immobilier industriel

Les programmes de ré-industrialisation canalisent environ 4,7 billions EUR vers l'Europe centrale et orientale au cours des trois prochaines années, catalysant les clusters autour de l'automobile, de l'électronique et des produits pharmaceutiques. En Pologne seulement, l'absorption industrielle un bondi de 25 % d'une année sur l'autre en 2024 alors que les fabricants relocalisent leurs capacités depuis l'Asie pour atténuer le risque géopolitique. Les installations sur mesure avec alimentation spécialisée, charge au sol et références ESG obtiennent des loyers premium, illustrant comment la résilience de la chaîne d'approvisionnement façonne directement le marché européen de l'immobilier commercial. Les gouvernements soutiennent cette tendance par des incitations fiscales et des permis simplifiés, créant des retombées positives pour l'emploi local et l'infrastructure de transport.

Les mandats de durabilité des entreprises redéfinissent les standards de qualité des bureaux

Entre 80 et 85 % des locations en 2025 ciblent des bâtiments certifiés verts, poussant l'occupation à 80-90 % et les primes de loyer jusqu'à 25 % pour les stocks conformes ESG. Les occupants d'Europe occidentale se consolident dans des espaces moins nombreux mais de plus haute spécification qui disposent d'énergie renouvelable sur site, de gestion énergétique avancée et de design biophilique. Les actifs non conformes présentent des taux de vacance 7 à 10 points plus élevés, accélérant l'obsolescence et décourageant le financement par dette. Le marché européen de l'immobilier commercial récompense donc les propriétaires qui rénover tôt, avec des cadres d'obligations vertes et des prêts liés à la durabilité émergent comme canaux de financement privilégiés pour les pipelines de redéveloppement.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts de mise à niveau de classe EPC sous la taxonomie UE | -1.2% | France, Allemagne, Pays-Bas | Moyen terme (2-4 ans) |

| Volatilité du financement sous politique monétaire restrictive | -0.8% | Pan-européen, plus aigu dans les marchés à effet de levier | Court terme (≤ 2 ans) |

| Prime de risque géopolitique | -0.6% | Europe de l'Est | Moyen terme (2-4 ans) |

| Saturation du commerce de détail de rue premium | -0.5% | Royaume-Uni, France, Allemagne, Italie, Espagne | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les coûts de conformité réglementaire pèsent sur les rendements d'investissement

Les exigences de performance énergétique de l'UE obligent les propriétaires en Allemagne, France, Espagne et Italie à dépenser 165 milliards EUR en rénovations d'ici 2024 ou risquer l'échouage d'actifs au cours de la prochaine décennie. Les rénovations peuvent dépasser 30 % de la valeur des actifs, décourageant les améliorations dans les stocks de qualité inférieure et élargissant l'écart de valorisation entre les participations premium et secondaires. Le financement pour les actifs à forte dépense en capital est rare, orientant les capitaux vers les bâtiments déjà conformes et amplifiant un marché à deux vitesses. En conséquence, le marché européen de l'immobilier commercial voit des fonds opportunistes cibler des inventaires secondaires décotés pour des stratégies de repositionnement vert profond qui peuvent débloquer de la valeur post-conformité.

Les conditions de financement créent une incertitude de marché

Bien que les taux de base aient chuté, les marges de prêt restent au-dessus des niveaux pré-pandémie, comprimant les rendements et forçant la revalorisation, particulièrement pour les opérations à valeur ajoutée. Environ 114 milliards EUR de dette immobilière commerciale européenne arrivent à échéance jusqu'en 2027, exposant les emprunteurs aux écarts de refinancement qui pourraient éroder les rendements. Les banques appliquent des covenants plus stricts sur les actifs de bureaux face à l'obsolescence, incitant les apports en fonds propres ou les ventes d'actifs. Les acheteurs contracycliques avec accès aux obligations d'entreprise ou aux lignes de crédit privé gagnent des avantages d'acquisition, renforçant l'importance de l'agilité du capital sur le marché européen de l'immobilier commercial.

Analyse de segment

Par type de propriété : La logistique prospère dans un contexte de reconfiguration de la chaîne d'approvisionnement

Les bureaux ont conservé la plus grande part de 32 % des revenus de 2024, mais les modèles de travail évolutifs et les impératifs de durabilité forcent les propriétaires à repositionner les portefeuilles. Les tours premium de CBD et les campus de réutilisation adaptative surperforment, tandis que les stocks de banlieue hérités tombent en territoire à valeur ajoutée ou opportuniste. Le commerce de détail se stabilise autour de flagships expérientiels qui intègrent des concepts natifs numériques, enregistrant 3,5 % de croissance locative annuelle dans les districts de rue haut de gamme. Pendant ce temps, les centres de données, les laboratoires de sciences de la vie et l'hôtellerie croissent plus rapidement que le marché européen plus large de l'immobilier commercial, soutenus par les charges de travail IA, les rebonds de voyage démographiques et la demande d'opérateurs spécialisés.

Les actifs logistiques devraient enregistrer le TCAC le plus rapide de 7,1 % entre 2025-2030, propulsés par le near-shoring, le commerce électronique et le besoin de réseaux de distribution résilients. L'occupation pour les installations de nouvelle génération reste proche de 95 % malgré des pipelines de développement robustes, témoignant d'une sous-offre structurelle. La demande des locataires met l'accent sur la préparation à l'automatisation, la certification ESG et la proximité des nœuds multimodaux, attributs qui permettent aux propriétaires de répercuter les escalations locatives indexées. Dans les calculs de taille du marché européen de l'immobilier commercial, la contribution de revenus incrémentaux de la logistique devrait dépasser les bureaux sur l'horizon de prévision.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par modèle économique : Le secteur locatif évolue au-delà de la location traditionnelle

Le modèle de vente, détenant 60 % de la valeur de 2024, se concentre sur des actifs producteurs de revenus premium recherchés par les fonds de pension et les investisseurs souverains poursuivant des flux de trésorerie stables au sein du marché européen de l'immobilier commercial. Les structures hybrides telles que les sale-leasebacks comblent les deux approches, libérant le capital d'entreprise tout en préservant le contrôle opérationnel.

Les plateformes axées sur la Localisation progressent à un TCAC de 6,2 % alors que les occupants privilégient la flexibilité et les environnements riches en services. Le co-working, les bureaux gérés et les suites logistiques clés en main intègrent des couches technologiques qui optimisent l'utilisation de l'espace et la prévisibilité des coûts. Les propriétaires se différencient de plus en plus par des applications d'expérience locataire numériques, la maintenance prédictive et des tableaux de bord de reporting ESG.

La demande croissante de solutions clés en main comprime l'écart de performance entre la Localisation traditionnelle et les arrangements orientés service. Les modèles de revenus mélangent maintenant le loyer de base avec des charges de service auxiliaires pour la connectivité, le bien-être et les fonctionnalités de durabilité, débloquant un rendement plus élevé sur le coût. L'innovation de pile de capital - allant de la dette participante aux revenus aux prêts liés à la performance verte - fournit aux propriétaires des voies pour monétiser ces offres intégrées et rester compétitifs au sein du marché européen évolutif de l'immobilier commercial.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les entreprises stimulent la demande de bâtiments durables

Les entreprises et PME représentaient 70 % des dépenses en 2024 et devraient croître à un TCAC de 6,7 % alors que l'immobilier devient un levier stratégique pour l'acquisition de talents et la signalisation de marque. Les mandats de bail référencent de plus en plus les empreintes carbone, les seuils de qualité de l'air intérieur et les certifications de bâtiments intelligents. Les locataires de premier rang signent également des baux verts plus longs dans des pôles de connaissances productifs, réduisant le taux de rotation dans les portefeuilles premium à travers le marché européen de l'immobilier commercial. Les entreprises technologiques et les services professionnels ancrent la demande, bien que les occupants manufacturiers et logistiques spécifient maintenant les contrats d'énergie renouvelable et l'infrastructure VE comme clauses d'aménagement standard.

La demande résidentielle des particuliers croît régulièrement dans un contexte de sous-offre de logements ; les investisseurs institutionnels build-to-rent mobilisent des capitaux échelonnés pour livrer des portefeuilles de logements en vrac. Les entités du secteur public soutiennent les infrastructures de santé, d'éducation et civiques, souvent dans des cadres de partenariat public-privé qui dérisquent la livraison. Dans toutes les catégories d'utilisateurs finaux, la numérisation accélère la maintenance prédictive, l'optimisation énergétique et la conception centrée sur l'utilisateur, garantissant que les actifs restent à l'épreuve du temps au sein du marché européen de l'immobilier commercial.

Analyse géographique

L'Allemagne capture maintenant 28 % de la part du marché européen de l'immobilier commercial, reflétant son inventaire d'actifs de base expansif et son pool d'investisseurs domestiques profond. Les volumes de transactions ont approché 40 milliards EUR en 2024 alors que le financement se stabilisait et que le capital international ciblait Francfort, Munich et Berlin pour leur liquidité et leurs fondamentaux d'occupants robustes. La logistique le long des corridors Rhin-Ruhr et Hanovre-Berlin un vu des pré-locations record, tandis que Munich et Hambourg ont mené l'absorption de bureaux dans des développements prêts net-zéro. Les incitations d'efficacité énergétique du gouvernement allemand accélèrent les rénovations, améliorant davantage la valeur dans les stocks conformes.

La Pologne mène les projections de croissance avec un TCAC de 6,5 % jusqu'en 2030, suite à 5 milliards EUR de transactions achevées en 2024 qui ont doublé les totaux de 2023. Les fabricants de near-shoring ont stimulé la demande build-to-suit à travers Wroclaw, Poznan et Lodz, tandis que le CBD de Varsovie un vu une Localisation de fuite vers la qualité qui un resserré les taux de vacance près des plus bas historiques. Les mises à niveau d'infrastructure nationale, y compris les expansions d'autoroutes et les nouveaux pôles intermodaux, sous-tendent l'intérêt soutenu des promoteurs et valident l'émergence de la Pologne comme le nœud le plus dynamique du marché européen de l'immobilier commercial.

La France, les Pays-Bas, l'Espagne et l'Italie complètent le tableau continental. Paris attire les allocations de commerce de détail de luxe et de bureaux premium dans un contexte d'offre contrainte, contribuant matériellement aux stratégies core-plus pan-européennes. Les Pays-Bas ont enregistré 425 000 m² d'absorption logistique début 2025, avec des installations de chaîne du froid liées au port de Rotterdam atteignant des loyers records. L'Espagne et l'Italie bénéficient d'incitations liées aux ZES et des rebonds touristiques, énergisant les rénovations de parcs commerciaux et les redéveloppements côtiers mixtes qui diversifient davantage le marché européen de l'immobilier commercial.

Paysage concurrentiel

La concurrence est modérément fragmentée, avec des gestionnaires d'actifs mondiaux, des investisseurs spécifiques à la région et des challengers technologiques. La consolidation un augmenté de 17 % par valeur de transaction en 2024 alors que l'échelle devient essentielle pour répondre aux divulgations de la taxonomie UE, accéder au financement vert et répartir les coûts de rénovation. Les leaders institutionnels se concentrent sur les portefeuilles premium alignés ESG, laissant les opportunités à valeur ajoutée dans les stocks secondaires qui peuvent être repositionnés pour capturer la demande verte croissante au sein du marché européen de l'immobilier commercial.

Les jumeaux numériques, les capteurs Internet des objets et l'analyse de données sous-tendent la gestion de performance d'actifs à travers de grands portefeuilles, permettant aux propriétaires de benchmarker l'intensité énergétique et d'optimiser les dépenses en capital. La plateforme de financement vert de Blackstone Property Partners Europe illustre le passage vers un capital structuré lié aux objectifs d'émissions, tandis que les entrants proptech plus petits pionnier des modèles space-en tant que service qui regroupent l'analyse de l'espace de travail, la curation communautaire et les termes de bail flexibles. Les acteurs du marché répondent en formant des partenariats stratégiques avec des fournisseurs de logiciels et des consultants en durabilité, renforçant l'évolution orientée service du marché européen de l'immobilier commercial. [3]Blackstone Property Partners Europe, "Cadre de financement vert (mise à jour 2025)," Blackstone, bppeh.blackstone.com

Les stratégies de F&un se concentrent de plus en plus sur les opérateurs spécialisés en logistique, résidentiel, sciences de la vie et centres de données, reflétant l'appétit des investisseurs pour les verticales de croissance séculaire. L'acquisition d'Empira Group par Partners Group et l'achat de portefeuille de prêts d'Hayfin soulignent les mouvements pour construire une expertise thématique et une échelle. Dans l'ensemble, la dynamique concurrentielle dépend de la performance de durabilité, de l'accès aux plateformes de capital alternatif et de la capacité à mélanger les fondamentaux immobiliers avec la technologie, tout ce qui façonne le positionnement à long terme sur le marché européen de l'immobilier commercial.

Leaders de l'industrie de l'immobilier commercial européen

-

Covivio

-

Blackstone Inc.

-

Hines

-

Strabag Group

-

Servotel

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Partners Group un acquis Empira Group, ajoutant un portefeuille résidentiel de 14 milliards EUR avec de fortes priorités de durabilité.

- Février 2025 : PGIM Real Estate un sécurisé trois portefeuilles de maisons unifamiliales dans le sud et le sud-ouest de l'Angleterre, portant son engagement UK Affordable Housing au-dessus de 310 millions EUR

- Janvier 2025 : L'Espagne un proposé une taxe d'achat immobilier de 100 % pour les acheteurs non-UE, ciblant les acquisitions spéculatives totalisant 27 000 unités en 2023

- Décembre 2024 : Coldwell Banker Commercial est entré en Pologne en intégrant Nuvalu Poland dans son réseau.

Portée du rapport du marché de l'immobilier commercial européen

L'immobilier commercial (CRE) fait référence à la propriété à des fins liées aux affaires ou pour fournir un espace de travail plutôt qu'un espace de vie. Le rapport de marché comprend une analyse de la dynamique du marché, des tendances technologiques, des perspectives et des initiatives gouvernementales.

Le marché européen de gestion de propriété commerciale est segmenté par type (bureau, commerce de détail, industriel, logistique, multifamilial et hôtellerie) et par pays (Royaume-Uni, Allemagne, France, Russie et reste de l'Europe). Le rapport offre des tailles de marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Bureaux |

| Commerce de détail |

| Logistique |

| Autres (immobilier industriel, immobilier hôtelier, etc.) |

| Ventes |

| Location |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| Royaume-Uni |

| Allemagne |

| France |

| Pays-Bas |

| Espagne |

| Italie |

| Suède |

| Pologne |

| Russie |

| Reste de l'Europe |

| Par type de propriété | Bureaux |

| Commerce de détail | |

| Logistique | |

| Autres (immobilier industriel, immobilier hôtelier, etc.) | |

| Par modèle économique | Ventes |

| Location | |

| Par utilisateur final | Particuliers / Ménages |

| Entreprises et PME | |

| Autres | |

| Par pays | Royaume-Uni |

| Allemagne | |

| France | |

| Pays-Bas | |

| Espagne | |

| Italie | |

| Suède | |

| Pologne | |

| Russie | |

| Reste de l'Europe |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché européen de l'immobilier commercial ?

Le marché est évalué à 1 555,89 milliards USD en 2025 et devrait atteindre 2 053,32 milliards USD d'ici 2030

Quel type de propriété connaît la croissance la plus rapide en Europe ?

Les installations logistiques mènent avec un TCAC de 7,1 % jusqu'en 2030, stimulées par la demande de commerce électronique et de near-shoring.

Pourquoi les bureaux certifiés verts commandent-ils des primes de loyer ?

Environ 80 à 85 % des locations ciblent maintenant des bâtiments alignés ESG, poussant les primes jusqu'à 25 % en raison des mandats nets zéro des entreprises et d'une occupation plus élevée.

Quel pays européen offre les meilleures perspectives de croissance ?

La Pologne devrait afficher un TCAC de 6,5 % jusqu'en 2030, tirant parti de son statut de pôle logistique et d'investissement étranger soutenu.

Comment les conditions de financement influencent-elles les stratégies d'investissement ?

Les marges de prêt élevées et 114 milliards EUR d'échéances de dette à venir encouragent les investisseurs riches en fonds propres à poursuivre des acquisitions à valeur ajoutée à des prix attractifs.

Quel rôle joue la technologie dans la gestion d'actifs ?

Les jumeaux numériques, les capteurs IoT et l'analytique optimisent l'utilisation énergétique et la maintenance, améliorant les rendements et soutenant la conformité réglementaire à travers les portefeuilles européens d'immobilier commercial.

Dernière mise à jour de la page le: