Analyse du marché de limmobilier commercial en Égypte

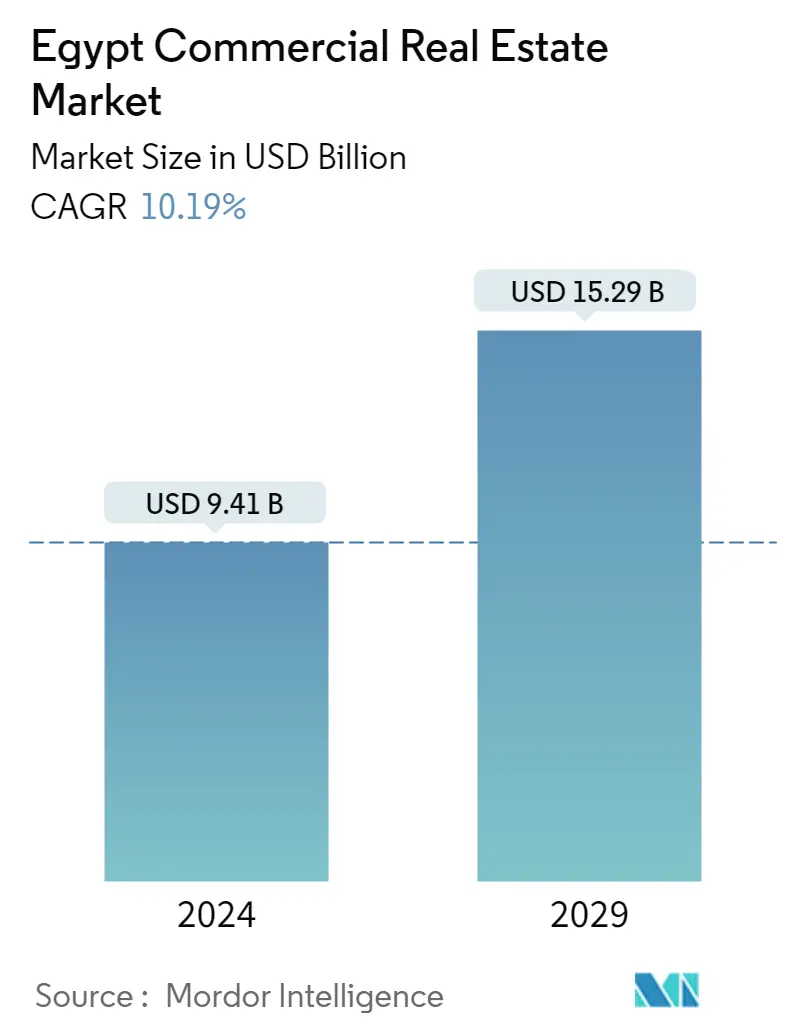

La taille du marché égyptien de limmobilier commercial est estimée à 9,41 milliards USD en 2024 et devrait atteindre 15,29 milliards USD dici 2029, avec une croissance de 10,19 % au cours de la période de prévision (2024-2029).

- Alors que léconomie égyptienne a connu un ralentissement en raison de la pandémie de COVID-19, plusieurs facteurs se sont combinés pour créer des perspectives stables pour son secteur immobilier traditionnellement résilient. Les impacts négatifs sur le commerce de détail sont évidents à court terme, mais les impacts à long terme sont moins perceptibles. Il est concevable que le secteur de la vente au détail revienne à la normale après la pandémie, et que leffet sur le développement futur du commerce de détail et du divertissement soit mineur à long terme.

- Le gouvernement égyptien a annoncé une série de mesures économiques largement saluées pour aider à protéger léconomie contre les répercussions négatives de la pandémie de COVID-19. La Banque centrale d'Égypte (BCE) a lancé un programme économique d'une valeur de plus de 4 milliards de dollars pour financer une stratégie globale de lutte contre la pandémie de COVID-19, 1,5 milliard de dollars pour financer le développement immobilier pour le groupe à revenu intermédiaire par l'intermédiaire des banques et 20 milliards de livres égyptiennes de la Banque centrale pour financer le marché boursier.

- Les formats de vente au détail informels sont encore courants en Égypte, en particulier dans les zones rurales. Lenvironnement du commerce de détail se formalise néanmoins de plus en plus. Les détaillants internationaux continuent de venir et de se développer dans tout le pays, principalement grâce à des accords de franchise avec des entreprises locales. La population égyptienne, nombreuse, jeune et croissante, propulse la modernisation, augmentant la demande de marques étrangères dans divers secteurs.

- Le nombre de développements commerciaux sur le marché immobilier égyptien a considérablement augmenté. Cela inclut les hôtels, les centres commerciaux et les bâtiments commerciaux. Ces projets offrent une option dinvestissement lucrative pour ceux qui sont intéressés par des revenus locatifs.

- L'expansion de l'économie a entraîné une demande accrue d'espaces commerciaux en Égypte. Mais ce nest pas le seul aspect. Les dépenses publiques importantes et laugmentation du nombre dentreprises sont également des facteurs importants. Dans ces conditions, investir dans limmobilier commercial dans des zones à forte demande est financièrement judicieux.

- Un autre inconvénient à prendre en compte est la volatilité de la livre égyptienne. La livre égyptienne a récemment connu des fluctuations de prix importantes. Il est désormais difficile de prédire les retours sur investissement possibles. Le coût de la vie et des affaires dans le pays pourrait également augmenter en raison de cette incertitude. Ceux-ci pourraient réduire la valeur dune propriété. Les investisseurs doivent donc tenir compte de la situation actuelle de la monnaie et de toute préoccupation éventuelle.

Tendances du marché de limmobilier commercial en Égypte

Augmentation de la demande d'espaces commerciaux dans le Grand Caire

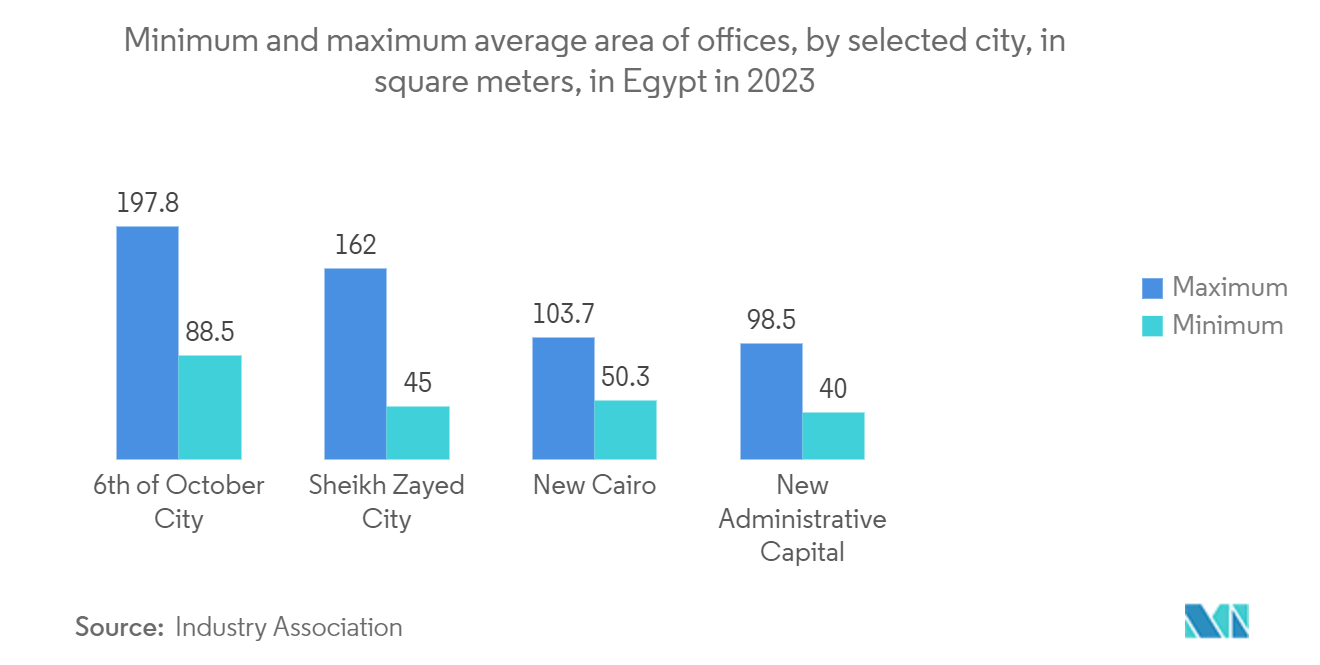

Le Caire est le centre financier et commercial reconnu de l'Égypte. Cependant, contrairement à dautres villes internationales, elle ne dispose pas dun quartier central des affaires (CBD) clairement défini. Les espaces de bureaux de catégorie A disponibles à la location dans le Grand Caire sont situés sur les principales artères commerciales telles que la 90e rue, qui détient également une proportion importante du parc de bureaux de catégorie B du Caire. Les parcs d'activités offrant des espaces de bureaux de premier ordre sont principalement concentrés dans l'ouest et l'est du Caire.

La demande de bureaux est dirigée vers les parties est et ouest du Caire. Le Nouveau Caire est une destination privilégiée, offrant aux locataires une meilleure qualité de construction, un parking et une proximité avec la nouvelle capitale administrative et l'aéroport. La Ville du 6 Octobre, une autre destination de bureau privilégiée, a également été témoin du développement de parcs d'affaires de qualité qui ont réussi à attirer des locataires cherchant à quitter le CBD traditionnel/centre-ville du Caire vers des zones moins encombrées.

Des niveaux sains d'activité de location ont été observés dans des immeubles de haute qualité sur le marché des bureaux du Caire, notamment dans les zones proches des développements dotés de solides services de vente au détail et de restauration, tels que 5A By The Waterway et Cairo Festival City.

Augmentation de l'immobilier hôtelier dans les villes clés d'Égypte

Environ 4,9 millions de touristes ont visité l'Égypte au premier semestre 2022, soit une augmentation de 85,4 % par rapport à l'année dernière. Le taux d'occupation des hôtels a également augmenté en 2022; au cours des six premiers mois de 2022, il a été de 52,6 millions de nuitées, soit une augmentation de 63,6% par rapport au premier semestre 2021.

Des efforts continus sont déployés pour améliorer la sûreté et la sécurité des touristes ainsi que leur expérience globale dans le pays grâce aux initiatives du ministère du Tourisme visant à exceller dans la mise en place de nouvelles réglementations touristiques et l'amélioration des campagnes de marketing mondiales.

L'industrie hôtelière a continué à se renforcer avec la construction du Crowne Plaza West Cairo - Arkan. Le parc hôtelier total du Caire est passé à environ 28 000 clés au premier trimestre, grâce à la livraison d'environ 187 clés d'hôtel. D'ici la fin de cette année, près de 600 clés devraient également être fournies.

Les arrivées de touristes dans la région devraient augmenter avec l'ouverture du Grand Musée égyptien, dont l'ouverture est prévue en 2023. Alors que le Royaume-Uni a levé l'interdiction des vols vers Charm el-Cheikh, plusieurs opérateurs aériens ont réintroduit la ville. à leur liste de destinations, ce qui devrait augmenter le nombre d'arrivées de touristes du Royaume-Uni en Égypte.

Aperçu du secteur de l'immobilier commercial en Égypte

Le marché de l'immobilier commercial en Égypte est fragmenté et compte de nombreuses entreprises du secteur de la construction. Les développeurs tentent de proposer de nouveaux produits moins coûteux pour répondre à la demande actuelle. Les progrès technologiques en évolution, tels que les nouvelles solutions proptech, stimulent le marché avec une augmentation des transactions et une meilleure gestion des actifs immobiliers. Certains acteurs majeurs du marché égyptien de l'immobilier commercial sont Amer Group, Orascom Construction PLC, Palm Hills Developments, The Arab Contractors et Talaat Moustafa Group.

Leaders du marché de limmobilier commercial en Égypte

Amer Group

Orascom Construction PLC

Palm Hills Developments

The Arab Contractors

Talaat Moustafa Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier commercial en Égypte

- Décembre 2022:le développeur égyptien Urbnlanes Developments, une filiale d'Emeel Abdalla Investments, lancera un projet commercial de 3 milliards de livres égyptiennes (122 millions de dollars) dans la 5e colonie, au Nouveau Caire, au premier trimestre 2023.

- Octobre 2022 le groupe égyptien Afifi Investment Group a acquis l'Uni Sharm Hotel à Charm el-Cheikh et a investi 400 millions de livres (17 millions de dollars) pour moderniser l'hôtel, le faire passer à une catégorie 4 étoiles et introduire des éléments commerciaux et de vente au détail.

Segmentation du secteur de limmobilier commercial en Égypte

Limmobilier commercial est un bien immobilier qui a le potentiel de générer des bénéfices grâce à une plus-value ou à des revenus locatifs. L'immobilier commercial (CRE) n'est utilisé que pour des activités liées à l'entreprise ou pour offrir un espace de travail au lieu d'être utilisé comme résidence, ce qui relèverait de la catégorie de l'immobilier résidentiel. Le plus souvent, les locataires louent des biens immobiliers commerciaux pour mener des activités génératrices de liquidités.

Le marché égyptien de l'immobilier commercial est segmenté par type (bureaux, commerce de détail, industriel et logistique, hôtellerie et multifamilial) et par villes clés (Le Caire, Alexandrie, Gizeh, Port-Saïd et le reste de l'Égypte). Le rapport propose des tailles de marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Des bureaux |

| Vente au détail |

| Industriel et Logistique |

| Plusieurs familles |

| Hospitalité |

| Caire |

| Alexandrie |

| humain |

| Port-Saïd |

| Reste de l'Egypte |

| Par type | Des bureaux |

| Vente au détail | |

| Industriel et Logistique | |

| Plusieurs familles | |

| Hospitalité | |

| Par villes clés | Caire |

| Alexandrie | |

| humain | |

| Port-Saïd | |

| Reste de l'Egypte |

FAQ sur les études de marché de l'immobilier commercial en Égypte

Quelle est la taille du marché immobilier commercial en Égypte ?

La taille du marché égyptien de limmobilier commercial devrait atteindre 9,41 milliards USD en 2024 et croître à un TCAC de 10,19 % pour atteindre 15,29 milliards USD dici 2029.

Quelle est la taille actuelle du marché de limmobilier commercial en Égypte ?

En 2024, la taille du marché égyptien de limmobilier commercial devrait atteindre 9,41 milliards de dollars.

Qui sont les principaux acteurs du marché immobilier commercial en Égypte ?

Amer Group, Orascom Construction PLC, Palm Hills Developments, The Arab Contractors, Talaat Moustafa Group sont les principales sociétés opérant sur le marché immobilier commercial en Égypte.

Quelles années couvre ce marché immobilier commercial égyptien et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché égyptien de limmobilier commercial était estimée à 8,54 milliards de dollars. Le rapport couvre la taille historique du marché de limmobilier commercial en Égypte pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier commercial en Égypte pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier commercial en Égypte

Statistiques sur la part de marché de limmobilier commercial en Égypte 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier commercial en Égypte comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.