Taille du Marché de Immobilier commercial au Canada Industrie

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

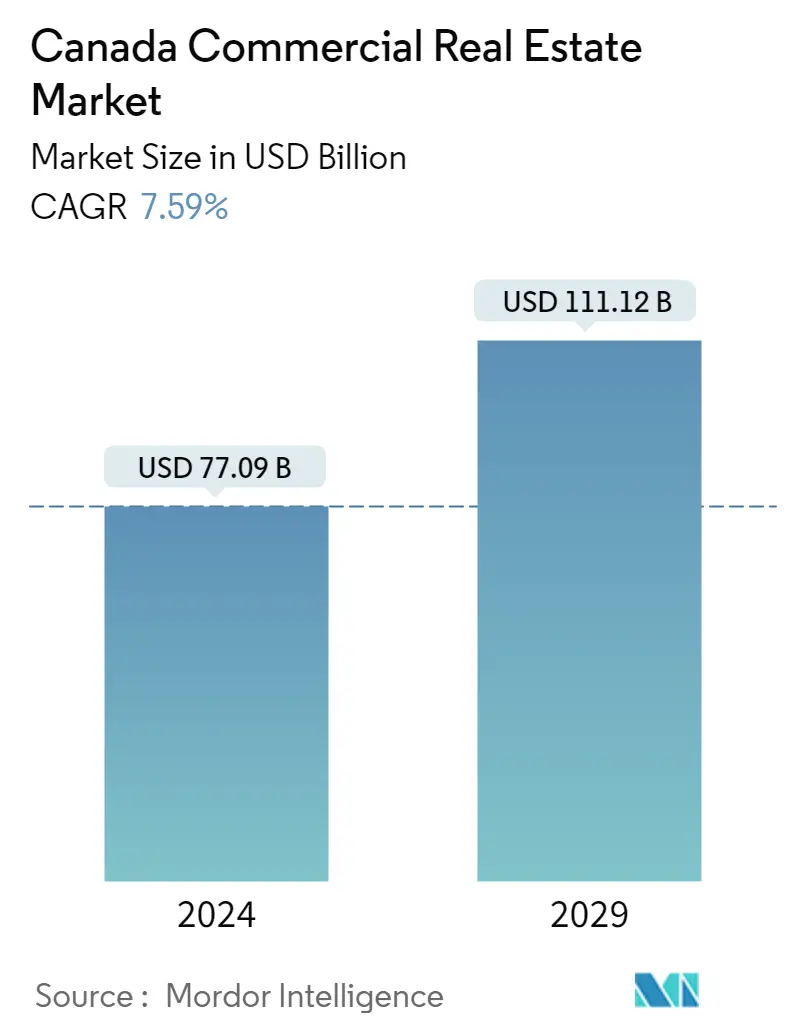

| Taille du Marché (2024) | USD 77.09 Billion |

| Taille du Marché (2029) | USD 111.12 Billion |

| CAGR (2024 - 2029) | 7.59 % |

| Concentration du Marché | Faible |

Principaux acteurs.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Besoin d'un rapport qui reflète l'impact de la COVID-19 sur ce marché et sa croissance ?

Analyse du marché de limmobilier commercial au Canada

La taille du marché immobilier commercial au Canada est estimée à 77,09 milliards USD en 2024 et devrait atteindre 111,12 milliards USD dici 2029, avec une croissance de 7,59 % au cours de la période de prévision (2024-2029)

L'immobilier commercial au Canada a connu une croissance considérable et de solides performances au cours des trente dernières années. Les acteurs de l'industrie ont bénéficié de possibilités exceptionnelles en matière d'investissement, de développement d'actifs, de développement de services et de gestion immobilière

Cependant, la pandémie de COVID-19 a modifié l'environnement du marché immobilier au Canada. La cascade mondiale de fermetures dentreprises, de frontières restreintes et de réductions des habitudes de dépenses a affecté les investisseurs, les propriétaires et les locataires. Ils ont surveillé les effets du COVID-19 et ont ajusté de manière dynamique leurs opérations et leurs plans de sauvegarde pour soutenir leurs opérations et leur personnel au quotidien

En réalité, il existe un lien direct entre la population, lemploi et la croissance de la performance immobilière. Le besoin d'espace augmente avec la croissance et l'expansion d'une entreprise, tout comme le coût de l'immobilier pour accueillir l'ajout de nouveau personnel, de biens ou de services. Au cours des trente dernières années, la demande et labsorption de lespace sont restées largement positives dans les secteurs des bureaux et de lindustrie

D'autres éléments qui contribuent à l'écart de productivité croissant comprennent la propension des entreprises canadiennes à éviter la concurrence, comme en témoigne leur intensité d'exportation relativement faible par rapport aux autres pays. Le Canada investit moins dans les TIC que dautres pays développés dans les secteurs minier, pétrolier et gazier, manufacturier (un indicateur de lespace industriel) et bancaire (un indicateur de lespace de bureau), trois contributeurs clés à notre économie

Plusieurs entreprises américaines, dont Costco, Home Depot, Walmart, Apple et d'autres, ont ouvert leurs portes au Canada. Afin de rester compétitifs, les commerçants canadiens ont été contraints d'investir dans leurs modèles d'affaires. Un héritage impressionnant En outre vendue à des investisseurs américains, la Compagnie de la Baie d'Hudson gagne désormais des parts de marché grâce à l'augmentation des investissements et de la rivalité. En conséquence, la production et les dépenses de vente au détail de cette industrie ont toutes deux augmenté de manière significative

À mesure que la technologie améliore le parcours d'achat pour les clients et l'expérience de vente au détail, les mesures des magasins continuent de changer. La surveillance mobile des prix constitue une menace concurrentielle en minimisant le besoin de visites et de transactions en magasin. En réaction à cette tendance, chaque magasin réorganise ses portefeuilles de manière unique. Par exemple, Staples modifie sa stratégie commerciale pour mettre davantage laccent sur le commerce électronique. Pour garantir que leur empreinte canadienne soit optimisée, dautres détaillants revoient également leurs stratégies de magasin