Taille et parts du marché de l'immobilier commercial canadien

Analyse du marché de l'immobilier commercial canadien par Mordor Intelligence

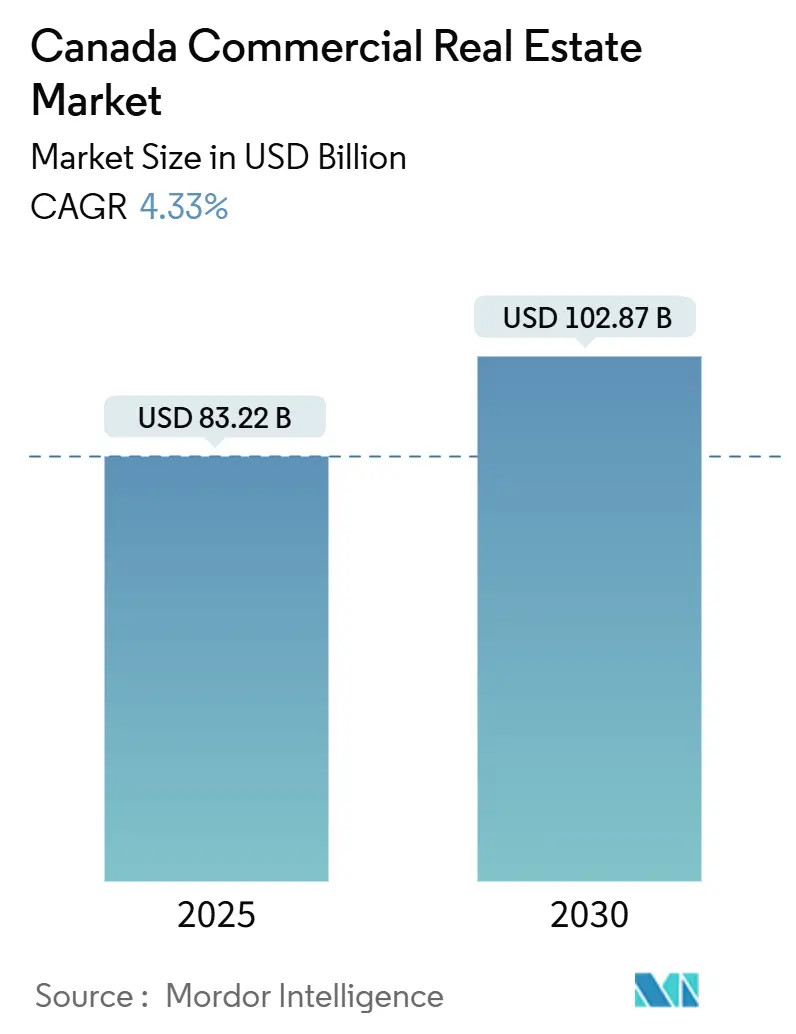

La taille du marché de l'immobilier commercial canadien est actuellement évaluée à 83,22 milliards USD en 2025 et devrait atteindre 102,87 milliards USD d'ici 2030, s'étendant à un TCAC de 4,33 % sur la période. Le sentiment des investisseurs s'est amélioré alors que des taux directeurs plus bas réduisent les écarts de financement, incitant les fonds de pension et les FPI à recycler le capital dans des actifs de base tout en se débarrassant de propriétés non stratégiques. La croissance démographique liée à l'immigration, une reprise de la fabrication de proximité, et l'adoption persistante du commerce électronique élargissent la demande pour les bureaux, les installations logistiques et les développements à usage mixte. Les dépenses d'infrastructure, telles que la modernisation ferroviaire CN de 356 millions USD au Québec, renforcent les corridors commerciaux et stimulent l'absorption des sites industriels. Pendant ce temps, l'énergie hydroélectrique à faible coût du Québec attire les opérateurs de centres de données, approfondissant l'attrait de la province en tant que hub de services technologiques.

Principales conclusions du rapport

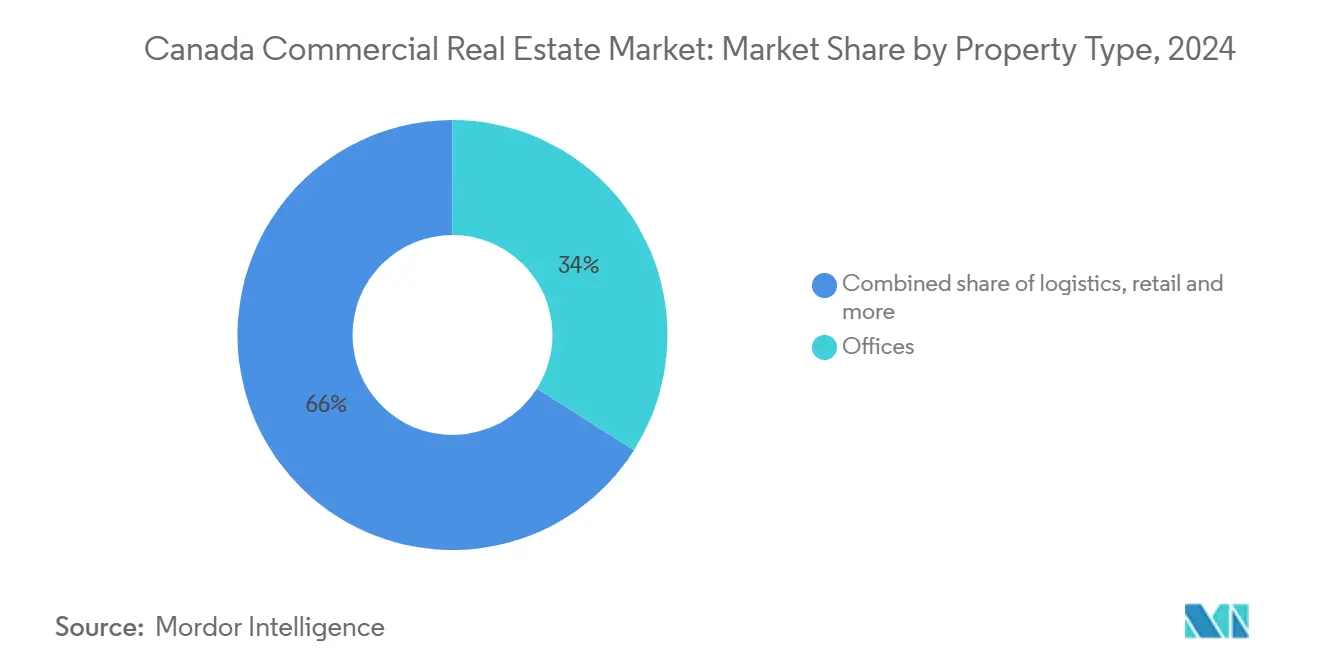

- Par type de propriété, les bureaux ont dominé avec une part de 34,0 % du marché de l'immobilier commercial canadien en 2024 ; les actifs logistiques devraient croître à un TCAC de 5,10 % jusqu'en 2030.

- Par modèle d'affaires, le segment des ventes détenait 62,8 % des parts du marché de l'immobilier commercial canadien en 2024, tandis que le segment locatif enregistre l'expansion la plus rapide à un TCAC de 4,98 % jusqu'en 2030.

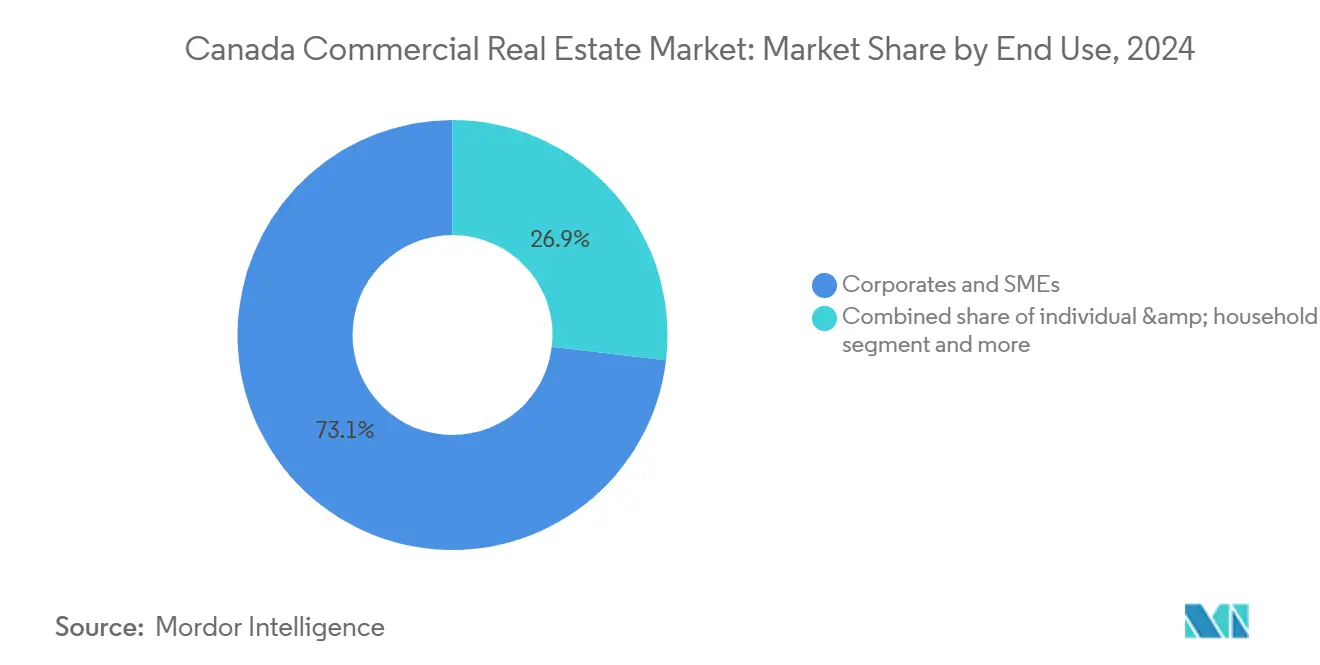

- Par utilisateur final, les entreprises et PME représentaient 73,1 % de la taille du marché de l'immobilier commercial canadien en 2024 et progressent à un TCAC de 4,84 %.

- Par région, l'Ontario un capturé 29,1 % du marché de l'immobilier commercial canadien en 2024 ; le Québec est la géographie à croissance la plus rapide avec un TCAC de 5,10 % jusqu'en 2030.

Tendances et perspectives du marché de l'immobilier commercial canadien

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Objectif fédéral d'immigration de 500 k nouveaux résidents annuellement | +1.2% | National ; concentré à Toronto, Vancouver, Montréal | Long terme (≥ 4 ans) |

| Demande industrielle de proximité le long du corridor Ontario-Québec | +0.8% | Ontario et Québec, débordement vers le Canada atlantique | Moyen terme (2-4 ans) |

| Commerce électronique dépassant 8 % des ventes au détail | +0.6% | Centres urbains nationaux | Moyen terme (2-4 ans) |

| Recyclage de capital des FPI et liquidités des fonds de pension | +0.5% | Marchés principaux de Toronto, Vancouver, Montréal | Court terme (≤ 2 ans) |

| Expansion des locataires technologiques de Toronto dans les bureaux de classe un | +0.4% | Région du Grand Toronto, Ottawa, Waterloo | Court terme (≤ 2 ans) |

| Migration de centres de données vers l'énergie hydroélectrique du Québec | +0.3% | Québec ; extension au Manitoba, Colombie-Britannique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Surge de la demande industrielle alimentée par la proximité le long du corridor Ontario-Québec

Les fabricants déplaçant la production plus près des consommateurs nord-américains absorbent des actifs d'entreposage et flexibles à travers l'étendue Windsor-Ville de Québec, encouragés par le plan de compétitivité de 4,05 milliards USD du Québec qui contrecarre les barrières commerciales américaines.[1]"Discours sur le budget 2025-2026," finances.gouv.qc.cammigration," canada.ca La Localisation industrielle reste vive dans les grappes automobiles et de fabrication avancée, même si les exportations nationales ont chuté de 2,8 % au T3 2024. La capacité ferroviaire CN améliorée, soutenue par une modernisation de 356 millions USD, augmente le débit et réduit les temps de transit, renforçant le profil logistique du corridor. Les promoteurs ajoutent des installations modernes à hauteur libre élevée, mais les pipelines de construction restent disciplinés face à l'inflation des coûts, évitant la suroffre. L'absorption à moyen terme devrait dominer les nouvelles livraisons alors que les opérateurs de distribution privilégient les avantages de rapidité de mise sur le marché.

Objectifs fédéraux d'immigration ajoutant 500 k résidents annuellement stimulant la construction multifamiliale

Les décideurs politiques visent à admettre 395 000 résidents permanents en 2025, diminuant à 365 000 d'ici 2027, avec 29 % des arrivants possédant des compétences en métiers de la construction.[2]Statistics Canada, "bâtiment Construction Price Indexes, Q1 2025," statcan.gc.ca L'afflux intensifie la demande pour le commerce de détail de quartier, les services de bureau de cycle de vie, et les nœuds logistiques urbains à Toronto, Vancouver, et Montréal. La formation stable de ménages soutient les projets à usage mixte près du transport en commun, réduisant l'écart d'approvisionnement en logements de 670 000 unités prévues d'ici 2027. Les villes secondaires comme Halifax et Saskatoon attirent également les nouveaux arrivants, élargissant l'empreinte géographique des développements commerciaux. Les promoteurs tirent parti de conceptions modulaires qui peuvent pivoter entre l'usage résidentiel et commercial au rez-de-chaussée pour pérenniser les projets.

L'expansion des locataires technologiques de Toronto soutient la pré-location de bureaux de classe A malgré le travail hybride

Les employeurs technologiques continuent de prioriser les hubs collaboratifs, comme en témoigne Kainos qui triple ses effectifs torontois à 300 d'ici 2025. De grandes transactions de pré-Localisation sont en file d'attente pour livraison jusqu'en 2026 même si le taux d'inoccupation à l'échelle de la ville se situe à 19,2 %. Les locataires préfèrent les tours riches en commodités qui soutiennent le bien-être des employés et les références ESG, menant à un marché bifurqué où l'espace de grade un surpasse les bureaux de base. Les opérateurs de coworking étendent également leurs empreintes, absorbant l'espace de remplissage des occupants redimensionnant leurs portefeuilles. Les incitatifs à court terme, tels que les aménagements clés en main et les remises de loyer, restent répandus mais devraient diminuer une fois que l'inoccupation atteint un plateau.

Pénétration du commerce électronique franchissant 8 % des ventes au détail propulsant la logistique urbaine de dernier kilomètre

Les détaillants améliorant les capacités omnicanales louent des centres de micro-fulfillment dans un rayon de 10 km des grappes de consommateurs denses, diminuant les temps de livraison et réduisant les émissions. Le Forum international des transports souligne les robots de livraison de trottoir comme une solution prometteuse pour l'allégement de la congestion, incitant les autorités de zonage à permettre de plus petites empreintes logistiques dans les zones à usage mixte. La réutilisation adaptative d'anciennes boîtes de détail en quais de transbordement est commune, particulièrement autour de Toronto et Vancouver. Les promoteurs tiennent compte de charges électriques plus élevées et de connectivité de données pour accommoder l'automatisation. La demande à moyen terme pour les installations de moins de 150 k pi² devrait dépasser l'offre, maintenant les loyers sur une trajectoire ascendante.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taux directeur élevé de la Banque du Canada maintenant les taux de capitalisation rigides et les évaluations volatiles | -0.9% | National ; plus aigu à Toronto et Vancouver | Court terme (≤ 2 ans) |

| Inflation des coûts de construction moyennant 11 % TCAC pressant les marges de développement | -0.7% | Principaux centres urbains à l'échelle nationale | Moyen terme (2-4 ans) |

| Exigences de divulgation ESG resserrées augmentant les dépenses en capital de rénovation pour les actifs patrimoniaux | -0.6% | National ; actifs de classe B/C plus anciens à Toronto, Montréal, Calgary | Moyen terme (2-4 ans) |

| Pics d'inoccupation de bureaux de banlieue post-pandémie amortissant la croissance locative hors des quartiers d'affaires centraux | -0.4% | Sous-marchés de banlieue de Toronto, Vancouver, Ottawa | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Taux directeur élevé de la Banque du Canada maintenant les taux de capitalisation rigides et les évaluations volatiles

Bien que le taux directeur ait diminué à 3 % en 2025, les écarts hypothécaires continuent de suivre les rendements obligataires, soutenant un écart offre-demande qui étouffe la vélocité transactionnelle. La décompression des taux de capitalisation est plus visible dans les bureaux et commerces de détail secondaires, tandis que l'industriel de premier plan reste plus serré. Les promoteurs plus petits dépendant du crédit bancaire se retirent, permettant aux FPI bien capitalisées de consolider les positions. Les coûts de couverture à terme maintiennent les démarrages de développement limités jusqu'à ce que les marchés de financement se stabilisent davantage. À court terme, la découverte de prix dépend de réductions de taux supplémentaires et de la clarté autour des politiques tarifaires américaines.

Inflation des coûts de construction moyennant 11 % TCAC pressant les marges de développement

Statistique Canada un enregistré une hausse de coût de 3,5 % d'une année à l'autre pour les constructions non résidentielles au T1 2025, avec des pics locaux à London et Regina. [3]Government of Canada, "Government of Canada Reduces IMinistère des Finances du Québec, La volatilité des matériaux, notamment pour l'acier et l'aluminium, complique la tarification des soumissions et presse les contrats à prix fixe. Les promoteurs de logements abordables et de projets à usage mixte peinent à transférer les coûts aux locataires, forçant des reconceptions ou une livraison par phases. La préfabrication et les approvisionnements en vrac atténuent certaines pressions mais nécessitent une échelle que les petits constructeurs n'ont pas. Les accrocs de chaîne d'approvisionnement dans l'équipement mécanique prolongent les calendriers de projets, ajoutant des coûts de portage et des primes de contingence.

Analyse de segment

Par type de propriété : Les bureaux ancrent l'activité tandis que la logistique accélère

Les bureaux représentaient 34 % du marché de l'immobilier commercial canadien en 2024, renforçant leur rôle comme principal moteur de revenus du secteur. L'inoccupation un culminé à 18,4 % à l'échelle nationale mais s'est stabilisée alors que les locataires échangeaient vers l'espace moderne, compressant le risque d'obsolescence dans les tours plus récentes. L'investissement un coulé dans les améliorations expérientielles-centres de bien-être, zones de collaboration flexibles, et CVC alimenté par des énergies renouvelables-pour retenir les occupants du secteur du savoir. La dynamique de fuite vers la qualité, couplée aux démarrages limités de nouvelles constructions, soutient la résilience locative dans les actifs de classe un à travers Toronto, Vancouver, et Montréal. Pendant ce temps, les incitatifs provinciaux pour la conversion bureau-résidentiel ont retiré 870 000 pi² du stock au T1 2024, resserrant l'approvisionnement de premier plan et soutenant la croissance des loyers dans les nœuds du centre-ville.

La logistique est la catégorie à croissance la plus rapide, s'étendant à un TCAC de 5,1 % jusqu'en 2030 alors que les détaillants visent des normes de fulfillment de jour même. Les entrepôts urbains à plusieurs niveaux et les installations de chaîne du froid attirent le capital institutionnel désireux de capturer des flux de trésorerie stables. Les promoteurs mettent l'accent sur la redondance électrique, les ratios de portes de quai, et les voies de retournement compatibles avec les flottes de livraison électriques. Malgré les prix élevés des terrains près de l'unéroport Pearson de Toronto, la demande dépasse constamment l'offre, maintenant des primes de loyer et une inoccupation structurelle faible. Les investisseurs employant des rénovations de transbordement et des constructions de mezzanine augmentent les rendements sans grand risque de terrain vierge. Collectivement, les bureaux et la logistique représentent ensemble plus de la moitié de la taille du marché de l'immobilier commercial canadien, signalant une exposition équilibrée entre les actifs patrimoniaux et orientés croissance.

Note: Parts de segment de toutes les régions individuelles disponibles à l'achat du rapport

Par modèle d'affaires : Le chiffre d'affaires des ventes domine, mais les locations mènent la croissance

Les transactions de vente constituaient 62,7 % du marché de l'immobilier commercial canadien en 2024, reflétant les stratégies de recyclage de capital parmi les FPI et fonds de pension. Les méga-transactions, telles que le programme de désinvestissement de 729,7 millions USD d'Artis REIT, illustrent le rééquilibrage actif de portefeuille qui soutient la liquidité dans les marchés principaux. Les investisseurs étrangers, notamment de Singapour et d'Allemagne, sont acheteurs nets d'actifs de détail et industriels stabilisés, tirant parti de différentiels de change favorables. Les transferts de titre se sont regroupés autour de Toronto et Vancouver, où la transparence des données accélère la souscription. Néanmoins, l'alignement offre-demande reste fragile quand la tarification de la dette est volatile.

Le modèle locatif, croissant à un TCAC de 4,98 %, devient central aux stratégies institutionnelles priorisant la durabilité des revenus durant l'incertitude économique. L'occupation de 98,1 % de CAPREIT et les 117,3 millions USD de NOI des mêmes propriétés en 2024 mettent en lumière la résilience locative s25.q4cdn.com. Les gestionnaires d'actifs déploient des systèmes de bâtiments intelligents pour optimiser les utilités contrôlées par le propriétaire, élevant le revenu d'exploitation net sans augmenter les loyers apparents. Les cadres de conformité ESG débloquent également des avantages de financement vert, réduisant les coûts d'intérêt sur les refinancements. Alors que les marchés de la dette se stabilisent, les analystes s'attendent à ce que les portefeuilles locatifs commandent des primes d'évaluation relatives aux plateformes orientées négoce, cimentant leur part de la taille du marché de l'immobilier commercial canadien sur l'horizon de prévision.

Par utilisateur final : Les entreprises et PME façonnent les modèles de demande

Les entreprises et PME commandaient 73,1 % du marché de l'immobilier commercial canadien en 2024 et devraient s'étendre à un TCAC de 4,84 %, stimulées par l'embauche du secteur technologique et la fabrication de proximité. Les employeurs recherchent des enceintes de bureau à haute densité, riches en transport en commun pour accéder aux talents et favoriser la collaboration. La croissance du segment alimente également les exigences pour les hubs de distribution régionaux qui soutiennent les stratégies de détail omnicanales. Les PME en sciences de la vie, fintech, et industries créatives gravitent vers des baux flexibles dans les districts d'innovation, créant des opportunités pour les propriétaires offrant de l'espace plug-and-play.

La demande des particuliers et ménages se centre sur le commerce de détail à l'échelle du quartier et les actifs à usage mixte qui intègrent des ancres d'épicerie avec des services communautaires. Les utilisateurs gouvernementaux et institutionnels, bien que plus petits, fournissent des flux de revenus stables à travers des baux de longue durée, particulièrement dans les installations de défense, éducation, et soins de santé. Le passage des entreprises vers le travail hybride un augmenté l'intérêt pour les plateaux d'étage adaptables et les systèmes de filtration d'air certifiés bien-être, poussant les propriétaires à rénover rapidement le stock. La croissance de main-d'œuvre liée à l'immigration ajoute une profondeur supplémentaire aux pipelines d'occupants, assurant que les entreprises et PME restent les influenceurs dominants des parts du marché de l'immobilier commercial canadien à moyen terme.

Note: Parts de segment de toutes les régions individuelles disponibles à l'achat du rapport

Analyse géographique

L'Ontario détenait 29,1 % du marché de l'immobilier commercial canadien en 2024, ancré par l'agglomération dense de la région du Grand Toronto de locataires financiers, technologiques, et des sciences de la vie. La demande d'électricité dans la province devrait grimper de 60 % d'ici 2050, soutenant l'investissement en infrastructure qui stimule la construction commerciale. Le ministère du Développement économique un alloué 1,85 milliard USD pour 2025-2026 pour courtiser les projets de fabrication avancée, tandis que l'initiative des Communautés orientées transport incite les nœuds à usage mixte autour des nouvelles stations de métro. La vulnérabilité à la politique commerciale américaine persiste, alors que trois quarts des exportations provinciales traversent la frontière américaine, mais les tendances de proximité compensent partiellement ce risque en encourageant la production locale.

Le Québec, la province à croissance la plus rapide à un TCAC de 5,1 %, tire parti de 4,05 milliards USD en programmes économiques et de l'énergie hydroélectrique abondante pour courtiser les investisseurs de centres de données et unérospatiale. Investissement Québec un enregistré 6,5 milliards USD d'investissement direct étranger à travers 82 projets en 2024-2025, signalant une demande diversifiée au-delà de la fabrication traditionnelle. La modernisation ferroviaire de 356 millions USD du CN et le projet de train léger REM propulsent les capacités logistiques et catalysent 9 milliards USD de développement immobilier contigu. Des stratégies d'exportation plus larges ciblant l'Europe et l'Asie réduisent la dépendance aux marchés américains, adoucissant les chocs cycliques.

La Colombie-Britannique et l'Alberta offrent un positionnement contre-cyclique, avec la récupération de Calgary ancrée par la diversification énergétique et la croissance des services professionnels. Le pipeline de la Banque d'infrastructure du Canada dépassant 25 milliards USD en projets public-privé à travers les provinces de l'Ouest élargit les empreintes industrielles et de bureau des villes de second rang. Le Canada atlantique bénéficie de la demande logistique de débordement et d'une empreinte croissante de proximité dans la transformation alimentaire et les composants de technologies propres. À travers les régions, la spécialisation-que ce soit en énergie propre, infrastructure IA, ou fabrication avancée-dicte les stratégies d'allocation de capital, élargissant la toile pour les investisseurs poursuivant une exposition équilibrée dans le marché de l'immobilier commercial canadien.

Paysage concurrentiel

La concurrence du marché est modérée, avec des FPI diversifiées nationalement et des gestionnaires soutenus par des pensions détenant des portefeuilles substantiels tandis que les promoteurs spécialisés se taillent des niches de haute croissance. RioCan, Brookfield Properties, et Oxford Properties s'appuient sur l'échelle pour accéder à la dette à faible coût et saisir les parcelles de redéveloppement urbain de base. L'acquisition en attente de Triovest par Colliers forme une puissance de services supervisant plus de 95 millions de pi², ajoutant une capacité intégrée de gestion d'actifs et étendant la présence de courtage dans les marchés secondaires. La vague de consolidation améliore le pouvoir de négociation avec les prêteurs et entrepreneurs, mais elle réduit la diversité des fournisseurs pour les petits propriétaires.

L'activité stratégique se centre sur le recyclage de capital : Artis REIT un réduit l'effet de levier à 40,2 % après avoir déchargé 729,7 millions USD d'actifs, redéployant les fonds dans des projets industriels de Vancouver à haute croissance. L'acquisition de 72,4 millions USD de PROREIT à Winnipeg élève sa pondération industrielle à 88 % de la superficie locative brute, démontrant un pivot vers des actifs de flux de trésorerie défensifs. Les fonds de pension tels que CDPQ poursuivent des plateformes de centres de données et de sciences de la vie qui s'alignent avec les passifs de longue durée et les mandats ESG. Chaque mouvement souligne une tendance vers l'affûtage de la concentration de portefeuille, réduisant l'exposition aux bureaux de banlieue vulnérables.

L'adoption technologique différencie davantage les propriétaires leaders. Les suites de rapports ESG, les applications d'engagement locataire, et les plateformes de maintenance prédictive sont maintenant standard à travers les portefeuilles de pointe. Brookfield tire parti de l'analytique énergétique basée sur l'IA pour rogner les coûts d'exploitation, tandis qu'Oxford déploie des capteurs de bâtiments intelligents pour optimiser la qualité de l'air et le confort des occupants. Les petits entrants atténuent les désavantages d'échelle en ciblant des niches sous-desservies-entreposage frigorifique près des ports atlantiques ou bâtiments de bureau en bois massif attirant les locataires de l'économie verte. La dynamique concurrentielle résultante récompense à la fois la muscle financière et l'expertise opérationnelle spécialisée dans le marché de l'immobilier commercial canadien.

Leaders de l'industrie de l'immobilier commercial canadien

-

Brookfield Property Partners L.P.

-

Cadillac Fairview Corporation Ltd.

-

Oxford Properties Group

-

Allied Properties REIT

-

Dream Office REIT

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : CDPQ un affiché un rendement de 9,4 % pour 2024, augmentant les actifs nets à 354,8 milliards USD malgré les défis dans les participations de bureaux américains.

- Mai 2025 : CN un annoncé un programme d'infrastructure de 356 millions USD au Québec, renforçant la capacité ferroviaire et les systèmes numériques pour rationaliser les flux de fret.

- Avril 2025 : Colliers un divulgué des plans d'achat de Triovest, créant une plateforme gérant plus de 95 millions de pi² et 15 milliards USD en projets.

- Mars 2025 : Le Québec un dévoilé un paquet de stimulation de 4,05 milliards USD pour amortir les firmes du protectionnisme américain et élargir les dépenses d'infrastructure sur trois ans.

Portée du rapport sur le marché de l'immobilier commercial canadien

L'immobilier commercial (ICR) est une propriété utilisée exclusivement à des fins commerciales ou pour fournir un espace de travail plutôt que comme espace de vie. L'immobilier commercial est souvent loué aux locataires pour mener des activités génératrices de revenus. Cette large catégorie immobilière peut inclure tout, d'une seule devanture de magasin à un énorme centre commercial.

Le marché de l'immobilier commercial canadien est segmenté par type (bureau, commerce de détail, industriel, multifamilial, et hôtellerie) et par ville (Toronto, Vancouver, Calgary, Ottawa, Montréal, et Edmonton, ainsi que d'autres villes).

Le rapport offre la taille du marché et les prévisions pour le marché de l'immobilier commercial au Canada en termes de valeur (USD) pour tous les segments ci-dessus.

| Bureaux |

| Commerce de détail |

| Logistique |

| Autres (immobilier industriel, immobilier hôtelier, etc.) |

| Ventes |

| Location |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| Ontario |

| Québec |

| Colombie-Britannique |

| Alberta |

| Reste du Canada |

| Par type de propriété | Bureaux |

| Commerce de détail | |

| Logistique | |

| Autres (immobilier industriel, immobilier hôtelier, etc.) | |

| Par modèle d'affaires | Ventes |

| Location | |

| Par utilisateur final | Particuliers / Ménages |

| Entreprises et PME | |

| Autres | |

| Par région (Province) | Ontario |

| Québec | |

| Colombie-Britannique | |

| Alberta | |

| Reste du Canada |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'immobilier commercial canadien et à quelle vitesse croît-il ?

Le marché est évalué à 83,22 milliards USD en 2025 et devrait s'étendre à un TCAC de 4,33 % pour atteindre 102,87 milliards USD d'ici 2030.

Quel type de propriété détient la plus grande part de marché aujourd'hui ?

Les bureaux mènent le paysage avec une part de 34 % du marché de l'immobilier commercial canadien 2024, soutenu par une fuite vers la qualité vers des bâtiments riches en commodités de classe un.

Quel segment devrait croître le plus rapidement jusqu'en 2030 ?

Les propriétés logistiques devraient afficher la croissance la plus rapide, progressant à un TCAC de 5,1 % alors que le commerce électronique et la proximité stimulent la demande pour l'espace de distribution urbain.

Quelle province est le plus grand contributeur, et laquelle s'étend le plus rapidement ?

L'Ontario domine le classement avec 29,12 % des revenus du marché en 2024, tandis que le Québec est le meneur de rythme avec un TCAC de 5,1 % propulsé par les avantages d'énergie propre et les investissements de proximité.

Comment les objectifs d'immigration croissants influencent-ils la demande d'immobilier commercial ?

Les afflux annuels de près de 500 000 nouveaux résidents renforcent la demande pour les développements à usage mixte, le commerce de détail de quartier, et les hubs logistiques de soutien, spécialement à Toronto, Vancouver, et Montréal.

Quels sont les principaux risques assombrissant les décisions d'investissement à court terme ?

Les coûts de dette élevés et l'inflation des prix de construction-fonctionnant à 3,5 % d'une année à l'autre au T1 2025-pressent les marges de développement et retardent les transactions jusqu'à ce que les marchés de financement se stabilisent.

Dernière mise à jour de la page le: