Taille et parts du marché des panneaux de plancher d'aéronefs commerciaux

Analyse du marché des panneaux de plancher d'aéronefs commerciaux par Mordor Intelligence

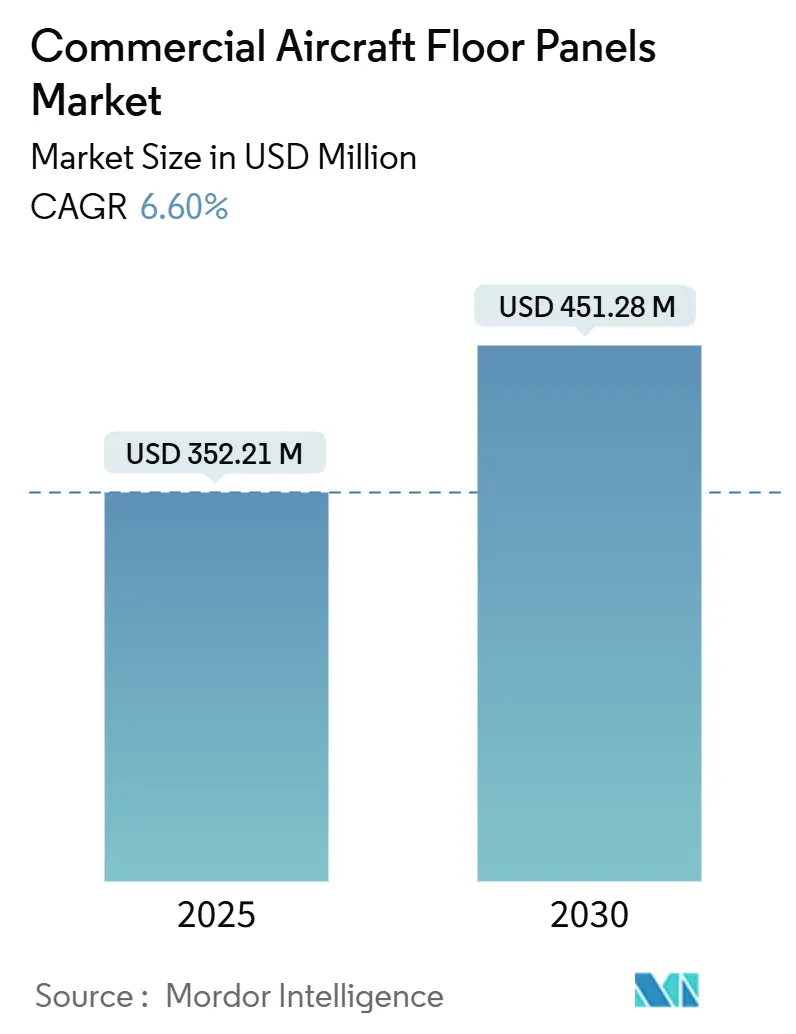

Le marché des panneaux de plancher d'aéronefs commerciaux est évalué à 352,21 millions USD en 2025 et devrait atteindre une taille de marché de 451,28 millions USD d'ici 2030, progressant à un TCAC de 6,6 %. Les carnets de commandes croissants d'aéronefs, les réglementations strictes de sécurité incendie, et la transition de l'industrie vers des intérieurs de cabine plus légers soutiennent cette expansion. Les compagnies aériennes accélèrent les programmes de modernisation pour réduire la consommation de carburant, tandis que les plateformes de nouvelle génération à fuselage large adoptent des structures riches en composites qui s'appuient sur des panneaux de plancher avancés pour la parité de poids. Les consolidations de chaînes d'approvisionnement telles que l'acquisition de Spirit AeroSystems par Boeing et le rachat des actifs européens de Spirit par Airbus réalignent le pouvoir d'approvisionnement et aident à débloquer les livraisons de panneaux. Pendant ce temps, les nids d'abeille thermoplastiques recyclables passent du statut de prototype au statut d'équipement de série alors que les opérateurs poursuivent les objectifs d'économie circulaire.

Principales conclusions du rapport

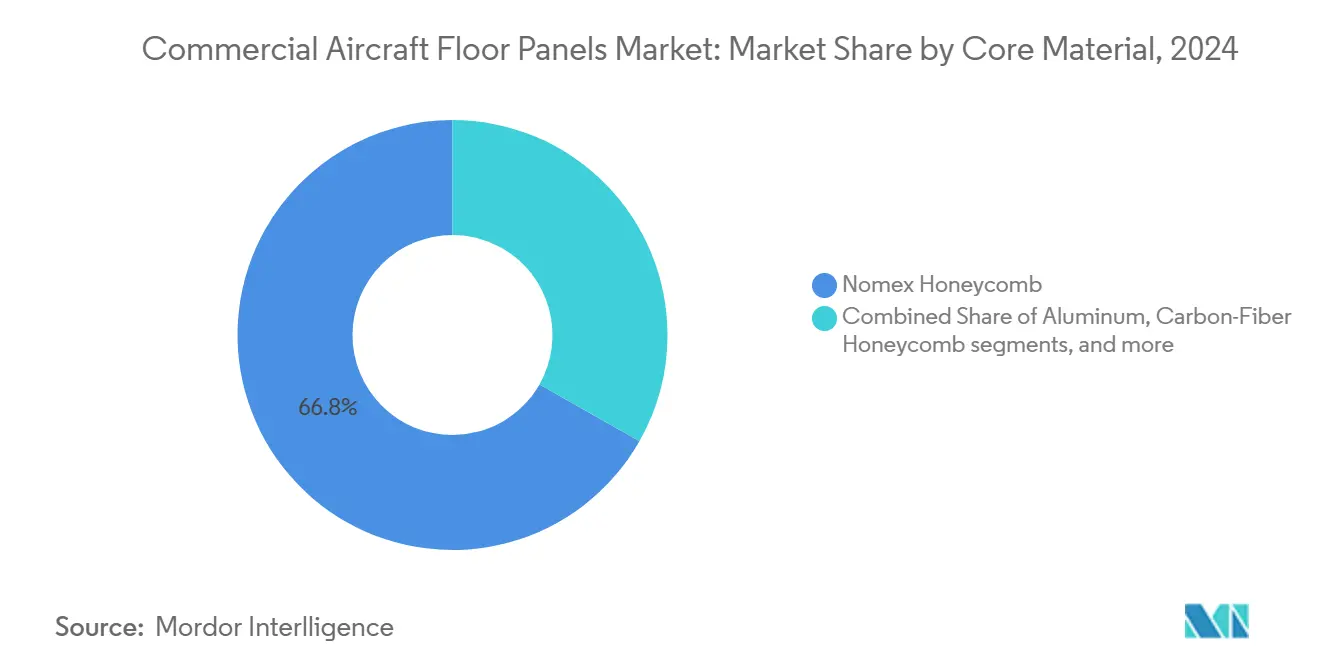

- Par matériau de base, le nid d'abeille Nomex menait avec 66,78 % de la part de marché des panneaux de plancher d'aéronefs commerciaux en 2024 ; le nid d'abeille en fibre de carbone devrait s'étendre à un TCAC de 8,85 % jusqu'en 2030.

- Par installation, le canal OEM détenait 61,24 % du marché des panneaux de plancher d'aéronefs commerciaux en 2024, tandis que le marché secondaire devrait croître à un TCAC de 8,12 % jusqu'en 2030.

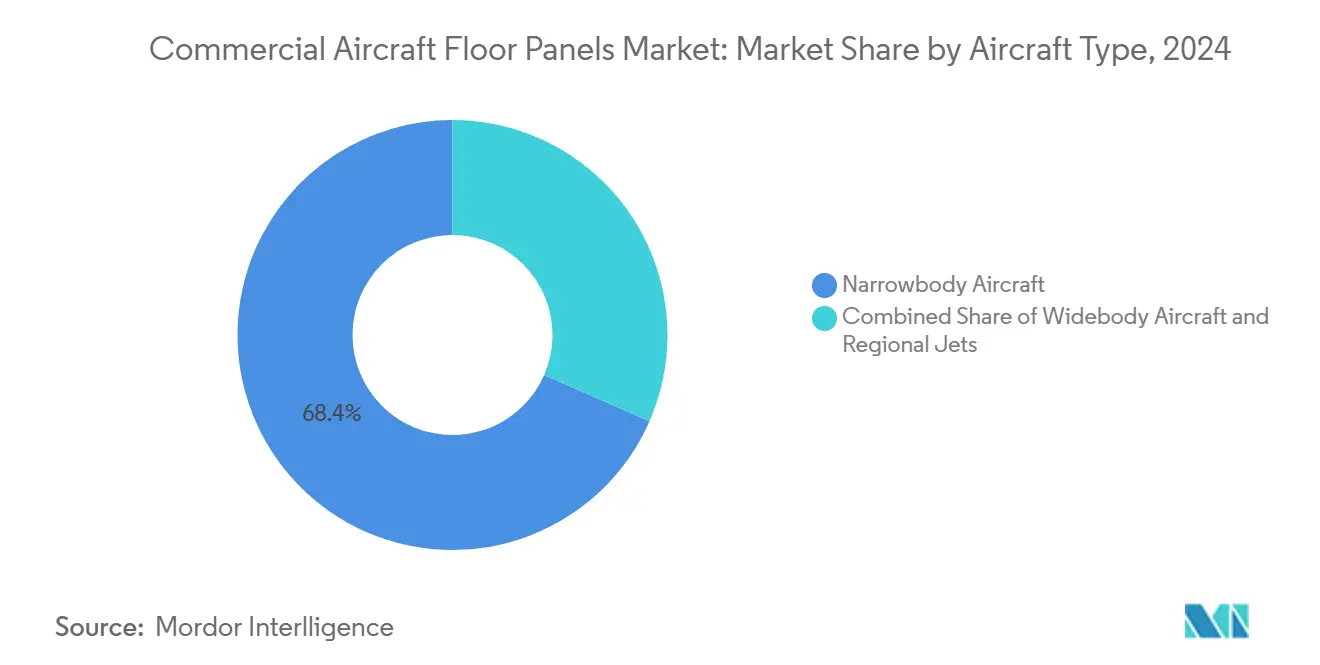

- Par type d'aéronef, les programmes à fuselage étroit représentaient 68,44 % de la taille du marché des panneaux de plancher d'aéronefs commerciaux en 2024 ; les programmes à fuselage large devraient augmenter à un TCAC de 6,75 % pendant 2025-2030.

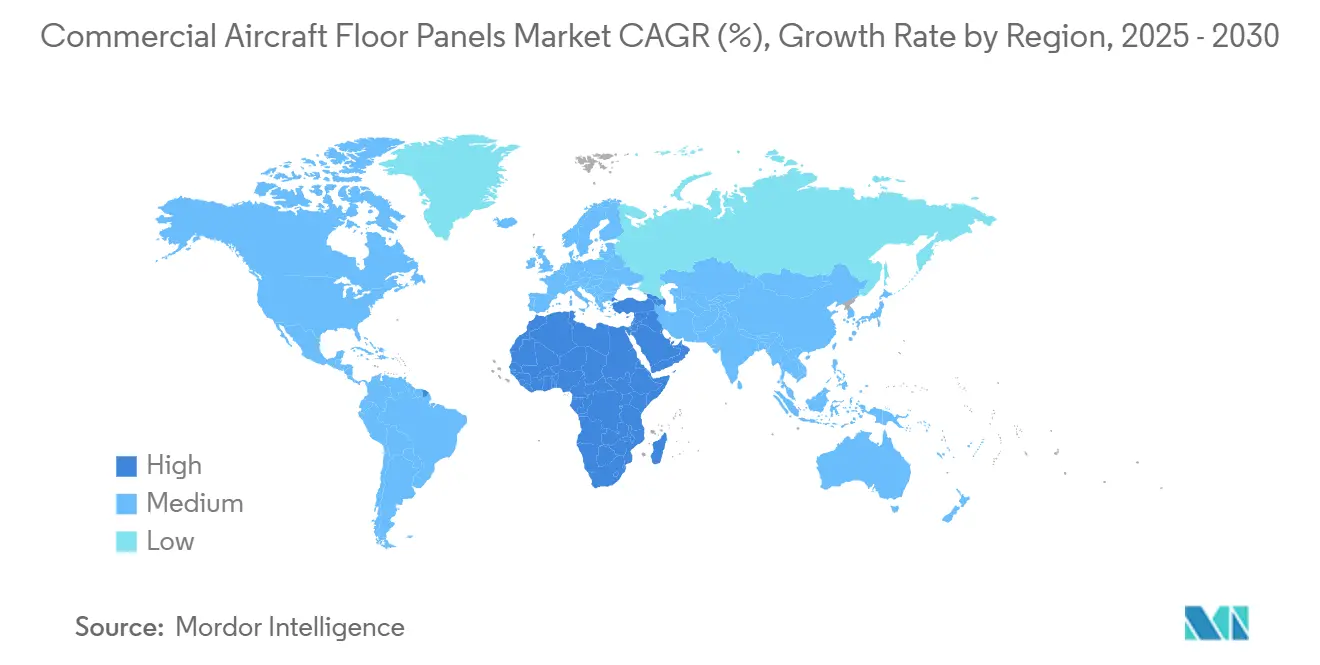

- Par région, l'Asie-Pacifique dominait avec une part de revenus de 31,10 % en 2024 ; la région du Moyen-Orient et de l'Afrique est positionnée pour le TCAC le plus rapide de 7,34 % jusqu'en 2030.

Tendances et perspectives du marché mondial des panneaux de plancher d'aéronefs commerciaux

Analyse de l'impact des facteurs moteurs

| Facteur moteur | ( ~ ) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation du carnet de commandes de production d'aéronefs à fuselage étroit | +1.8% | Mondial avec focus sur l'Asie-Pacifique et l'Amérique du Nord | Moyen terme (2-4 ans) |

| Cycles de modernisation des compagnies aériennes axés sur la rénovation de cabine légère | +1.2% | Amérique du Nord et UE, s'étendant vers l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Montée en puissance des modèles riches en composites nécessitant des solutions de panneaux de plancher avancées | +1.5% | Mondial, mené par les lignes B787 et A350 | Long terme (≥ 4 ans) |

| Adoption croissante des nids d'abeille thermoplastiques recyclables pour les objectifs de circularité | +0.9% | Europe en tête, Amérique du Nord et Asie-Pacifique suivant | Long terme (≥ 4 ans) |

| Expansion des chaînes d'approvisionnement MRO et PMA intégrées raccourcissant le TAT mondial | +0.8% | Mondial, forte croissance au Moyen-Orient et en Asie-Pacifique | Moyen terme (2-4 ans) |

| Réglementations d'inflammabilité plus strictes accélérant l'élimination progressive des panneaux hérités | +0.4% | Harmonisation réglementaire mondiale (FAA, EASA, ICAO) | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Augmentation du carnet de commandes de production d'aéronefs à fuselage étroit

Les carnets de commandes d'aéronefs à fuselage étroit s'étendent maintenant sur près de 13 années de production, verrouillant une demande soutenue pour les installations du marché des panneaux de plancher d'aéronefs commerciaux. Chaque jet monocouloir nécessite 15-20 panneaux à travers la cabine et les compartiments ventraux, de sorte que chaque créneau de production supplémentaire se traduit par des volumes de matériaux tangibles. Le redémarrage de la production du B737 MAX et la cadence ciblée de 75 par mois de la famille Airbus A320neo intensifient les pressions d'approvisionnement même si certains fournisseurs de composants luttent encore avec l'électronique, les pièces forgées et les nids d'abeille. Le Government Accountability Office américain note que neuf fournisseurs de niveau un citent les pénuries de main-d'œuvre et de matériaux comme des contraintes persistantes, prolongeant les délais de livraison et incitant les constructeurs d'avions à double-sourcer les lignes de panneaux qualifiées lorsque possible.[1]U.S. Government Accountability Office, "Aviation Supply Chain Challenges," gao.gov Les opérateurs en Asie-Pacifique et en Amérique du Nord absorbent la majeure partie des livraisons fraîches, renforçant l'asymétrie géographique vers ces corridors d'approvisionnement.

Cycles de modernisation des compagnies aériennes axés sur la rénovation de cabine légère

Les intervalles de rafraîchissement de cabine se situent entre huit et 12 ans, et la vague actuelle coïncide avec une volatilité record des prix du carburant. Les compagnies aériennes, par conséquent, priorisent les options de réduction de masse, faisant des systèmes de plancher légers une caractéristique centrale des kits de modernisation. Collins Aerospace a présenté un concept intégré siège-plus-plancher à l'Aircraft Interiors Expo qui réutilise les rails de siège structurels tout en remplaçant les panneaux originaux par des stratifiés de résine phénolique de nouvelle génération. La division intérieurs de Safran a enregistré une croissance de revenus de 25,2 % en 2024, soutenue par une demande similaire de modernisation alors que des transporteurs comme Delta Air Lines ont choisi des modules de cabine intelligente plutôt que des reconfigurations complètes de flotte. Les mises à jour réglementaires des protocoles d'essai FAR 25.853 forcent également les panneaux plus anciens hors service plus tôt, augmentant les volumes de remplacement à court terme en Amérique du Nord et dans plusieurs juridictions de l'UE.

Montée en puissance des modèles riches en composites nécessitant des solutions de panneaux de plancher avancées

Les programmes à fuselage large comme le B787 et l'A350 comprennent environ 50 % du contenu composite en masse. Leurs structures de plancher doivent livrer une rigidité comparable tout en absorbant les charges ponctuelles des monuments de classe premium. Les nids d'abeille en fibre de carbone appariés avec des peaux phénoliques dépassent les économies de poids du Nomex hérité de 8-10 kg par aéronef, mais maintenir ces avantages exige un collage de haute précision et une coordination d'approvisionnement serrée. Hexcel a rapporté 1 194,20 millions USD de ventes aérospatiales commerciales durant 2024, un gain de 12 % d'année en année.[2]Investor Relations, "2024 Annual Report," Hexcel Corporation, hexcel.com La cuisson en autoclave continu et la pose de bande automatisée entrent maintenant dans la production mainstream de panneaux de plancher, augmentant le débit et réduisant les taux de reprise pour respecter les calendriers des constructeurs d'avions.

Adoption croissante des nids d'abeille thermoplastiques recyclables pour les objectifs de circularité

Le Green Deal européen et les cadres ESG comparables nord-américains motivent les compagnies aériennes et les bailleurs à poursuivre des panneaux avec des voies de récupération en fin de vie. EconCore, Toray et Bostik ont co-développé une solution de nid d'abeille thermoplastique résistante aux flammes qui passe les tests de combustion verticale sans résines phénoliques, ouvrant la voie au désassemblage par soudage à chaud. Le consortium de recherche ECO-COMPASS cible 50 % de réduction de poids et 20 % de réductions de CO₂ via des inserts en fibre de carbone recyclée à travers les panneaux intérieurs. En même temps, Collins Aerospace opère des lignes jumelles de composite thermoplastique (TPC) en Californie et aux Pays-Bas, produisant 2 500 numéros de pièce. Près de 700 aéronefs commerciaux se retirent chaque année, et ce décompte devrait grimper alors que les aéronefs construits au début des années 2000 arrivent à échéance, créant un flux de déchets de panneaux recyclables prêts pour le traitement circulaire.

Analyse de l'impact des facteurs de contrainte

| Contrainte | ( ~ ) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Tarification volatile du Nomex et de la fibre de carbone comprimant les marges des fournisseurs | -1.1% | Mondial, particulièrement Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Contraintes persistantes de chaîne d'approvisionnement pour les nids d'abeille de qualité aérospatiale | -0.9% | Mondial, aigu dans les centres de fabrication Asie-Pacifique | Moyen terme (2-4 ans) |

| Cycles de certification et de qualification longs pour les nouveaux matériaux de base et processus de collage | -0.7% | Harmonisation réglementaire mondiale menée par FAA, EASA, ICAO | Long terme (≥ 4 ans) |

| Incidents de délamination de liaison adhésive et d'infiltration d'humidité déclenchant des directives d'inspection à l'échelle de la flotte | -0.5% | Mondial, avec surveillance accrue en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Tarification volatile du Nomex et de la fibre de carbone comprimant les marges des fournisseurs

Le papier Nomex et la fibre de carbone de qualité aérospatiale pivotent sur des matières premières à base de pétrole et une capacité de précurseur spécialisée, exposant les prix aux oscillations du brut et aux pics énergétiques. Hexcel a réduit ses perspectives de revenus 2025 à 1,88-1,95 milliard USD, citant des factures de matières premières en hausse et des cycles de créances allongés alors que les constructeurs d'avions rythment les livraisons. DuPont signale de même une répercussion continue des coûts pour son portefeuille Nomex après des pannes de capacité dans certaines usines de méta-aramide. Les assembleurs de panneaux de niveau deux opèrent sur des marges plus minces et manquent souvent de contrats d'approvisionnement à long terme, les forçant à couvrir ou absorber la volatilité et diluant le capital disponible pour la R&D.

Contraintes persistantes de chaîne d'approvisionnement pour les nids d'abeille de qualité aérospatiale

La production de nid d'abeille de qualité aérospatiale nécessite un équipement d'expansion propriétaire et plusieurs lignes de liaison en salle blanche, limitant le bassin de fournisseurs mondiaux qualifiés. Le Government Accountability Office américain liste les pénuries de matériaux de base parmi les trois principaux obstacles aux augmentations de cadence de Boeing et Airbus. La certification de nouvelles géométries de base peut s'étendre de 18 à 24 mois sous les régimes d'essai FAA et EASA, dissuadant les nouveaux entrants. Les directives récentes de la FAA sur la délamination de liaison adhésive resserrent davantage les cycles d'inspection, ajoutant de la complexité de processus et entraînant des dépenses de reprise aux livraisons de panneaux, surtout dans les centres d'assemblage final Asie-Pacifique en forte croissance.

Analyse des segments

Par matériau de base : La dominance du Nomex fait face au défi de la fibre de carbone

Le nid d'abeille Nomex détenait une part de 66,78 % du marché des panneaux de plancher d'aéronefs commerciaux en 2024, reflétant des décennies de conformité avec les règles d'inflammabilité FAR 25.853 et de larges approbations d'équipement de série. La faible toxicité de fumée du Nomex et sa manipulation favorable encouragent l'usage continu, ancrant la demande de base même lorsque les pressions d'économie de poids s'intensifient. Hexcel et DuPont fournissent la plupart du papier aramide mondialement, leur accordant des économies d'échelle que les petits rivaux peinent à égaler. Cependant, la croissance du segment plafonne alors que les opérateurs pivotent vers des alternatives à module spécifique plus élevé pour les cabines premium et les jets long-courriers.

Le nid d'abeille en fibre de carbone combine des parois cellulaires plus minces avec une résistance à la compression supérieure, débloquant des réductions de poids de cabine allant jusqu'à 10 kg par aéronef. La recherche publiée dans le Journal of Sandwich Structures and Materials démontre que les noyaux de carbone à parois plus épaisses évitent l'instabilité de type cisaillement sous les charges de service, maintenant la durée de vie en fatigue à travers 90 000 cycles de vol. La taille du marché des panneaux de plancher d'aéronefs commerciaux pour les noyaux en fibre de carbone devrait s'élargir à un TCAC de 8,85 %. Cependant, les coûts de qualification et la compatibilité des adhésifs-films-résine limitent encore la pénétration sur les flottes à fuselage étroit héritées. Les noyaux en aluminium restent pertinents pour les planchers de fret où la tolérance à l'impact surpasse le potentiel d'économie de carburant, tandis que les variantes émergentes thermoplastiques et bio-dérivées testent les voies de recyclage cruciales aux mandats d'économie circulaire européens.

La frontière d'innovation se centre sur les options de nid d'abeille thermoplastique comme le ThermHex d'EconCore, qui intègre des matières premières polypropylène recyclées et passe les tests de combustion verticale sans phénoliques.[3]Technical Brief, "ThermHex Honeycomb Solutions for Aerospace," CompositesWorld, compositesworld.com Les fabricants de panneaux apparient ces noyaux avec des peaux PEI ou PPS pour produire des assemblages entièrement soudables que les compagnies aériennes peuvent déchiqueter et refondre après décommissionnement. Les essais de charge statique et dynamique à grande échelle sur des sièges d'arrimage 9-g confirment des marges structurelles équivalentes, franchissant un obstacle précoce vers le statut d'équipement de série. Alors que les organismes réglementaires affinent la comptabilité des émissions du berceau à la tombe, le marché des panneaux de plancher d'aéronefs commerciaux peut progressivement récompenser les fournisseurs qui offrent des certificats de recyclage transparents aux côtés des garanties de performance.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par installation : Leadership OEM avec accélération du marché secondaire

Les installations d'équipement d'origine ont capturé 61,24 % des revenus du marché des panneaux de plancher d'aéronefs commerciaux en 2024, reflétant le volume pur des livraisons fraîches d'usine sur les lignes Airbus et Boeing. Chaque fuselage assemblé expédie avec un kit de panneaux complet et certifié, verrouillant les fournisseurs dans des cadres de tarification et de volume pluriannuels. Les conglomérats de niveau un gèrent les livraisons directes au bord de ligne et assument souvent la responsabilité du kitting, regroupant les rails de siège, couvertures d'isolation et matériel de fixation dans des expéditions juste-en-séquence. Malgré cette position d'ancrage, la demande OEM est sensible aux baisses temporaires de cadence lorsque les constructeurs d'avions dépannent la qualité de production.

Inversement, le marché secondaire reflète une traction composée des rénovations de cabine, contrôles lourds et événements de dommages en service, menant à un TCAC de 8,12 % jusqu'en 2030. Les ateliers de maintenance à l'intérieur des réseaux Lufthansa Technik, HAECO et ST Engineering mélangent les sources de panneaux OEM et PMA selon les objectifs de coût client. Les données FAA montrent les approbations de panneaux de plancher PMA augmentant de 11 % annuellement alors que les packages de données de conception des cellules retirées deviennent publiquement disponibles. Triumph Group a enregistré un pic d'expéditions de pièces de rechange lié aux programmes de rafraîchissement de cabine B737 et B787, validant comment les flottes plus grandes propulsent les volumes de marché secondaire de base. Crucialement, l'industrie des panneaux de plancher d'aéronefs commerciaux voit maintenant les compagnies aériennes négocier des packages de coût-total-de-propriété qui combinent le prix d'achat avec la valeur résiduelle de fin de bail, amplifiant l'attrait des concepts thermoplastiques recyclables.

Par type d'aéronef : Dominance à fuselage étroit avec récupération à fuselage large

Les jets à fuselage étroit tels que les familles B737 et A320 représentaient 68,44 % de la demande du marché des panneaux de plancher d'aéronefs commerciaux en 2024, soutenus par des carnets de commandes denses des transporteurs low-cost et des compagnies aériennes de réseau. La longueur de cabine plus courte de chaque cellule monocouloir modère le décompte absolu de panneaux, pourtant les volumes de production dépassent les totaux de fuselage large d'environ quatre-pour-un, préservant le poids de revenus du segment. Les plans d'expansion de routes en Inde, Vietnam et Arabie Saoudite soutiennent la demande future, tandis que les stratégies de standardisation de flotte maintiennent les numéros de pièce de panneaux cohérents à travers les sous-flottes, simplifiant la gestion des stocks.

Les types à fuselage large rebondissent avec la normalisation du trafic international et la rareté des créneaux dans les aéroports hub, et ils sont projetés pour croître à un TCAC de 6,75 % entre 2025 et 2030. Le package de mise à niveau de cabine de 1,2 milliard USD d'Emirates couvrant les plateformes A350 et B777X pivote sur l'image de marque classe premium, incitant des agencements de panneaux de plancher sur mesure qui intègrent des empreintes de monument plus grandes et des conduits de fil sous-allée. Le nid d'abeille en fibre de carbone trouve sa première adoption à grande échelle dans ces cabines long-courriers, où chaque kilogramme économisé se traduit par des économies de carburant de mission importantes. Les jets régionaux et turbopropulseurs restent un créneau. Cependant, ils fournissent une demande de base stable pour les variantes à noyau aluminium utilisées dans les plateformes à cycle de vie inférieur, surtout dans les routes Essential Air Service nord-américaines et les contrats PSO européens.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

L'Asie-Pacifique a conservé une part de 31,10 % du marché des panneaux de plancher d'aéronefs commerciaux en 2024, soutenue par une croissance agressive de flotte à travers la Chine, l'Inde, l'Indonésie et le Japon. Airbus projette que les dépenses de services aéronautiques de la région surgiront de 52 milliards USD en 2025 à 129 milliards USD d'ici 2043, avec les sous-dépenses de maintenance seules grimpant à 109 milliards USD. Les grands carnets de commandes à fuselage étroit, un secteur de transporteurs low-cost dynamique, et les accords de compensation qui favorisent la production locale de composites étendent les cycles d'approvisionnement pour les fournisseurs de panneaux à Tianjin, Hyderabad et Nagoya. Les documents R&D soutenus par le gouvernement soulignent une adoption accrue de la conception numérique et mettent en évidence les écarts de coût par rapport aux pairs occidentaux, signalant une localisation supplémentaire des activités de finition et d'inspection de panneaux de plancher.

Le Moyen-Orient et l'Afrique livrent l'expansion prévue la plus rapide à 7,34 % TCAC jusqu'en 2030. Boeing prévoit 2 370 aéronefs de nouvelle construction d'une valeur de 470 milliards USD entrant dans la région d'ici 2031, dont 69 % proviendront de la croissance du trafic passagers et de la maturation du réseau hub-and-spoke. Emirates, Qatar Airways et Saudia détiennent collectivement plus de 880 cellules à fuselage large en commande ou option, se traduisant par des kits de panneaux de haute valeur adaptés aux cabines classe premium. Les investissements concomitants dans les zones franches MRO à Jeddah et Addis Abeba raccourcissent les temps de rotation et favorisent les réparations de panneaux localisées, renforçant la chaîne de valeur complète de la région.

L'Amérique du Nord se classe troisième par revenus mais commande une influence technique significative car de nombreuses approbations de conception de panneaux siègent auprès des autorités américaines ou canadiennes. La consolidation via l'acquisition de 8,3 milliards USD de Spirit AeroSystems par Boeing apporte une participation stratégique de capacité de noyau nid d'abeille sur terre, lissant les livraisons OEM mais réarrangeant les enchères compétitives pour les ateliers indépendants. L'Europe maintient une orientation forte sur la durabilité, championne l'adoption thermoplastique recyclable via des subventions ECO-COMPASS et mandatant des étiquettes d'analyse de cycle de vie plus claires, poussant les fournisseurs à co-développer des hubs de récupération en boucle fermée adjacents aux lignes d'assemblage de Hambourg et Toulouse. Collectivement, ces régions matures stabilisent le marché des panneaux de plancher d'aéronefs commerciaux en équilibrant les oscillations de production cycliques avec des cycles de modernisation prévisibles.

Paysage concurrentiel

Le marché des panneaux de plancher d'aéronefs commerciaux présente une concentration modérée. Les cinq principaux fournisseurs commandent plus de 40 % de part combinée, reflétant des barrières de certification élevées et des contrats d'équipement de série enracinés. L'acquisition de Spirit AeroSystems par Boeing et l'achat parallèle par Airbus des unités d'Irlande du Nord et du Maroc de Spirit consolident des chaînes d'approvisionnement intégrées verticalement et amplifient l'effet de levier d'achat. Hexcel Corporation, Collins Aerospace, Safran S.A. et Triumph Group Inc. sont la cohorte dirigeante, chacun maniant des chimies de matériaux propriétaires ou des techniques d'expansion cellulaire automatisées qui prolongent la distance concurrentielle.

La différenciation technologique pivote sur les composites avancés, innovations adhésives et fabrication à flux continu. Collins Aerospace déploie la pose de bande thermoplastique automatisée en Californie, coupant les temps de cycle de 30 % par rapport aux processus d'autoclave par lots. Le concept Torreswing de MTorres élimine les moules et fixations en cuisant les panneaux sur des cadres cinématiques dynamiques, suggérant une compression de coût future. EconCore championne les noyaux de nid d'abeille polypropylène recyclables qui atteignent les seuils aviation flamme-fumée-toxicité sans phénoliques, sculptant un créneau de durabilité que les produits aramides hérités ne peuvent égaler en fin de vie.

La collaboration stratégique demeure un levier de croissance préféré. Satair exploite le savoir-faire de manutention de fret de Telair pour regrouper les solutions de plancher et paroi latérale dans des pools d'inventaire unifiés. Safran intègre les pales de moteur LEAP récupérées dans des placages de panneaux décoratifs pour montrer les références d'économie circulaire tout en rétrécissant les émissions Scope 3. Pendant ce temps, les spécialistes PMA forgent des alignements avec les ateliers MRO indépendants pour gagner des parts dans les flottes à fuselage étroit sensibles aux prix, étendant les dossiers de fiabilité soutenus par les données qui rassurent les bailleurs prudents.

Leaders de l'industrie des panneaux de plancher d'aéronefs commerciaux

-

The Gill Corporation

-

Collins Aerospace (RTX Corporation)

-

Triumph Group, Inc.

-

Safran S.A.

-

Hexcel Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Airbus SE a finalisé un accord pour acquérir des actifs industriels de Spirit AeroSystems, ciblant spécifiquement ses programmes d'aéronefs commerciaux.

- Octobre 2024 : Comtek Advanced Structures Ltd., une filiale de Latecoere Company, a reçu un contrat de De Havilland Aircraft of Canada Limited pour concevoir et fabriquer des planchers composites pour l'aéronef DHC-6 Twin Otter Classic 300-G. Le contrat couvre l'ensemble du système de plancher pour les sections cabine et cockpit.

- Mai 2024 : En collaboration avec SHD, JCB Aero a dévoilé un système de panneaux de plancher léger utilisant le matériau préimprégné FRVC411, conforme aux normes BMS4-17/20/23. Le système certifié EASA est compatible avec 95 % des configurations de cabine Boeing, incluant les modèles d'aéronefs B737, B747 et B777.

Portée du rapport mondial du marché des panneaux de plancher d'aéronefs commerciaux

Les panneaux de plancher d'aéronefs commerciaux sont des composants spécialisés conçus pour couvrir et renforcer les structures de plancher d'avion. Ces panneaux sont cruciaux pour la sécurité des passagers, l'esthétique de la cabine et l'intégrité structurelle globale. Ils sont typiquement fabriqués à partir de matériaux légers mais durables, s'assurant qu'ils respectent les normes d'aviation strictes tout en minimisant le poids pour améliorer l'efficacité énergétique. L'étude inclut divers panneaux de plancher pour aéronefs fabriqués en nid d'abeille aluminium, nid d'abeille Nomex, fibre de verre, résines époxy et autres matériaux.

Le marché des panneaux de plancher d'aéronefs commerciaux est segmenté par type d'aéronef et géographie. Basé sur le type d'aéronef, le marché est segmenté en aéronefs à fuselage étroit, aéronefs à fuselage large et jets régionaux. Le rapport couvre aussi les tailles de marché et prévisions pour le marché des panneaux de plancher d'aéronefs commerciaux dans les principaux pays à travers différentes régions. Pour chaque segment, la taille de marché est fournie en termes de valeur (USD).

| Nid d'abeille Nomex |

| Nid d'abeille en aluminium |

| Nid d'abeille en fibre de carbone |

| Autres |

| OEM |

| Marché secondaire |

| Aéronefs à fuselage étroit |

| Aéronefs à fuselage large |

| Jets régionaux |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par matériau de base | Nid d'abeille Nomex | ||

| Nid d'abeille en aluminium | |||

| Nid d'abeille en fibre de carbone | |||

| Autres | |||

| Par installation | OEM | ||

| Marché secondaire | |||

| Par type d'aéronef | Aéronefs à fuselage étroit | ||

| Aéronefs à fuselage large | |||

| Jets régionaux | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des panneaux de plancher d'aéronefs commerciaux ?

Le marché se situe à 352,21 millions USD en 2025 et devrait croître à 451,28 millions USD d'ici 2030 à un TCAC de 6,6 %.

Quel matériau de base domine la demande de panneaux de plancher ?

Les nids d'abeille Nomex mènent avec 66,78 % de part de marché, bien que le nid d'abeille en fibre de carbone soit le plus en hausse à un TCAC de 8,85 %.

Pourquoi le Moyen-Orient est-il une région à forte croissance pour les panneaux de plancher ?

Boeing prévoit 2 370 livraisons d'aéronefs dans la région d'ici 2031, beaucoup d'entre eux étant des fuselages larges qui nécessitent des panneaux de qualité premium, alimentant un TCAC de 7,00 %.

Comment les pièces PMA influencent-elles la croissance du marché secondaire ?

Les panneaux de plancher PMA approuvés par la FAA coûtent jusqu'à 40 % de moins que les pièces OEM, aidant à pousser les revenus du marché secondaire vers un TCAC de 8,12 % jusqu'en 2030.

Quelles mesures de durabilité impactent la conception des panneaux ?

Les compagnies aériennes et régulateurs favorisent les nids d'abeille thermoplastiques recyclables et les peaux bio-dérivées, encourageant les fournisseurs à développer des panneaux avec des voies de récupération en fin de vie validées.

À quel point le paysage fournisseur est-il concentré ?

Les cinq principaux fournisseurs contrôlent plus de 40 % des revenus, signalant une concentration modérée.

Dernière mise à jour de la page le: