Analyse du marché des systèmes avioniques pour avions commerciaux

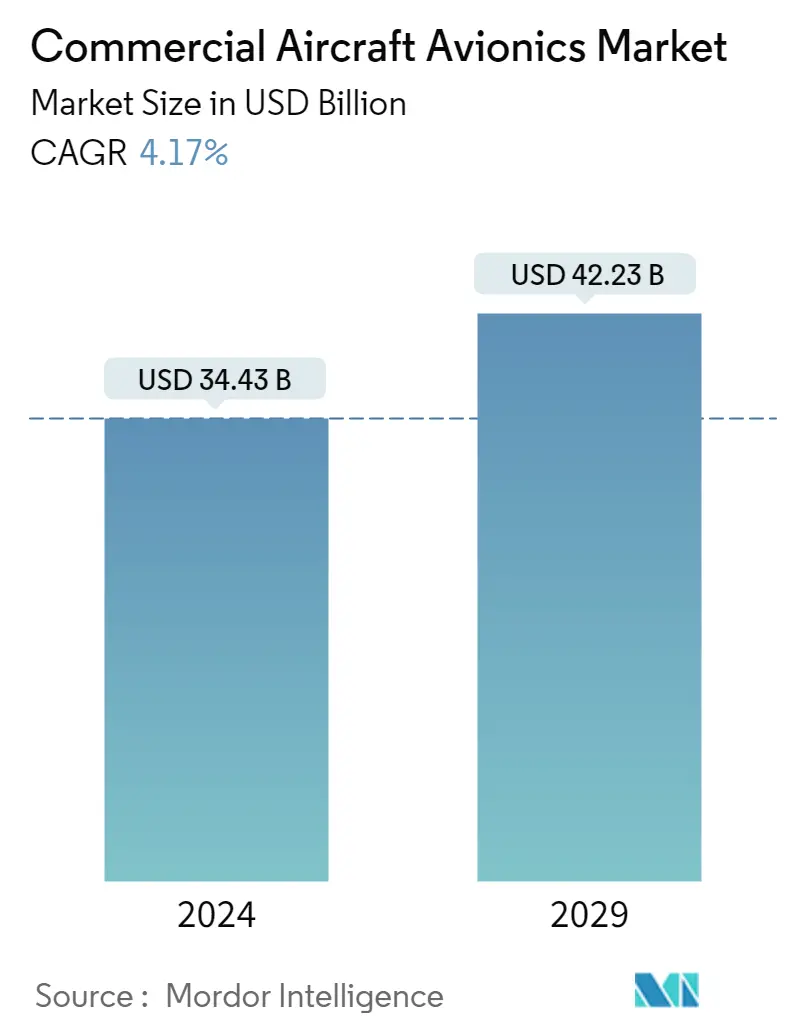

La taille du marché de lavionique pour avions commerciaux est estimée à 34,43 milliards USD en 2024 et devrait atteindre 42,23 milliards USD dici 2029, avec une croissance de 4,17 % au cours de la période de prévision (2024-2029).

- Le secteur mondial de laviation a subi une perturbation sans précédent en raison de la pandémie de COVID-19, entraînant une réduction drastique du trafic passagers qui a eu un impact négatif sur la demande davions. Bien que le secteur ait montré des signes damélioration en 2021, les livraisons davions commerciaux ont été nettement inférieures aux niveaux davant la COVID-19. En outre, le secteur de laviation commerciale devrait se redresser lentement, car la demande de voyages devrait revenir aux niveaux davant la COVID-19 dici 2023, ce qui devrait remettre en cause la croissance du marché de lavionique des avions commerciaux.

- Le secteur de l'aviation est régi par des réglementations strictes qui stipulent tous les aspects de la conception des avions, y compris les structures et l'électronique. D'importantes agences de réglementation de l'aviation, telles que la Federal Aviation Administration (FAA), ont publié des directives strictes que les constructeurs d'avions et les prestataires de services tiers doivent respecter en ce qui concerne l'installation et la réparation des systèmes avioniques.

- Le marché est tiré par la reprise de la demande d'avions commerciaux neufs dans le cadre des programmes d'expansion et de modernisation de la flotte lancés par les compagnies aériennes opérant dans la région. De plus, le partenariat croissant entre les fournisseurs de maintenance, de réparation et dexploitation (MRO) davions devrait renforcer leurs capacités techniques, leur permettant ainsi dentretenir les avions de nouvelle génération achetés par les compagnies aériennes. Cependant, le retrait anticipé des gros-porteurs en raison de la COVID-19 devrait avoir un impact sur le secteur de la modernisation de l'avionique, car la taille et les coûts d'installation des systèmes avioniques sur un gros-porteur sont beaucoup plus élevés que sur un avion à fuselage étroit.

Tendances du marché des systèmes avioniques pour avions commerciaux

Le segment des corps étroits dominera le marché au cours de la période de prévision

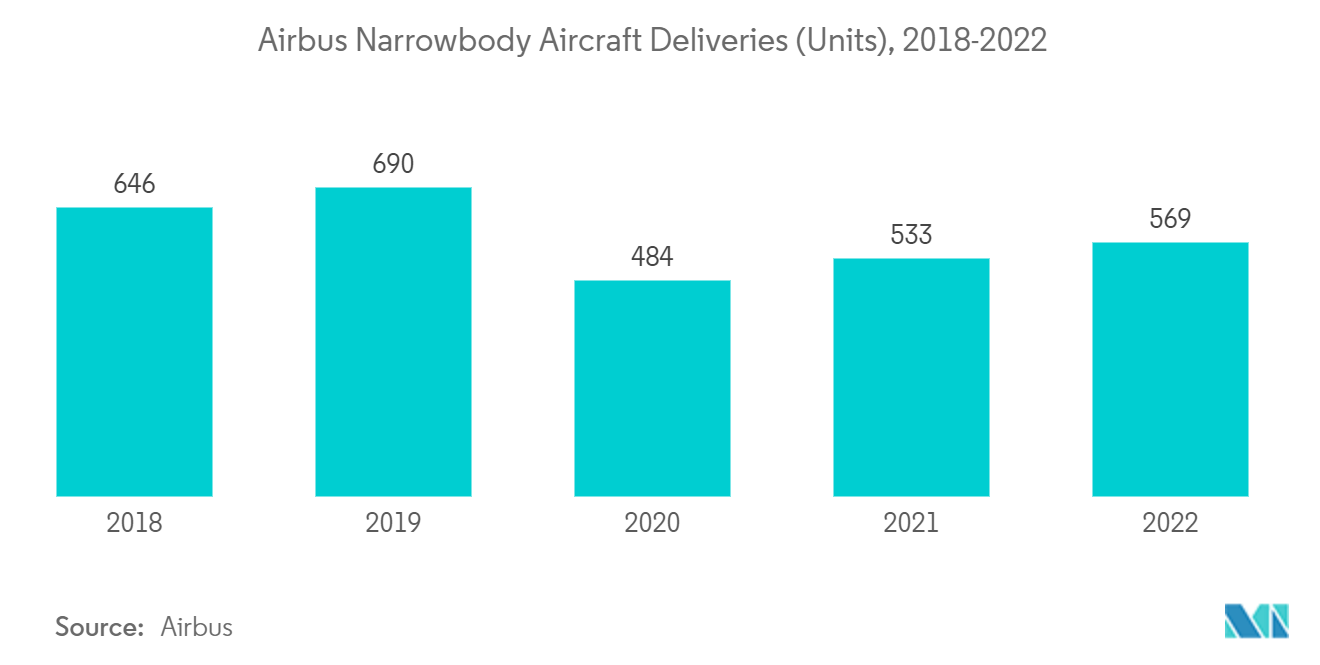

- Le segment des fuselages étroits a dominé le marché de l'avionique des avions commerciaux. La demande pour de tels avions devrait augmenter à mesure que la plupart des compagnies à bas prix (LCC) tentent de moderniser leurs flottes existantes pour exploiter de nouvelles opportunités de marché et faire correspondre les compétences des versions d'avions successives. Airbus, constructeur d'avions commerciaux, a livré 661 avions commerciaux en 2022, contre 609 en 2021. De plus, Boeing a livré 480 avions commerciaux en 2022.

- Par exemple, en décembre 2021, Air France-KLM a annoncé une commande de 100 avions de la famille Airbus A320 neo, ainsi que des options pour 60 avions supplémentaires. La commande porte sur un mélange d'avions A320 neo et A321 neo, les premières livraisons étant attendues au second semestre 2023. D'autre part, même si le fiasco du B737 MAX a entravé les perspectives de marché de The Boeing Company, la recertification réussie de la FAA a commencé à faire reculer la demande d'avions B737 MAX. Plusieurs compagnies aériennes ont commencé à reprendre leurs opérations sur les jets 737 MAX et à commander de nouveaux avions 737 MAX.

- Par exemple, en janvier 2022, Boeing a annoncé avoir remporté une commande importante de Qatar Airways portant sur 25737 Max 10, ainsi que des options pour acheter 25 appareils supplémentaires. La compagnie aérienne a également signé une commande de 34 des prochains 777X, ainsi que des options pour 16 avions supplémentaires. Des sociétés comme GE Aviation, Collins Aerospace, L3Harris Technologies Inc., Honewywell International Inc. et Cobham PLC fournissent des composants avioniques pour les familles d'avions Boeing 737 et 777. La reprise plus rapide du trafic aérien intérieur de passagers devrait également générer de nouvelles commandes d'avions à fuselage étroit, ce qui pourrait stimuler les perspectives de croissance des fournisseurs de systèmes avioniques associés aux programmes à fuselage étroit.

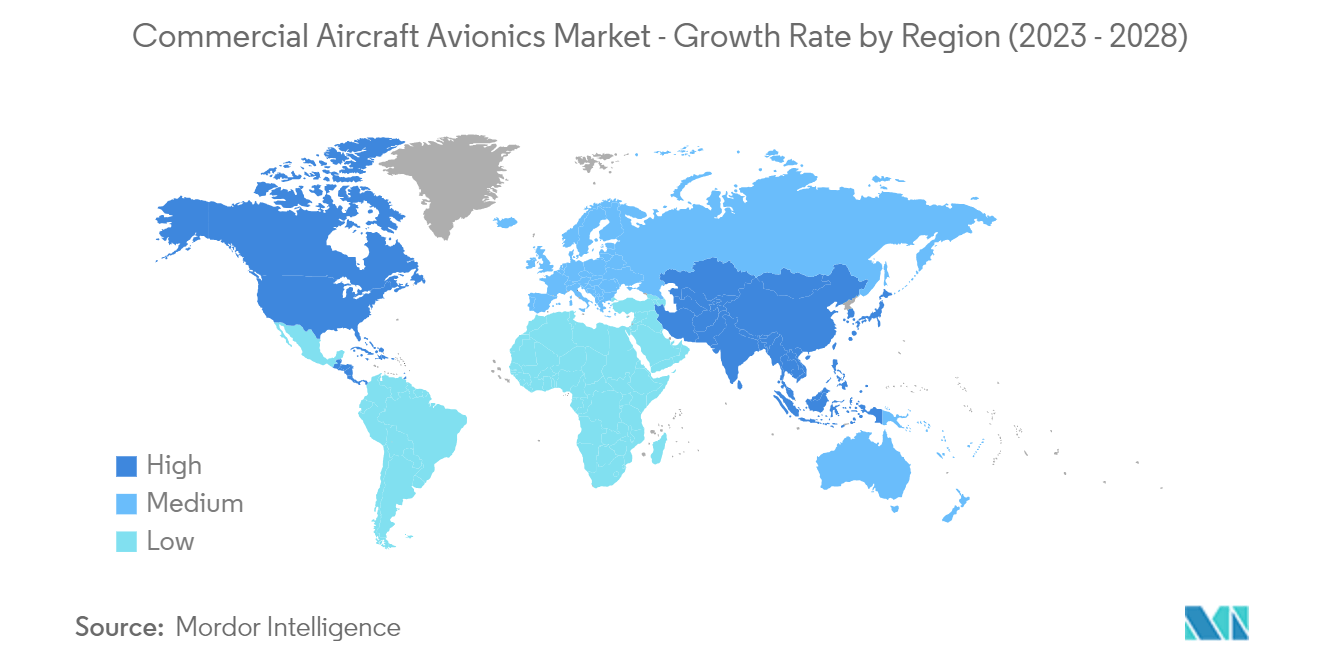

LAmérique du Nord détenait les parts les plus élevées du marché

- Lindustrie aérospatiale de la région est mature et fortement soutenue par une solide base aéronautique. L'augmentation du trafic aérien a entraîné l'achat de plusieurs avions par des exploitants de compagnies aériennes régionales et internationales. Boeing, l'un des principaux équipementiers aéronautiques (OEM) basés aux États-Unis, génère une énorme demande de systèmes avioniques.

- Des facteurs tels que la disponibilité des matières premières, la stabilité politique et les faibles coûts de production ont conduit à la création de nouvelles installations de fabrication aérospatiale dans la région. De plus, les fluctuations des prix du carburant daviation ont déclenché une forte demande davions de nouvelle génération économes en carburant en Amérique du Nord. Par conséquent, les constructeurs davions ont commencé à augmenter leurs capacités de production pour faire face à une demande toujours croissante.

- Airbus a annoncé qu'il augmenterait la cadence de production des avions A220 à environ six par mois au début de 2022. Il vise à augmenter la cadence de production de l'A220 à 14 d'ici 2025, soit 10 avions produits chaque mois à son usine de Mirabel et quatre à Mobile.. Quatre clients basés aux États-Unis, à savoir JetBlue, Delta Air Lines, Breeze Airways et Air Lease Corporation, constituent plus de la moitié du carnet de commandes du programme A220. Raytheon Technologies Corporation fournit la majorité des sous-systèmes avioniques intégrés à l'A220, notamment des ordinateurs de bord, un radar de cartographie météorologique et des systèmes d'instruments de vol électroniques. Dautres compagnies aériennes de la région recherchent également une croissance post-pandémique.

- Par exemple, en décembre 2022, United Airlines a annoncé sa plus grande commande d'avions gros-porteurs par un transporteur américain dans l'histoire de l'aviation commerciale, portant sur 100 nouveaux 787 Dreamliners plus des options pour en ajouter 100 supplémentaires. Avec cette commande, la compagnie aérienne s'attend désormais à de nouvelles livraisons de 700 nouveaux avions à fuselage étroit et gros-porteurs d'ici 2032, soit une moyenne de 2 avions par semaine en 2023 et de 3 avions par semaine en 2024. De telles évolutions laissent entrevoir des perspectives positives pour le marché du Nord. Amérique au cours de la période de prévision.

Aperçu du marché des systèmes avioniques pour avions commerciaux

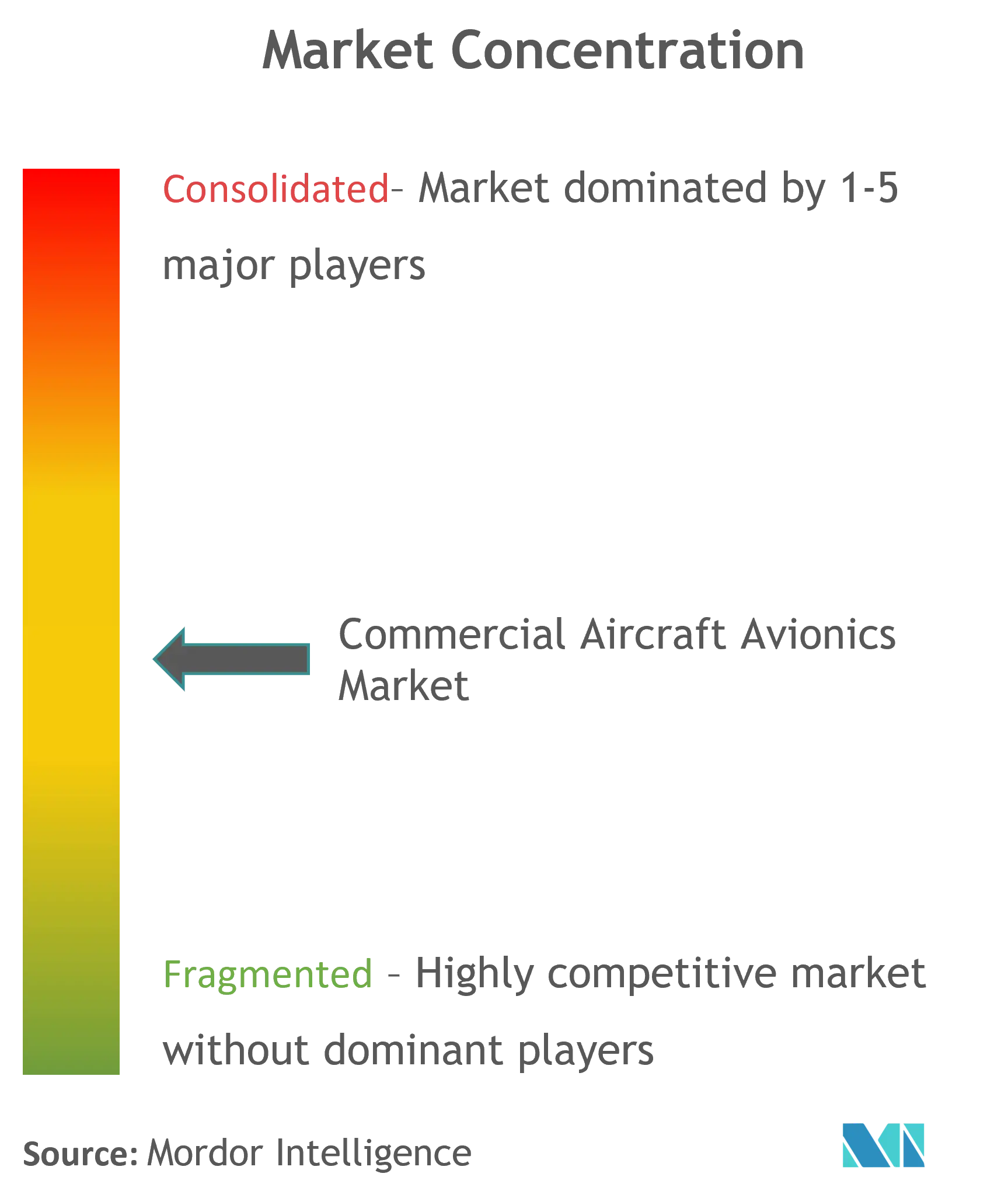

Le marché de lavionique des avions commerciaux est de nature modérément fragmenté en raison de la présence dun grand nombre de fournisseurs de systèmes avioniques. Raytheon Technologies Corporation, General Electric Company, Honeywell International Inc., Safran et THALES comptent parmi les principaux acteurs du marché. La part de marché des acteurs actifs est renforcée par les volumes élevés de livraison d'avions commerciaux. La domination du marché des principaux constructeurs OEM est soutenue par une RD incessante de composants et sous-systèmes avioniques hautes performances qui rendent leurs produits supérieurs et garantissent le respect des normes de sécurité requises. La disponibilité de plusieurs variantes et de cycles de développement de produits continus permet d'améliorer la durée de vie de ces systèmes.

Par exemple, en juin 2023, au Salon du Bourget, Embraer Services Support a lancé la version nouvelle génération de son système d'analyse et de diagnostic de l'état des avions (AHEAD) pour ses E-Jets. Ce système AHEAD intégrera et analysera les tendances de plusieurs systèmes, tels que le train d'atterrissage, la navigation, la pneumatique, etc., et pourra détecter les anomalies et identifier les problèmes potentiels avant qu'ils ne deviennent critiques.

Leaders du marché des systèmes avioniques pour avions commerciaux

-

Honeywell International Inc.

-

General Electric Company

-

Raytheon Technologies Corporation

-

THALES

-

Safran

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des systèmes avioniques pour avions commerciaux

- Juin 2023 United Airlines et Panasonic Avionics Corporation ont signé un accord pour la nouvelle solution d'engagement en vol (IFE) Astrova de Panasonic, faisant d'United Airlines le premier client de cet IFE aux États-Unis. Les compagnies aériennes prévoient d'installer cette solution IFE sur les nouveaux Boeing 787 et Airbus A321XLR à partir de 2025. Avec cet accord, le programme United Airlines représente le plus gros investissement jamais réalisé par une compagnie aérienne dans l'IFE de Panasonic Avionics.

- Juillet 2022 Universal Avionics Systems Corporation, une filiale d'Elbit Systems Ltd., a reçu un contrat d'une valeur de 33 millions de dollars d'AerSale Corporation pour la fourniture de systèmes de vision de vol améliorés (EFVS) pour les avions Boeing 737NG. Le contrat sera exécuté jusquen 2023.

Segmentation de lindustrie des systèmes avioniques pour avions commerciaux

L'avionique est un ensemble de sous-systèmes électroniques intégrés à bord d'un avion pour réaliser plusieurs tâches de mission et de gestion de vol. Ces systèmes comprennent les commandes moteur, les systèmes de commandes de vol, la navigation, les communications, les enregistreurs de vol, les systèmes d'éclairage, les systèmes de carburant, les systèmes électro-optiques (EO/IR), les radars météorologiques et les systèmes de surveillance des performances. La portée de létude exclut les avions cargo, les avions militaires, les avions daffaires et autres avions privés, affrétés et non réguliers.

Le marché de lavionique des avions commerciaux est segmenté par sous-système, type davion, ajustement et géographie. Par sous-système, le marché est segmenté en systèmes de surveillance de la santé, systèmes de gestion et de contrôle de vol, communications et navigation, systèmes de cockpit, systèmes de visualisation et d'affichage, ainsi que d'autres sous-systèmes. Les autres sous-systèmes comprennent les systèmes d'urgence, les systèmes de sécurité incendie, les sacs de vol électroniques (EFB) et les systèmes météorologiques. Par type davion, le marché est segmenté en jets à fuselage étroit, gros-porteurs et régionaux. Par ajustement, le marché est segmenté en ajustement de ligne et en rénovation. Par géographie, le marché est segmenté en Amérique du Nord, en Europe, en Asie-Pacifique, en Amérique latine, au Moyen-Orient et en Afrique.

La taille du marché et les prévisions ont été fournies en valeur (USD).

| Systèmes de surveillance de la santé |

| Systèmes de gestion et de contrôle de vol |

| Communication et navigation |

| Systèmes de cockpit |

| Visualisations et systèmes d'affichage |

| Autres sous-systèmes |

| Corps étroit |

| Gros-porteur |

| Avions régionaux |

| Coupe de ligne |

| Rénovation |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Emirats Arabes Unis |

| Arabie Saoudite | |

| Qatar | |

| Reste du Moyen-Orient et Afrique | |

| l'Amérique latine | Brésil |

| Mexique | |

| Reste de l'Amérique latine |

| Sous-système | Systèmes de surveillance de la santé | |

| Systèmes de gestion et de contrôle de vol | ||

| Communication et navigation | ||

| Systèmes de cockpit | ||

| Visualisations et systèmes d'affichage | ||

| Autres sous-systèmes | ||

| Type d'avion | Corps étroit | |

| Gros-porteur | ||

| Avions régionaux | ||

| Ajuster | Coupe de ligne | |

| Rénovation | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Emirats Arabes Unis | |

| Arabie Saoudite | ||

| Qatar | ||

| Reste du Moyen-Orient et Afrique | ||

| l'Amérique latine | Brésil | |

| Mexique | ||

| Reste de l'Amérique latine | ||

FAQ sur les études de marché sur les systèmes avioniques pour avions commerciaux

Quelle est la taille du marché de lavionique pour avions commerciaux ?

La taille du marché de lavionique pour avions commerciaux devrait atteindre 34,43 milliards USD en 2024 et croître à un TCAC de 4,17 % pour atteindre 42,23 milliards USD dici 2029.

Quelle est la taille actuelle du marché de lavionique pour avions commerciaux ?

En 2024, la taille du marché de lavionique pour avions commerciaux devrait atteindre 34,43 milliards USD.

Qui sont les principaux acteurs du marché de lavionique pour avions commerciaux ?

Honeywell International Inc., General Electric Company, Raytheon Technologies Corporation, THALES, Safran sont les principales sociétés opérant sur le marché de lavionique pour avions commerciaux.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lavionique pour avions commerciaux ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lavionique pour avions commerciaux ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de lavionique pour avions commerciaux.

Quelles années couvre ce marché de lavionique pour avions commerciaux et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de lavionique pour avions commerciaux était estimée à 33,05 milliards de dollars. Le rapport couvre la taille historique du marché de lavionique pour avions commerciaux pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lavionique pour avions commerciaux pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des systèmes avioniques pour avions commerciaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des systèmes avioniques pour avions commerciaux 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des systèmes avioniques pour avions commerciaux comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.