Analyse du marché du chlore

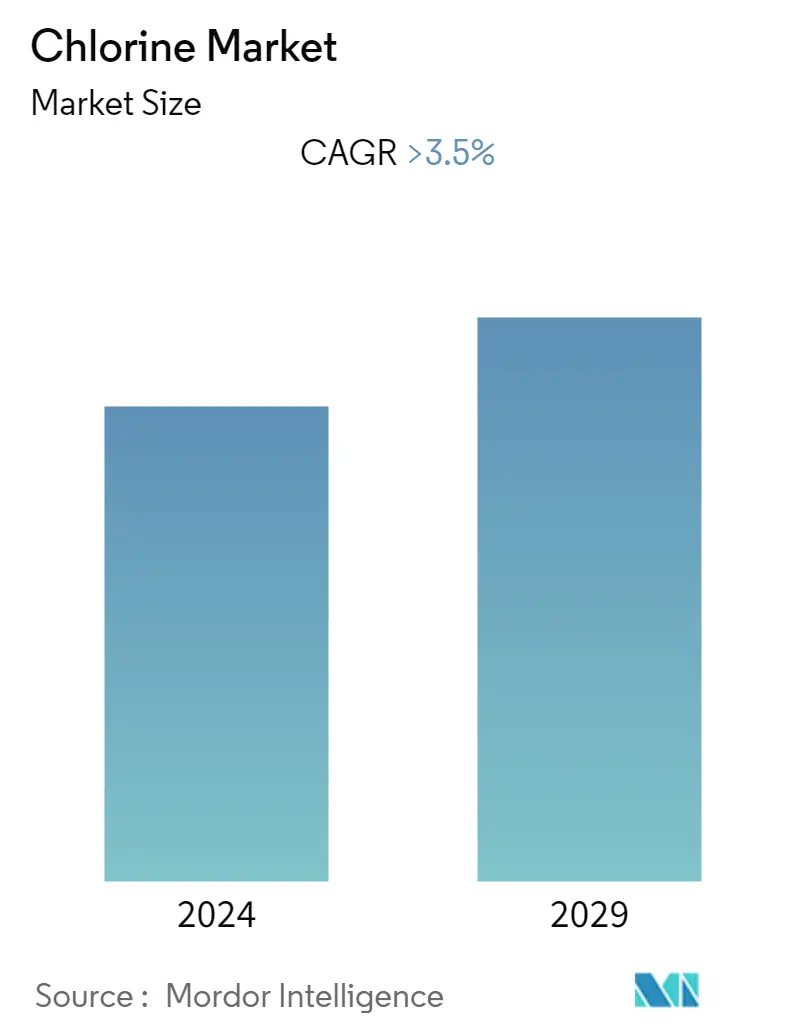

On estime que le marché du chlore enregistrera un TCAC de plus de 3,5 % au cours de la période de prévision.

Pendant lépidémie de COVID-19, les confinements à léchelle nationale partout dans le monde, la perturbation des activités de fabrication et des chaînes dapprovisionnement, les arrêts de production et lindisponibilité de la main-dœuvre ont eu un impact négatif sur le marché des colorants et des pigments. Cependant, en 2021, les conditions ont commencé à se rétablir, ce qui rétablira probablement la trajectoire de croissance du marché au cours de la période de prévision.

- À moyen terme, la demande croissante des industries pharmaceutique et agrochimique et la demande croissante de PVC de la part du secteur de la construction sont les principaux facteurs favorisant la croissance du marché étudié.

- Cependant, les réglementations gouvernementales strictes sur lutilisation du chlore devraient entraver la croissance du marché.

- La demande croissante de lindustrie des eaux usées peut créer des opportunités dans lindustrie.

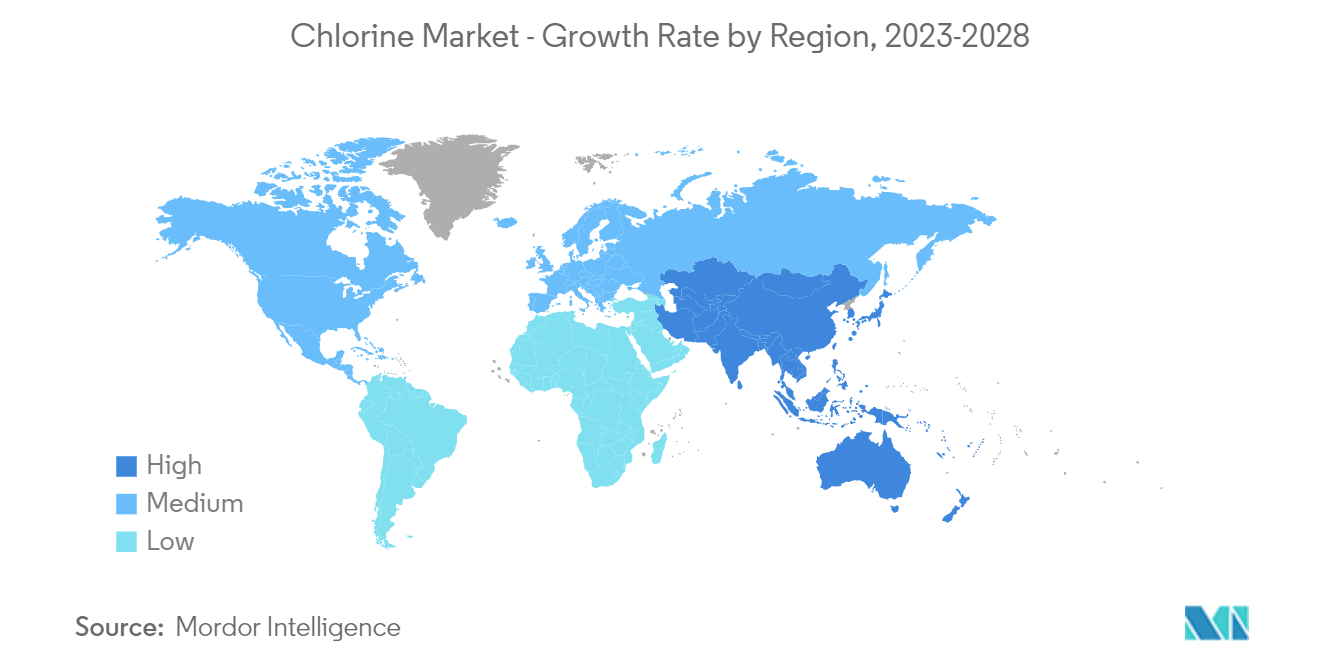

- LAsie-Pacifique domine le marché mondial, avec la plus grande consommation en provenance de Chine et dInde.

Tendances du marché du chlore

Demande croissante de PVC

- Le chlorure de polyvinyle (PVC) est largement utilisé dans la construction, le bâtiment et les infrastructures. Les pièces de construction et utilitaires des bâtiments sont souvent partiellement ou entièrement polymères. Cela peut être mis en œuvre sous forme de matériaux de toiture, de panneaux muraux, de joints, de systèmes de tuyauterie, de revêtements et de nombreux autres produits.

- Il existe deux types de PVC, à savoir les résines rigides et les résines souples. Les résines rigides offrent la plupart des opportunités de croissance, les principales utilisations finales étant les raccords, les tuyaux et raccords, les fenêtres, les clôtures, les tuiles et les pièces automobiles. Le PVC flexible trouve des débouchés dans les films et feuilles, les revêtements de sol, les revêtements de fils et câbles, les produits en cuir synthétique et les rideaux de douche. L'EDC est utilisé comme solvant dans les industries du nettoyage des métaux, du textile et des adhésifs.

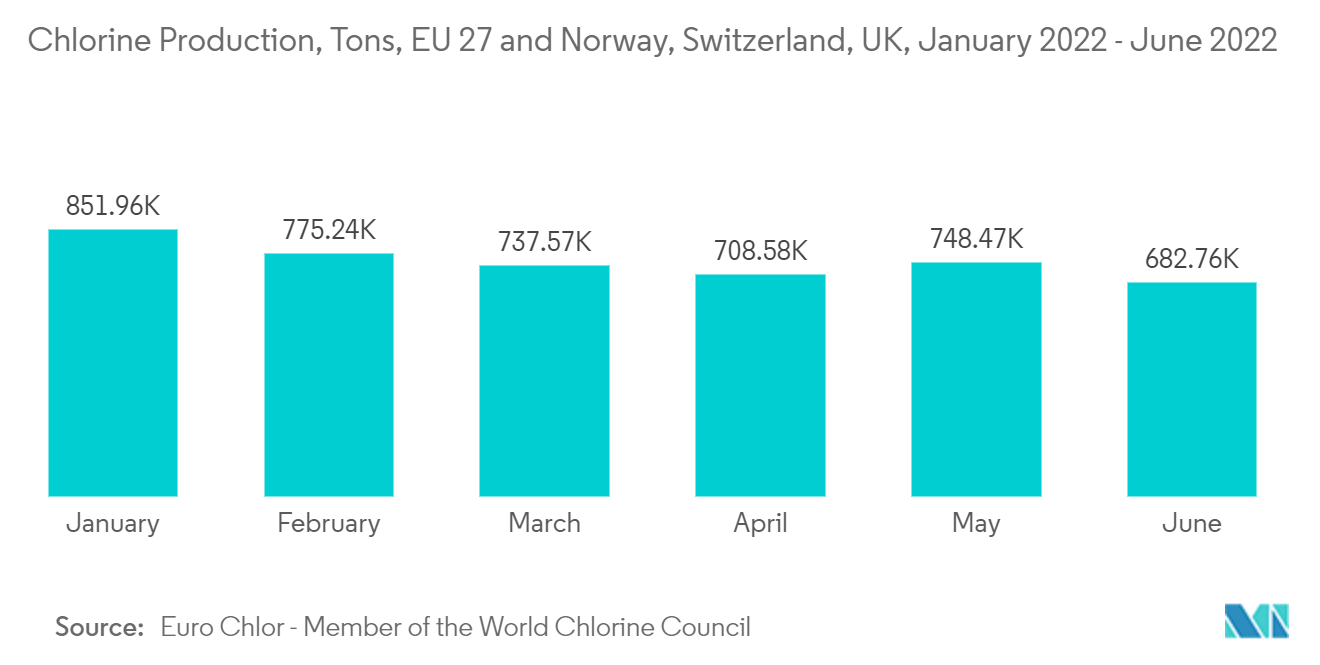

- Une grande quantité de chlore est nécessaire comme matière première dans le processus de fabrication de l'EDC et du PVC. Selon Euro Chlor, en juin 2022, la production européenne de chlore s'élevait à 682 760 tonnes. La production quotidienne moyenne en juin 2022 était de 22 759 tonnes, soit 5,7 % de moins que le mois précédent et 15,3 % de moins qu'en juin 2021.

- Des investissements importants dans des secteurs tels que lirrigation, la gestion de leau et de lassainissement, le bâtiment et la construction, les transports, lélectricité, la vente au détail, etc., continuent dêtre réalisés. Le PVC joue un rôle important dans la gestion durable de ces filières à travers divers produits, comme les fils et câbles, les tuyaux, les composites bois-PVC et les membranes d'étanchéité.

- En mars 2021, la Chine a dévoilé sa feuille de route quinquennale pour les eaux usées qui vise le développement de 20 millions de m3/j de capacité supplémentaire de traitement des eaux usées. La Chine a également augmenté la proportion deaux usées qui doivent être traitées pour se conformer aux normes de réutilisation à 25 % au cours des sept prochaines années.

- En outre, la tendance croissante de la construction verte à travers le monde encourage plus que jamais lutilisation du PVC dans le secteur de la construction. Ainsi, avec laugmentation des activités de construction, lutilisation du PVC devrait augmenter au cours de la période de prévision.

- La demande croissante de chlorure de polyvinyle devrait stimuler la demande de chlore. Cela profitera à son tour au marché du chlore au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique domine la part du marché mondial. Avec lurbanisation croissante et le besoin croissant deau douce dans des pays comme la Chine et lInde, lutilisation du chlore augmente dans la région.

- Avec 2,4 % de terres et 4 % de ressources en eau, l'Inde fait vivre près de 18 % de la population mondiale. Dernièrement, la baisse de qualité des produits agricoles a soulevé de sérieuses questions sur la durabilité des pratiques agricoles. Pour contrer ce problème, des efforts ont été déployés pour améliorer la productivité des terres et accroître l'efficacité de la chaîne d'approvisionnement (tout en réduisant l'empreinte carbone) en mettant en œuvre des tuyaux en PVC dans les systèmes d'irrigation des champs.

- De plus, le chlore est principalement utilisé pour le traitement de leau. Le processus dajout de chlore ou de composés chlorés à leau, comme lhypochlorite de sodium, est connu sous le nom de chloration de leau. Afin de tuer les bactéries, virus et autres microbes présents dans leau, cette méthode est utilisée. La chloration est particulièrement utile pour prévenir la propagation de maladies d'origine hydrique comme le choléra, la dysenterie et la typhoïde.

- En juillet 2022, le directeur général de l'Autorité d'approvisionnement en eau de Phnom Penh, Long Naro, a annoncé que la construction de la 1ère phase de l'usine de traitement d'eau de Bak Kheng était achevée à 66 % et devrait s'achever d'ici 2023. Cette usine aura la capacité de traiter 390 000 mètres cubes d'eau chaque jour.

- Lindustrie de lemballage en Inde est lune des industries à la croissance la plus rapide, avec une influence directe ou indirecte sur toutes les industries. Les dépenses en aliments emballés augmentent en raison de lurbanisation, de laugmentation du revenu par habitant et du nombre croissant de main-dœuvre.

- Selon l'Association indienne de l'industrie de l'emballage (PIAI), la consommation d'emballages en Inde a augmenté de 200 % au cours de la dernière décennie, passant de 4,3 kg par personne et par an (pppa) à 8,6 kg pppa. Cela indique clairement que le marché est sous-pénétré et offre une excellente opportunité commerciale pour lindustrie indienne du plastique.

- Dans lensemble, le marché du chlore devrait connaître une croissance saine dans le pays au cours de la période de prévision, même sil est resté affecté en 2020 en raison de lépidémie de COVID-19.

Aperçu de lindustrie du chlore

Le marché du chlore est partiellement fragmenté et dominé par très peu dacteurs. Ces acteurs majeurs comprennent, entre autres, Olin Corporation, Occidental Petroleum Corporation, Covestro AG, Formosa Plastic Corporation et Nouryon.

Leaders du marché du chlore

-

Olin Corporation

-

Occidental Petroleum Corporation

-

Covestro AG

-

Formosa Plastic Corporation

-

Nouryon

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du chlore

- Janvier 2023 Covestro AG et LANXESS développent une coentreprise pour produire des matières premières plus durables en réduisant les émissions de CO2 jusqu'à 120 000 tonnes par an. Dans le cadre de cette coentreprise, LANXESS s'approvisionnera en chlore, soude caustique et hydrogène auprès des sites certifiés ISCC PLUS de Covestro à Leverkusen et Krefeld-Uerdingen.

- Août 2022:Occidental Petroleum Corporation propose 1,1 milliard de dollars pour la modernisation chimique et l'expansion de la technologie de son unité de production de chlore-alcali. La construction de ce projet débutera en 2023 et permettra de continuer à produire du chlore et de la soude caustique.

Segmentation de lindustrie du chlore

Le chlore est un oxydant hautement réactif et puissant ; sur l'échelle de Pauling, il possède l'affinité électronique la plus élevée et la troisième électronégativité la plus élevée, derrière l'oxygène et le fluor. Le chlore est produit en faisant passer un courant électrique à travers une solution de saumure.

Le marché du chlore est segmenté par application (EDC/PVC, isocyanates et oxygénés, chlorométhanes, solvants et épichlorhydrine, produits chimiques inorganiques et autres applications), industrie de lutilisateur final (traitement de leau, produits pharmaceutiques, produits chimiques, papier et pâte à papier, plastique, pesticides, et autres industries d'utilisateurs finaux) et géographie (Asie-Pacifique, Amérique du Nord, Europe, Amérique du Sud, Moyen-Orient et Afrique). Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués sur la base du volume (kilotonnes) et de la valeur (millions USD).

Le rapport couvre également la taille du marché et les prévisions du marché du chlore dans 15 pays répartis dans les principales régions. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués sur la base du volume (kilotonnes) et de la valeur (millions USD).

| EDC/PVC |

| Isocyanates et oxygénés |

| Chlorométhanes |

| Solvants et épichlorhydrine |

| Produits chimiques inorganiques |

| Autres applications |

| Traitement de l'eau |

| Pharmaceutique |

| Produits chimiques |

| Papier et pâte à papier |

| Plastique |

| Pesticides |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Application | EDC/PVC | |

| Isocyanates et oxygénés | ||

| Chlorométhanes | ||

| Solvants et épichlorhydrine | ||

| Produits chimiques inorganiques | ||

| Autres applications | ||

| Industrie des utilisateurs finaux | Traitement de l'eau | |

| Pharmaceutique | ||

| Produits chimiques | ||

| Papier et pâte à papier | ||

| Plastique | ||

| Pesticides | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le chlore

Quelle est la taille actuelle du marché du chlore ?

Le marché du chlore devrait enregistrer un TCAC supérieur à 3,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du chlore ?

Olin Corporation, Occidental Petroleum Corporation, Covestro AG, Formosa Plastic Corporation, Nouryon sont les principales sociétés opérant sur le marché du chlore.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du chlore ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du chlore ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du chlore.

Quelles années couvre ce marché du chlore ?

Le rapport couvre la taille historique du marché du chlore pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du chlore pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du chlore

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du chlore 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du chlore comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.