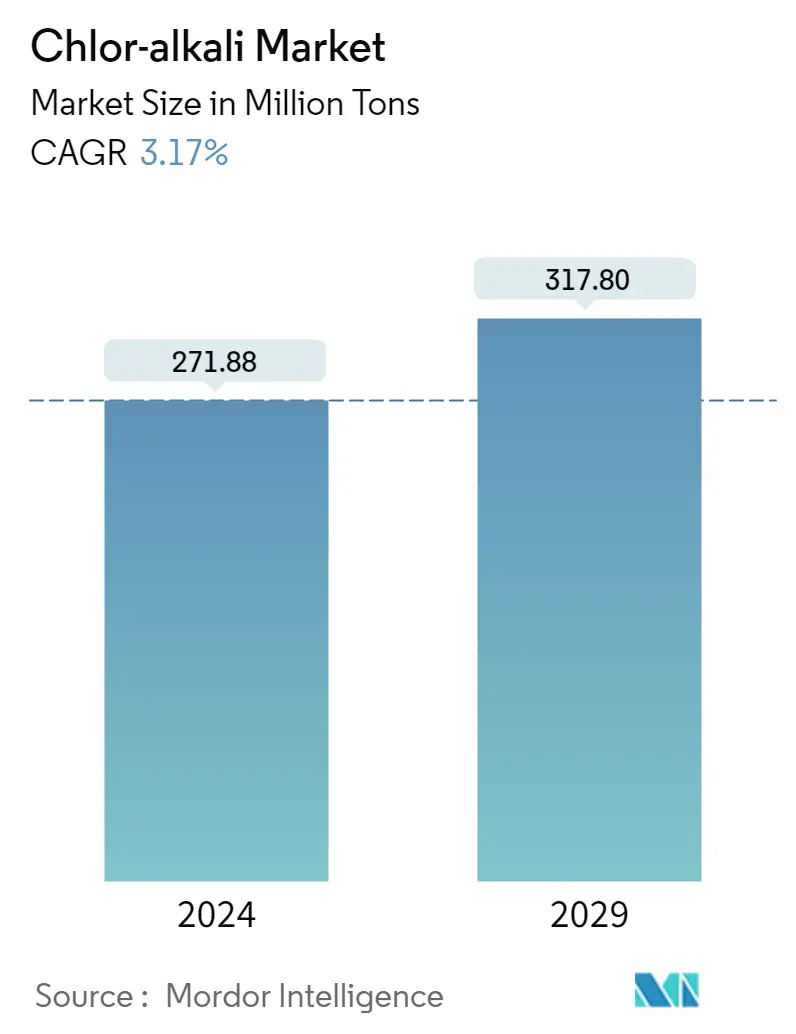

Taille du marché du chlore alcalin

| Période d'étude | 2019 - 2029 |

| Volume du Marché (2024) | 271.88 millions de tonnes |

| Volume du Marché (2029) | 317.80 Millions de tonnes |

| TCAC(2024 - 2029) | 3.17 % |

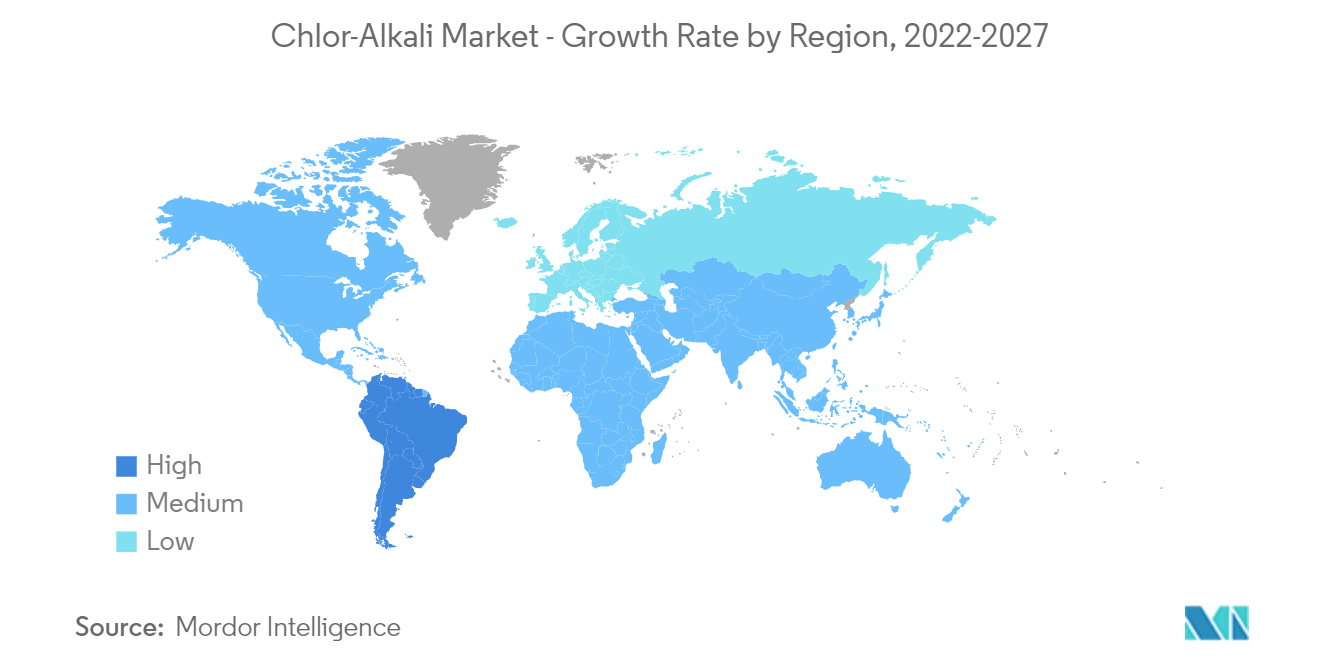

| Marché à la Croissance la Plus Rapide | Amérique du Sud |

| Plus Grand Marché | Asie-Pacifique |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du chlore alcalin

La taille du marché du chlore-alcali est estimée à 271,88 millions de tonnes en 2024 et devrait atteindre 317,80 millions de tonnes dici 2029, avec une croissance de 3,17 % au cours de la période de prévision (2024-2029).

La COVID-19 a eu un impact négatif sur la demande de chlore-alcali en 2020. Cependant, laugmentation de la demande de produits chimiques destinés aux applications de lalumine, du textile, du papier et de la pâte à papier a propulsé la consommation de chlore-alcali.

- Le principal facteur de croissance du marché à court terme est la forte demande de soude caustique et de ses dérivés. En outre, la soude caustique est utilisée pour fabriquer des produits dans des industries telles que le papier et la pâte à papier, le savon et les détergents, les textiles et la synthèse de nombreux produits chimiques organiques et inorganiques.

- La demande croissante de chlore-alcali dans des applications émergentes telles que le traitement de leau et les batteries lithium-ion devrait offrir de nouvelles opportunités de croissance à lindustrie.

- La région Asie-Pacifique devrait constituer le plus grand marché en raison de la production et de la consommation à grande échelle de produits chlore-alcali et de leurs dérivés.

- Dun autre côté, limpact environnemental et les réglementations environnementales strictes sont susceptibles dentraver la croissance de lindustrie.

Tendances du marché du chlore alcalin

Le segment du chlore devrait stimuler la croissance du marché

- Le chlore est présent naturellement, mais pas sous sa forme élémentaire (gazeuse) (comme le Cl2). Le chlore et la soude caustique/hydroxyde de sodium sont produits en faisant passer un courant électrique dans la saumure (sel commun dissous dans l'eau). Ce processus est appelé chlore-alcali.

- Le chlore et lhydroxyde de sodium produits lors de ce procédé sont largement utilisés dans lindustrie chimique. Les trois matières premières utilisées dans la production de chlore sont le sel, leau et lélectricité. Le résultat est trois produits le chlore, la soude caustique et lhydrogène.

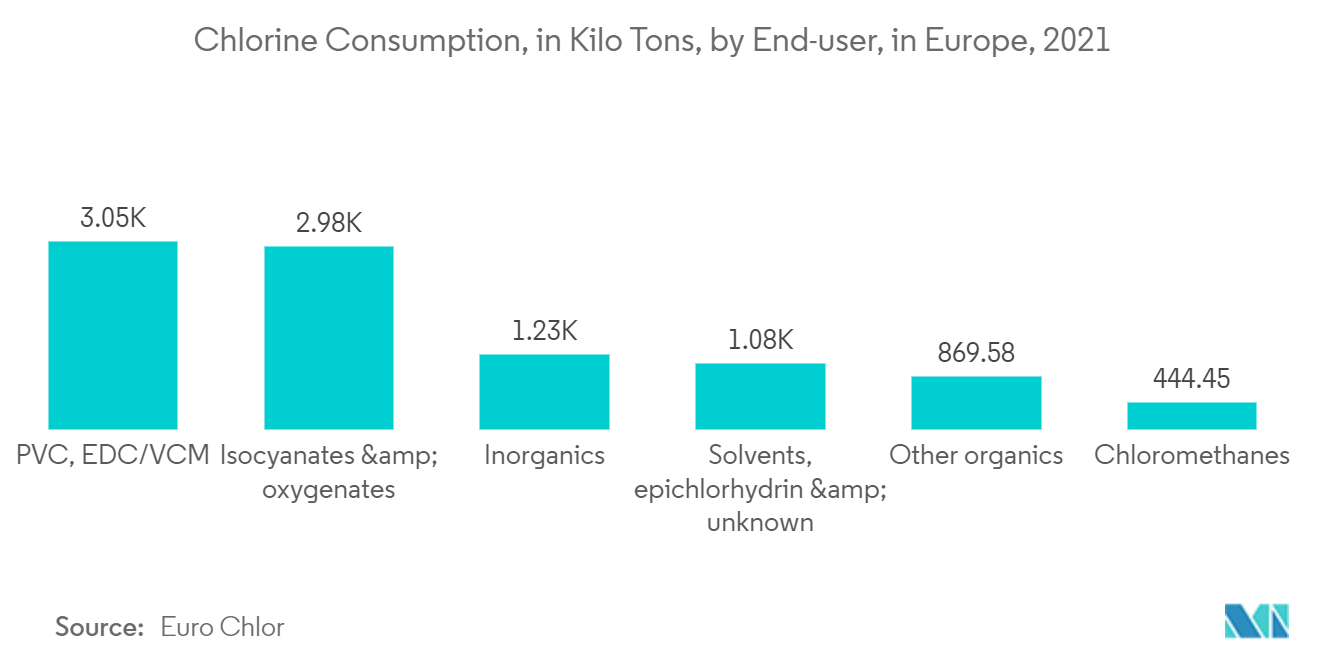

- Le chlore a de nombreuses utilisations industrielles, notamment la fabrication de matériaux en vrac comme les produits en papier blanchi, les plastiques comme le PVC et les solvants comme le tétrachlorométhane, le chloroforme et le dichlorométhane. Il est également utilisé pour fabriquer des teintures, des textiles, des médicaments, des antiseptiques, des insecticides et des peintures.

- De plus, les utilisations cliniques du chlore dans les établissements de santé comprennent l'hyperchloration de l'eau potable pour prévenir la colonisation par Legionella, la chloration des systèmes de distribution d'eau utilisés dans les centres d'hémodialyse, le nettoyage des surfaces environnementales, la désinfection du linge, l'utilisation locale pour décontaminer les déversements de sang, la désinfection des équipements, décontamination des déchets médicaux avant élimination et thérapie dentaire.

- La production et la consommation de chlore augmentent constamment dans les différentes industries utilisatrices finales. En juin 2022, la production européenne de chlore s'élevait à 682 760 tonnes. De plus, le PVC est lun des plus gros consommateurs de chlore en Europe.

- De plus, en raison de la pandémie, la demande de chlore pour le traitement de leau devrait augmenter de manière excessive dans les années à venir.

La Chine devrait dominer la région Asie-Pacifique

- La Chine domine le marché du chlore-alcali dans la région Asie-Pacifique en raison de la demande croissante de produits chimiques chlore-alcali de la part de différentes industries.

- L'industrie textile chinoise est la plus importante au monde en termes de production et d'exportation. En 2021, la Chine représentait plus de 41 % des exportations mondiales de textiles, suivie par l'Union européenne et l'Inde. L'industrie textile en Chine est également en plein essor grâce à l'augmentation des investissements et au soutien du gouvernement dans le cadre du 13e plan quinquennal. Les investissements dans l'industrie textile du pays ont augmenté en raison de tarifs d'électricité moins élevés, de subventions aux transports et de la baisse des prix du coton brut.

- De plus, selon le Bureau national des statistiques, en octobre 2022, environ 3,18 milliards de mètres de tissus d'habillement ont été produits en Chine.

- En outre, grâce à linitiative Belt Road, le pays a connu un afflux dénormes investissements, tant nationaux quétrangers, principalement axés sur laugmentation de la capacité de production et des exportations de textiles et de vêtements. Ceci, à son tour, augmente la demande sur le marché du chlore-alcali.

- La Chine est une plaque tournante du traitement chimique, représentant une part importante des produits chimiques produits dans le monde. La croissance du pays représente la moitié de la croissance du marché chimique mondial. Le marché chimique en Chine connaît une croissance annuelle de 4 à 5%, contre une croissance d'environ 3% dans le reste du monde.

- Dans lensemble, le marché du chlore-alcali devrait connaître une croissance saine dans le pays au cours de la période de prévision.

Aperçu du marché du chlore alcalin

Le marché global du chlore-alcali est partiellement fragmenté. Certains acteurs majeurs du marché comprennent Olin Corporation, Occidental Petroleum Corporation, Solvay, Ciner Resources Corporation et Westlake Chemical Corporation, entre autres (sans ordre particulier).

Leaders du marché du chlore alcalin

-

Olin Corporation

-

Occidental Petroleum Corporation

-

Westlake Chemicals Corporation

-

Solvay

-

Ciner Resources Corporation

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du chlore alcalin

- En juin 2022, OxyVinyls, la division chimique d'Occidental Petroleum, prévoit un projet d'agrandissement et de modernisation de 1,1 milliard de dollars dans son usine de chlore-alcali de La Porte, au Texas. Le plan de l'entreprise implique l'expansion et la mise à niveau des équipements et processus actuels du système avec l'intégration de nouveaux équipements qui utilisent mieux la technologie des cellules membranaires.

- En janvier 2021, INOVYN a été sélectionnée par le groupe Koyuncu pour fournir une technologie chlore-alcali dans le cadre d'un investissement de 16 millions d'euros (~ 17,02 millions de dollars) dans une nouvelle usine de production dans la province de Konya, en Turquie. INOVYN fournira des électrolyseurs bipolaires BICHLOR de pointe pour une nouvelle installation qui produira du chlore, de la soude caustique, de l'hypochlorite de sodium et de l'acide chlorhydrique. La nouvelle installation aura une capacité de production annuelle de 50 000 tonnes et devrait commencer sa production en 2022.

Rapport sur le marché du chlore alcalin – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Forte demande de soude caustique et de ses dérivés

4.1.2 Demande croissante des segments d’utilisateurs finaux et des installations de production existantes

4.2 Contraintes

4.2.1 Impact environnemental et réglementations environnementales strictes

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

4.5 Tendances d’importation et d’exportation

5. SEGMENTATION DU MARCHÉ (taille du marché en volume)

5.1 Produit

5.1.1 Soude Caustique

5.1.2 Chlore

5.1.3 Carbonate de sodium

5.2 Processus de production

5.2.1 Cellule membranaire

5.2.2 Cellule à diaphragme

5.2.3 Autres processus de production

5.3 Application

5.3.1 Pâtes et papiers

5.3.2 Produit chimique organique

5.3.3 Produit chimique inorganique

5.3.4 Savon et détergent

5.3.5 Alumine

5.3.6 Textile

5.3.7 Autres applications

5.4 Géographie

5.4.1 Asie-Pacifique

5.4.1.1 Chine

5.4.1.2 Inde

5.4.1.3 Japon

5.4.1.4 Corée du Sud

5.4.1.5 Reste de l'Asie-Pacifique

5.4.2 Amérique du Nord

5.4.2.1 États-Unis

5.4.2.2 Canada

5.4.2.3 Mexique

5.4.3 L'Europe

5.4.3.1 Allemagne

5.4.3.2 Royaume-Uni

5.4.3.3 France

5.4.3.4 Italie

5.4.3.5 Le reste de l'Europe

5.4.4 Amérique du Sud

5.4.4.1 Brésil

5.4.4.2 Argentine

5.4.4.3 Reste de l'Amérique du Sud

5.4.5 Moyen-Orient et Afrique

5.4.5.1 Arabie Saoudite

5.4.5.2 Afrique du Sud

5.4.5.3 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Analyse de la part de marché (%)

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 ANWIL SA (PKN ORLEN SA)

6.4.2 BorsodChem (Wanhua Chemical Group Co. Ltd)

6.4.3 Ciner Resources Corporation

6.4.4 Covestro AG

6.4.5 Dow

6.4.6 Ercros SA

6.4.7 Formosa Plastics Corporation

6.4.8 Genesis Energy LP

6.4.9 Hanwha Solutions/Chemical Corporation

6.4.10 INOVYN (INEOS)

6.4.11 Kemira

6.4.12 Kem One

6.4.13 MicroBio Ireland Limited

6.4.14 NIRMA

6.4.15 Nouryon

6.4.16 Occidental Petroleum Corporation

6.4.17 Olin Corporation

6.4.18 PCC Rokita SA (PCC SE)

6.4.19 Shandong Haihua Group Co. Ltd

6.4.20 Spolchemie

6.4.21 Tata Chemicals Limited

6.4.22 Tosoh Corporation

6.4.23 Vinnolit GmbH & Co. KG (Westlake Chemical Corporation)

6.4.24 Vynova Group

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Demande croissante de chlore-alcali de la part des marchés émergents

Segmentation de lindustrie du chlore alcalin

Le procédé chlore-alcali implique l'électrolyse du chlorure de sodium aqueux dans une cellule à membrane, produisant du chlore et ses coproduits, de la soude caustique et de l'hydrogène gazeux. Le marché du chlore-alcali est segmenté par produit, processus de production, application et géographie. Par produit, le marché est segmenté en soude caustique, chlore et carbonate de sodium. Par processus de production, le marché est segmenté en cellules à membrane, cellules à diaphragme et autres. En fonction des applications, le marché est segmenté en pâtes et papiers, produits chimiques organiques, produits chimiques inorganiques, savons et détergents, alumine, textiles et autres applications. Le rapport couvre également la taille et les prévisions du marché du chlore-alcali dans 15 pays des principales régions. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés en fonction du volume (kilotonne).

| Produit | ||

| ||

| ||

|

| Processus de production | ||

| ||

| ||

|

| Application | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

FAQ sur les études de marché sur le chlore alcalin

Quelle est la taille du marché du chlore-alcali ?

La taille du marché du chlore-alcali devrait atteindre 271,88 millions de tonnes en 2024 et croître à un TCAC de 3,17 % pour atteindre 317,80 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché du chlore-alcali ?

En 2024, la taille du marché du chlore-alcali devrait atteindre 271,88 millions de tonnes.

Qui sont les principaux acteurs du marché du chlore-alcali ?

Olin Corporation, Occidental Petroleum Corporation, Westlake Chemicals Corporation, Solvay, Ciner Resources Corporation sont les principales sociétés opérant sur le marché du chlore-alcali.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du chlore-alcali ?

On estime que lAmérique du Sud connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du chlore-alcali ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du chlore-alcali.

Quelles années couvre ce marché du chlore-alcali et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du chlore-alcali était estimée à 263,53 millions de tonnes. Le rapport couvre la taille historique du marché du chlore-alcali pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du chlore-alcali pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie du chlore alcalin

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du chlore alcalin 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du chlore alcalin comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.