Analyse du marché de la logistique de projet en Chine

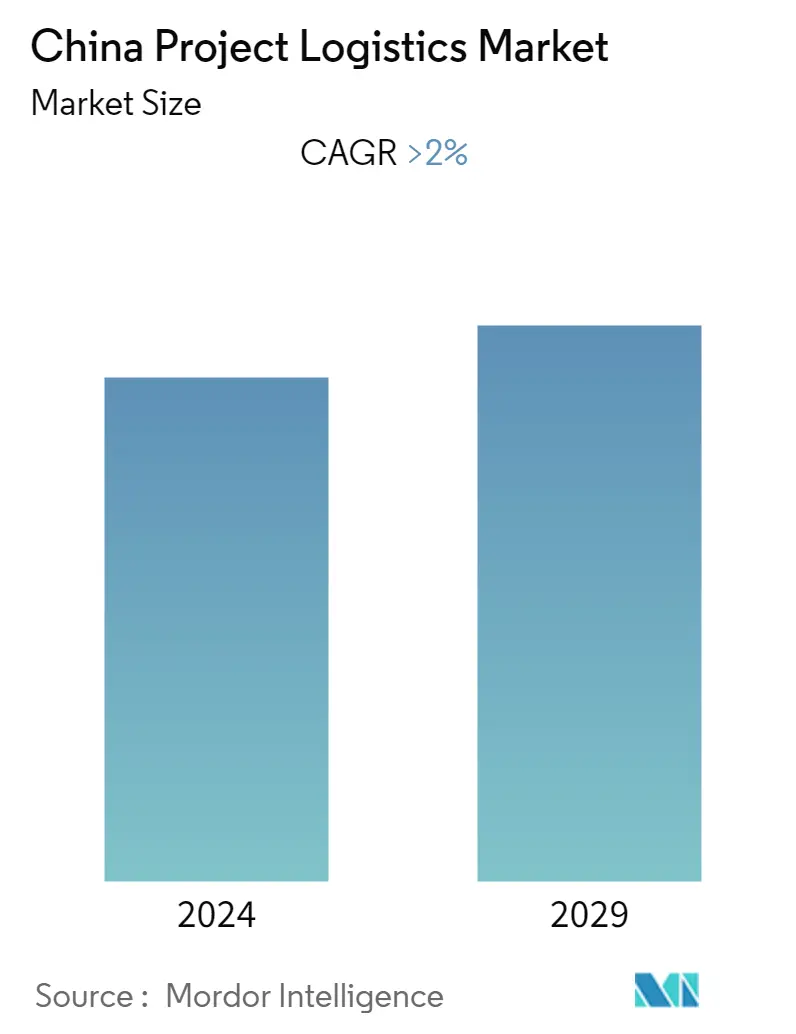

Le marché de la logistique de projet en Chine devrait croître à un TCAC de plus de 2 % au cours de la période de prévision.

- On sattend à ce que la hausse à court terme des prix du pétrole aide lindustrie du transport de projets dans le monde entier. Dautre part, une réduction à long terme des prix du pétrole est attendue, ce qui entraînera moins dargent investi dans de nouveaux projets.

- La Chine produit une grande quantité de fret lourd destiné à létranger. La Chine est le premier producteur mondial dacier et sa capacité est dix fois supérieure à celle des États-Unis. En conséquence, un pays est une destination prisée par dautres pays souhaitant importer de grandes structures en acier.

- De plus, grâce à lInitiative la Ceinture et la Route (BRI), les dépenses dinfrastructure en Chine et chez ses voisins augmentent rapidement. Le projet améliore la promotion du commerce et les infrastructures de transport.

- Des recherches récentes montrent que l'approche chinoise en matière de prêts internationaux a changé. Les investissements de la Chine dans des projets d'infrastructure dans le cadre de son initiative la Ceinture et la Route (BRI) ont diminué, tandis que l'aide à court et moyen terme de Pékin aux pays partenaires, dont certains sont confrontés à des niveaux d'endettement croissants, a augmenté.

- Un rapport du Green Finance and Development Center (GFDC) de l'Université Fudan de Shanghai indique que les investissements et les contrats de la Chine dans 147 pays ont totalisé 28,4 milliards de dollars au premier semestre 2022. Il s'agit d'une augmentation de 47 % par rapport à la même période de l'année dernière..Grâce aux investissements, 11,8 milliards de dollars ont été réalisés, et grâce aux contrats de projets, 16,5 milliards de dollars ont été réalisés.

- Les risques liés au déplacement des marchandises du projet augmentent, non seulement en termes de limite sur la quantité pouvant être déplacée, mais également en termes de valeurs de retard de démarrage (DSU) à la fin, où les montants d'assurance pourraient atteindre 1 milliard de dollars..

- Lorsque des éléments tels que la refabrication, l'expédition, les frais, la perte de revenus et d'autres coûts opérationnels sont pris en compte, le fait qu'une expédition n'arrive pas intacte peut entraîner une perte massive de plusieurs millions de dollars en matière de retard de démarrage (DSU). Les projets de la BRI, qui nécessitent lexpédition de marchandises via des transits intérieurs extrêmement longs vers des régions comme lAsie du Sud-Est, augmentent ce risque.

- En Chine, les ports de Qingdao, Dalian, Guangzhou et surtout Shanghai et Tianjin sont généralement utilisés pour traiter les marchandises du projet.

- La politique chinoise zéro COVID-19 a eu un impact important sur les chaînes d'approvisionnement mondiales, car elle a fermé de nombreuses grandes villes pendant une longue période, ce qui aurait été impensable avant la pandémie. Les restrictions associées au COVID-19 ont considérablement réduit la capacité de production et de logistique de la Chine. , et la mobilité des personnes, ainsi que la confiance des entreprises et des consommateurs.

- La Chine est une source majeure de nombreux biens de consommation, pièces de fabrication et matières premières. La perte de ses capacités industrielles et logistiques a aggravé linflation mondiale en provoquant une pénurie persistante dapprovisionnements sur les marchés mondiaux qui sont tous connectés.

Tendances du marché chinois de la logistique de projet

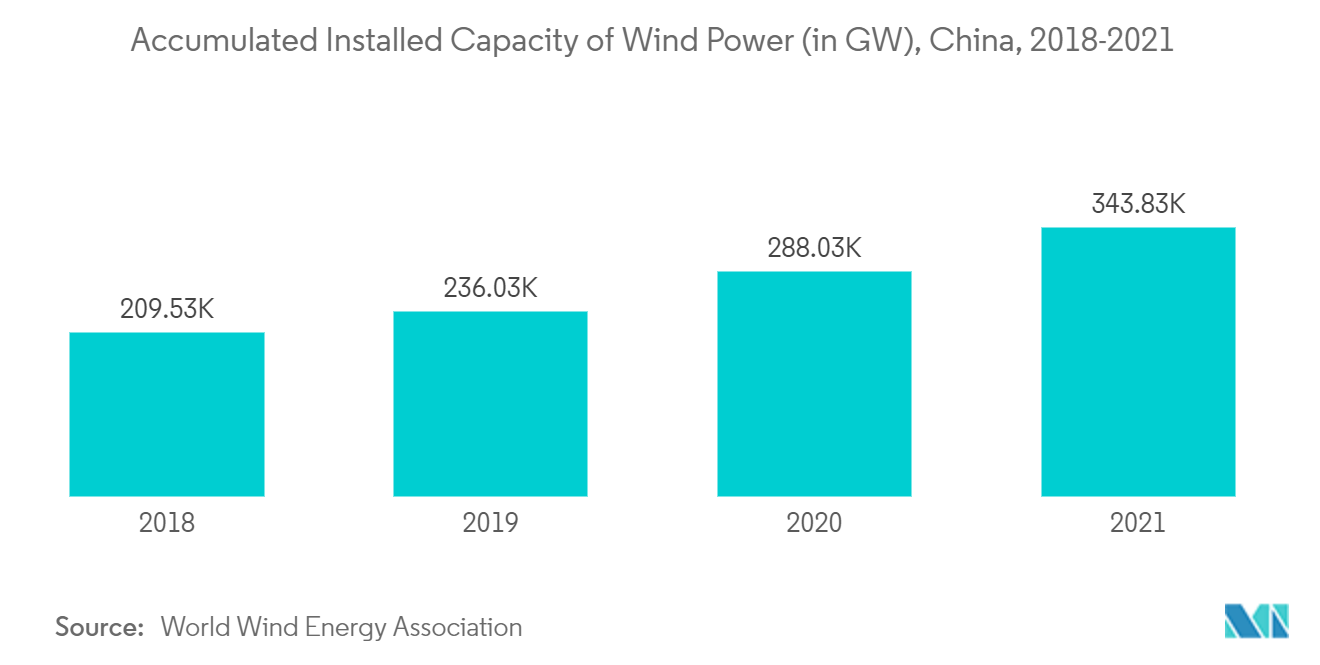

Lénergie éolienne devrait propulser la demande de services logistiques de projets tout au long de la période de prévision

- L'un des segments de croissance importants du marché de la logistique de projet est le transport d'énergie éolienne. L'énergie éolienne devient une activité mature dans le monde entier, c'est pourquoi de plus en plus d'éoliennes de plus grande taille sont construites pour produire de l'électricité de manière plus efficace.

- Les équipements éoliens sont très gros et lourds, certaines pièces pesant plus de 300 tonnes. Il faut beaucoup de compétences pour le déplacer en toute sécurité. Le transport vers des sites éloignés et offshore est parfois nécessaire.

- Alors que de plus en plus de pays utilisent l'énergie éolienne, la pression est exercée sur les fabricants pour qu'ils acheminent les équipements plus rapidement vers les pays. En réponse au besoin croissant d'expédier des composants d'énergie éolienne, certains constructeurs navals se concentrent sur la fabrication de navires spéciaux conçus pour transporter des équipements d'énergie éolienne..

- La Chine a installé à elle seule 55,8 Gigawatts en 2021, battant son précédent record de 52 Gigawatts établi en 2020. Il s'agit d'une augmentation de 19,4 %. La capacité totale installée des éoliennes en Chine est actuellement de 344 gigawatts.

- Malgré la pandémie mondiale et la pression économique croissante, le secteur de lénergie éolienne offshore a continué de croître, selon un récent rapport de linstitut de recherche sur le transport maritime Clarksons. Le volume de production a grimpé de 177 % sur un an pour atteindre plus de 3400 unités, établissant ainsi un record.

- Dici fin 2021, la quantité totale dénergie éolienne offshore produite dans le monde atteindra 50,5 GW. Il s'agit d'un bond important de 58 % par rapport à l'année précédente. Lénergie éolienne offshore devient de plus en plus importante en tant que lun des principaux moyens permettant au système énergétique de devenir neutre en carbone. En effet, il y a moins de ressources terrestres et éoliennes sur terre qui peuvent être utilisées pour produire de lénergie.

- Selon la capacité mondiale installée des éoliennes offshore, elles peuvent contribuer à économiser chaque année près de 9000 tonnes démissions de carbone liées à la production délectricité.

- Le Global Wind Energy Council (GWEC) affirme que la capacité de production éolienne offshore installée augmentera de plus de 235 GW entre 2021 et 2030, à un rythme d'environ 23,6 % par an en moyenne. La capacité totale installée dépassera 270 GW d'ici 2030.

- Tous les pays ont élaboré des plans dinvestissement importants pour la croissance de lénergie éolienne offshore. La Chine et lEurope en font partie et constituent les principaux facteurs de croissance du marché mondial. Au cours des dix prochaines années, il est prévu que la capacité nouvellement construite atteindra respectivement 58 GW et 102 GW.

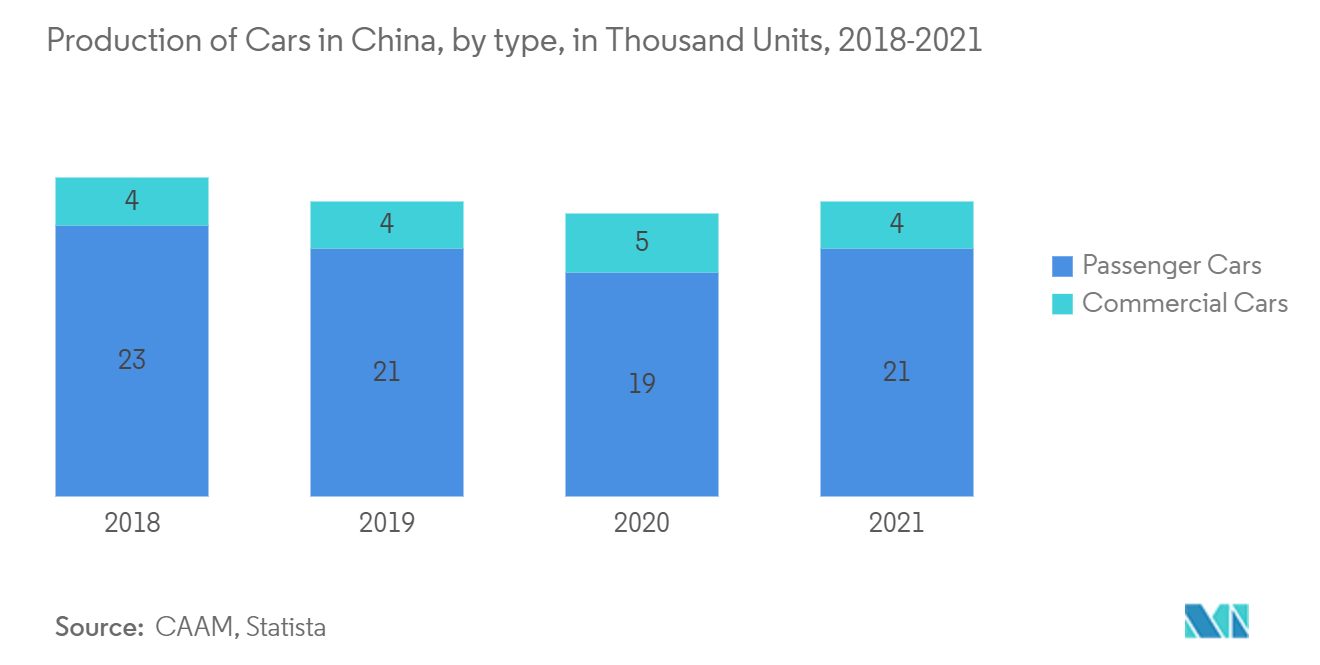

La croissance de lautomobile stimule le marché

- Les constructeurs navals et les personnes qui suivent l'industrie affirment que la flotte chinoise de transporteurs de voitures maritimes va s'agrandir et qu'elle obtiendra une plus grande part de marché dans les années à venir en raison de l'augmentation des exportations automobiles du pays et de la demande croissante de véhicules électriques dans le monde..

- Le marché mondial des porte-voitures a connu une forte expansion cette année et commencera à se redresser en 2021. Au cours des huit premiers mois, un total de 43 nouveaux porte-voitures ont été commercialisés dans le monde, soit le plus grand nombre depuis 2008, selon l'Association chinoise des transporteurs de véhicules, basée à Pékin. l'industrie nationale de la construction navale, ou CANSI.

- Avec une taille moyenne de navire de 5300 places, la flotte mondiale de 756 porte-voitures contient près de 4 millions de places pour les véhicules individuels. La Chine dispose actuellement d'une flotte de 51 transporteurs de voitures, dont neuf sont de grands transporteurs de voitures avec 7 600 places de stationnement chacun, et deux d'entre eux sont de grands transporteurs de voitures avec 7 800 places de stationnement chacun, dont les deux livraisons sont prévues respectivement en 2024 et 2025..

- Avant 2021, le commerce intérieur dominait le plus la flotte de transporteurs automobiles chinois. Cependant, à mesure que de nouveaux navires commandés auprès des armateurs et des constructeurs automobiles chinois seront livrés au cours des années suivantes, la flotte devrait augmenter, selon Liu Hao, directeur de l'usine de fabrication de Longkou à Yantai, CIMC Raffles Offshore Ltd, basée dans la province du Shandong. Selon Liu, l'entreprise a reçu le plus grand nombre de commandes de son histoire, totalisant 12, pour 12 porte-voitures. Il a jusqu'en 2026 pour finaliser le plan de production nécessaire à l'exécution de ces commandes.

Aperçu du secteur de la logistique de projets en Chine

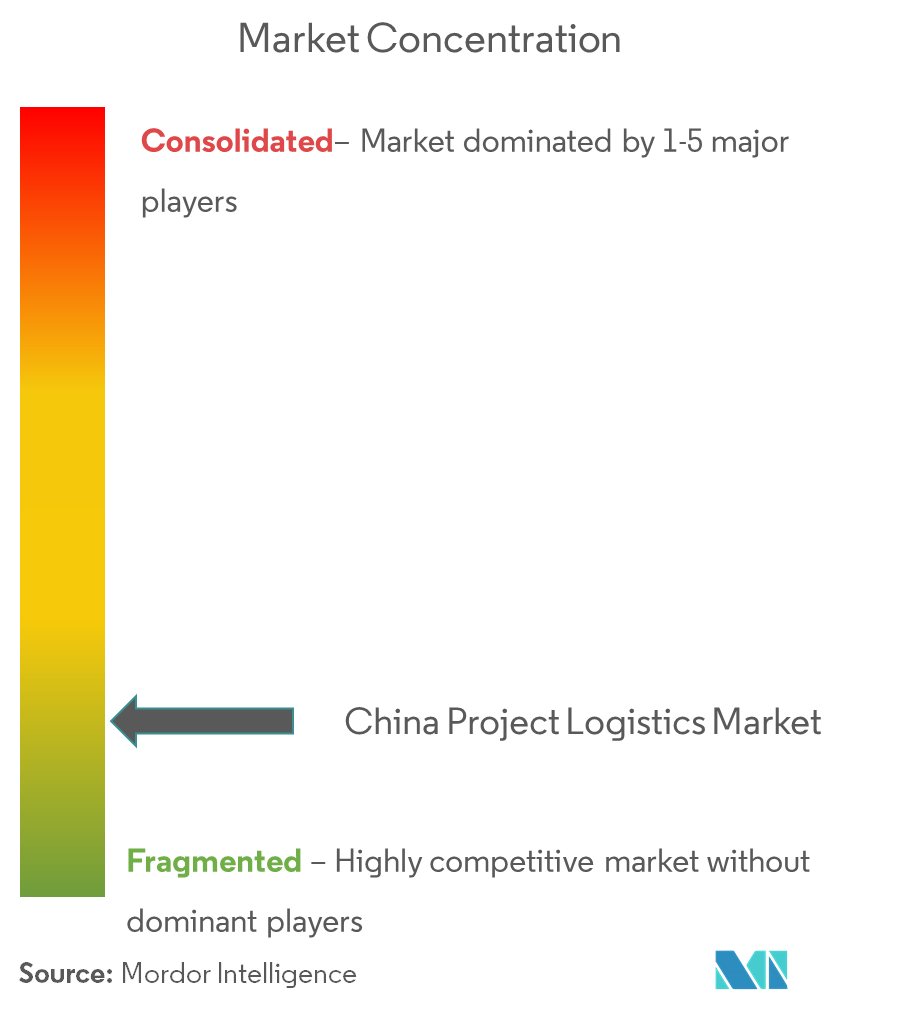

Le marché de la logistique de projet en Chine est fragmenté en raison du grand nombre de petites et moyennes entreprises actives dans ce secteur. Certaines des entreprises les plus connues incluent Chirey Group, Sinotrans et COSCO Shipping Logistics Co., Ltd. Les entreprises nationales dominent le marché. Pour répondre à la demande croissante et aux exportations de marchandises lourdes du pays, les entreprises doivent élargir leurs réseaux. Les équipements critiques pour le projet sont soumis à des critères très stricts pour la création d'une stratégie de transport de marchandises, le déploiement de camions de transport, la coordination des camions, des navires et des grues flottantes, ainsi que la gestion du temps. Ce matériel doit être livré en toute sécurité dans des délais plus courts. Par conséquent, lors du traitement du fret lié à un projet, les entreprises doivent faire les bons choix de partenaires.

Leaders du marché chinois de la logistique de projet

-

COSCO Shipping Logistics Co., Ltd.

-

Chirey Group

-

Sinotrans (HK) Logistics Ltd.

-

CJ Smart Cargo

-

Tiba Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché chinois de la logistique des projets

- Janvier 2023 : Maersk et l'administration de la zone de libre-échange de Shanghai ont signé fin décembre 2022 un accord de concession de terrain pour la nouvelle zone de Lin-gang. Il sagit du premier centre logistique phare vert et intelligent de Maersk à ouvrir en Chine. Ses émissions de gaz à effet de serre sont faibles ou très faibles. Le projet débutera au troisième trimestre 2024 et coûtera 174 millions de dollars américains.

- Janvier 2022 : Les membres d'Ocean Alliance, CMA CGM, COSCO Shipping Lines, OOCL et Evergreen ont signé le produit Ocean Alliance Day 7, qui sera lancé en janvier 2023. Il a été annoncé que 26 CMA CGM bicarburant propulsés au GNL les navires seraient affectés à Ocean Alliance. Le nouveau produit comprendra un total de 353 porte-conteneurs, dont 125 seront exploités par le Groupe CMA CGM, 40 services et une capacité annuelle totale estimée à environ 22,4 millions d'EVP. Le lancement du nouveau service coïncidera avec l'entrée en vigueur du système de notation de l'indicateur d'intensité carbone (CII) de l'OMI, qui a récemment fait l'objet de nombreuses critiques parce qu'il n'était pas adapté à son objectif.

Segmentation de lindustrie de la logistique de projets en Chine

La logistique de projet fait référence à la gestion logistique d'une entreprise spécifique. Cela couvre l'organisation, la gestion et la surveillance des transports. Transporter des marchandises en toute sécurité vers un chantier de construction pour un projet particulier est au centre de la logistique du projet.

La recherche comprend une analyse approfondie de lindustrie chinoise de la logistique de projet, un aperçu du marché, des estimations de la taille du marché pour les segments importants, les tendances émergentes par segments et la dynamique du marché. Le marché de la logistique de projet est segmenté par service (transport, expédition, entreposage et autres services à valeur ajoutée) et par utilisateurs finaux (pétrole et gaz, pétrochimie, mines et carrières, énergie et électricité, construction, fabrication et autres services finaux). Utilisateurs). Le rapport propose la taille du marché et les prévisions du marché chinois de la logistique de projet en valeur (USD) pour tous les segments ci-dessus.

| Par service | Transport |

| Expéditeur | |

| Entreposage | |

| Autres services à valeur ajoutée | |

| Par utilisateur final | Pétrole et gaz, pétrochimie |

| Mines et carrières | |

| Énergie et puissance | |

| Construction | |

| Fabrication | |

| Autres utilisateurs finaux (aérospatiale et défense, automobile, etc.) |

FAQ sur les études de marché sur la logistique des projets en Chine

Quelle est la taille actuelle du marché chinois de la logistique de projet ?

Le marché chinois de la logistique de projet devrait enregistrer un TCAC supérieur à 2 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché chinois de la logistique de projet ?

COSCO Shipping Logistics Co., Ltd., Chirey Group, Sinotrans (HK) Logistics Ltd., CJ Smart Cargo, Tiba Group sont les principales sociétés opérant sur le marché chinois de la logistique de projet.

Quelles années couvre ce marché chinois de la logistique de projet ?

Le rapport couvre la taille historique du marché chinois de la logistique de projet pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché chinois de la logistique de projet pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Customers of Logistics Services Reports

Popular Logistics Reports

Other Popular Industry Reports

Rapport sur l'industrie de la logistique de projets en Chine

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique des projets en Chine 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de China Project Logistics comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

_-_Copy.webp)