Taille du marché chinois des protéines végétales

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | 1.8 Milliards de dollars |

|

|

Taille du Marché (2029) | 2.69 Milliards de dollars |

|

|

Plus grande part par utilisateur final | Aliments et boissons |

|

|

CAGR (2024 - 2029) | 7.93 % |

|

|

Croissance la plus rapide par utilisateur final | L'alimentation animale |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché chinois des protéines végétales

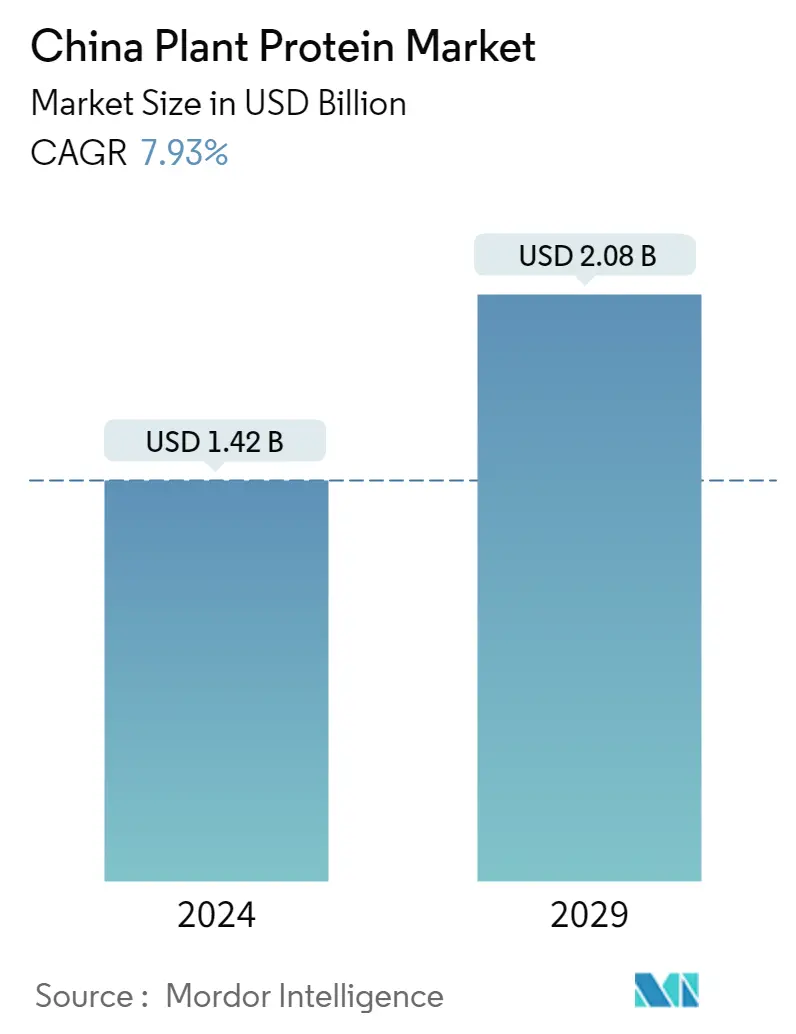

La taille du marché chinois des protéines végétales est estimée à 1,42 milliard USD en 2024 et devrait atteindre 2,08 milliards USD dici 2029, avec une croissance de 7,93 % au cours de la période de prévision (2024-2029).

Les bienfaits pour la santé associés aux protéines végétales ont motivé leur application, en particulier dans le secteur de l'alimentation animale et de l'alimentation et de la restauration.

- L'alimentation animale était le segment leader, par application, des protéines végétales dans la région, représentant une part importante en volume de 52,51 %, suivi par le segment des aliments et boissons, avec une part en volume de 52,51 %, en 2022. L'alimentation animale est également prévue. être le segment à la croissance la plus rapide du marché chinois des protéines végétales, avec un TCAC de 9,10 % en valeur au cours de la période de prévision (2023-2029). Lévolution des préférences des consommateurs vers ces protéines incite fortement les fabricants à innover en matière de produits enrichis en protéines végétales. Des lancements de produits ont eu lieu dans le pays pour répondre à la demande croissante et aux besoins croissants des clients.

- La demande de protéines dans le secteur de lalimentation et des boissons est principalement motivée par des facteurs tels que la demande croissante de fonctions protéiques et la sensibilisation aux régimes riches en protéines. Dans le segment des aliments et des boissons, le sous-segment des produits alternatifs à la viande a augmenté de 48,4 %, suivi du sous-segment des produits laitiers et substituts laitiers (22,4 %) en 2020 en raison de la tendance croissante au véganisme parmi les consommateurs du pays. Le sous-segment de la viande/volaille/fruits de mer et substituts de viande devrait enregistrer le TCAC le plus rapide de 7,07 % dans le segment des aliments et boissons, en valeur, au cours de la période de prévision.

- Le marché chinois des protéines végétales a connu le taux de croissance annuel le plus élevé, soit 13,98 % en valeur en 2020. En raison de la pandémie de COVID-19, les gens ont opté pour un régime végétalien à haute valeur nutritive. Par exemple, plus de 200 millions de personnes ont suivi un régime végétalien en 2020, soit le nombre le plus élevé depuis 2016. Cependant, les ventes de protéines de pois ont grimpé en 2020 en raison de lévolution des préférences vers des repas plus petits et du remplacement des régimes traditionnels par des options plus saines et plus pratiques.

Tendances du marché chinois des protéines végétales

- Laugmentation de la population infantile et la diminution de lallaitement maternel sont les principaux moteurs du segment

- Le sous-secteur des gâteaux est en plein essor

- Les boissons saines et fonctionnelles stimulent la croissance segmentaire

- Les céréales pour petit-déjeuner peuvent cibler le secteur des aliments transformés en déplacement

- La combinaison de stratégies de croissance distinctes stimule lindustrie

- Léconomie intensive stimule les ventes de chocolat haut de gamme

- Le lait végétal est un moteur important du segment

- Une population vieillissante pour soutenir la croissance du marché

- Le volume élevé de consommation de viande en Chine stimule le secteur

- Les entreprises multinationales ont une grande marge de croissance

- Les snacks salés sont une tendance actuelle du marché

- La participation croissante à lactivité sportive propulse la croissance

- Les techniques et l'expertise innovantes stimulent l'industrie

- Le segment cosmétique impacte la croissance du marché

- La Chine pourrait devenir le premier producteur mondial de blé

Aperçu du marché chinois des protéines végétales

Le marché chinois des protéines végétales est fragmenté, les cinq plus grandes entreprises occupant 18,70 %. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, Fuji Oil Group, International Flavors Fragrances Inc., Kerry Group PLC et Wilmar International Ltd (triés par ordre alphabétique).

Leaders du marché chinois des protéines végétales

Archer Daniels Midland Company

Fuji Oil Group

International Flavors & Fragrances Inc.

Kerry Group PLC

Wilmar International Ltd

Other important companies include Foodchem International Corporation, Roquette Frères, Shandong Jianyuan Bioengineering Co. Ltd, Shandong Qufeng Food Technology Co. Ltd, Shandong Yuwang Industrial Co. Ltd, Wuxi Jinnong Biotechnology Co. Ltd, Yantai Shuangta Food Co. Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché chinois des protéines végétales

- Juin 2022 Roquette, un fabricant de protéines végétales, lance deux nouvelles protéines de riz pour répondre à la demande du marché pour les applications de substituts de viande. La nouvelle gamme de protéines de riz Nutralys comprend un isolat de protéines de riz et un concentré de protéines de riz.

- Mai 2021 Kerry a annoncé la création d'un nouveau centre d'excellence spécialement conçu pour la technologie alimentaire et l'innovation dans le Queensland, en Australie. L'installation a servi de nouveau siège social pour Kerry en Australie et en Nouvelle-Zélande, tandis que son installation existante à Sydney conservera un centre d'applications spécialisé en recherche et développement. Doté de capacités de bout en bout, comprenant des usines pilotes, des laboratoires et des installations de dégustation, le nouveau centre de développement et d'application de Kerry en Australie et en Nouvelle-Zélande à Brisbane a augmenté la capacité de RD de Kerry dans la région.

- Avril 2021 ADM ouvre un nouveau laboratoire d'innovation végétale de pointe situé dans le pôle de recherche Biopolis d'ADM à Singapour. Le laboratoire développe des produits avancés et des solutions personnalisées pour répondre à la demande croissante de produits alimentaires et de boissons dans la région Asie-Pacifique. Le centre de recherche ADM Biopolis à Singapour dispose d'un large éventail de capacités, notamment un laboratoire d'analyse des aliments et des arômes, un laboratoire et une usine pilote pour les applications des boissons et des produits laitiers, un laboratoire de boulangerie et de confiserie, un laboratoire de viande et de produits salés, un laboratoire de création sucrée et salée, des installations d'évaluation sensorielle. , un centre d'innovation client et un nouveau laboratoire d'innovation à base de plantes.

Rapport sur le marché chinois des protéines végétales – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

-

3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

-

3.2 Tendances de consommation de protéines

- 3.2.1 Usine

-

3.3 Tendances de production

- 3.3.1 Usine

-

3.4 Cadre réglementaire

- 3.4.1 Chine

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

4.1 Type de protéine

- 4.1.1 Protéine de chanvre

- 4.1.2 Protéine de pois

- 4.1.3 Protéine de pomme de terre

- 4.1.4 Protéine de Riz

- 4.1.5 Je suis une protéine

- 4.1.6 Protéine de blé

- 4.1.7 Autres protéines végétales

-

4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Confiserie

- 4.2.2.1.6 Produits laitiers et substituts laitiers

- 4.2.2.1.7 Viande/volaille/fruits de mer et substituts de viande

- 4.2.2.1.8 Produits Alimentaires PAM/RTC

- 4.2.2.1.9 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.3 Nutrition sportive/de performance

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

-

5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Foodchem International Corporation

- 5.4.3 Fuji Oil Group

- 5.4.4 International Flavors & Fragrances Inc.

- 5.4.5 Kerry Group PLC

- 5.4.6 Roquette Frères

- 5.4.7 Shandong Jianyuan Bioengineering Co. Ltd

- 5.4.8 Shandong Qufeng Food Technology Co. Ltd

- 5.4.9 Shandong Yuwang Industrial Co. Ltd

- 5.4.10 Wilmar International Ltd

- 5.4.11 Wuxi Jinnong Biotechnology Co. Ltd

- 5.4.12 Yantai Shuangta Food Co. Ltd

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

-

7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie des protéines végétales en Chine

Les protéines de chanvre, de pois, de pomme de terre, de riz, de soja et de blé sont couvertes en segments par type de protéine. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final.

- L'alimentation animale était le segment leader, par application, des protéines végétales dans la région, représentant une part importante en volume de 52,51 %, suivi par le segment des aliments et boissons, avec une part en volume de 52,51 %, en 2022. L'alimentation animale est également prévue. être le segment à la croissance la plus rapide du marché chinois des protéines végétales, avec un TCAC de 9,10 % en valeur au cours de la période de prévision (2023-2029). Lévolution des préférences des consommateurs vers ces protéines incite fortement les fabricants à innover en matière de produits enrichis en protéines végétales. Des lancements de produits ont eu lieu dans le pays pour répondre à la demande croissante et aux besoins croissants des clients.

- La demande de protéines dans le secteur de lalimentation et des boissons est principalement motivée par des facteurs tels que la demande croissante de fonctions protéiques et la sensibilisation aux régimes riches en protéines. Dans le segment des aliments et des boissons, le sous-segment des produits alternatifs à la viande a augmenté de 48,4 %, suivi du sous-segment des produits laitiers et substituts laitiers (22,4 %) en 2020 en raison de la tendance croissante au véganisme parmi les consommateurs du pays. Le sous-segment de la viande/volaille/fruits de mer et substituts de viande devrait enregistrer le TCAC le plus rapide de 7,07 % dans le segment des aliments et boissons, en valeur, au cours de la période de prévision.

- Le marché chinois des protéines végétales a connu le taux de croissance annuel le plus élevé, soit 13,98 % en valeur en 2020. En raison de la pandémie de COVID-19, les gens ont opté pour un régime végétalien à haute valeur nutritive. Par exemple, plus de 200 millions de personnes ont suivi un régime végétalien en 2020, soit le nombre le plus élevé depuis 2016. Cependant, les ventes de protéines de pois ont grimpé en 2020 en raison de lévolution des préférences vers des repas plus petits et du remplacement des régimes traditionnels par des options plus saines et plus pratiques.

| Protéine de chanvre |

| Protéine de pois |

| Protéine de pomme de terre |

| Protéine de Riz |

| Je suis une protéine |

| Protéine de blé |

| Autres protéines végétales |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Soins personnels et cosmétiques | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Type de protéine | Protéine de chanvre | ||

| Protéine de pois | |||

| Protéine de pomme de terre | |||

| Protéine de Riz | |||

| Je suis une protéine | |||

| Protéine de blé | |||

| Autres protéines végétales | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Confiserie | |||

| Produits laitiers et substituts laitiers | |||

| Viande/volaille/fruits de mer et substituts de viande | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour être utilisé comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.