Taille du marché chinois des protéines de lait

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

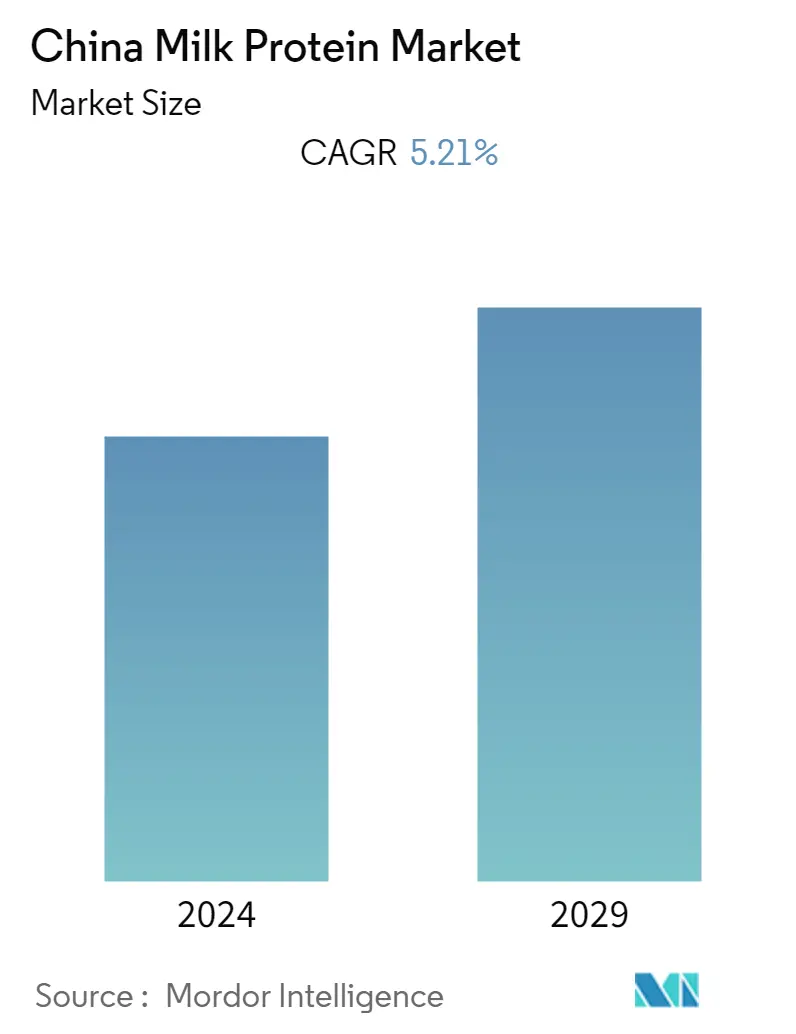

| TCAC | 5.21 % |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché chinois des protéines de lait

La taille du marché chinois des protéines laitières devrait passer de 121,46 millions de dollars en 2023 à 156,58 millions de dollars dici 2028, avec un TCAC de 5,21 % au cours de la période de prévision (2023-2028).

- Le marché chinois des protéines laitières est principalement tiré par le secteur laitier en pleine croissance et par la demande croissante des consommateurs pour des produits laitiers pratiques et sains. En raison de problèmes de santé croissants tels que les troubles digestifs et intestinaux, les consommateurs se tournent vers les produits laitiers qui favorisent la santé intestinale, ce qui soutient la croissance du marché. De plus, la demande dingrédients protéiques du lait de la part des fabricants de préparations pour nourrissons est en augmentation à mesure que les avantages des préparations pour nourrissons sont pris de conscience à travers le pays. Laugmentation des importations dans le pays peut refléter la demande de préparations pour nourrissons.

- Par exemple, selon l'Organisation pour l'alimentation et l'agriculture (FAO), en 2022, le volume de lait maternisé pour nourrissons importé en Chine s'élevait à 280 000 tonnes, contre 273 000 tonnes l'année précédente.

- De plus, en raison de son goût délicieux et de sa grande variété, le yaourt s'intègre facilement à l'alimentation, les producteurs laitiers mettant fortement l'accent sur la promotion des avantages probiotiques de leurs produits à base de yaourt. Ces facteurs, combinés à l'introduction d'ingrédients polyvalents par les acteurs de l'industrie, alimentent non seulement la demande, mais propulsent également l'expansion du marché.

- En outre, les nouvelles règles et réglementations des autorités chinoises visant à réformer les exigences en matière de protéines pour le lait et les produits à base de lait en poudre formulés destinés aux enfants, aux adultes et aux personnes âgées devraient créer davantage d'opportunités pour les acteurs du marché afin de développer un lait plus innovant et de bonne qualité. ingrédients protéiques.

- En février 2023, l'introduction par la Chine des normes nutritionnelles les plus strictes au monde pour les préparations pour nourrissons a contraint les fabricants de préparations pour nourrissons à investir massivement pour refaire, tester, certifier et réenregistrer leurs produits pour la Chine avant d'éventuellement mener de nouvelles campagnes de marketing. Cette réforme devrait en outre entraîner des changements significatifs dans l'industrie, les plus grandes marques nationales et internationales étant susceptibles d'augmenter leurs dépenses en activités de recherche et de développement, ce qui se traduirait par l'introduction d'ingrédients de meilleure qualité.

- De même, les petits et moyens acteurs devraient pouvoir exploiter davantage dopportunités dinnovation. Cependant, lacceptation croissante des protéines alternatives telles que les protéines végétales par les consommateurs et les fabricants qui les considèrent comme une alternative importante à incorporer dans leurs produits pourrait potentiellement entraver la croissance du marché au cours de la période de prévision.

Tendances du marché chinois des protéines de lait

Demande croissante des consommateurs pour des aliments nutritifs

- La demande d'aliments nutritifs en Chine augmente dans tous les groupes d'âge, principalement pour les préparations alimentaires pour nourrissons, ce qui stimule la croissance du marché. Les aliments pour bébés contiennent essentiellement une nutrition spécialisée avec une composition bien équilibrée visant à correspondre le plus possible au lait maternel.

- De plus, ces facteurs, associés à l'inquiétude croissante des parents concernant les aliments pour nourrissons et leur teneur en protéines du lait, stimulent la croissance du marché. En outre, laugmentation considérable du nombre de mères qui travaillent alimente encore davantage la demande daliments nutritifs pour nourrissons et bébés dans le pays. Ces facteurs ont conduit les fabricants à innover dans leurs ingrédients et à développer des protéines laitières plus améliorées et plus fonctionnelles.

- En plus de la demande croissante des fabricants de produits pour nourrissons, la population croissante soucieuse des nutriments et les amateurs de fitness étendent les capacités d'application des protéines du lait dans divers produits comme les barres riches en nutriments, les barres protéinées, les boissons prêtes à boire et les boissons. , générant ainsi plus dopportunités pour les acteurs du marché. Dans cette optique, les fabricants s'efforcent également de proposer des ingrédients protéiques du lait qui correspondent aux demandes des consommateurs et des fabricants.

- Par exemple, Fonterra propose des protéines de lait comme l'isolat de protéines de lait 4900 et le softbar 1000, entre autres, sur le marché chinois sous sa marque SureProtein, affirmant que ces ingrédients permettent une formulation de barre riche en protéines et faible en sucre, favorisant la flexibilité de la formulation et la texture stable sur l'étagère de la barre. vie. De même, son isolat de protéines de lait 4900 est censé offrir une faible teneur en lactose, une caséine micellaire élevée, une stabilité thermique et une excellente saveur de lait, trouvant son application dans divers produits alimentaires pour nourrissons.

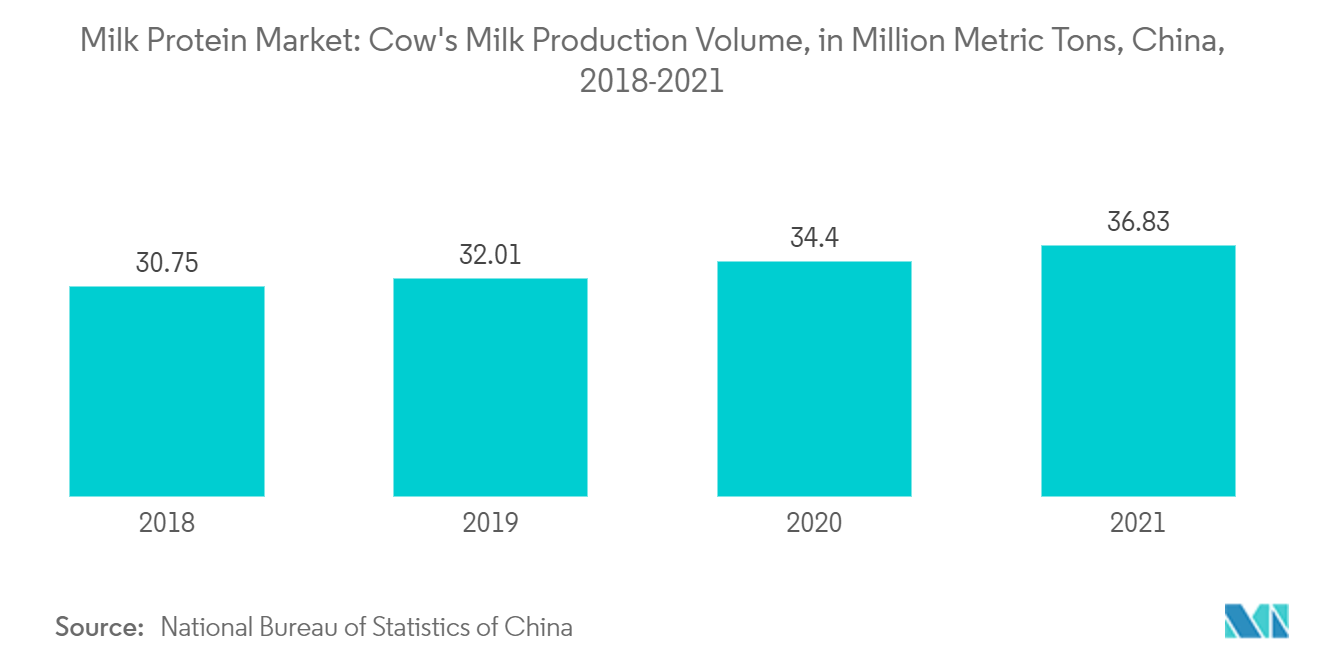

- De plus, la production croissante de lait dans le pays aide également le marché et les acteurs à croître et à se développer avec de faibles coûts de production. Par exemple, selon le Bureau national des statistiques de Chine, en 2022, la Chine a produit environ 39,3 millions de tonnes de lait de vache, le volume le plus élevé de ces dernières années et a également augmenté par rapport à l'année précédente au cours de laquelle la production de lait de vache le volume de production dans le pays n'était que de 36,83 millions de tonnes. Ainsi, la production laitière élevée du pays soutient la croissance des fabricants de protéines laitières.

Les concentrés de protéines de lait constituent le segment à la croissance la plus rapide du marché

- Les concentrés de protéines de lait (MPC) sont apparus au cours des deux dernières décennies comme de nouveaux ingrédients laitiers importants, de plus en plus utilisés dans la formulation alimentaire et les boissons nutritionnelles en Chine. Les concentrés de protéines de lait à plus forte teneur en protéines sont souvent utilisés en Chine pour améliorer la teneur en protéines des aliments et des boissons en leur conférant une saveur laitière pure sans ajouter de niveaux significatifs de lactose et en permettant aux formulateurs d'aliments et de boissons de développer des produits sans lactose, d'éviter les défauts des produits, comme le brunissement dû à la réaction de Maillard.

- De plus, ils ont souvent une teneur en protéines plus élevée que dautres ingrédients et sont également moins chers, ce qui les rend idéaux pour les fabricants dans leurs applications. Les fabricants utilisent des concentrés de protéines de lait pour leurs propriétés nutritionnelles et fonctionnelles, et le rapport élevé en protéines et faible en lactose rend le MPC adapté aux boissons enrichies en protéines et aux aliments faibles en glucides.

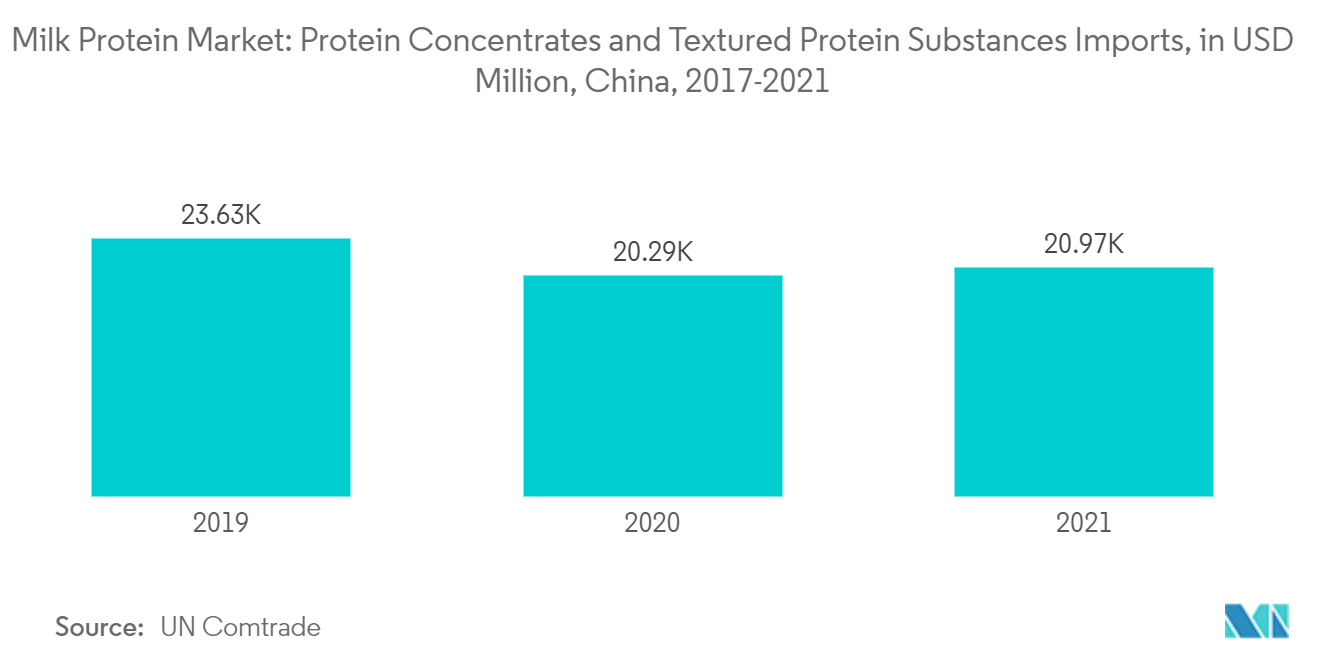

- En raison de cette demande croissante, les importations de concentrés de protéines dans le pays ont connu une augmentation en 2021, selon l'ONU Comtrade. Par exemple, en 2021, les importations de concentrés de protéines et de protéines texturées en Chine représentaient environ 20 965 000 USD, soit une augmentation par rapport aux 20 289 000 USD de l'année précédente.

- De plus, les concentrés de protéines de lait conviennent souvent à une variété d'applications dans les produits de culture comme le yaourt à la cuillère, le yaourt à boire, les mousses au yaourt, les barres de yaourt nutritionnelles, etc., ce qui les rend compatibles avec de nombreux autres ingrédients de santé et de bien-être de la marque pour offrir des avantages multifonctionnels dans de nombreuses offres de nourriture et de boissons.

- Ces facteurs incitent les fabricants à préférer les concentrés de protéines de lait aux autres types de protéines de lait, stimulant ainsi la croissance de ce segment dans le pays. En outre, la tendance croissante aux ingrédients alimentaires clean label et biologiques crée davantage dopportunités dans le segment, permettant aux acteurs dinnover avec leurs ingrédients pour stimuler davantage la croissance.

Aperçu du marché chinois des protéines de lait

Le marché chinois des protéines laitières est fragmenté et divers acteurs nationaux et internationaux participent à la part de marché. Les principaux acteurs de ce marché sont Arla Foods amba, Fonterra Co-operative Group Limited, Groupe Lactalis, Kerry Group PLC et Morinaga Milk Industry Co. Ltd. Plusieurs petits acteurs internationaux sont impliqués dans la fabrication et la distribution d'ingrédients protéiques du lait dans le pays. En outre, les entreprises s'engagent dans des extensions de capacité, des partenariats stratégiques, des expansions de portefeuille de produits et des fusions et acquisitions pour acquérir un avantage concurrentiel. Ils souhaitent investir dans des activités de recherche et de développement pour innover avec les ingrédients protéiques du lait et émerger comme un acteur de premier plan sur le marché.

Leaders du marché chinois des protéines de lait

-

Arla Foods amba

-

Fonterra Co-operative Group Limited

-

Groupe Lactalis

-

Kerry Group PLC

-

Morinaga Milk Industry Co. Ltd

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché chinois des protéines de lait

- Juillet 2022 Arla Foods Ingredients a intensifié sa concentration sur le marché chinois en introduisant une gamme de concepts innovants d'ingrédients à base de protéines de lactosérum. L'un des points forts de leurs efforts a été le dévoilement du fromage moulé , une solution biologique inventive fabriquée à partir de protéines de lait Nutrilac Organic. Arla Foods affirme que ces protéines facilitent non seulement la création de produits biologiques, mais enrichissent également le fromage d'une délicieuse saveur laiteuse et douce.

- Mars 2022 Arla Foods Ingredients a encore renforcé sa présence dans le secteur biologique, en lançant deux nouvelles offres pour la nutrition infantile et une gamme diversifiée de concepts alimentaires biologiques adaptés au marché chinois. Leur gamme de produits comprenait du Lacprodan IF-7390 Organic et du Premium Lactose Organic, qui ont tous deux attiré l'attention au Food Ingredients China en 2022.

- Février 2021 Arla Foods amba a franchi une étape importante en lançant un mélange sec de protéines innovant conçu pour aider les fabricants de préparations pour nourrissons à réduire les coûts de production tout en maintenant des normes inébranlables de sécurité et de qualité. Il sagit notamment dune innovation révolutionnaire, spécifiquement formulée pour les processus de mélange à sec, permettant aux fabricants de réduire leur consommation dénergie et leurs dépenses de production.

Rapport sur le marché chinois des protéines de lait – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.1.1 Demande croissante des consommateurs pour des aliments nutritifs

4.1.2 Avantages fonctionnels et de transformation des protéines de lait

4.2 Restrictions du marché

4.2.1 Demande croissante et popularité des protéines végétales

4.3 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.3.1 Pouvoir de négociation des fournisseurs

4.3.2 Le pouvoir de négociation des acheteurs

4.3.3 La menace de nouveaux participants

4.3.4 Menace des produits et services de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. Segmentation du marché

5.1 Formulaire

5.1.1 Concentrés

5.1.2 Hydrolysé

5.1.3 Isole

5.2 Utilisateur final

5.2.1 L'alimentation animale

5.2.2 Soins personnels et cosmétiques

5.2.3 Aliments et boissons

5.2.3.1 Boulangerie

5.2.3.2 Breuvages

5.2.3.3 Céréales du petit-déjeuner

5.2.3.4 Condiments/Sauces

5.2.3.5 Produits laitiers et substituts laitiers

5.2.3.6 Produits Alimentaires PAM/RTC

5.2.3.7 Collations

5.2.4 Suppléments

5.2.4.1 Aliments pour bébés et préparations pour nourrissons

5.2.4.2 Nutrition des personnes âgées et nutrition médicale

5.2.4.3 Nutrition sportive/de performance

6. Paysage concurrentiel

6.1 Stratégies adoptées par les acteurs clés

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Arla Foods AmbA

6.3.2 Fonterra Co-operative Group Limited

6.3.3 Glanbia PLC

6.3.4 Groupe Lactalis

6.3.5 Kerry Group PLC

6.3.6 Morinaga Milk Industry Co. Ltd

6.3.7 Royal FrieslandCampina NV

6.3.8 Tirlan Limited

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des protéines de lait en Chine

La protéine de lait est un type de protéine dérivée du lait filtré et formée à partir de protéines de lactosérum et de caséine.

Le marché chinois des protéines de lait est segmenté en fonction de la forme et de lutilisateur final. En fonction de la forme, le marché est segmenté en concentrés, hydrolysés et isolats. Par utilisateurs finaux, le marché est segmenté en aliments pour animaux, soins personnels et cosmétiques, aliments et boissons, et suppléments. Le segment des aliments et des boissons est en outre sous-segmenté en boulangerie, boissons, céréales pour petit-déjeuner, condiments/sauces, produits laitiers et substituts laitiers, produits alimentaires PAM/RTC et collations. De même, le segment des suppléments est également sous-segmenté en aliments pour bébés et préparations pour nourrissons, nutrition pour personnes âgées et nutrition médicale, et nutrition pour le sport/performance.

Le dimensionnement du marché a été effectué en termes de valeur en USD et en termes de volume en tonnes pour tous les segments mentionnés ci-dessus.

| Formulaire | ||

| ||

| ||

|

| Utilisateur final | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

FAQ sur les études de marché sur les protéines de lait en Chine

Quelle est la taille actuelle du marché chinois des protéines de lait ?

Le marché chinois des protéines de lait devrait enregistrer un TCAC de 5,21 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché chinois des protéines de lait ?

Arla Foods amba, Fonterra Co-operative Group Limited, Groupe Lactalis, Kerry Group PLC, Morinaga Milk Industry Co. Ltd sont les principales sociétés opérant sur le marché chinois des protéines de lait.

Quelles années couvre ce marché chinois des protéines de lait ?

Le rapport couvre la taille historique du marché des protéines de lait en Chine pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des protéines de lait en Chine pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie chinoise des protéines de lait

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des protéines de lait en Chine 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des protéines de lait en Chine comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.