Taille du marché de limmobilier résidentiel de luxe en Chine

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 155.43 Million |

| Taille du Marché (2029) | USD 210.77 Million |

| CAGR (2024 - 2029) | 6.28 % |

| Concentration du Marché | Douleur moyenne |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de limmobilier résidentiel de luxe en Chine

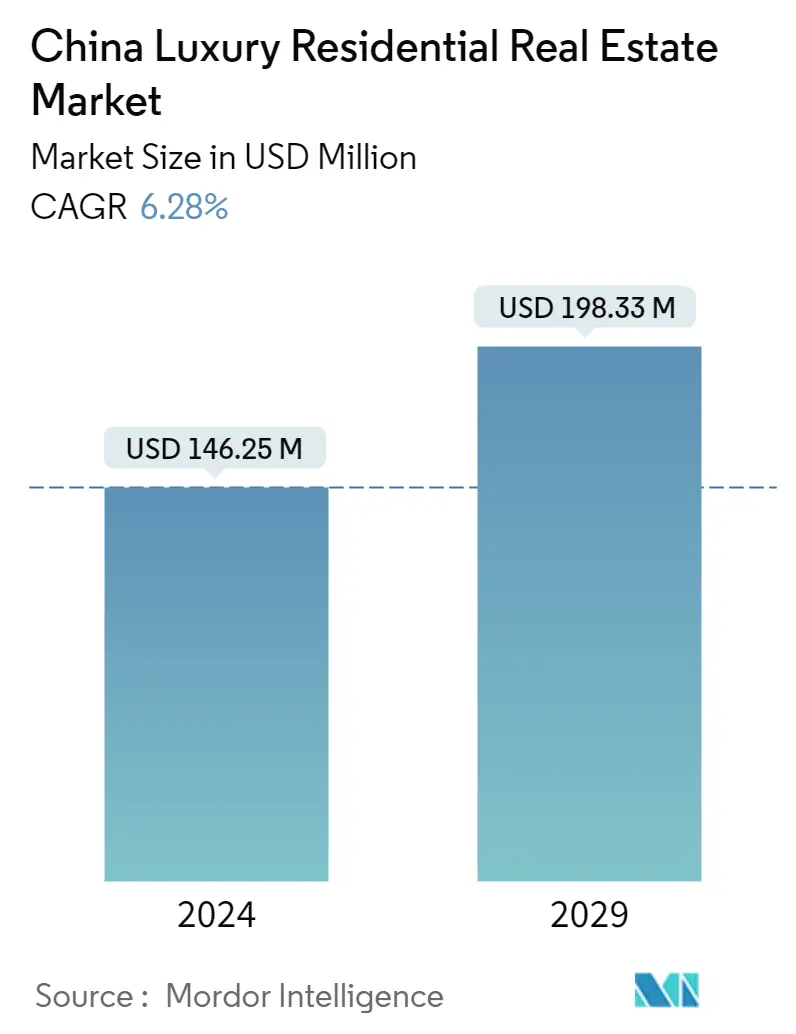

La taille du marché chinois de limmobilier résidentiel de luxe est estimée à 146,25 millions USD en 2024 et devrait atteindre 198,33 millions USD dici 2029, avec un TCAC de 6,28 % au cours de la période de prévision (2024-2029).

Le marché chinois de limmobilier résidentiel de luxe est assez concentré, avec plus de 100 promoteurs immobiliers résidentiels de luxe fournissant des maisons de luxe qui détiennent la majeure part de marché et ont une emprise sur dénormes stocks. Ces développeurs ont subi beaucoup de pression pendant la pandémie de COVID-19.

- Dans les villes de niveau 1, les prix ont fortement augmenté à Shenzhen et à Hangzhou. Ils étaient légèrement plus élevés à Shanghai et stables à Pékin pendant la période de pandémie.

- Le secteur de limmobilier résidentiel de luxe en Chine, qui représente une partie importante de léconomie, devrait se stabiliser en 2022, après une année 2021 turbulente au cours de laquelle de nombreuses entreprises et segments de marché ont connu leur croissance la plus lente, voire des baisses. Par exemple, le marché de limmobilier résidentiel de luxe a fait lobjet de 651 politiques réglementaires en 2021, soit le taux le plus élevé jamais enregistré et 33 % de plus quen 2020.

- Selon China Real Estate Information Corp (CRIC), au premier semestre 2022, le prix de vente moyen des propriétés de luxe évaluées à plus de 1,4 million USD (10 millions RMB) a augmenté de 11 % par rapport à lannée précédente.

- Depuis le second semestre 2021, le marché chinois de limmobilier résidentiel de luxe a montré des signes de ralentissement, avec un volume de ventes et des prix des maisons en baisse dans un certain nombre de villes chinoises.

- La correction du marché a conduit les institutions financières nationales à améliorer leurs services financiers liés à limmobilier afin de suivre lévolution de la dynamique du marché. Par exemple, la China Construction Bank a lancé JianrongJiayuan, une application qui se concentre sur le secteur de la location à long terme.

- Les résultats du recensement du Bureau national des statistiques de Chine publiés en mai 2021 constituent une réalité difficile pour le pays sa croissance démographique ralentit. Cette tendance a eu un impact important sur limmobilier résidentiel de luxe en Chine.Les prix de limmobilier résidentiel de luxe ont augmenté de façon spectaculaire.

- Malgré les restrictions politiques, les prix des maisons ont augmenté au rythme le plus rapide en huit mois en avril 2021, avec des prix des maisons neuves en hausse denviron +0,5 % dun mois sur lautre et des ventes en hausse denviron un tiers dune année sur lautre. En outre, une partie considérable de tous les prêts bancaires en Chine est liée à limmobilier. Pour ces raisons, le développement du secteur immobilier est crucial pour la stabilité économique et le gouvernement déploie des efforts considérables pour contrôler et stabiliser le marché.

Tendances du marché de limmobilier résidentiel de luxe en Chine

La croissance de lurbanisation stimule le marché de limmobilier résidentiel de luxe

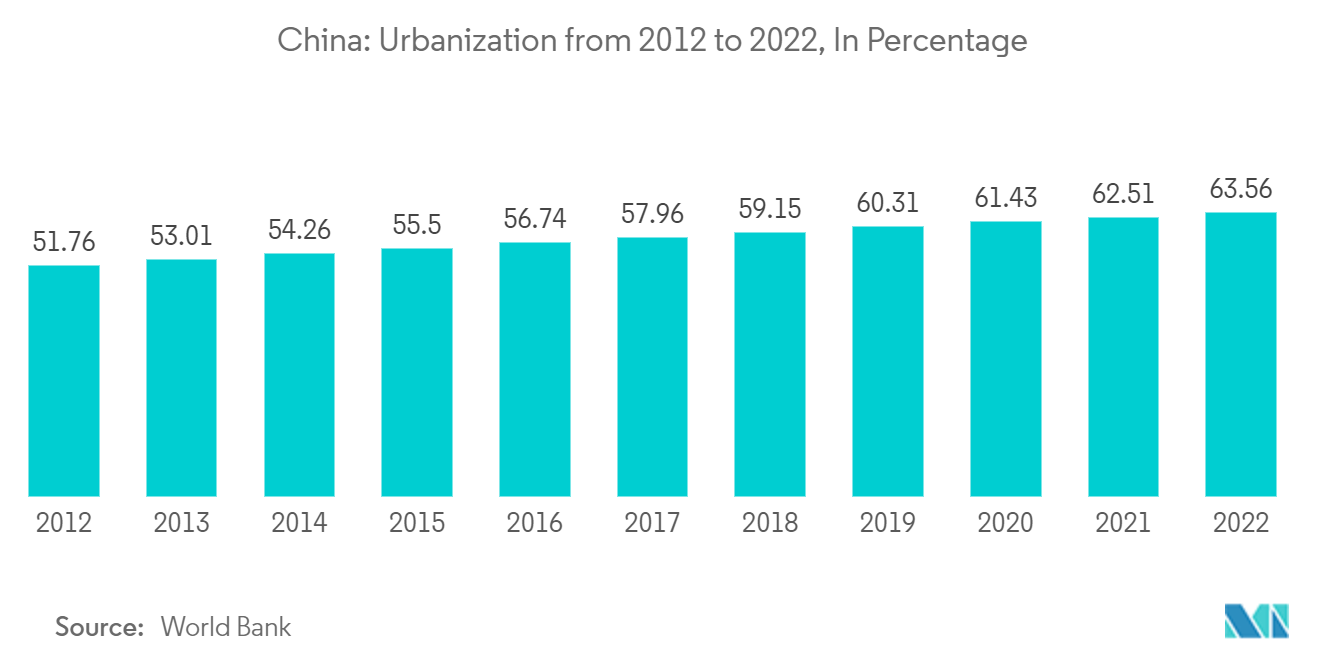

Lun des facteurs qui stimulent la demande pour le marché de limmobilier résidentiel de luxe est le rythme croissant de lurbanisation, le taux durbanisation de la Chine était denviron 64 % et ce ratio augmentera au cours des cinq prochaines années pour atteindre 70 % ou 75 %. Entre 2000 et 2020, environ 415 millions de nouveaux résidents se sont installés dans les villes chinoises, et environ 208 millions sinstalleront dici 2040, selon les estimations des Nations unies. Avec lamélioration des conditions du marché du travail, une meilleure croissance des revenus, les consommateurs ou les ménages sont toujours à la recherche dune mise à niveau ou dun achat de résidences principales.

Malgré le prix élevé, la demande de logements de luxe en Chine est en hausse. Selon lemplacement, le prix dune maison de luxe peut varier considérablement. Hong Kong a le prix moyen par pied carré le plus élevé de limmobilier résidentiel de luxe le plus élevé au monde.

La stabilité du marché de Hong Kong a été soutenue par la réouverture des frontières de la Chine continentale depuis la pandémie, qui a accueilli plusieurs expatriés et professionnels. En 2022, la région administrative spéciale de Chine, Hong Kong, sest classée au quatrième rang mondial en termes de nombre de ventes dactifs résidentiels à risque (10 millions de dollars ou plus).

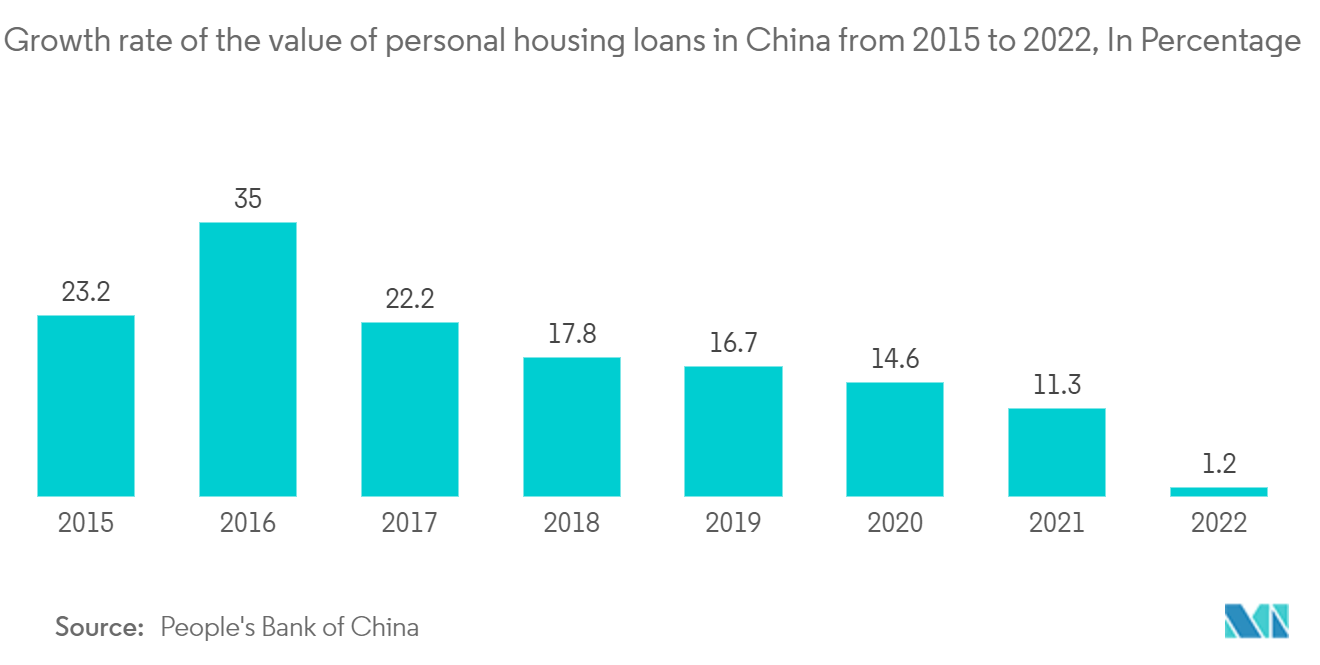

Augmentation de la demande de propriétés résidentielles de luxe dans le pays en raison de taux hypothécaires favorables

La décision dachat dune maison est également influencée par les taux hypothécaires sur le marché de limmobilier résidentiel de luxe. En février 2022, les banques de près de 90 villes chinoises ont réduit les taux hypothécaires dans le but de stimuler les ventes et lhumeur sur un marché de limmobilier résidentiel et résidentiel de luxe secoué par une crise de liquidité et des promoteurs en difficulté.

Les prêteurs commerciaux ont baissé les taux hypothécaires après que la banque centrale a réduit le LPR de référence à deux reprises en décembre 2021 et janvier 2022, dans le but de stimuler la croissance de la deuxième économie mondiale.

Les quatre plus grandes banques chinoises ont abaissé les taux hypothécaires de la ville méridionale de Guangzhou de 20 points de base en février 2022. Les taux hypothécaires dans les petites villes telles que Hohhot, Zhongshan et Huizhou ont été réduits de 30 points de base. La succursale de Shanghai de la banque centrale a demandé aux prêteurs commerciaux du centre financier daccélérer les prêts liés à limmobilier.

En 2022, la banque centrale chinoise a réduit un taux hypothécaire directeur pour la première fois en près de deux ans, les actions des promoteurs immobiliers chinois senvolant à Hong Kong. Les cours des actions des promoteurs immobiliers chinois cotés à Hong Kong ont augmenté de façon spectaculaire, récupérant une partie des pertes récentes.

Aperçu de lindustrie de limmobilier résidentiel de luxe en Chine

Le marché chinois de limmobilier résidentiel de luxe est compétitif avec la présence dacteurs internationaux et locaux sur le marché. Le marché chinois de limmobilier résidentiel de luxe peut être défini comme un marché semi-consolidé. Certains des principaux acteurs de ce marché sont Evergrande Real Estate Group Limited, Christies International Real Estate, Luxury Estate, 4321 property et China Vanke Co.

La présence croissante de fonds internationaux et de capitaux étrangers attire de plus en plus les promoteurs nationaux à créer des coentreprises afin de simplanter dans le pays et daméliorer leur solidité financière et leur expertise en matière de gestion.

Leaders du marché de limmobilier résidentiel de luxe en Chine

-

Evergrande Real Estate Group Limited

-

LuxuryEstate

-

China Vanke Co

-

Christie's International Real Estate

-

4321 Property

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché immobilier résidentiel de luxe en Chine

- Décembre 2022 Une coentreprise dirigée par Shui On Land a remporté les droits dutilisation des sols pour développer un projet résidentiel sur un terrain dans le district de Yangpu à Shanghai avec une offre de 2,38 milliards de RMB (340 millions de dollars). Les parties prévoient daménager la parcelle de 16 993,8 mètres carrés (182 920 pieds carrés) de la rue Pingliang en un projet de préservation du patrimoine intégrant une communauté résidentielle haut de gamme à faible densité. Une filiale en propriété exclusive de Shui On détient 60 % de la coentreprise, les 40 % restants étant détenus par le promoteur public Shanghai Yangshupu.

- Novembre 2022 Les plus grands prêteurs chinois prêts à injecter plus de 162 milliards de dollars de crédit dans les promoteurs immobiliers du pays, alors que le gouvernement de Xi Jinping se retire des contrôles stricts sur leffet de levier dans le secteur immobilier qui avaient déclenché une crise immobilière. Industrial and Commercial Bank of China (ICBC), le plus grand prêteur chinois en termes dactifs, a annoncé quelle accordait des lignes de crédit totalisant 655 milliards de RMB (92 milliards USD) à 12 développeurs.

Rapport sur le marché de limmobilier résidentiel de luxe en Chine - Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Dynamique du marché

4.2.1 Facteurs de marché

4.2.1.1 Aide aux revenus plus élevés

4.2.1.2 Changement massif de l’industrie

4.2.2 Restrictions du marché

4.2.2.1 Fort déséquilibre de la population par rapport à l’indice immobilier

4.2.3 Opportunités de marché

4.2.3.1 Augmentation de la demande étrangère et des investissements étrangers

4.3 Analyse de la chaîne de valeur/de la chaîne d’approvisionnement

4.4 Politiques et réglementations de l'industrie

4.5 Développements technologiques dans le secteur

4.6 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.6.1 La menace de nouveaux participants

4.6.2 Pouvoir de négociation des acheteurs/consommateurs

4.6.3 Pouvoir de négociation des fournisseurs

4.6.4 Menace des produits de substitution

4.6.5 Intensité de la rivalité concurrentielle

4.7 Impact du COVID-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Par type

5.1.1 Villas et Maisons Foncières

5.1.2 Appartements et copropriétés

5.2 Par villes

5.2.1 Pékin

5.2.2 Wuhan

5.2.3 Shanghai

5.2.4 Shenzhen

5.2.5 Canton

5.2.6 Autres villes

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu de la concentration du marché

6.2 Profils d'entreprise

6.2.1 Evergrande Real Estate Group Limited

6.2.2 LuxuryEstate

6.2.3 China Vanke Co

6.2.4 Christie's International Real Estate

6.2.5 4321 Property

6.2.6 Poly Real Estate Group Co.

6.2.7 China State Construction Engineering Corporation

6.2.8 Longfor Properties Co. Ltd

6.2.9 R&F Properties

6.2.10 China Merchants Property Development Co. Ltd*

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. ANNEXE

Segmentation du secteur de limmobilier résidentiel de luxe en Chine

Limmobilier résidentiel de luxe fait référence aux propriétés exclusivement conçues pour loccupation humaine, qui offrent une vie charmante et de villégiature avec des équipements haut de gamme. Limmobilier résidentiel de luxe est quelque chose qui a un concept plus large que les simples maisons, les maisons équipées de tous les éléments luxueux comme la décoration intérieure, la sécurité, les plans de maison, les cuisines haut de gamme, la vue surréaliste de la propriété, les caractéristiques de la maison intelligente et les équipements somptueux de la propriété sont appelés maisons de luxe ou immobilier résidentiel de luxe. Le marché chinois de limmobilier résidentiel de luxe est segmenté par type (villas et maisons foncières, appartements et condominiums) et par villes (Pékin, Wuhan, Shanghai, Shenzhen, Guangzhou et autres villes). Le rapport propose la taille du marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Par type | ||

| ||

|

| Par villes | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur limmobilier résidentiel de luxe en Chine.

Quelle est la taille du marché immobilier résidentiel de luxe en Chine ?

La taille du marché chinois de limmobilier résidentiel de luxe devrait atteindre 146,25 millions USD en 2024 et croître à un TCAC de 6,28 % pour atteindre 198,33 millions USD dici 2029.

Quelle est la taille actuelle du marché immobilier résidentiel de luxe en Chine ?

En 2024, la taille du marché chinois de limmobilier résidentiel de luxe devrait atteindre 146,25 millions USD.

Qui sont les principaux acteurs du marché de limmobilier résidentiel de luxe en Chine ?

Evergrande Real Estate Group Limited, LuxuryEstate, China Vanke Co, Christie's International Real Estate, 4321 Property sont les principales entreprises opérant sur le marché chinois de limmobilier résidentiel de luxe.

Quelles années couvre ce marché immobilier résidentiel de luxe en Chine et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché chinois de limmobilier résidentiel de luxe était estimée à 137,61 millions USD. Le rapport couvre la taille historique du marché chinois de limmobilier résidentiel de luxe pour les années suivantes 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché chinois de limmobilier résidentiel de luxe pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie de limmobilier résidentiel de luxe en Chine

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de limmobilier résidentiel de luxe en Chine en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier résidentiel de luxe en Chine comprend des prévisions du marché pour 2024 à 2029 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.