Taille du marché des centrales électriques captives

| Période d'étude | 2020-2029 |

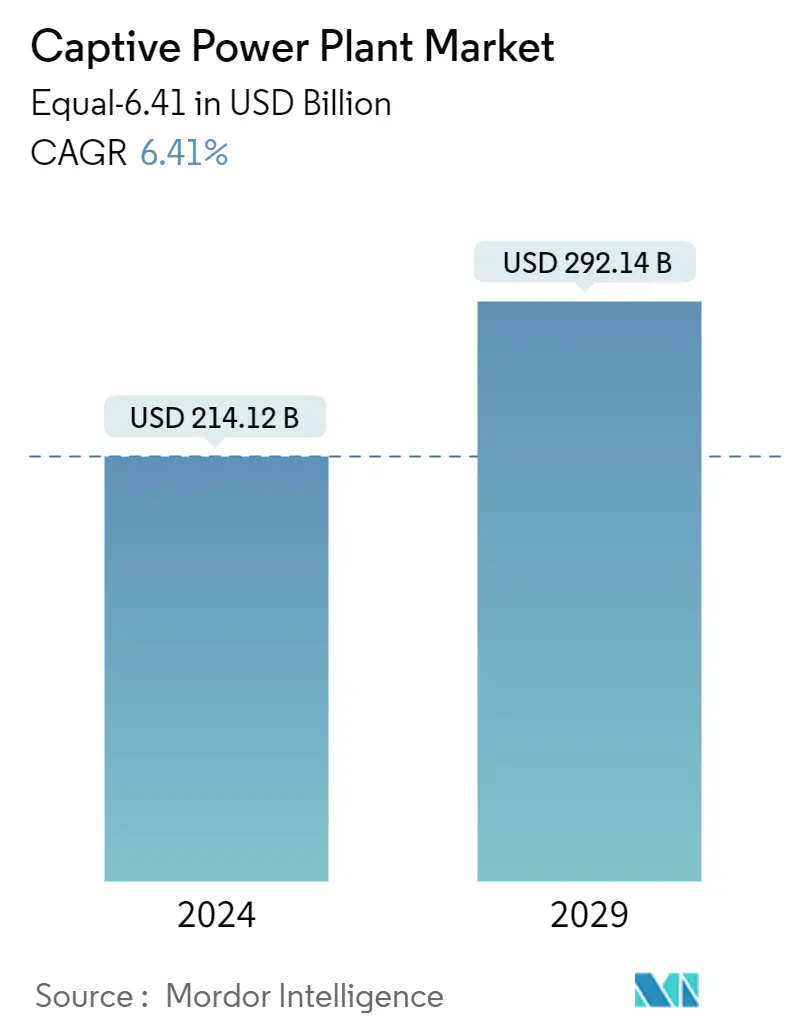

| Taille du Marché (2024) | USD 214.12 milliards de dollars |

| Taille du Marché (2029) | USD 292.14 milliards de dollars |

| TCAC(2024 - 2029) | 6.41 % |

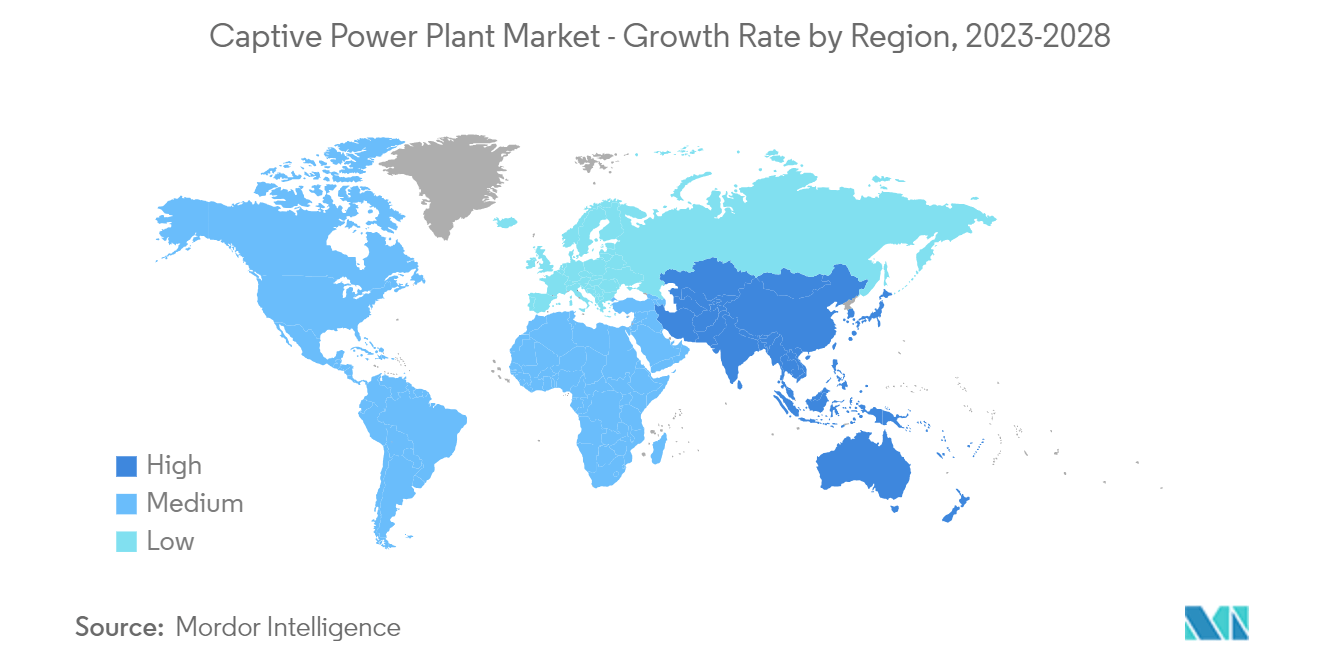

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Asie-Pacifique |

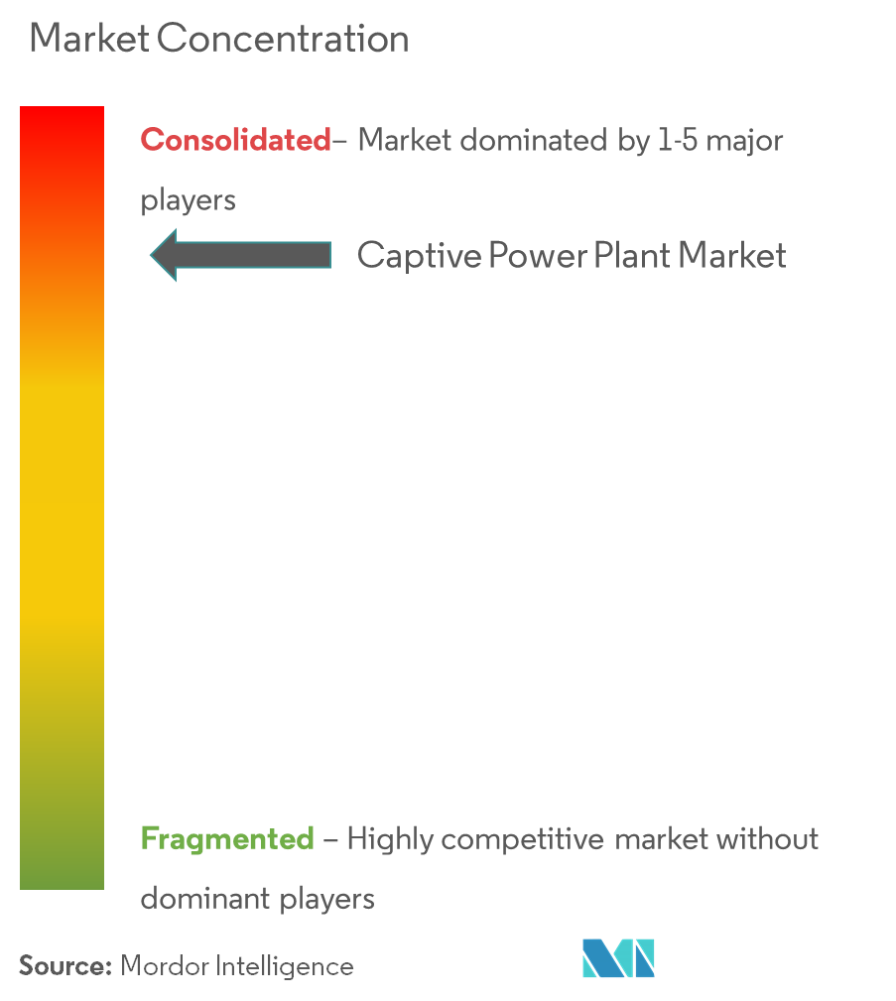

| Concentration du marché | Haut |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des centrales électriques captives

La taille du marché captif des centrales électriques en termes dégalité-6,41 devrait passer de 214,12 milliards USD en 2024 à 292,14 milliards USD dici 2029, avec un TCAC de 6,41 % au cours de la période de prévision (2024-2029).

- À moyen terme, bien que lindustrie de la production délectricité soit bien établie dans la plupart des pays, les contraintes imposées aux services publics pour fournir une énergie de haute qualité 24 heures sur 24 aux utilisateurs industriels obligent les industries à établir des centrales électriques captives. De plus, léloignement de certaines de ces industries et le manque de fiabilité de lapprovisionnement en électricité (surtout dans les pays en développement et sous-développés) sont des facteurs favorisant linstallation de centrales électriques captives.

- Dun autre côté, les dépenses dinvestissement et dexploitation élevées limitent la croissance des centrales électriques captives dans les régions sous-développées du monde entier.

- Néanmoins, lexpansion des industries à forte intensité énergétique dans des pays africains comme le Nigeria, lAngola et le Ghana devrait offrir dans un avenir proche une opportunité importante aux fabricants et développeurs captifs déquipements de centrales électriques.

- LAsie-Pacifique a dominé le marché captif des centrales électriques, la majorité de la demande provenant de la Chine, de lInde et du Japon.

Tendances du marché des centrales électriques captives

L'industrie sidérurgique aura une part importante du marché

- Il est très important de disposer dune source dénergie fiable lors de lexploitation dune aciérie à grande échelle. Le système de distribution délectricité dans une aciérie est différent de celui de toute autre installation industrielle en raison de la nature de la charge et de son ampleur. Il est de notoriété publique que les aciéries intégrées à grande échelle se composent dune variété dusines de transformation, dusines autres que de transformation, de services et de services publics.

- Étant donné que les aciéries sont des usines de traitement continu nécessitant des dépenses d'investissement élevées, la conception du réseau électrique doit être considérée dans une perspective de criticité pour garantir que toute éventualité telle qu'une panne de courant du réseau, une panne d'équipement électrique et des perturbations internes du système électrique dues à une mauvaise qualité de l'énergie soit traitée de manière adéquate. Une contrainte dans la sélection et le dimensionnement des équipements et accessoires ne peut pas entraîner un préjudice capital massif associé à une perte financière résultant d'une perte de production, ce qui entraînerait d'énormes dommages capital.

- De plus, une grande partie de la vie moderne est constituée dacier. Les infrastructures, les bâtiments, les machines, les équipements électriques, les automobiles et divers produits, depuis les ustensiles de cuisine jusqu'aux meubles, nécessitent de grandes quantités de fer et d'acier. On estime que la demande dacier sera multipliée par cinq dici 2050.

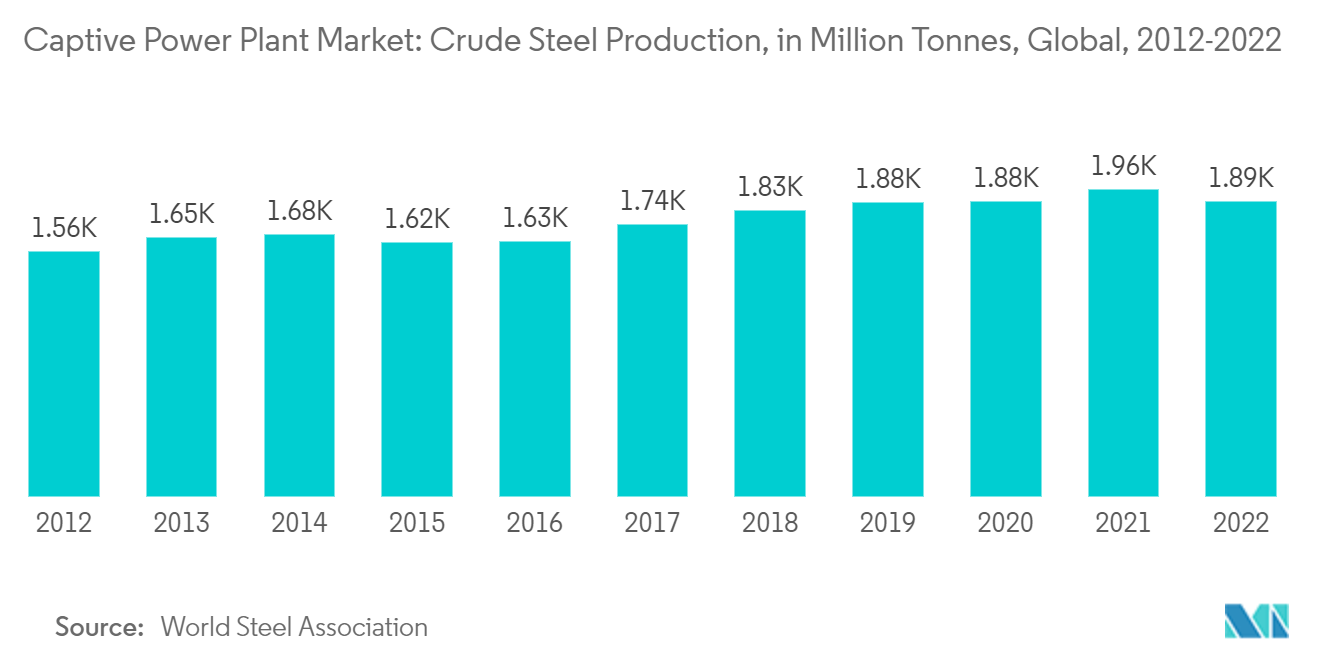

- Le monde a construit une énorme capacité de production de fer et dacier au cours de son processus de modernisation. Selon la World Steel Association, en 2022, la production d'acier était d'environ 1885 millions de tonnes (MT), avec une augmentation d'environ 20,6 % par rapport à 2012.

- Grâce à diverses politiques, la fabrication locale sera encouragée par l'élargissement de la base manufacturière, le partage du savoir-faire, le développement de produits et le transfert de technologie à travers un processus de collaboration multilatérale.

- Par exemple, en octobre 2022, AMNS India, une branche d'ArcelorMittal, a annoncé un investissement de 7,62 milliards de dollars dans son usine sidérurgique de Hazira en Inde. Cet investissement devrait porter la capacité de l'usine à 15 millions de tonnes, contre 9 millions de tonnes actuellement. En outre, l'investissement comprendra l'installation de nouvelles technologies de fabrication d'acier, la mise en place de machines d'une nouvelle ère et l'expansion de l'offre de produits.

- En juillet 2022, l'indonésien Krakatau Steel et le sud-coréen POSCO Holdings ont convenu d'investir 3,5 milliards de dollars dans l'expansion de leur capacité de production d'acier en Indonésie. La capacité de production de KRAKATAU POSCO pour les produits en amont et en aval sera portée à 10 millions de tonnes par an dans le cadre de l'accord. À partir de 2023, lexpansion comprend la fabrication dacier automobile pour véhicules électriques.

- Compte tenu des développements et des investissements dans lindustrie sidérurgique et sidérurgique de la région, la demande de centrales électriques capatives devrait connaître une croissance significative au cours de la période de prévision.

LAsie-Pacifique dominera le marché

- LAsie-Pacifique devrait dominer le marché captif des centrales électriques en 2022 et devrait également maintenir sa domination dans les années à venir. Des facteurs tels que la croissance démographique, lurbanisation rapide et lindustrialisation stimulent la demande délectricité dans la région, créant ainsi dimportantes opportunités dexpansion de la capacité.

- En termes de PIB, la Chine est la deuxième économie mondiale. En 2022, le PIB du pays a augmenté d'environ 0,8 %, pour atteindre 17960 milliards de dollars. La croissance du pays diminue progressivement à mesure que la population vieillit, de l'industrie manufacturière aux services et de la demande externe à l'intérieur, et que l'économie se rééquilibre de l'investissement à la consommation.

- La Chine devrait être lun des marchés les plus importants et à la croissance la plus rapide pour les centrales électriques captives, en raison de la croissance significative de ses secteurs de la chimie, du pétrole et du gaz, de la transformation des métaux et dautres secteurs. En outre, on sattend à ce que cette croissance continue au cours de la période de prévision, car les centrales électriques captives jouent un rôle crucial dans ces industries.

- Lindustrie sidérurgique constitue un marché important pour les centrales électriques captives. Selon la World Steel Association, en 2022, la production d'acier en Chine était d'environ 1018 millions de tonnes, soit environ 54% de la production mondiale d'acier.

- En outre, l'industrie pétrochimique contribue de manière significative à l'économie chinoise et constitue un domaine clé pour soutenir le développement de haute qualité du secteur manufacturier. Récemment, la Chine a assisté à des développements dans le secteur pétrochimique. Par exemple, en mars 2023, Aramco et ses partenaires de coentreprise Panjin Xincheng Industrial Group et NORINCO Group ont annoncé leur intention de démarrer la construction d'une importante raffinerie intégrée et d'un complexe pétrochimique dans le nord-est de la Chine. Le complexe comprendra une raffinerie de 300 000 barils par jour et une usine pétrochimique d'une capacité de production annuelle de 1,65 million de tonnes d'éthylène et de 2 millions de tonnes de paraxylène. La construction devrait démarrer au deuxième trimestre 2023, une fois que le projet aura obtenu les approbations administratives. Il devrait être pleinement opérationnel dici 2026.

- La Corée du Sud investit également dans ses activités pétrochimiques, ce qui devrait créer une demande croissante de centrales électriques captives. En novembre 2022, Saudi Aramco a annoncé des plans d'investissement d'environ 7 milliards de dollars dans l'usine d'une filiale sud-coréenne située dans la ville portuaire d'Ulsan afin de produire davantage de produits pétrochimiques de grande valeur. Selon la société, le projet Shaheen constitue le plus gros investissement saoudien dans ce pays asiatique pour développer l'un des plus grands vapocraqueurs pétrochimiques intégrés dans une raffinerie au monde.

- Par conséquent, avec ces tendances dans les industries sidérurgique et pétrochimique, la demande de centrales électriques captives devrait augmenter considérablement au cours de la période de prévision.

Aperçu du marché des centrales électriques captives

Le marché captif des centrales électriques est consolidé. Certains des principaux acteurs de ce marché (pas dans un ordre particulier) comprennent Kohler Co., General Electric Company, Wärtsilä Oyj Abp, Bharat Heavy Electricals Limited et Siemens AG., entre autres.

Leaders captifs du marché des centrales électriques

-

Kohler Co.

-

General Electric Company

-

Wartsila Oyj Abp

-

Siemens AG

-

Bharat Heavy Electricals Limited

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des centrales électriques captives

- Septembre 2022 Tata Power Renewable Energy (TPREL) annonce une collaboration avec Viraj Profile, un fabricant d'acier inoxydable, pour mettre en place une centrale solaire captive de 100 MW. La société développera l'usine de Nandgaon sur son site de Nasik et alimentera l'usine de Tarapur de Viraj Profile.

- Juin 2022 Cipla Limited, en partenariat avec AMP Energy India, a annoncé l'exploitation commerciale de la capacité supplémentaire d'une centrale électrique captive d'énergie renouvelable dans le Maharashtra et le Karnataka. La société a mis en service un projet solaire de 30 MWc à Tuljapur, Maharashtra, en 2021, auquel elle a ajouté environ 16 MWc de capacité solaire pour fournir de l'énergie renouvelable à ses installations de fabrication dans l'État.

Rapport sur le marché des centrales électriques captives – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande en USD, jusqu’en 2028

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.1.1 Demande croissante d’énergie dans le secteur industriel

4.5.1.2 Emplacement éloigné de plusieurs industries et manque de fiabilité de l’alimentation électrique

4.5.2 Contraintes

4.5.2.1 Dépenses d’investissement et de fonctionnement élevées

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse des cinq forces de Porter

4.7.1 Pouvoir de négociation des fournisseurs

4.7.2 Pouvoir de négociation des consommateurs

4.7.3 La menace de nouveaux participants

4.7.4 Menace des produits et services de substitution

4.7.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Source de carburant

5.1.1 Charbon

5.1.2 Gaz

5.1.3 Diesel

5.1.4 Renouvelable

5.1.5 Autres sources de carburant

5.2 Industrie

5.2.1 Ciment

5.2.2 Acier

5.2.3 Métaux et minéraux

5.2.4 Pétrochimie

5.2.5 Autres

5.3 Géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.1.3 Reste de l'Amérique du Nord

5.3.2 L'Europe

5.3.2.1 Allemagne

5.3.2.2 France

5.3.2.3 Royaume-Uni

5.3.2.4 Le reste de l'Europe

5.3.3 Asie-Pacifique

5.3.3.1 Chine

5.3.3.2 Inde

5.3.3.3 Japon

5.3.3.4 Corée du Sud

5.3.3.5 Reste de l'Asie-Pacifique

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Arabie Saoudite

5.3.5.2 Emirats Arabes Unis

5.3.5.3 Afrique du Sud

5.3.5.4 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Kohler Co.

6.3.2 General Electric Company

6.3.3 Wartsila Oyj Abp

6.3.4 Siemens AG

6.3.5 Bharat Heavy Electricals Limited

6.3.6 Tata Power Renewable Energy

6.3.7 AMP Solar Group Inc.

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Expansion des industries à forte intensité énergétique dans les pays africains comme le Nigeria, l'Angola et le Ghana

Segmentation de lindustrie des centrales électriques captives

Une centrale électrique captive est une installation qui offre une source dénergie localisée à un utilisateur électrique. Ces utilisateurs sont généralement des complexes industriels, de grands bureaux ou des centres de données. Ces centrales peuvent fonctionner en mode parallèle au réseau avec la possibilité dexporter le surplus délectricité vers le réseau de distribution délectricité local. En revanche, ils peuvent fonctionner indépendamment du système local de distribution délectricité.

Le marché captif des centrales électriques est segmenté selon la consommation de combustible, lindustrie et la géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique). Par utilisation de carburant, le marché est segmenté en charbon, gaz, diesel, énergies renouvelables et autres. Par secteur, le marché est segmenté en industries du ciment, de lacier, des métaux et minéraux, de la pétrochimie et autres. Le rapport couvre également la taille du marché et les prévisions du marché des centrales électriques captives dans les principales régions.

Pour chaque segment, la capacité installée et les prévisions ont été établies sur la base du chiffre d'affaires (USD).

| Source de carburant | ||

| ||

| ||

| ||

| ||

|

| Industrie | ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

FAQ sur les études de marché sur les centrales électriques captives

Quelle est la taille du marché captif des centrales électriques ?

La taille du marché captif des centrales électriques devrait atteindre 214,12 milliards USD en 2024 et croître à un TCAC de 6,41 % pour atteindre 292,14 milliards USD dici 2029.

Quelle est la taille actuelle du marché des centrales électriques captives ?

En 2024, la taille du marché captif des centrales électriques devrait atteindre 214,12 milliards USD.

Qui sont les principaux acteurs du marché des centrales électriques captives ?

Kohler Co., General Electric Company, Wartsila Oyj Abp, Siemens AG, Bharat Heavy Electricals Limited sont les principales sociétés opérant sur le marché captif des centrales électriques.

Quelle est la région qui connaît la croissance la plus rapide sur le marché captif des centrales électriques ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des centrales électriques captives ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des centrales électriques captives.

Quelles années couvre ce marché captif des centrales électriques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché captif des centrales électriques était estimée à 200,39 milliards USD. Le rapport couvre la taille historique du marché des centrales électriques captives pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des centrales électriques captives pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie des centrales électriques captives

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des centrales électriques captives 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des centrales électriques captives comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.